監修 安田亮 安田亮公認会計士・税理士事務所

手取り計算は、会社の支給額から所得税や健康保険料などを控除して行います。本記事では、手取り計算の方法と目安となる早見表、控除項目を解説します。

手取りは生活費や貯金の目安となる収入です。給与から差し引かれる税金や社会保険料の内容を知り、生活設計に役立てましょう。また、手取りの増加につながる所得控除や税額控除に関してもあわせて紹介します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

年収から手取りを計算する方法

手取りは「額面年収」から「税金」や「社会保険料」を差し引いて計算します。

額面年収 -( 税金 + 社会保険料 )= 手取り

実際に受け取れる「手取り」は、給与から税金や社会保険料が差し引かれた金額です。所得税や住民税などの税金、健康保険料や厚生年金保険料などの社会保険料が控除されます。

手取りは額面の金額や扶養人数などにより違いはありますが、およそ額面年収の75%~85%程度です。

額面年収とは?

「額面年収」とは、会社から支給される給与の総額です。一般的に額面年収に含まれるものは以下の通りです。

額面年収に含まれるものの例

- 基本給

- 時間外手当

- 通勤手当

- 住宅手当・家賃補助

- 資格手当

- 役職手当

- 家族・扶養手当

- テレワーク・在宅手当 など

給与明細を見れば、どのような手当が支給されているか把握できます。

手当には労働基準法に基づいて支払いが義務づけられているものと、会社が独自に定めて支給するものがあります。基本給や各種手当の概要を見てみましょう。

基本給

基本給とは賃金のベースとなる部分であり、各種手当やインセンティブを除いた金額です。労働者自身の属性や職種に関する、以下のような項目によって賃金が算定されます。

賃金の算定にかかわる要素

- 年齢

- 学歴

- 勤続年数

- 経験・能力

- 資格

- 地位

- 職務

- 業績

基本給の決め方や範囲は会社によって異なり、各企業の就業規則に記されていることが一般的です。

時間外手当

原則、使用者は労働者を1日8時間・1週間に40時間を超えて働かせてはいけません。

使用者が法定労働時間(1日8時間・週40時間)を超えて労働者を働かせた場合は、時間外手当(残業手当)を支給する義務があります。

また法定休日に働いた場合は「休日手当」、22時から5時までの間に勤務した場合は「深夜手当」として賃金を上乗せします。

| 種類 | 支払う条件 | 割増率 |

| 時間外手当 | 法定労働時間(1日8時間・週40時間)を超えたとき | 25%以上 |

| 時間外労働が限度時間(1ヶ月45時間、1年360時間等)を超えたとき | 25%以上 | |

| 時間外労働が1ヶ月60時間を超えたとき | 50%以上 | |

| 休日手当 | 法定休日(週1日)に勤務させたとき | 35%以上 |

| 深夜手当 | 22時から5時まで間に勤務させたとき | 25%以上 |

勤務させた条件によって割増率が異なります。

通勤手当

通勤手当とは、通勤のために要した費用を支給するための手当です。

法律上、使用者は労働者に対して通勤手当を負担する義務はありません。しかし、2020年度の就労条件総合調査によると、「通勤手当など」を支給している企業は92.3%を占めています。

出典:厚生労働省「令和2年就労条件総合調査」

住宅手当・家賃補助

住宅にかかる費用を補助する手当であり、福利厚生のひとつです。

通勤手当と同様に、法律で支給が義務づけられた手当ではないため、企業によって支給する要件や金額などが異なります。

資格手当

業務に役立つ資格を取得・保有している場合に支給されるのが、資格手当です。

2020年度の就労条件総合調査では、約50%の企業が「技能手当・技術(資格)手当」を支給しています。また、労働者1人に対する平均支給額は18,800円です。

出典:厚生労働省「令和2年就労条件総合調査」

役職手当

主任や課長、部長など、労働者の役職に応じて支給される手当です。企業によって名称はさまざまで、一般的に定額で支払われます。

役職手当を支給するメリットとして、労働者のモチベーション向上につながる点が挙げられます。

家族・扶養手当

扶養する配偶者や子どもがいる労働者に対して、経済的な負担を減らす目的で支給されます。

家族・扶養手当は、企業の福利厚生のひとつです。「対象となる家族と同居している」、「対象家族の収入が一定以下である」など、支給条件は企業によって異なります。

テレワーク・在宅手当

新型コロナウイルス感染症の流行や働き方の多様化により、テレワーク・在宅勤務が浸透しています。

テレワークを行うにあたって、必要備品を購入したり光熱費の負担が増えたりするため、一定の費用を補助する目的でテレワーク・在宅手当を支給する企業が増えています。

手取り計算で額面金額から引かれる項目

給与から引かれる項目の分類と主な種類は、下記のとおりです。

| 控除される項目 | 内容 | |

|---|---|---|

| 分類 | 名称 | |

| 税金 | 所得税 | 個人の所得にかかり、国に納付する税金 |

| 住民税 | 住んでいる自治体に納付する税金 | |

| 社会保険料 | 健康保険料 | 医療費の軽減や手当金など公的医療保険のための保険料 |

| 介護保険料 | 介護保険の財源で、40歳以上の方が支払う保険料 | |

| 厚生年金保険料 | 老後の生活などを支える厚生年金のための保険料 | |

| 雇用保険料 | 失業給付や求職教育訓練など雇用保険のための保険料 | |

| そのほかの控除金額 | 財形貯蓄や社宅費など、任意で設けられている控除 | |

給与から控除される所得税や住民税は、国の政策や地域のインフラ整備などに使用されます。また健康保険料や厚生年金保険料などの社会保険料は、病気やケガ、老後や失業などで働けなくなったときの生活を支える大切なお金です。

以下で、各項目を詳しく解説します。あわせて、控除される金額を減らすポイントも紹介します。

あわせて給与明細の見方を解説した「給与明細とは? 給与明細の見方から給与計算の仕組みを簡単に解説」の記事もご覧ください。

所得税

所得税は勤務先で支給される給与など、個人の所得にかかる税金です。

所得税は源泉徴収制度が採用されていて、会社員の場合は毎月の給与から源泉徴収され、年末調整や確定申告などで最終的な税額が確定します。多く徴収していた場合には還付され、徴収額が少ない場合には不足分を納付する仕組みです。

ただし所得税は控除制度があるため、必ずしも給与として支払われる金額すべてに課税されるものではありません。国は医療費が高額となった方や、家族を扶養している方などの負担を軽減する目的で、いくつかの所得控除を設けています。

所得控除の対象になるものがあれば、それだけ税金の対象となる金額が少なくなり、税負担を軽減できるため、忘れずに申請しましょう。

住民税

住民税は、その年の1月1日時点で住民票のある都道府県と市区町村に収める税金です。非課税限度額以上の収入のある方に定額で課税される「均等割」と、所得金額に応じて課税される「所得割」で構成されています。

住民税は、所得税とは違い源泉徴収制度ではなく特別徴収という制度を採用しています。前年の年収をもとに税額が計算されるので、社会人1年目の方は住民税が控除されません。2年目以降に控除が開始されます。

一般的に、5月頃にお住まいの自治体から納税通知書が送付され、6月から住民税の控除が始まります。そのため社会人2年目の6月以降は、手取りの金額が少なくなるケースが多いので覚えておきましょう。

なお、住民税は所得税と同様に、所得金額から所得控除の金額を差し引いて税金の対象となる課税所得金額で計算します。したがって、所得控除の対象となるものがあれば、住民税も抑えられるため、しっかり申請するとよいでしょう。

健康保険料

健康保険料は健康保険に加入している方が支払う保険料です。健康保険に加入していると、病気やケガのときの医療費負担軽減や、休業した際の給付金受給などが受けられます。保険料はご自身と勤務先との半分ずつの負担です。

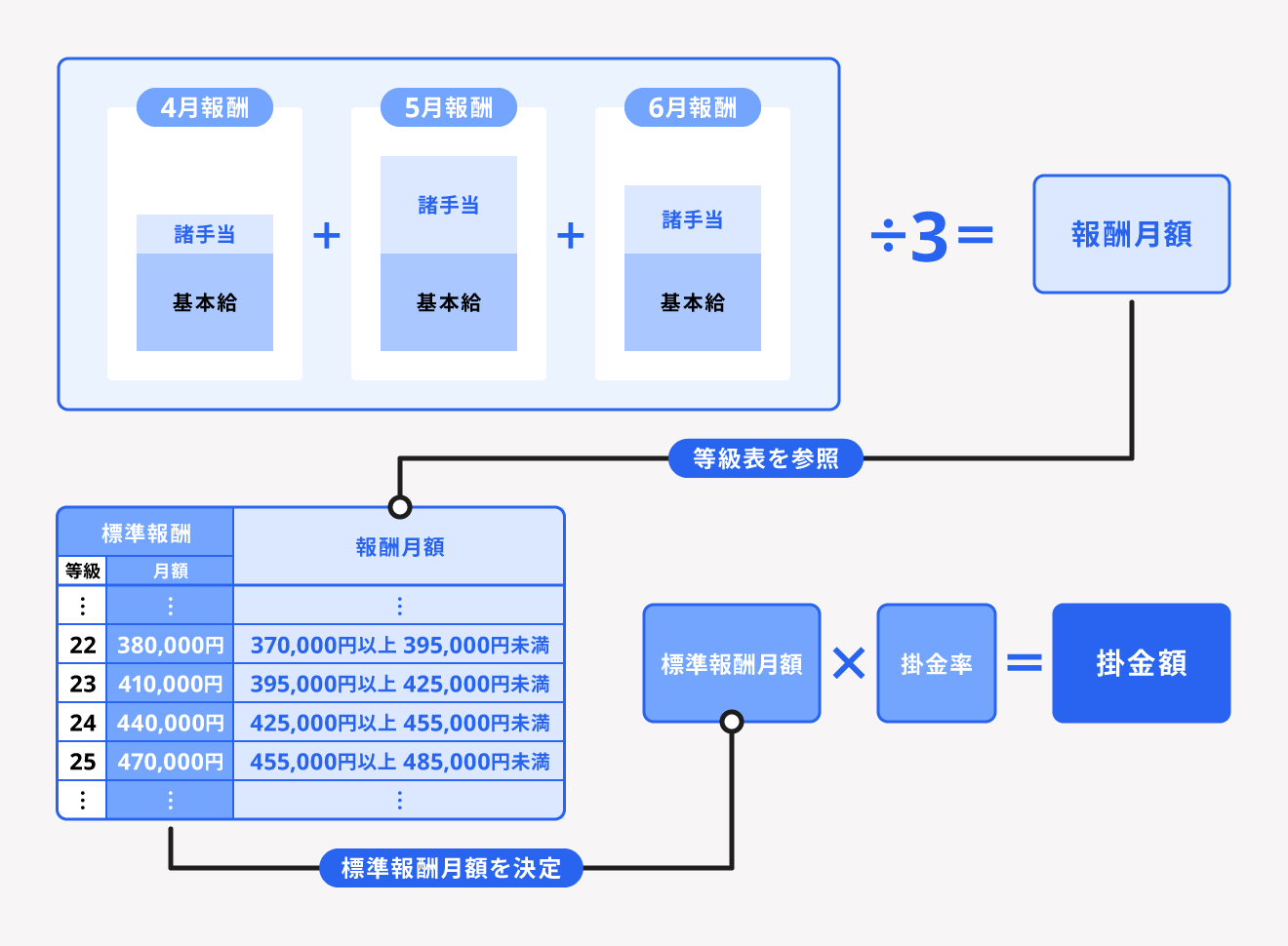

健康保険料は「標準報酬月額」や「標準賞与額」をもとに金額が計算されます。たとえば、標準報酬月額の決まり方は下記の通りです。

上記のように、4月から6月の給与を平均して報酬月額を算出する仕組みのことを、定時決定といいます。該当する標準報酬月額の等級に応じて保険料が決まる制度です。

4月から6月の残業代や通勤手当等を含めた給与の総額をもとに保険料の基準が決まるため、4月から6月の給与を抑えると健康保険料の軽減につながります。給与を抑える具体的な策としては、残業を控えるなどがあります。

ただし、標準報酬月額は健康保険の各種手当額や、後述する厚生年金の年金額の基準にも利用されます。保険料を減らすと手取りの増加が見込めますが、将来的な手当額や年金額が少なくなる可能性があるので注意しましょう。

介護保険料

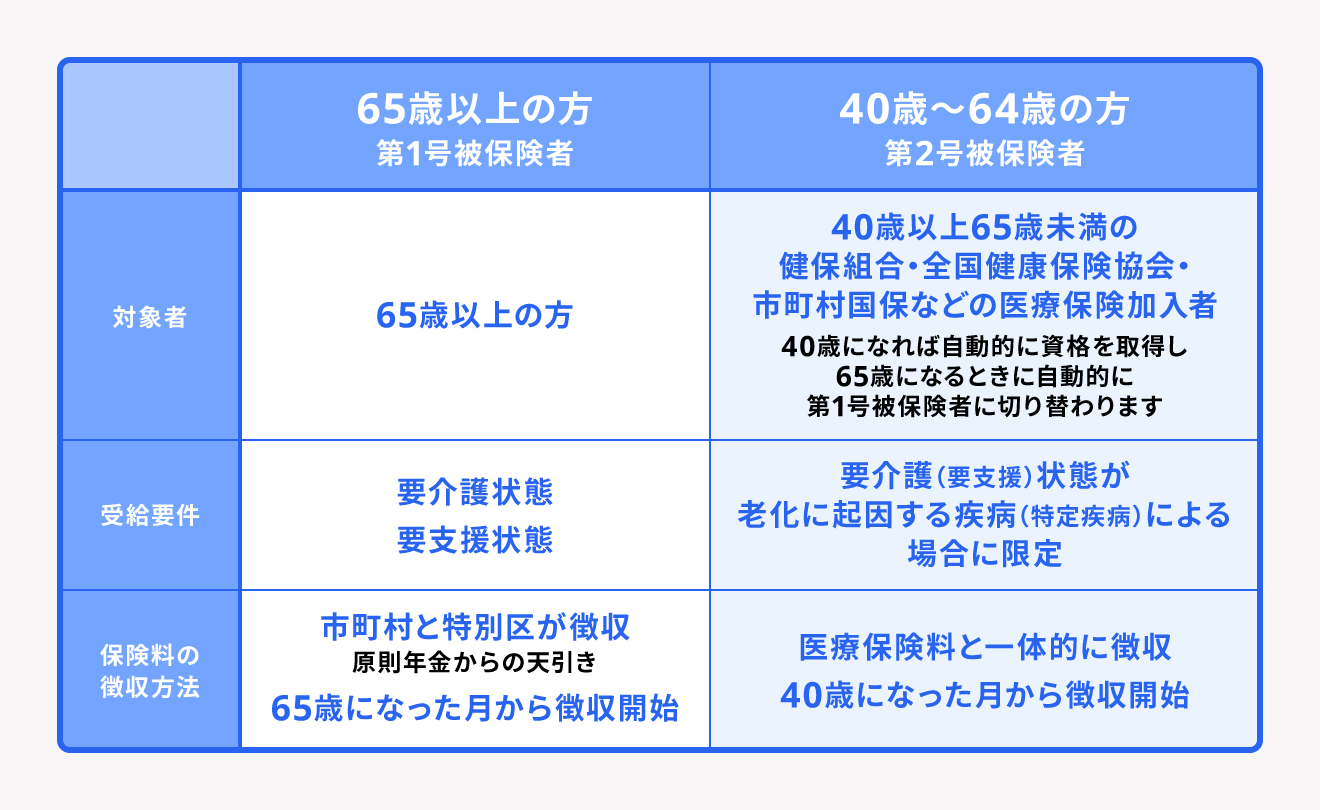

介護保険料は40歳以上の方が支払う保険料です。介護が必要な高齢者のための、介護保険制度の財源に使われます。

介護保険料は、年齢により被保険者の種類が違い、計算方法も異なります。40歳以上64歳以下の方は「第2号被保険者」です。標準報酬月額をもとに保険料が計算され、健康保険料と一緒に徴収されます。

一方、65歳以上の方は「第1号被保険者」となり、前年度の所得に応じて保険料が決まります。

なお、介護保険の運営主体は市区町村と特別区であり、保険料は全国一律ではありません。そのため、住んでいる地域により、保険料を抑えられる場合があります。

厚生年金保険料

厚生年金保険料は、厚生年金に加入している人が支払う保険料です。日本の公的年金制度は国民年金と厚生年金の2階建てとなっていて、会社員の方は国民年金と厚生年金の2つに加入します。

厚生年金保険料は健康保険料と同様に、「標準報酬月額」や「標準賞与額」をもとに計算されます。

健康保険料との違いは保険料率で、厚生年金保険料は18.3%(2025年3月時点)、健康保険料は加入している組合や地域により違いはありますが、10%前後です。実際にはどちらも労使折半であるため、保険料率をかけた金額の半分が控除されます。

雇用保険料

雇用保険料は、雇用保険料に加入している方が支払う保険料です。失業した際に求職者給付が受けられるほか、就職促進給付や教育訓練給付などの事業にも使用されています。

雇用保険料は、業種ごとに保険料率が異なります。

一般の事業を行う会社にお勤めの場合、労働者が負担する保険料は0.6%です。比較的定額の保険料で失業時や育児・介護の際の給付、就職のための教育訓練を受けられる制度です。

そのほかの控除金額

勤務先で労使協定が結ばれている場合、税金や社会保険料以外にも給与から差し引けます。たとえば、下記のような金額です。

その他の控除金額の例

- 財形貯蓄

- 社宅費や寮費

- 物品の購入代金

- 組合費

- 住宅等融資返済金

社宅や寮を利用している場合、給与から天引きされると支払いの手間が省けて便利です。一方、手取りを増やしたいときは、「財形貯蓄を停止する」などを行うとよいでしょう。

【シミュレーション】月給20万円の方の手取りはどのくらい?

手取り計算を具体的にイメージするために、月給20万円で扶養人数0人、年齢22歳で社会人1年目の男性のケースをシミュレーションします。

| 額面 | 税金と社会保険料 | ||

|---|---|---|---|

| 基本給 | 180,000円 | 健康保険料 | 10,000円 |

| 通勤手当 | 10,000円 | 厚生年金保険料 | 18,300円 |

| 住宅手当 | 10,000円 | 雇用保険料 | 1,200円 |

| 源泉所得税 | 3,700円 | ||

| 支給額合計 | 200,000円 | 控除額合計 | 33,200円 |

| 手取り 166,800円 | |||

各種手当は勤務先により異なりますが、今回は通勤手当と住宅手当があると仮定しました。右側の「税金と社会保険料」の項目で、控除される金額の大まかな内容がわかります。控除金額のなかでは、健康保険料や厚生年金保険料が比較的大きな金額です。

なお、住民税は前年の所得を基準に納付額が決まるため、上記の計算には含めていません。住民税を納付することから、社会人2年目以降は上記のシミュレーションよりも住民税の分だけ控除額が多くなり、手取りは少なくなります。

また、40歳以上の方は介護保険料が控除されます。

より詳しく計算したい方は、「給与計算のやり方まとめ!正しい計算方法を分かりやすく解説」の記事が参考になるでしょう。

月給や年収、ボーナスの手取り早見表

手取りを知るためには、健康保険料や厚生年金保険料の計算が必要です。さらに、雇用保険料は業種ごとに保険料率が異なるなど、複雑な計算が求められます。

以下では、額面の75%~85%で計算した早見表を紹介します。大まかな手取りを知りたいときの参考にしてください。

月給の手取り早見表

月給の大まかな手取りの早見表は下記のとおりです。手取りの目安は、額面月給に0.75または0.85を乗じて計算しています。

たとえば、額面月給16万円の場合、計算式は「16万円×0.75~0.85」、手取りの目安は「12万円~13万6,000円」となります。

| 額面月給 | 手取りの目安 | |

|---|---|---|

| 額面月給の75% | 額面月給の85% | |

| 16万円 | 12万円 | 13万6,000円 |

| 18万円 | 13万5,000円 | 15万3,000円 |

| 20万円 | 15万円 | 17万円 |

| 22万円 | 16万5,000円 | 18万7,000円 |

| 24万円 | 18万円 | 20万4,000円 |

| 26万円 | 19万5,000円 | 22万1,000円 |

| 28万円 | 21万円 | 23万8,000円 |

| 30万円 | 22万5,000円 | 25万5,000円 |

| 35万円 | 26万2,500円 | 29万7,500円 |

| 40万円 | 30万円 | 34万円 |

| 45万円 | 33万7,500円 | 38万2,500円 |

| 50万円 | 37万5,000円 | 42万5,000円 |

| 55万円 | 41万2,500円 | 46万7,500円 |

| 60万円 | 45万円 | 51万円 |

年収の手取り早見表

年収の大まかな手取りの早見表は下記のとおりです。手取りの目安は、額面年収に0.75または0.85を乗じて計算しています。

たとえば、額面年収150万円の場合、計算式は「150万円×0.75~0.85」、手取りの目安は「112万5,000円~127万5,000円」となります。

| 額面月給 | 手取りの目安 | |

|---|---|---|

| 額面月給の75% | 額面月給の85% | |

| 150万円 | 112万5,000円 | 127万5,000円 |

| 200万円 | 150万円 | 170万円 |

| 250万円 | 187万5,000円 | 212万5,000円 |

| 300万円 | 225万円 | 255万円 |

| 350万円 | 262万5,000円 | 297万5,000円 |

| 400万円 | 300万円 | 340万円 |

| 450万円 | 337万5,000円 | 382万5,000円 |

| 500万円 | 375万円 | 425万円 |

| 550万円 | 412万5,000円 | 467万5,000円 |

| 600万円 | 450万円 | 510万円 |

| 650万円 | 487万5,000円 | 552万5,000円 |

| 700万円 | 525万円 | 595万円 |

ボーナスの手取り早見表

ボーナス(賞与)の支給は通常、組織の方針や企業・従業員の業績、契約条件に基づいて行われます。一般的に、ボーナスは年に数回、定期的に支給されます。

手取りの目安は、月給や年収と同様に、額面賞与へ0.75または0.85を乗じて計算しています。

たとえば、額面賞与10万円の場合、計算式は「10万円×0.75~0.85」、手取りの目安は「7万5,000円~8万5,000円」となります。

ボーナス(賞与)の大まかな手取りの早見表は下記のとおりです。

| 額面月給 | 手取りの目安 | |

|---|---|---|

| 額面月給の75% | 額面月給の85% | |

| 10万円 | 7万5,000円 | 8万5,000円 |

| 20万円 | 15万円 | 17万円 |

| 30万円 | 22万5,000円 | 25万5,000円 |

| 40万円 | 30万円 | 34万円 |

| 50万円 | 37万5,000円 | 42万5,000円 |

| 60万円 | 45万円 | 51万円 |

| 70万円 | 52万5,000円 | 59万5,000円 |

| 80万円 | 60万円 | 68万円 |

| 90万円 | 67万5,000円 | 76万5,000円 |

| 100万円 | 75万円 | 80万円 |

ボーナスについては「賞与(ボーナス)とは?保険料と所得税の計算方法についても解説」で詳しく解説しています。

手取りを増やしたいなら所得控除と税額控除を知っておこう

手取りを増やすためには、適切な所得控除・税額控除を受けることで、税額を軽減することが重要です。

どのような所得税額や税額控除があるのか、詳しく見てみましょう。

所得控除一覧

所得税では、納税する方のさまざまな事情を考慮し、所得控除を設定しています。所得控除を活用すれば、所得税の金額を小さくでき、結果として手取りの金額を増やせます。

所得控除の種類は下記のとおりです(2023年5月時点)。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 「(損害金額 + 災害等関連支出の金額 − 保険金等の額)− 総所得金額等 × 10%」と「(災害等関連支出の金額 − 保険金等の額)− 5万円」のいずれか多い方 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 − 保険金などで補填される金額)− 10万円※ ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額

(最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額

(最大5万円) |

| 寄附金控除 | ふるさと納税をはじめ、国・自治体や認定NPO法人などに対して寄附をした | 「寄附金支出合計額」と「総所得金額等 × 40%」のいずれか少ない方から2,000円差し引いた額 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている (※)寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が85万円以下 | 27万円 |

| 配偶者控除 | 納税者の合計所得が1,000万円以下で、生計を同じくする配偶者の合計所得が58万円以下である

(給与のみの場合は給与収入が160万円以下) | 納税者本人の所得金額と控除対象配偶者の年齢に応じた金額

・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が58万円超133万円以下である | 納税者本人の所得金額と控除対象配偶者の所得金額に応じた金額 最大38万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養していて、被扶養者の合計所得金額が58万円以下である | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、全ての人に適用 | 納税者の所得金額に応じた金額 (最大95万円) |

| 特定親族特別控除 | ⽣計を同じくする特定親族(19歳以上23歳未満、合計所得金額が58万円超123万円以下)がいる | 特定親族の合計所得金額に応じた金額 (特定親族一人につき、最大63万円) |

上記のうち、医療費控除、雑損控除、寄附金控除以外の所得控除は年末調整の際に申告できるため、該当する所得控除がある場合は勤務先から配布された書類で申告しましょう。

たとえば、生命保険料の控除は「給与所得者の保険料控除申告書」に必要事項を記入し、保険会社から送付される控除証明書を添付します。この手続きによって所得控除が受けられます。

医療費控除や雑損控除、寄附金控除は年末調整で申告できません。所得控除の適用を受けるためには、確定申告が必要です(ふるさと納税でワンストップ特例制度を活用した場合は除く)。

なお、2025年度税制改正により、2025年分以後の所得税の計算から基礎控除額が引き上げられ、一部の所得控除では要件の所得金額が引き上げられます。

また、居住者と同一生計で19歳以上23歳未満(合計所得金額123万円以下)の親族のうち、控除対象扶養親族に該当しない者がいる場合を対象として、特定親族特別控除(仮称)が創設される予定です。

各所得控除の適用条件や控除額について詳しく知りたい方は、「確定申告の所得控除は15種類!対象となる条件や控除額、税額控除との違いについて解説」をご覧ください。

出典:自由民主党・公明党「令和7年度税制改正大綱」

税額控除一覧

税額控除は、所得税額から一定金額を控除する仕組みです。所得税額とは、次のように算出します。

所得税額 = 課税所得金額(収入から必要経費・所得控除額を差し引いたもの)× 税率

税額控除の種類は、以下のとおりです。

| 税額控除の種類 | 概要 |

|---|---|

| 配当控除 | 総合課税の配当所得を受け取った場合、配当所得の金額の10%または5%に相当する金額が控除できる |

| 外国税額控除 | 海外で得た所得に対して、日本と外国の両方で税金が課される場合、日本の税金から一定額を控除できる |

| 政党等寄附金特別控除 |

政党または政治資金団体に対する政治活動に関する寄付金のうち、一定額を控除できる ※寄附金控除(所得控除)との併用不可 |

| 認定NPO法人等寄附金特別控除 |

認定NPO法人等に対する寄附について、一定額を控除できる ※寄附金控除(所得控除)との併用不可 |

| 公益社団法人等寄附金特別控除 | 公益社団法人などに対する寄附について、一定額を控除できる |

| 住宅借入金等特別控除 |

自宅用の住宅を新築・購入した場合に、住宅ローンの年末残高に応じた金額を控除できる ※事業用部分は対象外 |

| (特定増改築等) 住宅借入金等特別控除 |

自宅を増改築した場合に、住宅ローンの残高に応じて一定額を控除できる ※事業用部分は対象外 |

| 住宅耐震改修特別控除 | 自宅用の住宅について住宅耐震改修をした場合に、一定の金額が控除できる |

| 住宅特定改修特別税額控除 | バリアフリーや省エネ、多世帯同居などの改修工事を行った場合に、一定の金額が控除できる |

| 認定住宅等新築等特別税額控除 | 認定長期優良住宅または認定低炭素住宅の新築などをした場合に、標準的なかかり増し費用の一部を控除できる |

| 試験研究を行った場合の所得税額の特別控除 | 青色申告者が試験研究を行った場合に、試験研究費の額のうち一定割合の額を控除できる |

| 給与等の支給額が増加した場合の特別控除 | 青色申告書を提出する中小事業者または個人事業主が支払う給与などの額が、前年度より一定割合以上増加した場合、一部について控除できる |

税額控除にはさまざまな種類がありますが、なかでも「住宅借入金等特別控除」の適用を受ける人は少なくないでしょう。一般的に「住宅ローン控除」と呼ばれており、住宅ローンを組んで居住用の建物を新築したり増改築したりする場合に利用できます。

基本的に、税額控除は所得控除よりも節税効果が高いため、漏れなく確定申告を行いましょう。

【関連記事】

住宅ローン控除を受けるための確定申告手順や必要書類を解説

まとめ

手取りは、基本給や各種手当などの支給額の合計から、税金や社会保険料などを控除して計算します。

手取りの目安を知っておくと、生活費に使える金額などを事前に確認でき便利です。控除額の計算が難しい場合は、支給額の75~85%を目安にしましょう。

年末調整や確定申告の際に所得控除・税額控除を申告すると、税額の軽減につながります。該当する所得控除や税額控除がないか確認し、必要な手続きを行ってください。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

手取りとは?

手取りとは、会社から支給される額面の給与・ボーナスから、税金や社会保険料を差し引いて実際に受け取れる金額です。

手取りの計算について詳しく知りたい方は「年収から手取りを計算する方法」をご覧ください。

手取り計算で引かれている項目は?

手取りの計算をする際には、所得税や住民税などの税金、健康保険料や厚生年金保険料などの社会保険料、勤務先によっては財形貯蓄や社宅費などを差し引きます。

控除項目を詳しく知りたい方は「手取り計算で額面金額から引かれる項目」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。