監修 内山 貴博 1級FP技能士・CFP

譲渡損益とは、資産を売却した際の利益や損失です。本記事では譲渡損益にかかる税金の計算方法や確定申告、損益通算について解説します。

株式投資をするうえで、譲渡損益の取り扱いや税金は理解しておくべき知識のひとつです。税金の仕組みを理解していないと、気づかぬうちに税金を余計に払って実質的に損をするかもしれません。

損益通算や繰越控除、譲渡損と配当金の損益通算の可否など、株式投資と税金の関係を正しく理解して株式投資を行いましょう。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

株式投資の譲渡損益とは

譲渡損益とは、土地や建物など資産を売却(譲渡)したときの利益や損失を指します。譲渡益をキャピタルゲイン、譲渡損をキャピタルロスとも呼びます。

株式の売却も資産の売却にあたるので、株式を売却して生じた利益や損失も譲渡損益のひとつです。譲渡益には税金がかかり、株式投資で譲渡益が生じた場合も税金がかかります。

株式投資の譲渡損益にかかる税金の計算方法

譲渡益が生じた場合、一般的にはほかの所得と合算して、税金を計算する総合課税の対象になります。しかし株式の譲渡益は、ほかの所得とは合算せず分離して税金を計算する分離課税の対象です。

株式投資で利益が出た場合の税金は、譲渡価格から取得費や委託手数料等の費用を引いて税率をかけて計算します。税率は所得税15%・住民税5%です(2037年までは復興特別所得税もかかります)。

株式投資の譲渡益が100万円、取得費や委託手数料等が20万円の場合

・譲渡益 = 100万円 - 20万円 = 80万円

・所得税 = 80万円 × 15% = 12万円

・住民税 = 80万円 × 5% = 4万円

ただし上場株式等に係る譲渡所得等の金額と、一般株式等に係る譲渡所得等の金額は分けて税金を計算するので、原則として合算はできません。

譲渡損益がプラスなら確定申告が必要な場合がある

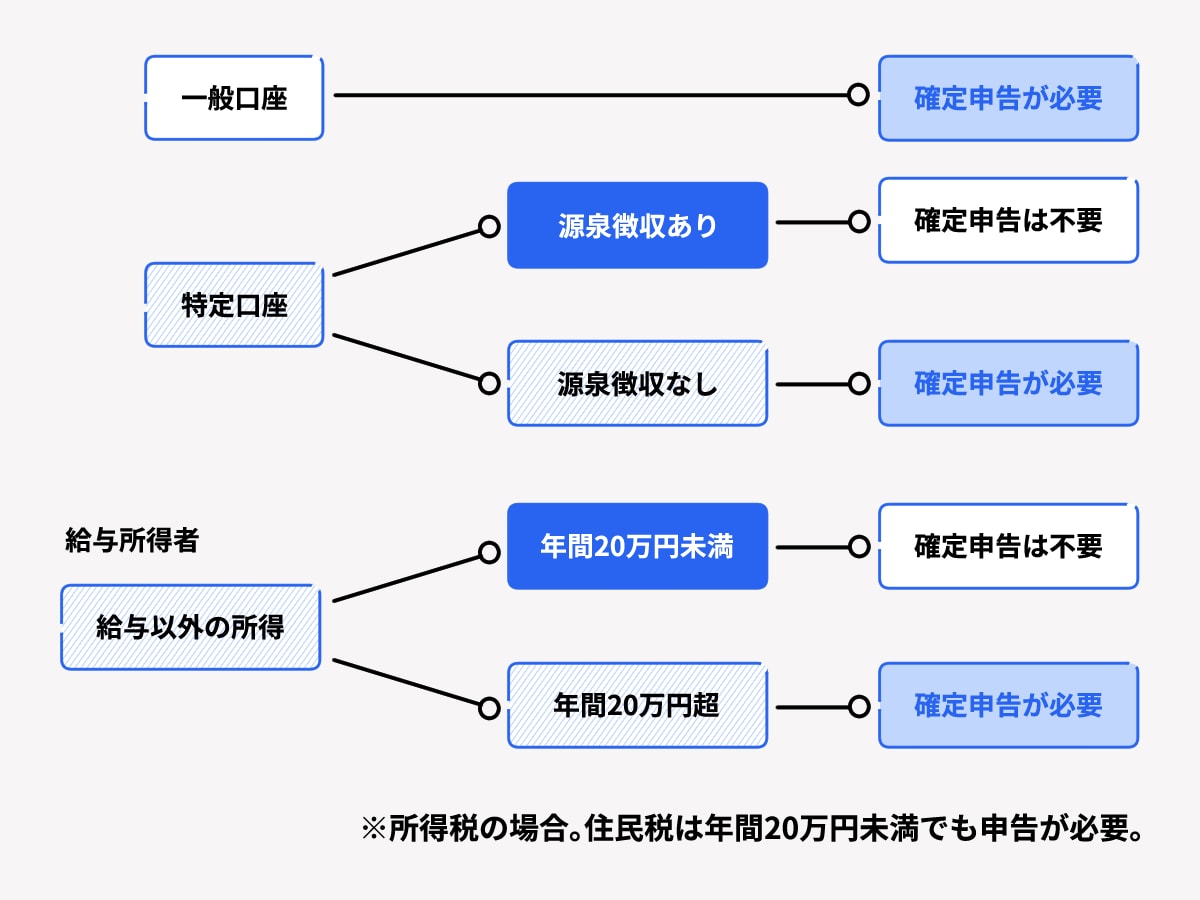

譲渡損益がマイナスの場合には確定申告の義務は生じませんが、プラスの場合は確定申告の義務が生じる場合があります。

確定申告の義務が生じるかどうか、判断の基準になるのは「口座の種類」と「譲渡益の金額」の2つです。

株式投資の口座の種類は以下の3つです。

株式投資の口座の種類

● 一般口座● 特定口座(源泉徴収なし)

● 特定口座(源泉徴収あり)

一方で特定口座(源泉徴収あり)は、株取引で得た利益から税金が源泉徴収されて証券会社が納税を行うため、自分で確定申告をする必要はありません。

会社員や公務員などの給与所得者の場合、株取引による所得額を含めて「給料以外の所得額が年間20万円超」なら確定申告が必要です(※)。

確定申告期間は所得が生じた年の翌年2月16日~3月15日の1ヶ月間で、確定申告の義務があるにも関わらず申告や納税をしないと罰則の対象となります。

確定申告の必要がある方は、併せて「【2023年最新】確定申告書の書き方を記入項目別にわかりやすく解説」で書き方も確認しておきましょう。

譲渡損益がマイナスでも確定申告をすべき理由

譲渡損益がマイナスの場合、確定申告をする法的な義務はありません。しかし義務はなくても確定申告をするべき理由があります。

以下では株式投資で損失が出た年に確定申告をすべき理由として、損益通算と繰越控除について解説します。

損益通算ができる

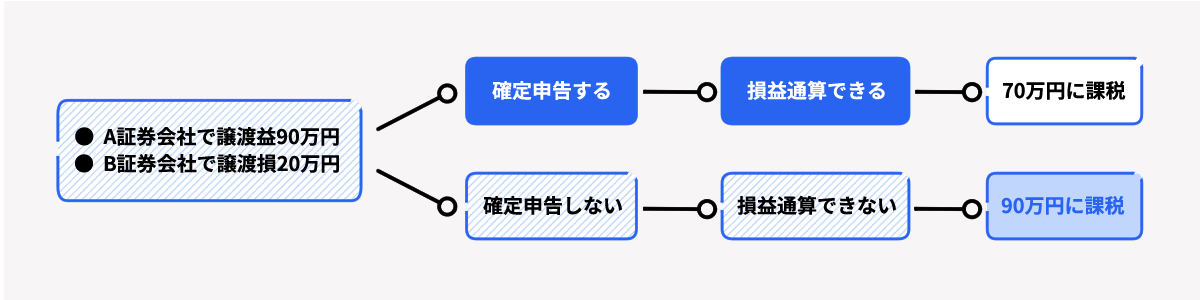

損益通算とは、株式投資をしたある年に譲渡益と譲渡損が生じた場合に、両者を相殺して譲渡損益を計算することです。

取引Aで譲渡益90万円、取引Bで譲渡損20万円だった場合、損益通算をすれば譲渡益は70万円となり、譲渡益70万円を基準に税金がかかります。特定口座(源泉徴収あり)で取引をしている場合は、その口座内で生じた譲渡益と譲渡損は相殺されて自動的に税額が計算されます。

しかし、異なる証券会社の特定口座(源泉徴収あり)で生じた利益と損失は相殺されません。

たとえば以下のケースでは、自分で確定申告を行わなければ、損益通算できません。

● A証券会社で譲渡益90万円が生じた

● B証券会社で譲渡損20万円が生じた

上記のケースでは証券会社が異なるため、A証券会社の譲渡益90万円に対してそのまま税金がかかります。

そのため、譲渡益90万円と譲渡損20万円を損益通算して70万円に税金をかけるには、自分で確定申告をしなければいけません。

また、上場株式等に係る配当金を得て配当所得があり、申告分離課税を選択している場合は、上場株式等の譲渡損と配当所得の損益通算が可能です。

配当金の課税方法は以下の3種類です。

配当金の課税方法

● 申告不要● 総合課税

● 申告分離課税

配当金について詳しく知りたい方は、「株式投資の配当金とは?受け取る時期・方法や課税される税金などを解説」もご覧ください。

繰越控除ができる

繰越控除とは、損益通算をしても損失額が残る場合に、その損失を最大3年間繰り越せる制度です。翌年以降に譲渡益が出た場合、繰り越した損失を控除できるため、繰越控除の適用を受けるためには、確定申告が必要です。

たとえば確定申告をして70万円の損失を繰り越し、翌年に100万円の譲渡益が出た場合、繰越控除の適用を受ければ100万円から70万円を引いて30万円を基準に税金を計算できます。

確定申告をせずに繰越控除の適用を受けないと、譲渡益100万円に対して所得税・住民税が課されますが、繰越控除の適用を受けると税負担を軽くできる仕組みです。

また、上場株式等に係る配当金を得て配当所得があり、配当金の課税方法で申告分離課税を選択している場合は、上場株式等の譲渡益だけでなく配当所得からも、前年以前から繰り越した損失を控除できます。

まとめ

株式投資の譲渡損益とは、株を売買して得られた利益や損失のことです。もし株取引で利益が出ると、確定申告が必要になる場合があります。確定申告期間は2月16日~3月15日です。なお特定口座で源泉徴収がある場合、確定申告は不要です。

もし確定申告の義務がある場合は、申告期間内に忘れずに手続きをしてください。

譲渡損益がマイナスの場合、確定申告の義務はありませんが、損益通算や繰越控除によって税負担を軽減できる場合があります。

株取引を行って譲渡益と譲渡損が出た取引がある場合、損益通算や繰越控除によって相殺して譲渡損益を計算すれば、税金を計算する際の課税所得金額が小さくなります。

税負担を抑えられれば納税後に手元に残る資金が増え、投資資金として使える資金が増えて効率よく投資を継続できるでしょう。株式投資をする際には税金について正しい知識を身につけることが大切です。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

譲渡損益とは?

株の売却(譲渡)で生じた利益や損失を指します。

株式投資の譲渡損益について詳しく知りたい方は「株式投資の譲渡損益とは」をご覧下さい。

譲渡損益がマイナスでも確定申告するべき?

譲渡損益がマイナスの場合、確定申告をする法的な義務はありません。しかし、損益通算や繰越控除を適用すれば税金が安くなる場合があるので、確定申告をするほうがいいでしょう。

損益通算や繰越控除について詳しく知りたい方は「株式投資で損失が出たら確定申告をすべき理由」をご覧下さい。

監修 内山貴博(うちやま たかひろ) 1級FP技能士・CFP

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。

日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。

2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。