監修 北田 悠策 公認会計士・税理士

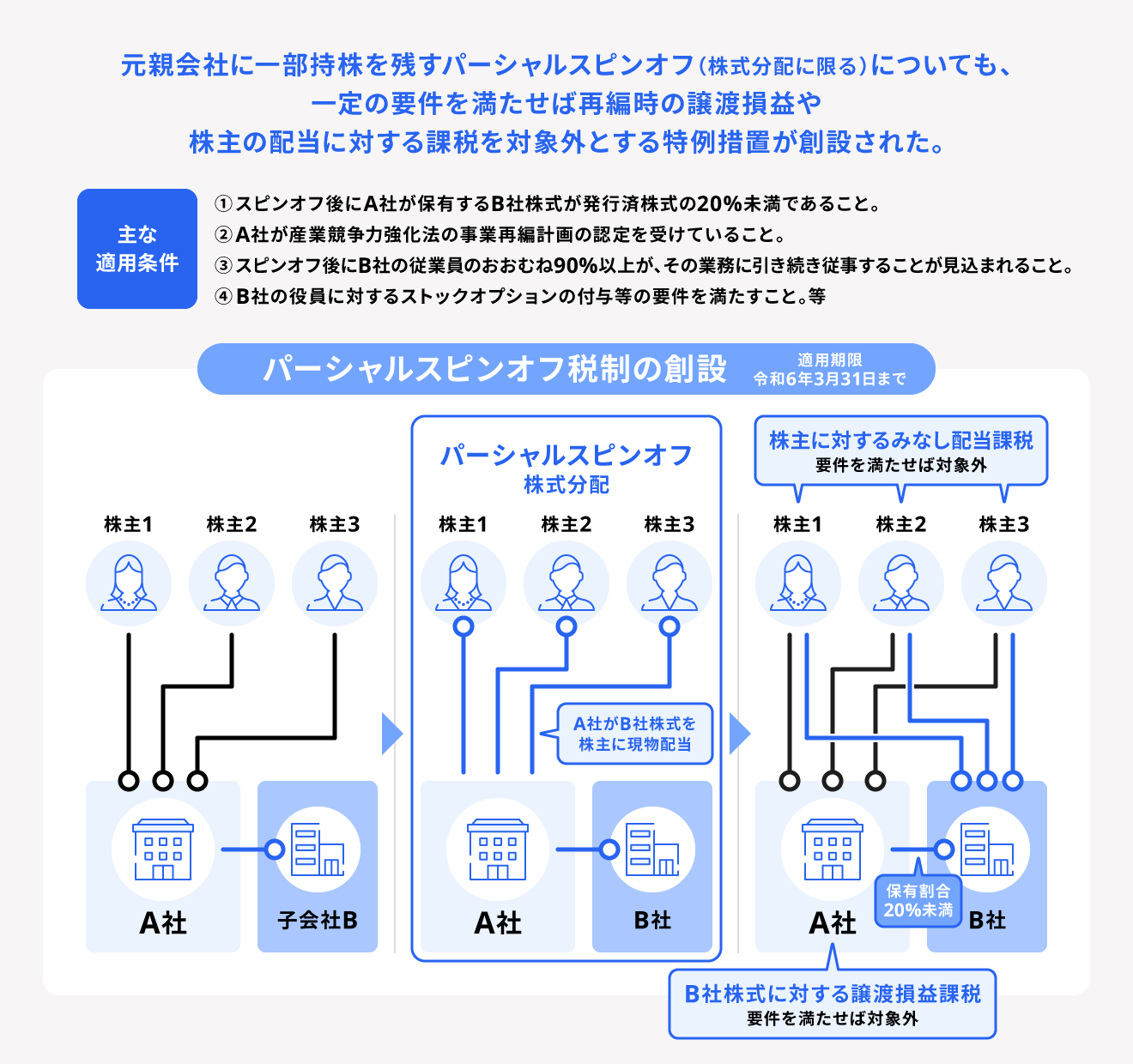

パーシャルスピンオフ税制は、親会社に持分を一部残してスピンオフを行う際、一定の要件を満たすと譲渡損益や配当への課税が対象外となる制度です。

「令和5年度税制改正」にて、パーシャルスピンオフ税制が創設されました。

本記事では、パーシャルスピンオフ税制の概要や適用要件、メリット・注意点を解説します。本税制について詳しく知りたい方はぜひ参考にしてください。

目次

無料で30日間お試しできる会計ソフト freee会計

パーシャルスピンオフ税制とは

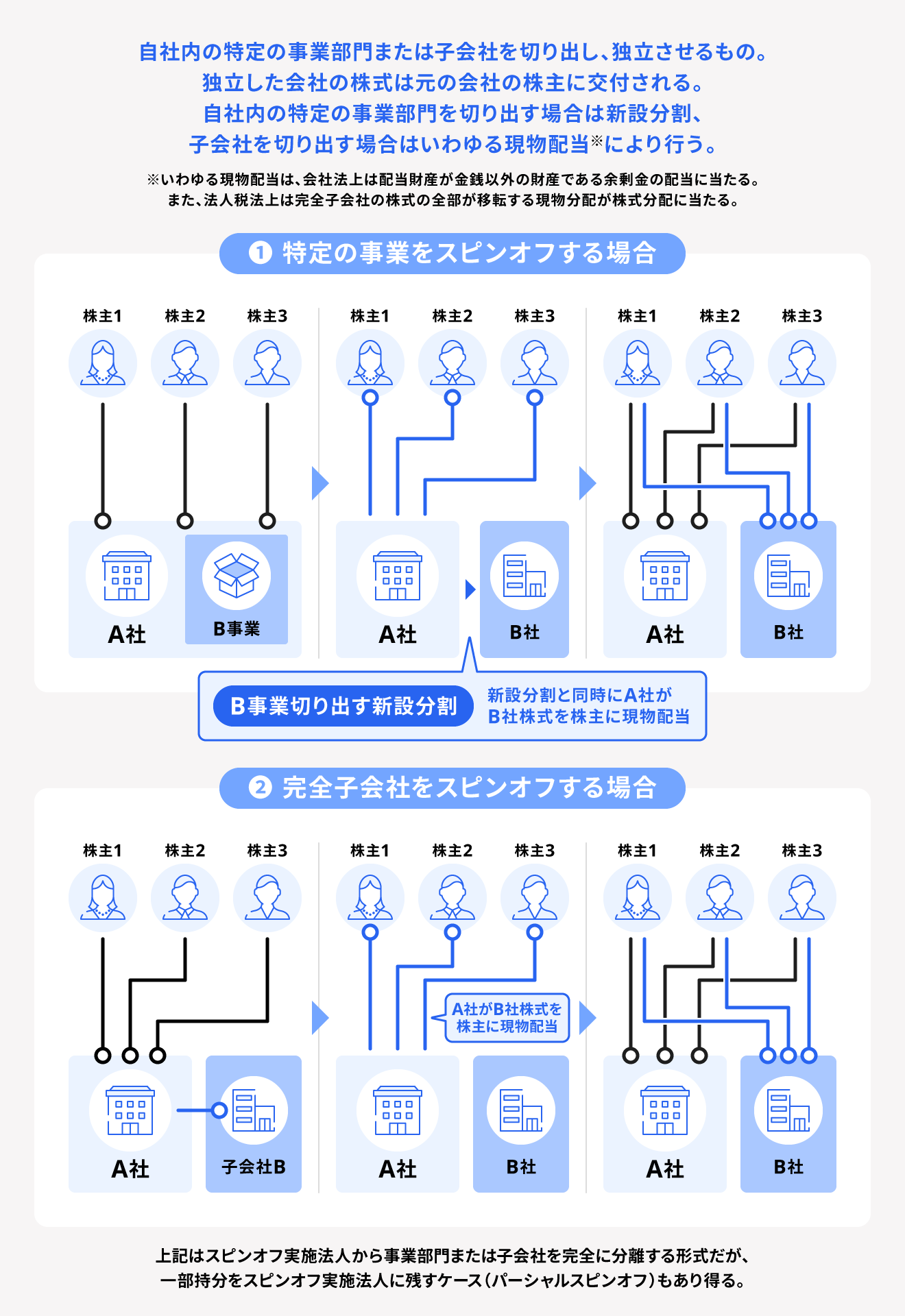

スピンオフは、自社の特定の事業部門または子会社を切り出し、独立させる事業再編の手法のひとつです。独立した会社の株式は、元の会社の株主に交付されます。

一方、パーシャルスピンオフとは、スピンオフを行う際に子会社を完全に分離せず、元親会社に持分を一部残す手法です。

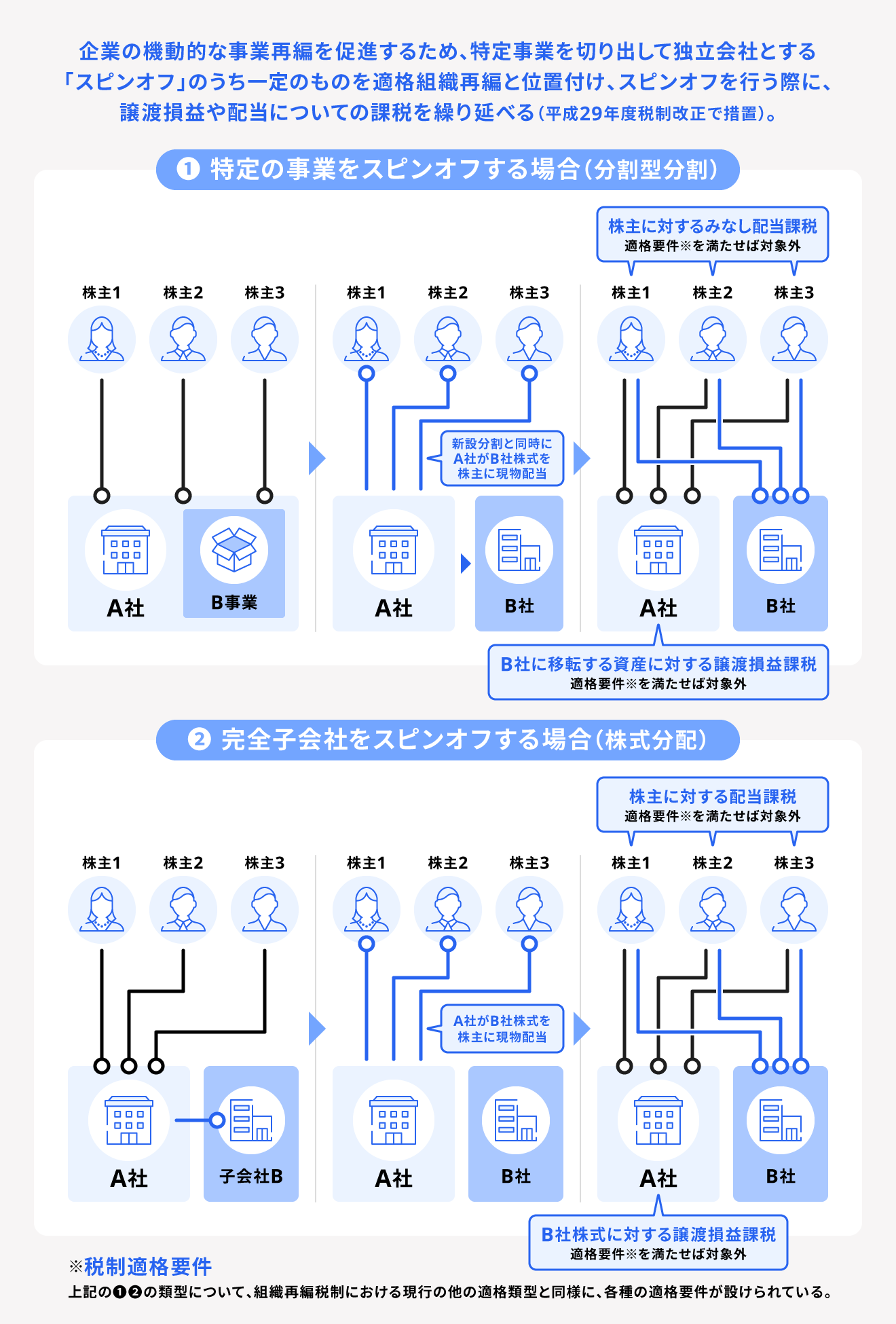

スピンオフに関しては、一定の要件を満たす「適格組織再編」について、譲渡損益や配当の課税が繰り延べられます(スピンオフ税制)。

しかし、平成29年度税制改正でスピンオフ税制が創設されたあとも、パーシャルスピンオフは課税の対象となっていました。

「令和5年度税制改正」では、新たにパーシャルスピンオフ税制が創設され、一定の要件を満たすパーシャルスピンオフを行った場合も、譲渡損益や配当への課税がされなくなりました。

パーシャルスピンオフ税制が創設された背景

企業が成長戦略を実現するためには、限られた経営資源を適切に配分することが重要です。スピンオフは、事業ポートフォリオを最適化するための重要な手法のひとつですが、海外と比べて日本の活用実績は限られています。

そこで、段階的に分離しようとする企業などによるスピンオフの活用を促進し、日本経済や企業のさらなる成長を図るために本税制が創設されました。

なお、パーシャルスピンオフ税制は1年間(2024年3月31日まで)の特例措置として創設された制度です。

ただし、事業再編は検討から実施までに数年単位の期間がかかるのが一般的であり、1年間の時限措置で検討するのは容易ではありません。そこで、「令和6年度税制改正大綱」では、適用期限の延長(4年間)が発表されています。

パーシャルスピンオフ税制の適用要件

また、同法の特定剰余金配当として行う現物分配で、完全子法人の株式が移転するもの(株式分配)のうち、一定の要件を満たすものが「適格株式分配」として本税制の対象となります(※1)(※2)。具体的な要件は以下の通りです。

| 項目 | 要件 |

| 非支配要件 | 親法人を支配する者がおらず、スピンオフ後に完全子法人を支配する者がいない見込みである |

| 株式のみ按分交付要件 | 完全子法人株式の80%超を親会社株主へ交付する、親法人の株主の持株数に応じて完全子法人の株式のみ交付する |

| 従業者継続要件 | スピンオフ後におおむね90%以上の従業員が完全子法人の業務に引き続き従事する見込みである |

| 事業継続要件 | 完全子法人の主要な事業がスピンオフ後も引き続き行われる見込みである |

| 役員継続要件 | 完全子法人の特定役員のすべてが株式分配に伴い退任するものでない |

| 事業再編計画認定要件 | 完全子法人が経済産業大臣の定める要件を満たし、事業再編計画の認定を受けている |

なお、事業再編計画認定要件の「経済産業大臣の定める要件」とは、以下①~③のいずれかを満たすことです。

経済産業大臣の定める要件

- 完全子法人の特定役員に対し、ストックオプション(新株予約権)が付与されているまたは付与される見込みがある

- 完全子法人の主要な事業が事業開始から10年以内である

- 完全子法人の主要な事業について成長発展が見込まれることを金融商品取引業者が確認している

(※2)特定剰余金配当とは、剰余金の配当で、配当財産がその認定を受けた法人の関係事業者(または外国関係法人)の株式であるものを指します。

事業再編計画の要件

事業再編計画(産業競争力強化法)とは、生産性向上を目指して事業再編を行う取り組みが再編計画として認定されると、税制優遇などの支援措置が受けられる制度です。要件は以下の通りです。

| 計画期間 | 3年以内(大規模な設備投資を行うものに限り5年) |

| 生産性の向上(事業部門単位) | 計画の終了年度で次のいずれかの達成が見込まれる 1 修正ROIC2%ポイント向上 2 有形固定資産回転率 5%向上 3 従業員1人当たり付加価値額 6%向上 |

| 財務の健全性(企業単位) | 計画の終了年度で次の両方の達成が見込まれる 1 有利子負債/キャッシュフロー≦10倍 2 経常収入>経常支出 |

| 雇用への配慮 | 計画にかかる事業所の労働組合などと協議により十分な話し合いを行う、かつ実施に際して雇用の安定などに十分な配慮を行う |

| 事業構造の変更 | 次のいずれかを行う 1 合併 2 会社の分割 3 株式交換、株式移転、株式交 4 事業または資産の譲受け、譲渡 5 出資の受入れ 6 他の会社の株式・持分の取得 7 会社の設立 8 有限責任事業組合に対する出資 9 施設・設備の相当程度の撤去など |

| 前向きな取組 | 計画の終了年度で次のいずれかの達成が見込まれる 1 新商品、新サービスの開発・生産・提供(※1) 2 商品の新生産方式の導入、設備の能率の向上(※2) 3 商品の新販売方式の導入、サービスの新提供方式の導入(※3) 4 新原材料・部品・半製品の使用、原材料・部品・半製品の新購入方式の導入(※4) |

(※1)新商品等の売上高比率を全社売上高の1%以上

(※2)商品等1単位当たりの製造原価を5%以上削減

(※3)商品等1単位当たりの販売費を5%以上削減

(※4)商品1単位当たりの製造原価を5%以上削減

パーシャルスピンオフ税制を活用するメリット

パーシャルスピンオフ税制を活用するメリット

- 段階的に分離・独立できる

- 譲渡損益や配当に対して課税されない

段階的に分離・独立できる

親会社との関係を残すことで従業員(子会社)の抵抗感やモチベーション低下を緩和でき、顧客からの信頼や取引の維持も図りやすくなるでしょう。

また、親会社のブランドやシステムを引き続き使う事例が多いため、親会社との一定の関係維持が円滑な事業切り出しにつながります。

譲渡損益や配当に対して課税されない

スピンオフ税制が導入されるまでは、親会社の譲渡損益に対して課税され、現物配当を受けた株主に対してもみなし配当が課税されていました。2017年にスピンオフ税制が導入されたあとも、パーシャルスピンオフは税制措置の対象ではなかったためです。

パーシャルスピンオフ税制の創設によって、親会社・株主のどちらも実質非課税となったのは大きなメリットでしょう。

また、親会社は20%未満の子会社株式を残しておけるため、スピンオフ後、子会社が成長したときに株式を売却すれば利益が得られます。

パーシャルスピンオフ税制を活用する際の注意点

パーシャルスピンオフ税制を活用する際の注意点

- 分割型のスピンオフは本税制の対象にならない

- 事業再編計画の認定には3ヶ月程度かかる場合もある

分割型のスピンオフは本税制の対象にならない

分割型によるスピンオフ(事業部門を切り出す方式)は、本税制の対象になりません。

事業再編計画の認定には3ヶ月程度かかる場合もある

そのため認定を希望する場合は、約3ヶ月前に事業を所管する省庁への事前相談が必要です。

事業再編計画の申請方法

事業再編計画の認定を受ける流れ

- 事前相談

- 計画の申請

- 証明書の発行

1 事前相談

2 計画の申請

申請手続きはオンラインで行えますが、「GビズID」(プライム、メンバー)が必要です。なお、GビズIDとは、ひとつのID・パスワードで複数の行政サービスにログインできる法人・個人事業主向け共通認証システムです。

3 証明書の発行

計画認定後、1週間程度で証明書が発行されます。認定を受けた計画は、各省庁のホームページなどで計画の開始日までに公表されますが、企業機密に該当する部分は非公表にできるため相談しましょう。

なお、認定(計画開始)後は計画期間中の毎事業年度、計画の実施状況を所定の様式で報告します。提出時期は、原則として認定企業の事業年度終了後3ヶ月以内です。

経理を自動化し、業務を効率的に行う方法

経理業務は日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。業務を効率化するなら、会計ソフトの活用がおすすめです。

シェアNo.1(*1)のクラウド会計ソフト「freee会計」は面倒な仕訳作業や書類作成を簡単に行え、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

freee会計には、以下のような機能があります。

- 出入金の自動入力&記帳

- 見積書/請求書/納品書の発行

- 証憑管理(電子帳簿保存対応)

- 決算関連書類の作成

- 関連書類のクラウド内保存

お金の流れをリアルタイムで把握できるレポートも自動で作成できるため、会計管理の見える化も図れます。

また、貸借対照表や損益計算書の出力などにも対応し、決算業務を全般的にサポートします。

すぐにfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

まとめ

1年間の時限措置として創設されましたが、令和6年度税制改正大綱にて4年間の延長が発表されました。

パーシャルスピンオフ税制をきっかけに、事業再編の手段としてスピンオフの活用が進むと予想されます。今後の適用範囲拡大や延長を含め、パーシャルスピンオフ税制の概要を正しく理解しておきましょう。

よくある質問

パーシャルスピンオフ税制とは?

パーシャルスピンオフ税制の概要を詳しく知りたい方は「パーシャルスピンオフ税制とは」をご覧ください。

パーシャルスピンオフ税制を活用するメリットは?

パーシャルスピンオフ税制を活用するメリット

- 段階的に分離・独立できる

- 譲渡損益や配当に対して課税されない

監修 北田悠策(きただ ゆうさく) 公認会計士・税理士

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。