監修 安田 亮 公認会計士・税理士・1級FP技能士

インボイス制度は、業務で使用したタクシーの経費精算にも適用されます。特に、免税事業者がタクシー事業者に与える影響は小さくありません。

課税事業者としてインボイス発行事業者の登録を受けると、インボイスが発行できますが、消費税の納付義務が生じます。

本記事では、インボイス制度がタクシー業界に与える影響と導入のメリット・デメリット、課題をまとめました。制度への理解や対応の検討にぜひ本記事を役立ててください。

目次

- インボイス制度とは

- タクシー業では適格簡易請求書の交付が認められる

- インボイス制度がタクシー業界に与える影響

- 3万円未満でも仕入税額控除にインボイスが必要になる

- 個人タクシーの売上が減る可能性がある

- インボイス制度をタクシー業界が導入するメリット

- インボイスを発行できる

- 消費税の還付を受けられる可能性がある

- インボイス制度をタクシー業界が導入するデメリット

- 消費税の納付が必要になる

- 経理事務の負担が大きくなる

- タクシー業界におけるインボイス制度の課題

- 個人タクシーの利用者が大きく減る可能性がある

- 導入に時間やコストがかかる

- まとめ

- インボイス制度の理解から実務対応までfreeeで解決!

- よくある質問

- インボイス制度がタクシー業界に与える影響は?

- タクシー業界におけるインボイス制度の課題は?

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

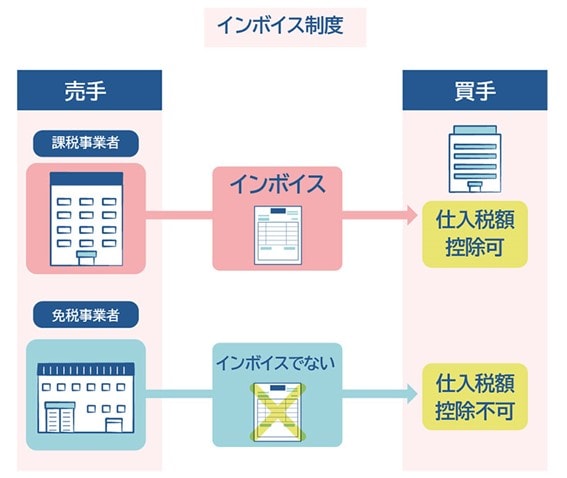

インボイス制度とは

2023年10月1日から始まるインボイス制度とは、消費税の仕入税額控除の方式として新しく導入される制度です。正式には「適格請求書等保存方式」といいます。

仕入税額控除とは、売上にかかる消費税から仕入れにかかった消費税を差し引いて計算し、消費税の二重課税を解消する制度です。

2023年10月1日以降、買い手は売り手から交付されたインボイス(適格請求書)がなければ仕入税額控除の適用が受けられません。つまり、売り手からインボイスが交付されない場合は、納税額が高くなります。

インボイスを発行できるのは、登録を受けた「インボイス(適格請求書)発行事業者」に限られます。

インボイス制度について詳しく知りたい方は「インボイス制度(適格請求書等保存方式)で影響を受ける業種とは?」を参考にしてください。

タクシー業では適格簡易請求書の交付が認められる

不特定多数の人が利用するタクシー業などでは、「適格請求書」に代えて「適格簡易請求書」の交付が認められます。

適格簡易請求書の交付が認められる事業者の例

● タクシー業● 小売業

● 飲食店業

● 写真業

● 旅行業

● 駐車場業(不特定かつ多数の人に対するものに限る)

| 適格請求書 | ● インボイス発行事業者の氏名または名称・登録番号 ● 取引年月日 ● 取引内容(軽減税率の対象品目である旨) ● 税率ごとに区分して合計した対価の額(税抜き/税込み)・適用税率 ● 税率ごとに区分した消費税額等 ● 書類の交付を受ける事業者の氏名または名称 |

| 適格簡易請求書 | ● インボイス発行事業者の氏名または名称・登録番号 ● 取引年月日 ● 取引内容(軽減税率の対象品目である旨) ● 税率ごとに区分して合計した対価の額(税抜き/税込み) ● 税率ごとに区分した消費税額等または適用税率 |

適格簡易請求書では、「書類の交付を受ける事業者の氏名または名称」を記載する必要がありません。「税率ごとに区分した消費税額等」と「適用税率」の、どちらかを記載すれば認められます。

インボイス制度がタクシー業界に与える影響

インボイス制度が実施されることにより、控除額の受け取り方や個人タクシーの売上が変わってしまいます。

インボイス制度がタクシー業界に与える影響

● 3万円未満でも仕入税額控除にインボイスが必要になる● 個人タクシーの売上が減る可能性がある

3万円未満でも仕入税額控除にインボイスが必要になる

2023年10月1日以降、業務でタクシーを使う際、代金が3万円未満でもインボイスを保存しなければ仕入税額控除を受けられません。

従来は、3万円未満の仕入れの場合、請求書の保存をしなくても法定事項が記載された帳簿を保存すれば仕入税額控除が適用されました。しかし、本特例はインボイス制度の開始によって廃止されています。

インボイスの交付が難しい一部の取引は、2023年10月1日以降も交付義務が免除されていますが、タクシー代は免除対象ではありません。交付義務が免除される公共交通機関には、船舶やバス、鉄道が該当します。

インボイスの交付義務が免除される取引の例

● 3万円未満の公共交通機関の運賃● 自動販売機での3万円未満の課税資産の譲渡

● 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

個人タクシーの売上が減る可能性がある

インボイス制度は、タクシー会社や個人タクシーの売上に大きな打撃を与えかねません。

免税事業者のタクシー会社や個人タクシーは、インボイスが発行できません(※)。しかし、業務でタクシーを利用する人は、仕入税額控除を受けるのにインボイスが必要です。

インボイス制度の導入により、インボイス対応のタクシーへの需要が増加し、非対応のタクシー事業者の売上が減少する可能性があります。

特に、個人タクシーはインボイスに対応するかどうかの慎重な検討が必要です。多くのタクシー会社はすでに課税事業者であるため、基本的にインボイス発行事業者の登録を受けると予想されます。しかし、個人タクシーには免税事業者も少なくありません。

インボイスに対応しないままでいれば消費税の納税義務は免除されますが、一方で売上の減少は避けられないでしょう。

(※)免税事業者とは、基準期間の課税売上高が1,000万円以下の事業者です。免税事業者は消費税の納税義務が免除されます。

インボイス制度をタクシー業界が導入するメリット

インボイス発行事業者の登録を受けたほうが良いかどうかは、タクシー事業者によって異なります。

インボイス制度を導入するメリット

● インボイスを発行できる● 消費税の還付を受けられる可能性がある

インボイスを発行できる

課税事業者としてインボイス発行事業者の登録を受ければ、インボイスを発行できます。インボイスが発行できれば、利用者の減少を避けられるでしょう。

ただし、制度開始後6年間は、免税事業者からの仕入れでも一定割合を仕入税額とみなして控除できる経過措置が設けられています。

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

上記の措置も踏まえ、どのタイミングでインボイス発行事業者になるかも検討しましょう。

(※)「令和6年度税制改正大綱」にて、同一の免税事業者からの課税仕入れ額がひとつの事業年度内で10億円を超える場合、10億円を超えた部分は経過措置が受けられないことが発表されました。本改正は、2024年10月1日以後に開始する課税期間から適用されます。

消費税の還付を受けられる可能性がある

課税事業者になると、支払った消費税が売上にかかる消費税よりも多い場合に、消費税の還付が受けられます(※)。

還付を受けられるのは「原則課税方式」の場合で、「簡易課税方式」を選択している場合は対象外です。

| 原則課税方式 | 売上にかかる消費税から仕入にかかる消費税を差し引いて消費税額を算出する課税方式 |

| 簡易課税方式 | 売上にかかる消費税額を基礎とし、「みなし仕入率」を乗じて消費税額を計算する課税方式 |

なお、簡易課税方式を選択できるのは,税務署長に「消費税簡易課税制度選択届出書」を提出した課税事業者です。基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が5,000万円以下の場合に適用が可能です。

(※)インボイス発行事業者の登録を受けられるのは課税事業者に限ります。免税事業者がインボイス発行事業者の登録を受ける場合、課税事業者になる手続きも必要です。

インボイス制度をタクシー業界が導入するデメリット

インボイス発行事業者になればインボイスを発行できますが、登録を受けることによるデメリットもあります。

インボイス制度を導入するデメリット

● 消費税の納付が必要になる● 経理事務の負担が大きくなる

消費税の納付が必要になる

タクシー会社や個人タクシーがインボイス発行事業者の登録を受ける大きなデメリットは、消費税の申告・納付義務が生じる点です。

免税事業者のままでいれば消費税の納税義務が免除されるため、受け取った消費税は利益となります。

しかし、インボイスを導入して課税事業者になれば、消費税を納付しなければならず、手もとに残るお金が少なくなります。インボイス需要で利用者が増える反面、納税も考慮しどちらのほうが利益が残るのか考える必要があるでしょう。

個人事業の方は「個人事業主のための消費税簡単計算法!確定申告で消費税の処理に悩まないために」で消費税について理解を深めておきましょう。

経理事務の負担が大きくなる

インボイス制度が始まると、インボイスの交付義務が生じるため、事務負担の増大が予想されます。

インボイス制度の開始で増える業務の例

● 請求書の様式を変更する● 請求書を仕入税額控除の対象・対象外に仕分する

● インボイス発行のたびに写しを作成・保存する

タクシー業界におけるインボイス制度の課題

インボイス制度の開始を前に、タクシー業界ではいくつかの課題も懸念されています。

インボイス制度によるタクシー業界の課題

● 個人タクシーの利用者が大きく減る可能性がある● 導入に時間やコストがかかる

個人タクシーの利用者が大きく減る可能性がある

タクシー業界では、表示灯の色を変えるなどで利用者がインボイス対応・非対応のタクシーを見分ける対策が検討されている状況です。

インボイス対応のタクシーを見分けられるようになると、免税事業者のタクシーは選ばれなくなり、深刻な影響を受ける可能性があります。

また、個人タクシーの免税事業者に対して、事業組合でもタクシーチケット事業や配車アプリへの参加可否が議論されています。

導入に時間やコストがかかる

インボイス発行事業者になるには、登録申請が必要です。免税事業者が登録を受ける場合は、課税事業者になるために「消費税簡易課税制度選択届出書」も提出しなくてはいけません。

また、導入までにさまざまな準備が必要です。

インボイス制度の導入までに必要な準備の例

● インボイスの発行準備● 業務フローの見直し

● インボイス対応のシステム導入

● 受け取った請求書や交付したインボイス(写し)の保存方法の検討

利用者減を避けるために課税事業者になる選択を余儀なくされるなか、これらの交換費用への補助金はありません。そのため、タクシー事業者からは要望の声があがっているのが実情です。

なお、インボイス制度導入による税金・事務負担を軽減するための支援措置は設けられています。下記は一例です。詳しくは、財務省のホームページでご確認ください。

| 対象者 | 支援措置 |

| 免税事業者からインボイス発行事業者になった方で要件を満たす方 | 納税額を売上税額の2割にできる |

| 2年前の課税売上が1億円以下または1年前の上半期(個人は1~6月)の課税売上が5千万円以下の方 | 1万円未満の課税仕入れについて、インボイスを保存しなくても帳簿保存のみで仕入税額控除ができる |

| 中小企業・小規模事業者 | 安価な会計ソフトでも補助が受けられるようにIT導入補助金の補助下限額を撤廃 |

まとめ

インボイス制度がタクシー業界に与える影響は少なくありません。特に、免税事業者のタクシー会社・個人タクシーは、課税事業者にならなければ利用者が減少する可能性があります。しかし、課税事業者になれば消費税の納付が必要です。

メリット・デメリットを踏まえ、インボイス発行事業者になるかどうかを慎重に検討しましょう。

インボイス発行事業者になる場合は、登録申請やメーター・プリンターの交換などさまざまな準備が必要です。また、登録の際は税務署による審査に日数がかかるため、余裕をもって手続きしましょう。

インボイス制度の理解から実務対応までfreeeで解決!

2023年10月1日からインボイス制度が導入されます。すべての事業者はインボイス制度導入までに制度を理解し、対応するための準備をしなければなりません。

インボイス制度は、売り手・買い手双方の事業者に影響があり、それぞれの立場で対応・検討すべきことが異なります。

freeeではインボイス制度の理解から実務対応方法まで、ステップに沿ってサポートします。個人事業主から上場企業まで幅広く対応しているので、ぜひご活用ください。

インボイス制度の理解から実務対応までfreeeで解決!

ここからは、ステップ別にfreeeが提供しているコンテンツ・サービスについて紹介します。

STEP1. インボイス制度について理解する

freeeでは正しくインボイス制度を理解していただくために、さまざまなコンテンツを用意しています。

事業者の立場別に解説したセミナーを開催

インボイス制度は事業者の職種や企業規模によっても対応すべきことが異なります。freeeでは毎週セミナーを実施し、事業者の立場や悩みに合わせてわかりやすく解説しています。

freeeのインボイス制度セミナーの例

- インボイス制度の概要

- インボイス制度の実務解説

- インボイス制度対応に向けて押さえるべき全体像やスケジュール

- インボイスの受領を効率化する方法

消費税の仕組みから実務対応まで網羅したインボイス制度ガイドブック

インボイス制度はまず、消費税の仕組みを理解する必要があります。freeeのインボイス制度完全ガイドブックは、消費税の仕組みからインボイス制度による変更点、実務対応のポイントまでをまとめています。

このガイドブックは無料でダウンロードが可能です。ぜひご利用ください。

STEP2. インボイスの登録申請&取引先の登録状況チェック

インボイス制度導入後、適格請求書が発行・保存された取引のみ仕入税額控除の対象となります。

適格請求書を発行するためには、適格請求書発行事業者になる登録をしなければなりません。取引先に請求書を発行している側(売り手)は、この手続きが必要です。

一方、取引先から請求書を交付される側(買い手)は、取引先が適格請求書発行事業者であるかどうかを事前に確認しておく必要があります。

freeeのサービスを利用することで、売り手・買い手双方がすべき対応を効率良く解消できます。

売り手:適格請求書発行事業者への登録申請

インボイス制度導入のタイミングで適格請求書発行事業者であるためには、2023年9月30日までに「適格請求書発行事業者の登録申請書」を税務署に提出し、登録を受ける必要があります。

freeeを活用すれば、フォームに沿って入力するだけで登録申請書を簡単に作成することができます。

買い手:取引先の登録状況を把握

インボイス制度に対応している適格請求書と、従来の請求書では扱いが異なるので、取引先がインボイス制度に対応しているのか把握しておかなければなりません。

freeeでは、取引先のインボイス制度への対応状況や登録番号の回収を一括で管理できます。無料で利用できるので、コストをかけずに効率化が可能です。

STEP3. 実務対応

インボイス制度導入後、実務対応の方法は企業規模や立場によって異なります。freeeでは、すべての事業者のバックオフィスをサポートできるよう、さまざまなサービスを提供しています。

【立場別】freeeのおすすめコンテンツ

<適格請求書の発行が必要な事業者(売り手)向け>

- freee請求書

- freee債権

<適格請求書の受領が必要な事業者(買い手)向け>

- freee債務

- freee経理アウトソース

- freee会計

- freee経理

<売り手・買い手双方におすすめ>

- freee会計

freeeのサービスはすべて電子帳簿保存法に対応しているので、電子保存も可能です。

インボイス制度導入後もスムーズに実務を行うためにも、早めの準備・対応が求められます。freeeのコンテンツを活用して、制度理解を高めて必要な対応について検討していきましょう。

よくある質問

インボイス制度がタクシー業界に与える影響は?

インボイス制度がタクシー業界に与える主な影響は、以下の2つです。

インボイス制度がタクシー業界に与える主な影響

● 3万円未満でも仕入税額控除にインボイスが必要になる● 個人タクシーの売上が減る可能性がある

タクシー業界におけるインボイス制度の課題は?

インボイス制度によるタクシー業界の主な課題は、以下の通りです。

インボイス制度によるタクシー業界の主な課題

● 個人タクシーの利用者が大きく減る可能性がある● 導入に時間やコストがかかる

監修 安田 亮(やすだ りょう) 公認会計士・税理士・1級FP技能士

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。