監修 北田 悠策 公認会計士・税理士

個人事業主やフリーランスは、1年間の所得金額や税額を算出し、申告・納税する手続きを自身で行わなければなりません。この一連の手続きを確定申告といいます。

確定申告の方法には「白色申告」と「青色申告」の2つの形式があり、申告に必要な書類や受けられる税制上のメリットなどが異なります。

本記事では、確定申告のうち白色申告のメリット・デメリットや必要書類、申告のやり方から提出方法まで解説します。

目次

- 白色申告とは

- 白色申告と青色申告の違い

- 白色申告に向いている人

- 白色申告のメリット

- 記帳が簡単で、申告手続きがシンプル

- 白色申告するための申請手続きの必要がない

- 白色申告のデメリット

- 特別控除が受けられない

- 青色事業専従者給与が受けられない

- 純損失の繰越しと繰戻しができない

- 貸倒引当金を計上できない

- 少額減価償却資産の特例を使えない

- 白色申告をする際に必要な書類

- 確定申告書

- 収支内訳書

- 白色申告の必要書類作成のやり方

- 白色申告者が保管すべき必要書類とその期限

- 白色申告の提出期限

- 白色申告の提出方法

- 税務署の窓口に持参する

- 税務署または業務センターに郵送する

- e-Taxで申告する

- 白色申告を簡単に終わらせる方法

- まとめ

- よくある質問

白色申告とは

白色申告とは、確定申告の方法のうち、申告のための帳簿作成が青色申告よりも簡単な代わりに、税制上のメリットが少ない申告方法です。

青色申告と白色申告のどちらを選択するかは、事業者が自由に決められます。

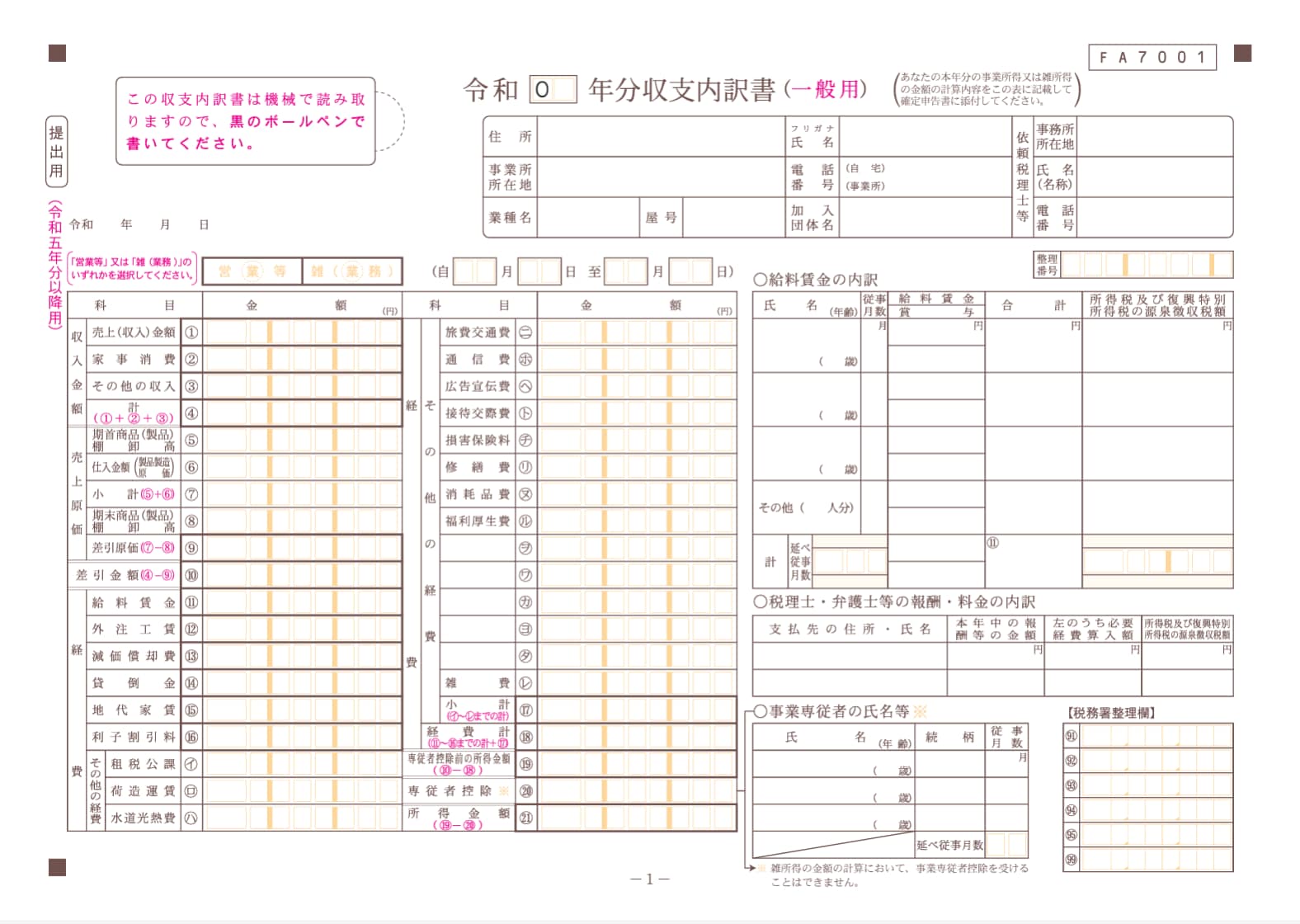

青色申告は、事前申請が必要で申告のために作成すべき資料や記帳方法などが煩雑であるものの、その分税制上の優遇措置が多い申告方法です。青色申告を行うためには、定められた期日までに「青色申告承認申請書」を管轄の税務署に提出しなければなりません。

白色申告と青色申告の違い

白色申告と青色申告の違いは、以下の通りです。

| 青色申告 (65万円控除または55万円控除) | 青色申告 (10万円控除) | 白色申告 | |

|---|---|---|---|

| 税制 | 要件を満たし、青色申告の承認を得た場合に税制上の優遇措置を受けることができる申告納税制度 | 青色申告の承認を受けていない人が行う申告納税制度 | |

| 条件 (申請の有無) | その年の3月15日まで(その年の1月16日以降に開業したときは開業後2ヶ月以内)に「青色申告承認申請書」を所轄の税務署に提出 | なし | |

| 提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対照表と損益計算書 ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・青色申告決算書 ・損益計算書 ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) ・第四表 (損失申告用、赤字で青色申告する場合) | ・確定申告書B ・収支内訳書 ・第三表 (分離課税用、事業所得に加え譲渡所得がある場合) |

| 保存帳簿 | ・総勘定元帳 ・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 | ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳 | ・法定帳簿 ・任意帳簿 |

| 保存書類 | 決算に関して作成した棚卸表 | ||

| 記帳方法 | 複式簿記 | 簡易簿記(単式簿記) | 簡易簿記(単式簿記) |

| 不動産所得要件 | アパートは10室以上 貸家は5棟以上 | マンション一室から | なし |

| 青色申告特別控除を受けるための要件 | あり | なし | なし |

| メリット | ・青色申告特別控除(65万円または55万円) ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 ・貸倒引当金の経費計上 | ・青色申告特別控除(10万円) ・青色事業専従者給与 ・赤字3年間繰越 ・減価償却資産(30万円未満)は一括経費 ・貸倒引当金の経費計上 | ・申告手続きが簡単 |

出典:国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」

たとえば、違いのひとつとして、青色申告では記帳を「複式簿記」で行わなければならないのに対し、白色申告では「簡易簿記(単式簿記)」と呼ばれる記帳方法が認められていることが挙げられます。

複式簿記は、借方と貸方に分けたうえで複数の勘定科目を使って記入する帳簿付けの方法です。一方で、簡易簿記は簡略化されたシンプルな帳簿付けの方法で、売上や仕入れなど特定の項目に注目して記入します。複式簿記と比べ、会計知識がない人でも比較的簡単に作成できるのが簡易簿記です。

このように、白色申告は申告にあたっての事前の申請や難解な簿記が不要であることから、青色申告と比べて簡単に行える申告方法といえます。ただし、白色申告には青色申告に認められる控除や会計処理上の特典がなく、節税メリットが少ないという欠点もあります。

また、青色申告のデメリットである申告のための準備や書類作成の煩雑さは、会計ソフトの利用などで解消できます。そのため、節税効果を大きくしたい場合は青色申告がおすすめです。

【関連記事】

確定申告は青色申告と白色申告の2種類!それぞれのメリット・デメリットをわかりやすく解説

青色申告とは?白色申告との違いや豊富なメリット、必要な準備・書類を解説

白色申告に向いている人

会計知識がない人や経理作業が苦手な人は、白色申告から始めてみるとよいでしょう。前述したように、青色申告と比較してシンプルな点が白色申告のメリットです。

freee会計では、白色申告をさらに簡単・ラクにすることができます。白色申告であっても、申告にかかる手間を最小限にしたいのであれば、会計ソフトの導入がおすすめです。

白色申告のメリット

白色申告のメリットは、青色申告と比べて簡単に行える点です。

記帳が簡単で、申告手続きがシンプル

白色申告のメリットは、記帳が簡易簿記で簡単かつ、申告手続きがシンプルである点です。

簡易簿記では、たとえば業務で交通費1,500円がかかった場合、以下のように記帳します。

| 日付 | 勘定科目 | 金額 | 摘要 |

|---|---|---|---|

| 2024年〇月〇日 | 旅費交通費 | 1,500円 | 電車賃 |

簡易簿記は記入する項目数が少なくて済み、複式簿記のように借方・貸方それぞれに勘定科目や金額を記入する手間はかかりません。

確定申告も、収支内訳書に売上や経費などを記入していく、シンプルなもので済みます。

白色申告するための申請手続きの必要がない

青色申告で確定申告をするためには、青色申告をする年の3月15日まで(その年の1月16日以後に事業を開始する場合は事業の開始日から2ヶ月以内)に、管轄の税務署へ「所得税の青色申告承認申請書」を提出しなければいけません。

出典:国税庁「A1-8 所得税の青色申告承認申請手続」

しかし、白色申告の場合は、事前の申請手続きが不要です。事前に青色申告承認申請書の作成・提出が必要になる青色申告のような手間はかかりません。

白色申告のデメリット

白色申告のデメリットは、青色申告のような特別控除や、税金を軽減する優遇措置が適用されない点です。

特別控除が受けられない

青色申告では、必要書類を提出して一定の条件を満たすことで、最大65万円の青色申告特別控除が受けられます。しかし、白色申告にはこのような特別控除はありません。

青色申告では、65万円・55万円・10万円のいずれかの特別控除を適用でき、所得額から控除額を差し引けます。税率をかける前の課税所得金額が特別控除額の分だけ少なくなるため、節税が可能です。

青色事業専従者給与が受けられない

青色申告では一定の条件を満たせば、配偶者や親族に支払った給与を「青色事業専従者給与」として全額必要経費で所得から控除できます。しかし、白色申告では、配偶者や親族に支払った給与は「事業専従者給与」として一定額までしか控除できません。

白色申告の事業専従者給与として控除できる金額は、給与の支払対象者が配偶者であれば最大86万円、それ以外の親族であれば最大50万円です。そのため家族へ支払う給与額によっては、青色申告に比べて経費にできる金額が少なくなる場合があります。

純損失の繰越しと繰戻しができない

純損失の繰越しとは、事業で赤字を出した場合、その損失額を翌年から最長3年間まで繰り越すことができる制度です。損失の繰越しの対象になるのは、事業所得・不動産所得・譲渡所得・山林所得の4つの所得の損失金額です。

青色申告では、純損失の繰越しや繰戻しができるため、その年の損失を翌年や前年などの利益と相殺することで税負担を軽減できます。

しかし、白色申告では純損失の繰越しや繰戻しが適用されません。開業当初に赤字が出る業種だと、白色申告ではその損失を繰り越せないため、青色申告のように翌年以降の利益と相殺して税負担を軽減できない点がデメリットです。

貸倒引当金を計上できない

貸倒引当金とは、取引先が倒産などで支払い不能になるリスクに備えて、損失を見込んで積み立てておくお金のことです。

貸倒引当金には個別貸倒引当金と一括貸倒引当金の2つがあります。青色申告であれば、いずれの貸倒引当金も計上が可能です。しかし、白色申告では、不動産所得・事業所得・山林所得のいずれかの所得があれば個別貸倒引当金を計上できますが、一括貸倒引当金は計上できません。

少額減価償却資産の特例を使えない

青色申告で確定申告を行うと、一定の要件を満たすことで、取得価額が30万円未満の減価償却資産について、購入した年度の経費として全額計上できます。少額減価償却資産の特例により一括経費計上できることで、課税所得が減り、その年の税負担の軽減につながります。

しかし、白色申告ではこの特例を受けられません。10万円以上の資産を購入した場合は、減価償却のルールに基づいて数年かけて経費計上する必要があります。

白色申告をする際に必要な書類

白色申告の際に必要な書類は以下の2点です。

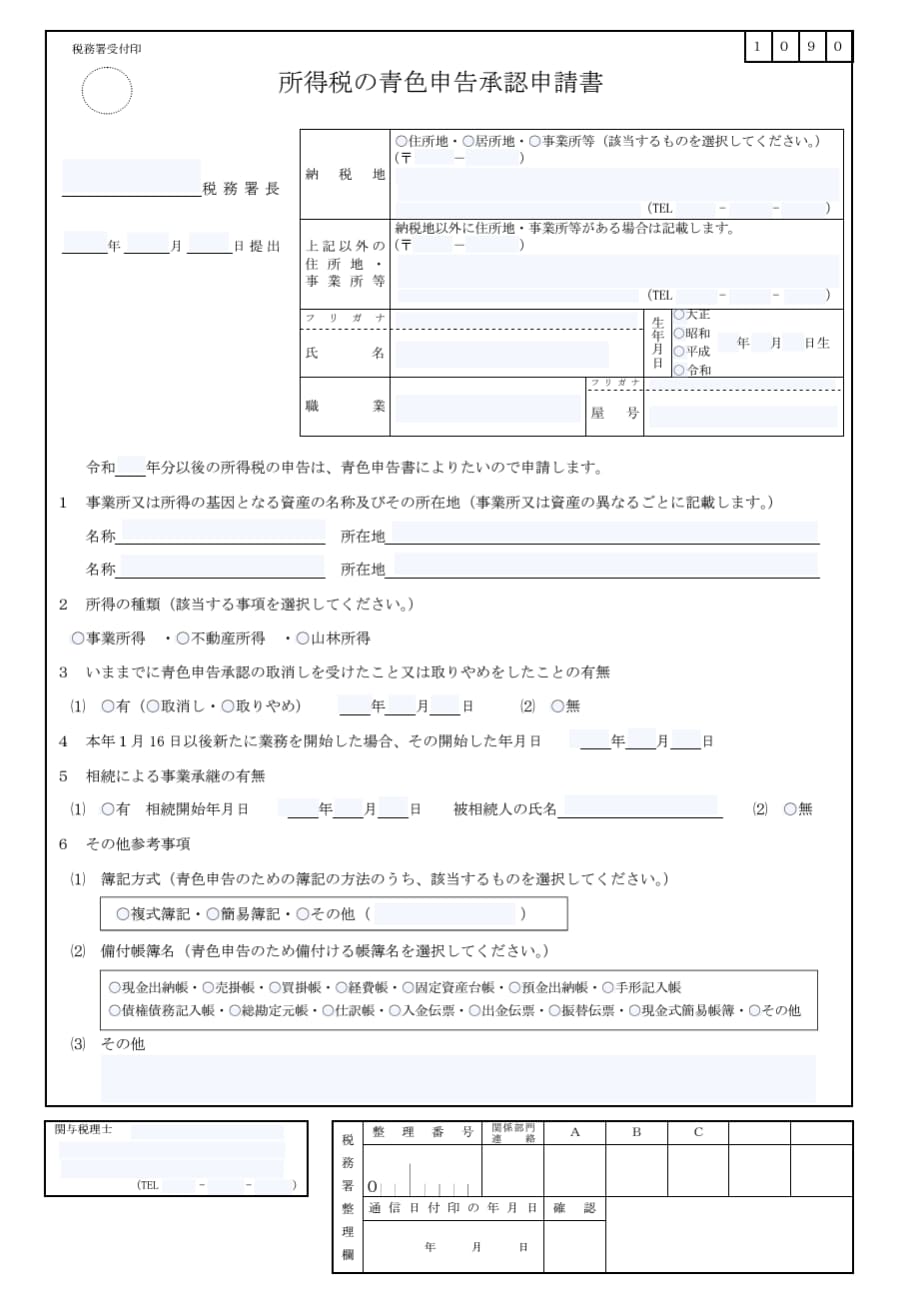

確定申告書

2023年提出分(2022年分)の確定申告から確定申告書Aが廃止され、確定申告書に統合された「令和○年分の所得税及び復興特別所得税の申告書」を使用します。

出典:国税庁「令和6年分の所得税等の確定申告書 (案)」

確定申告書の第一表には事業収入や所得控除などについての情報、第二表には源泉徴収や所得の内訳、住民税・事業税に関する情報などを記入します。

分離課税の対象となる所得がある場合は、確定申告書の第一表と第二表以外に第三表の提出が必要です。分離課税の対象となる所得とは、株式等の譲渡所得や配当所得、不動産の譲渡所得、山林所得などです。また、事業で損失が出てその損失を繰り越すときには、第四表に損失の金額や繰越額などを記入して提出します。

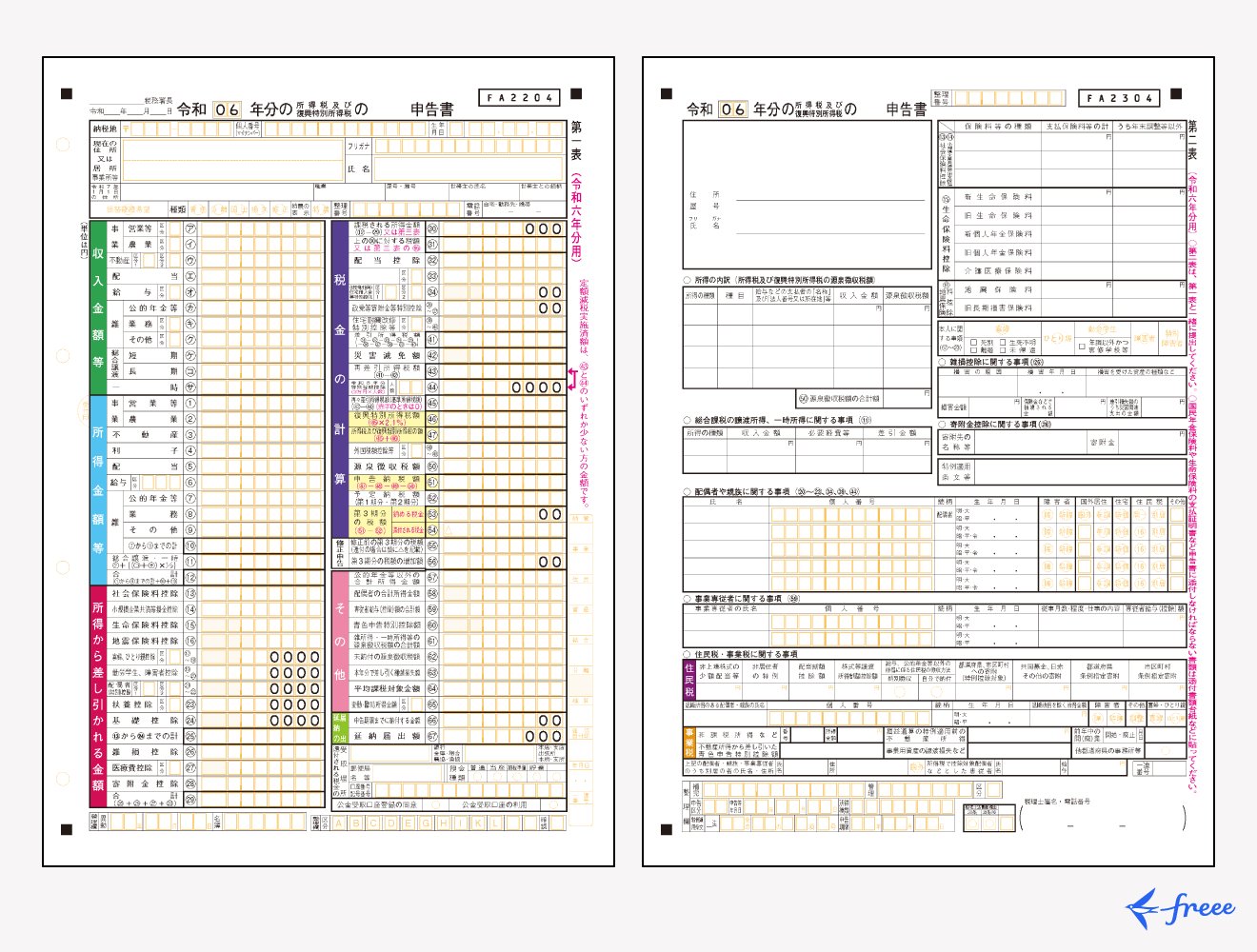

収支内訳書

出典:国税庁「収支内訳書(一般用)【令和5年分以降用】」

収支内訳書とは、収入・売上原価・経費の内訳・減価償却費の計算など、1年間の事業の状況をまとめた書類です。

この書類を作るためには、あらかじめ日常的な取引について記載した会計帳簿を作っておく必要があります。会計帳簿に記載された売上や仕入、経費などを項目ごとに集計し、その金額を転記して収支内訳書を作成しましょう。

収支内訳書には従業員や事業専従者の氏名、賃金の内訳を記載する欄があります。事業専従者とは、以下の条件に該当する家族です。

事業専従者の条件

- 白色申告者と生計を一にする配偶者やその他の親族

- その年の12月31日現在で年齢が15歳以上

- その年を通じて6ヶ月を超える期間、その白色申告者の営む事業に専ら従事している

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

詳しい控除額や適用条件については、別記事「白色申告の事業専従者控除とは?事業専従者給与との違いや控除を受ける方法を解説」をご覧ください。

上記の収支内訳書は一般用であり、農業所得がある人、不動産所得がある人はそれぞれ専用の用紙を使用し記入します。

出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

白色申告の必要書類作成のやり方

白色申告で確定申告を行ううえで必要となる、確定申告書と収支内訳書の作成方法を紹介します。

確定申告書は次のような流れで記入をしながら、所得税を算出します。

確定申告書作成の流れ

- 「収入金額」から「収入から差し引かれる金額」を差し引いて、「所得金額」を求める。

- 「所得金額」から「所得控除額(所得から差し引かれる金額)」を差し引いて、「課税される所得金額」を求める。

- 「課税される所得金額」に「所得税の税率」を乗じて、「所得税額」を求める。

- 「所得税額」から「税額控除額(所得税額から差し引かれる金額)」を差し引いて、「基準所得税額(所得税額から差し引かれる金額を差し引いた後の所得税額)」を求める。

- 「基準所得税額」に2.1%を乗じて「復興特別所得税額」を求める。

- 「基準所得税額」と「復興特別所得税額」を合計した金額から「所得税及び復興特別所得税の額から差し引かれる金額」を差し引いて、「所得税及び復興特別所得税の申告納税額」を求める。

出典:国税庁「所得税のしくみ」

ここで計算された「所得税及び復興特別所得税の申告納税額」がプラスであれば確定申告に合わせて納税を行う必要があり、マイナスであれば税金の還付を受けることができます。

確定申告の書き方について詳しく知りたい方は、別記事「【2025年最新】令和6年分確定申告書の見方と書き方を項目別にわかりやすく解説」をご覧ください。

収支内訳書は次のような流れで記入をします。

収支内訳書作成の流れ

- 帳簿で年間の売上額や仕入額などを確認して「収入金額」と「売上原価」の各欄に記入し、「収入金額」と「売上原価」の差額である「差引金額」を求める。

- 経費を項目別に記入して年間の経費の合計額を計算し、「経費計」を求める。

- 「収入金額」と「売上原価」の差額である「差引金額」から「経費計」を差し引き、「専従者控除前の所得金額」を求める。

- 専従者控除がある場合は金額を記入し、「専従者控除前の所得金額」から「専従者控除」を差し引いて、「所得金額」を求める。

- 給料や報酬の支払いがあれば内訳を記入し、売上金額や仕入金額の具体的な内容を「売上(収入)金額の明細」「仕入金額の明細」に記入する。減価償却資産がある場合は減価償却費の計算に必要な情報を記入する。

経理業務に慣れていない人は、会計ソフトを活用するとよいでしょう。会計ソフトを活用することで、日々の記帳や書類の準備、書類記入に関する知識、会計・経理の経験がなくても、画面のステップに沿って情報を入力するだけで簡単に白色申告ができます。

収支内訳書の書き方について詳しく知りたい方は、別記事「白色申告で提出する収支内訳書とは?書き方や提出が必要・不要なケースについて解説!」をご覧ください。

白色申告者が保管すべき必要書類とその期限

申告時に帳簿の提出は不要ですが、規定の年数保管する必要があります。保管期間は申告方法によって異なり、白色申告は以下の通りです。

| 種類 | 保存期間 |

|---|---|

| 法定帳簿 | 7年 |

| 任意帳簿 | 5年 |

| 決算に関する書類(棚卸表など) | 5年 |

| 業務に関する書類(領収書・請求書など) | 5年 |

法定帳簿とは「収入金額や必要経費を記載した帳簿」、任意帳簿とは「業務に関して作成した法定帳簿以外の帳簿」です。

上記の書類のほか、前々年分の雑所得にかかる収入金額が300万円を超える人は、現金預金取引等関係書類を5年間保存する必要があります。

出典:国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」

白色申告の提出期限

確定申告の提出期間は原則として2月16日から3月15日までです。ただし、この期間の初日や最終日が土日ならば、翌営業日が確定申告期間の初日や最終日になります。よって、2025年(2024年分)の確定申告期間は2025年2月17日(月)〜3月17日(月)です。

【関連記事】

【2025年最新】令和6年分の確定申告期間はいつまで?期限を過ぎた場合の対処法を解説

確定申告の期限を過ぎても申告はできますが、「期限後申告」として扱われます。期限後申告は、遅れたペナルティとして無申告加算税や延滞税が課されることもあるので、期限を過ぎないように提出しましょう。

| ペナルティ | 要件 | ペナルティの内容 |

|---|---|---|

| 無申告加算税 | 期限内に申告しなかった場合など | 15〜30%の加算税 |

| 重加算税 | 虚偽の申告をした場合 | 35〜40%の加算税 |

| 財産差押 | 滞納 | 売却、譲渡の禁止 |

| 刑事罰 | 悪質な脱税 | 懲役または罰金 |

【関連記事】

確定申告しないとどうなる? デメリットと対処法を解説

白色申告の提出方法

確定申告の提出方法は以下の3つです。

確定申告書の提出方法

税務署の窓口に持参する

確定申告書は、住所地を管轄する税務署に持参すれば提出できます。税務署の開庁時間は原則、平日の午前8時30分から午後5時までです。開庁時間以外の時間帯でも、時間外収受箱へ投函すれば提出できます。

白色申告にあたっての不明点など税務署の職員に相談したい事項がある場合は、税務署に直接行って提出するとよいでしょう。ただし、確定申告期間中は税務署が混んでいることが多いため、手続きや相談を受け付けてもらえるまで時間がかかることもあります。

出典:国税庁「【税務署の開庁時間】」

税務署または業務センターに郵送する

確定申告書は、住所地を管轄する税務署や業務センターに郵送して提出することもできます。確定申告書は「信書」に該当するため、税務署に送付する際は「郵便物」(第一種郵便物)または「信書便物」として送付してください。

郵送で提出すると、通信日付印が提出日とみなされます。確定申告書が税務署に届いた日付が確定申告期限を過ぎていても、期限日までの消印が押されていれば問題ありません。通信日付印が申告期限内となるよう、早めに郵送しましょう。

国税庁のホームページから自身の管轄の税務署を調べることができます。国税庁の「国税局・税務署を調べる」をご確認ください。

令和7年1月からは、申告書等の控えへの収受日付印の押なつがなくなりました。告書等の提出の際は、申告書の控えは送らず提出用のみを送付します。必要がある場合は、自身で控えの作成や保有を行いましょう。

【関連記事】

確定申告書は郵送できる?郵送方法や封筒の書き方・注意点について解説

e-Taxで申告する

「確定申告書等作成コーナー」で確定申告書を作成し、e-Tax(電子申告)によって提出すれば、確定申告書の作成から提出までをオンライン上で完結できます。

e-Taxを使えば、確定申告書を提出するために税務署に行く手間や郵送する手間はかかりません。原則として24時間いつでも提出でき、添付書類の提出を省略できる場合があるなど、窓口提出・郵送提出に比べて便利な提出方法です。

【関連記事】

e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説

出典:e-Tax「e-Taxの利用可能時間」

出典:e-Tax「e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。」

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

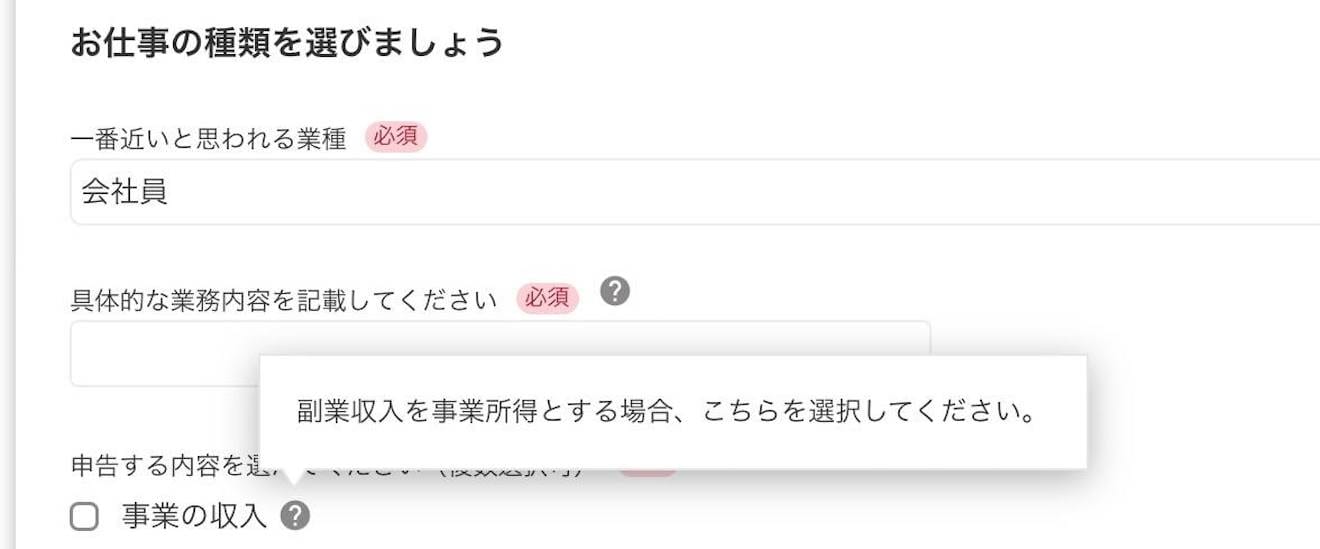

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!

freee会計を使うとどれくらいお得?

freee会計は、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の活用をご検討ください。

まとめ

白色申告は青色申告に比べて容易に申告ができますが、その分節税のメリットは青色申告に比べると少なくなってしまうというデメリットがあります。経理業務に慣れていない人など、青色申告に不安があるなら白色申告を検討してもいいでしょう。

節税をしたい人は、白色申告ではなく青色申告で確定申告を行うことをおすすめします。会計ソフトなどを活用することで、スムーズに確定申告を終えることができます。

よくある質問

白色申告する人・向いている人とは?

経理作業に苦手意識がある人は手間の少ない白色申告がよいでしょう。より節税をしたい人は青色申告がおすすめです。

詳しくは「白色申告に向いている人」をご覧ください。

白色申告のメリット・デメリットは?

白色申告は記帳が簡単で申告手続きがシンプルな点がメリットですが、青色申告とは違って青色申告特別控除や損失の繰越しなどの節税効果が少ない点がデメリットです。

詳しくは「白色申告のメリット」「白色申告のデメリット」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。