監修 安田亮 安田亮公認会計士・税理士事務所

白色申告における経費の計上について知ることは、自営業者やフリーランスの人が正しく納税するため重要なポイントです。経費の種類や範囲、そして上限についてはわかりづらい点もあるため、確定申告の際には認識が誤っていないか確認しましょう。

本記事では、経費になるものとならないものの境界線や経費の上限、勘定項目の考え方をご紹介します。

目次

白色申告の経費に上限はない

白色申告を行う際、事業に直接関連する支出は経費として認められますが、これには上限が設定されていません。事業運営に必要な支出であれば、どれだけの金額でも経費として計上できます。

国税庁によると「総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額」「その年に生じた販売費、一般管理費その他業務上の費用の額」が経費として計上できます。

出典:国税庁「No.2210 必要経費の知識」

ただし、すべての支出を無制限に経費として計上できるわけではありません。経費として計上するためには、支出が事業運営のための使途として妥当であるかどうかが重要です。

たとえば、年間売上が300万円の事業主が200万円もの接待交際費を経費として計上した場合、その支出の妥当性に疑問が生じ、税務調査の対象になる可能性があります。

つまり、白色申告における経費計上に上限はありませんが、その支出が事業に関連し、かつ妥当性がなくてはなりません。

10万円以上の備品、機器は一括で経費計上できない

白色申告の場合、10万円以上する備品や機器は国税庁で定められている耐用年数にしたがって、取得価額を分割して経費にする必要があります。このような会計処理を減価償却と呼び、勘定科目は「減価償却費」になります。

ただし、取得価額が10万円以上20万円未満の減価償却資産については、取得価額の合計額を3年間で償却することが可能です。これを一括償却と呼びます。

つまり、取得価額の3分の1を3年間にわたって経費計上できます。

出典:国税庁「No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)」

領収書がなければレシートでも有効

白色申告で経費を証明する際、「領収書がなければならない」という誤解がありますが、実際にはレシートも有効です。事業に関連する明確な支出で、日付や取引内容、発行者情報などが明記されていればレシートでも経費の証明として認められます。

たとえば、但し書きに「品代」とだけ記載された領収書では、購入した物品やサービスが不明確です。この場合、事業関連の支出かどうかを客観的に判断するのは難しくなるため、購入内容が詳細に記載されているレシートのほうが、経費の証明に適しています。

ただし、原則として経費の証明書類には宛名が必要で、宛名のないレシートでも証拠能力が認められるのは小売業や飲食業などの特定の業種との取引においてです。

取引先との個別性の高い取引に関しては、宛名が記載された領収書のほうが有効な場合もあります。領収書とレシートは、状況に応じて使い分けましょう。

帳簿は5年~7年保存する

事業主は、1年間(1月1日から12月31日までの間)に生じた取引の収入金額や必要経費の状況を記帳しておかなければなりません。

取引に伴って、作成したり受け取ったりした書類はきちんと保存しましょう。

白色申告者に対しても、記帳制度や記録保存制度が設けられています。確定申告書を提出する場合には、総収入金額や必要経費の内容を記載した書類(収支内訳書や請求書など)の添付が必要です。

具体的には、収入金額や経費に関する事項について取引の年月日・売上先・仕入先・金額などを帳簿に記載します。なお、記帳の際には取引ごとではなく、日々の合計金額のみをまとめて記載するなど、簡易な方法で記載しても問題ありません。

なお、保存が必要な書類と保存年数は以下の通りです。

| 保存が必要なもの | 保存期間 |

|---|---|

| 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| ・業務に関して作成した上記以外の帳簿(任意帳簿) ・決算に関して作成した棚卸表その他の書類 ・業務に関して作成し、又は受領した請求書・納品書・送り状・領収書などの書類 | 5年 |

記帳する際には、所得金額が正確に計算できるように、明瞭に行いましょう。

白色申告できる経費の種類

白色申告で確定申告する際に、経費計上できる費用の項目をまとめました。

| 経費 (勘定科目) | 具体例 |

|---|---|

| 給与賃金 | 従業員に支払う給与 ※親族従業員に支払う専従者給与は経費ではなく、控除枠が定められる |

| 外注工費 | 仕事を外部に委託した費用 例:電気工事費・システム開発・店舗ロゴデザイン費用など |

| 減価償却費 | 固定資産(10万0,000円以上の備品や機器)を法令が定めた耐用年数にしたがって分割し、計上する費用 例:パソコン・自動車・オフィスチェア・デスクなど |

| 貸倒損失 | 売掛金・貸付金・未収入金などが得意先の経営悪化や倒産により回収不能となった損害金額 |

| 地代家賃 | 事業で使っている事務所や店舗にかかる賃料や使用料 ※自宅兼事務所の場合は事業で使う割合を家事按分して計上する必要がある |

| 利子割引料 | 借入の支払利息やリボ・分割払いの手数料 |

| 租税公課 | 税金や公共料金として支払った費用 例:収入印紙代・事業税・行政サービスの手数料など |

| 荷造運賃 | 商品や製品を発送するのにかかった費用 例:梱包材料・配送費など |

| 水道光熱費 | 事業を運営する上で必要な電気代・ガス代・水道料金 ※自宅兼事務所の場合は事業で使う割合を家事按分として計上する必要がある |

| 旅費交通費 | 事業に関わる移動費用、宿泊費用 例:電車賃・タクシー代・飛行機代・ホテル宿泊費など |

| 通信費 | 事業で使う通信費用 例:切手・はがき代・電話料金・インターネット回線使用料など |

| 広告宣伝費 | 事業や商品の広告に関わる費用 例:インターネット広告・チラシ・DMなど |

| 接待交際費 | 得意先や仕入先など特定の範囲に対する接待・供応・慰安・贈答にかかる費用 例:取引先との飲食代・贈答品代・冠婚葬祭の祝儀など |

| 損害保険料 | 事故や火災といった損害から事業を守るための保険料 例:火災保険・自動車保険・損害保険など |

| 修繕費 | 事業に関わる建物や機械などの資産を回復、維持するためにかかる費用 ※業者を手配して修理した場合も修繕費となります |

| 消耗品費 | 使用可能期間が1年未満か取得価額が10万0,000円未満の什器備品の購入費用 例:文房具・ガソリン代・名刺・電球など |

| 福利厚生費 | 従業員の慰安・医療・衛生・保健などのために事業主が支出した費用 例:社員旅行代・お祝金・健康診断費用など |

| 雑費 | 事業上の費用で他の経費に当てはまらない経費 |

判断に迷う支出があれば、税務署で確認しましょう。

【関連記事】

個人事業主が経費にできるものは?確定申告に役立つ判断基準や具体例を解説

【2024年最新】確定申告書の書き方を記入項目別にわかりやすく解説

広告宣伝費と接待交際費の違い

広告宣伝費と接待交際費の大きな違いは、対象とする範囲です。得意先や取引先との会食、贈答品の代金など、特定の範囲に対してかかる費用は「接待交際費」となります。

反対に、不特定多数の人に向けて宣伝したい場合に使った費用は、「広告宣伝費」として計上します。インターネット広告や街の看板だけでなく、試供品などの宣伝を目的として作成した品物も対象です。

また、宣伝目的で作成した試供品などを得意先や取引先に渡した場合もこの費用は「広告宣伝費」に分類されます。

出典:国税庁「No.5260 交際費等と広告宣伝費との区分」

自宅兼事務所の場合は家事按分で申告する

自宅を事務所としても使用している場合、家賃や水道光熱費などの費用すべてを事業経費として計上はできません。事業用として利用している部分のみを経費として計上する必要があります。これを「家事按分」といいます。

家事関連費に関して、「業務の遂行上直接必要であったことが明らかにされる部分」は、業務の内容・経費の内容・家族および使用人の構成などを総合的に勘案して算出しましょう。

「業務を遂行するために必要である部分を明らかに区分できる場合」であれば、当該部分の金額を必要経費に算入することが可能です。

具体的には、自宅の床面積や使用時間など客観的な基準に基づき、事業に関連する割合を算出します。たとえば、自宅の20%のスペースを事務所として使用している場合、事業経費として家賃の20%を計上可能です。

白色申告で経費として認められないもの

白色申告において、以下の費用は申告の種類が白色か青色かにかかわらず経費として認められないので注意しましょう。

事業主自身にかかる費用

以下のような事業主自身にかかる費用は、経費として認められません。

- 事業主の給与

- 健康診断費などの健康管理費

- 所得税・住民税などの税金

いずれも事業運営に必要な支出とはみなされないため、誤って計上しないように気をつけましょう。

親族従業員(事業専従者)への給与

白色申告では、親族従業員(事業専従者)に支払う給与を経費として計上することはできません。ただし、専従者給与として特定の控除枠が設けられています。以下の条件をすべて満たす場合、控除が適用されます。

- 白色申告者と生計を一にする配偶者またはその他の親族であること

- その年の12月31日時点で15歳以上であること

- その年を通じて6ヶ月以上、事業に専ら従事していること

控除額は、以下のいずれか低い金額になります。

白色申告と青色申告の違い

白色申告と青色申告では、必要な手続きや事業主が受けられる控除に差があります。

青色申告を受けるためには、青色申告書による申告をしようとする年の3月15日までに税務署へ「青色申告承認届」を提出しなければなりません(その年の1月16日以後、新たに事業を開始した場合は事業開始日から2ヶ月以内)。

青色申告特別控除を受けられれば、最大で65万円の控除を受けられます。これにより、「65万円×所得税率」分、税負担を軽減できます。

一方で、白色申告は特別な申請が不要です。白色申告は青色申告に比べて帳簿付けや申告方法を簡素化できます。しかし、青色申告特別控除のような所得控除は受けられず、税制優遇はありません。

【関連記事】

青色申告とは?白色申告との違いや豊富なメリット、必要な準備・書類を解説

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

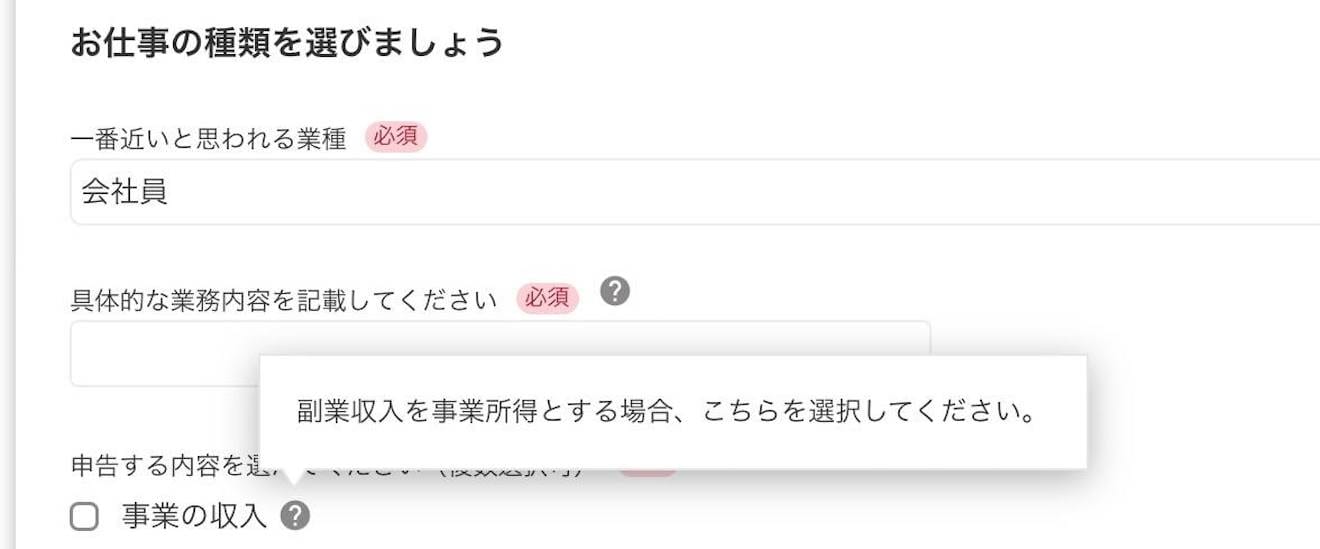

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!

freee会計を使うとどれくらいお得?

freee会計は、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の活用をご検討ください。

まとめ

経費は必ず「事業に関連する支出か否か」で判断し、それを証明できるように準備しておくことが大切です。

事業運営に必要な支出であれば、経費計上が可能です。正しく納税するためにも、どのような支出を経費計上できるのか把握しておきましょう。

また、確定申告の際に慌てないよう、日頃から帳簿を付けておくことも重要です。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

白色申告で経費にできるものは?

白色申告において経費として計上できるのは、事業運営に直接関連する支出です。これには、旅費交通費・通信費・広告宣伝費・消耗品費などが含まれます。

詳しくは記事内の「白色申告できる経費の種類」をご覧ください。

自宅兼事務所では家賃や光熱費を経費にできる?

「家事按分」という考え方があり、事業用と家事用で分けたうえで、事業用として利用している部分のみを経費として計上できます。

ただし、この計算をするには業務の遂行に必要な部分を明らかに区分しなければならず、客観的な基準が必要です。

詳しくは記事内の「自宅兼事務所の場合は家事按分で申告する」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。