監修 安田亮 安田亮公認会計士・税理士事務所

専従者控除は、家族を事業に従事させた個人事業主が、白色申告で所得から控除を受けられる制度です。

配偶者であれば年間86万円、その他の親族であれば1人あたり50万円が控除されます。

青色申告では専従者への給与を経費にすることができますが、白色申告では専従者への給与を経費にはできません。本記事では専従者控除の内容について確認するとともに、青色申告との違いについて解説します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

配偶者や親族への給与の一部を経費にできる制度

事業専従者とは、白色申告を行う納税者と生計をともにする配偶者や15歳以上(12月31日時点)の親族で、年間6ヶ月以上、納税者が営む事業に従事している人をいいます。

納税者が事業専従者に給与を支払った場合、青色申告のように経費として計上はできませんが、かわりに「事業専従者控除」を受けられます。

まずは、所得税における前提を把握する必要があります。それは、「親族に対する賃金給与は原則として経費に計上できない」ものです。

所得税の性質として「一人の人間が大きく儲ける」よりも、「何人かの人間が少しずつ儲ける」ほうが、全体では税金の負担が減ります。

つまり、この性質を悪用しようと考えた場合、親族に対して賃金給与を支払ってしまえば、家族全体でいえば不当な節税を図ることができてしまうのです。

そのような租税回避行為を防止するため、親族に対する賃金給与は経費として認められていませんでした。

しかし、実際に納税者の事業に従事している親族がいる場合、賃金等の経費性が一切認められないのであれば実態に即した課税が行われません。

そこで、白色申告においては専従者控除、青色申告においては専従者給与という仕組みが用意されています。

なお、事業専従者控除をした場合には、控除対象配偶者や扶養親族にはなれません。

出典:国税庁「No.2075 青色事業専従者と事業専従者控除」

白色申告の事業専従者控除は定額控除だけが認められている

先述の通り、通常親族への賃金給与は経費になりません。白色申告で認められている専従者控除では、支払った賃金の額等には関係なく、一定金額での控除が認められています。控除額は以下の通りです。

事業専従者控除の控除額

- 次のイまたはロの金額のどちらか低い金額

イ)事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

ロ)この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

たとえば、事業所得が800万円で、事業専従者が配偶者1人と親族2人であった場合、上記のイ)とロ)の金額は以下のように計算されます。

イ)860,000円 + 500,000円 × 2 = 1,860,000円

ロ)8,000,000円 ÷ (3+1) = 2,000,000円

事業専従者控除の控除額はイ)とロ)のいずれか少ない金額が適用されるため、上記のケースでは186万円が控除額です。

事業専従者控除の適用要件

事業専従者に該当するか否かは、以下の要件をもとに判定します。

事業専従者控除の適用要件

イ)白色申告者と生計を一にする配偶者そのほかの親族である

ロ)その年の12月31日現在で年齢が15歳以上である

ハ)その年を通じて6ヶ月を超える期間、その白色申告者の営む事業に専ら従事している

これらの情報について、確定申告書や収支内訳書に適用金額などを記載することによって専従者控除の規定が適用されます。

事業専従者控除制度は、年度末の収支決算の結果を見て、利用するかどうか判断することもできます。つまり、扶養控除を受けたほうがいいのか、事業専従者控除を受けたほうがいいのか、この時点で決めることができる、ということです。

出典:国税庁「No。2075 青色事業専従者給与と事業専従者控除」

青色申告の事業専従者給与では実際の支払額が経費になる

白色申告における専従者控除と異なり、青色申告では親族に対して実際に支払った賃金の額を経費に計上できます。それが青色事業専従者給与です。

青色事業専従者給与を受けるには、事前に納税地の税務署に対して、支払う親族の氏名や仕事の内容、給与の金額などを書いた届出を出さなくてはいけません。

そうして事前に届出をしておけば、実際に支払った金額が経費として計上できます。

ただし、無制限に経費計上ができるわけではありません。青色事業専従者は、以下の要件に該当する人でなければなりません。

青色事業専従者給与の適用要件

イ)青色申告者と生計を一にする配偶者そのほかの親族である

ロ)その年の12月31日現在で年齢が15歳以上である

ハ)その年を通じて6ヶ月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事している

特に、専ら従事しているという部分は注意が必要です。つまり、ほかのどこかで仕事をしながら家業の手伝いをしている、という親族については該当しないのです。

そしてもうひとつ、大きな注意点があります。それは設定金額の妥当性です。

たとえば、従事している事業の内容や時間に対して、あまりにも過大な賃金を支払っているような場合には、その経費性が否定されることがあります。

また、納税者本人の所得と比較して、青色事業専従者の賃金額が相対的に高いような場合にも問題となります。

注意点はいくつかありますが、青色事業専従者給与は青色申告制度における大きなメリットのひとつです。白色申告の専従者控除と比較しても、その節税効果は大きな差があるといえるでしょう。

青色申告を詳しく知りたい方は、以下の記事もご覧ください。

【関連記事】

青色申告とは? 知っておきたい基礎知識、 白色申告との違いについて解説

出典:国税庁「No。2075 青色事業専従者給与と事業専従者控除」

白色申告で事業専従者控除を受ける方法

白色申告で事業専従者控除を受けるときは、確定申告書第一表と第二表、収支内訳書の該当する項目に必要事項を記入します。

以下では、図表とともに記入項目を解説します。

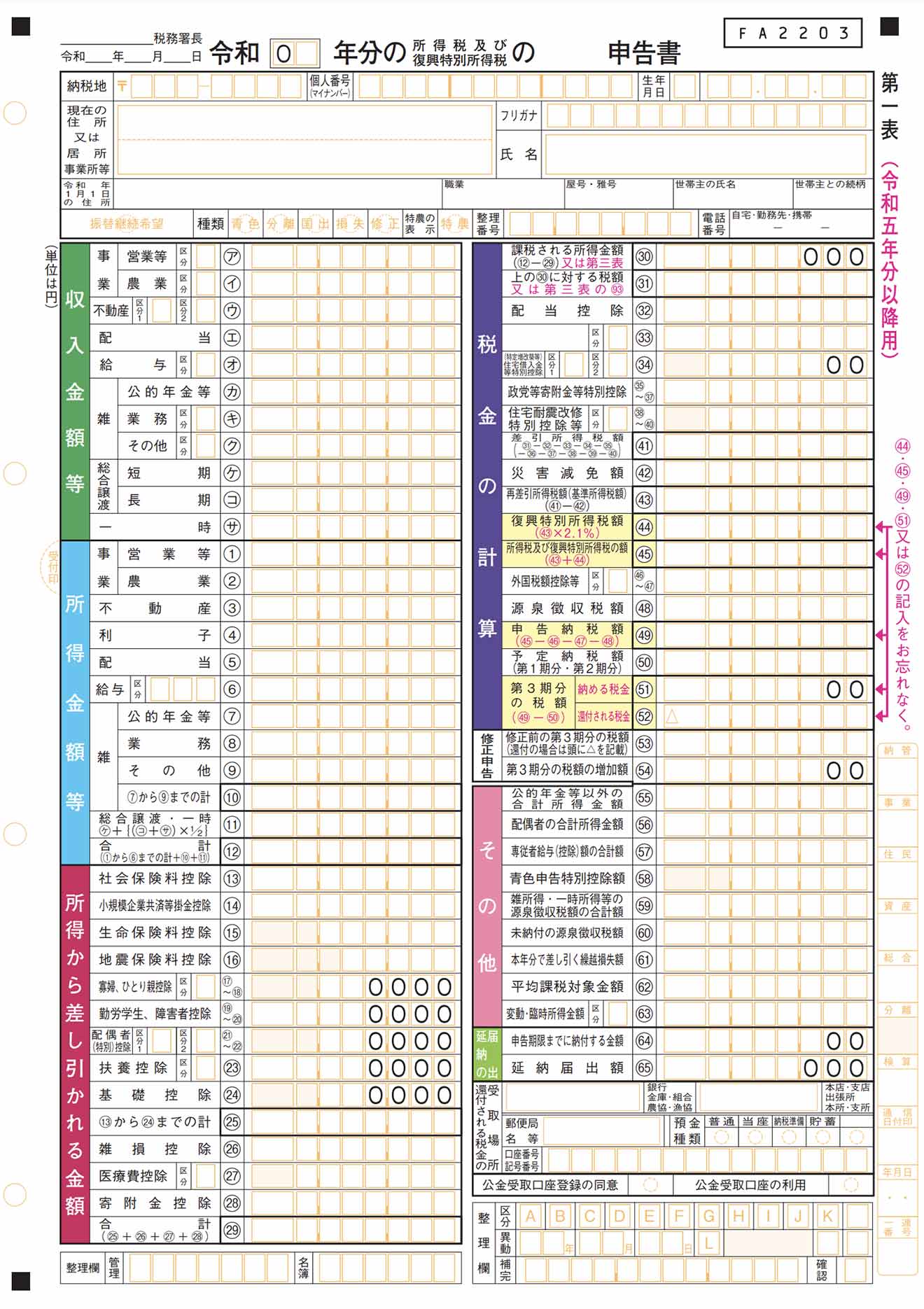

確定申告書第一表の記入項目

引用:国税庁「申告書第一表・第二表【令和5年分以降用】」

確定申告書第一表は、確定申告する人の氏名や住所、収入金額や所得金額、控除額を記入する書類です。

事業専従者控除に関する項目は、確定申告書第一表の右側下部の「その他」の欄に設けられています。「専従者給与(控除)額の合計額(57)」に専従者控除額を計算して記入しましょう。

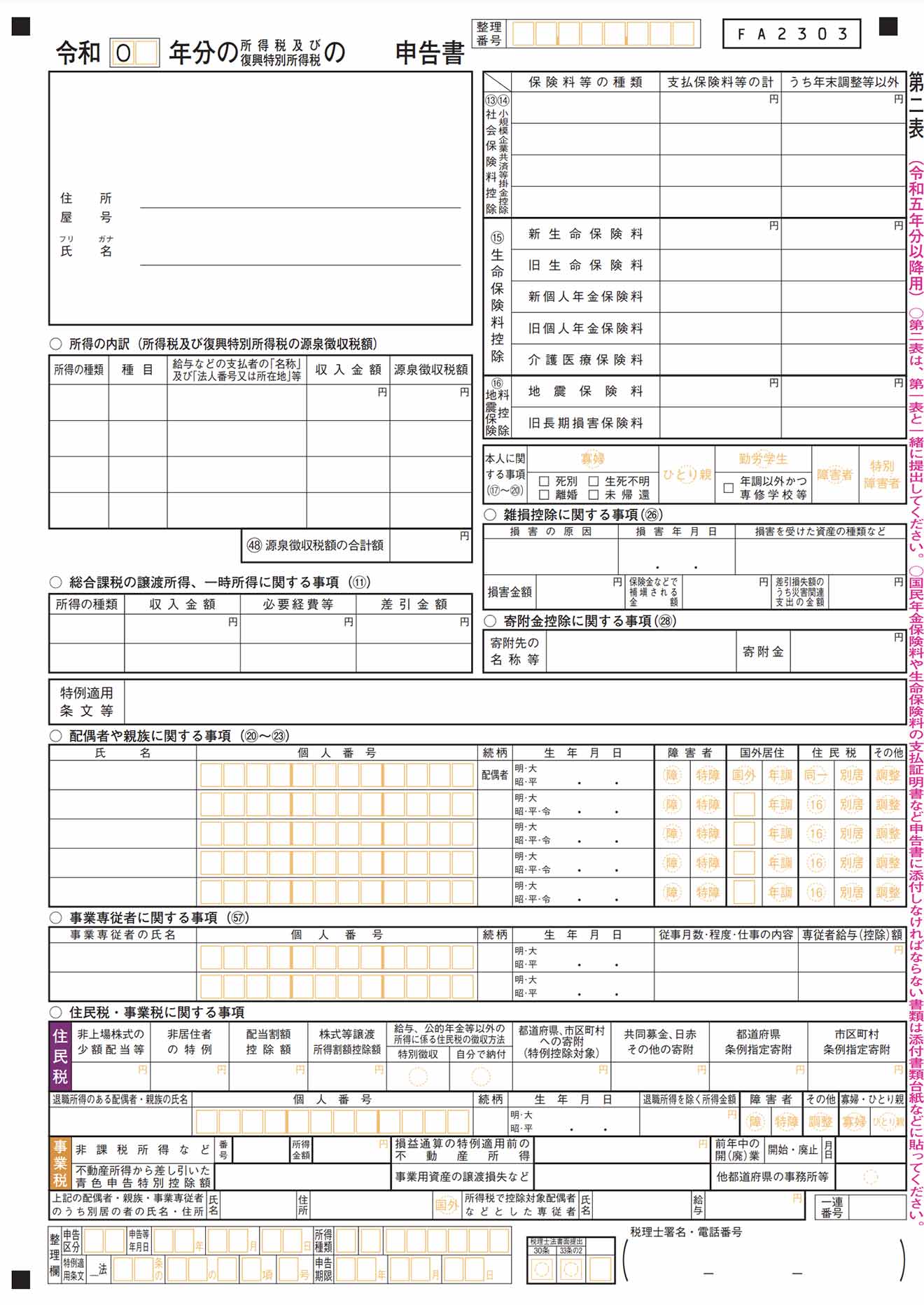

確定申告書第二表の記入項目

引用:国税庁「申告書第一表・第二表【令和5年分以降用】」

確定申告書第二表は、第一表に記載した内容の詳細や根拠を記入する書類です。

事業専従者控除を受けるときは、確定申告書第二表の下部にある「事業専従者に関する事項(57)」に、必要事項を記入しましょう。

記入が必要な項目は、事業専従者の氏名やマイナンバー・続柄・生年月日・従事月数・従事の程度・仕事の内容などです。

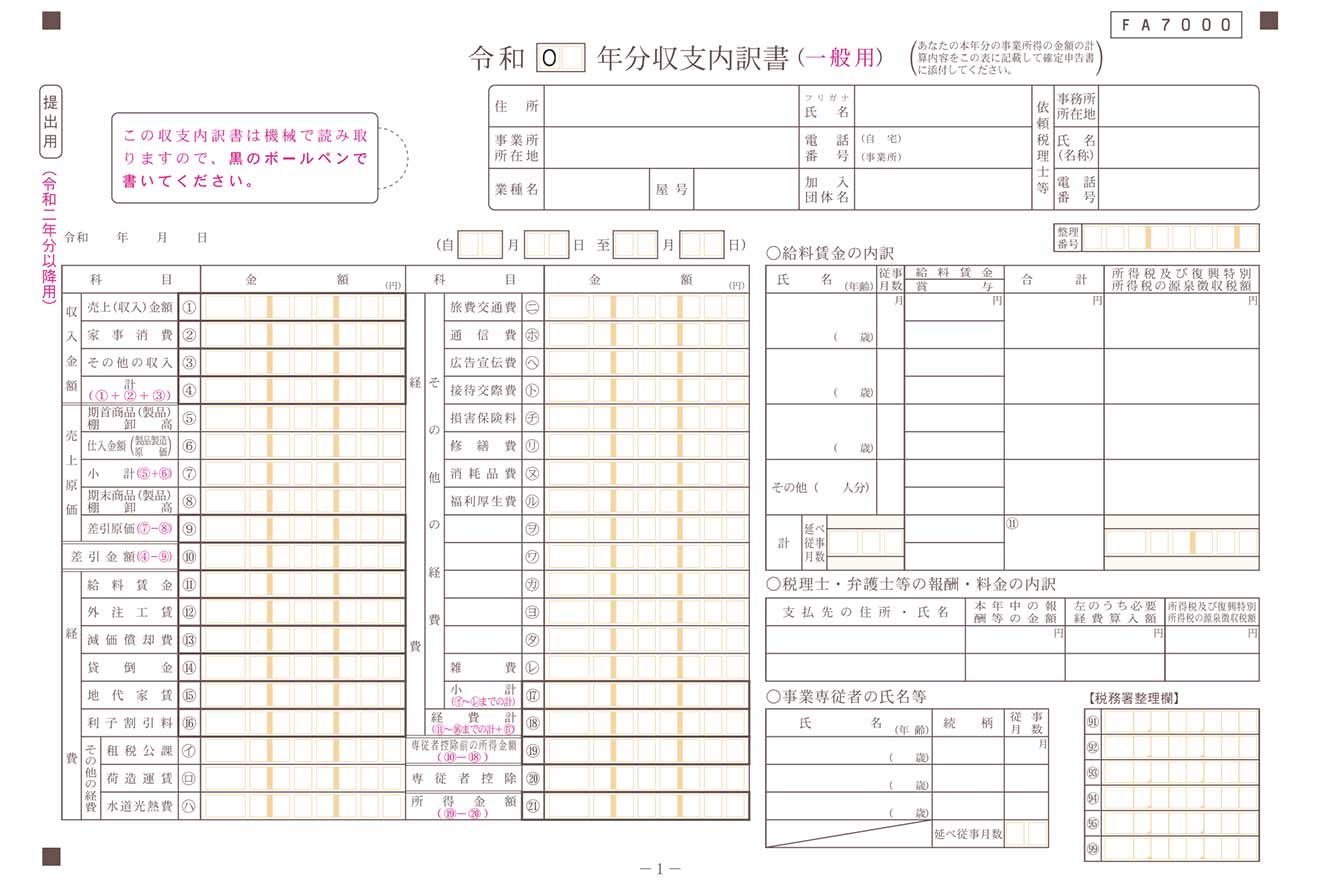

収支内訳書の記入項目

引用:国税庁「収支内訳書(一般用)【令和5年分以降用】」

収支内訳書は、確定申告する年の収入金額や売上原価、経費の詳細を申告する書類です。

収支内訳書は2ページで構成されており、事業専従者控除に関する項目は1ページ目に2ヶ所設けられています。

はじめに、収支内訳書1ページ目の「専従者控除(20)」に控除額を記入しましょう。

右側下部に設けられた「事業専従者の氏名等」の項目には、事業専従者の氏名や年齢、続柄や従事月数、延べ従事月数を記入します。

まとめ

事業専従者控除は、白色申告をする人が事業専従者へ支払った給与に対する控除の仕組みです。青色申告の青色事業専従者給与とは違い、白色申告では事業専従者への給与は経費計上できません。

事業専従者には要件があり、控除の計算方法にも規定が設けられています。適用条件と控除額を確認し、確定申告書と収支内訳書の該当する項目に必要事項を記入して適正に申告しましょう。

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

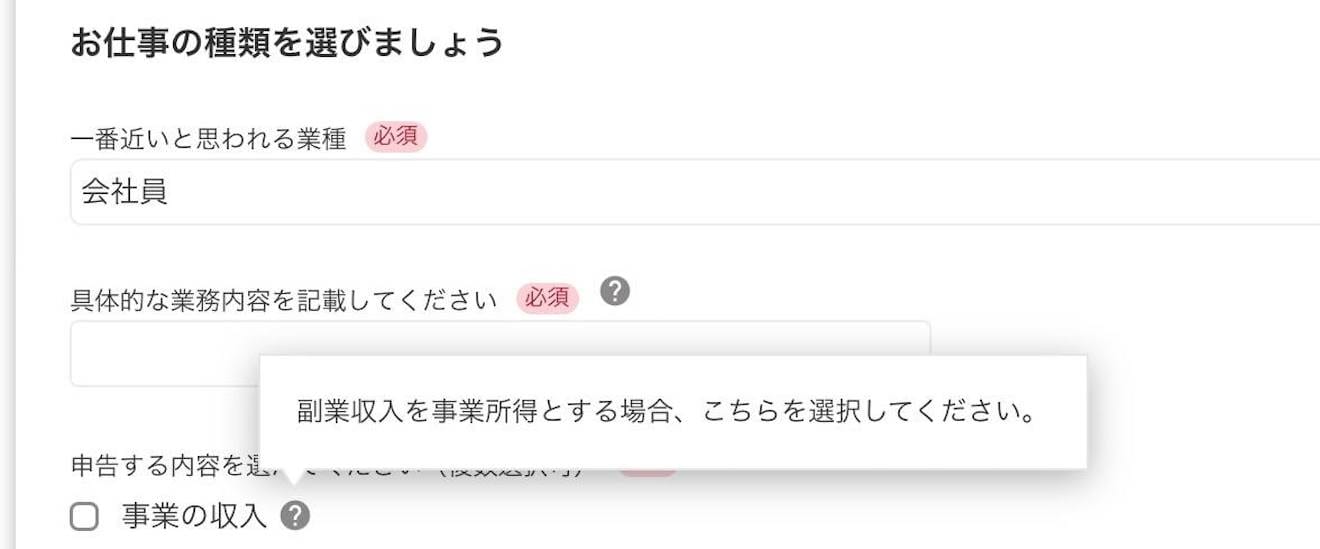

STEP1: 基本情報を入力する

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!

freee会計を使うとどれくらいお得?

freee会計は、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の活用をご検討ください。

よくある質問

白色申告の事業専従者控除の金額は?

事業専従者がいる場合に、一定金額の控除が認められています。

事業専従者控除の金額を詳しく知りたい方は「白色申告の事業専従者控除は定額控除だけが認められている」をご覧ください。

確定申告で事業専従者控除を受けるためには?

確定申告書第一表と第二表、収支内訳書の該当する項目に必要事項を記入します。

事業専従者控除に必要な手続きを詳しく知りたい方は「白色申告で事業専従者控除を受ける方法」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。