年末調整の還付金とは、年末調整を経てその年の源泉徴収税額が本来納めるべき所得税額より多かった場合に、その年の12月〜翌年1月頃に戻ってくる差分のお金のことです。

還付金が発生するか否かは、その年の所得額や受けられる所得控除の額などによって決定します。還付金の受け取る金額も人によって異なるので、自分が今年の年末調整でいくらの還付金が発生するのか試算することが重要です。

本記事では、配偶者(特別)控除はいくら戻るかなどのシミュレーションとともに、年末調整の還付金が発生するケースや還付金の計算方法、還付金の受取時期について解説します。

▶︎ 2025年の年末調整については、まずはこちらの3記事!

年末調整の還付金はいつ、いくら戻ってくる?計算方法や受取時期を解説(控除別シミュレーション付き)

源泉徴収票とは?見方や発行時期、いつ届くのかについてわかりやすく解説

法定調書合計表とは?書き方、提出期限や作成方法をわかりやすく解説

目次

- 年末調整の還付金とは?

- 年末調整で還付金が発生するケース

- 還付金を受け取れる時期はいつ頃?

- 還付金を受け取る方法

- 年末調整の還付金の計算方法

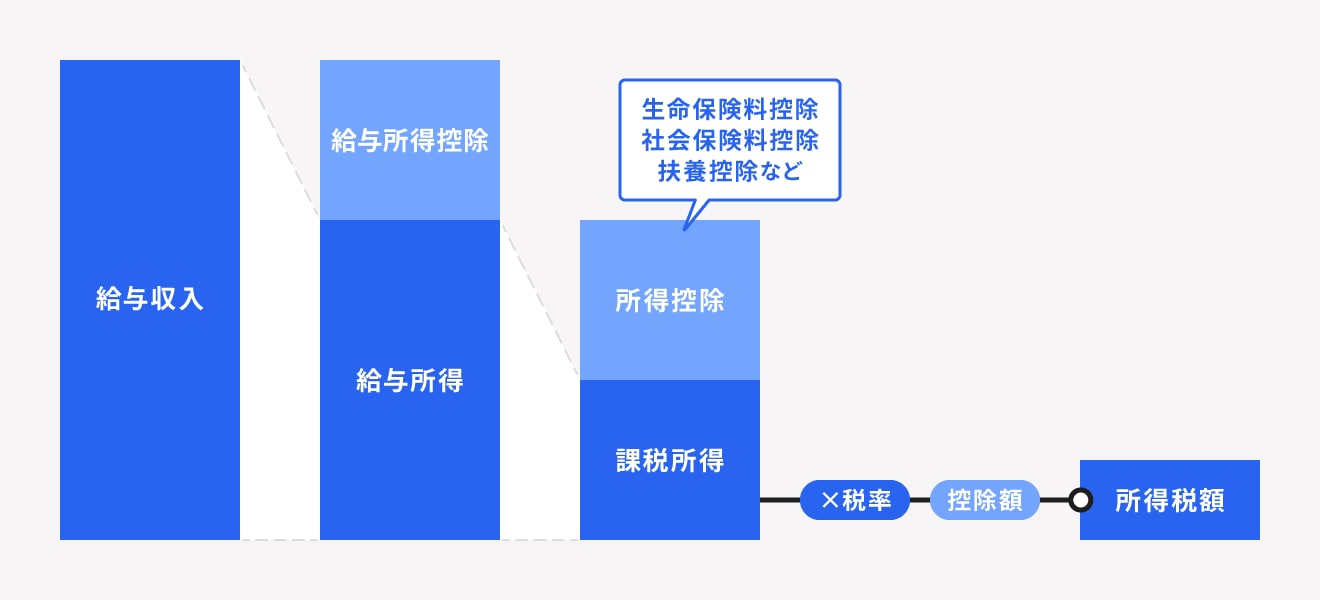

- ① その年の給与収入額を計算

- ② ①から給与所得控除を差し引き給与所得額を計算

- ③ ②から所得控除を差し引き課税所得額を計算

- ④ 課税所得額から所得税を確定

- ⑤ 定額減税額を算出し④から差し引く

- ⑥ ⑤と源泉徴収税額の差分から還付金額を計算

- 還付金の計算例:控除別シミュレーション

- 計算例1:配偶者特別控除や生命保険料控除などがある場合

- 計算例2:住宅ローン控除がある場合

- 計算例3:扶養親族が障害者に該当する場合

- 追加徴収があるケース

- 2024年の年調減税を簡単に行う方法

- まとめ

- よくある質問

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整の還付金とは?

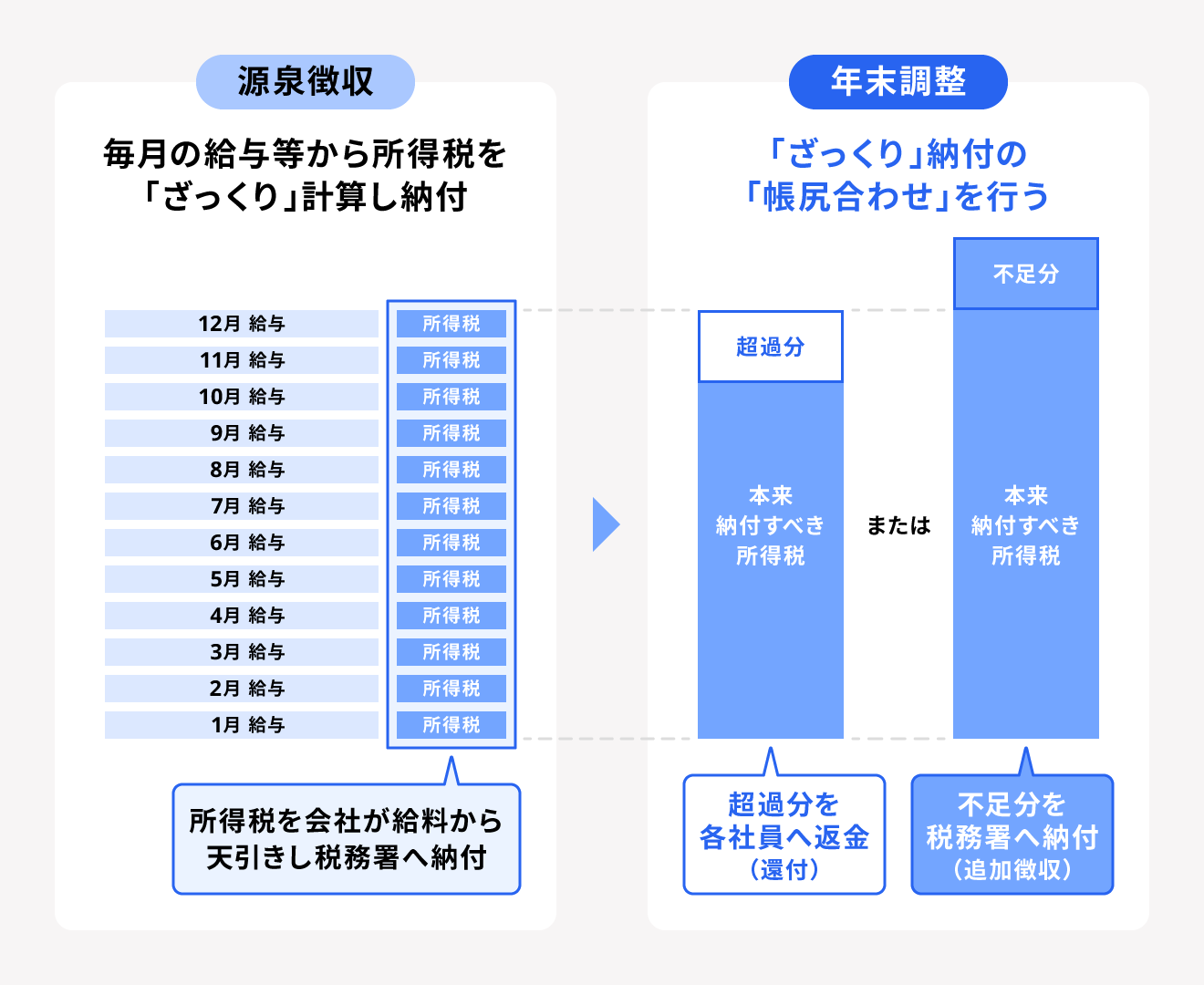

年末調整の還付金とは、その年の源泉徴収税額が本来納めるべき所得税額よりも多かった場合に、戻ってくる差額です。

給与所得者の場合、所得税が源泉徴収されたうえで毎月の給与や賞与が勤務先から支払われています。

源泉徴収される所得税額は、給与から社会保険料(年金保険料や健康保険料など)や、前年の扶養控除等申告書であらかじめ申請していた扶養対象者の控除分を考慮した課税所得額などをもとに、月額表に当てはめて画一的に算出されます。

つまり、毎月の給与や賞与の計算時点では、配偶者(特別)控除や生命保険料控除などの各種所得控除は反映されていないため、源泉徴収税額は暫定的であり、本来納めるべき所得税と差額が生じる可能性があります。

一方で、年末調整は、各所得控除などを申告し課税所得額を確定させ、本来納めるべき正確な所得税を算出し、差分を精算します。この際、すでに納めていた源泉徴収税額が年末調整で算出した正確な所得税額より多かった場合に、還付金を受け取れます。

「年の途中で扶養対象者の人数が減った」などの例外を除いて、最終的な所得税が暫定的な源泉徴収額よりも少なくなるケースが多いため、ほとんどの方が還付を受けることになります。

出典:国税庁「給与所得の源泉徴収税額の求め方」

年末調整について詳しく知りたい方は別記事「【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)」「年末調整とは?概要・目的・手順から必要書類までわかりやすく解説」をご確認ください。

年末調整で還付金が発生するケース

前述したように、年末調整の還付金は「年末調整で算出された正確な所得税額が、源泉徴収された暫定の所得税額より少なかった場合」に発生します。

各種控除を受けられる場合は課税所得額が減るため、正確な所得税額が源泉徴収税額よりも少なくなり、過払い分が還付されるのです。

たとえば、還付金が発生するのは以下のようなケースであり、それぞれ年末調整を行うことで()のような所得控除・税額控除が受けられます。

年末調整で還付金が発生するケース

- 結婚した場合(配偶者控除、配偶者特別控除)

- 扶養対象者が増えた場合(扶養控除)

- 夫と離婚・死別した場合(寡婦控除)

- ひとり親の場合(ひとり親控除)

- 本人または家族が障害者の場合(障害者控除)

- 生命保険や地震保険に加入している場合(生命保険料控除、地震保険料控除)

- 個人で社会保険料を払った場合(社会保険料控除)

- iDeCoに加入している場合(小規模企業共済等掛金控除)

- 住宅ローンを組んでいる場合(住宅借入金等特別控除)

以下では、上記の場合に控除される金額や詳細を解説します。

結婚した場合

その年に結婚をし、配偶者が控除対象者に該当する場合は、年末調整で配偶者控除もしくは配偶者特別控除を申告可能です。

控除額は、納税者本人の合計所得金額と控除対象となる配偶者の年収によって異なります。また配偶者控除および配偶者特別控除のいずれに該当する場合でも、最大38万円(老人控除対象配偶者※の場合は48万円)の控除が受けられます。

※配偶者のその年12月31日現在の年齢が70歳以上の場合に適用される。配偶者控除のみに設けられている制度

出典:国税庁「No.1191 配偶者控除」

出典:国税庁「No.1195 配偶者特別控除」

配偶者控除の書き方について知りたい方は別記事「年末調整の配偶者控除・配偶者特別控除の書き方まとめ」を参照してください。

扶養対象者が増えた場合

16歳以上の扶養親族がいる場合、扶養控除が受けられます。何らかの事情で年内に扶養対象者が増えると、扶養控除による控除額が増えるため、年末調整で算出した所得税額が源泉徴収税額を下回る可能性が高くなります。

扶養控除は、その年の12月31日時点での被扶養者の年齢で控除額が変わります。

16歳以上の場合は38万円ですが、扶養親族が19歳以上23歳未満であれば63万円の控除が受けられます。

また、70歳以上の老人扶養親族のうち、納税者または配偶者の直系尊属(父母・祖父母など)と同居している場合(同居老親など)は58万円、介護施設に入所しているなど非同居の場合は48万円の控除が受けられます。

出典:国税庁「No.1180 扶養控除」

扶養について詳しく知りたい方は別記事「扶養とは? 所得税の扶養と社会保険(健康保険と厚生年金保険)の扶養の違い」をご確認ください。

夫と離婚・死別した場合

その年の12月31日時点で、後述するひとり親に該当せず、夫と離婚または死別しその後結婚していない人で、以下の条件のいずれかに当てはまる場合は、寡婦控除の対象となります。

寡婦控除の対象となる要件

- 夫と離婚後に婚姻しておらず、扶養親族がいて、合計所得金額が500万円以下

- 夫と死別後に婚姻をしていない、または夫の生死が明らかでない一定の方で合計所得金額が500万円以下(※)

※この場合、扶養親族の要件には該当しない

寡婦控除は、27万円の控除が受けられます。

出典:国税庁「No.1170 寡婦控除」

寡婦控除について詳しく知りたい方は別記事「寡婦控除とは?適用される条件や申告方法について解説」をご確認ください。

ひとり親の場合

その年の12月31日時点で結婚しておらず、以下の条件すべてに当てはまる人はひとり親控除の対象となります。ひとり親控除の控除額は、35万円です。

ひとり親控除の対象となる要件

- 事実上の婚姻関係と同様の事情にあると認められる一定のパートナーがいないこと

- 生計を一にする子がいること(※)

※この場合の子どもは、その年の総所得金額などが48万円以下で、他人の同一生計配偶者や扶養親族になっていない人に限られる

ただし、すでにひとり親であることを勤務先に伝えている場合は、その年の源泉徴収税額の算出時にひとり親控除が反映されている可能性もあります。この場合は、ひとり親控除を年末調整時に申告したことによる還付はありません。

出典:国税庁「No.1171 ひとり親控除」

ひとり親控除について詳しく知りたい方は別記事「ひとり親控除とは?対象者や寡婦控除との違いについて解説」をご確認ください。

本人または家族が障害者の場合

本人や配偶者、扶養親族が障害を持っている場合は、障害者控除を受けられる可能性があります。控除の対象となるのは、原則として障害者手帳などの「障害の程度を証明する書類」が交付された人です。

ただし、すでに障害者控除の対象である旨を会社に伝えている場合は、その年の源泉徴収税の算出の際に控除が反映されているため、年末調整による還付金が発生しない可能性があります。

障害者控除は障害者の区分によって控除額が以下のように異なります。

| 区分 | 控除額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

障害者控除について詳しく知りたい方は別記事「年末調整における障害者控除の概要と申告書の書き方を解説」をご確認ください。

出典:国税庁「No.1160 障害者控除」

本人または家族が障害者の場合

生命保険や医療保険、地震保険、学資保険、個人年金保険などの各種保険に加入している人は、一定の条件を満たすことで生命保険料控除や地震保険料控除を受けられます。

毎年10月前後に保険会社から送られてくる保険料控除証明書の添付が必要(電子交付の場合は添付不要)ですが、支払った保険料に応じて一定額の控除が適用されます。生命保険料控除額および地震保険料控除の控除額は以下のとおりです。

【生命保険料控除】

| 新契約・旧契約 | 年間の支払保険料等 | 控除される金額 |

|---|---|---|

| 新契約 | 2万円以下 | 支払保険料などの全額 |

| 2万円超 4万円以下 | 支払保険料などの1/2+1万円 | |

| 4万円超 8万円以下 | 支払保険料などの1/4+2万円 | |

| 8万円超 | 一律4万円 | |

| 旧契約 | 2万5,000円以下 | 支払保険料などの全額 |

| 2万5,000円超 5万円以下 | 支払保険料などの1/2+1万2,500円 | |

| 5万円超 10万円以下 | 支払保険料などの1/4+2万5,000円 | |

| 10万円超 | 一律5万円 |

生命保険料控除について詳しく知りたい方は別記事「【年末調整】生命保険料控除の書き方(記入例つき)」をご確認ください。

【地震保険料控除】

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| (1)地震保険料 | 5万円以下 | 支払金額の全額 |

| 5万円超 | 一律5万円 | |

| (2)旧長期損害保険料 | 1万円以下 | 支払金額の全額 |

| 1万円超 2万円以下 | 支払金額の1/2+5,000円 | |

| 2万円超 | 1万5,000円 | |

| (1)と(2)両方がある場合 | - | (1)と(2)それぞれの方法で計算した金額の合計額(最高5万円) |

個人で社会保険料を払った場合

給与所得者は、毎月の給与から厚生年金保険料や健康保険料といった社会保険料が天引きされています。これらの天引きされた社会保険料に関しては、会社が控除の手続きを行うため年末調整での申告が不要です。

しかし、給与から天引きされた分以外に個人で社会保険料や、子どもや配偶者など親族の社会保険料(国民年金保険料や健康保険料)を支払っている場合、支払った社会保険料はすべて社会保険料控除の対象となり、年末調整で申告が必要です。

控除される金額は、その年に支払った社会保険料の金額、または給与や公的年金などから差し引かれた金額のすべてです。主に、以下の社会保険料が該当します。

控除の対象となる社会保険料

- 健康保険料、厚生年金保険料

- 国民健康保険料(税)、国民年金保険料

- 後期高齢者医療保険料

- 介護保険料

- 雇用保険料

- 国民年金基金の掛け金

- 厚生年金基金の掛け金

- 公務員共済の掛け金

出典:国税庁「No.1130 社会保険料控除」

社会保険料控除について詳しく知りたい方は別記事「年末調整の社会保険料控除とは?控除対象や申告方法などわかりやすく解説」をご確認ください。

iDeCoに加入している場合

iDeCo(個人型確定拠出年金)に加入している場合は、小規模企業共済等掛金控除の対象となります。iDeCoの掛金は、社会保険料控除と同様に全額が控除されます。

小規模企業共済等掛金控除の対象となる掛け金は以下のとおりです。

小規模企業共済等掛金控除の対象となる掛け金

- 小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛け金(※1)

- 確定拠出年金法に規定する企業型年金加入者掛金または個人型年金加入者掛金

- 地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛け金(※2)

※1 旧第二種共済契約の掛金は、この控除ではなく生命保険料控除の対象となる

※2 この共済制度は、地方公共団体の条例で精神または身体に障害がある者を扶養する者を加入者として、その加入者が地方公共団体に掛金を納付し、当該地方公共団体が心身障害者の扶養のための給付金を定期に支給することを定めている制度のうち一定の要件を備えているものを指す

出典:国税庁「No.1135 小規模企業共済等掛金控除」

住宅ローンを組んでいる場合

一定の要件を満たしたうえで、自宅として住宅を10年以上の住宅ローンで購入した人や、リフォームした人は、住宅を購入した翌年の年末調整から住宅借入金等特別控除(住宅ローン控除)が受けられます。

住宅ローン控除を受けるための要件は以下のとおりです。

住宅ローン控除を受けるための要件

- 住宅取得後6ヶ月以内に入居し、引き続き居住している

- 家屋の床面積(登記面積)が50㎡以上ある(※1)

- 床面積の2分の1以上が、自己の居住用に供されている

- 民間の金融機関や独立行政法人住宅金融支援機構などの住宅ローンを利用している

- 返済期間が10年以上で、分割して返済している

- 控除を受ける年の所得金額が2,000万円以下

出典:国税庁「マイホームを持ったとき」

控除額は、住宅の性能等によって異なります。それぞれの控除額は以下のとおりです。

| 要件 | 控除額(最高) |

|---|---|

| 一般住宅を新築・取得した場合 | 21万円 |

| 認定住宅(※)を新築・取得した場合 | 35万円 |

| ZEH水準省エネ住宅を取得した場合 | 31万5,000円 |

| 省エネ基準適合住宅を取得した場合 | 28万円 |

| 中古住宅(認定住宅、ZEH水準省エネ住宅または省エネ基準適合住宅)を取得した場合 | 21万円 |

| 上記以外の中古住宅を取得した場合 | 14万円 |

※認定長期優良住宅、低炭素建築物、低炭素建築物と見なされる特定建築物

出典:国税庁「マイホームを持ったとき」

なお、住宅ローンの支払い1年目は、確定申告を行わなければ住宅ローン控除の適用を受けられません。住宅ローン控除は課税所得額から差し引く「所得控除」ではなく、税金そのものから差し引く「税額控除」です。

出典:国税庁「No.1210 マイホームの取得等と所得税の税額控除」

年末調整の住宅ローン控除申請書類の書き方について詳しく知りたい方は別記事「【年末調整】2年目からの住宅ローン控除申請の書類の書き方(記入例つき)」をご確認ください。

還付金を受け取れる時期はいつ頃?

還付金を受け取れる時期は勤務先によって異なりますが、通常、その年の12月末か翌年の1月です。1年分の収入が確定してから年末調整を行うことから、12月分の給与・賞与の金額の確定を待って還付・徴収金額を算出するためです。

還付や徴収は、給与の支払いと一緒に行わなければならないという規定はありません。そのため、会社によっては別のタイミングで還付や徴収が行われることもあります。

還付や徴収がいつ行われるかについては、勤務先に確認しましょう。

給与明細と源泉徴収票を見れば、還付金額がいくらかを確認できます。給与明細の様式によっては、「年末調整還付」「所得税還付」などとわかりやすく記載されている場合もあります。

還付金を受け取る方法

還付金の受け取り方(振り込み、手渡しなど)は会社によってさまざまなため、気になる人は事前に勤務先に確認しておきましょう。

ただし、以下の要件にあてはまる場合は「源泉所得税及び復興特別所得税の年末調整過納額還付請求書兼残存過納額明細書」という書類を作成し、必要書類を添付したうえで所轄の税務署長に提出し、税務署から還付を受けることになります。

所轄の税務署から還付を受けるケース

- 解散や廃業などにより勤務先が給与支払者でなくなったため、還付できなくなった場合

- 徴収して納付する税額がなくなったため、過納額の還付ができなくなった場合

- 納付する源泉徴収税額に比べて過納額が多いため、還付する日の翌月から2ヶ月を経過しても還付しきれないと見込まれる場合

出典:国税庁「年末調整の過不足額の精算」

年末調整の還付金の計算方法

以下の3つの書類を手元に用意すると、年末調整の還付金額の計算がスムーズに行えます。

年末調整の還付金の計算方法

- その年の1月から12月までの給与明細

- その年の所得控除の対象になる、生命保険や地震保険、iDeCoなどの支払額がわかる書類

- 住宅ローンの年末残高がわかる書類

2と3の書類は、手元になくても計算可能です。2の保険料の支払額は「毎月の保険料支払額×12」で求められ、3の住宅ローンの年末残高は「昨年末の残高-(毎月の元本支払額×12)」で計算できます。

年末調整の還付金の計算は、以下の手順で行います。

年末調整の還付金の計算手順

- ① その年の給与収入を計算

- ② ①から給与所得控除を差し引き給与所得を計算

- ③ ②から所得控除を差し引き課税所得を計算

- ④ 課税所得から所得税を確定

- ⑤ 定額減税額を算出し④から差し引く

- ⑥⑤と源泉徴収税額の差分から還付金額を計算

① その年の給与収入額を計算

その年(1月〜12月)に支払われた給与や賞与の総額を計算します。なお、この時点では12月の給与が支払われていないことから、収入額は見積もりで算出されます。

② ①から給与所得控除を差し引き給与所得額を計算

給与収入額から給与所得控除を差し引き、給与所得を計算します。給与所得控除額は、給与収入額によって以下のとおり定められています。

| 給与収入額 | 給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,001円から180万まで | 収入金額 × 40% - 100,000(円) |

| 180万1円から360万まで | 収入金額 × 30% + 80,000(円) |

| 360万1円から660万まで | 収入金額 × 20% + 440,000(円) |

| 660万1円から850万まで | 収入金額 × 10% + 1,100,000(円)円 |

| 850万1円以上 | 195万円(上限) |

③ ②から所得控除を差し引き課税所得額を計算

「給与所得者の扶養控除等(異動)申告書」「給与所得者の保険料控除申告書」「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に記入した情報に基づいて、所得控除の合計額を計算します。

②で求めた給与所得額から所得控除の合計額を差し引くことで、課税所得額が算出できます。

④ 課税所得額から所得税を確定

③で求めた課税所得額を以下の速算表にあてはめ、所得税の税率と控除額を確認し、計算します。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上記の表をもとに、以下の計算式に当てはめて所得税額を算出します。

課税所得額 × 税率 - 控除額 = 所得税額

住宅ローン控除が適用される場合には住宅ローン控除額を、上記で求めた所得税額から直接差し引きます。

⑤ 定額減税額を算出し④から差し引く

2024年は定額減税が適用されているため、④で計算した所得税額から年末調整時時点の定額減税額(年調減税額)を算出し、差し引きます。

定額減税の対象者

- 2024年分の所得税の納税義務者のうち、2024年分の合計所得金額が1,805万円以下(給与収入のみの場合は2,000万円以下)の人

定額減税額は納税者本人分が3万円、同一生計配偶者または扶養親族がいる場合は1人につき3万円です。たとえば、本人+配偶者+子1人であれば3万円×3人=9万円の控除となります。

所得税額 ‐ 定額減税額 = 2024年の所得税額

定額減税について詳しく知りたい方は別記事「定額減税2024の仕組みをわかりやすく解説!対象者・計算方法とは」をご確認ください。

最後に、2013年から2037年までの期間は、ここまでで算出した所得税額に「復興特別所得税」を加えて、最終的な年調年税額(復興特別所得税と所得税を合算した額)を算出します。以下の計算式で求められます。

所得税額 × 102.1%(復興特別所得税率) = 年調年税額(100円未満切り捨て)

⑥ ⑤と源泉徴収税額の差分から還付金額を計算

⑤で確定した所得税額(年調年税額)から、「1年間で天引きされた源泉徴収税額」を差し引きます。この数字がマイナスになった場合は、1年間で天引きされた源泉徴収税額のほうが多いことになるので、マイナスになった金額分だけ還付金が戻ってきます。

年調年税額 - 源泉徴収税額 = 差額(マイナスの場合は還付、プラスの場合は追加徴収)

還付金の計算例:控除別シミュレーション

ここでは具体的な事例を挙げて、還付金の計算をシミュレーションします。計算例はいずれも、2020年以降の年末調整で行うものとします。

計算例1:配偶者特別控除や生命保険料控除などがある場合

Aさんの場合

- 年間給与収入:576万円

- 給与から差し引かれた源泉徴収税額:20万円

- 給与から差し引かれた社会保険料など:80万6,652円

所得控除

- 基礎控除:48万円

- 配偶者特別控除:38万円

- 扶養控除:38万円(16歳の子1名)

- 生命保険料控除:12万円

- 地震保険料控除:5万円

年間給与年収が576万円であることから、給与所得控除を差し引いた給与所得額は以下の計算式で求められます。

5,7600,000(円) - (5,760,000円 × 20% + 440,000円)= 4,168,000(円)

よって、給与所得額は416万8,000円です。

次に、給与から差し引かれた社会保険料と、各所得控除の合計額を求めます。

806,652円(社会保険料控除) + 480,000円(基礎控除) + 380,000円(配偶者特別控除) + 380,000円(扶養控除) + 120,000円(生命保険料控除) + 50,000円(地震保険料控除) = 2,216,652(円)

続いて、給与所得額から所得控除の合計を差し引きます。

4,168,000(円) - 2,216,652(円) = 1,951,348(円)

1,000円未満を切り捨てた195万1,000円がAさんの課税所得額です。

課税所得額が329万9,000円以下のため、Aさんの所得税の税率は10%、控除額は9万7,500円です。課税所得額に所得税の税率を掛け、控除額を引きます。

1,951,000(円) × 10% - 97,500(円) = 97,600(円)

以上の計算から、9万7,600円がAさんの算出所得税となりますが、Aさんは住宅ローン控除がないため、この金額がそのまま年間所得税額となります。

これに102.1%を掛けた以下の金額がAさんの年調年税額であり、本来納めるべき所得税額です。

97,600(円) × 102.1% = 99,649(円)

源泉徴収されていた20万円と比べると金額が小さいため、超過した10万400円が還付金となります。

99,600(円) - 200,000(円) = −100,400(円)

計算例2:住宅ローン控除がある場合

Bさんの場合

- 年間給与収入:612万円

- 給与から差し引かれた源泉徴収税額:29万8,800円

- 給与から差し引かれた社会保険料など:85万8,120円

- 所得控除

- 基礎控除:48万円

- 配偶者特別控除:38万円

- 生命保険料控除:12万円

- 地震保険料控除:5万円

- 住宅借入金等特別控除:17万円

年間給与収入が612万円であることから、給与所得控除を差し引いた給与所得額は以下の計算式で求められます。

6,120,000(円) - (6,120,000円 × 20% + 440,000円) = 4,456,000(円)

よって、給与所得額は445万6,000円です。

次に、給与から差し引かれた社会保険料と、各所得控除の合計額を求めます。

858,120円(社会保険料控除) + 480,000円(基礎控除) + 380,000円(配偶者特別控除)+ 120,000円(生命保険料控除) + 50,000円(地震保険料控除)= 1,888,120(円)

上記の計算から、Bさんの所得控除の合計額は188万8,120円であることがわかりました。

続いて、給与所得から所得控除の合計を差し引き、課税所得額を算出します。

4,456,000(円) - 1,888,120(円) = 2,567,880(円)

1,000円未満を切り捨てた256万7,000円がBさんの課税所得額です。

「195万円超、330万円以下」の税率は10%、控除額は9万7,500円となるため、以下の計算式で算出所得税額が求められます。

2,567,000(円) × 10% - 97,500(円) = 159,200(円)

Bさんは住宅借入金等特別控除(住宅ローン控除)があるため、住宅ローン控除の控除額17万円を上記で求めた算出所得税から差し引きます。

159,200(円) - 170,000(円) = −10,800(円)

すると、上記の計算のとおり年間所得税額はマイナスとなるため、年調年税額は0円となります。よって、源泉徴収税額29万8,800円との差額である、29万8,800円が還付金として戻ってきます。

0(円) - 298,800(円) = −298,800(円)

計算例3:扶養親族が障害者に該当する場合

Cさんの場合

- 年間給与収入:576万円

- 給与から差し引かれた源泉徴収税額:20万円

- 給与から差し引かれた社会保険料など:80万6,652円

- 所得控除

- 基礎控除:48万円

- 配偶者特別控除:38万円

- 扶養控除:38万円(16歳の子1名)

- 生命保険料控除:12万円

- 地震保険料控除:5万円

Cさんは自身の母親を扶養しており、さらに母親が障害者に該当するとします。母親は70歳未満のため一般の扶養控除(控除額38万円)の対象となります。この場合、母親の一般障害者控除と扶養控除を併用することができます。

Cさんの給与所得額は以下の計算式で求められます。

6,480,000(円) - (6,480,000円 × 20% + 440,000円) = 4,744,000(円)

よって、給与所得額は474万4,000円です。

次に、給与から差し引かれた社会保険料と、各所得控除の合計額を求めます。

806,652 円(社会保険料控除)+ 480,000円(基礎控除)+ 380,000円(配偶者控除)+ 380,000円(扶養控除)+ 270,000円(障害者控除)+ 120,000(生命保険料控除)+ 50,000円(地震保険料控除) = 2,486,652(円)

所得控除の合計額は248万6,652円です。

先ほど求めた給与所得額から所得控除額を差し引き、課税所得額を算出します。

4,744,000(円) ‐ 2,486,652(円) = 2,257,348(円)

1,000円未満を切り捨てた225万7,000円がCさんの課税所得額です。

課税所得額より、Cさんの所得税の税率は10%のため、控除額は9万7,500円となります。また、税率と控除額により、以下のように所得税額が計算できます。

2,257,000(円) × 10% ‐ 97,500(円) = 128,200(円)

Cさんは住宅ローン控除がないため、算出した12万8,000円がそのまま年間所得税となります。ここに102.1%を掛け、復興特別所得税を含む年調年税額を算出します。

128,200(円) × 102.1% = 130,892(円)

1,000円未満を切り捨てた13万800円が、Cさんが納めるべき所得税額です。源泉徴収税額の30万円より金額が小さいため、超過した16万9,200円が還付金となります。

130,800(円) ‐ 300,000(円) = −169,200(円)

追加徴収があるケース

年末調整により、追加で納税が必要になる場合もあります。源泉徴収税額が年末調整によって算出された年調年税額より少なかった場合、差額分が徴収されます。

年末調整を行ったその年の12月もしくは翌年1月の給与から徴収されるケースが一般的です。それでも不足額が残る場合は、その後の給与から順次徴収されることがあります。

追加徴収が発生するケースとしては、年の途中で扶養控除対象が減った場合などが挙げられます。

源泉徴収では初回の給与支払時までに提出した「扶養控除等(異動)申告書」の扶養状況に基づいて控除されますが、年末調整は12月31日時点の状況に基づいて改めて控除額が計算し直されます。そのため控除額が減ることで本来納めるべき所得税額が増える可能性があります。

そのほか、年度の途中で転職して収入が大きく変わった場合や、ボーナスの支給額が毎月の給与の合計額よりも多い場合なども追徴が発生する可能性があるため、注意が必要です。

追加徴収について詳しく知りたい場合は、別記事「年末調整で追加徴収があるケースとは?計算方法や支払い方法を解説」をご覧ください。

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

年末調整の還付金とは、1年間に徴収されていた源泉徴収税額が本来納めるべき所得税額より多かった場合に、戻ってくる差分のお金のことです。

一般的に年末調整の還付金はその年12月または翌年1月頃に返金されます。還付の対象かどうかは、年末調整で自身が所得控除や税額控除を受けられるのかによって決まります。

還付金がいくらなのかを知りたい場合には、必要な書類をそろえた上で、自身で計算してみてください。

よくある質問

年末調整による還付金の計算方法は?

年末調整の還付金の計算は、下記の手順で行います。

- ① その年の給与収入を計算

- ② ①から給与所得控除を差し引き給与所得を計算

- ③ ②から所得控除を差し引き課税所得を計算

- ④ 課税所得から所得税を確定

- ⑤ 定額減税額を算出し④から差し引く

- ⑥⑤と源泉徴収税額の差分から還付金額を計算

詳しくは、記事内の「年末調整の還付金の計算方法」をご覧ください。

年末調整による還付金はいつ受け取れる?

その年の収入が確定してからでないと年末調整ができないため、還付金を受け取れるのはその年の12月か翌年1月になることが一般的です。ただし、会社によっては2月にずれ込むこともあるため、正確な時期は勤務先に確認しましょう。

詳しくは、記事内の「還付金を受け取れるのはいつ?」をご覧ください。

年末調整の還付金を受け取る方法は?

還付金の受け取り方は、振り込みや手渡しなど会社によって異なります。振り込みで還付される場合は、手数料の負担や振り込みの手間をを減らすため、給与(最短で12月分)と一緒に振り込まれるのが一般的です。

詳しくは、記事内の「還付金を受け取る方法」をご覧ください。