住宅ローン控除とは、原則13年間利用できる、ローンを組んで住宅を購入したりバリアフリーや省エネなどの改築をしたりした際に税金が還ってくる制度のことです。正式には「住宅借入金等特別控除」といい、住宅ローン減税と呼ぶこともあります。

1年目の住宅ローン控除は確定申告での手続きが必要となりますが、2年目からの住宅ローン控除は、「住宅借入金等特別控除申告書」を用いた年末調整での手続きが必要です。

本記事では、実際に住宅ローン控除を受けられる方に、2022年・2024年の税制改正後の内容を解説するとともに、具体的な「住宅借入金等特別控除申告書」の書き方と申請方法を詳しく解説していきます。

▶︎ 2025年の年末調整については、まずはこちらの2記事!

【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

年末調整とは?概要・目的・手順から必要書類までわかりやすく解説

目次

- 住宅ローン控除を受けるには年末調整が必要

- 2年目以降に住宅ローン控除を受ける方法

- 2年目以降住宅ローン控除で必要な書類

- 住宅ローン控除を申請する手順

- 住宅借入金等特別控除申告書の書き方と記載例

- 税務署長欄、給与支払者の名称、所在地、あなたの氏名・住所

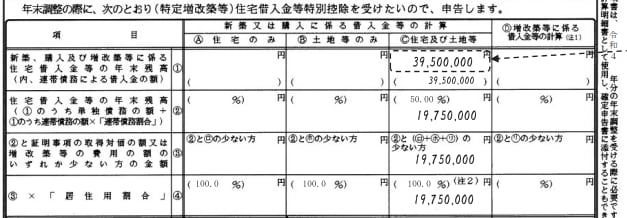

- ①「新築、購入及び増改築等に係る住宅借入金等の年末残高」

- ②「住宅借入金等の年末残高」

- ③「②と証明事項の取得対価の額又は増改築等の費用の額のいずれか少ない方の金額」

- ④「③×『居住用割合』」

- ⑤「住宅借入金等の年末残高等」

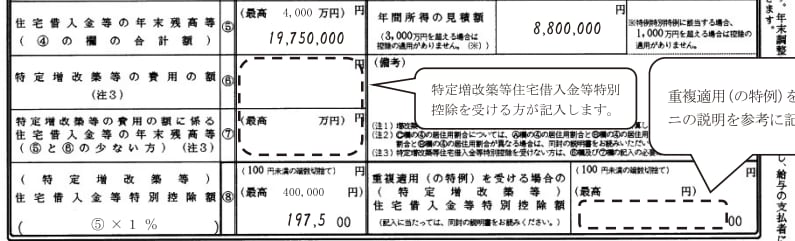

- ⑥「(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高」

- ⑦「特定増改築等の費用の額に係る住宅借入金等の年末残高等」

- ⑧「(特定増改築等)住宅借入金等特別控除額 」

- 「年間所得の見積額」

- 「連帯債務による住宅借入金等の年末残高」

- 「備考欄」

- 住宅ローン控除はいつ還付される?

- 住宅ローン控除の税制改正とは?

- 2022年の住宅ローン控除の税制改正

- 2024年の住宅ローン控除の税制改正

- 2024年の年調減税を簡単に行う方法

- まとめ

- よくある質問

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

住宅ローン控除を受けるには年末調整が必要

給与所得以外の収入がない会社員が住宅ローンの控除を受けるには、年末調整が必要です。ただし、年末調整で控除が受けられるのは住宅ローンを組んで入居した2年目以降からで、1年目は自分で確定申告しなければなりません。

確定申告は必要書類の準備から申告手続きまですべて自分で行う必要があるため、手間がかかります。住宅ローン控除のために行う確定申告について詳しく知りたい方は、別記事「住宅ローン控除の対象とは?計算方法や確定申告の方法まとめ」をご確認ください。

以下では、2年目以降に住宅ローン控除を受ける方法について、詳しく解説していきます。

2年目以降に住宅ローン控除を受ける方法

住宅ローン控除を受けるためには、住宅ローンを組んで住宅を購入したりバリアフリーや省エネなどの改築をしたりした翌年に、確定申告を行わなければなりません。

なお、会社員の場合、住宅ローン控除で確定申告が必要なのは初年度のみです。2年目以降は年末調整で手続き可能になります。ここでは、2年目以降に住宅ローン控除を受けるために必要な書類と、住宅ローン控除を受ける手順について解説します。

ただし、住宅ローン控除については2022年と2024年に税制改正が入っており、条件や借入限度額などが変更となりました。詳しくは記事内「住宅ローン控除の税制改正とは?」をご覧ください。

2年目以降住宅ローン控除で必要な書類

2年目以降に住宅ローン控除の手続きを行う際には、一般的な年末調整で提出する書類以外に以下の書類が必要になります。

2年目以降に住宅ローン控除で必要な書類

- 「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

※以下、「住宅借入金等特別控除申告書」 - 住宅取得資金に係る借入金の年末残高等証明書

※以下、「住宅ローンの年末残高等証明書」

出典:国税庁「年末調整で(特定増改築等)住宅借入金等特別控除の適用を受ける方へ」

なお、上記で説明した住宅ローンの控除手続きのことを、「証明書方式」と呼びます。控除手続きにはもう一つの方法である「調書方式」も適用可能です。

調書方式では、お金を貸している人が税務署に「年末残高調書」を提出することで、国税当局から自分自身に残高情報が通知されます。そのため、住宅ローンの年末残高等証明書は不要です。

ただし、調書方式は2022年の税制改正によって生まれた方式であり、現在は従来通りの「証明書方式」を適用できる経過措置が設けられているため、調書方式に移行している銀行は多くありません。

現在公表されている調書方式に対応している金融機関は、京都中央信用金庫と埼玉縣信用金庫のみとなっています。

出典:国税庁「住宅ローン控除の適用に係る手続(年末残高調書を用いた方式)について」

住宅ローン控除を申請する手順

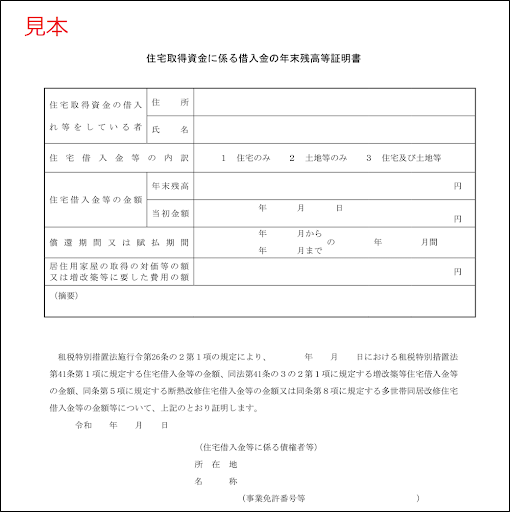

住宅ローンの初年度に確定申告を行うと、10月頃に税務署から「住宅借入金等特別控除申告書」と、11月下旬頃に金融機関から「住宅ローンの年末残高等証明書」が送付されます。

給与所得以外の収入がない会社員は、これらを年末調整の際にあわせて提出することで2年目以降の住宅ローン控除を受けることができます。

ただし、個人事業主や年収2,000万円以上の会社員などで年末調整を利用しない場合は、2年目以降も確定申告が必要になります。

なお、この住宅借入金等特別控除申告書は1枚につき1年分で、2年目分以降の計12枚=12年分(控除期間13年の場合)が1回に送られますので、紛失しないように注意してください。

住宅ローンの年末残高等証明書については、金融機関ごとに名称が異なることもあります。上述したように、「調書方式」の場合は住宅ローンの年末残高等証明書は不要です。

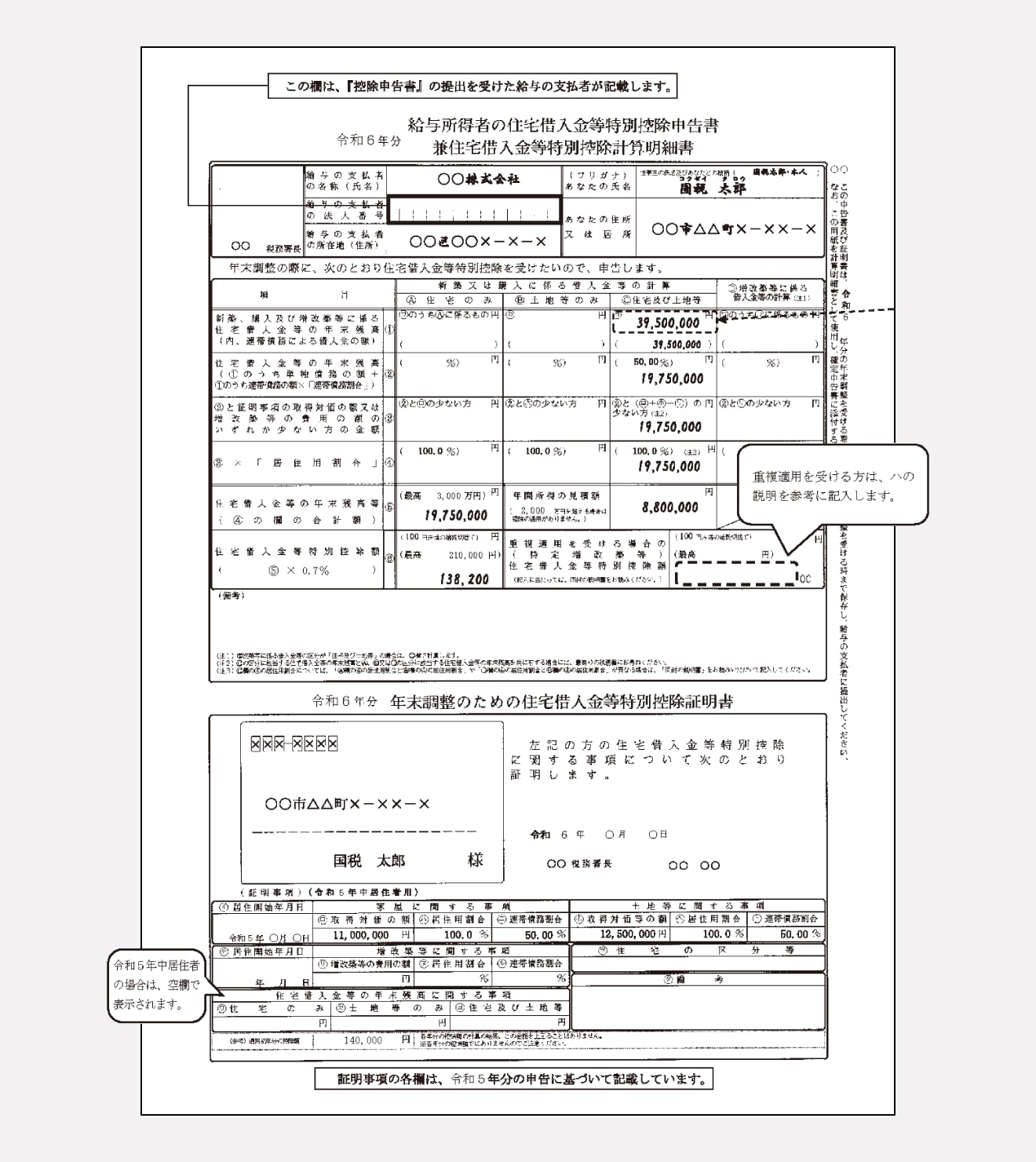

住宅借入金等特別控除申告書の書き方と記載例

住宅借入金等特別控除申告書とは、住宅ローン控除を適切に受けて毎年の税金を軽減するための書類です。1枚の紙に申告書と証明書の両方が記載されているため、手元の申告書を確認してみましょう。

前述のように12年分(控除期間13年の場合)の書類があるため、必ず「○年分」の年号が合っているか確認してください。今回は新築の住宅を購入したケースについて、書類の上部から順を追って書き方をご紹介していきます。

税務署長欄、給与支払者の名称、所在地、あなたの氏名・住所

税務署長欄は勤務先の会社を所轄している税務署名を記載しますが、空欄でも構いません。

給与の支払者の名称・所在地欄は勤務先の会社名、その住所を、あなたの氏名・住所欄は自身の名前・住所を記載します。

①「新築、購入及び増改築等に係る住宅借入金等の年末残高」

新築、購入及び増改築等に係る住宅借入金等の年末残高には、その年の12月末日現在の住宅ローンの残高を記入します。もし2ヶ所以上から借入している場合は合算した金額を記入し、夫婦で連帯債務者となっている場合は自身の負担割合をかけて記入してください。

なお、「住宅のみ」の住宅ローンであればA欄に、「土地等のみ」であればB欄に記入します。

②「住宅借入金等の年末残高」

住宅借入金等の年末残高には、個人債務者としてローンを借入している場合、①の金額を転記します。一方、連帯債務者がいる場合は、申請者が負担している金額と負担割合をかけた金額を記入してください。

③「②と証明事項の取得対価の額又は増改築等の費用の額のいずれか少ない方の金額」

ここには、②の金額と、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」(用紙下部)にある「取得対価の額(ロ欄+ホ欄)」を比較し、金額がより少ない方を記入します。

④「③×『居住用割合』」

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」(用紙下部)には、「居住用割合(へ欄)」があります。もし申請者が住宅をすべて居住用として使用している場合、「ヘ欄」に「100%」と記入します。そして「③」の金額を転記してください。

⑤「住宅借入金等の年末残高等」

④の金額を転記します。なお、「住宅のみ」及び「土地等のみ」をそれぞれ記入している場合、両方の④の金額を合算した金額を記入してください。

⑥「(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高」

特定増改築等住宅借入金等特別控除を受ける人のみ記載します。

⑦「特定増改築等の費用の額に係る住宅借入金等の年末残高等」

特定増改築等住宅借入金等特別控除を受ける人のみ記載します。

⑧「(特定増改築等)住宅借入金等特別控除額 」

⑤の金額に0.7%をかけて記入します。ただし、100円未満は切り捨てです。

「年間所得の見積額」

年間所得の見積額には、年収ではなく年間の所得である、源泉徴収後の金額を記入することに注意してください。前年度の源泉徴収票があれば、「給与所得控除後の金額」を転記すれば問題ありません。

住宅ローン控除は、年間所得が2,000万円以下の場合に受けられるため、記入が必要となるのですが「見積額」なので正確でなくても構いません。

「連帯債務による住宅借入金等の年末残高」

夫婦など連帯債務者がいる場合に記入します。金融機関から送付される、年末残高証明書の額を記入してください。2社以上の場合は、残額を合算して記入します。

「備考欄」

「連帯債務による住宅借入金等の年末残高」を記入した場合、連帯債務者の負担金額・氏名・住所・勤務先を記入します。記載例の「私」とは、主債務者ではなく、連帯債務者のことを指します。

以上を記入・確認して、「住宅借入金等特別控除申告書」を年末調整の用紙とともに期限までに会社に提出してください。あわせて、金融機関からの残高証明も忘れずに添付してください。

住宅ローン控除はいつ還付される?

年末調整で住宅ローン控除を申請すると、12月の給与に上乗せして振り込まれるかたちで還付されるのが一般的です。ただし、会社によっては年末の賞与や1〜2月の給与に上乗せされる場合もあるため、不明な場合は会社に確認するようにしましょう。

還付時期に関する法律上の決まりはなく、あくまでも会社のルールに準じて還付は行われます。

住宅ローン控除の税制改正とは?

住宅ローン控除に関する内容は、2022年と2024年の税制改正によって変更された点があります。

税制改正により、入居期限、住宅ローン控除率、控除期間、住宅ローン控除適用対象者の所得要件などに変更点が生じました。

また、2024年からは「子育て世帯・若者夫婦世帯の借入限度額の調整」や「床面積要件の緩和措置」などの支援もあるため、改正内容を事前に確認すると良いでしょう。

所得税や住民税の負担を軽減するためにも、以下で各年における税制改正の内容を確認しましょう。

2022年の住宅ローン控除の税制改正

住宅ローン控除制度は、2022年度税制改正大綱によって内容が変更されました。以下では、税制改正によって変更された制度の内容について解説します。

| 項目 | 改正前 | 改正後 |

| 入居期限 | ~2021年12月31日 | 2022年1月1日 〜2025年12月31日 |

| 住宅ローン控除率 | 1% | 0.7% |

| 控除期間 | 10年(特例:13年) | 新築住宅の場合:13年 既存住宅の場合:10年 |

| 住宅ローン控除適用対象者の所得要件 | 合計所得金額3,000万円以下 | 合計所得金額2,000万円以下 |

| 【新築】控除対象限度額 | 5,000万円 | 5,000万円 |

| 【既存住宅】控除対象限度額 | 3,000万円 | 3,000万円 |

| 住民税の控除上限額 | 136,500円 | 97,500円 |

| 新築住宅の建築確認 | - | 2024年以降は、省エネ基準適合を要件化 |

| 床面積要件 | 50㎡以上 | 50㎡以上(合計所得金額1,000万円以下:40㎡以上) |

| 既存住宅の築年数要件 | 耐火建築物以外:築20年以内 耐火建築物:築25年以内 | 「1982年以後に建築された住宅」に緩和 |

出典:国土交通省「住宅ローン減税等が延長されます!~環境性能等に応じた上乗せ措置等が新設されます~」

入居期限

従来の住宅ローン控除制度では、原則として2021年12月31日までに住宅を購入して入居する必要がありました。

しかし、2022年度の税制改正により、入居期限が4年間(2022年〜2025年)延長されています。これにより、2025年12月31日までに住宅を購入し入居すれば、住宅ローン控除の適用対象です。

住宅ローン控除率

税制改正では、住宅ローンの控除率が年末時点の住宅ローンの残高の1%から0.7%に引き下げられました。この変更は、住宅ローンの控除額が実際の支払利息を上回り、結果として支払利息より還付される税金の方が多くなる現象(逆ザヤ)を防止するための措置です。

なお、税制改正前からすでに住宅ローン控除を受けている場合は、2022年以降も改正前の控除率(1%)が適用されます。

出典:国土交通省「(別紙2) 令和4年度税制改正における住宅ローン減税の延長 Q&A」

控除期間

税制改正前の控除期間は、原則として住宅の取得から10年間でしたが、2022年の改正により13年間に延長されました。ただし、中古住宅に関しては最長で10年間となるため、注意が必要です。

住宅ローン控除適用対象者の所得要件

2022年からは、住宅ローン控除の対象となる所得要件が変更され、住宅購入者の合計所得金額が3,000万円以下から2,000万円以下へと引き下げられました。また、住宅ローン控除の対象となるには、上記を踏まえて以下の要件をすべて満たす必要があります。

住宅ローン控除の対象要件

- 合計所得金額が2,000万円以下(一部の場合、1,000万円以下)

- 自らが居住するための住宅である

- 新築、または引渡し完了から6ヵ月以内に入居する

- 住宅ローン借入期間が10年以上ある

- 床面積が50㎡以上(一部40㎡以上)

- 1982年以降に建築または現行の耐震基準に適合

出典:国土交通省「住宅ローン減税」

控除対象限度額

2022年度からは、政府の「カーボンニュートラルの実現」に向けた措置として、環境に配慮された住宅性能に応じて控除対象限度額が変わります。

2022年〜2023年に入居する新築住宅の場合、認定住宅(長期優良住宅・低炭素住宅)の借入限度額は5,000万円です。ZEH水準の省エネ住宅は4,500万円、省エネ基準適合住宅は4,000万円、その他の住宅は3,000万円となりました。

2021年までは、その他の住宅の控除対象限度額は4,000万円でしたが、税制改正により、2022年〜2023年の入居分では3,000万円に減額されました。

| 住宅種類 | 環境性能 | 借入限度額 | 控除期間 | ||

| 2022年・2023年 入居 | 2024年 入居 | 2025年 入居 | |||

| 新築住宅・買取再販物件 | ・認定住宅 (長期優良住宅、低炭素住宅) | 5,000万円 | 子育て世帯・若者夫婦世帯:5,000万円 その他の世帯:4,500万円 | 4,500万円 | 13年間 |

| ・ZEH水準省エネ住宅 | 4,500万円 | 子育て世帯・若者夫婦世帯:4,500万円 その他の世帯:3,500万円 | 3,500万円 | ||

| ・省エネ基準適合住宅 | 4,000万円 | 子育て世帯・若者夫婦世帯:4,000万円 その他の世帯:3,000万円 | 3,000万円 | ||

| ・その他の住宅 | 3,000万円 | 0円 ※1 | |||

| 既存住宅 | ・長期優良住宅、低炭素住宅 ・ZEH水準省エネ住宅 ・省エネ基準適合住宅 | 3,000万円 | 10年間 | ||

| ・その他の住宅 | 2,000万円 | ||||

※1 2023年末までに建築確認を受けた場合は借入限度額2,000万円・控除期間10年

注意点として、2024年以降に新築の建築確認を受けた場合、省エネ基準を満たさない住宅は住宅ローン減税の対象外となります。

なお、2024年と2025年で借入限度額は異なっているので、ご注意ください。

出典:国土交通省「住宅ローン減税」

新築住宅の建築確認

原則として、2024年以降に建築確認を受け新築された住宅で住宅ローン控除を受けるためには、省エネ基準への適合が必要です。

2024年以降に住宅ローン控除を申請する際には、省エネ基準以上の適合を示す証明書として、以下のいずれかの書類を提出しなければなりません。

省エネ基準以上適合の証明書

- 建設住宅性能評価書(登録住宅性能表か機関のみが発行可能)

- 住宅エネルギー性能証明書(登録住宅性能評価機関等のほか建築士も発行可能)

出典:国土交通省「住宅の供給に携わる事業者の皆様へ」

住民税の控除上限額

住宅ローン控除は、住宅ローンを利用した際に所得税の控除が受けられる制度です。所得税から控除しきれない場合は翌年の住民税からも税金が控除されます。

2022年からは、住宅ローンで住民税から控除できる金額の上限が97,500円になりました。

床面積要件

住宅ローン控除には床面積に関する要件があり、原則として住宅の床面積は50㎡以上が対象です。ただし、2024年末までに建築確認を受けた新築住宅を取得する場合、合計所得金額が1,000万円以下であれば、床面積40㎡以上の住宅も住宅ローン控除の対象となります。

なお、2024年の税制改正により、床面積要件の緩和措置期間が2023年末から2024年末に延長となりました。

出典:国土交通省「住宅ローン減税」

既存住宅の築年数要件

住宅ローン控除の申請では、建物の築年数に関する要件もあります。税制改正前では、非耐火住宅は築20年以内、耐火建築物は築25年以内であることが求められていました。

しかし、2022年の税制改正によって既存住宅の築年数要件は「1982年1月1日以降に建築された住宅(新耐震基準適合住宅)」に緩和されました。

2024年の住宅ローン控除の税制改正

2024年の税制改正における住宅ローン控除の変更点は、「子育て世帯・若者夫婦世帯の借入限度額の調整」「床面積要件の緩和措置」の2点です。

出典:国土交通省「住宅ローン減税の制度内容が変更されます!~令和6年度税制改正における住宅関係税制のご案内~」

子育て世帯・若者夫婦世帯の借入限度額の調整

2024年に入居した場合の借入限度額は、2022年・2023年と比較して下がっています。しかし、子育て世帯・若者夫婦世帯が2024年に入居する場合、借入限度額は2022年・2023年の水準を適用可能です。具体的な金額は以下を参考にしてください。

- 認定住宅:5,000万円

- ZEH水準省エネ住宅:4,500万円

- 省エネ基準適合住宅:4,000万円

床面積要件の緩和措置

合計所得金額が1,000万円以下の世帯は、住宅ローン控除の床面積要件を40㎡以上に緩和する措置が講じられています。しかし、2022年の税制改正時点では、この期限は2023年12月31日まででした。

2024年の税制改正では、期限が2024年12月31日までと延長されています。

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

住宅ローン控除を受けるには、1年目は自身で行う確定申告が必要で、2年目以降は年末調整での申告が可能です。2年目以降の住宅ローン控除は、「住宅借入金等特別控除申告書」を用いた年末調整での手続きが必要です。

ただし、2022年の改正により、申告方法や要件に一部変更があるため、注意が必要です。改正された住宅ローン控除の内容や要件をしっかり理解して、控除のメリットを最大限に活用しましょう。

よくある質問

住宅ローン控除で必要な書類は?

住宅ローン控除で必要な書類は、住宅借入金等特別控除申告書と住宅ローンの年末残高等証明書の2種類です。ただし、これは2年目以降の年末調整における控除に必要な書類であり、1年目で行う確定申告では確定申告に必要な書類を用意してください。

詳しくは記事内「2年目以降住宅ローン控除で必要な書類」をご覧ください。

住宅借入金等特別控除申告書はいつもらえる?

住宅借入金等特別控除申告書は、毎年10月頃に税務署から郵送で届きます。また、11月下旬には、金融機関から住宅ローンの年末残高等証明書が届きます。

詳しくは記事内「住宅ローン控除を申請する手順」をご覧ください。