源泉徴収票とは、1年間の「給与収入」「納付した所得税額」「控除額」などが記載された書類のことです。収入の証明としてもよく使われます。

この記事では、源泉徴収票の見方や、源泉徴収の仕組み、いつ発行されるのかなど、わかりやすく解説します。

▶︎ 源泉徴収票の書き方については、まずはこちらの記事!

目次

- 源泉徴収票とは

- おさらい:源泉徴収の仕組み

- 源泉徴収票はいつ発行される?

- ①年末調整の計算後

- ②退職時

- ③確定申告時

- ④収入証明が必要なとき

- 源泉徴収票がもらえないときの対処法

- 会社が倒産した場合

- 前職の会社から源泉徴収票を受け取っていない場合

- 前職での源泉徴収票の発行が年末調整に間に合わない場合

- 源泉徴収票を紛失した場合再発行ができる

- 源泉徴収票の見方

- ①支払金額

- ②給与所得控除後の金額(調整控除後)

- ③所得控除の額の合計額

- ④源泉徴収税額

- 源泉徴収票と給与支払報告書の違い

- 2024年分の源泉徴収票には定額減税額が記載される

- 源泉徴収票作成や労務管理をカンタンに行う方法

- まとめ

- よくある質問

源泉徴収票とは

源泉徴収票とは、1月1日〜12月31日の1年間に、会社が従業員に「支払った給与額」「源泉徴収した税額」「控除額」などを記載した書類のことです。

つまり源泉徴収票を見ると、1年間に会社から支払われた金額・納税した金額がわかります。

おさらい:源泉徴収の仕組み

そもそも「源泉徴収」とは、給与・賞与から税金・保険料を徴収して、従業員の代わりに会社が納税する仕組みのことです。

「毎月の給与から源泉徴収した所得税の金額」と「本来徴収すべき1年分の所得税額」との差分を調整する仕組みを、年末調整といいます。

なお、会社員の場合は会社が年末調整を行いますが、個人事業主の場合は自分自身で計算して納める税金額を報告します。これを確定申告といいます。

【関連記事】

源泉徴収とは?源泉徴収制度の基本や税額の計算方法などをわかりやすく解説

源泉徴収票はいつ発行される?

源泉徴収票は、必要なタイミングでいつでも発行することが可能です。一般的には、従業員に源泉徴収票が発行・交付されるタイミングがあります。

源泉徴収票が発行されるタイミング

①年末調整の計算後

多くの方は年末調整の計算後のタイミングで源泉徴収票をもらうでしょう。年末調整の計算後、12月後半から1月末の間に発行されます。

源泉徴収票は従業員に対する年末調整の「最終報告書」になるため、会社は年末調整の計算が完了したら、源泉徴収票を従業員に発行しなくてはなりません。

また、源泉徴収票は従業員と税務署に1部ずつ、市区町村には2部提出する必要があります。そのため会社は従業員1人に対して、合計で4部の源泉徴収票を発行します。

源泉徴収票の提出先と提出する部数

- 従業員:1部

- 税務署:1部

- 市区町村(給与支払報告書として):2部

税務署に提出する源泉徴収票は、前述の「従業員交付提出用の源泉徴収票」の書式に、マイナンバー(個人番号)を記載する項目が追加されています。

②退職時

会社は、退職した従業員に源泉徴収票を発行する義務があります。最後の給与や税金等の金額が決まってから発行になるため、退職から1ヶ月を目安に見ておくとよいでしょう。

このとき源泉徴収票に記載される金額は、退職する年の1月1日から、退職時点までに支払った給与や賞与、納付した所得税に基づきます。

なお、前職の源泉徴収票は、転職先の会社で行われる年末調整に必要です。保管しておき、転職先に自身で提出しましょう。

③確定申告時

退職した後に個人事業主になる人もいます。個人事業主は自分で所得を計算し、所得にかかる税金を計算・納税する必要があります。

支払う税額を算出したら、税務署に報告する確定申告を行います。確定申告の際は、前職で交付された源泉徴収票が必要なので大切に保管しましょう。

ちなみに、会社員の場合でも年収が2,000万円を超える場合や、本業以外の副業で所得が20万円超になる場合は、確定申告をしなければなりません。

④収入証明が必要なとき

自動車や住宅の購入時に高額なローンを組む場合(金融機関などの審査)や、子どもを保育園に入園させる場合には収入証明が必要で、源泉徴収票が収入証明として有効な書類になります。

このように源泉徴収票が必要な際は、その都度会社に交付を依頼しましょう。また、会社を退職した後に再発行を依頼する場合、発行したい年度を伝えるとスムーズにやりとりができるでしょう。

源泉徴収票がもらえないときの対処法

会社は従業員に源泉徴収票を発行する義務がありますが、なにかしらの理由で源泉徴収票をもらえないケースも考えられます。次の3つのケースに当てはまる場合、どのように対処するべきなのか、それぞれ解説していきます。

会社が倒産した場合

勤めていた会社が年末調整の前に倒産してしまった場合は、担当者もいなくなり、源泉徴収票がもらえない可能性があります。その場合は、倒産後の処理を行う破産管財人に状況を確認してください。

会社が源泉徴収票を発行できない場合は、会社の所在地を管轄する税務署に「源泉徴収票不交付の届出書」を提出して、相談することをおすすめします。

前職の会社から源泉徴収票を受け取っていない場合

前職の会社から源泉徴収票を受け取っていない場合は、会社の労務担当者に発行依頼をしてください。源泉徴収票の交付は会社の義務のため、発行を拒否すると所得税法違反に問われる可能性があります。

万が一、会社が発行してくれない場合は、会社の所在地を管轄する税務署に「源泉徴収票不交付の届出書」を提出して、相談しましょう。

前職での源泉徴収票の発行が年末調整に間に合わない場合

前職での源泉徴収票の発行が年末調整に間に合わない場合は、自分で確定申告をしなければなりません。ただし、確定申告をする際にも源泉徴収票が必要になるため、確定申告の提出に間に合うように発行してもらいましょう。

会社が発行してくれない場合は、他のケースと同様に、会社の所在地を管轄する税務署に「源泉徴収票不交付の届出書」を提出して、相談する必要があります。

源泉徴収票を紛失した場合再発行ができる

源泉徴収票を紛失してしまったときは、会社や日本年金機構に再発行を依頼することができます。

しかし、万が一会社が発行してくれない場合は、源泉徴収票がもらえないときのケースと同様に、会社の所在地を管轄する税務署に「源泉徴収票不交付の届出書」を提出して相談してください。

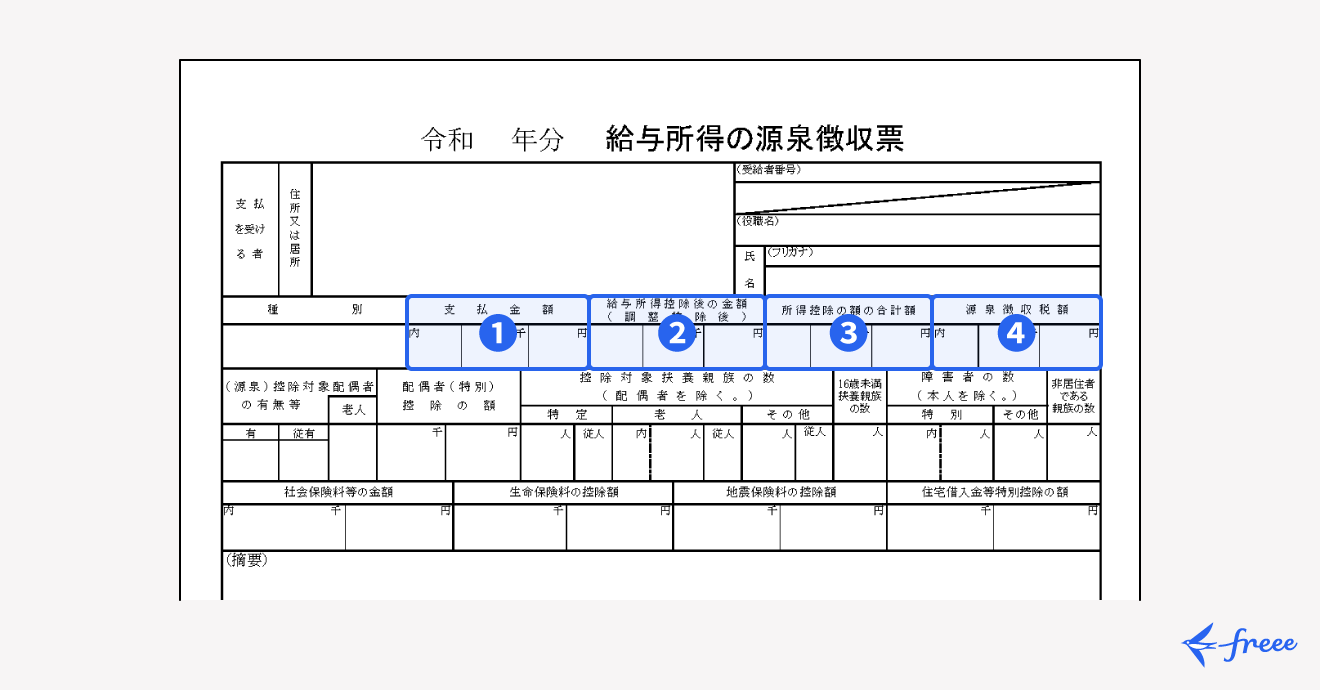

源泉徴収票の見方

ここでは、源泉徴収票の見方について分かりやすく説明します。具体的には「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」「源泉徴収税額」に関して、それぞれ解説していきます。

①支払金額

支払金額には、給与や残業代、ボーナス(賞与)のほかにも、各種手当を含めた額面の総額が記載されます。

1月からの1年間に支給された給与の合計額が記載されるので、副業などをしていない場合、記載金額は年収とほぼ等しくなります。ただし以下の2点に注意点しましょう。

非課税扱いの手当に注意

非課税扱いの手当は、支払金額の中に算入してはいけません。非課税扱いとなる手当の中には、通勤費や、出張などで発生した費用などが含まれます。

前職の源泉徴収票の注意点

会社は年の途中で、他の会社から転職してきた従業員から、前職が発行した源泉徴収票を回収する必要があります。

前職が発行した源泉徴収票から、支払金額や徴収額の情報を得て、その年の支払金額を確定します。もし前職の源泉徴収票を受け取っていない場合は、その従業員に発行してもらうよう依頼する必要があります。

②給与所得控除後の金額(調整控除後)

給与所得控除には、控除された金額を記載します。

個人事業主の場合、事業に必要な文房具などの事務用品や交際費などの経費を収入から差し引くことが可能です。しかし、会社員をはじめとする給与をもらっている人たちの中には、経費が発生しないケースもあります。

これでは不公平となるため、給与所得控除は「会社だけでなく従業員にも必要経費はある」という考えのもと、一定額を経費として年収から差し引くことで、本来支払うべき税金の納付額を安くするという制度です。

給与所得控除の金額はそれぞれの年収(支払金額)によって変動します。

給与所得控除額

| 給与などの収入金額 | 給与所得控除額 |

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円超3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

「給与所得控除後の金額」の項目には、収入金額に対して上記の控除額を差し引いた金額が記載されます。

③所得控除の額の合計額

「所得控除の額の合計額」には、給与所得控除以外に次の2つの控除の合計額が記載されます。

計算対象期間における毎月の給与計算で控除してきた金額

毎月の給与から天引きされた社会保険料(健康保険料・厚生年金保険料・雇用保険料・企業共済掛金など)の年間合計額が含まれます。年内で転職した場合など、計算対象期間内に前職分が含まれればそちらも合算されます。

年末調整で初めて控除される金額

配偶者控除や基礎控除など、年末調整で初めて記載する控除の合計額です。源泉徴収票の下部には、その内訳が記載されているので確認しましょう。

所得控除の額の合計額に含まれる控除には、以下のようなものがあります。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 以下のいずれか多い方 ・(差引損失額) - (総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額) - 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 - 保険金などで補填される金額) - 10万円 ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額 (最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額 (最大5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした | 「寄附金支出合計額」と 「総所得金額等 × 40%」 のいずれか少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦 ※寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親である | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が75万円以下 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下 (給与のみの場合は給与収入が103万円以下) | ・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円超133万円以下である | 最大48万円 ※配偶者の所得金額によって異なる |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、すべての人に適用 | 最大48万円 ※所得金額によって異なる |

出典:国税庁『No.1100 所得控除のあらまし』

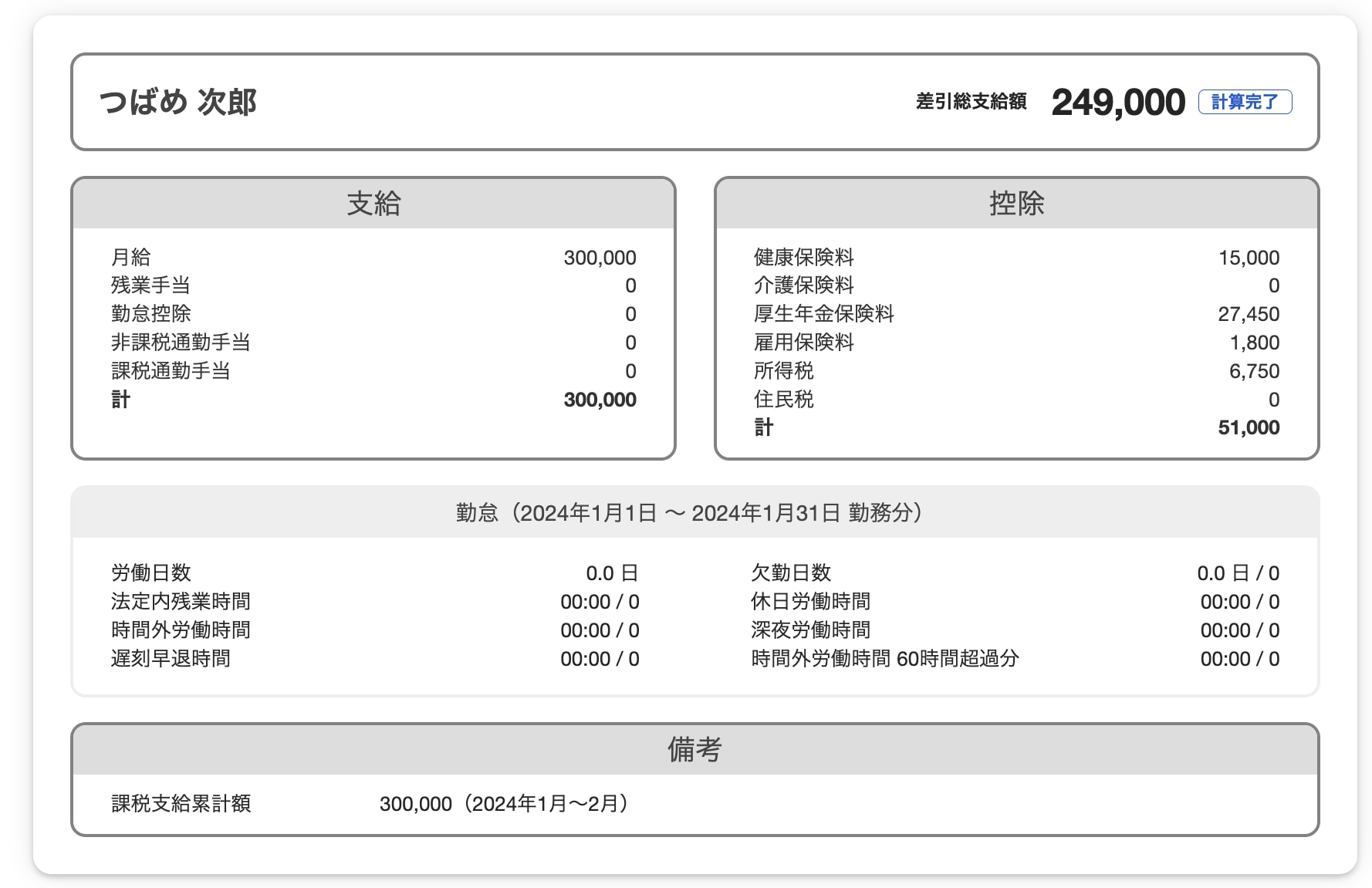

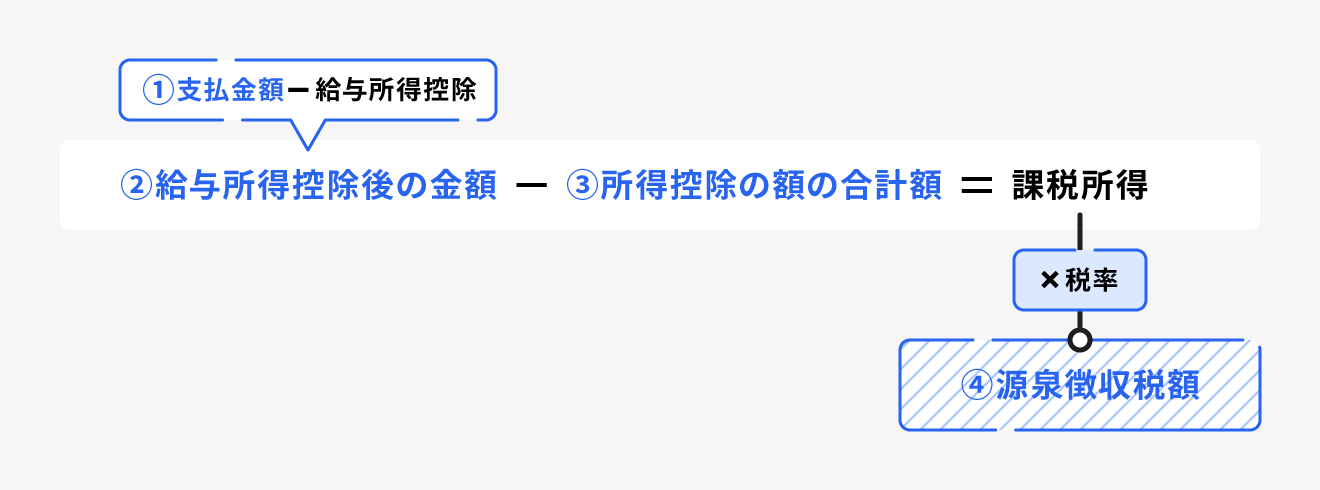

④源泉徴収税額

源泉徴収税額には、1年間で徴収した所得税の合計額が記載されます。源泉徴収税額は「(2)給与所得控除後の金額 -(3)所得控除の合計額」で算出が可能です。差し引かれた金額が課税対象となる金額となり、この金額に税率を掛けることで所得税の合計額が算出できます。

所得税額の計算式

所得税額 = 所得金額 × 税率 -控除額

源泉徴収税額の税率と控除額は以下を参照してください。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

源泉徴収税額の合計額を算出する計算式は、下記のようになります。

なお、年内に退職した場合、前職の会社から交付される源泉徴収票では②と③が空欄になっています。これは年末調整が行われる前の源泉徴収票のためです。

【関連記事】

所得税の計算方法は?税率・控除についてわかりやすく解説【令和6年最新】

源泉徴収票と給与支払報告書の違い

源泉徴収票は従業員と税務署のほかに、市区町村に2部提出する必要があります。この市区町村に提出する2部の書類を「給与支払報告書」といいます。

源泉徴収票は納めた所得税を証明するため税務署へ提出し、給与支払報告書は住民税の計算のために市区町村へ提出する書類です。

| 源泉徴収票 | 給与支払報告書 | |

| 提出先 | 税務署 | 市区町村 |

| 税金の種類 | 所得税 | 住民税 |

| 電子申告サイト | e-Tax (国税電子申告・納税システム) | eLTAX (地方税ポータルシステム) |

給与支払報告書と源泉徴収票のフォーマットはほぼ同じですが、給与支払報告書には「普通徴収」と「特別徴収」を選択する項目があります。住民税は、給与支払報告書に基づいて計算されるようになります。

【関連記事】

従業員の住民税の計算方法は?会社側が行う対応まとめ

2024年分の源泉徴収票には定額減税額が記載される

2024年分の源泉徴収票は例年とは異なり、「定額減税」についての記載があります。

定額減税とは、2024年6月より1年間実施された、4万円(所得税3万円+個人住民税1万円)を減税する経済施策のことです。

自身の定額減税額は、2024年の年末調整済みの「給与所得の源泉徴収票」内、「(摘要)」欄の「源泉徴収時所得税減税控除済額」から確認することができます。

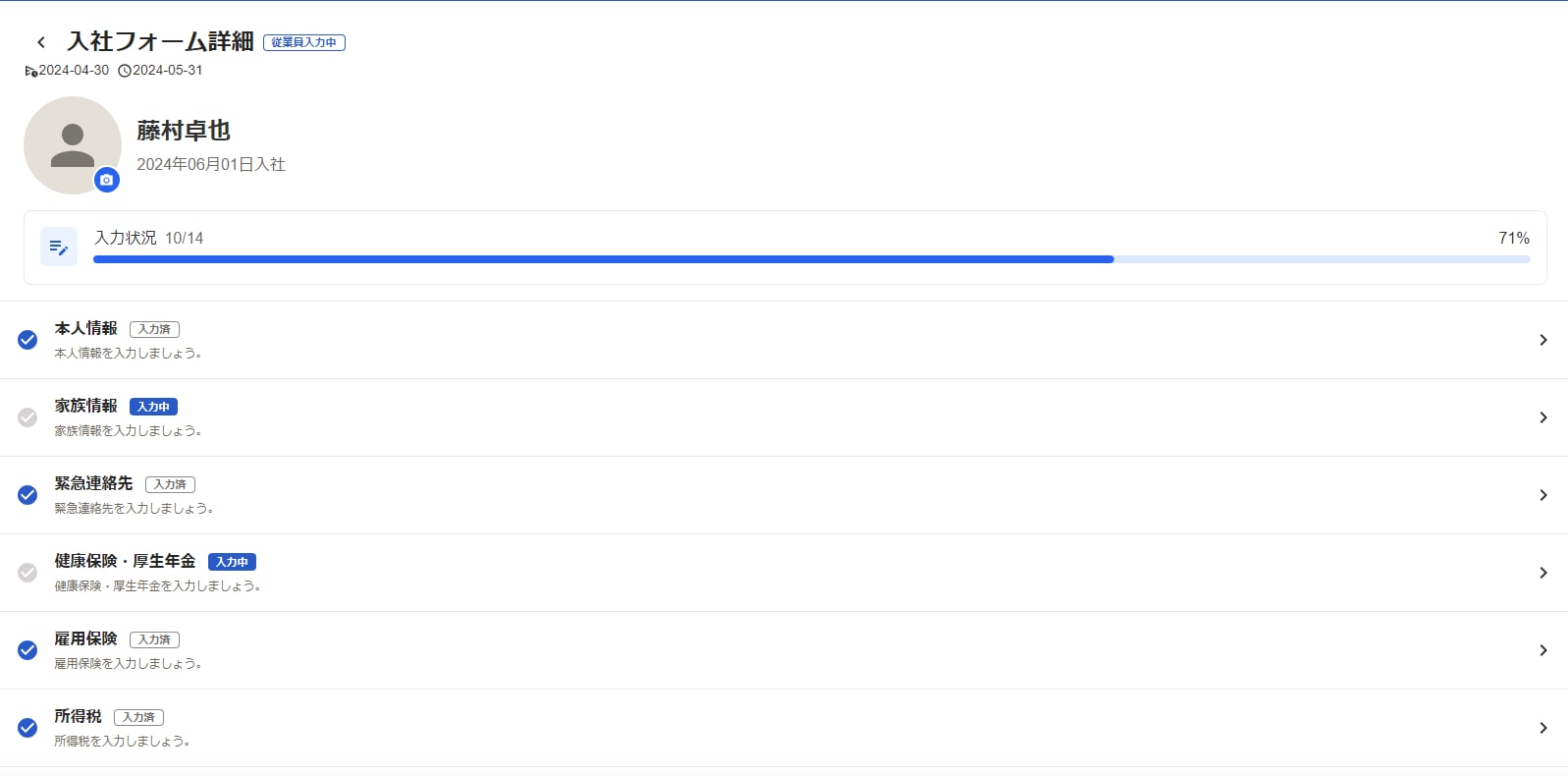

源泉徴収票作成や労務管理をカンタンに行う方法

源泉徴収票の作成はボタン1つで

気になった方は是非 freee人事労務で源泉徴収票を作成してみてください!

まとめ

改めて源泉徴収票とは、1年間の収入・控除額・納付した所得税額が記載された書類です。確定申告やローンの審査など、源泉徴収票が必要な場面は多いため、大切に保管してください。

また、会社側としても、従業員に代わって納めた所得税の金額が分かる書類です。金額や内訳にミスのないよう注意して源泉徴収票を作成・交付しましょう。

よくある質問

源泉徴収票とは?

源泉徴収票とは、1年間の収入・控除額・納付した所得税額が記載された書類のことです。

給与や賞与、各種手当に加えて、会社が代わりに納めた所得税額、配偶者控除や扶養控除・各種保険料なども記載されています。

詳しい見方については、記事内の「源泉徴収票の見方」をご確認ください。

源泉徴収票はいつ発行される?

源泉徴収票がないと、どうなる?

源泉徴収票がないと、会社で年末調整ができないため、自分で確定申告をする必要があります。ただし、確定申告をする際にも源泉徴収票が必要になるため、期日に間に合うように入手してください。

源泉徴収票が手元にない場合の対応については、記事内の「源泉徴収票がもらえないときの対処法」をご覧ください。