給与支払報告書とは、事業者が従業員へ支払った給与等の金額について、従業員が居住する各市区町村へ報告するための書類です。

市区町村は給与支払報告書の金額をもとに、従業員の個人住民税の金額を決定します。給与支払報告書とは年末調整後に作成する書類で、記載内容は基本的に源泉徴収票と同様ですが、作成の目的や提出先が異なります。

本記事では、給与支払報告書の概要と提出先、記載方法などについて解説します。

▶︎ 2025年の年末調整については、まずはこちらの3記事!

年末調整の還付金はいつ、いくら戻ってくる?計算方法や受取時期を解説(控除別シミュレーション付き)

源泉徴収票とは?見方や発行時期、いつ届くのかについてわかりやすく解説

法定調書合計表とは?書き方、提出期限や作成方法をわかりやすく解説

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

年末調整後に作成する給与支払報告書とは

給与支払報告書とは、事業者が従業員へ支払った給与等の金額について、従業員が居住する各市区町村へ報告するための書類です。市区町村は事業者から提出された給与支払報告書の内容をもとに、従業員の個人住民税の金額を決定します。

給与支払報告書と源泉徴収票は、作成目的や提出期間、提出先も異なるので事前に確認しましょう。

給与支払報告書と源泉徴収票の違い

給与支払報告書と源泉徴収票は、どちらも給与を支払った事業者が年末調整後に作成するもので、記載内容は基本的に同じです。一方で、作成する目的や提出先は異なります。

| 作成目的 | 提出時期 | 提出先 | |

|---|---|---|---|

| 給与支払報告書 | 従業員の個人住民税の金額計算 | 年末調整の対象年の翌年1月31日まで | 従業員が居住する市区町村 |

| 源泉徴収票 | 従業員に支給した給与・源泉徴収した所得税額の通知 | 年末調整の対象年の翌年1月31日まで | 従業員・税務署 |

年末調整についての詳細は別記事「【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)」をあわせてご確認ください。

給与支払報告書の2つの書式

給与支払報告書には、「個人別明細書」と「総括表」の2種類の書類があります。

個人別明細書と総括表は、各書類に記載する内容や目的が異なります。そのため違いを把握することでスムーズに書類の作成を行うことが可能です。

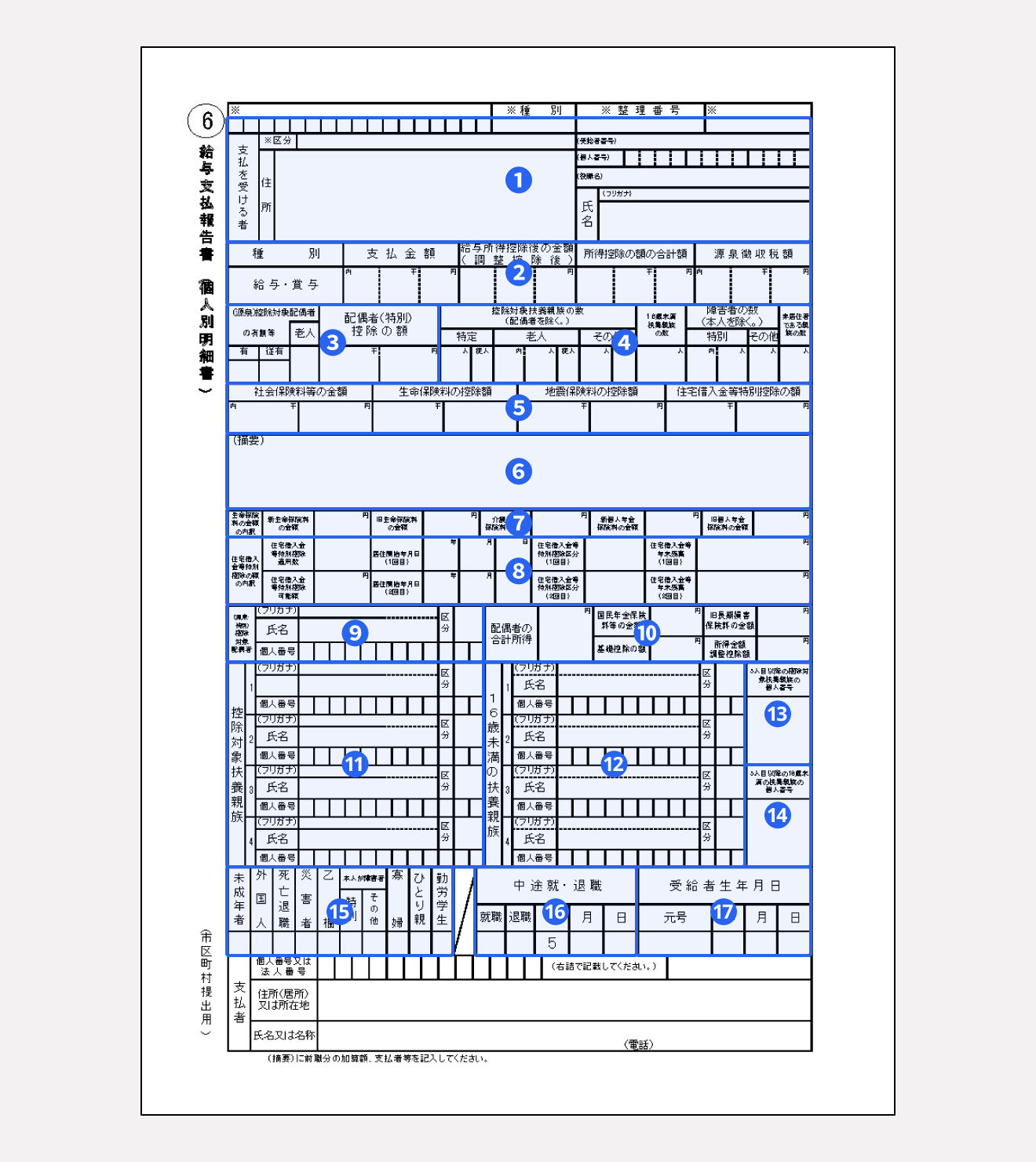

個人別明細書とは

個人別明細書とは、従業員の氏名や住所、給与の金額や保険料の控除などの個人情報を細かく記載する書類です。従業員1人につき、1枚作成します。記載内容は基本的に源泉徴収票と同じですが、提出先が従業員が居住する市区町村である点が異なります。

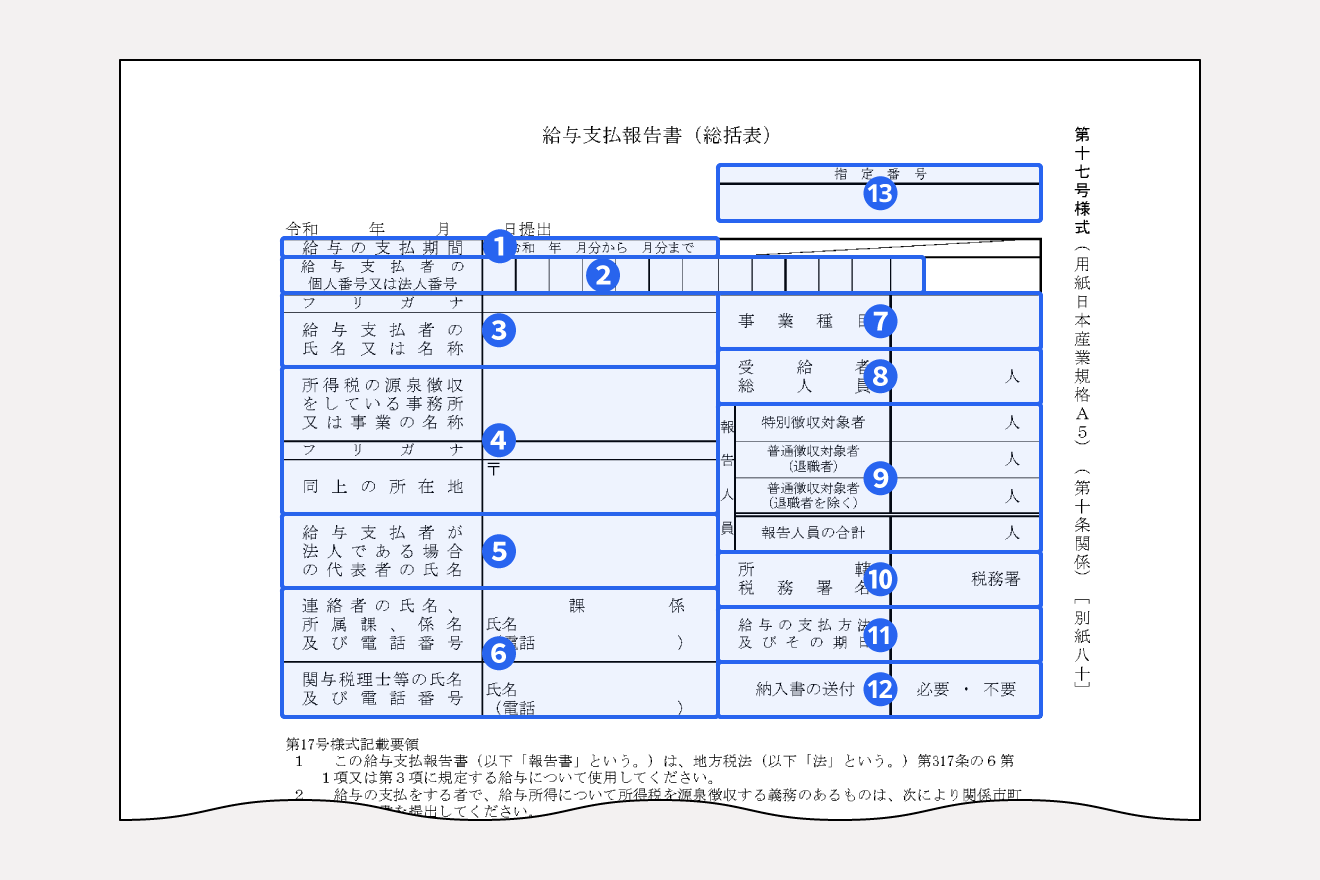

総括表とは

総括表とは、個人別明細書をまとめる表紙のような役割をなすものです。従業員が居住している市区町村ごとに1枚ずつ作成します。個人別明細書が従業員個人の給与状況を記す書類であるのに対し、総括表は個人別明細書をまとめた表紙のような役割を担っています。

出典:総務省「地方税分野の主な申告手続等における様式【税目別】」

給与支払報告書の対象

給与支払報告書の作成対象者には条件があります。以下では、提出が必要なケースと提出不要なケースについて解説します。

給与支払報告書が提出必要なケース

給与支払報告書の作成対象者は、前年の1月1日から12月31日までの間に給与を支払った従業員です。給与の支給額に関わらず、すべての従業員が対象になります。雇用形態や役職を問わないため、パートタイム従業員、役員であっても例外はありません。

そのほか、在職中の方だけではなく、前年中に退職した人や一度だけ給与を受け取った短期雇用者の分も提出が求められます。

出典:e-Gov法令検索「地方税法 第三百十七条の六」

給与支払報告書が提出不要なケース

前年中に退職した従業員については、給与支払報告書の提出が例外的に免除されるケースがあります。 条件は、退職した従業員へ1年間に支払った給与の総額が30万円以下であることです。

ただし提出先の市区町村によっては、30万円以下であっても提出が求められる場合があります。そのため必ず事前に該当従業員が、居住する提出先市区町村へ提出の要否を確認してください。

出典:e-Gov法令検索「地方税法 第三百十七条の六 」

給与支払報告書の書き方

こちらでは、給与支払報告書の書き方について詳しく説明します。

給与支払報告書の様式は、基本的に各市区町村のホームページなどからダウンロードできます。総括表は市区町村によって様式が異なる場合もありますが、基本的な様式は総務省Webサイトからダウンロードが可能です。

個人別明細書の書き方

個人別明細書の書き方は、源泉徴収票と同じ要領で記入します。手書きで記入する際には、源泉徴収票を含めた4枚複写の用紙を使用することで効率よく作成できるでしょう。

個人別明細書を書く際には、年末調整で従業員から回収した以下3つの書類を確かめながら行います。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告 兼 給与所得者の配偶者控除等申告 兼 所得金額調整控除申告の概要

1.支払いを受ける者の情報の記載

受給者番号、住所、個人情報(マイナンバー)、役職名、氏名を記入します。記載受給者番号とは、事業所側で社員へ付番している番号のことです。付番していない場合は空欄のままにします。また、役職がない場合も空欄のままで大丈夫です。

2.給与支給額等の金額を記載

年末調整で計算した従業員の給与・賞与支給額、給与所得の金額、所得控除の合計額、源泉徴収税額を記入します。なお、源泉徴収税額の欄には、年末調整で確定した年調年税額を記入します。年末調整をしていない場合は、実際に徴収した合計額を記入します。

3.配偶者控除に関する記載

(源泉)控除対象配偶者の有無を記入します。なお、配偶者控除が適用される配偶者の年齢が70歳以上でしたら老人欄にも〇をつけます。適用した場合は控除額を記入します。

4.控除対象扶養親族(配偶者をのぞく)に関する記載

配偶者以外の扶養親族の人数および、障害者控除の対象者がいる場合にその人数を記入します。

5.所得控除の額の合計額を記載

年末調整で計算した社会保険料等控除、生命保険料控除、地震保険料控除、住宅ローン控除額をそれぞれ記載します。

6.概要欄への記載

以下に該当する場合は、概要欄へそれぞれ必要事項を記載します。

- 16歳未満の扶養親族が5人以上いる場合、5人目以降の扶養親族の氏名

- 同一生計配偶者(控除対象配偶者を除く)が障害者に該当する場合、該当者の氏名及び同一生計配偶者である旨を記入

- 所得金額調整控除の適用がある場合、扶養親族の氏名を記入

- 事情により住民税の納付を普通徴収で行う場合、理由を記入

- 租税条約に基づいて源泉所得税額の免除を受ける場合、「〇〇条約〇〇条該当」と朱書きする

- 前職分を含めて年末調整を行った場合などに記載従業員が年の中途入社であり、前職分の給与を含めて年末調整した場合には、前職の社名、住所、退職年月日、給与の額、源泉徴収税額、社会保険料の金額を記入

7.生命保険料の額の内訳を記載

年末調整で生命保険料控除の対象となった保険料の支払額を記入します。

8.住宅借入金等特別控除の額の内訳を記載

年末調整で住宅ローン控除の適用を受けた場合に、その詳細を記入します。

9.控除対象となる配偶者に関する記載

3、4で記入した配偶者控除、扶養控除の対象となる配偶者および扶養親族の氏名と個人番号(マイナンバー)を記入します。

10.配偶者の合計所得と各控除額の記載

配偶者控除または配偶者特別控除の対象となる配偶者の合計所得金額を「配偶者の合計所得」欄に記入します。

他にも適用がある場合は、「国民年金保険料等の金額」欄に国民年金保険料と国民年金基金掛金の支払額、「基礎控除の額」欄、「旧長期損害保険料の支払い金額」欄、所得金額調整控除の適用がある場合には「所得金額調整控除額」欄に、それぞれ金額を記載します。

11.控除対象扶養親族の氏名と個人番号を記載

控除対象となる扶養親族の氏名と個人番号(マイナンバー)を記入します。

12.16歳未満の扶養親族の氏名と個人番号を記載

16歳未満の扶養親族の氏名と個人番号(マイナンバー)を記入します。

13.11に記載できなかった5人目以降の人の個人情報を記載

11の欄に記入しきれない控除対象となる扶養親族がいる場合には、その人の個人番号(マイナンバー)を記入します。

14.12で記載出来なかった5人目以降の人の個人情報を記載

12の欄に記入しきれない16歳未満の扶養親族がいる場合には、その人の個人番号(マイナンバー)を記入します。

15.未成年者や障害者など、自身が該当する項目がある場合に記載

給与支払を受けた従業員本人に該当するものがある場合に、〇を記入します。

16.従業員の中途就・退職に関する記載

従業員が年の中途に入社した場合は入社日を、中途退職した場合には退職日を記入します。

17.給与支払を受けた従業員の生年月日を記載

給与支払を受けた従業員本人の生年月日を記入します。

総括表の書き方

1.給与の支払期間

「報告人員の合計」欄で計上された人員に給与を支払った期間を記載します。

2.給与支払者の個人番号または法人番号

事業者が個人の場合には個人番号(マイナンバー)を、法人の場合には法人番号を記入します。

3.給与支払者の氏名又は名称

会社名または屋号及び氏名を記入します。

4.所得税の源泉徴収をしている事務所又は事業の名称と所在地

従業員の給与事務を実際に行っている事務所等の名称を記入します。その下の欄に、所在地を記載します。

5.給与支払者が法人である場合の代表者の氏名

代表者の職・氏名を記入します。国の機関である場合には、国の機関名を記入します。

6.連絡者の氏名、所属課、係名及び電話番号、関与税理士等の氏名及び電話番号

提出した給与支払報告書の内容等について、提出先市区町村から問い合わせする際に必要な情報を記入します。

7.事業種目

会社の事業内容を記入します。(例: 建設業、不動産業、食品販売業など)

8.受給者総人員

1月1日時点で給与の支払をする事務所、事業所等から給与等の支払を受けている者の総人員を記載記入します。

9.報告人員

「個人明細書」を提出する人数を記入します。「特別徴収対象者」、「普通徴収対象者(退職者)」、「普通徴収対象者(退職者を除く)」の各人数を記入し、その合計を「報告人員の合計」欄に記入します。

10.給与の支払い方法及びその期日

給与の支払い方法と期日を記入します。(例:月給、週給など及び毎月20日、毎週月曜日など)

11.納入書の送付

納入書送付希望の有無にあわせて「必要・不必要」のどちらかに丸をします。

12.指定番号

提出先の市区町村に住民税を特別徴収で納入していて、既に通知された指定番号があれば記入します。

給与支払報告書を提出しなかった場合の罰則

上述したとおり、給与支払報告書の作成は年末調整後に行い、翌年1月31日(31日が土日祝日の場合は翌平日)までに従業員が1月1日時点で居住する市区町村へ提出します。

給与支払報告書を提出しなかった場合、地方税法により、1年以下の懲役または50万円以下の罰金が科せられます。事業所のみならず、個人事業主であっても、従業員に給与の支払いをした場合には給与支払報告書の提出が必要なので注意しましょう。

出典:e-Gov法令検索「地方税法 第三百十七条の七」

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

給与支払報告書は、市区町村が従業員の給与をもとに、住民税の金額を決定するために必要な書類で、「個人別明細書」と「総括表」の2種類の書類で構成されます。

個人別明細書の記入内容は基本的に源泉徴収票と同じであり、給与等を支払ったすべての従業員分の作成・発行が必要です。給与支払報告書の提出を怠った場合、罰則や罰金が科される可能性があるため、提出先や提出期限を確認し、忘れずに作成・提出しましょう。

よくある質問

給与支払報告書の提出先はどこですか?

年末調整を行なった翌年の1月1日時点で、給与を支払った従業員が住んでいる市区町村です。従業員ごとに作成した個人別明細書を各市区町村別にとりまとめて、総括表を添付し提出します。

詳しくは記事内「年末調整後に作成する給与支払報告書とは」をご覧ください。

給与支払報告書の提出期限は決まっている?

給与支払報告書の提出期限は、翌年1月31日です。期限までに提出しなかった場合、1年以下の懲役または50万円以下の罰金が科せられる可能性があります。

詳しくは記事内「提出しなかった場合の罰則」をご覧ください。