住民税とは「都道府県税」と「市区町村民税」の総称で、1月1日時点で住民登録をしていた都道府県や市区町村の自治体に対して納める地方税のひとつです。

会社員は会社が毎月の給与から個人住民税を差し引く「特別徴収」という制度が用いられているケースが一般的です。そのため、会社の労務担当は住民税額の計算や必要な書類の作成をしなければなりません。

本記事では、企業の労務担当者(バックオフィス)向けに、住民税の計算方法や納付方法、納付期限などの詳しい内容について解説します。

▶︎ 住民税の計算方法についてはまずはこの記事!

目次

住民税とは

住民税とは「都道府県税」と「市区町村民税」の総称です。1月1日時点で住民登録をしていた都道府県や市区町村の自治体に対して納める地方税を指します。生活に身近な教育や福祉、ゴミ回収など地方自治体の行政サービスをまかなうために活用されています。

また、住民税は個人が負担する個人住民税以外に「法人住民税」と呼ばれる法人登記をしている地方自治体に対して納める税金があります。なお当記事で解説するのは、個人住民税についてです。

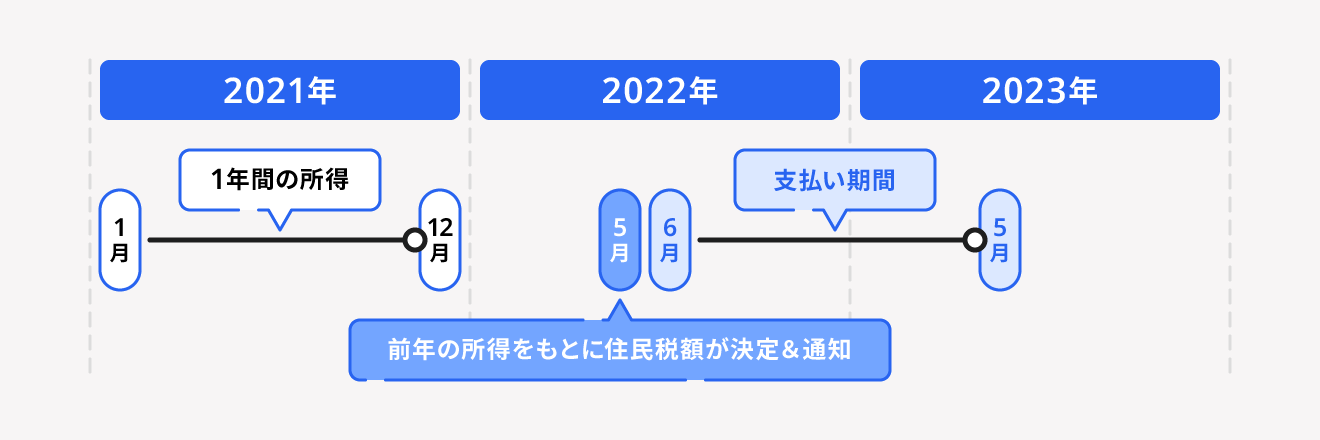

住民税は、前年の所得に応じて税額が決定します。前年度の所得に対して定まった税額は、翌年の6月より支払いが開始となります。すなわち住民税は、後払いの形式で納税する仕組みです。

会社員であれば、所得税と同様住民税も給与から天引きされ、会社が代わりに納付するのが一般的です。これを「特別徴収」といいます。特別徴収に関する詳細は後述の内容を参考にしてください。

住民税と所得税の違い

住民税は所得のあった年の翌年度に課税され、所得税は現年(所得のあった年)に課税されます。

たとえば、2023年の所得に対して計算された住民税は、2024年の6月より納付が始まります。上述したように住民税は後払いになるため、前年に所得がなければ通常課税されません。

そのため、新卒1年目の新入社員は住民税が徴収されない仕組みとなっています。一方、退職した会社員(サラリーマン)は前年の所得が住民税の対象となるため、退職した年の収入が少なくても住民税を納付しなければなりません。

なお、2023年12月14日に発表された「税制改正大綱」で、2024年分の住民税・所得税それぞれに定額での特別控除が実施されることが明らかになりました。

2024年分の住民税・所得税それぞれの合計所得額が1,805万円以下であり、かつ居住者の場合、それぞれ以下の特別控除が適用されるというものです。

住民税の税率

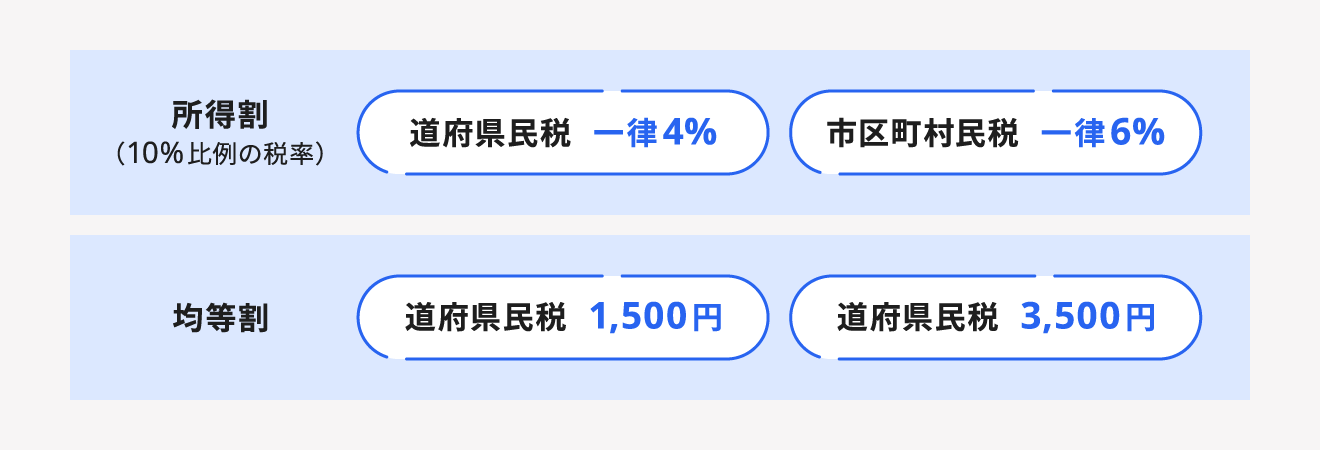

住民税は、所得に応じて算出する「所得割」と一律に課される「均等割」を合計した金額を納税します。

■所得割

所得額に応じて10%(市町村民税6%、道府県民税・都民税4%)が課税されます。所得割の算出方法については後述する「住民税の計算方法」で詳しく解説します。

なお所得割については、2024年から納税者本人と配偶者を含んだ扶養家族1名に対して1万円ずつの減税が実施されるようになりました。

出典:総務省「令和6年度地方税制改正(案)について」

■均等割

所得額にかかわらず、一律に課される税額を指します。

通常は5,000円(市町村民税3,500円、道府県民税1,500円)と定められていますが、2014年から2023年までの10年間は防災費用確保のため、市町村民税・道府県民税それぞれ500円ずつ引き上げられています。

ほかにも、株での配当金をはじめとした特定の所得が発生した場合、それらの所得も課税対象です。

住民税の計算方法

住民税額の計算式は、以下のとおりです。

住民税の計算式

住民税 = 所得割 + 均等割(+ 利子割 + 配当割 + 株式譲渡所得割)

所得割の金額を求めるには、まず課税所得額を算出する必要があります。課税所得額の算出も含めた住民税の計算について、以下のフローに沿って解説しましょう。

- 所得額の算出

- 課税所得額の算出

- 所得割の算出

- 住民税の合計額の算出

1. 所得額の算出

所得とは、1月1日から12月31日の収入から必要経費を差し引いた額のことです。

会社員は原則、特定の支出(通勤費・研修費・資格取得費など)以外の費用は経費として認められません。それに代わるものとして「給与所得控除」という控除枠が設けられています。そのため、会社員は給与収入から給与所得控除を差し引いた額が所得となります。

所得額の計算式

所得金額 = 収入金額 - 必要経費(会社員の場合は給与所得控除)

給与所得控除の額は、以下のとおりです。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円〜1,800,000円 | 収入金額 × 40% - 100,000円 |

| 1,800,001円〜3,600,000円 | 収入金額 × 30% + 80,000円 |

| 3,600,001円〜6,600,000円 | 収入金額 × 20% + 440,000円 |

| 6,600,001円〜8,500,000円 | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

2. 課税所得額の算出

課税所得は「1. 所得額の算出」で算出した所得額から所得控除を差し引いた額のことです。

課税所得額の計算式

課税所得金額 = 所得金額 - 所得控除額

所得控除には、社会政策的な配慮から設けられる「医療費控除」や「寄附金控除」などの物的控除と、納税者の個人的な経済事情が反映される「配偶者控除」や「ひとり親控除」などの人的控除が該当します。

ほとんどの所得控除は年末調整で控除可能ですが、雑損控除・医療費控除・寄附金控除に関しては、個人で確定申告しなければ適用されません。該当の控除がある場合は、会社員でも確定申告が必要になるので注意してください。

所得控除の種類や適用要件については、別記事「確定申告の所得控除は15種類! 税額控除との違いも解説」をあわせてご確認ください。

3. 所得割の算出

課税所得を算出したら所得割の税率10%を掛け、税額控除を差し引いた額が所得割の金額となります。

所得割の計算式

所得割 = 課税所得 × 税率 - 税額控除額

4. 住民税額の合計額の算出

「3. 所得割の算出」で算出した所得割と均等割(5,000円)を足した合計額が住民税額となります。

また、上述したように株での配当金をはじめとした特定の所得が発生した場合はそれらも課税対象になるので注意しましょう。

出典:総務省「個人住民税」

住民税の計算例

上記のフローにならって、以下の条件の住民税を算出してみましょう。

- 東京在住

- 総所得金額:4,000,000円

- 給与所得控除:1,240,000円(収入金額 × 20% + 440,000円)

-

所得控除:1,440,000円

- ・基礎控除:480,000円

- ・社会保険料控除:200,000円

- ・配偶者控除:380,000円

- ・扶養控除:380,000円

- 税額控除:なし

- 株での配当金をはじめとした特定の所得:なし

(1)所得額の算出:4,000,000 - 1,240,000 = 2,760,000(円)

(2)課税所得額の算出:2,760,000 - 1,440,000 = 1,320,000(円)

(3) 所得割の算出:1,320,000 × 10% = 132,000(円)

(4)住民税の合計:132,000 + 5,000* = 137,000(円)

*2014年から2023年の額

条件によっては住民税が非課税になる場合がある

住民税は一定の収入があれば住民税が発生しますが、以下の条件を満たしている場合には、住民税が非課税になります。

「所得割・均等割」どちらも非課税になるケース

以下の条件に該当する場合は、「所得割・均等割」どちらも非課税になります。

所得割・均等割どちらも非課税になるケース

- その年の1月1日時点で生活保護による生活扶助を受けている人

- 障害者・未成年者・ひとり親・寡婦(夫)の人で、前年の合計所得が135万円以下の人(給与収入なら204万4千円未満)

- 前年の合計所得金額が区市町村の条例で定める額以下の人

3.の例:東京23区の場合

-

同一生計配偶者又は扶養親族がいる:

35万円×(本人・同一生計配偶者・扶養親族の合計人数)+ 31万円以下 - 同一生計配偶者及び扶養親族がいない(単身者):45万円以下

「所得割」のみ非課税になるケース

前年の合計所得金額が区市町村の条件で定められた以下の金額である場合は「所得割」が非課税になります。

所得割のみ非課税になるケース

-

生計を同一とする配偶者又は扶養親族がいる:

35万円×(本人・同一生計配偶者・扶養親族の合計人数)+42万円以下 - 生計を同一とする配偶者及び扶養親族がいない(単身者):45万円以下

住民税の納付方法

住民税の納付方法は、普通徴収と特別徴収の2種類があります。ここでは、普通徴収・特別徴収それぞれの納付方法について解説します。

普通徴収

普通徴収とは、従業員が個人で支払い手続きを行い、納税する方法です。個人事業主やフリーランスの納税方法は、普通徴収になります。

毎年6月頃に住民税額の書かれた納付書が、市町村から住民登録をしている住所に届きます。一括の納付書と分割された納付書が同封されるので、どちらか個人で選択し、支払いを行う仕組みです。

特別徴収

特別徴収とは、企業(事業主)が従業員に代わって毎月の給与から個人住民税を差し引いて納税する制度です。源泉徴収を行っている場合は、特別徴収の対象となります。そのため、正社員だけでなく、パート・アルバイトも住民税は特別徴収で納税します。

しかし東京都内全区市町村の統一基準に該当する場合に限り、普通徴収することも可能です。詳しくは、東京都主税局「特別徴収Q&A」をご確認ください。

特別徴収の場合、従業員は1年分の住民税を12回に分けて納税できるので、1回あたりの納付金額が少なくでき、自身で納付する手間を省けるメリットがあります。

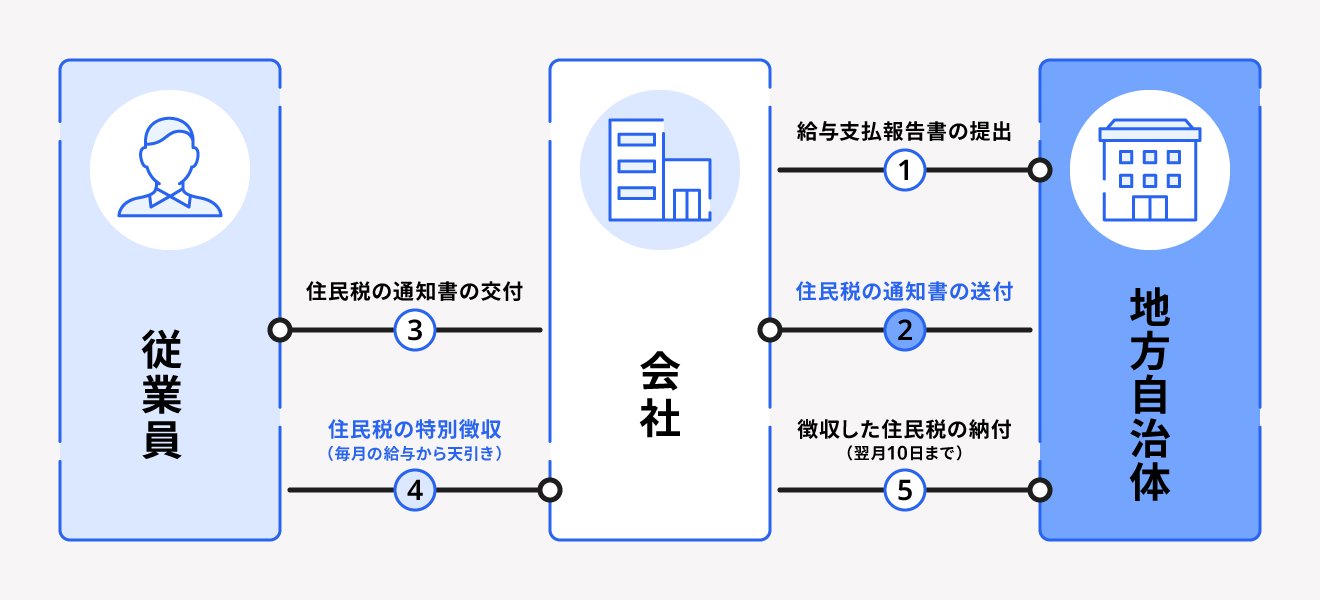

特別徴収時に企業の労務担当者が行う対応

特別徴収をする場合、毎年1月31日までに「給与支払報告書」を地方自治体に提出しなければなりません。提出した給与支払報告書の内容をもとに、地方自治体が住民税額を計算し、計算結果を住民税課税決定通知書として企業(事業主)に送付します。

その上で、企業(事業主)が従業員に対して 住民税課税決定通知書を交付し、従業員から住民税の特別徴収を実施します。

住民税課税通知書は、従業員の居住する各市区町村の数だけまとめて届く仕組みです。さらに住民税課税通知書は「企業用」と「従業員用」の2種類があります。

企業用の住民税課税通知書に記載されている住民税額を、毎月の給与より天引きすることになります。労務担当者は、書類に記載のある従業員全員分の住民税額を、エクセルや給与計算ソフトに転記しなければなりません。

ほかにも、従業員用の住民課税通知書を各従業員に送付する必要があります。

特別徴収の場合、住民税は給与の天引きから納税を行うため、税額を正確に入力することが求められます。給与計算システムを使用することで、住民税の更新作業や給与計算への反映も効率化できるでしょう。

住民税の納付期限

普通徴収と特別徴収では、それぞれ納付期限が異なることも覚えておきましょう。納付期限を正しく把握し、納付遅延を起こさないよう注意してください。

普通徴収の納付期限

「普通徴収」は、毎年5月に区市町村から送付されます。年4回に分けて納付することが可能です。納付期限は、1期は6月末、2期が8月末、3期は10月末、4期は翌年1月末となっています。

特別徴収の納付期限

特殊徴収は毎月の給与より税金が徴収されるため、給料日に住民税が差し引かれた金額が入金されます。

企業(事業主)は、給与支払日の翌月10日までに、徴収した住民税額の総額を区市町村ごとに支払わなければなりません。なお、納付期限日を過ぎた場合、延滞税が加算されるので注意してください。

従業員が入退社するときの住民税の処理方法

ここでは、住民税の処理方法について、従業員の入退社それぞれのパターン別に解説します。

入社してきた場合

従業員が転職で入社してくる場合は、以前在籍していた職場から給与所得者異動届出書が送付されます。「転勤先」など必要事項を記入して、 異動があった月の翌月10日までに従業員が住民登録している市町村に提出します。

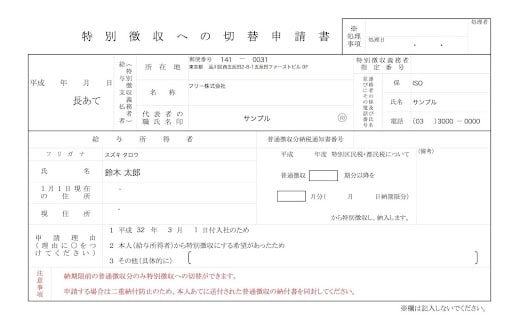

入社してくる以前に従業員が普通徴収で住民税を支払っていた場合、特別徴収に切り替えるため、市町村に「特別徴収への切替申請書」を提出しなければなりません。

退社する場合

退社する従業員の転職先が決まっている場合、入社時と同様に給与所得者異動届出書を転職先に送付して、引き続き特別徴収を行えるように処理します。

転職先が決まっていない場合、退社時期によって徴収の方法が異なるため注意しなければなりません。

■退社日が6月1日~12月31日の場合

通常どおり、ひと月分を徴収します。ただし、従業員から要望があった場合は翌年の5月分までの一括徴収も可能です。

■退社日が1月1日~5月31日の場合

退社日が1月1日から5月31日の場合は、原則5月分までを一括徴収します。一括徴収する金額が給与や退職金の金額を超えている場合は、超過分が普通徴収となります。

従業員の入退社についての詳細は別記事「採用後の入社手続きまとめ!必要書類・保険の加入・税金までわかりやすく解説」「退職手続きはいつまでに何をやるべき?従業員側・会社側それぞれの作業を解説」をあわせてご確認ください。

まとめ

企業の労務担当者は、住民税の計算方法や納税方法、期限についてしっかり把握しておかなければなりません。また、住民税を特別徴収で納付する場合や従業員の入退社時は、地方自治体への書類提出も必要になるため、これらも迅速かつ確実に準備・作成しましょう。

よくある質問

社員の住民税の金額は、どのように決まる?

住民税は、前年の所得に応じて税額が決まる仕組みです。前年の所得に応じて決まった税額は、翌年6月から支払いが始まるため、住民税は後払いということになります。

詳しくは記事内「住民税とは」をご覧ください。

住民税の特別徴収とは?

特別徴収とは、企業(事業主)が従業員に代わって毎月の給与から個人住民税を差し引いて納税する制度のことです。源泉徴収を行っている場合は、特別徴収の対象となります。そのため、正社員だけでなくパート・アルバイトの住民税も特別徴収で納税します。

詳しくは記事内「特別徴収」をご覧ください。

入社・退社にあわせて会社が行うべき住民税の処理は?

従業員が入社してきた場合、以前の職場から給与所得者異動届出書が送付されるので、必要事項を記入の上、 異動があった月の翌月10日までに従業員が住民登録している市町村に提出しなければなりません。

また、従業員の退社時は入社時と同様、給与所得者異動届出書を転職先に送付し、引き続き特別徴収を行えるように処理しましょう。

詳しくは記事内「従業員が入退社するときの住民税の処理方法」をご覧ください。