アルバイトをしても、年収が一定額以下であれば扶養控除の適用対象です。本記事では、扶養控除の条件や年収が基準額を超えたときの影響を解説します。

扶養控除の適用が受けられないと、自分や家族の税金が高くなる場合があるため注意が必要です。 アルバイトで稼いで子供の年収(額面)が増えても、家族が払う税金が増えて世帯全体では手取りが減る場合もあります。

アルバイトで大きく稼ぎそうなときは、扶養控除と税金の仕組みについても理解しておきましょう。

▶︎ 所得税について、まずはこちらの記事!

目次

扶養控除とは

扶養控除とは、所得控除のひとつです。所得控除とは、所得税・住民税を計算する際に、各納税者の個人的事情を加味して税負担を軽減する仕組みです。

たとえば給与所得者の所得税は、以下のように算出します。

2. 所得金額 - 所得控除 = 課税所得

3. 課税所得 × 税率 = 所得税額

以下では、扶養控除の概要を解説します。

控除対象になる家族の要件

扶養控除の対象になる扶養親族とは、その年の12月31日の年齢が16歳以上で、以下の4つの要件すべてに当てはまる人です。

扶養親族に該当する人の範囲

● 配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人である● 納税者と生計を一にしている

● 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)である

● 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でない

扶養控除の対象になる家族は、6親等内の血族および3親等内の姻族で納税者と同一生計の家族です。

配偶者は一定の要件を満たせば配偶者控除・配偶者特別控除の対象になるので、扶養控除の対象からは除かれます。

「生計を一にする」とは、必ずしも同居を要件とするものではありません。たとえば勤務や修学等の都合上別居している場合でも、生活費や学資金等が送金されている場合は同一生計として扱われます。

なお所得金額は、1月1日から12日31日までの所得の合計金額です。アルバイトをしている場合は、給与収入(額面)から給与所得控除額を引いた金額が所得金額です。

通常、源泉徴収票の上段に控除額を引いた後の金額が載っているため、自分で計算する必要はありません。

家族ごとの控除額

扶養控除の適用を受けられると、課税所得が控除額の分だけ低くなり税負担を抑えられます。

扶養控除の控除額は、家族の年齢や同居の有無等によって変わります。具体的には以下の通りです。

| 控除額 | |||

| 所得税 | 住民税 | ||

| 一般の控除対象扶養親族 | 38万円 | 33万円 | |

| 特定扶養親族 | 63万円 | 45万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 | 45万円 |

| 同居老親等 | 58万円 | 45万円 | |

各用語の説明

● 控除対象扶養親族:扶養親族のうちその年12月31日現在の年齢が16歳以上の者● 特定扶養親族:控除対象扶養親族のうちその年12月31日現在の年齢が19歳以上23歳未満の者

● 老人扶養親族:控除対象扶養親族のうちその年12月31日現在の年齢が70歳以上の者

● 同居老親等:老人扶養親族のうち納税者や配偶者の直系尊属(父母、祖父母など)で納税者や配偶者との同居を常としている者

なお、2024年度税制改正大綱では、一般の控除対象扶養親族(16歳〜18歳)を対象とした扶養控除に関して、控除額を引き下げる案が示されました。

これは児童手当について、所得制限が撤廃されるとともに、高校生年代まで支給期間が延長されることに伴うものです。

所得税は2026年分から38万円を25万円に、住民税は2027年度分から33万円を12万円に控除額を引き下げることが議論されています。しかし、児童手当が支給されることにより実質的には手取りが増える仕組みです。なお、2024年に結論を得ることとされています。

「扶養とは? 所得税の扶養と社会保険(健康保険と厚生年金保険)の扶養の違い」で扶養についてより詳しく解説しています。

学生はバイト代がいくらまでなら家族の扶養に入れる?

学生がアルバイトをしている場合、家族の扶養控除の対象になるためには一定の条件を満たさなければなりません。

以下では、税制上の扶養に入るための条件を紹介します。

税制上の扶養の基準は年収103万円以下

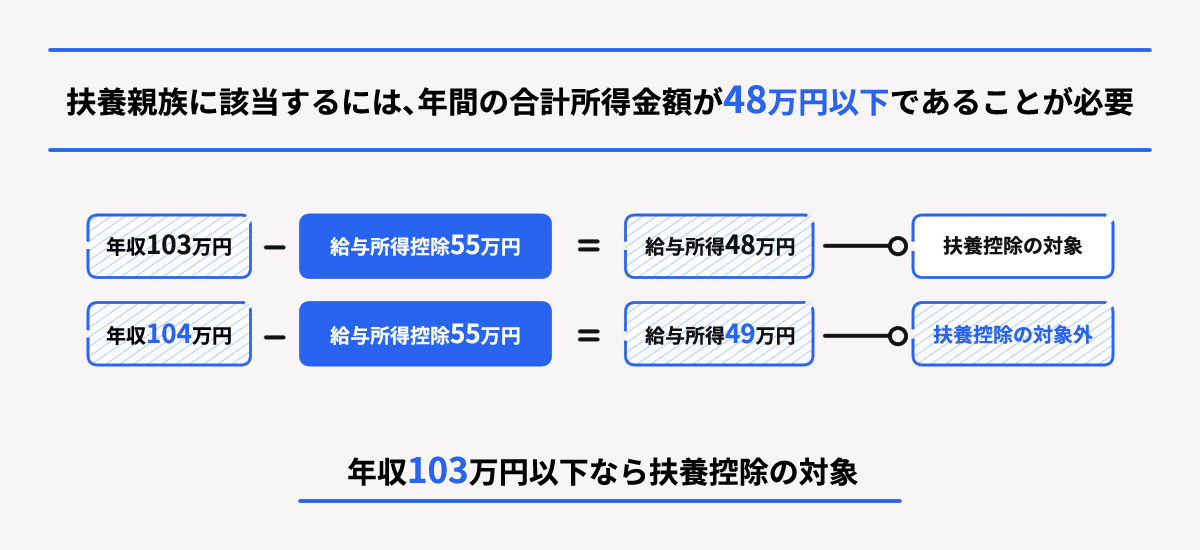

アルバイトやパートなどの給与所得者の場合、所得税の計算で家族の扶養控除の対象になる基準は年収103万円以下です。

給与収入(額面)が103万円下であれば、給与収入(額面)から給与所得控除額55万円を引いた給与所得額は48万円以下です。

年収103万円は1ヶ月あたりに換算するとおよそ8.5万円です。たとえば時給1,200円で労働時間が1日4時間、労働日数が1ヶ月17日であれば基準額の範囲内に収まり、扶養控除の対象になります。

● 月収8.16万円 × 12ヶ月 = 年収97.92万円

● 月収8.64万円 × 12ヶ月 = 年収103.68万円

アルバイトを掛け持ちしている場合は、すべてのアルバイト先からの収入を合計して103万円以下になるか確認しましょう。

年収とは1月から12月までに実際に支払われた給料の合計額

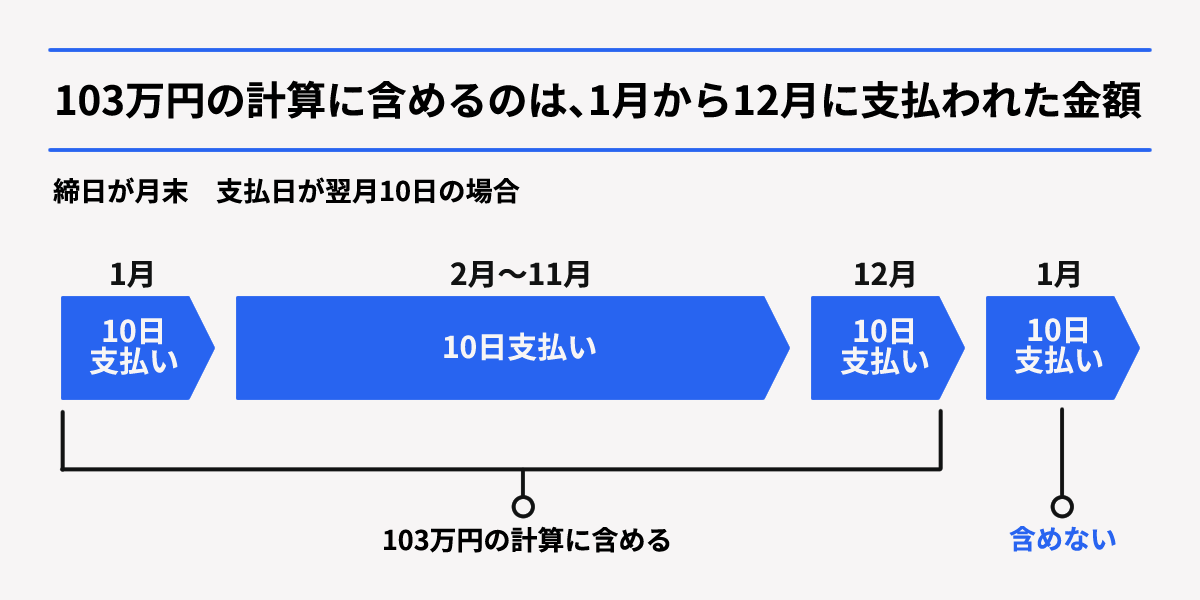

103万円を判定する際の年収とは、1月から12月までに実際に支払われた金額です。

12月に働いた分が1月に支払われる場合は、翌年の103万円の判定に含め、今年の103万円の判定には含めません。

アルバイト先の給料が翌月払いの場合、年収を103万円以下にするために調整するなら11月勤務分(12月支払分)までで調整する必要があります。

たとえばアルバイト先の給与計算の締日が月末、支払日が翌月10日なら、12月10日振込分までを計算に含めます。

つまり、103万円を判定する際に含めるのは11月勤務した分までで、1月10日振込分(12月勤務分)は含まれません。

子供のバイト代が103万円を超えたらどうなる?

年収が103万円を超えて扶養控除の対象から外れると、家族が払う所得税・住民税が高くなります。

また家族の税金だけでなく、自分が払う税金も高くなるため注意が必要です。

以下では、アルバイト代が103万円を超えた場合に、自分や家族にどのような影響があるのか解説します。

親の税金が高くなる

子が扶養控除の対象の場合、所得税の計算時に差し引けるのは以下の金額です。

| 年齢 | 金額 | |

| 控除対象扶養親族 | 16歳以上 | 38万円 |

| 特定扶養親族 | 19歳以上23歳未満 | 63万円 |

しかし扶養控除の対象でなくなると、この金額を引けなくなり親の所得税が高くなります。

親の年収が400万円、所得税率5%のケースで説明します。*

子の年収が103万円を超えて特定扶養親族でなくなると、税率をかける金額が63万円高くなり、所得税が増加する金額は63万円×5% = 3.15万円です。

所得金額によっては、税率区分が10%になってしまう可能性もあります。

なお住民税(全国一律10%)でも控除額45万円を引けなくなります。45万円×10% = 4.5万円も税額が上がるので、所得税と住民税の合計で7.65万円も手取りが減る計算です。

子の年収が103万円をわずかに超えて扶養控除の対象外になると、子の収入は増えても世帯全体では手取りが減ってしまいます。

手取りが減り生活費に充てられるお金が減ると、普段の生活に影響が出る可能性もあるかもしれません。

※所得税率は課税される所得金額で決まります。 出典:国税庁「No.2260 所得税の税率」

所得税がかかる分手取りの増加額が少なくなる

基本的には103万円を超えても、課税される税率は大きくないため最終的な手取りは増えます。

ただ103万円以下に抑えていたときよりも、増加分はどうしても少なくなってしまいます。

例えば年収90万円から103万円まで増やした場合と、年収103万円から116万円まで増やした場合で計算してみましょう。

手取りはもちろん増えていますが、6,500円分税金に持っていかれ増加額が減っているのがわかります。

ややこしいですが、103万円を超える場合単純に月収×12では計算できない点に注意しましょう。

なお2024年度税制改正によって所得税と住民税の定額減税が実施されることになり、2024年分の所得税については、納税者本人と扶養家族を対象に1人あたり所得税3万円と住民税1万円の合計4万円が減税されます。

2024年分は、所得税と住民税がかかるとしても減税を受けられるため、通常よりも手取りが増えることを把握しておきましょう。

また学生本人が親の扶養から外れて納税義務者になる場合は、所得控除のひとつである勤労学生控除の適用を受けられる場合があります。

その年の12月31日の時点で、以下の要件にすべて当てはまる場合に対象となります。

勤労学生控除の適用条件

(1)給与所得など勤労による所得があること(2)合計所得金額が75万円以下(令和元年分以前は65万円以下)で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること

(3)特定の学校の学生、生徒であること

勤労学生控除の控除額は27万円です。

一定額以下の収入の給与所得者には、基礎控除48万円と給与所得控除55万円があり、給与収入が103万円以下なら所得税がかかりません。

勤労学生控除の対象になると、さらに27万円の控除があるため、所得税がかからない給与収入額は130万円以下になります。

所得税については、「所得税の計算方法は?税率や控除についても分かりやすく解説」で詳しく解説しています。

子供の年収が130万円以上になると社会保険料がかかる

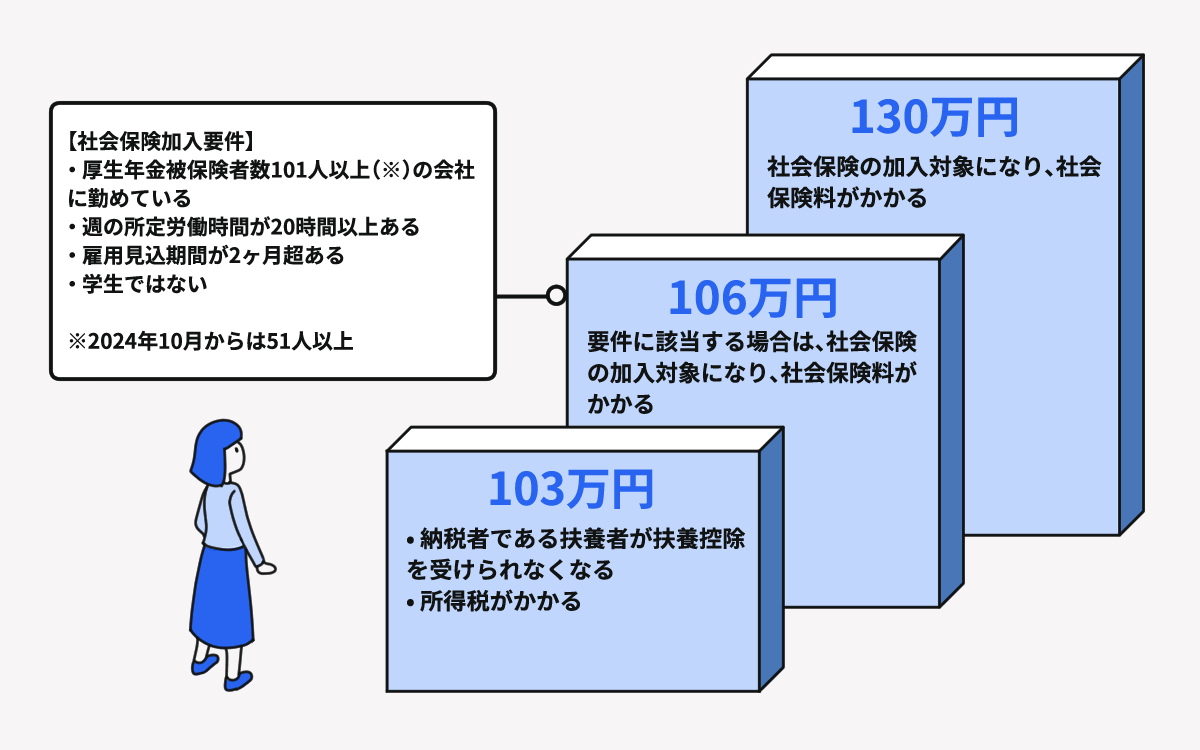

税金で注意すべき金額は103万円ですが、社会保険で注意すべき金額は130万円です。

社会保険では一般的に、年収が130万円未満だと家族の扶養に入れて社会保険料がかかりません。逆に年収が130万円以上になると扶養から外れてしまい、社会保険料がかかり負担が増えます。

社会保険の扶養に入る要件

【扶養の認定を受ける人が家族と同一世帯に属している場合】● 年収が130万円未満(60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)、かつ、被保険者の年間収入の2分の1未満である

【扶養の認定を受ける人が家族と同一世帯に属していない場合】

● 年収が130万円未満(60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)、かつ被保険者からの援助による収入額より少ない

なお社会保険に関しては、130万円の壁のほかに106万円の壁もあります。

年収が106万円を超えて社会保険料がかかる人とは、以下の要件に該当する人です。

● 会社の厚生年金被保険者数101人以上(2024年10月からは51人以上)

● 週の所定労働時間が20時間以上

● 雇用見込期間が2ヶ月超

● 学生ではない

これらの要件に該当しなければ、年収が106万円を超えても社会保険への加入義務や社会保険料負担は生じません。

【関連記事】106万の壁を超えたらどうなる? 対象者や130万の壁との違いを解説

社会保険料については、「社会保険料まとめ!計算方法から社会保険料控除まで徹底解説」で詳しく解説しています。

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

アルバイトで働いていても、給与収入が103万円以下なら扶養控除の対象になり、納税者である親の税金負担が軽減できます。

ただし扶養控除の対象になる家族の条件は法律で定められており、家族が誰でも税制上の扶養家族に該当するわけではありません。

扶養控除の対象になるには、年間の合計所得金額が48万円以下である必要があり、給与収入のみの場合、年収103万円以下が基準になります。

給与収入103万円から給与所得控除55万円を差し引くと、合計所得金額が48万円になるためです。

なお103万円の計算に含めるのは、1月から12月までに実際に支払われた給与です。

給与収入が103万円を超えると自分の年収は増えますが、扶養控除の対象外になり親の税金が高くなります。そのため、世帯全体では手取りが減るかもしれません。

世帯の生活費として使えるお金が減り困らないように、税金の仕組みを正しく理解しておくことが大切です。

どれだけ働くと税金の取り扱いが変化するのか、確認しながら収入や家計の管理を行いましょう。

よくある質問

学生が扶養範囲内で働くにはバイト代はいくらまで?

収入が給与収入のみであれば、扶養控除の対象になるのは年収103万円以下の場合です。

学生が税制上の扶養家族に該当する条件を詳しく知りたい方は、「学生はバイト代がいくらまでなら家族の扶養に入れる?」をご覧ください。

バイト代が103万円を超えたらどうなる?

アルバイト代が103万円を超えると扶養控除の適用を受けられず親の税金が高くなります。また、一般的に自分の所得に対して所得税がかかって手取りが減ります。

バイト代が103万円を超えた場合の影響を詳しく知りたい方は、「バイト代が103万円を超えたらどうなる? 」をご覧ください。