個人年金保険料控除とは、生命保険料控除のひとつで、その年に支払った個人年金保険料の額に応じて控除が受けられる所得控除制度です。

給与所得者は年末調整で申告することで個人年金保険料控除を受けられます。

本記事では、個人年金保険料控除を受けるための条件や、年末調整での申告方法などについて詳しく解説します。

▶︎ 2025年の年末調整については、まずはこちらの3記事!

年末調整の還付金はいつ、いくら戻ってくる?計算方法や受取時期を解説(控除別シミュレーション付き)

源泉徴収票とは?見方や発行時期、いつ届くのかについてわかりやすく解説

法定調書合計表とは?書き方、提出期限や作成方法をわかりやすく解説

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

個人年金保険料控除とは

個人年金保険料控除とは、1年間で支払った個人年金保険料に応じて、所得額の控除ができる制度です。給与所得者であれば年末調整、自営業やフリーランスであれば確定申告で申告を行います。

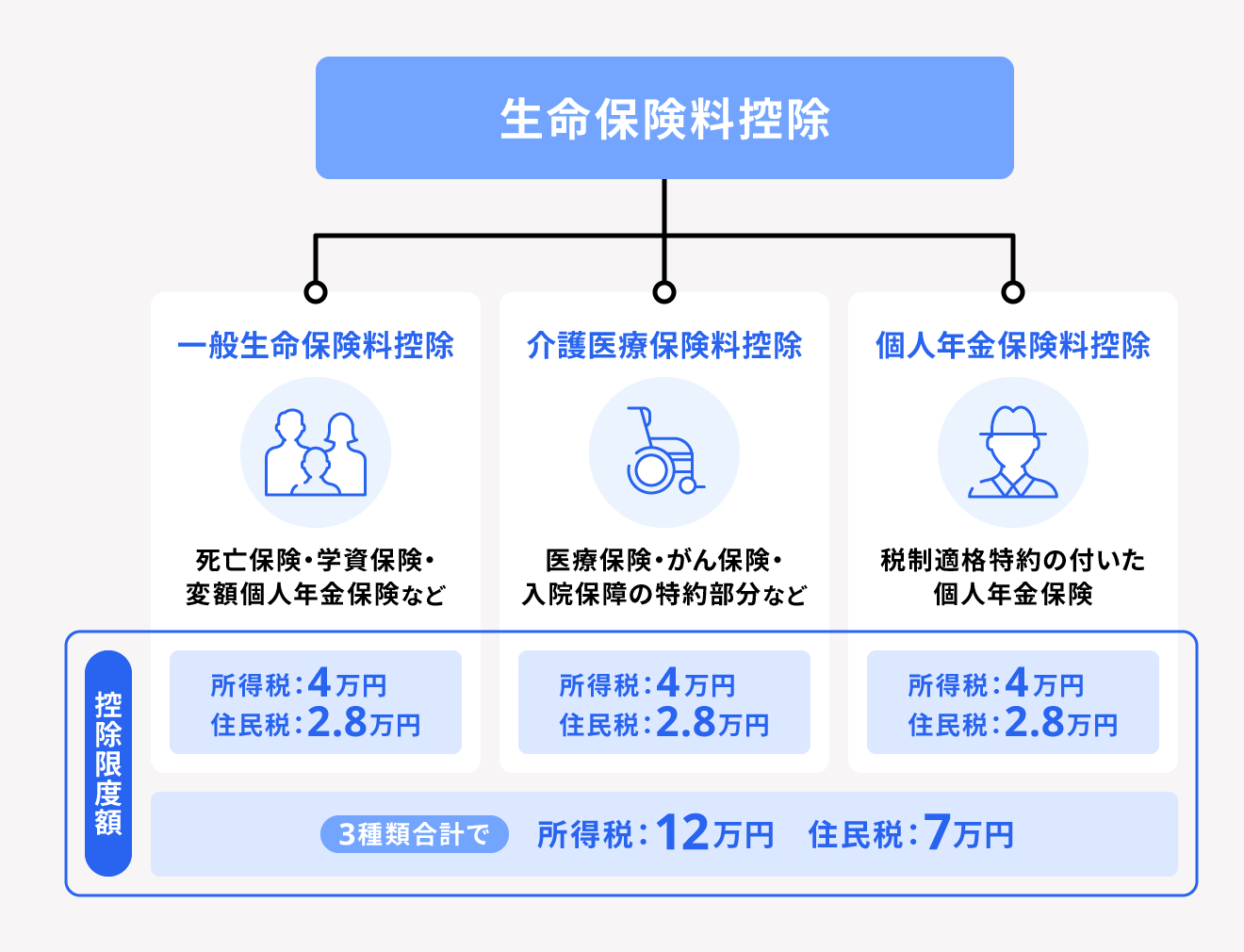

個人年金保険料控除は、「一般生命保険料控除」「介護医療保険料控除」と並ぶ、生命保険料控除のひとつです。

一般生命保険料控除は、怪我や病気といった不測の経済的負担や損失などに備える保険(死亡保険や学資保険など)に支払う保険料が対象であり、介護医療保険料控除は、入通院に伴う給付部分にかかる保険(医療保険やがん保険など)に支払う保険料が控除の対象です。

生命保険料控除はいずれも所得に対して控除を行い課税所得を減額する「所得控除」ですが、所得税と住民税で控除額が異なります。

2012年1月1日以降に契約した保険には新制度が適用され、それぞれ最大で所得税に関する所得は4万円、住民税に関する所得は2万8,000円の控除が受けられます。

なお、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つの控除を利用する場合、最大所得控除額は合計で、所得税12万円、住民税7万円です。

個人年金保険は、国民年金や厚生年金に上乗せして年金を準備できる私的年金であり、老後資産を作るための選択肢として位置付けられています。

個人年金保険料控除を利用することで毎年の税負担を軽減できるため、加入している場合は個人年金保険料控除を忘れずに申告しましょう。

出典:国税庁「No.1140 生命保険料控除」

出典:公益財団法人生命保険文化センター「Q.生命保険料控除制度とは?」

個人年金保険料控除の対象となる条件

個人年金保険料控除を受けるためには、個人年金保険に加入し、個人年金保険料税制適格特約を付加しなくてはいけません。

個人年金保険に個人年金保険料税制適格特約を付けるには、次の4つの要件を満たす必要があります。

- 年金受取人が契約者、または配偶者のいずれか

- 年金受取人が被保険者と同一人物

- 保険料の払込期間が10年以上

- 年金の受取開始が60歳以降で、受取期間が10年以上の定期年金または終身年金

出典:公益財団法人生命保険文化センター「税金の負担が軽くなる「生命保険料控除」」

たとえば、個人年金保険でも一括で保険料を支払う「一時払い個人年金保険」は、上記の要件「払込期間が10年以上」を満たさないため、個人年金保険料控除の対象となりません。

出典:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

出典:「税金の負担が軽くなる「生命保険料控除」」

個人年金保険料税制適格特約とは

個人年金保険料税制適格特約は、個人年金保険料控除を受けるための特約です。税制適格特約を付けなくても控除は受けられますが、その場合は前述した生命保険料控除のうち、「一般生命保険料控除」の対象となります。

一般生命保険料控除は終身保険や定期保険、収入保障保険なども対象であり、個人年金保険料税制適格特約を付加していない保険も一般生命保険料控除として扱うと、保険の契約内容によっては控除限度額を超えてしまう場合があります。

このとき、税制適格特約を付けていない個人年金保険については、控除を受けられません。税制適格特約を付加することで、個人年金保険料控除と一般生命保険料控除の両者の控除が適用され、控除限度額の上限を引き上げることができます。

出典:国税庁「生命保険料控除の限度額計算」

出典:公益財団法人生命保険文化センター「税金の負担が軽くなる「生命保険料控除」」

個人年金保険料控除の控除額

個人年金保険料控除は、2012年1月1日以降に契約した「新制度」と、2011年12月31日以前に契約した「旧制度」によって控除額が変わります。ご自身が加入している保険に照らし合わせて、ご確認ください。

新制度の控除額

2012年1月1日以降の契約(新契約)における、年間支払保険料に対する所得税・住民税の所得控除額は、以下のとおりです。

【所得税】

| 年間支払保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超~4万円以下 | (支払保険料等×1/2)+1万円 |

| 4万円超~8万円以下 | (支払保険料等×1/4)+2万円 |

| 8万円超 | 一律4万円 |

【住民税】

| 年間支払保険料 | 控除額 |

|---|---|

| 1万2,000円以下 | 支払保険料等の全額 |

| 1万2,000円超~3万2,000円以下 | (支払保険料等×1/2)+6,000円 |

| 3万2,000円超~5万6,000円以下 | (支払保険料等×1/4)+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

出典:国税庁「No.1140 生命保険料控除」

出典:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

年間支払保険料とは、その年に支払った新生命保険料、介護医療保険料、新個人年金保険料の金額から、その年に受けた剰余金や割戻金を差し引いた残りの金額のことを指します。

旧制度の控除額

2011年12月31日以前の契約(旧契約)における、年間支払保険料に対する所得税・住民税の所得控除額は、以下の表のとおりです。旧制度の対象となるのは、旧生命保険料および旧個人年金保険料です。旧契約における「いわゆる第三分野とされる保険(医療保険や介護保険)の保険料」は、旧生命保険料に該当します。

【所得税】

| 年間支払保険料 | 控除額 |

|---|---|

| 2万5,000円以下 | 支払保険料等の全額 |

| 2万5,000円超~5万円以下 | (支払保険料等×1/2)+1万2,500円 |

| 5万円超~10万円以下 | (支払保険料等×1/4)+2万5,000円 |

| 10万円超 | 一律5万円 |

【住民税】

| 年間支払保険料 | 控除額 |

|---|---|

| 1万5,000円以下 | 支払保険料等の全額 |

| 1万5,000円超~4万円以下 | (支払保険料等×1/2)+7,500円 |

| 4万円超~7万円以下 | (支払保険料等×1/4)+1万7,500円 |

| 7万円超 | 一律3万5,000円 |

出典:国税庁「No.1140 生命保険料控除」

出典:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

新制度と旧制度の両方に加入している場合

新制度と旧制度、両方の個人年金保険に加入している場合は、次の3つのパターンから最大の控除を受けられるものを選択し、申告します。

新・旧制度の個人年金保険に加入している場合の対応

- 新制度のみで控除を受ける

- 旧制度のみで控除を受ける

- 新制度と旧制度を足し合わせて控除を受ける

新制度と旧制度を足し合わせて控除を受ける場合、所得税における所得控除限度額は12万円、住民税における所得控除限度額は7万円です。

出典:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

出典:国税庁「No.1140 生命保険料控除」

個人年金保険料控除シミュレーション

個人年金保険料控除によって、所得税と住民税がそれぞれいくら軽減されるのか解説します。今回は以下のケースを想定してシミュレーションを行います。

- 職業:会社員

- 年収:480万円

- 課税所得に対する所得税の税率:10%

- 個人年金保険の年間支払保険料:12万円(月額1万円)

- 加入している保険:新制度のみ

個人年金保険料控除後の所得税と住民税の計算方法

個人年金保険料控除によっていくら所得税と住民税が減額できるかを計算するには、該当控除額に所得税および住民税の税率をそれぞれかけます。計算式は以下のとおりです。

個人年金保険料控除によって減額できる税額=個人年金保険料控除の控除額×課税所得額に対する所得税/住民税の税率(%)

年間支払保険料は12万円なので、以下の表に当てはめると、個人年金保険料控除による控除額は4万円であることが分かります。

【所得税(新制度)】

| 年間支払保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超~4万円以下 | (支払保険料等×1/2)+1万円 |

| 4万円超~8万円以下 | (支払保険料等×1/4)+2万円 |

| 8万円超 | 一律4万円 |

出典:国税庁「No.1140 生命保険料控除」

今回の場合、課税所得額に対する税率は10%です。よって、軽減される所得税額は控除額の4万円に対する所得税率10%の4,000円であると計算できます。

住民税額は、基本的に課税所得額の10%(市町村民税6%+都道府県民税4%)で計算されます。

今回の場合、年間支払保険料が12万円のため、住民税の控除額は以下の表より2万8,000円です。この2万8,000円に対する税率10%が軽減されるため、納税額は2,800円少なくなります。

【住民税(新制度)】

| 年間支払保険料 | 控除額 |

|---|---|

| 1万2,000円以下 | 支払保険料等の全額 |

| 1万2,000円超~3万2,000円以下 | (支払保険料等×1/2)+6,000円 |

| 3万2,000円超~5万6,000円以下 | (支払保険料等×1/4)+1万4,000円 |

| 5万6,000円超 | 一律2万8,000円 |

出典:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

以上の計算から、今回のケースでは所得税と住民税を合わせると年間で6,800円が減税できることとなります。

年末調整での個人年金保険料控除の申告方法

給与所得者であれば、年末調整で個人年金保険料控除の申告ができます。ここでは、年末調整での個人年金保険料控除の申告方法を解説します。

1.生命保険料控除証明書を受領

まずは、10月中旬頃に各保険会社より送付される「生命保険料控除証明書」を受け取ります。この証明書には、すでに支払った保険料や年末まで支払った場合の見込み保険料などが記載されています。

なお、2019年1月以降、保険会社は生命保険料控除証明書を電子データで交付できるようになりました。

よって、紙ではなく電子データで保険会社から控除証明書が届く場合があります。いずれの場合でも、年末調整時に勤務先に提出が必要なため、なくさないよう大切に保管しておきましょう。

また、2020年10月からは、ネット上でさまざまな行政手続きができるマイナポータル上で電子的控除証明書を一括取得でき、マイナポータル連携によって情報の自動入力が可能となりました。

会社が電子データによる控除証明書の提出に対応していない場合には、「QRコード付証明書等作成システム」を利用することで、保険会社から送付された生命保険料控除証明書の電子データを書面に出力できます。

出典:国税庁「控除証明書等の電子的交付について」

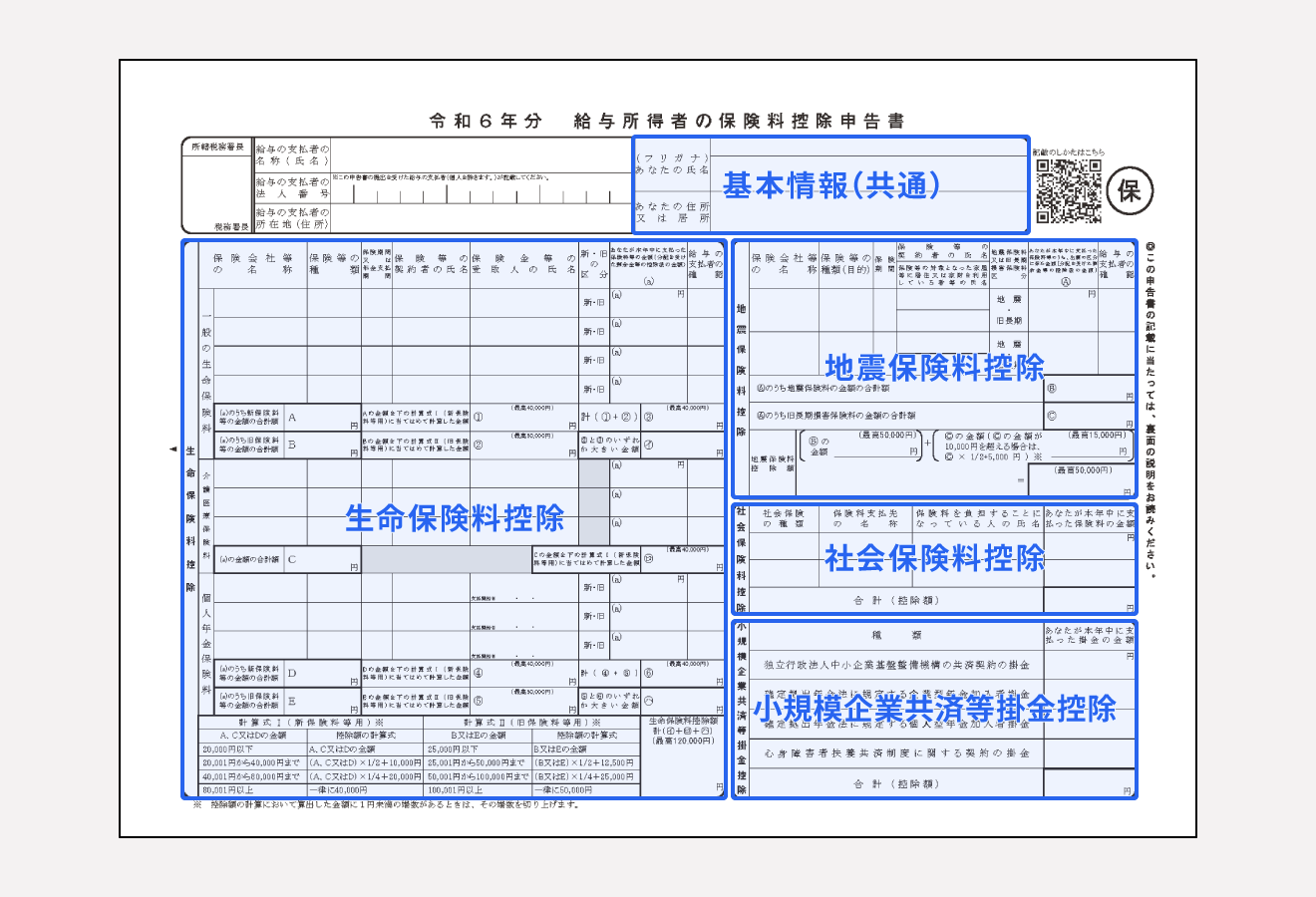

2.給与所得者の保険料控除申告書に必要事項を記入

出典:国税庁「令和6年分 給与所得者の保険料控除申告書」

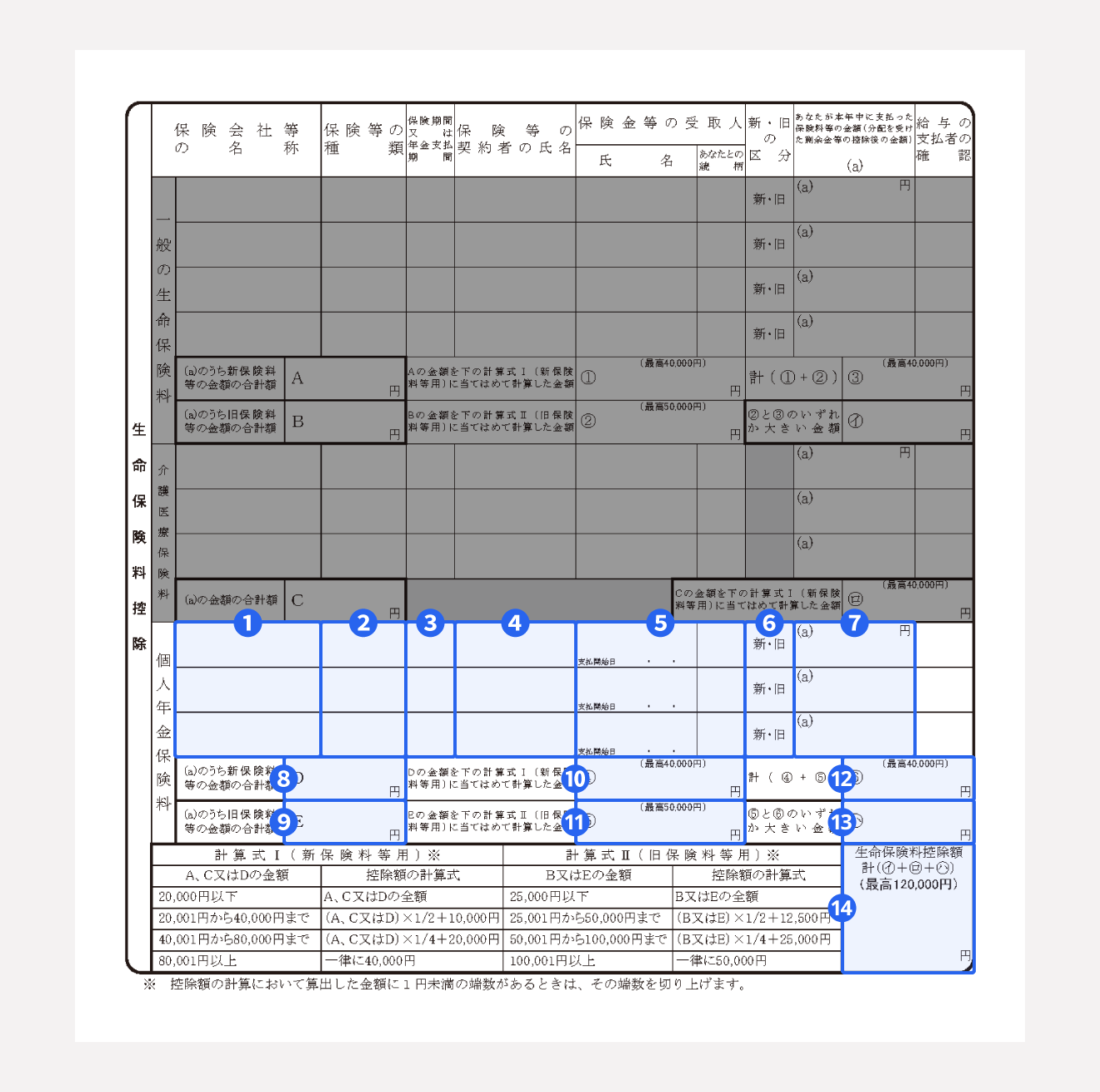

年末調整時に、「給与所得者の保険料控除申告書」の「生命保険料控除」の欄にある「個人年金保険料控除」の部分へ必要事項を記入します。

受け取った生命保険料控除証明書の内容をもとに、生命保険会社や新・旧制度、申告額など必要事項を記入していきます。

①保険会社等の名称

生命保険料控除証明書に記載されている保険会社名を記入します。保険会社名は、略称でも問題ありません。

②保険等の種類

生命保険料控除証明書に記載されている保険の種類(終身年金や確定年金、定額年金、変額年金など)を記入します。

③ 保険期間又は年金支払期間

生命保険料控除証明書に記載された、保険期間や年金の支払期間(10年、15年、終身など)を記入します。

④保険等の契約者の氏名

契約している人の氏名を記載します。

なお、契約者が自身でなく家族の場合でも、保険料を自身が支払っている契約はこの欄に記入できます。ただし、その場合には自身の氏名ではなく、契約している家族の氏名を記入します。

⑤保険金などの受取人

保険金の受取人の氏名と続柄、個人年金保険の支払開始日を記入します。

受取人の氏名は、生命保険料控除証明書に記載されていないこともあります。その場合には、保険証券などを確認しましょう。

⑥新・旧の区分

生命保険料控除証明書内の「適用制度」欄に記載された「新制度」「旧制度」に従って、いずれかに○を付けます。

⑦あなたが本年中に支払った保険料等の金額(分配を受けた剰余金等の控除後の金額)(a)

生命保険料控除証明書に記載されている申告額(その年の1月1日から12月31日までに支払う生命保険料の合計額)を記入します。

生命保険料控除証明書には「証明額」が記載されていることもあります。証明額とは、その年の1月1日から生命保険料控除証明書発行時までに、保険会社が確認できている保険料の額です。

生命保険料を月払いしている場合は、申告額でなく証明額を記入してしまうと、本来申告できたはずの金額よりも少なく申告することになるので、申告額を記入しましょう。

一方で、年払いしている場合は、証明額の欄にのみ金額が記載されているケースもあります。

⑧(a)のうち新保険料等の金額の合計額D

⑦のうち、新保険制度の保険料の合計額を記入します。

⑨(a)のうち旧保険料等の金額の合計額E

⑦のうち、旧保険制度の保険料の合計額を記入します。

⑩Dの金額を下の計算式Ⅰ(新保険料等用)に当てはめて計算した金額(④)

⑧の金額を、計算式Ⅰに当てはめ、計算して出た金額を記入します。計算した金額に1円未満の端数がある場合、端数を切り上げて記入します。

⑪Eの金額を下の計算式Ⅱ(旧保険料等用)に当てはめて計算した金額(⑤)

⑨の金額を計算式Ⅱに当てはめ、計算して出た金額を記入します。こちらも、計算した金額に1円未満の端数がある場合、端数を切り上げて記入します。

⑫「 計(④+⑤)」(⑥)

⑩と⑪の合計額を記入します。4万円を超える場合は、「40,000円」と記入しましょう。

⑬「⑤と⑥のいずれか大きい金額」(㋩)

⑪と⑫のうち、いずれか大きい金額を記入します。

⑭生命保険料控除額計(㋑+㋺+㋩)

個人年金保険料と一般生命保険料、介護保険料の合計額を記入します。合計額は12万円が限度となるので、12万円を超える場合は「120,000円」と記入しましょう。

出典:国税庁「令和6年分 給与所得者の保険料控除申告書」

【関連記事】

【2024年最新】令和6年分の年末調整の変更点まとめ!注意すべきポイントを解説

【2024年最新】年末調整の書き方まとめ!書類別にわかりやすく解説(記入例つき)

3.申告書と控除証明書を勤務先に提出

給与所得者の保険料控除申告書とともに生命保険料控除証明書を添付し、勤務先に提出します。

保険会社より生命保険料控除証明書が電子データで交付されている場合、勤務先の会社が対応していれば、電子データでの提出が可能です。対応していない場合は、証明書を紙に出力し、紙面で提出します。

出典:国税庁「令和6年分 給与所得者の保険料控除申告書」

出典:「控除証明書等の電子的交付について」

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

個人年金保険料控除が適用されると、その年の税金負担が減るというメリットがあります。しかし、控除を受けるには一定の条件があり、給与所得者であれば年末調整で申告する必要があります。

特に個人年金保険料控除は個人年金保険料税制適格特約がついている保険でなければ対象とならなかったり、契約年月によって旧・新制度のいずれかを選択する必要があったりと、年末調整での申告にあたって把握しておくべき事項がありますので、注意しましょう。

よくある質問

個人年金保険料控除の適用を受けるための条件は?

個人年金保険料控除の対象となるのは、個人年金保険料税制適格特約を付加した個人年金保険です。個人年金保険に個人年金保険料税制適格特約を付加するためには、次の4つの要件を満たす必要があります。

- ・年金受取人が契約者、または配偶者のいずれかであること

- ・年金受取人が被保険者と同一人物であること

- ・保険料の払込期間が10年以上であること

- ・年金の受取開始が60歳以降で、受取期間が10年以上の定期年金または終身年金であること

詳しくは記事内「個人年金保険料控除の対象となる条件」をご覧ください。

個人年金保険料控除の申告方法は?

個人年金保険料控除は、給与所得者であれば年末調整で申告できます。年末調整で申告を行う場合には、給与所得者の保険料控除申告書と、各保険会社から送付される生命保険料控除証明書を勤務先に提出する必要があります。

詳しくは記事内「年末調整での個人年金保険料控除の申告方法」で解説しています。