監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

賞与(ボーナス)とは、毎月の給与とは別に会社から従業員へ支払う一時金です。

支給額や回数、支給のタイミングなどは会社の自由裁量となっているため、会社によって賞与の支給要件は異なります。

また、賞与には基本給連動型賞与や業績賞与、決算賞与などがあり、全従業員が一律に同じ金額であったり、個人の成果によって変動するものであったりします。

賞与の計算式は、基本給連動型賞与の場合「基準額(基本給)×支給月数=支給額」です。業績賞与や決算賞与の場合は、「基準額×評価係数=支給額」となります。ここから社会保険料や源泉所得税を引いた金額が、実際の手取り支給額です。

本記事では、賞与の種類や支給要件、賞与支給による手取り額の計算方法などについて詳しく紹介していきます。

▶︎ 給与計算ソフトならシェアNo.1のfreee人事労務!

目次

賞与(ボーナス)とは

賞与とは、毎月の賃金とは別に会社から従業員へ支給される一時金のことです。「ボーナス」と呼ばれることが一般的ですが、ほかにも夏季手当や年末手当などさまざまな名称があります。

しかし、賞与の支給は賃金とは異なり労働基準法で義務付けられたものではないため、すべての会社で必ず支給されるものではありません。

就業規則に賞与を含む給与のルールが記載され、それに則って支給されるのが基本です。

また、賞与の支給額・回数・支給タイミングなどについても法的なルールはなく、会社ごとに独自に決定します。

賞与(ボーナス)の種類

賞与(ボーナス)の種類は、以下の3つです。

- 基本給連動型賞与

- 業績賞与

- 決算賞与

それぞれの種類について以下で解説します。

基本給連動型賞与

基本給連動型賞与とは、基本給をベースにして金額が決まり、業績に関わらず一律で支給される賞与制度です。

たとえば、基本給の3ヶ月分や基本給の200%などの計算方法で算出した金額が、賞与(ボーナス)として支給されます。全従業員が安定的に受け取れるメリットがありますが、成果が反映されるものではありません。

そのため、業績が好調であったり、大きな成果を挙げたりした際には不公平感を感じる従業員が出てくる可能性もあります。。

なお、基本給とは手取り額ではなく給与明細や雇用契約書に「基本給」と記載されている金額です。

基本給連動型賞与を採用している会社は、一般的に求人情報や就業規則などに「賞与:基本給⚪️ヶ月分」のように記載されています。

業績賞与

業績賞与とは、「業績連動方式」とも呼ばれる賞与制度で、組織や個人の業績に応じて支給額が決まります。

成果を挙げた分もらえる支給額が増えることから、社員のモチベーションアップに寄与するため、近年では多くの会社で採用されている賞与制度です。

ただし、業績賞与は個人の業績がよくても会社の業績が低迷していることを理由に支給額が下がったり、場合によっては賞与(ボーナス)が支給されなかったりするケースがあります。

決算賞与

決算賞与とは、その年度における会社の業績がよい場合に、決算月の前後に支給される賞与(ボーナス)のことです。

決算賞与は決算時の業績がよい場合にしか支給されませんが、業績がよければその分支給額がアップします。

また、会社側にとっても、決算前に賞与を支給することにより、法人税の節税ができるというメリットがあります。

賞与(ボーナス)の決まり方

賞与(ボーナス)の決まり方は会社によって異なり、共通して採用されているルールなどはありません。そのため、自身の賞与の支給方法や決定方法を知りたい場合は、就業規則や労働契約などを確認しておきましょう。

多くの会社では、基準額や支給月数、評価係数を用いて賞与額を決めるのが一般的です。一般的な賞与の種類ごとの計算は、以下のように行われています。

賞与の種類ごとの支給額計算式例

【基本給連動型賞与】

基準額(基本給)× 支給月数 = 支給額

【業績賞与】

基準額 × 評価係数 = 支給額

【決算賞与】

基準額 × 評価係数 = 支給額

なお、評価係数とは会社ごとに設けられた個人や会社の業績における基準値のようなものです。業績賞与や決算賞与では、評価係数が高いほど受け取れる支給額も増えます。

評価係数は業績だけでなく、会社の部門や役職などによって細分化されることもあります。

賞与(ボーナス)の平均的な金額

厚生労働省の発表している「毎月勤労統計調査」によると、2023年の夏季賞与平均額は397,129円(前年比2.0%増)で、同年の年末賞与平均額は395,647円(前年比0.7%増)でした。

業種別の夏季賞与支給額は下表のとおりです。

| 業種 | 支給金額 |

|---|---|

| 電気・ガス・熱供給など | 745,209円 |

| 情報通信業 | 708,645円 |

| 金融業・保険業 | 667,956円 |

| 建設業 | 540,695円 |

| 運輸業・郵便業 | 387,908円 |

| 卸売業・小売業 | 358,409円 |

| 医療・福祉 | 270,804円 |

| 飲食サービス業等 | 59,978円 |

支給金額の一番大きい「電気・ガス・熱供給等」が745,209円に対して「飲食サービス業」は59,978円とかなりの差があることがわかります。

このことからも、業種によって賞与の支給額は大きく異なるため、あくまでも参考程度に留めておきましょう。

参考:e-Stat「毎月勤労統計調査 2023年夏季賞与 前年比(事業者規模5人以上、30人以上)」

参考:e-Stat「毎月勤労統計調査 2023年年末賞与 前年比(事業者規模5人以上、30人以上)」

賞与(ボーナス)の支給時期

賞与(ボーナス)の支給時期は、一般的に「夏と冬」の1回ずつです。夏季は6月下旬から7月下旬、冬季は12月に支払われることが一般的です。

上記の賞与に加えて決算賞与がある場合は、合計で年3回支給されます。決算賞与は基本的に決算日の翌日から1ヶ月以内に支給されるので、、3月決算の会社の場合は4月末、9月決算の会社は10月末までの間に決算賞与が支給されます。

ただし、賞与は必ず支給される制度ではないので、賞与の有無は会社の就業規則から確認しましょう。

賞与(ボーナス)支給額の計算方法

賞与(ボーナス)支給額の手取りは、固定給と同様に社会保険料と所得税を控除した金額です。そのため、以下の計算方法で、賞与支給額を算出できます。

賞与の手取り額の計算式

総支給額 - (社会保険料 + 所得税)= 賞与支給額(手取り額)

社会保険料には、健康保険・厚生年金保険・介護保険・雇用保険が含まれています。

社会保険料について詳しく知りたい方は、別記事「社会保険料の計算方法まとめ!算出方法や賞与についてもわかりやすく解説」をご覧ください。

また、所得税は賞与の金額によって税率が異なるため、「賞与に対する源泉徴収税額の算出率の表」を参照して計算しましょう。

以下では、社会保険料と所得税の計算を、2024年度以降の各種保険料率を基に以下のモデルケースを用いて行います。

【事業所所在地が東京都にあるA社で働くBさん(45歳、扶養親族1人)の場合】

- 全国健康保険協会(協会けんぽ)加入

- Bさんの賞与は50万円

- 前月の給与は30万円

社会保険料の計算

賞与支給額の計算において控除される各種社会保険料の金額は、以下の式で計算します。

| 社会保険料 | 計算式 |

|---|---|

| 健康保険料 | 標準賞与額 × 健康保険料率 ÷ 2(*) (*)健康保険料は、事業主と被保険者が半分ずつ負担(労使折半) |

| 厚生年金保険料 | 厚生年金保険料 = 標準賞与額 × 厚生年金保険料率 ÷ 2(*) (*)厚生年金保険料は事業主と被保険者が半分ずつ負担(労使折半) |

| 介護保険料 | 介護保険料 = 標準賞与額 × 介護保険料率 ÷ 2(*) (*)介護保険料は、原則として、事業主と被保険者が半分ずつ負担(労使折半) |

| 雇用保険料 | 賞与額 × 雇用保険料率(6/1000) |

健康保険料・厚生年金保険料・介護保険料の3種類は、事業主と被保険者が半分ずつ負担する労使折半です。

また、保険料率はそれぞれ割合が異なるので、該当する料率を用いて正しく計算してください。なお、標準賞与額とは、賞与額から1,000円未満を切り捨てた金額のことです。

以下では、各保険料の料率や計算についてモデルケースを例にとって紹介します。

健康保険料の計算例

Bさんの場合、賞与額は50万円であり1,000円未満の端数が無いため、標準賞与額はそのまま50万円になります。

そこに会社で加入している協会けんぽ(東京都)の健康保険料率(9.98%)を乗じ、2で割った金額がBさんの負担する健康保険料となります。

【Bさんの健康保険料】

500,000円 × 9.98% ÷ 2 = 24,950円

なお、健康保険料率は都道府県ごとに異なるので、加入している協会けんぽまたは健康保険組合のHPに記載されている保険料額表で確認しましょう。

出典:全国健康保健協会「令和6年度保険料額表(令和6年3月分から)」

厚生年金保険料の計算例

厚生年金保険料は健康保険料と同様、標準賞与額に厚生年金保険料率を掛けて、最後に2で割ります。厚生年金保険料率は、2017年9月(10月納付分)以降18.300%で固定となりました。

勤務先が厚生年金基金に加入しているなら、基金ごとに規定された免除保険料率が控除されます。規定されている免除保険料率は、2.4〜5.0%です。

Bさんの場合は、免除がない場合とします。

介護保険料の計算例

介護保険料は、40〜64歳までの従業員を対象に給与や賞与から控除されます。介護保険料は、標準賞与額に介護保険料率を掛けて2で割った数です。

介護保険料率は全国一律ですが、定期的に保険料率が変更されるため、定期的に健康保険協会のホームページから保険料率を確認しましょう。2024年2月時点の介護保険料率は1.6%です。

【Bさんの介護保険料】

500,000円 × 1.60% ÷ 2 = 4,000円

雇用保険料の計算例

雇用保険料は、正確な賞与額に雇用保険料率を掛けて計算します。1円未満の端数が発生する場合、50銭以下は切り捨て、50銭1厘以上は切り上げてください。

雇用保険料率は毎年見直しが入るため、賞与支給時に厚生労働省が発表する雇用保険料率を確認しましょう。2024年4月1日から2025年3月31日の雇用保険料率は、以下のとおりです。

Bさんの場合、雇用保険料は以下のようになります。

【Bさんの厚生年金保険料】

500,000円 × 6 ÷ 1000 = 3,000円

所得税の計算

賞与から控除される所得税の計算は、以下の式で行います。

賞与から控除される所得税の計算式

賞与から社会保険料を差し引いた金額 × 所得税率 = 賞与の所得税額

また、所得税率の算出方法は以下のとおりです。

所得税率の算出方法

- ①前月の給与から社会保険料を差し引いた金額と②扶養親族等の人数を確認する

- ①と②をもとに「賞与に対する源泉徴収額の算出率の表」から、所得税率を求める

なお、賞与額が前月の給料の金額の10倍を超える場合や、前月に給与を支払っていない場合には算出方法が異なるため、「賞与に対する源泉徴収」を参考にして所得税を算出しましょう。

Bさんの賞与にかかる源泉徴収税(所得税)額の計算方法は以下のとおりです。

【Bさんの所得税額】

●所得税率

①Bさんの前月の給与から社会保険料を差し引いた額

300,000円 - 46,620円 = 253,380円

②扶養親族は1人

「賞与に対する源泉徴収額の算出率の表」より、Bさんの所得税率は4.084%

●Bさんの賞与から社会保険料を差し引いた金額

500,000円 - 77,700円 = 422,300円

●賞与の所得税額

422,300円 × 4.084% = 17,246円

以上の保険料・所得税額を踏まえ、最終的なBさんの賞与の手取り額は以下のとおりです。

【Bさんの賞与の手取り額】

500,000円 - (24,950円 + 45,750円 + 4,000円 + 3,000円) - 17,246円 = 405,054円

賞与(ボーナス)から社会保険料が控除されないケース

社会保険には、産前産後休業や育児休業中の保険料免除制度があるため、産前産後休業や育児休業中に支給される賞与(ボーナス)は社会保険料の支払いが免除されます。

出典:日本年金機構「厚生年金保険料等の免除(産前産後休業・育児休業等期間)」

また、社会保険は「資格を喪失する月の前月分までの保険料」が徴収され、資格の喪失は退職日の「翌日」に適用されます。

賞与支給月の末日より前に退職する場合、退職する月の健康保険料、厚生年金保険料、介護保険料はかかりません。

たとえば、8月30日に退職した従業員の社会保険資格喪失日は退職日の翌日である8月31日です。

そのため、資格を喪失する月である8月の前月、つまり7月支給分までの保険料しか徴収されず、8月に支給される賞与には社会保険料がかかりません。

出典:日本年金機構「退職した従業員の保険料の徴収」

賞与(ボーナス)の支給要件

賞与(ボーナス)の支給要件は、すべて会社が自由に決められます。そのため、支給回数も支給するタイミングも金額も会社次第であり、賞与なしでも違法ではありません。

ただし、賞与が支給される会社の場合は就業規則に賞与の内容について記載が必ずあり、これは労働基準法にも定められています。

出典:e-GOV法令検索「労働基準法第八十九条第四項」

なお、多くの企業が支給要件として以下のような要件を用いています。

一般的な賞与の支給要件例

- 「賞与の査定期間に勤務している実績があること」

- 「支給日に在籍していること」

これらは、賞与を受けるための在籍要件となるため、就業規則をよく読んで正しく把握しておきましょう。

賞与の支給日と回数

賞与(ボーナス)の支給日について、基本給連動型賞与と業績賞与は、多くのケースで夏と冬の年2回に支給されます。

決算賞与に関しては会社の決算月によって異なり、3月決算であれば4月末、9月決算であれば10月末までの間での支給が一般的です。

また、賞与が支給される回数は、ほとんどの会社で年3回以下です。年4回以上支給する場合、会社は賞与を社会保険料の標準報酬月額に加算して、保険料の計算をしなければなりません。

そのため、社会保険料を高くしないためにも、賞与の回数は年3回までの会社がほとんどです。

賞与(ボーナス)の支給にあたり会社が行う手続き

賞与(ボーナス)を支給する際、会社は従業員へ発行する書類の作成や、年金事務所へ提出が必要な書類の準備などを行わなければなりません。

以下では、賞与の支給の際に必要な手続きの方法や必要書類について解説します。

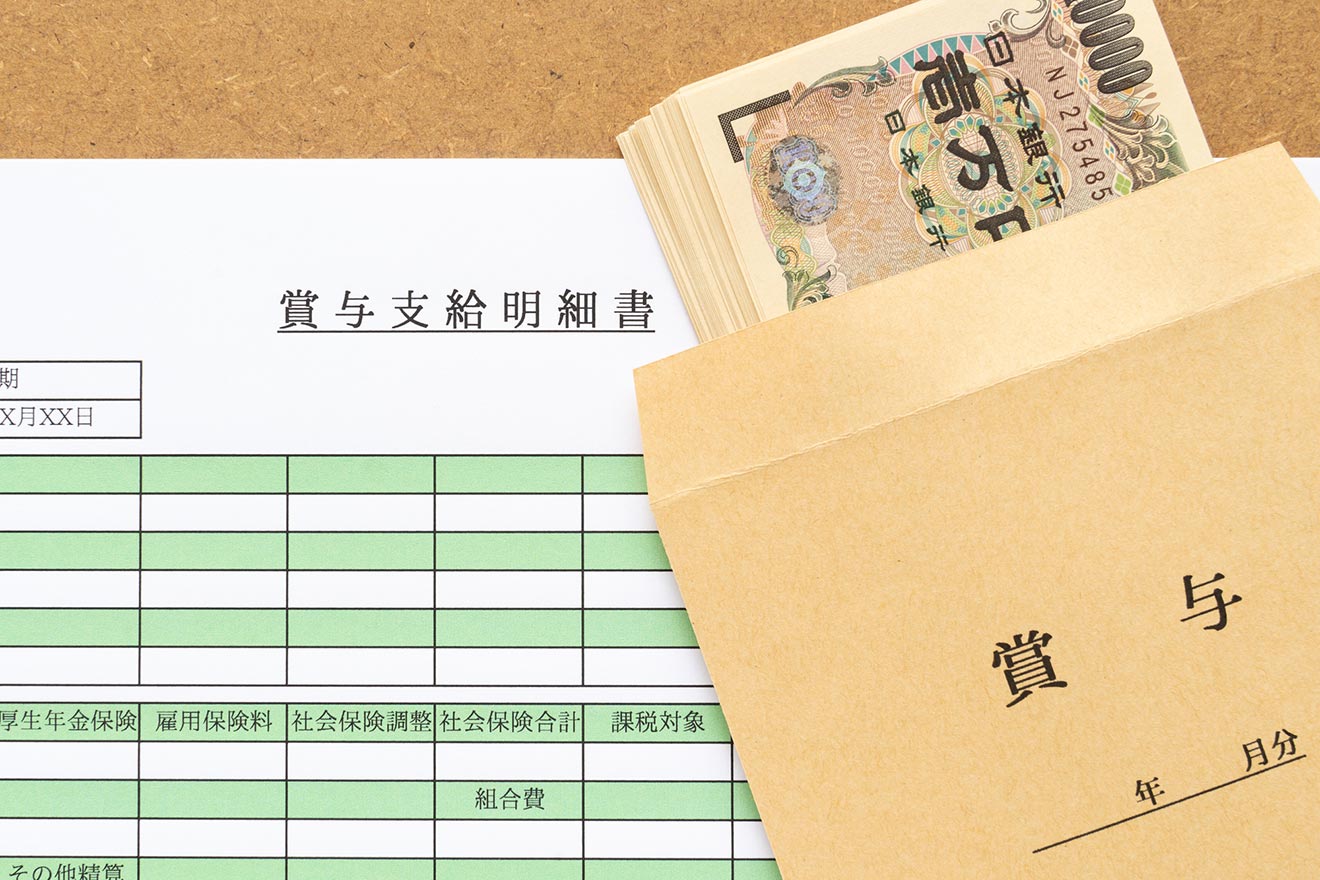

賞与明細書の発行

賞与の支給時には、賞与明細書を発行する必要があります。賞与明細書には、以下のような項目を記載し、従業員へ発行しなければいけません。

- 賞与の支給額

- 控除する項目

- 項目ごとの金額

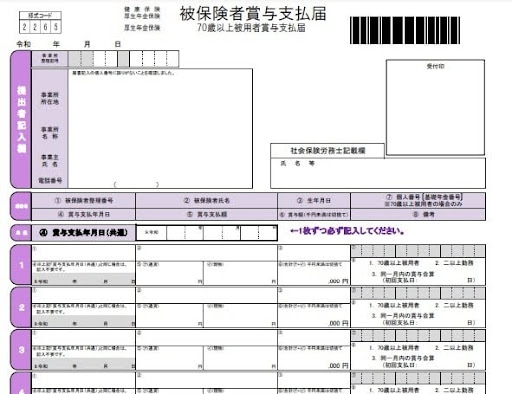

賞与支払届の提出

賞与支払届とは、社会保険の被保険者に賞与を支払う際の手続きで必要となる書類です。作成は会社が行い、賞与を支払った日から5日以内に事業所所在地を管轄している日本年金機構の事務センターへ提出します。

賞与支払届に記入する各項目は、以下を参考にしてください。

| 記入欄 | 記入項目 |

|---|---|

| 提出者記入欄 | 事業所の所在地や名称などの会社情報 |

| 賞与支払年月日 | 会社が従業員へ賞与を支払う日 |

| 支払い対象者の情報 | 対象者の生年月日や個人番号(または年金番号) 支払った賞与の額 など |

また、賞与支払届は1枚で10人分まで記載可能で、賞与支払い対象者が10人以上いる場合は人数に応じて書類の枚数を追加します。

会社がはじめて賞与を支払う場合は、賞与支払い予定月の登録のために新規適用届または事業所関係変更(訂正)届を事前に年金事務所に提出し、賞与を支払う予定月を登録してください。

なお、決算賞与が支払われる予定の会社が業績不振で賞与支払予定月に賞与を支給しなかった場合は、賞与不支給報告書を作成し、提出します。

賞与支払届・賞与不支給報告書は、ともに日本年金機構のホームページからダウンロード可能です。

賞与の保険料の計算をもっと簡単にする方法

従業員の毎月の給与計算や年に数回の賞与の計算、社会保険の手続きが煩雑でお困りではありませんか?

こうした手続きは給与計算ソフト「freee人事労務」を使うことで、効率良く行えます。

社会保険料の計算含む、給与計算事務全体を効率化

freee人事労務では、従業員情報や最新の料率にもとづいて、社会保険の計算をミスなく効率的に行えます。

ワンクリックで給与計算・給与明細、賞与計算・賞与明細の発行が完了します。

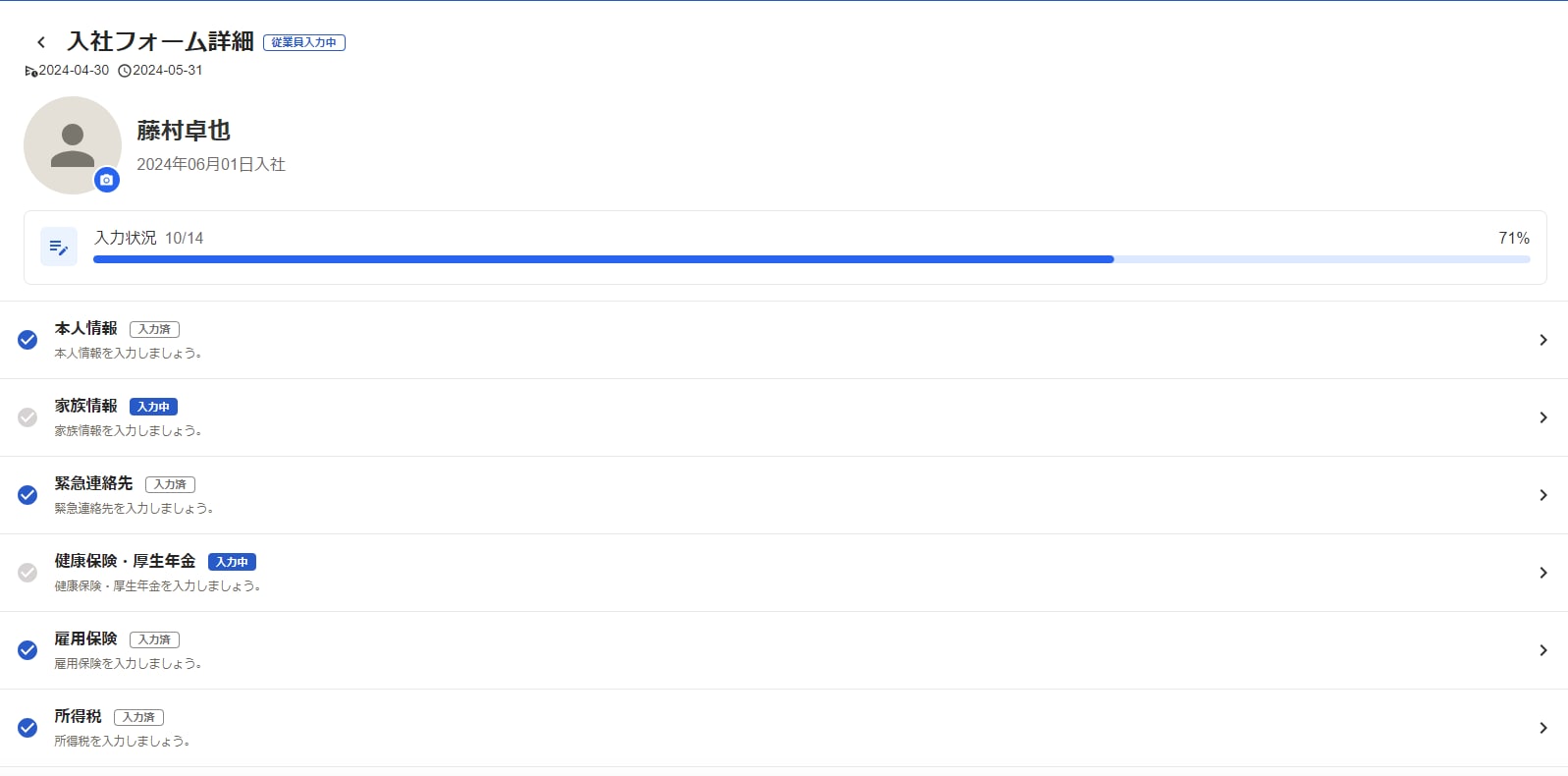

従業員情報の収集がラクに

健康保険・厚生年金保険の加入手続きや給与計算や賞与計算に必要な情報を、オンラインでまとめて収集できます。

入社前の社員にもメールで依頼できるほか、書類への転記の手間がなくなります。

ぜひ一度、給与計算ソフト「freee人事労務」をお試しください!

まとめ

賞与(ボーナス)とは、会社から毎月の給与とは別に支給される一時金のことです。

賞与には「基本給連動賞与」「業績賞与」「決算賞与」の3種類があり、会社の就業規則や雇用契約に要件が記載されています。

また、賞与は法律で義務付けられたものではなく、支給額や回数などすべて会社が自由に決められます。

そのため、会社の業績や個人の業績によっては賞与が支給されないこともあるため、事前に会社の就業規則等をよく確認しておきましょう。

よくある質問

賞与(ボーナス)とは?

賞与(ボーナス)とは、毎月の給与とは別に会社から支給される一時金のことです。賞与には業績連動型賞与や業績賞与、決算賞与の3種類があります。

詳しくは、記事内の「賞与(ボーナス)とは」をご覧ください。

賞与(ボーナス)の決め方は?

賞与(ボーナス)の決め方は会社によって異なり、法律で定められているものではありませんが、「基準額」「支給月数」「評価係数」を用いて賞与を決めるのが一般的です。

記事内の「賞与(ボーナス)の決まり方」で詳しく解説しています。

賞与(ボーナス)の手取りの計算方法は?

賞与(ボーナス)の手取りは、額面上で支給される金額から社会保険料と所得税を控除して計算します。賞与の所得税率は前月の給与を基に算出します。

詳しくは、記事内「賞与(ボーナス)支給額の計算方法」で解説しています。

賞与(ボーナス)はいつもらえる?

賞与(ボーナス)は、その種類によっていつもらえるかが異なります。

基本給連動型賞与と業績賞与は、夏と冬の年2回支給されるケースが多く、決算賞与であれば、会社の決算月もしくはその翌月の支給が一般的です。

詳しくは、記事内「賞与(ボーナス)の支給要件」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。