「給与所得者の基礎控除申告書」は、給与所得者が年末調整で基礎控除の適用を申告するために必要な書類です。

会社員やパート・アルバイトなどの給与所得者は、年末調整の際にこの申告書を記入し勤務先に提出することで、所得控除のひとつである基礎控除を受けることができます。

本記事では、基礎控除の概要について説明するほか、「給与所得者の基礎控除申告書」の具体的な書き方や修正方法について解説します。

▶︎ 2025年の年末調整については、まずはこちらの3記事!

年末調整の還付金はいつ、いくら戻ってくる?計算方法や受取時期を解説(控除別シミュレーション付き)

源泉徴収票とは?見方や発行時期、いつ届くのかについてわかりやすく解説

法定調書合計表とは?書き方、提出期限や作成方法をわかりやすく解説

目次

ペーパーレス年末調整でチェック業務を簡単に

年末調整の計算や従業員からの書類の回収などの業務から解放されませんか?

freeeの年末調整なら3ステップで簡単申告!2025年の年末調整の業務量を大幅に削減できます。

労務担当者の皆さん!ぜひ一度、無料で資料ダウンロードしてみてください!

(※本資料は労務担当者向けです。)

給与所得者の基礎控除申告書とは

「給与所得者の基礎控除申告書」とは、給与所得者が基礎控除の適用を申告するために必要な書類で、年末調整の際に勤務先に提出します。

年間の合計所得額が2,500万円以下の場合は基礎控除の対象となるため、ほとんどの給与所得者は申告書の基礎控除に関する箇所を記載し、年末調整時に提出しなければなりません。

年末調整で基礎控除を受けるには、基礎控除申告書の提出は必須です。対象者は提出忘れのないように注意しましょう。

年末調整とは、給与所得者のその年の所得からさまざまな控除を差し引いて算出した正確な所得税額と、その年の給与等から天引きされた所得税(源泉徴収税)額の差額を精算するための手続きです。

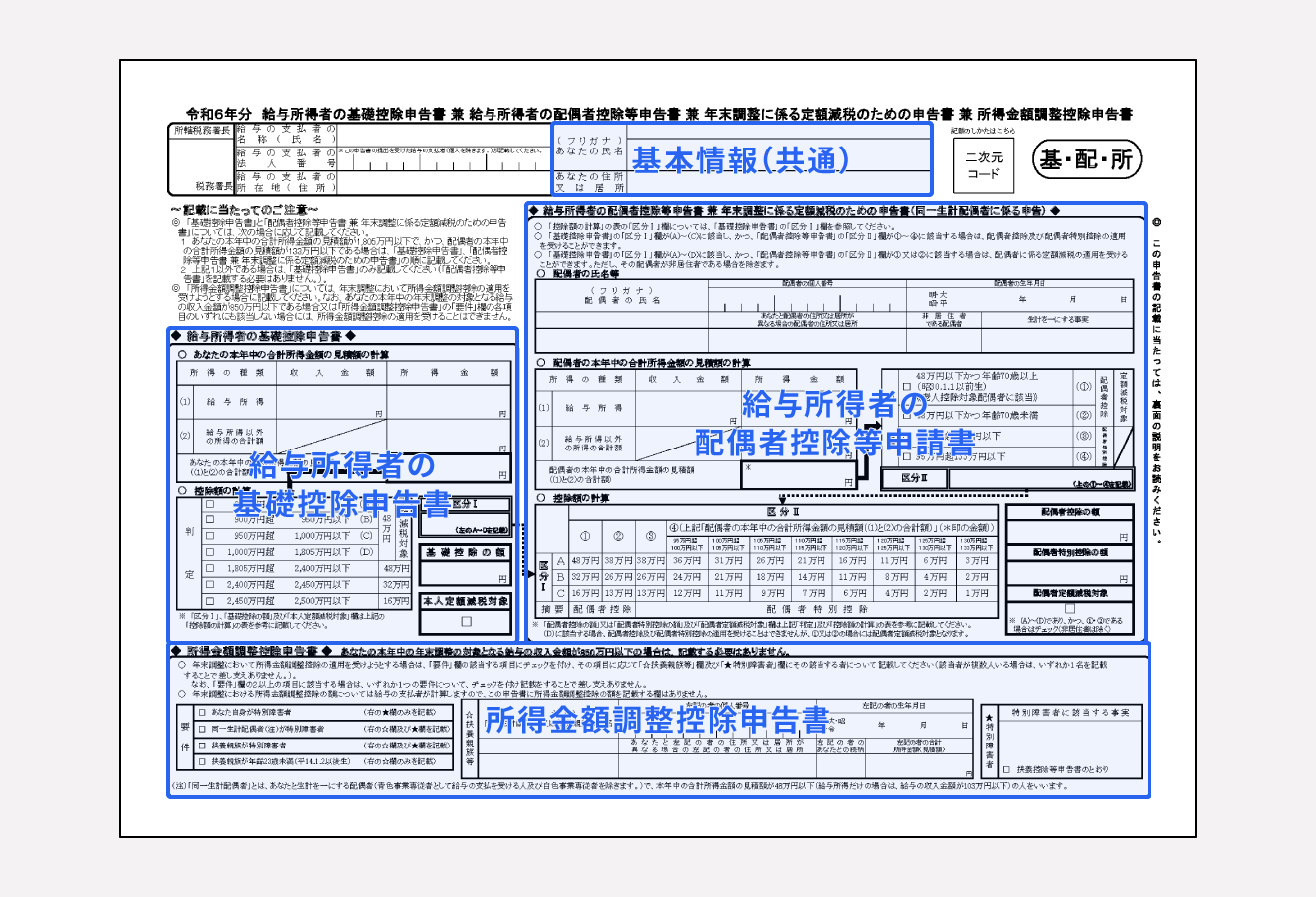

なお、2020年の税制改正を受けて、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」となり、3種類の申告書が1枚にまとまった仕様に変更されました。

出典:国税庁「給与所得者(従業員)の方へ(令和6年分)」

年末調整についてさらに詳しく知りたい方は、以下の関連記事をあわせてご確認ください。

【関連記事】

年末調整とは?概要・手順や確定申告との違いについてわかりやすく解説

【2024年最新】令和6年分の年末調整の変更点まとめ!注意すべきポイントを解説

基礎控除とは

基礎控除とは、原則としてすべての納税者の所得金額から差し引かれる控除です。ただし、年間の合計所得金額が2,500万円を超える場合は例外的に基礎控除が適用されません。

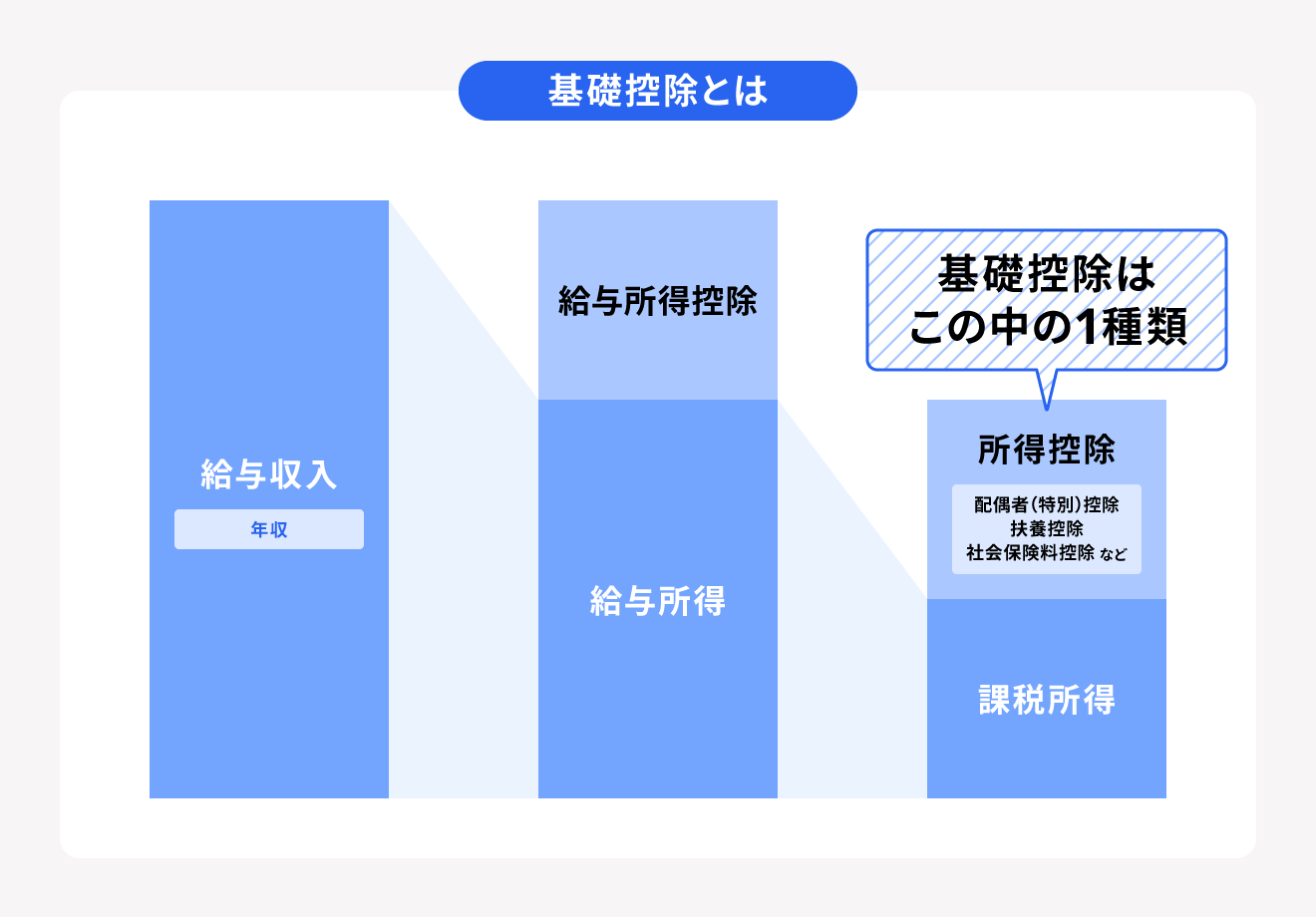

所得税や住民税などの納税額を決めるベースになるのは、「課税所得額」です。課税所得額の計算方法は、給与所得者と個人事業主で異なります。

給与所得者の場合は、まず1年間の給与収入(年間収入)から給与所得控除を差し引いて給与所得を算出します。さらにそこから所得控除を引いた金額が、課税所得額となります。

個人事業主の場合は給与所得控除が適用されないため、1年間の収入から経費を引いて所得額を算出し、所得控除を差し引いて課税所得額を求めます。

所得控除は、医療費控除や社会保険控除、生命保険料控除など全部で15種類あります。所得控除の適用によってその年の所得から控除額を差し引けるため課税所得額が減り、所得税額が減額できるという仕組みです。基礎控除は、この「所得控除」のうちのひとつです。

出典:国税庁「No.1199 基礎控除」

出典:国税庁「No.1100 所得控除のあらまし」

基礎控除の控除額

基礎控除の控除額は、2020年の税制改正により大きく変わりました。2019年までは合計所得金額にかかわらず一律38万円でしたが、2020年以降、控除額は以下のとおり合計所得金額に応じて段階的に定められています。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 48万円 | 38万円 |

| 2,400万円超、2,450万円以下 | 32万円 | |

| 2,450万円超、2,500万円以下 | 16万円 | |

| 2,500万円超 | 0円 | |

出典:国税庁「No.1199 基礎控除」

基礎控除額の上限は48万円に引き上げられましたが、この金額が適用されるのは合計所得金額が2,400万円以下の場合に限られます。2,400万円を超えてからは段階的に基礎控除額が減っていき、2,500万円を超えると控除は適用されません。

なお、所得税の非課税金額は、税制改正による変動はありません。これは基礎控除額(最大48万円)と給与所得控除(最小55万円)の合計が103万円であり、2つの控除の合計額は税制改正の前後で変わらないためです。

出典:国税庁「No.1199 基礎控除」

出典:国税庁「No.1410 給与所得控除」

給与所得者の基礎控除申告書の書き方

出典:国税庁「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

年末調整時の基礎控除の申告には、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」を使用します。この書類で、基礎控除、配偶者控除(配偶者特別控除)、所得金額調整控除に関する計算・申告ができます。

「給与所得者の配偶者控除等申告書」と「所得金額調整控除申告書」については以下のページで解説していますので、あわせてご覧ください。

【関連記事】

年末調整の配偶者控除・配偶者特別控除の書き方まとめ

所得金額調整控除とは?対象者や計算方法、確定申告時の申請方法をわかりやすく解説

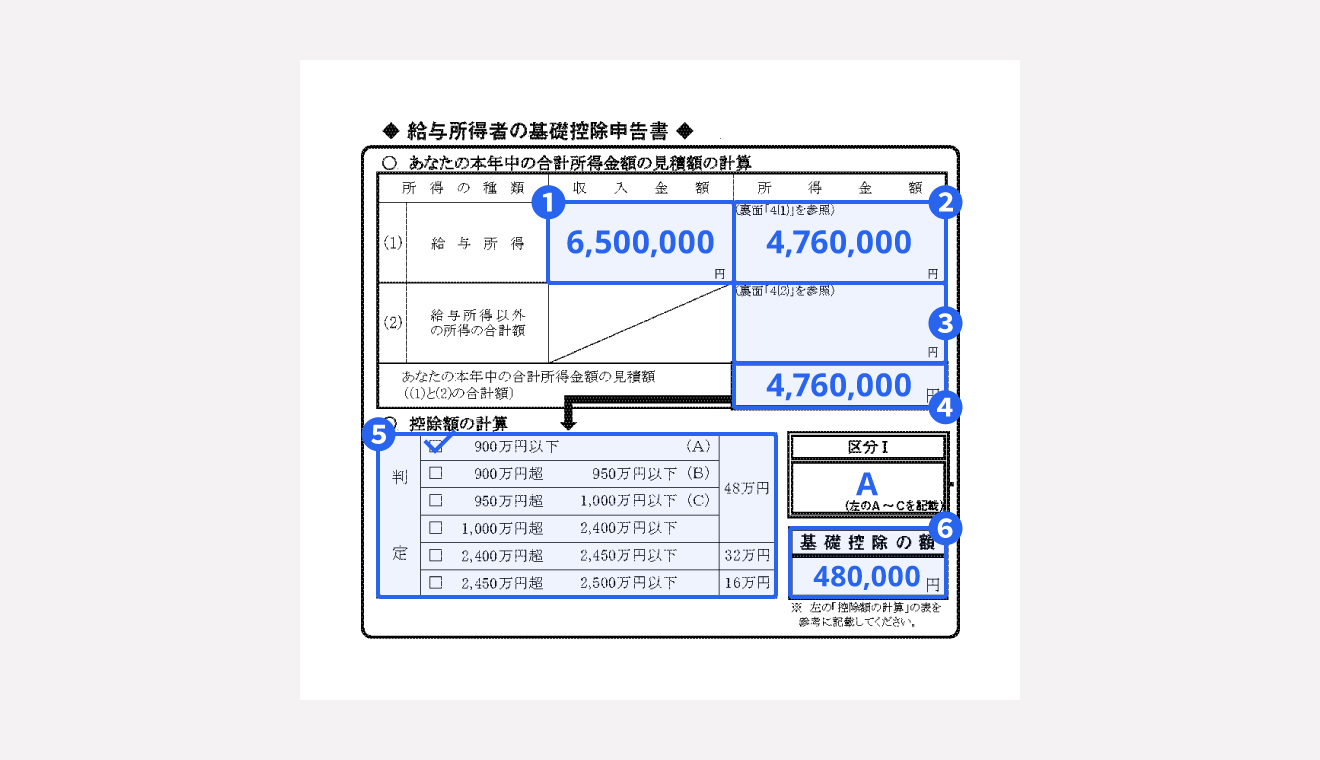

今回は、その年の給与収入が650万円で、かつ給与所得以外の所得がないケースについて「給与所得者の基礎控除申告書」の記入例を解説します。

①給与所得に関する収入⾦額

給与の収入金額(控除前の支給総額)を記入します。副業をしているなど、複数の勤務先から給与を得ている場合は、すべての給与の収入金額を合算して記入しましょう。

今回のケースでは、収入金額は650万円のため「6,500,000」と記入します。

②給与所得に関する所得⾦額

①で記入した給与の収入金額から給与所得控除を差し引いた金額を記入します。給与所得控除額は前述した通り給与の収入額によって異なります。

以下は、給与の収入金額別に給与所得の金額を算出した表です。こちらを参考に、給与所得の金額を計算してください。

| 給与の収入金額(ⓐ) | 給与所得の金額 |

|---|---|

| 1円以上、55万0,999円以下 | 0円 |

| 55万1,000円以上、161万8,999円以下 | (ⓐ)-55万円 |

| 161万9,000円以上、161万9,999円以下 | 106万9,000円 |

| 162万円以上、162万1,999円以下 | 107万円 |

| 162万2,000円以上、162万3,999円以下 | 107万2,000円 |

| 162万4,000円以上、162万7,999円以下 | 107万4,000円 |

| 162万8,000円以上、179万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×2.4+10万円 |

| 180万円以上、359万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×2.8-8万円 |

| 360万円以上、659万9,999円以下 | 1.(ⓐ)÷4(1,000円未満切り捨て)=(ⓑ) 2.(ⓑ)×3.2-44万円 |

| 660万円以上、849万9,999円以下 | (ⓐ)×90%-110万円 |

| 850万円以上 | (ⓐ)-195万円 |

出典:「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

今回の場合、上記の表に当てはめると計算式は以下のようになります。

6,500,000÷4=1,625,000

1,625,000×3.2-440,000=4,760,000

よって、所得金額は476万円となり、②には「4,760,000」と記入します。

年収850万円超は所得金額調整控除が適用される場合がある

その年の給与収入が850万円超えの場合で、かつ以下の3つのいずれかに該当する場合、「所得金額調整控除」が適用されるケースがあります。

所得金額調整控除の条件

- 本人が特別障害者に該当する場合

- 年齢23歳未満の扶養親族を有する場合

- 特別障害者である同一生計配偶者または扶養親族を有する場合

出典:国税庁「No.1411 所得金額調整控除」

所得金額調整控除額を求める計算式は以下になります。

{給与などの収入金額(10,000,000円超の場合は10,000,000円)-8,500,000円}×10%

所得金額調整控除は上記のケースのほか、その年の給与所得控除後の所得金額と公的年金などにかかる雑所得の合計額が10万円を超える場合に適用されるケースもあります。

出典:国税庁「No.1411 所得金額調整控除」

所得金額調整控除について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

年末調整の所得金額調整控除とは?概要や申告書の書き方をわかりやすく解説

③給与所得以外の所得の合計額

副業で得た収入(雑所得)などがある場合は、給与所得以外の全所得を合算した金額を③の欄に記入します。これは、基礎控除額は給与所得のほか、配当所得・不動産所得・事業所得・雑所得などすべての所得を合算した合計所得金額を基に求めるためです。

今回のケースでは給与所得以外の所得はありませんので、③の欄は記入不要です。

④あなたの本年中の合計所得⾦額の⾒積額

②と③を合算した金額を記入します。

今回のケースでは、「4,760,000」と記入します。

⑤控除額の計算と区分

④に記入した金額があてはまる部分の項目にチェックを入れます。

さらに、チェックを入れた欄に(A)(B)(C)のいずれかが記載されていた場合、右に位置する「区分Ⅰ」欄にそのアルファベットを記入します。(A)(B)(C)いずれにも該当しない場合には、「区分Ⅰ」欄は空欄で構いません。

今回のケースは合計所得金額が476万円であるため、「900万円以下」の欄にチェックをし、「区分Ⅰ」欄には「A」と記入します。

⑥基礎控除の額

⑤でチェックを入れた欄に記載されている基礎控除の額を記入します。

今回の場合、基礎控除額は48万円となり、「480,000」と記入します。

基礎控除申告書の修正方法と修正可能期間

基礎控除申告書の記載内容を修正する際は、ほかの公的書類と同様に修正液を使うことは認められていません。以下の手順で修正を行いましょう。

申告書の修正方法

- 修正したい箇所に二重線を引く

- 二重線の上部(あるいは下部)に訂正内容を記載する

なお、訂正印の要否については、法的なルールは特にありません。そのため、押印がなくとも訂正の効力に問題はないとされています。

基礎控除申告書の修正をする際は、期限にも注意が必要です。

会社が年末調整に関する書類を税務署へ提出する最終期限は翌年1月31日であるため、申告書の修正はそれまでに済ませておかなければなりません。修正が必要な箇所が生じた場合には、まずは勤務先の担当者に相談しましょう。

修正が間に合わなかった場合には、自身で確定申告を行うことで、年末調整での申告内容を修正し、適切な控除や還付が受けられます。

確定申告による修正は、勤務先から交付される源泉徴収票と確定申告書を用意し、申告書に必要事項を記入後、必要書類を税務署に提出します。確定申告の期間は、例年2月16日から3月15日です。確定申告書は税務署や市区町村の担当窓口で入手できるほか、e-Taxによる電子申告も可能です。

出典:国税庁「【確定申告・還付申告】」

2024年の年調減税を簡単に行う方法

年末調整の計算と従業員への用紙の配布・収集・確認をペーパーレス化

年調減税にも完全対応

2024年に対応が必要な年調減税もfreee人事労務は完全対応!

気になる方は、是非お試しください。

まとめ

給与所得者の基礎控除申告書は、年末調整で基礎控除を受けるために提出が必要な書類です。

基礎控除はその年の合計所得金額が2,500万円以下の場合に適用されることから、年末調整を行う給与所得者の多くが対象となります。適切な控除を受けられるよう、基礎控除申告書の書き方を正しく理解したうえで申告書を作成しましょう。

よくある質問

基礎控除とは?

基礎控除とは15種類ある所得控除のうちのひとつで、原則としてすべての納税者の総所得金額から差し引かれます。ただし、その年の合計所得金額が2,500万円を超える人は、例外的に基礎控除が適用されません。

詳しくは、記事内の「基礎控除とは」をご覧ください。

基礎控除の控除額は?

基礎控除の控除額は、2020年の税制改正によって変わりました。2019年までは合計所得金額にかかわらず一律38万円が控除されていましたが、2020年からは合計所得金額に応じて基礎控除額が変動します。

詳しくは、記事内の「基礎控除の控除額」をご覧ください。

給与所得者の基礎控除申告書の書き方は?

申告書の上から順に、「収入金額」「所得金額」「給与所得以外の所得の合計額」などを記入していきます。なかには計算が必要になる項目もあり、ひとつ間違えるとほかの箇所にも影響してくるため、焦らずにひとつずつ確認しながら記入していきましょう。

詳しくは、記事内の「給与所得者の基礎控除申告書の書き方」をご覧ください。