監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

個人事業主のなかには、「国民健康保険の保険料が高すぎる」と感じている人も少なくないでしょう。会社勤めをしている人は社会保険に、個人事業主は国民健康保険に加入しますが、社会保険と国民健康保険にはどのような違いがあるのでしょうか。

本記事では、なぜ国民健康保険が高すぎると感じてしまうのかを解説します。また、国民健康保険料の算出方法や、個人事業主が支払う保険料を安くする方法も紹介するので、ぜひ参考にしてみてください。

目次

国民健康保険と社会保険の違い

まずは、個人事業主が加入する国民健康保険と、会社勤めをする人が加入する社会保険の違いを見ていきましょう。

| 国民健康保険 | 社会保険 | |

|---|---|---|

| 運営団体 | ・市区町村 |

・全国健康保険協会 ・健康保険組合 |

| 被保険者 |

・社会保険、船員保険、共済組合、後期高齢者医療制度に加入していない方 ・生活保護を受けていない方 |

・適用事業所に雇用されている正社員 ・適用条件にあてはまる短時間労働者 |

| 保険料の計算方法 |

・市区町村が計算 ・前年の所得に応じて変動 |

・会社が計算 ・給与額に応じて変動 |

| 保険料の負担 | 全額本人が負担 | 会社と従業員が折半 |

| 保険料の支払い | 自分で支払う | 給料から天引き |

| 扶養制度の有無 | なし (保険の加入者の合計で保険料が設定される) | あり (一定の条件下で配偶者や子どもなどの家族を保険に加入可能。負担額は増えない) |

国民健康保険と社会保険ではそもそも別の団体が運営しており、さらに保険料の計算方法や負担額が異なるなど、さまざまな違いがあります。

社会保険の仕組みについて詳しく知りたい方は、以下の記事をあわせてご確認ください。

【関連記事】

社会保険とはこんな仕組み!国民健康保険との違いや、切替方法を解説

国民健康保険料が「高い」と考えられる理由

一般的には、「国保(国民健康保険)が高い」というイメージを持たれています。しかし、国民健康保険と社会保険で「どちらが得」「どちらが損」というのは、実は断言できません。

では、なぜ個人事業主は「国民健康保険料が高すぎる」と感じるのでしょうか。考えられる理由を説明します。

国民健康保険は加入者が全額負担

表で触れたように、国民健康保険では加入者が保険料を全額負担しなければなりません。

| 国民健康保険 | 社会保険 | |

|---|---|---|

| 保険料の負担 | 全額本人が負担 | 会社と従業員が折半 |

| 保険料の支払い | 自分で支払う | 給料から天引き |

その一方で、会社に勤める人は社会保険料を会社と折半で支払います。また、会社によっては福利厚生の一環で保険料を多めに負担してくれるケースもあるでしょう。

この負担割合の差が、「個人事業主は支払う保険料が高い」というイメージにつながっているものと思われます。

しかし、給与のおよそ30%を会社と折半する(15%ずつ支払う)社会保険料に対して、国民健康保険は前年の所得のおよそ15%を全額負担する仕組みになっています。そのため、一般的なイメージのように「国民健康保険料が高すぎる」ということはありません。

国民健康保険には扶養の概念がない

国民健康保険は、加入する世帯の所得と加入者数によって保険料が決まります。1人ずつ健康保険に加入することになるため、扶養する家族が多くなればその分だけ負担も大きくなっていきます。

一方、社会保険は給与に応じて保険料が決定するため、加入者数は関係ありません。扶養する家族がいても、支払う保険料は加入者1人分です。

仮に扶養する家族が多い個人事業主の場合、会社員に比べて所得が低くても、負担する保険料が高くなる場合があります。

個人事業主が加入できる健康保険の種類

個人事業主が加入できる健康保険は、国民健康保険を含めて4種類あります。各健康保険の特徴を下の表にまとめました。

| 加入できる健康保険 | 特徴 |

|---|---|

| 国民健康保険 |

・他の健康保険に入っていない人は全員加入する義務がある ・前年の所得金額に応じて保険料が変わる |

| 会社員時代の保険の任意継続 |

・会社員時代に加入していた健康保険を継続する制度 ・退職日翌日から20日以内に手続きをすれば最長2年間加入可能 ・扶養家族の保険料の支払いが不要 |

| 国民健康保険組合の保険 (文芸美術国民健康保険組合、東京美容国民健康保険組合など) |

・特定の業界・職種の人が加入できる健康保険組合の保険 ・保険料はそれぞれの組合によって異なる |

| 家族が加入する健康保険 (被扶養者になる) |

・年収が130万円未満の場合に両親や配偶者の扶養に入れる制度 ・保険料の支払いが不要 |

国民健康保険以外はそれぞれに加入条件があるため、自分がどの保険に加入できるか調べなくてはいけません。個人事業主が加入できる社会保険について詳しく知りたい方は、以下の記事をあわせてご確認ください。

【関連記事】

個人事業主が加入する社会保険はどれか?保険の種類や加入方法についても解説

個人事業主の国民健康保険料はいくら?

国民健康保険料には、保険料を算定するための計算式が存在します。その計算式をもとに、実際に個人事業主が支払う国民健康保険料の目安を紹介します。

国民健康保険料の計算式

国民健康保険料の計算式は、以下の通りです。

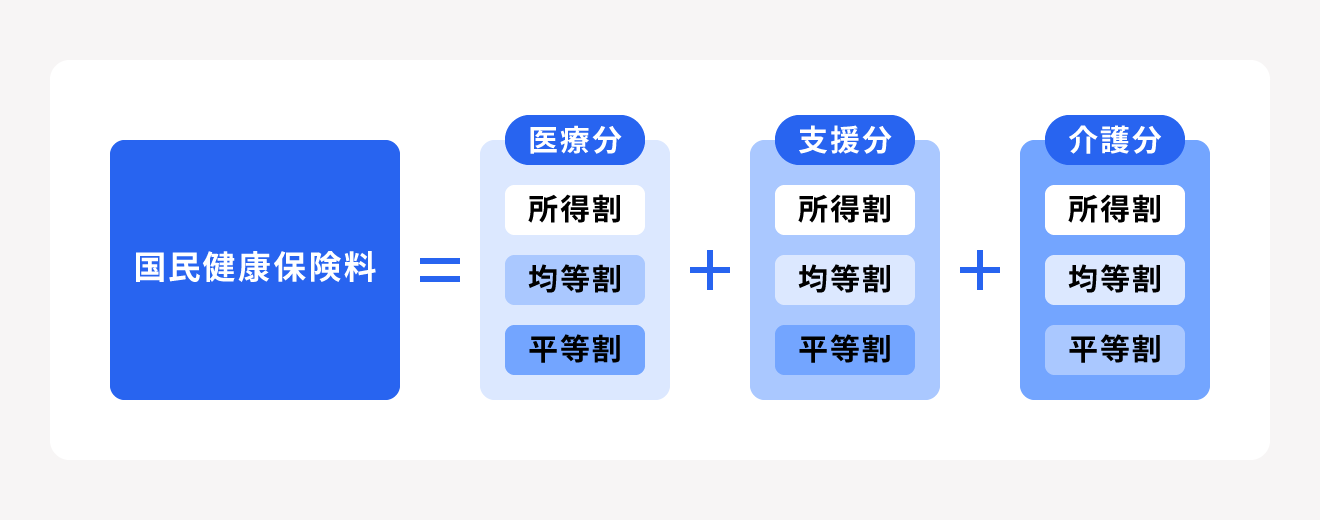

国民健康保険料=①医療(基礎)分保険料+②支援分保険料+③介護分保険料

➀医療(基礎)分保険・・・医療費の財源に充てられる国民健康保険の基礎となる保険料

➁支援分保険料・・・後期高齢者医療制度の支援金として使われる保険料

➂介護分保険料・・・介護保険制度の運用に充てられる保険料

国民健康保険料を構成する3つの要素

国民健康保険は前述の通り、「①医療(基礎)分」「②支援分」「③介護分」の3つの要素で構成されています。なお、「➂介護分」の負担は40~64歳までの人に限られます。

39歳までの加入者と65~74歳の加入者に、「➂介護分」の負担はありません。年度の途中で40歳になった場合は、40歳になった月から介護分の保険料が合算されます。

また、75歳以上は国民健康保険制度ではなく後期高齢者医療制度に移行するため、年度の途中で75歳になった場合は、4月から75歳の誕生日の前月までは「①医療(基礎)分」と「②支援分」の保険料を支払います。

「①医療(基礎)分」「②支援分」「③介護分」それぞれの保険料を算出するために使われている方式が、以下の「所得割」「均等割」「平等割」です。

| 算出方式 | 特徴 |

|---|---|

| 所得割 |

・所得に応じて算出する保険料 ・所得が高ければ高いほど高額になる ⇒前年の総所得金額等から基礎控除額を差し引いた「算定基礎額」に、市区町村ごとに決めた保険料率を掛けて算出する |

| 均等割 |

・1世帯あたりの加入者数に応じて算出する保険料 ・所得金額にかかわらず「1人いくら」という形で計算され、金額は自治体によって異なる ⇒世帯人数が多ければ、納める保険料は多くなる |

| 平等割 |

・国民健康保険に加入する全世帯が平等に負担する保険料 ・多くの市区町村では採用されていない ⇒自分の世帯に平等割が設定されているかどうかは、毎年6月頃に送られてくる国民健康保険料納入通知書や市区町村のWebサイトで確認できる |

国民健康保険料の計算事例

実際に、「①医療(基礎)分」「②支援分」「③介護分」がそれぞれどれくらいの金額になるのかを、東京都世田谷区の算出基準を例として解説します(平等割は考慮していません)。

◆東京都世田谷区 令和6年度国民健康保険料早見表(令和5年の所得額)

| 所得割の計算式 | 均等割の計算式 | 最高限度額(※2) | |

|---|---|---|---|

| ①医療(基礎)分 | 加入者全員の賦課基準額(※1)×8.69% | 加入者数×4万9,100円 | 65万円 |

| ②支援分 | 加入者全員の賦課基準額(※1)×2.80% | 加入者数×1万6,500円 | 24万円 |

| ➂介護分 | 40~64歳の加入者の賦課基準額(※1)×2.36% | 加入者数×1万6,200円 | 17万円 |

※1:賦課基準額は前年の所得額から住民税基礎控除(430,000円)を差し引いた金額

※2:各要素の保険料には限度額が設定されている

出典:世田谷区「令和6年度国民健康保険料早見表」

◆ケース1:38歳単身、前年の世帯所得が400万円の場合

①医療(基礎)分

所得割【(4,000,000円 - 430,000円)× 8.69%】 + 均等割【1人 × 49,100円】 = 359,333円

➁支援分

所得割【(4,000,000円 - 430,000円)× 2.80%】 + 均等割【1人 × 16,500円】 = 116,460円

➂介護分

加入者が38歳のため、介護分の負担はなし

➀359,333円 + ➁116,460円 + ➂0円 = 475,793円(年間保険料)

◆ケース2:45歳同年夫婦、前年の世帯所得が500万円の場合

①医療(基礎)分

所得割【(5,000,000円 - 430,000円)× 8.69%】 + 均等割【2人 × 49,100円】 = 495,333円

➁支援分

所得割【(5,000,000円 - 430,000円)× 2.80%】 + 均等割【2人 × 16,500円】 = 160,960円

➂介護分

所得割【(5,000,000円 - 430,000円)× 2.36%】 + 均等割【2人 × 16,500円】 = 140,852円

➀495,333円 + ➁160,960円 + ➂140,852円 =797,145 円(年間保険料)

国民健康保険料の早見表

加入者の年間保険料の負担額(1人の場合)を、上のシミュレーションと同様、東京都世田谷区の算出基準をもとにまとめました。

| 令和5年の所得額 | 0~39歳または65~74歳 (介護分なし) | 40~64歳 (介護分あり) |

|---|---|---|

| 100万円 | 13万1,093円 | 16万1,045円 |

| 200万円 | 24万5,993円 | 29万9,545円 |

| 300万円 | 36万0,893円 | 43万8,045円 |

| 400万円 | 47万5,793円 | 57万6,545円 |

| 500万円 | 59万0,693円 | 71万5,045円 |

| 600万円 | 70万5,593円 | 85万3,545円 |

| 700万円 | 82万0,493円 | 99万0,493円 |

| 800万円 | 87万8,460円 | 104万8,460円 |

| 1世帯あたりの最高限度額 | 89万円 | 106万円 |

国民健康保険料を安くする方法

個人事業主の国民健康保険料を安く抑える方法には、以下のような選択肢があります。

国民健康保険料を安くする方法

- 免除・減免制度を利用する

- 国民健康保険組合の保険に入る

- 家族の扶養に入る

- 青色申告特別控除を受ける

それぞれ詳しく解説します。

免除・減免制度を利用する

国民健康保険料を算定する際、法令が定める所得基準を下回った世帯には均等割額の軽減(7割軽減、5割軽減、2割軽減のいずれか)が適用される制度があります。この基準の対象になった場合は、申請しなくても国民健康保険料が自動的に減額されます。

ただし、対象者全員の所得状況がわからないと判定できないため、「所得がない」などの理由で確定申告をしていない場合も、役所での住民税申告が必須です。

◆東京都世田谷区 令和6年度軽減基準表

| 軽減割合 | 世帯の軽減基準額 |

|---|---|

| 7割軽減 | 43万円 + 10万円 ×(給与所得者等(※2)の数 - 1) |

| 5割軽減 | 43万円 + 29万5,000円 × 被保険者数と旧国保被保険者数(※1) + 10万円 × (給与所得者等(※2)の数 - 1) |

| 2割軽減 | 43万円 + 54万5,000円 × 被保険者数と旧国保被保険者数(※1) + 10万円 × (給与所得者等(※2)の数 - 1) |

※1:旧国保被保険者は、国民健康保険を脱退して後期高齢者医療制度に移行し、脱退日以降継続して国民健康保険の加入者と同じ世帯にいる人のこと

※2:給与所得者等は、給与収入額が55万円を超える人、もしくは公的年金などの収入額が65歳未満で60万円を超える人および65歳以上で125万円を超える人のこと

出典:世田谷区「保険料の軽減・減免について」

国民健康保険組合の保険に入る

国民健康保険組合とは特定の職種ごとに設立された組合で、個人事業主やフリーランスが加入できる健康保険の一種です。組合に加入すると保険料の計算基準が変わり、所得にかかわらず保険料が一定になります。

所得に関係なく保険料が一定になるため、所得が高い人ほど保険料が割安になるといえるでしょう。

一般的に国民健康保険は省略して「国保」、国民健康保険組合は「国保組合」と呼ばれます。国保組合には、指定団体への所属、指定地域での労働、在住など、組合ごとに加入条件があるので注意してください。

◆主な国民健康保険組合

| 概要 | 1人分の月額保険料 (介護分を除く) | |

|---|---|---|

| 文芸美術国民健康保険組合 |

・小説家や画家、デザイナーなど芸術活動をする人が対象 ・法人は加入できない |

組合員:2万5,700円 同一世帯家族:1万5,400円 ※未就学児1人につき年額1万2,000円を軽減 |

| 東京美容国民健康保険組合 |

・東京都内で美容業務を行う事業主が対象 ・家族と従業員も加入対象 |

事業主組合員:2万円 従業員組合員:1万4,500円 同一世帯家族:9,500円 未就学児:6,000円 |

| 関東信越税理士国民健康保険組合 |

・関東信越税理士会の会員税理士が対象 ・家族と職員も加入対象 |

税理士組合員:3万1,200円 職員組合員:2万200円 組合員の家族:1万3,200円 |

出典:東京美容国民健康保険組合

出典:関東信越税理士国民健康保険組合

家族の扶養に入る

保険料を安くするには、配偶者や親などの家族の扶養に入る方法もあります。家族が会社勤めなら、その家族の扶養家族として健康保険に加入できるため、国民健康保険から脱退して保険料の負担を軽くすることが可能です。

ただし、扶養に入るには「年収が一定額以下」や「同居している」など一定の条件を満たさなければなりません。健康保険で扶養に入るために、以下のような収入額の条件を設定しているケースが一般的です。

家族の扶養に入る条件

- 年間収入が130万円未満

- 被保険者の収入の2分の1未満

- 60歳以上の人や障がい者で1年間の収入が180万円未満

青色申告特別控除を受ける

青色申告特別控除を受けると控除によって所得が減るため、保険料(所得割)も安くなります。青色申告で受けられる控除額は条件によって変わり、55万円(最大65万円)と10万円の2種類があります。

節税効果の高い55万円(最大65万円)の控除を受けるには、以下の条件を満たしていなければなりません。

- 事業所得または不動産所得を得る事業を行っていること

- 複式簿記で記帳していること

- 確定申告時に青色申告決算書(貸借対照表と損益計算書)を添付する

- 申告期限内に確定申告を行うこと

- e-Taxによる電子申告または電子帳簿保存を行っていること

まとめ

個人事業主が加入している国民健康保険には扶養の概念がなく、加入者が全額負担する仕組みとなっていることから、一般的に「保険料が高すぎる」と考えられています。

しかし実際は必ずしもそうとは限らず、国民健康保険と社会保険でどちらが得(損)かを断言することはできません。

また、事業内容や収入額など一定の条件を満たせば、国民健康保険料を安く抑える方法もあります。それぞれのメリットや要件を把握したうえで、どの方法が自分にとって最適か検討してみましょう。

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

「国民健康保険料が高すぎる」と考えられる理由は?

国民健康保険料は、加入する世帯の所得と加入者数によって決まります。国民健康保険には扶養の概念がなく、加入者が全額負担する仕組みのため、社会保険に比べて保険料が高いというイメージにつながっていると考えられます。

詳しくは記事内の「国民健康保険料が「高い」と考えられる理由」をご覧ください。

年収200万円の国民健康保険料はいくら?

国民健康保険料は前年の所得や年齢、各市区町村によって変動するため、納付額は固定されていません。目安として【年収200万円・東京都世田谷区在住・25歳・1人世帯】の場合、年間保険料は24万5,993円です。

詳しくは記事内の「個人事業主の国民健康保険料はいくら?」をご覧ください。

国民健康保険料を安くする方法は?

国民健康保険料を安くするには、免除・減免制度を利用するなど一定の条件を満たすことで安くできる方法があります。

詳しくは記事内の「国民健康保険料を安くする方法」をご覧ください。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。