個人事業を続けていると、収益などによっては法人化したほうがいいのではないかと考える機会も増えてくるかもしれません。法人化すると信用が高まるだけでなく、節税面でのメリットが得られる場合もあります。そこで、法人化した場合の節税メリットについて紹介します。

・【法人化】個人事業主から法人化するために必要な手続きとは?

個人事業主と法人の違いやそれぞれにかかる税金について詳しく知りたい方は以下の記事をご覧ください。

・【個人事業主と法人】それぞれの違いやメリット・デメリットとは?

・【税金と税率】個人事業主と法人で税金はどう変わる?

目次

法人化することによる4つの節税メリット

法人化することによる主な節税メリットは4つあります。

1つ目は会社の利益を役員報酬として支払い法人所得を減らしたうえで、役員報酬への所得税などの課税計算上で個人としての所得を圧縮できることです。個人事業の場合は事業利益のすべてが課税対象となるのに対し、法人化して役員報酬を支払うと、給与所得控除額の分だけ全体の所得を減らすことができ、節税できます。

2つ目は従業員への退職金が損金として認められることです。個人事業の場合でも、一定の要件を満たせば従業員に対する給料やボーナスを必要経費とすることはできますが、退職金は必要経費にできません。法人であれば、原則として退職金も損金計上が認められ、法人所得を減らす効果が得られます。

3つ目のメリットは欠損金の繰越控除可能期間が長くなることです。事業をしていると赤字になることもあります。個人事業主の場合は、この赤字を翌年以降に繰越して翌年以降に発生する事業所得と相殺することができますが、その繰越期限は翌年以降3年間とされています。一方、法人の場合は、欠損金の繰越控除可能期間は9年間、事業年度によっては10年間認められます。大きな赤字が生じた場合には、繰越控除可能期間が短いと使いきれない可能性がありますので、期間が長いほうが節税効果は高いと言えます。

4つ目は消費税の課税事業者になるタイミングを遅らせられることです。2年前の課税売上高、もしくは前年前半6カ月の課税売上高が1,000万円を超えると課税事業者となり、消費税の納税義務を負うことになります。しかし、個人事業者として消費税の課税事業者になるタイミングで法人化すると、1年間もしくは2年間は課税事業者になるタイミングを遅らせることができ、納税負担を減らせます。個人と法人は別人格ですので、法人設立1期目は2年前や1年前の期間がなく納税判定対象期間の課税売上高はゼロ、設立2年目は前年がありますが、前年前半6カ月の課税売上高が1,000万円を超えなければ免税事業者となります。ただし、資本金1,000万円未満で法人設立した場合に限られる点に注意が必要です。

法人化が節税に役立つかどうかは利益がポイント

法人化することによって節税メリットが得られる場合がありますが、すべてのケースについて法人化が有効というわけではありません。事業の利益がどの程度あるかというポイントに注目して判断をする必要があります。

その理由は、所得税と法人税の税率が違うからです。所得税の計算上、事業による利益が大きくなればなるほど税率が上がる超過累進税率が適用され、法人税法上は原則として法人所得金額の大小にかかわらず比例税率が適用されることになっています。

所得税の税率は、総合課税の対象となる課税総所得金額に応じて最低5%、最高45%とされています。一方、法人税は、中小法人の場合、所得金額800万円までは15%、超える金額については23%程度となっています。そのため、事業の利益が少ないうちは個人事業者として所得税の課税を受けている方が税負担は少なくなり、利益が増加して適用される税率が上がってくると、法人課税のほうが税負担は少なくなる仕組みになっています。税負担だけを考慮した場合、事業の利益が少ないうちは法人化しないほうが有利で、利益が増えきたタイミングで法人化するとよいでしょう。

どのぐらい節税できる?

利益が増加して法人化すると節税メリットが生じることが理解できると、次は「利益がいくらになったらメリットが生じるのか?」「どの程度の金額節税できるのか?」という分岐点や節税金額が知りたくなるでしょう。一般的には、利益の金額が年間500万円程度を超えるとメリットがあるといわれています。ただし、設立する法人の規模や家族従業員の扱い、役員報酬をどの程度受け取るかによって変わってきます。そのため、分岐点となる所得や節税金額を正確に計算したい場合は、税理士などの専門家に相談することをおすすめします。

ごく単純なシミュレーション結果をご紹介すると、事業所得が500万円で法人化後はそのすべてを役員報酬として支払い、所得控除が120万円、家族従業員はいないとした場合、約40万円の所得課税の節税効果が得られる計算になります。また、事業所得が1,000万円の場合は、100万円程度の節税につながる可能性があります。

まとめ

事業の利益が増えて法人化した場合、所得税負担よりも法人税負担が減る、役員報酬に対する給与所得控除分所得が減らせる、家族従業員への退職金の損金計上が認められるなど、所得課税上のメリットが得られる可能性があります。また、消費税に関しても課税事業者になるタイミングを遅らせられるメリットも期待できます。そのため、利益が増えてきたら法人化を検討してみるとよいでしょう。ただし、税額シミュレーションには高度な専門知識が必要となりますので、正確に税額計算をしたい場合は、税理士などの専門家に相談することをおすすめします。

法人化(法人成り)を検討している方はこちら

法人化(法人成り)とは?メリットやデメリット、最適なタイミングについて徹底解説

法人化とは、個人事業主が会社を設立し、行っていた事業を法人に移し替えることです。法人成りとも呼ばれます。本記事では、法人化のメリット・デメリット、個人事業主が法人化する最適なタイミングなどについて解説するので、ぜひ参考にしてみてください。...

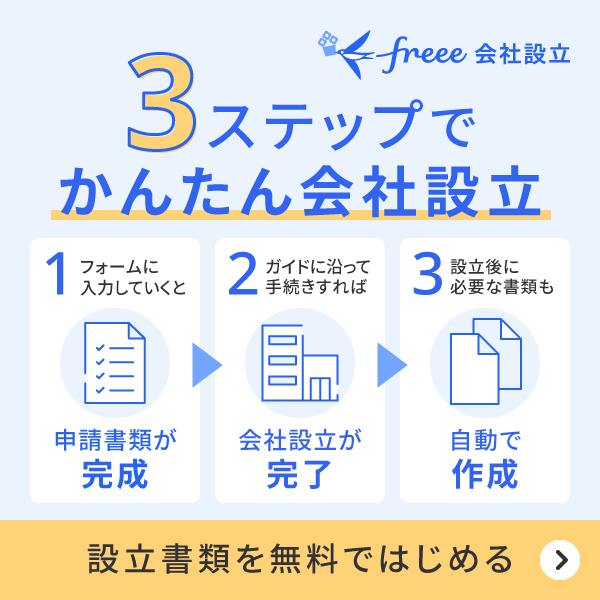

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

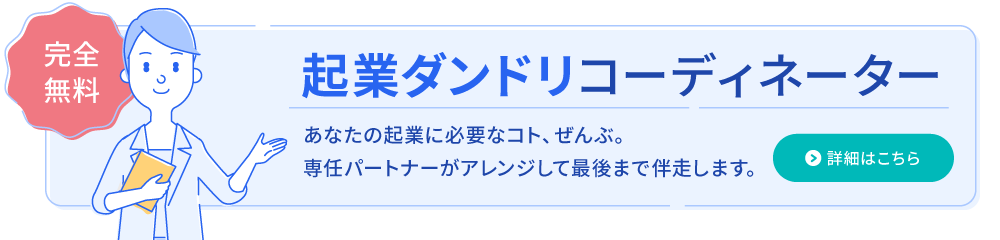

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など