個人事業主として事業規模の拡大を考えたり、税負担の増加に悩むとき、選択肢に挙がるのが事業の法人化です。

個人事業主と法人では税制面などで異なる点が多くあり、これらを理解することでさまざまなメリットを得られる可能性があります。本記事では、個人事業主が法人化することで生じるメリット・デメリット、法人化をする最適なタイミングについて具体的にご紹介していきます。

目次

- 法人化(法人成り)とは

- 個人事業主と法人の違い

- 法人化(法人成り)するメリット

- 税制上有利になるケースが多い

- 賠償範囲が有限責任となる

- 決算月を任意で決定できる

- 社会的な信用が高まる

- 経費として計上できる範囲が広がる

- 事業が継続しやすくなる

- 優秀な人材を確保しやすくなる

- 法人化(法人成り)するデメリット

- 優秀な人材を確保しやすくなる

- 赤字の年度でも税金の支払い義務が生じる

- 社会保険に加入する必要がある

- 会計や事務手続きの負担が増える

- 交際費は全額損金にできない場合がある

- 法人化(法人成り)を行う最適なタイミング

- 個人事業の所得が800万円を超えたとき

- 売上高が1,000万円を超えたとき

- 事業拡大や大幅な資金調達を検討しているとき

- 法人化(法人成り)に必要な手続きと流れ

- 法人化(法人成り)にかかる費用

- 法人化(法人成り)にかかる期間

- まとめ

- freee会社設立なら、法人化の手続きをかんたん・あんしんに!

- よくある質問

法人化(法人成り)とは

法人化とは、個人事業主として事業を行う人が会社を設立し、その事業を引き継ぐことです。法人化は別名で「法人成り」とも呼ばれており、それは個人事業主が形を変えて法人へ「成る」ことからきています。

なお、法人とは法律によって個人と同様の人格を持つ組織と定められており、登記申請により事業活動を行うことが可能です。法人の主な例には、株式会社や合同会社、一般社団法人、NPO法人などがあげられます。

法人化の手続きについて詳しく知りたい方は、別記事「個人事業主からの法人化とは?必要な手続きや流れなどをわかりやすく解説」をあわせてご確認ください。

個人事業主と法人の違い

個人事業主と法人の違いは、以下のとおりです。

| 個人事業主 | 法人 | |

|---|---|---|

| 1.事業開始までの手続き | 開業届を税務署に提出 青色申告を希望する人は「青色申告承認申請書」も提出 | 法務局での法人登記 会社設立に必要な書類や会社印の用意が必要 |

| 2.事業開始までにかかる費用 | 0円 | 法定費用+資本金 【法定費用】 株式会社:約22.2万円〜 合同会社:約10万円~ |

| 3.税金 | 所得税 個人住民税 個人事業税 消費税 所得税は所得が多くなるほど税率が高くなり、控除が少なくなる | 法人税 法人住民税 法人事業税 消費税 など 法人税は所得税よりも税率の推移が穏やか |

| 4.社会保険負担の有無 (従業員分含む) | なし (従業員5人未満の場合) | あり |

| 5.事業維持にかかる費用 (税金以外) | なし | 社会保険料の企業負担あり |

| 6.経費の範囲 | 事業にかかる費用は基本的に計上できる 自分への給与や生命保険料は経費にできない(後述) | 個人事業主よりも経費の範囲が広い 個人事業主では経費にできない以下のものも経費計上できる可能性がある 社宅の家賃 出張時の日当 生命保険料(法人契約) 役員報酬(自分・家族) |

| 7.社会的信頼度 | 法人に比べて低い 事業を行ううえでの支障は特にない | 高い 新規の契約や融資にも有利 |

| 8.資金調達 | 小規模な資金調達方法がほとんど | 大規模な方法での資金調達が可能 |

| 9.事業の廃止 | 廃業届を税務署へ提出 | 法務局や税務署などへの解散登記・公告などが必要 (少なくとも8万円程度はかかる) |

| 10.事業承継のしやすさ | しにくい | しやすい |

| 11.赤字の繰越 | 3年 (青色申告の場合) | 10年 |

| 12.責任範囲 | 無限責任 | 有限責任 |

| 13.会計・経理 | 個人の確定申告 | 法人決算書・申告 (税理士が必要になることが多い) |

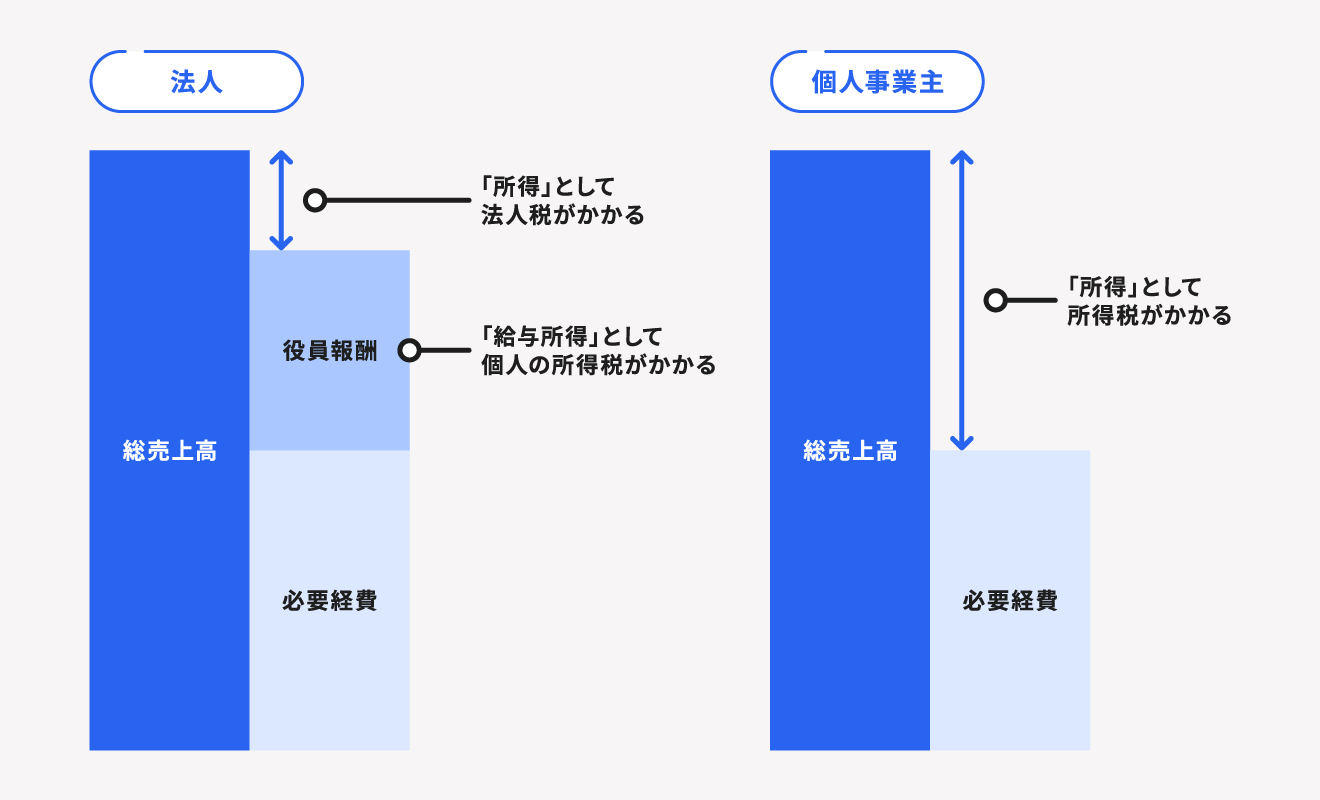

上記の中でもとくに大きな違いとなるのは、所得にかかる税金が所得税から法人税に変わることでしょう。個人事業主は所得額に応じて税率が異なる累進課税方式ですが、法人の場合は課税所得額800万円を基準に税率が決定する仕組みです。

そのほかにも、設立にかかる費用の有無や、決算の時期などが異なります。個人事業主と法人の違いについて詳しく知りたい方は、別記事「個人事業主と法人の違いは?13項目で比較した特徴とメリット・デメリットや法人化を選択するポイント」をあわせてご確認ください。

法人化(法人成り)するメリット

法人化(法人成り)するメリットは、主に以下の6つです。

法人化(法人成り)するメリット

- 税制上有利になるケースが多い

- 賠償範囲が有限責任となる

- 決算月を任意で決定できる

- 社会的な信用が高まる

- 経費として計上できる範囲が広がる

- 事業が継続しやすくなる

- 優秀な人材を確保しやすくなる

税制上有利になるケースが多い

法人化することで税制上有利になるケースが多く、その理由として主に以下のようなものがあげられます。

法人化が税制上有利になる理由

- 役員報酬(自身への給与)を損金として扱える

- 役員への退職金を損金として扱える

- 赤字(欠損金)を10年繰越できる

- 消費税の納税義務が最大2年間免除される

- 法人名義で契約した生命保険料は経費計上できる

役員報酬(自身への給与)を損金として扱える

個人事業主は、売上から必要経費を引いた額が所得となり、そこに所得税が課せられます。

一方の法人では、一定の要件を満たすことで自分の給与(役員報酬)を損金として控除することが可能です。役員報酬の損金算入により全体の所得額を減らせるため、節税ができます。

そして、課税所得が0円になれば法人税が発生することはなく、住民税の法人割も適用されません。しかし、役員報酬は税法において給与所得として扱われるため、受け取る個人においては所得税が課される点に注意しましょう。

また、役員報酬を損金として扱うには、毎月の報酬額を一定にしたり会社設立から3ヶ月以内に決定したりする必要があるなど、さまざまな要件があります。

役員報酬の詳しい扱い方について詳しく知りたい方は、別記事「役員報酬の決め方まとめ〜役員報酬は自由に変更できない?~」をあわせてご確認ください。

出典:国税庁「No.5211 役員に対する給与(平成29年4月1日以後支給決議分)」

役員への退職金を損金として扱える

法人は、役員への退職金を原則として損金算入できるため、法人所得を減らせるのがメリットです。個人事業の場合でも一定の要件を満たせば従業員に対する給与や賞与を必要経費として計上できますが、個人事業主本人に対する退職金は必要経費にできません。

役員への退職金は慰労金として扱い、株主総会の決議により決定した金額を、その事業年度内に支払うことで損金参入できます。ただし、明らかに高額すぎる退職金は損金として認められないケースもあるため、ご注意ください。

出典:国税庁「No.5208 役員の退職金の損金算入時期」

赤字(欠損金)を10年間繰越できる

個人事業主も法人も共通して、赤字(欠損金)を繰越できる制度があります。

青色申告を行っている個人事業主は、赤字を翌年以降に持ち越して翌年以降の事業所得と相殺でき、繰越期間は3年間です。それに対して法人は、欠損金の繰越控除期間が10年間(一部の事業年度では9年間)認められています。

そのため、大きな赤字が発生してしまった場合、繰越控除の期間が短いと十分に活用できない可能性があるので、節税の面において法人化のメリットは大きいでしょう。

出典:国税庁「No.5762 青色申告書を提出した事業年度の欠損金の繰越控除」

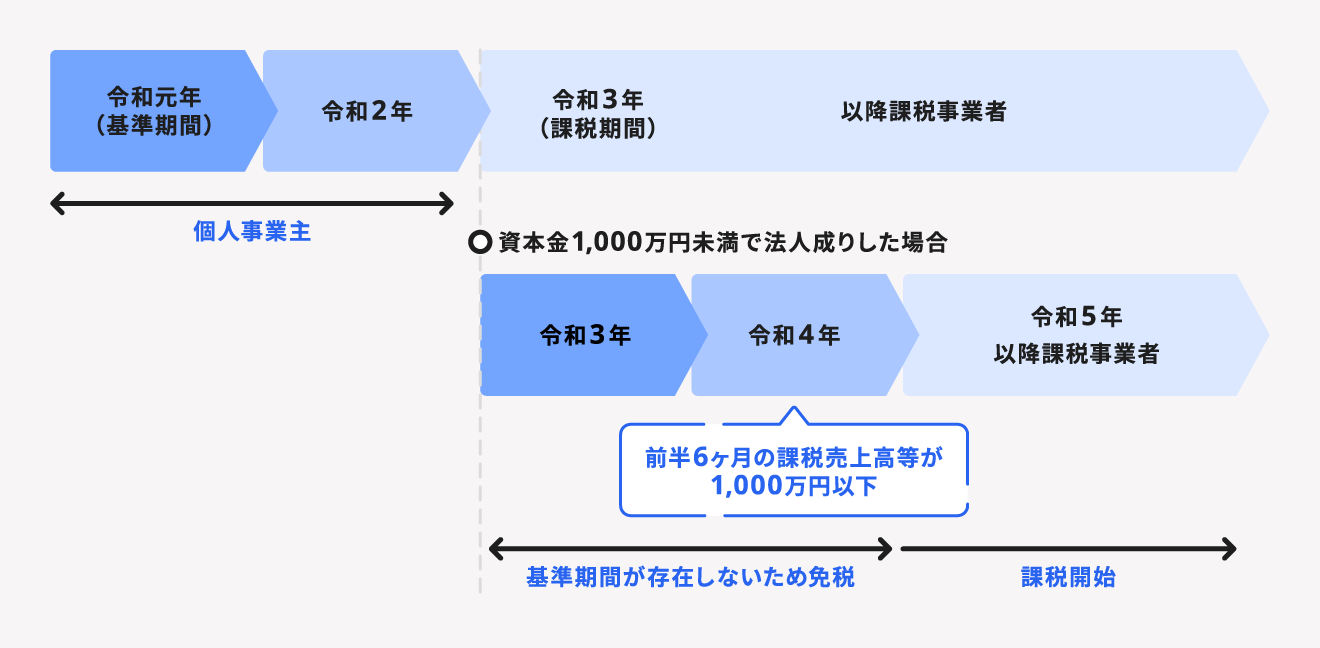

消費税の納税義務が最大2年間免除される

消費税は2年前の売上高に対して課税の有無が発生する仕組みであるため、法人設立後から2年間は消費税の納税が免除されます。

ただし、課税事業者を選択した場合や、資本金が1,000万円を超える場合は消費税の納税義務が生じるため、ご注意ください。

なお、法人化による消費税免税の条件や注意点などについて詳しく知りたい方は、別記事「法人成りして消費税が免除されるのはいつまで? 条件や期限を延ばす方法について解説」をあわせてご確認ください。

法人名義で契約した生命保険料は経費計上できる

法人化し、生命保険に法人名義で加入すれば、保険料の一部は経費計上できます。個人事業主の場合は支払った生命保険料を経費にはできず、生命保険料控除もありますが、その金額にも上限があります。

加入する保険の種類によりますが、生命保険料を経費として扱えるのは、法人化する大きなメリットともいえるでしょう。

出典:国税庁「第3節 保険料等」

出典:国税庁「No.1140 生命保険料控除」

賠償範囲が有限責任となる

個人事業主は、経営が悪化した際の仕入先への未払い・金融機関からの借金・滞納した税金などはすべて個人の債務となります。しかし法人化すると、個人保証が付与された借入を除いて、責任は出資額に限定される有限責任となります。

このように、賠償範囲を制限できるのは、法人化だからこそのメリットです。

決算月を任意で決定できる

個人事業主は、法律によって事業年度が1月〜12月と決められており、決算月を12月から変更させることはできません。しかし、法人は事業年度の決算月を自由に設定できるメリットがあります。

ただし、決算月が繁忙期と重なると忙しくなってしまうため、出来るだけ落ち着いた時期に決算月を設定することがおすすめです。なお、一般的な株式会社や合同会社では、3月を決算月として設定しているところが多くなっています。

出典:国税庁「(3)決算期月別法人数」

社会的な信用が高まる

法人化するには、登記や定款作成など手間のかかるさまざまな手続きに加え、最低数十万円以上の費用が必要です。そして、登記情報は公に公開され誰でも存在を確認できるようになるため、きちんと会社が存在していることを証明でき、社会的な信用が高まります。

法人は、個人事業主と比較すると、融資を受けたり取引をしやすかったりすることが大きなメリットです。また、取引先として大きな企業との契約がしやすいことも、法人のメリットとしてあげられます。

経費として計上できる範囲が広がる

上述のように、役員報酬や退職金など、法人化により個人事業主では経費計上できなかった費用も経費にできます。また、交通費や賃料、旅費交通費など、個人事業主の場合はプライベートとの棲み分けが難しいことが懸念点でした。

しかし、法人であれば個人事業主よりもプライベートな支出と事業活動の支出の棲み分けがしやすくなるため、さまざまな費用を経費として計上しやすくなります。

事業が継続しやすくなる

個人事業主が死亡すると相続人が事業承継しなければ事業は廃業となります。これは、取引先側から見れば、個人事業主と取引をする際にリスクになり得ます。

一人社長であれば別ですが、従業員がいる場合、法人化することでオーナーとなる社長の死亡が事業の存続に直接的な影響を与えることがなくなります。また、個人事業の相続よりも法人の株式を相続する方が、支配権の維持や遺産分割対策がしやすいという点もメリットです。

個人事業の場合は、相続手続きが遅れると事業用の口座が凍結されることもありますが、法人の場合はそういったリスクもありません。

優秀な人材を確保しやすくなる

法人は社会保険に加入するのが必須であり、経営者や従業員の健康保険や厚生年金の保険料は法人と従業員が折半して支払うことになります。

支出が増える社会保険への加入は、法人側からすれば一見デメリットとも感じられますが、従業員側からすれば社会保険に加入するメリットが大きく、優秀な人材の確保、さらには事業拡大の観点からもメリットであると言えます。

また、社会保険以外にも法人では独自の福利厚生を設定でき、家賃補助や交通費補助など、従業員にとって魅力的な環境を整備できます。そのため、法人では優秀な人材を正社員として雇用しやすくなります。

法人化(法人成り)するデメリット

メリットがある一方で、法人化には以下のようなデメリットもあります。

法人化(法人成り)するデメリット

- 法人化に伴う会社設立には費用がかかる

- 赤字の年度でも税金の支払い義務が生じる

- 社会保険に加入する必要がある

- 会計や事務手続きの負担が増える

- 交際費は全額損金にできない場合がある

優秀な人材を確保しやすくなる

法人化には、会社設立に伴って多くの費用がかかります。登記申請費用や資本金、会社用の印鑑作成費などさまざまです。

例として、株式会社の場合は約22万円、合同会社の場合は約10万円が最低でも設立費用として発生します。

法人化する際の費用について詳しく知りたい方は別記事「法人化(法人成り)に費用はいくらかかる?維持費や節約方法についても解説」をご覧ください。

赤字の年度でも税金の支払い義務が生じる

事業が赤字になってしまった場合、個人事業主であれば所得税や住民税の負担はありません。

法人の場合、法人税や法人住民税の法人割などは負担がありませんが、法人住民税の均等割は所得額ではなく法人の規模によって納める税額が決定されます。そのため、たとえ事業利益が赤字であっても法人住民税は必ず納付しなければなりません。

納める法人住民税均等割の額は事業所のある自治体によって税率が異なりますが、東京都の場合は、最低でも7万円の法人住民税が課税されます。

法人住民税について詳しく知りたい方は別記事「法人住民税とは?均等割や計算方法についてわかりやすく解説」をご覧ください。

社会保険に加入する必要がある

個人事業主の場合は、国の保険への(国保)加入でも問題ありませんでしたが、法人化すると社会保険への加入が必須となります。

これは従業員数にかかわらず必須となり、原則として健康保険や厚生年金に加入しなければいけません。また、社長一人の場合でも社会保険への加入は必須です。そのため、支出が増えるという点ではデメリットといえます。

ただし、国民健康保険や国民年金よりも手厚い補償が受けられるだけでなく、社会保険があれば人材確保の点でも有利になるため、その分メリットもあります。

個人事業主の保険料について詳しく知りたい方は、別記事「個人事業主の国民健康保険料は高すぎる!?保険料を安くする方法とは」をあわせてご確認ください。

会計や事務手続きの負担が増える

個人事業主は、税務処理を税理士に任せる場合もありますが、自分自身で確定申告や経理を行う場合が多いです。

しかし、法人になると個人事業よりも経理や決算が複雑化し、会計処理の手続きや事務作業への手間がかかります。これらの業務を1人でこなすのは困難になるため、税理士や公認会計士への依頼や事務スタッフの採用を検討する必要があるでしょう。

なお、法人における経理業務の全体スケジュールについて詳しく知りたい方は、別記事「法人の経理業務の年間スケジュールとは?各決算月ごとの業務内容について解説」をあわせてご確認ください。

交際費は全額損金にできない場合がある

個人事業主の場合、事業に関わる交際費はすべて経費として計上可能です。

法人の場合、交際費は通常損金算入が認められていません。ただし、交際費課税の特例により、資本金1億円以下の法人の場合は飲食費の50%または、年間800万円までを上限とした交際費のいずれかを経費として損金算入できます。

ただし、この特例については2027年3月31日までの期限が設定されているため、損金算入する場合、事前に確認が必要です。

したがって、多額の交際費を使っている個人事業主が法人化する際や、資本金が1億円を超える場合の法人化は、損金算入できる交際費が減る場合があるため注意しましょう。

なお、2024年4月1日に交際費の損金不算入制度の一部が改正され、飲食代が1人当たり5,000円を超える場合に交際費とされていましたが、その金額が1万円に引き上げられました。

出典:中小企業庁「交際費課税の特例」

法人化(法人成り)を行う最適なタイミング

ここでは、個人事業主が法人化を行うべきタイミングについて解説します。個人事業主から法人化する最適なタイミングは、主に以下のとおりです。

法人化(法人成り)を行う最適なタイミング

- 個人事業の所得が800万円を超えたとき

- 売上高が1,000万円を超えたとき

- 事業の拡大や大幅な資金調達を検討しているとき

個人事業の所得が800万円を超えたとき

以下の表のように、個人事業主は累進課税率、法人は比例税率でそれぞれ所得税・法人税が計算されます。

| 個人事業主 | 法人 | |

|---|---|---|

| 税金の種類 | 所得税 | 法人税 |

| 制度 | 累進課税率 | 比例税率 |

| 税率 | ・195万円以下:5% ・195万円超330万円以下:10% ・330万円超695万円以下:20% ・695万円超900万円以下:23% ・900万円超1,800万円以下:33% ・1,800万円超4,000万円以下:40% ・4,000万円超:45% | 所得額 ・800万円以下:15% (適用除外事業者は19%) ・800万円超:23.20% ※資本金1億円以下の普通法人の場合 |

所得が800万円の場合、個人事業主にかかる税率は23%ですが、法人税にかかる税率は15%です。控除分を差し引いたとしても個人事業主の納税金額の方が高くなるため、一般的に個人事業の所得が800万円を超えたときが、法人化のタイミングといえます。

ただし、所得控除や事業以外の所得の有無、法人化した際の報酬額など、税率の条件が大きく変わる可能性はあります。そのため、事業所得が700万円を超えたタイミングで、一度税理士などの専門家に相談してみるとよいでしょう。

売上高が1,000万円を超えたとき

事業所得としての売上が、1,000万円を超えたときは法人化するタイミングといえます。個人事業主は以下の条件に該当する場合、消費税の課税事業者となり消費税を納付しなければなりません。

●●

このタイミングで法人化すると、上述したように最大2年間の消費税免除が適用されるため、法人化を検討するには最適なタイミングです。

これは「簡易課税制度」と呼ばれる制度で、小規模な事業者に対して簡単な申告手続きで消費税の納付を免除することで、起業家や個人事業主の事業創出促進を目的としています。

さらに、翌年度においても2年前の売上高が存在せず、初年度の前半6ヶ月の売上高が1,000万円以下であれば、免税事業者として消費税の納付は不要です。

ただしこれは資本金1,000万円未満かつ、以下の条件を満たした場合ので法人化した場合に限ります。

【法人設立1年目】

- 資本金が1,000万円未満であること

【法人設立2年目】

- 以下の1.2のいずれかの条件を満たしていること

(1)事業開始後1期目の前半6ヶ月における課税売上高が1,000万円以下であること

(2)事業開始後1期目の前半6ヶ月における給与等の支払総額が1,000万円以下であること

事業拡大や大幅な資金調達を検討しているとき

事業拡大や大幅な資金調達によって規模の拡大を検討している個人事業主は、法人化が必要不可欠です。とくに以下のような状況では、法人化をする絶好のタイミングだといえます。

法人化を検討するタイミング

- 法人でなければ契約ができない案件などがある

- 株式の発行などによって資金調達を考えている

また、法人化すると法人でしか活用できない補助金や助成金の利用もできます。個人事業では事業規模に限界があるので、さらに事業拡大を目指す場合は法人化することがおすすめです。

法人化(法人成り)に必要な手続きと流れ

法人成りに必要な手続きは、以下のとおりです。

個人事業主の開業と比較すると非常に多くの手続きが必要で、会社設立には費用がかかります。

法人化に必要な手続きと流れ

- 会社形態を決める

- 会社の基本事項を決める

- 会社用の印鑑を購入する

- 定款を作成する

- 定款の認証を受ける

- 資本金を払い込む

- 登記申請する

また、個人事業主の開業手続きは税務署にて行うのに対し、法人化の登記申請は法務局、定款認証は公証役場というように、複数の機関での手続きが必要です。さらに、会社設立後も、法人は以下のような手続きを行わなければなりません。

法人化した後に必要な手続き

- 会社の銀行口座を開設する

- 個人事業の廃業手続きを行う

- 個人事業の資産や負債の移行手続きを行う

- 個人から法人へ名義変更を行う

- 登記事項証明書と印鑑証明書を取得する

- 各機関へ法人設立届出書を提出する

- 労働保険への加入手続きを行う

- 社会保険への加入手続きを行う

なお、各手続きについて詳しく知りたい方は、別記事「個人事業主からの法人化とは?必要な手続きや流れなどをわかりやすく解説」をあわせてご確認ください。

法人化(法人成り)にかかる費用

法人化にかかる費用は、会社形態によって異なります。以下表は、法人化でよく選ばれる会社形態の株式会社と合同会社の設立費用ですので、参考にしてみてください。

| 項目 | 株式会社 | 合同会社 |

|---|---|---|

| 定款用収入印紙代 | 40,000円(電子定款では不要) | 40,000円(電子定款では不要) |

| 定款の謄本手数料 | 約2,000円 (250円/1ページ) | 0円 |

| 定款の認証手数料 (公証人に支払う手数料) | 資本金100万円未満:30,000円 資本金100万円以上300万円未満:40,000円 資本金300万円以上:50,000円 | 0円 |

| 登録免許税 | 150,000円 または 資本金額 × 0.7% どちらか高いほう | 60,000円 または 資本金額 × 0.7% どちらか高いほう |

| 合計 | 約222,000円〜 | 約100,000円〜 |

このように、株式会社では約22万2,000円、合同会社では約10万円の費用が最低でもかかり、資本金や設備投資にかかる費用などを加えると、数百万円ほどの資金が必要になるでしょう。

なお、法人化にかかる費用について詳しく知りたい方は、別記事「法人化(法人成り)に費用はいくらかかる?維持費や節約方法についても解説」をあわせてご確認ください。

法人化(法人成り)にかかる期間

法人化にかかる期間は、最短でも株式会社で2〜3週間、合同会社で2週間ほどです。両者に違いがあるのは定款認証の有無が関係しており、株式会社のみ必要な定款認証の手続きは、約1週間ほどの期間がかかります。

ただし、この期間はあくまでも会社設立に伴う手続きをスムーズに行った場合であり、さらに伸びることもあるので注意が必要です。また、登記申請を持って法人化が完了するのではなく、申請が完了するには申請日から約1週間ほどかかります。

なお、会社設立の期間についてさらに詳しく知りたい方は、別記事「会社設立にかかる期間はどれくらい?設立までの流れや期間について解説」をあわせてご確認ください。

まとめ

法人化とは、個人事業主として行っていた事業を、会社設立によって法人に移行することです。

法人化には、税制上有利になるケースが多く節税効果が高かったり、社会的な信用度が向上したりするなど、さまざまなメリットがあります。

個人事業主が法人化するにはタイミングの見極めも重要です。所得税や法人税、消費税の負担を考慮する場合、個人事業の所得額が800万円を超えたときや、売上高が1,000万円を超えたときに検討するとよいでしょう。

ただし、法人化には費用がかかり、決算や会計処理の手続きが増えるなどのデメリットもあるため、必要に応じて専門家に相談しながら判断しましょう。

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数50,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

法人化のご検討からお手続きまでサポートしてくれるからあんしん!

「法人化のメリットは?」「法人化すべき?」「節税になる?」

法人化についての疑問解消は、「freee法人化相談カウンター」にお任せください。専任担当が、あなたのご状況をヒアリングしたうえで、今後のスケジュールをご提案。設立準備や法人化後の税額シミュレーションなど、まるっとサポートします。

必要に応じてあなたにあった税理士もご紹介可能です。

設立手続きに疑問や不安がある方、とにかく早く手続きを進めたい方はもちろん、起業を考え始めた方もご相談可能です。

まずはお気軽に全国対応の無料オンライン面談(初回最大60分)をご予約ください。

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

法人化したほうがいいですか?

個人事業主が法人化したほうがいいのは、個人事業の所得額が800万円を超えたときや、売上高が1,000万円を超えたタイミングです。また、大幅な事業拡大や資金調達を検討している場合も、法人化したほうがいいといえます。

詳しくは記事内「法人化(法人成り)を行う最適なタイミング」をご覧ください。

法人化するとなにが変わりますか?

法人化することで変わる個人事業主との大きな違いは、所得にかかる税金が所得税から法人税に変わることです。また、決算の時期や経費の範囲、社会的な信用度も変わります。

詳しくは記事内「個人事業主と法人の違い」をご覧ください。

法人化のデメリットはなんですか?

法人化にはさまざまなメリットがありますが、会社設立には費用がかかったり、赤字でも法人住民税均等割の納税義務が生じたりするなどのデメリットもあります。

また、会計処理や事務手続きにおける負担の増加も主なデメリットです。

詳しくは記事内「法人化(法人成り)するデメリット」をご覧ください。