監修 安田亮 安田亮公認会計士・税理士事務所

現物出資とは、通常現金で行われる会社設立の際や会社の増資時の投資を、現金以外の資産で行うことです。具体的には、有価証券や不動産・動産などの資産を出資して資本金に計上します。

また、現金による出資がなくとも、現物出資だけでも1円以上あれば資本金として会社設立が可能です。

本記事では、現物出資とはどのようなものか、手続きの流れやメリット・デメリットについて解説します。

目次

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

現物出資とは

現物出資とは、現金ではなく、現金以外の資産を出資することを指します。

現物出資は、会社設立時および資本の増資時に可能です。ただし、会社設立時は実際に手続きを行う発起人のみ、現物出資を認められています。

出資した資産は、資本金として計上できることや後述する資産であれば1円も現金を使わず現物出資だけを用いることも可能なため、手元に現金がない人でも会社を設立することが可能です。

現物出資とは

現物出資できる財産は、「譲渡可能なもので、貸借対照表に資産として計上できるもの(金銭で価格を評価できるもの)」である必要があります。具体的に、現物出資が認められる資産として以下のようなものが挙げられます。

現物出資が認められている資産

- 自動車・パソコン・OA機器・商品・原材料などの動産

- 不動産(土地・建物・マンション・地上権・賃借権等)

- 有価証券(株式・社債券・国債証券・地方債証券等)

- 知的財産権(著作権・商標権・特許権・実用新案権・営業権・鉱業権等)

- のれん(得意先関係・仕入先関係・営業上のノウハウ等)

- 金銭債権(会社への貸付金債権等)

- 営業の全部または一部

なお、債権を現物出資する場合は弁済期が到来しており、総勘定元帳など当該金銭債権の金額・債権者名について記載のある会計帳簿を登記申請の際に提出する必要があります。

会社法第93条および207条において、現物出資される財産について「検査役の選任」「資産価額を定款へ記載すること」「その価額が正確であるかの調査」が義務付けられています。

ただし、会社法第33条にて以下の要件に該当する場合には、検査役の選任は不要とされるため注意してください。

現物出資で検査役選任が不要になるケース

- 現物出資の合計額が500万円以下

- 現物出資する資産が市場価格のある有価証券であり、記録された価額が市場価格以下

- 現物出資する資産について、定款に記載された価額が相当であることが弁護士や公認会計士により証明されている(不動産に関しては不動産鑑定士の鑑定評価が必要)

この制限は現物出資のみの制限金額であり、現金による出資は含まれていないため、「現物出資500万円+現金出資500万円=計1,000万円の出資」とすることも可能です。

なお、現物出資をする際には、原則として裁判所が選任した検査役が現物出資した資産の価額が適正かどうかを調査します。認識の齟齬があると手続きで時間がかかってしまう可能性があるため、財産を正確に評価することが大切です。

出典:e-GOV法令検索「会社法 第三十三条」

現物出資で会社設立する際の手順

検査役の選任が不要となる、500万円以下の現物出資を株式会社に行う場合の流れを解説します。

現物出資の過程は一連の手続きが必要となります。500万円以下の現物出資を株式会社に行う場合、検査役の選任が不要です。以下ではその具体的な流れを説明します。

現物出資する資産の価格調査

現物出資では、出資額を提示する際、購入額ではなく時価(市場価格)で計上します。出資するタイミングにおける、現物出資する財産の時価を調査しましょう。

たとえば、車を現物出資する場合であれば、車種や年式から中古市場価格を調べる必要があります。

定款に必要事項を記載する

続いて、定款に現物出資に関する必要事項を記載します。定款とは、会社の名前(商号)や事業内容・本社の所在地・出資者の名前などが記載されている書類で、現物出資をする場合は以下の内容を記載する必要があります。

定款に記載する必要事項

- 現物出資する人の氏名と住所

- 資産の詳細情報(名称・製造会社等)

- 資産の価格

- 出資者に割り当てる株式数

なお、現物出資したときにおける定款の記載例は以下の通りです。

以上の記載例を参考にしながら、現物出資する財産と割り当てる株式の数などを記載してください。

調査報告書・財産引継書・資本金の額の計上に関する証明書を作成する

現物出資による会社設立では「調査報告書」「財産引継書」「資本金の額の計上に関する証明書」を作成する必要があります。

「調査報告書」とは、現物出資する資産の価額が適切であるかを調査した結果をまとめた書類です。「財産引継書」は資産が会社側に渡ったことを示す書類、「資本金の額の計上に関する証明書」とは金銭以外の現物出資がある場合に添付が必要となる書類です。

以下の法務局が公表している記載例を参考にしてください。

いずれも、出資者と会社で認識の齟齬がないことを証明する、重要な書類のため確認する必要があります。

法務局に必要書類を提出する

作成した「調査報告書」および「財産引継書」を株式会社設立登記申請書に添付し、管轄の法務局に提出する際には、現物出資について記載した定款の添付も必要になります。

提出は法務局の窓口に提出するほか、オンラインでの申請も可能です。オンラインで申請する場合、代表取締役本人のマイナンバーカードとICカードリーダライタが必要となるため、確認してください。

名義変更手続きを行う

パソコンや商品など不動産の現物出資では、会社に現物を渡した段階で出資が完了したとみなされます。しかし、不動産や自動車・有価証券など、出資される現物に保有者名義がある場合は名義変更の手続きを行う必要があるため注意してください。

この手続きは、原則会社設立登記の前に行いますが、すべての発起人の同意がある場合や会社の登記事項証明書が必要な場合は、会社の設立登記後に手続きを進めます。

現物出資のメリットとデメリット

現物出資は、現金の資金が少なくても出資額を増やすことができるなどのメリットがありますが、現金のみでの出資に比べて手間がかかるなどのデメリットがあります。

現物出資のメリット

現物出資のメリットは、資本金の増額や新たに設備を購入する資金を用意しなくてよい、また資金がなくても会社を設立できるなどです。

現物出資それぞれのメリットを、詳しく解説していきます。

資本金を増やすことができる

資本金は「会社の体力」ともいわれ、社会的信用に大きく関わります。一般的に、資本金が大きいほど信頼できる企業と評価されやすく、取引するかどうかの判断材料にしている企業も少なくありません。

平成18年5月に最低資本金制度が撤廃され、1円以上の資本金があれば会社設立が可能となりました。しかし、実際に1円で会社を運営することはできないため、資本金額が少ないことで、金融機関から融資を受けたい場合も返済能力が乏しいと判断され、断られる可能性もあります。

資本金の総額が増えれば会社の社会的信頼を高められ、取引先の拡大や融資を受けやすくなるなどのメリットが期待できるでしょう。

なお、資本を増加させる際には「資本金の額の計上に関する証明書」を法務局へ提出する必要があります。

資本金の大きさなど、気になる方は下記をご覧ください。

【関連記事】

資本金とは?基本情報から会社設立時に必要な金額の設定方法までわかりやすく解説

新たに設備を購入する資金を用意しなくてよい

ひとつあたり10万円以上の資産は、減価償却資産として扱われます。減価償却資産はその資産ごとに設定された年数で減価償却します。

減価償却とは、時間の経過や使用によって価値が減少する固定資産の取得価額を、帳簿上に反映することです。実際には支出が発生していなくても、減価償却すれば経費として扱うことができます。

そのため、新たに設備を購入する際に、資金を用意しなくてもよいため、調達コストも削減できます。

減価償却については、下記をご覧ください。

【関連記事】

減価償却とは?償却できる資産や計算方法、耐用年数をわかりやすく解説

資金(現金)がなくても発起人になれる

現金がなくても、現物出資をすることで発起人になることができます。手元に資金はないけど法人設立をしたいと考えている方でも、所有している資産を活用して会社を設立することが可能です。

また、事業を開始する際に備品を購入するコストを削減できるメリットも期待できるでしょう。資本金が大きいほど社会的信用を得やすいため、「手元資金は不十分だが、登記上の資本金は増やしたい」というときに効果的です。

現物出資のデメリット

現物出資の主なデメリットは以下の2点です。

財産の評価が難しい

現物出資する際には、出資する財産の価値を評価する必要があります。財産の評価方法については登記上特に規定はありませんが、不動産については鑑定評価額を下回ることはできません。

外貨建て債券や仮想通貨など、レートで換算する資産は租税・その他の問題が生じる可能性があります。正しい金額で資本金に計上するためにも、事前に税務署や税理士と相談しましょう。

なお、資産の時価が定款に記載された価額よりも低い場合、発起人と設立時取締役が連帯して不足分を支払う必要があります。

書類や定款の作成を含む手続きに手間がかかる

現物出資にすると、会社設立時に作成しなければならない書類が多くなるだけでなく、定款への記載項目が増えるため、手続きに手間がかかります。

たとえば、出資した財産に関わる調査報告書を作成し、定款に現物出資者の氏名や現物出資の財産、その価額を記載しなければなりません。ほかにも、場合によっては「弁護士・公認会計士・税理士等からの証明書」や「不動産鑑定評価書」も必要です。

所有権を移転する際に登記が必要な資産は、所有権を移転させるための手続きを行わなくてはなりません。

資本金と比較して現金の割合が少なくなる

会社を設立してすぐは、収入よりも運営費用や設備購入費用など、収入よりも支出が多くなりがちです。現物出資した財産は現金ではないため、運転資金や事業資金には計上できません。

手元の現金が不足すると、資金繰りに問題が起こる可能性が考えられます。現物出資により資本金があっても、現金がなければ資金ショートを起こしてしまい、信頼を失ってしまう可能性があるでしょう。

現物出資で会社を設立する場合は、実際に手元にある現金を把握し、正確な資金繰りの計画を立てる必要があります。月商の3ヶ月分程度の現金を用意することで、資金ショートを防ぎ、資金繰りの安定感を高められます。

現物出資で気をつけるべきこと

現物出資を行う際、出資された資産の見積もり額と実態の価値が大きく異なる場合、思わぬ出費に繋がる可能性があります。

また、現物出資をした出資者へ所得税が課される場合もあるため、現物出資を行う際には注意点を踏まえたうえで手続きを進める必要があります。

現物出資に不足額が生じた場合は、不足額を支払う義務がある

注意点として、現物出資に不足額があった場合には、発起人が責任をもって不足額を支払うルール(会社法52条)があります。「本当は100万円の価値しかない中古車を、わざと多く見積もって200万円として現物出資してしまった」という場合には、後日、会社側に対して100万円を払わなくてはなりません。

株式会社の成立の時における現物出資財産等の価額が当該現物出資財産等について定款に記載され、又は記録された価額(定款の変更があった場合にあっては、変更後の価額)に著しく不足するときは、発起人及び設立時取締役は、当該株式会社に対し、連帯して、当該不足額を支払う義務を負う。

帳簿上の資本金と実際の資産価値に乖離があると、健全な取引ができなくなる可能性があります。資産価値を正しく反映し、取引相手や債権者を保護するために、不足が生じた場合は追加で支払わなければなりません。

出資者が所得税の対象となる

出資者が現物出資により資産を手放すことは、税法上では「売却」とされるため所得税の対象となります。出資者が現物出資で取得した株式や出資持分の時価が資産価額より大きいと、売却益を得たことになるためです。

現物出資したのが不動産の場合、現物出資した出資額ではなく、出資の対価として受け取った株式や持分の時価が対象となります。ただし、受け取った株式や持分の時価が不動産の時価の2分の1に満たない場合は、不動産の時価が収入金額とみなされます。

さらに、現物出資した財産が不動産であれば、会社側に不動産取得税が発生する点にも注意しましょう。

現物出資の種類によって計算方法が変わるため、事前に国税庁のホームページや、管轄の税務署などで確認してください。

所得税の詳しい内容は下記をご覧ください。

【関連記事】

所得税の計算方法は?税率・控除についてわかりやすく解説【令和6年最新】

まとめ

現物出資を行えば創業時の資本金を増やせるため、会社の信用度を高め、ビジネスチャンスを広げることができるなど、大いに活用したい手段です。手元資金が不十分でも資本金に計上できるだけでなく、新たに設備を購入する資金を用意する必要がないなど、メリットが多くあります。

ただし、現物出資は現金出資よりも手続きの負担が重くなりやすく、課税関係も複雑です。また、会社の現金保有比率が低くなり、現金が不足してしまい資金ショートを起こしてしまう可能性がある点に注意しましょう。

創業後に思わぬ出費があった際に、対応できない事態にならないように気をつける必要があります。現物出資がある場合には、総資産額だけでなく、現金資産額や日々の現金の流れを把握する対策も合わせて行うことが大切です。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

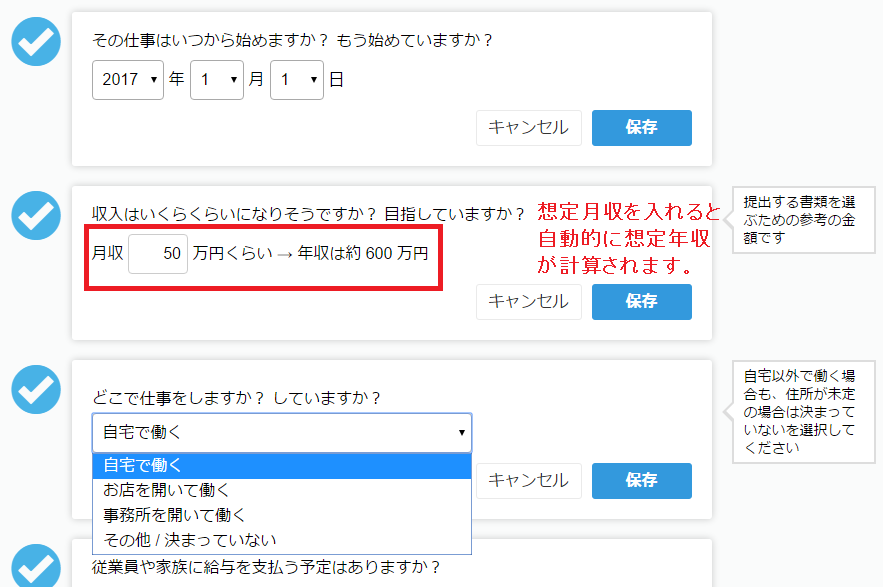

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

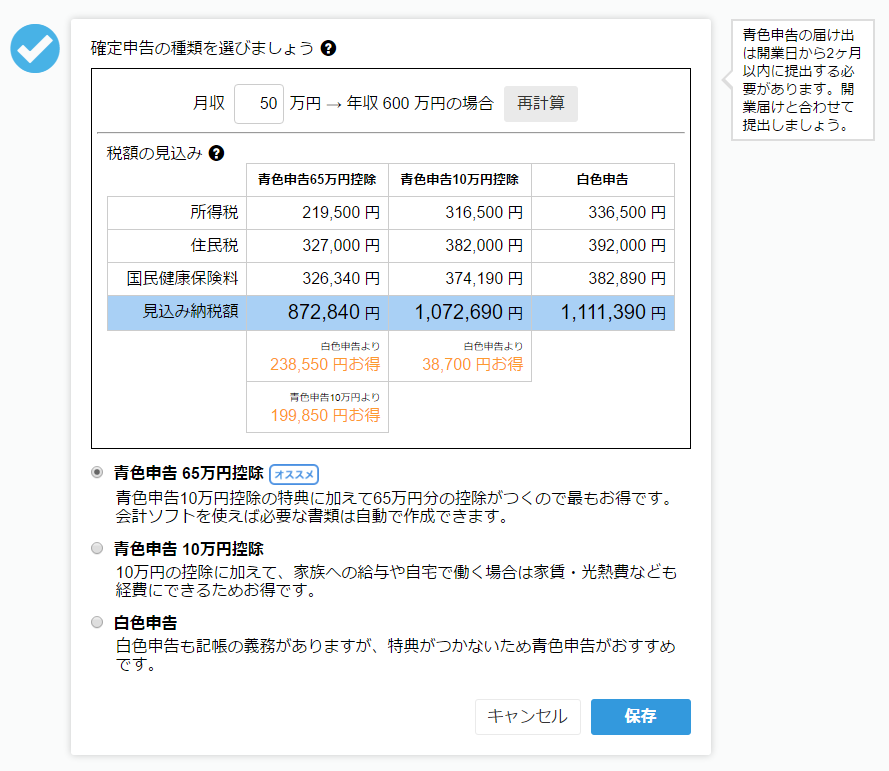

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

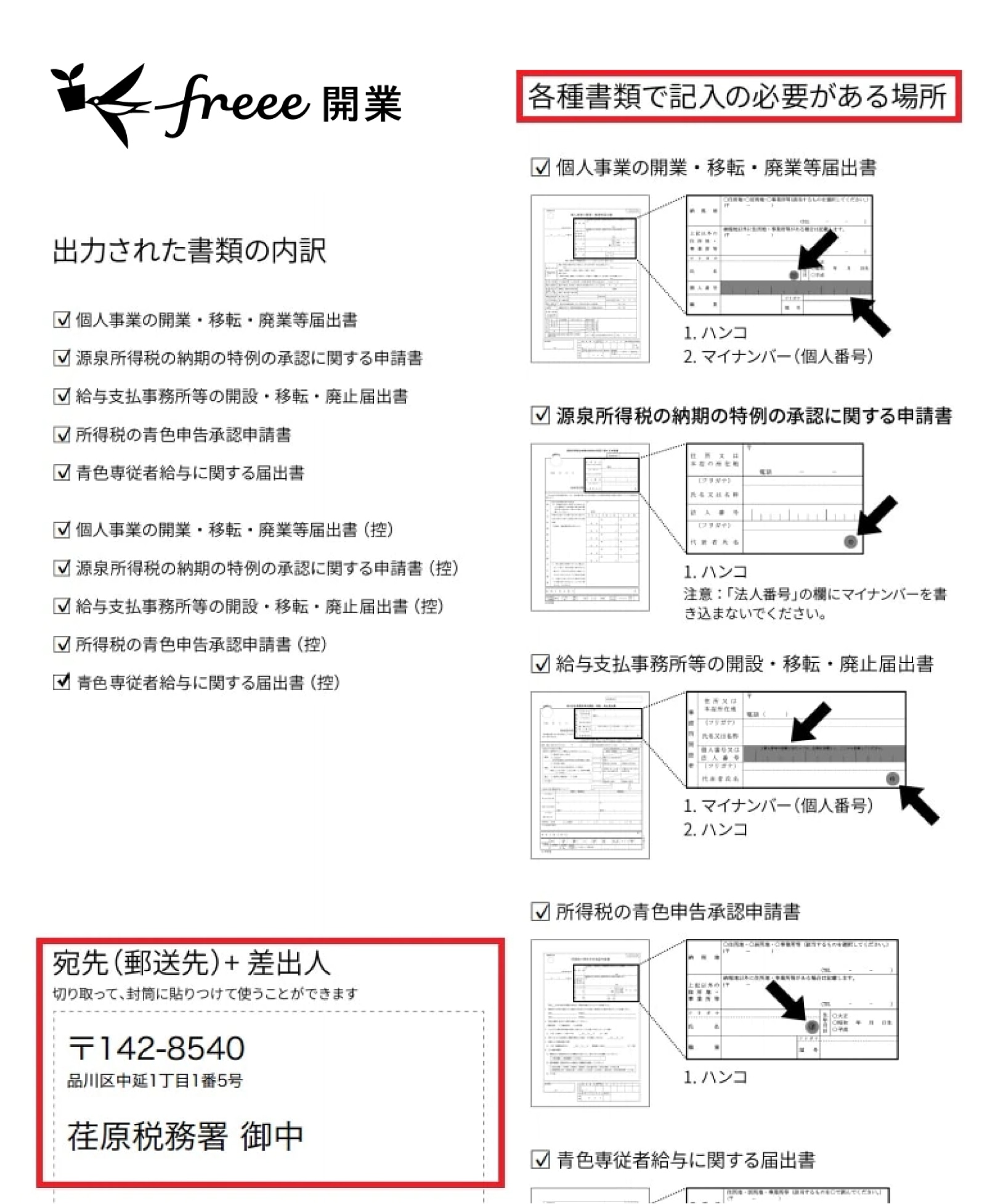

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

株式や不動産を現物出資できる?

株式や不動産による現物出資は可能です。現物出資の目的となる財産は、譲渡可能なもので貸借対照表に資産として計上できるもの(金銭で価格を評価できるもの)であればよいため、株式や不動産も該当します。

現物出資できる財産の詳細を知りたい場合は、「現物出資できる資産」を参考にしてください。

現物出資を行うデメリットは?

現物出資により考えられる主なデメリットとしては、財産の評価が難しいうえに、会社設立時の手続きが煩雑になることが挙げられます。また、資本金の現金の割合が少なくなり、資金ショートが起こらないように注意する必要がある点も挙げられます。

現物出資のデメリットについて詳細を知りたい場合は、「現物出資のデメリット」を参考にしてください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。