監修 北田 悠策 公認会計士・税理士

事業年度は、会社が1年間の決算を行うための重要な会計期間です。

事業年度の設定は、資金繰りや税務計画に影響を与えるため、慎重な検討が必要です。多くの会社が3月を決算期に設定していますが、これにはメリットとデメリットがあります。

事業年度を決める際のポイントも押さえ、自社の事業に最適な時期を決めてください。

本記事では、事業年度と会計期間について、決め方などを詳しく解説します。

目次

事業年度とは何か?

事業年度は、会社が1年間の経営活動を集計し、決算を行うための会計期間です。会社設立時に事業年度を定めることで、会社の財務報告や税務申告の基準となる期間が決まります。

一般的な会社においては、事業年度と会計期間は同義で使用していることが多いですが、ここでは、事業年度の定義とその重要性、会計期間との違いについて、詳しく解説します。

事業年度の定義と会社における重要性

事業年度とは、会社の経営活動を会計上で区切るための期間を指し、通常は12ヶ月(1年間)で設定されます。設定した期間中の会社の売上・費用・利益を集計して決算を行います。

会社の業績を評価して経営計画を策定し、財務状況を適切に把握するために、事業年度の設定は非常に重要です。

事業年度と会計期間(会計年度)について

事業年度と会計期間は、どちらも会社の経営活動を評価するために設けられる期間です。

【法人税法における事業年度】

| 法令・定款等による 定めの有無 | 会計期間等 | 事業年度 | |

|---|---|---|---|

| 法令又は定款等に会計期間の定めがある場合 | 1年を超えないとき | その期間 | |

| 1年を超えるとき | その期間を開始の日以後1年ごとに区分した各期間 (最後に1年未満の期間を生じたときは、その1年未満の期間) | ||

| 法令又は定款等に会計期間の定めがない場合 | 設立の日(注1)以後2か月以内に会計期間を定めて納税地の所轄税務署長に届け出たとき | その期間が1年を超えないとき | その期間 |

| その期間が1年を超えるとき | その期間を開始の日以後1年ごとに区分した各期間 (最後に1年未満の期間を生じたときは、その1年未満の期間) | ||

| 設立の日(注1)以後2か月以内に会計期間を定めた届出がないとき | 納税地の所轄税務署長が会計期間として指定した期間。ただし、人格のない社団等については1月 1日から12月31日までの期間 | ||

(注1)公益法人等又は人格のない社団等については収益事業を開始した日

出典:国税庁「法人税のあらましと申告の手引」

会社の場合、事業年度は自社の経営を集計・評価し、内部管理のために設定する期間で、会社ごとに自由に設定できます。一方で、会計期間(会計年度)は、法律や規制に基づいて設定され、主に税務処理や外部の財務報告に使用されます。

事業年度と会計期間は同義に使用されることが多く、事業活動に応じた柔軟な設定が可能です。

出典:国税庁「法人税のあらましと申告の手引」

事業年度は定款への記載義務はない

事業年度は、会社設立時に作成する定款への記載が必須ではない「任意的記載事項」に分類されます。定款に未記載でも会社は設立でき、事業運営への支障もありません。

定款に記載する際は、「当会社の事業年度は、毎年○月○日から翌年○月○日までとする」という形式で記載します。

出典:法務局「添付書面の記載例」

事業年度の決め方とポイント

事業年度は、会社の財務報告や税務申告の基準となる期間であり、以下のようなポイントに注意して決定する必要があります。

事業年度の決め方

- 消費税や法人税の納付時期を考慮する

- 資金繰りや税務メリットを考慮する

- 繁忙期を避ける

特に、資金繰りは会社の存続に重要であり、納税タイミングを考慮した設定が欠かせません。

消費税や法人税の納付時期を考慮する

事業年度の終了日は、消費税や法人税の申告期限に直接影響するため、決定する際には納付スケジュールの考慮が大切です。

消費税および法人税の申告は、事業年度終了の日の翌日から2ヶ月以内に行う必要があります。税金の納付が遅れると、延滞税などのペナルティを科せられる可能性があるため、期限までに税金を支払えるように事業年度を設定してください。

たとえば、年度末の支出が多い時期に事業年度が終了すると、納税資金が不足しやすくなるため、ボーナスや年末支払いが集中しない時期に事業年度を設定するなどの方法があります。

資金繰りや税務メリットを考慮する

事業年度を決める際には、資金繰りや税務上のメリットを考慮することが重要です。

たとえば、繁忙期など収益が多い時期に決算を行うと、税務申告や納税に必要な資金を十分に確保でき、突発的な資金不足を避けられます。

また、資本金1,000万円未満の会社は設立後2年間に消費税の免税措置があり、1期目を長くすることで節税効果を高めることが可能です。

なお、事業年度は1年を超えて設定できないため、たとえば設立日が5月1日ならば、事業年度の最終日を翌年の4月30日に設定するなどして対応します。

繁忙期を避ける

繁忙期を避けて事業年度を設定すれば、決算業務に集中でき、従業員の負担を軽減しながら帳簿の精度や正確性を高められます。

オフシーズンに決算を行うことで、取引先とスムーズな連携が取れるため、決算関連の調整が可能です。また、会計監査も余裕をもったスケジュールで対応できるでしょう。

ただし、資金繰りの観点からは、収益がピークの時期に税金を支払う戦略も取れるため、自社の状況にあわせて選択してください。

日本企業に3月決算が多い理由とメリット・デメリット

日本では多くの会社が3月決算を採用しています。これは、会計期間が4月1日から翌年3月31日までの日本の会計制度に合わせることで、取引先や金融機関との業績報告や調整しやすいことなどが理由です。

2023年に行われた国税庁の調査では、全法人の17.9%が3月決算を採用しており、業界慣習的な要因も大きいと考えられています。

以下は、3月決算のメリットとデメリットです。

3月決算のメリット

- 多くの会社が3月決算を採用しているため、取引先などとの決算時期が一致しやすく、業績報告や会計処理の調整がスムーズに行える

- 政府や自治体の会計年度と一致しているため、補助金の申請や契約の管理が効率化でき、会計基準や規制に対応しやすい

3月決算のデメリット

- 年度末に決算業務が集中するため、税務申告や会計監査の依頼が重なり、税理士や会計士などの確保が難しくなり、ミスが発生するリスクが高まる

- 繁忙期のリソース不足で業務負担が増え、業務効率の低下につながる恐れがある

3月決算は多くの会社にとってメリットがあるものの、業務負担が集中するというデメリットもあるため、自社の事業内容や業界の特徴などを考慮することが重要です。

出典:国税庁「第148回国税庁統計年報令和4年度版」

事業年度終了後に行う決算と公告

事業年度終了後、会社は決算を行って1年間の財務状況をまとめなければならず、株式会社は決算内容の公告が義務付けられています。

決算時に行う手続き内容と決算公告について把握し、期限内の対応が必要です。

決算とは何か?決算時に行うべき重要な手続き

決算とは、会社の事業年度が終了した際に、1年間の財務状況や経営成績を総括して利益や損失を確定する手続きです。

決算時には、「貸借対照表」「損益計算書」などの財務諸表を作成し、会社の財務状況を明確にします。この書類をもとに、法人税や消費税などの税務申告を行い、株主総会で財務状況を報告して承認を得ます。

決算後には、利益処分(配当金の支払いなど)や財務計画の見直しといった、会社の成長に向けた重要な意思決定も行われます。

出典:中小企業庁「中小企業の会計 31問31答」

決算公告の必要性と方法

決算公告は、決算終了後に貸借対照表や損益計算書の要旨を公開する手続きで、会社法で義務付けられています。

決算公告で会社の財務状況を広く公示することで、経営の透明性を高め、投資家や取引先などのステークホルダーに信頼を与える目的があります。

決算公告は、以下の方法で行います。

決算公告の方法

- 官報:公式の公告手段であり、多くの会社が利用している

- 日刊新聞紙:日刊新聞に掲載する

- 電子公告:会社のウェブサイトなどを通じて電子的に公開する

公告のタイミングは、定時株主総会終了後にできる限り早く公開するよう推奨されています。

公告を怠ると、会社法第976条第2項に基づいて行政指導を受け、罰則が科される可能性があり、会社の社会的信用を失うリスクもあるため確実な実施が求められます。

出典:国立印刷局「法定広告について」

出典:e-GOV「会社法」

事業年度変更のタイミングと手続き

事業年度は、会社の経営状況や取引先との調整に応じて、最初に決定した期間からの変更が必要となる場合があります。また、変更に際しては届出書の提出などの手続きが必要です。

事業年度変更に伴う注意点も押さえ、自社の事業年度の設定の際に考慮してください。

事業年度変更が必要なケースとその影響

事業年度の変更が必要になるのは、会社の経営環境や事業計画の変化によるものが多く、以下のようなケースがあります。

事業年度の変更が必要なケースの例

- 資金繰りの改善:繁忙期に資金が集中するため、資金繰りの余裕を持たせる

- 取引先との会計調整:取引先や親会社との決算期をあわせて、業績報告や会計処理をスムーズにする

- 税務メリットの最大化:消費税の免税期間を延長するなど

- 海外展開や子会社設立:海外の関連会社との連携を強化するために事業年度を合わせる

特に、資金の流れが変動しやすい業界では、事業年度の変更が資金繰りなど経営上の課題を解決する手段として活用できます。

事業年度変更の注意点

事業年度を変更した最初の決算期間が1年より短くなると、短期間で決算を行わなければなりません。減価償却費の計算も期間に応じた按分が必要になり、通常の決算業務よりも負荷がかかる恐れがあります。

また、事業年度の変更は資金繰りに影響を与えるため、タイミングの慎重な検討が必要です。大きな利益を翌期に繰り越すことで、繁忙期を避けた資金調整によって経営がプラスに働きます。

事業年度変更の手続き手順

事業年度を変更する際は、以下の手順に沿って進めます。

事業年度の変更手続きの流れ

- 取締役会や株主総会の実施

- 定款の変更(定款に記載している場合のみ)

- 「異動届出書」の提出

まず、取締役会や株主総会の特別決議での事業年度変更の承認が必要です。株主総会での承認を受けた後に議事録を作成し、定款に事業年度が記載されている場合は該当箇所を修正します。

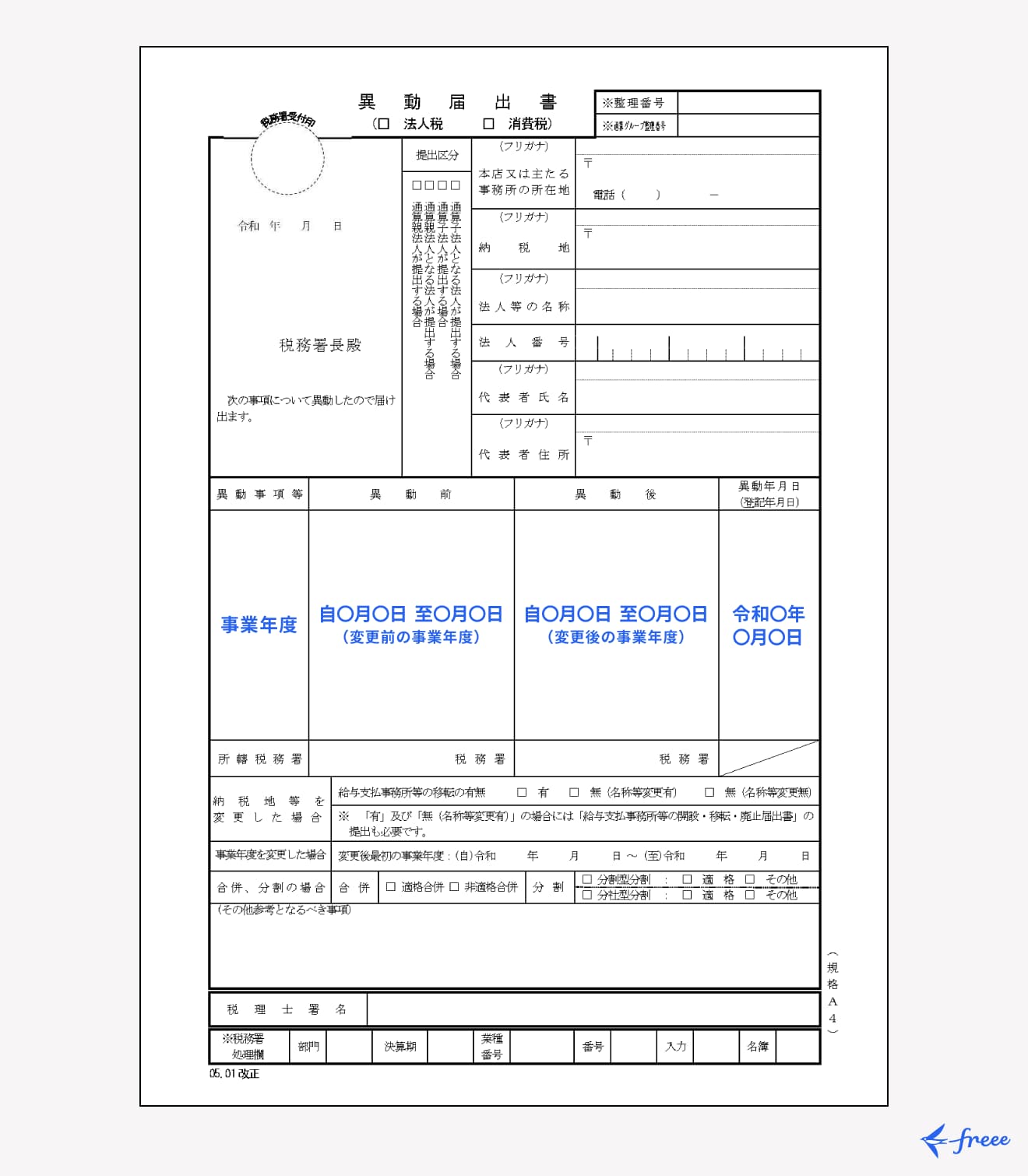

次に、税務署や各種関係機関に対して「異動届出書」の提出が必要です。

出典:国税庁「C1-8 異動事項に関する届出」

事業年度を変更する際の「異動届出書」の書き方は、以下の通りです。

異動届出書の書き方

- 法人名・所在地:会社名や本店所在地を記入

- 異動事項等:「事業年度」と記入

- 異動内容:変更前と変更後の事業年度を「自(開始日)至(終了日)」の形式で記入

- 異動年月日:株主総会での決議日を記入(登記する場合はその日を括弧書きする)

- 事業年度を変更した場合:変更後の最初の事業年度を記入

まとめ

事業年度は、財務報告や税務申告の基準となる期間で、通常は1年間と定められており、会社設立時に自社の経営の方向性や資金計画を考慮して設定します。事業年度をどの時期に設定するかは、資金繰りや納税時期に大きく影響するため、慎重に検討することが大切です。

事業年度は変更もできますが、頻繁に変更するわけではないため、必要に応じて専門家の意見を取り入れながら、自社に最適な事業年度を選択してください。

自分でかんたん・あんしんに会社設立する方法

会社設立の準備から事業開始までには、多くの書類や手続きが必要になります。書類の転記をするだけでもかなりの時間がかかってしまいます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

入力項目・次にやること、すべて画面上で把握できる

freee会社設立では、必要項目を記入していくだけで会社設立に必要な書類を作成することができます。また、登記の際に必要となる会社印も同時に購入が可能です。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で出力できる書類の一例>

- 定款

- 登記申請書

- 印鑑届出書 など

設立にかかるコストを削減できる

設立費用を削減したい方には電子定款がおすすめです。紙の定款では、収入印紙代40,000円がかかりますが、電子定款ではこれが不要となります。

freee会社設立は電子定款にも対応しており、電子定款作成に必要な機器やソフトの準備なども必要がないため、自分で作成するよりもコストを抑えることができます。

<設立にかかる費用の比較例>

(1)freee会計を年間契約すると、無料になります。

(2)紙定款の印紙代(40,000円)

会社設立の準備を進めながら、バーチャルオフィスの申し込みが可能!

会社設立するためにオフィスの住所が必要になります。

自宅をオフィス代わりにしている場合は、自宅の住所でも問題ありませんが、公開情報となってしまうので注意が必要です。

自宅兼オフィスのように実際の住所を公開したくない場合や、管理者や所有者に物件の法人登記が認められていない場合は、バーチャルオフィスを利用するのがおすすめです。

freee会社設立では、会社設立に必要な書類を無料で作りながら、バーチャルオフィスの申し込みもできます!

まずはこちらからfreee会社設立に無料で登録してみてください!

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

事業年度と会計期間とは?

事業年度と会計期間は同義に使用されることが多く、柔軟な設定が可能になっています。

事業年度について詳しく知りたい方は、「事業年度とは何か?」をご覧ください。

事業年度はどのように決めればいい?

事業年度を決める際は、納税期間を考慮した上で、資金繰りや決算業務の負荷など、自社の状況に合わせた設定が望ましいです。

事業年度の決め方を詳しく知りたい方は、「事業年度の決め方とポイント」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。