個人事業主とは、法人を設立せずに個人で反復・継続して事業を営んでいる人のことを指します。一方、法人とは法律によって人と同じ権利や義務を認められた組織のことです。

本記事では、個人事業主と法人の違いを13項目に分けて詳しく解説します。

目次

- 個人事業主・法人の概要

- 個人事業主

- 法人

- 個人事業主と法人の違い

- 1.事業開始までの手続き

- 2.事業開始までにかかる費用

- 3.税金

- 4.社会保険負担の有無(従業員分含む)

- 5.事業維持にかかる費用(税金以外)

- 6.経費の範囲

- 7.社会的信用度

- 8.資金調達

- 9.事業の廃止

- 10.事業承継のスムーズさ

- 11.赤字の繰越

- 12.責任範囲

- 13.会計・経理

- 個人事業主から法人化するのが向いているケース

- 法人向けの事業を行いたい

- 資金調達の幅を広げたい

- 従業員を雇って事業を拡大したい

- 前年以前から年間課税売上高が1,000万円を超えている

- 年間利益が800万円を超えそう

- 法人化が向いていないケース

- 事業拡大を予定していない

- 利益が伸びていない

- 個人事業主から法人に移行する流れ

- まとめ

- よくある質問

個人事業主・法人の概要

事業形態には主に、個人事業主と法人の2種類が存在します。どちらを選ぶかによって、手続きや税制上の扱いが大きく異なるため、それぞれの特徴を理解することが重要です。

個人事業主

個人事業主とは、税務署へ開業届を提出し、個人で継続して事業を営んでいる人をいいます。

事業主が責任者として活動しており、家族や従業員を含めた事業形態も対象となります。混同されがちな「フリーランス」は、雇用されない働き方を指し、税制上の区分ではありません。

したがって、フリーランスの中には開業届を提出せず、個人事業主に当てはまらない人も含まれます。働き方や税制上の違いがあるため、正確に区別する必要があります。

法人

法人とは、登記などの法的な手続きを経て成立し、個人と同様に権利や義務を認められた存在です。分類は多岐にわたりますが、大きく公法人と私法人(営利団体・非営利団体)に分けられます。法人の中でも個人事業主などが設立できるのは、私法人です。

営利団体に分類される会社には複数の形態があり、株式会社や合同会社などが該当します。近年では合名会社や合資会社の新設数が減少しており、選択肢として重視されにくくなってます。

実際に、登記統計でも合名会社や合資会社の設立件数が2023年でそれぞれ年間20件未満であると示されています。

出典:e-Stat 政府統計の総合窓口「会社及び登記の種類別 会社の登記の件数」

法人について詳しく知りたい方は別記事「法人とは?法人の種類や個人事業主との違いをわかりやすく解説」をご覧ください。

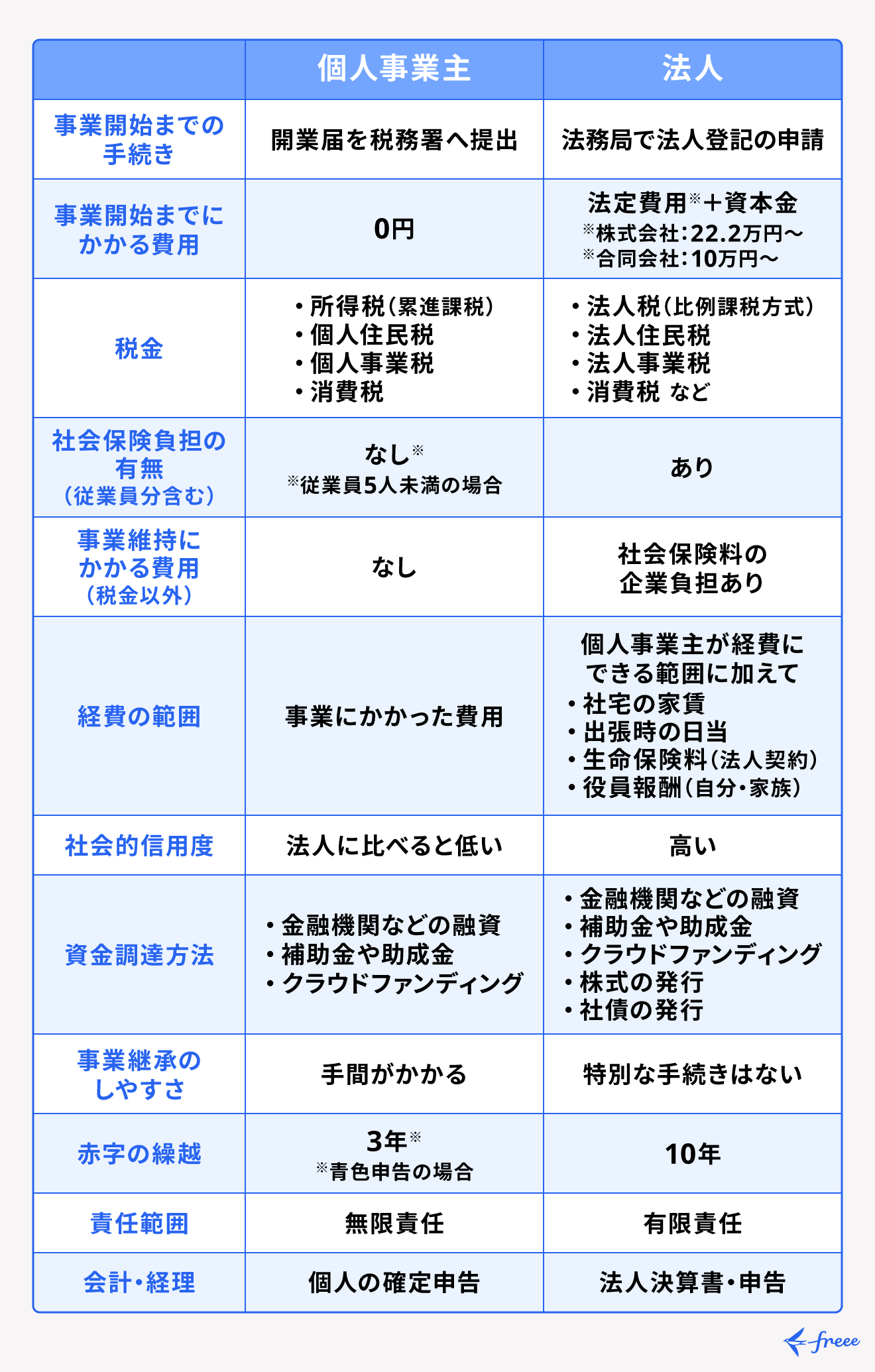

個人事業主と法人の違い

個人事業主は開業届を税務署に提出するのみで、手間も費用もかからずに開業ができます。

対して法人は、会社法などの法律に基づいた法人登記をしなければならず、設立するまでに一定時間と手間がかかります。また、法人は設立時に発生する法定費用のほかにも資本金などの準備も必要です。

個人事業主と法人の違いを項目ごとにまとめました。

1.事業開始までの手続き

個人事業主になる場合は、税務署に開業届を提出するだけで完了します。手続き時に費用もかからないため、手間もコストも最小限で済みます。

一方、法人は設立するために法務局で法人登記をしなければなりません。法人登記には、約10種類の書類の準備のほかに法定費用や資本金などの費用が必要です。法人登記の申請から10日前後で設立完了となります。

個人事業主の開業手続きに比べて、法人は設立完了までに手間とコストが一定かかります。

2.事業開始までにかかる費用

個人事業主は事業にかかる備品などを購入する必要はありますが、開業手続きには特に費用はかかりません。

一方、法人は設立する会社形態に応じて法定費用が発生します。法定費用は会社形態によって異なりますが、株式会社は約22万円、合同会社は約10万円が最低でも必要です。法定費用以外にも、会社印の購入や社会保険への加入が必要になるため、さらに費用がかかるでしょう。

ほかにも、法人では資本金が必要です。2006年の新会社法施行以降、法律上は1円以上で会社設立が可能ですが、資本金は「会社の体力」とも呼ばれ、会社の信用度にも関わるため、ある程度のまとまった金額を用意することが推奨されます。

資本金の目安としては、会社設立から3ヶ月間利益がまったくなくても事業が続けられる金額が一般的です。

事業開始にかかる費用については別記事「会社設立の費用はいくら?株式会社と合同会社の維持費もわかりやすく解説」をあわせてご確認ください。

3.税金

個人事業主と法人では課せられる税金が異なります。具体的には以下のとおりです。

【個人事業主に課せられる税金の種類】

- 所得税

- 個人住民税

- 消費税

- 個人事業税

【法人に課せられる税金の種類】

- 法人税

- 法人住民税

- 消費税

- 法人事業税

個人事業主の所得税の課税対象となる「所得」とは、1月1日から12月31日までの売上の合計額(総収入金額)から、必要経費や所得控除を引いた金額です。

所得税には累進課税が適用されており、所得が多くなるほど税率も高くなります。高収入の方は、所得の約半分が税金として徴収されてしまう場合もあり、かかる税率の計算には注意が必要です。

所得税率の速算表

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

一方、法人には法人税がかかります。法人税とは、法人の事業活動で得た所得に対して課せられる国税を指します。

法人税は法人の種類や資本金額、年間所得金額で税率が決定します。ただし、法人税には比例課税方式が採用されているため、税率がほぼ一律かつ個人事業主の所得税よりも税率の上がり方が緩やかなのが特徴です。

たとえば、普通法人で2023年に事業開始した場合の法人税率は以下のようになります。

| 課税対象となる所得金額 | 税率 |

|---|---|

| 800万円以下 | 15% |

| 800万円以下(適用除外事業者) | 19% |

| 800万円超 | 23.2% |

なお、個人事業主であれば、赤字経営となってしまった場合は所得税や住民税は課せられません。しかし法人に課される法人住民税においては、たとえ赤字であっても資本金などをもとにした均等割部分が課せられるため注意が必要です。

法人税については別記事「法人にかかる税金の種類は?税率や計算方法を個人事業主と比較」をあわせてご確認ください。

4.社会保険負担の有無(従業員分含む)

個人事業主の場合は、従業員が5人未満であれば社会保険への加入義務はありません。

一方、法人は役員報酬が0円である場合を除き、自分ひとりだけの会社であっても社会保険への加入義務が生じます。

社会保険に加入すると、法人は従業員の社会保険料の半分を負担しなければならないため、費用や事務作業面の負担が発生します。

5.事業維持にかかる費用(税金以外)

事業を維持することに対して、個人事業主は税理士費用や会計ソフト利用料、オフィス家賃、光熱費などの固定費以外に特に費用がかかることはありません。しかし、法人は事業維持にあたって以下のような費用がかかります。

事業維持にかかる費用(税金以外)

- 社会保険料:従業員の給与の約15%

- オフィス賃料:売上総利益(粗利益)に対して10~20%の範囲が理想

- 税理士顧問料:月額1~6万円※訪問回数や法人の年間売上などによって異なる

なお、このうちオフィス賃料や税理士顧問料は、個人事業主であってもかかる場合があります。いずれにしても、個人事業主と比べて法人のほうが、事業の維持に費用がかかります。

6.経費の範囲

個人事業主も法人も、事業にかかった費用は基本すべて経費として計上できます。

たとえば、事業所の家賃や水道光熱費、打ち合わせに使用したカフェの飲食代、取引先関係者の冠婚葬祭で支払った慶弔費などが含まれます。ただし、法人は経費計上できる交際費の限度額が決まっているので注意が必要です。

また、個人事業主は、売上から経費を差し引いた分が事業所得となり「給与」という概念がないため、自身の収入を経費として計上できません。

しかし法人では、自身への給与(役員報酬)は「給与所得」に該当するため、経費として計上が可能です。ほかにも賞与や退職金も経費計上ができるため、かなりの節税になるでしょう。

7.社会的信用度

法人は、会社法などの法律に基づいてより厳格に運営されるので、社会的信用が高いとされています。そのため、銀行でのプロパー融資においても、財務面の透明性の観点から審査に通りやすい傾向にあります。

人材採用においても、法人の方が社会保険や福利厚生、就業規則におけるメリットを提示でき、より優秀な人材が集まりやすいといえます。

個人事業主は、事業を行う上で大きな問題はありませんが、法人に比べると社会的信用度は低いでしょう。個人事業主との取引を避ける企業もあるため、新規取引が難しい可能性もあります。

8.資金調達

資金調達の方法として、主に以下の5つが挙げられます。

資金調達の方法

- 金融機関などからの融資

- 補助金・助成金

- クラウドファンディング

- 株式の発行

- 社債の発行

上記5つの方法は法人の「株式会社」であればすべて利用可能です。株式会社以外の形態の法人は、4.株式の発行を除く4つの方法であれば利用できます。

個人事業主は1〜3の方法を利用できますが、法人と比べて審査が厳しかったり、調達できる資金が少額であったりする可能性があります。

【関連記事】

資金調達とは? 企業の資金調達方法やメリット・デメリットを簡単に解説

9.事業の廃止

個人事業主が事業を廃止する際は、開業したときと同じように、廃業届を税務署へ提出するだけで手続きは完了です。

一方の法人は、法務局や税務署などさまざまな役所に対して廃業を伝えなければならないため、以下のような手続きが必要となります。

雇用者ありの株式会社の場合

- 法務局へ「解散登記」「清算人選任登記」「清算結了登記」を行う(約4万円)

- 税務署等へ「廃業届」などを提出

- 年金事務所へ「健康保険厚生年金保険適用事業所全喪届」を提出

- ハローワークへ「雇用保険適用事業所廃止届」などを提出

- 労働基準監督署へ「確定保険料申告書」や「労働保険料

- 還付請求書」を提出

- 官報で解散の事実を公告する(約4万円)

事業の廃止に関しては、1つの書類の提出で済む個人事業主よりも、法人のほうが圧倒的に手続きが煩雑であることがわかります。

10.事業承継のスムーズさ

経営者が亡くなるなどの理由で事業継承が必要になった場合、法人の方が事業継承そのものやそれまでの事業運営がスムーズに行えます。

これは、法人の方が、事業の主体が経営者という「人」ではなく会社という「法人」にあるため、経営者が交代しても法人そのものは存続するためです。ただし、株式の相続・贈与や経営権の移譲といった手続きや、相続税・贈与税の課題、後継者教育、金融機関との調整は必要であることを認識しておきましょう。

一方、個人事業主は事業の主体が「人」そのものであるため、経営者が交代するときには、以下の表に示している手続きが必須です。個人事業主が亡くなった場合は遺言がなければ資産は相続対象となり、相続人全員の同意が得られなければ事業継続が難しくなることがあります。また、個人事業主が事業継承前に亡くなった場合、事業用口座も凍結されてしまうため、事業継承や相続がスムーズに進まなければ、支払いなどが滞ってしまうなど、運用面でのリスクもあります。

| 事業を承継する側 | 事業を承継される側 |

|---|---|

| 1.税務署へ「事業廃止届出書」などを提出する 2.事業用資産を承継される側へ渡す | 1.税務署へ「事業開始届出書」などを提出する 2.事業用資産を承継する側から受け取る |

上記の手続きを経て、正式に「人」の交代と事業用資産の移転が認められることで、個人事業の事業承継が完了します。

11.赤字の繰越

青色申告をしていれば、個人事業主も法人も赤字を繰り越せます。

ただし、繰り越せる期間は個人事業主が3年で法人が10年であるため、法人のほうが有利です。なお、2018年4月1日前に開始した事業年度において生じた欠損金額の繰越期間は9年となります。

たとえば「今年の利益が500万円で、その前の10年間は毎年50万円の赤字が続いていた」という状況だったとします。

法人であれば10年まで繰り越せるので、今年の黒字「500万円」から10年分の赤字「500万円」を差し引いた結果、今年の課税対象額は「0円」です。

一方、個人事業主の場合は、繰り越せるのが3年だけなので、今年の黒字「500万円」から3年分の赤字「150万円」を差し引いた「350万円」が、今年の課税対象額となります。

以上のように、個人事業主では赤字を繰り越せるのが3年であるため、事業を安定させるのに長期間必要な場合には、10年まで赤字を繰り越せる法人のほうがおすすめです。

12.責任範囲

責任範囲については、個人事業主が「無限責任」、法人が「有限責任」という大きな違いがあります。

無限責任とは、たとえば事業に失敗して借金を背負う羽目になった場合、その返済処理のすべてを自身で行わなければなりません。有限責任では、会社が倒産して借金ができたとしても、個人が責任を負うのは出資額の範囲までとなります。

事業で万が一のことが起こった場合に個人が背負うリスクが、法人のほうが小さくて済むと言われるのはそのためです。

13.会計・経理

個人事業主も法人も、日々の経理作業は必須です。そうして作られた経理内容を取りまとめて、個人事業主は毎年2月16日〜3月15日までの間に確定申告を、法人は自社で決めた決算日までに法人決算を行います。

確定申告は「所得税額の計算と納税」が、法人決算は「税額の計算」「株主などへの財政状態及び経営成績の開示」が目的です。

会計や経理作業は法人のほうが複雑で、扱う書類の数も増えます。そのなかで作業のすべてを人力で行うのは限界があるため、会計ソフトなどを活用してミスを防止しながら進めていくのがよいでしょう。

個人事業主から法人化するのが向いているケース

個人事業主から法人化することで、節税効果が高まったり社会的信用度が高まったりと優れたメリットがあります。しかし、誰もが法人化によってメリットを享受できるわけではありません。

なかには、個人事業主のままでいたほうが有利なケースもあるため、自身が個人事業主・法人のどちらに向いているのかを確認する必要があります。

ここからは法人化に向いている具体的なケースを解説します。

個人事業主が法人化すべきタイミングについては別記事「法人化(法人成り)とは?メリットやデメリット、最適なタイミングについて徹底解説」をあわせてご確認ください。

法人向けの事業を行いたい

企業間取引を意味する「BtoB」や、企業と消費者の間に別の企業が入る「BtoBtoC」のように、法人相手の事業を行いたいと考えているのであれば、個人事業主ではなく法人として起業するのがおすすめです。

個人事業主でも法人相手の事業を行えますが、企業によっては「個人事業主とは取引しない」としているところもあるため、せっかくのビジネスチャンスを逃すことになる可能性が出てきます。

資金調達の幅を広げたい

先述のとおり、法人のほうが個人事業主よりも大規模な方法での資金調達が可能です。

個人事業主でも金融機関の融資や補助金・助成金、クラウドファンディングを利用すれば資金調達は可能です。

しかし、融資額が少額だったり、用途を限定されたりと制限がつくことがあるため、多額かつ使い勝手の良い資金を確保するには、法人のほうが都合よいでしょう。

従業員を雇って事業を拡大したい

積極的に事業の拡大を図りたい場合も、個人事業主より法人のほうが適しています。事業を拡大するには、従業員を雇ってこなせる仕事の量や幅を増やすのが近道であるからです。

もちろん、個人事業主でも従業員を雇うことは可能ですが、法人より低い社会的信用度がここでも響きます。個人事業主は不安定なイメージが強いため、法人が従業員募集をかけた場合と比べて人材の確保が難しくなります。

できるだけ多くの人が従業員募集に関心をもつようにするためにも、法人化して社会的信用度を高めるのがおすすめです。

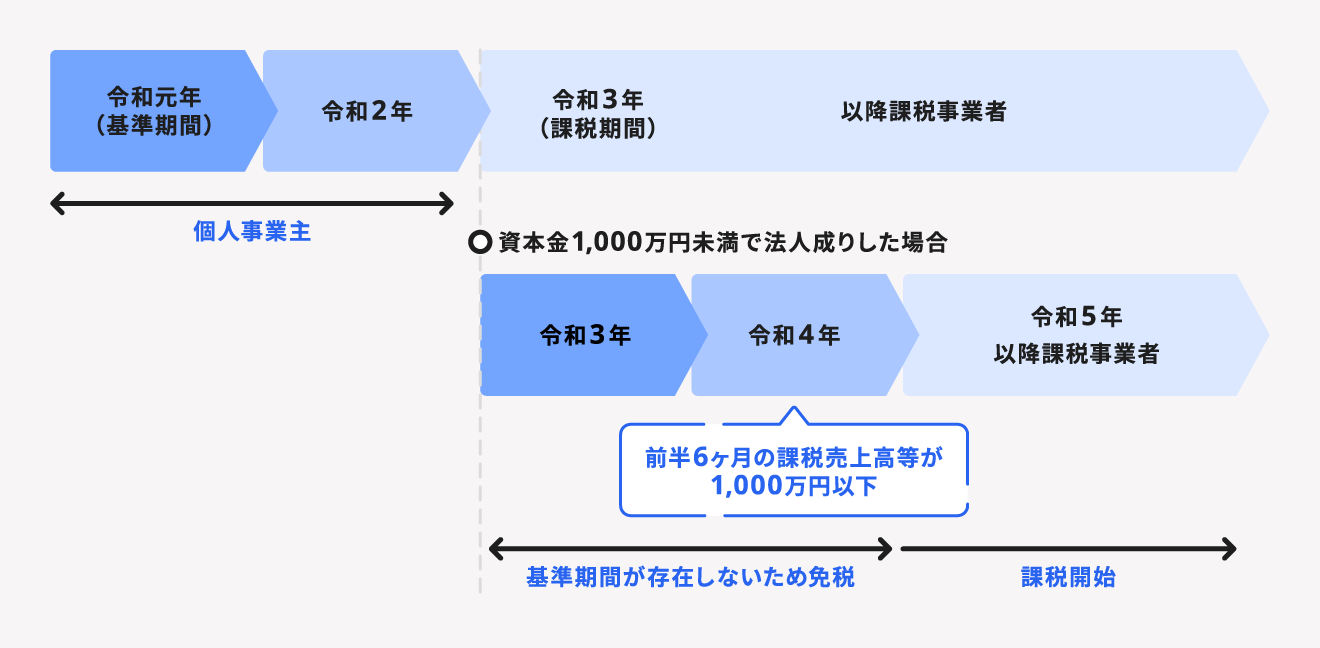

前年以前から年間課税売上高が1,000万円を超えている

個人事業主でも法人でも、基準期間の課税売上高が1,000万円を超えると消費税の課税事業者となります。ただし、実際に消費税の納税義務が発生するのは、課税売上高が1,000万円を超えてから2年後です。

たとえば「2年前から課税売上高が1,000万円を超えている」という個人事業主は、今年から消費税を納めなければなりません。

このタイミングで個人事業主から法人化すれば、以下の図のようにさらに2年間は消費税の納税が免除されます。なお、この免除規定が適用されるのは資本金1,000万円未満の法人のみです。

消費税の負担をできるだけ抑えたい人は、タイミングを見計らって、消費税が免除される仕組みを最大限活用しましょう。

なお、2023年10月より始まったインボイス制度に付随して、インボイス制度に登録するようであれば課税売上高の金額にかかわらず課税事業者となり、ここで解説した消費税の免除は受けられません。

インボイス制度への対応も加味して、法人化を検討することをおすすめします。

年間利益が800万円を超えそう

年間利益が800万円を超えそうになっている個人事業主も、法人化を前向きに検討すべき段階といえます。なぜなら年間利益、つまり課税所得が800万円というのは、所得税の税率が1段階上がる直前であるためです。

所得税には、所得が多くなるほど税率が上がる「累進課税」が採用されています。

課税所得800万円の場合の税率は23%ですが、900万円を超えると33%へと一気に上がります。

一方、法人税の実効税率は最大でも23.2%程度に抑えられており、今後も利益が増える見込みがある場合、課税所得が900万円を超える前に法人化することで、所得税の負担増を抑えられる可能性があります。

法人化が向いていないケース

ここでは、法人化せず個人事業主のままでいたほうがよいケースを2つ紹介します。

事業拡大を予定していない

法人化が向いているケースに挙げたとおり、事業拡大を大きな目的としているのであれば、法人化は有効な手段です。しかし、事業を拡大する予定もないのに法人化しても、「社会的信頼度の高さ」「経費範囲の広さ」といったメリットを活かすことはできません。

また、BtoBやBtoBtoCなどの法人向けではなく、一般消費者向けをターゲットとしている以下のようなBtoCの事業であれば、個人事業主のままでも特に問題はありません。

BtoC事業の例

- 美容院

- エステサロン

- マッサージ店

- 飲食店

- コンサルタント など

利益が伸びていない

先述のとおり、「年間利益800万円」が法人化を検討し始めるひとつのタイミングです。そのため、利益がそこまで出ていない状態であるなら、法人化のことを考える必要はありません。

実際に法人化するにあたっては、時間や手間がかかるうえ、以下のようにある程度まとまった費用もかかるためです。

法人化にあたり必要な費用例

- 法人設立までにかかる費用(創立費):定款認証印紙代・定款認証手数料・登録免許税など

- 法人設立後から営業開始までにかかる費用(開業費):広告宣伝費・事務用品・通信費用または備品の購入費などなど

事業の利益がそれほど伸びていない状態で上記の費用を負担することは、かえって事業の足かせになりかねません。ひとまずは個人事業主のまま事業に集中したほうがよいでしょう。

開業費については別記事「開業費とは?認められる経費と帳簿の付け方や節税方法を解説」をあわせてご確認ください。

個人事業主から法人に移行する流れ

個人事業主から法人に移行する基本的な流れは以下のとおりです。

個人事業主から法人に移行する流れ

- 会社形態の決定

- 会社の基本事項の決定

- 会社用印鑑の購入

- 定款の作成

- 定款の認証を受ける(株式会社の場合)

- 資本金の払い込み

- 登記申請

個人事業主が法人化する際の具体的な流れについて詳しく知りたい方は別記事「個人事業主からの法人化とは?必要な手続きや流れなどをわかりやすく解説」をご覧ください。

まとめ

個人事業主と法人の間には、税制上の違いを含めた金銭的負担の大きさや社会的信用度など、様々な違いがあります。

個人事業主から法人への変更も可能であるため、個人事業主として事業を開始し、事業拡大のタイミングで法人化することも選択肢のひとつです。現在、個人事業主の場合は所得額に応じて法人化したほうが節税効果が高い可能性があります。

まずは個人事業主と法人それぞれの特徴やメリット・デメリットを理解して適切な事業形態を選択しましょう。

よくある質問

個人事業主と法人の違いは?

個人事業主とは、法人を設立せずに個人で反復・継続して事業を営んでいる人のことを指します。一方、法人とは「法律によって人と同じ権利や義務を認められた組織」のことを指します。

詳しくは、記事内「個人事業主と法人の違い」をご覧ください。

個人事業主と法人どちらがいい?

個人事業主は所轄の税務署に開業届を提出するのみで手続きが完了します。一方、法人は設立するために法人登記の申請が必要です。準備しなければならない書類が多かったり、設立費用が一定かかったりするため、個人事業主に比べて設立までに時間や手間が発生します。

ただし、法人は会社法などの法律に基づいてより厳格に運営されるので、社会的信用が高いとされています。また、資金調達の方法や経費にできる範囲が個人事業主よりも多いです。

詳しくは記事内「個人事業主と法人の違い」をご覧ください。

個人事業主と法人どちらがいい?

所得が800万円の場合、個人事業主にかかる所得税率は23%ですが、法人税にかかる税率は15%です。控除分を差し引いたとしても個人事業主の納税金額の方が高くなるため、一般的に個人事業の所得が800万円を超えたときが、法人化のタイミングといえます。

詳しくは記事内「個人事業主から法人化するのが向いているケース」をご覧ください。