監修 安田亮 安田亮公認会計士・税理士事務所

確定申告の際には、収入から経費や所得控除を差し引いて課税所得の金額を計算し、課税所得の金額に応じた所得税率をもとに所得税額を計算します。

「個人事業主として開業した」「副業で収入が発生した」などで初めて確定申告をする方も、収入から所得税額の算出までの計算の流れを押さえておくことが重要です。

本記事では、確定申告での所得税の計算方法や、所得税の負担を軽減する方法などを紹介します。確定申告の計算の基本知識を身に付けて、スムーズに申告手続きを進めていきましょう。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

確定申告における所得税等の計算方法

確定申告は、所得税の納税のために、1月1日から12月31日までの1年間の所得と、所得に対する所得税を計算して申告する手続きです。

その年の翌年2月16日から3月15日までに確定申告書などを提出して申告します。

確定申告書には、収入、所得金額、控除を計算したのち、税金やその他の項目を記入していきます。その際に、収入から経費や控除を差し引いて課税所得を計算し、所得税率をかけて所得税を計算することになります。

所得税の税率は次の通りです。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

所得税は累進課税であり、所得金額が上がるごとに一定額を超えた金額分に対して各段階に応じた税率が課せられます。所得税額は複数の税率を用いて計算もできますが、上記の表の「控除額」を用いると以下の簡単な計算で算出が可能です。

所得税額 = 課税所得 × 税率 - 控除額

なお、各種の税額控除(配当控除、住宅借入金等特別控除など)の適用を受ける場合には、上記の計算式で算出した金額から、税額控除の金額を差し引いて実際に支払いをする所得税額を算出します。

出典:国税庁「所得税の税率」

出典:国税庁「税額控除」

【関連記事】

所得税の計算方法は?税率・控除についてもわかりやすく解説

累進課税制度とは?仕組みやメリット・デメリット、計算方法をわかりやすく解説!

課税される所得の種類

課税される所得の種類は、以下の10種類があります。確定申告する所得がどの所得に該当するのか正しく判断するためにも、各所得の内容は知っておく必要があります。

| 所得の種類 | 概要 |

|---|---|

| 利子所得 | 預貯金や公社債の利子や合同運用信託、公社債投資信託及び公募公社債等運用投資信託の利益の分配にかかわる所得 |

| 配当所得 | 株主や出資者が法人から受ける配当金や、投資信託の収益分配金にかかわる所得 |

| 不動産所得 | 土地や建物などの不動産、借地権などの不動産上の権利をはじめ、船舶や航空機の貸付けによって得られる所得 |

| 事業所得 | 農業・漁業・製造業・卸売業・小売業・サービス業をはじめとするその他の事業から生ずる所得 |

| 給与所得 | 会社員が勤務先から受け取る給料や賞与(ボーナス)の所得 |

| 退職所得 | 勤めていた勤務先から受ける退職手当や、厚生年金基金などの加入員の退職によって支払われる一時金などの所得 |

| 山林所得 | 山林を伐採して譲渡する場合や、立木のまま譲渡することによって生じる所得 |

| 譲渡所得 | 土地・建物・ゴルフ会員権などの資産を譲渡することによって生じる所得や、建物などの所有を目的とする地上権の設定による所得 |

| 一時所得 | 労働や資産を売却して所得を得た場合や、営利を目的とする継続的な行為から生じたものではない所得 |

| 雑所得 | 上記9種類の所得のいずれにも該当しない所得 |

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

確定申告書への記載方法

実際に確定申告書の計算を行う場合は、以下の手順で順番に記載していきます。

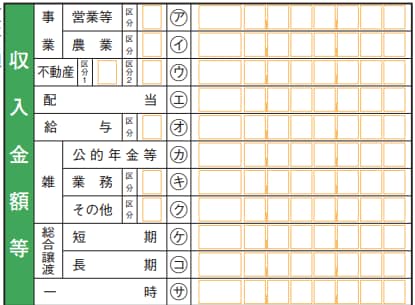

①収入金額等

出典:国税庁「令和6年分の所得税等の確定申告(案)」

「収入金額等」の欄では、申告する年度の収入を記載します。フリーランスや個人事業主の収入は「営業等(ア)」、従業員として給与を受け取った場合は「給与(オ)」に記入します。

不動産収入があった場合は「不動産(ウ)」に、株式などで配当があった場合は「配当(エ)」に記入しましょう。

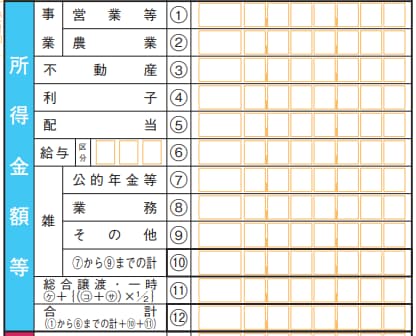

②所得金額

出典:国税庁「令和6年分の所得税等の確定申告(案)」

所得金額等は、収入金額等から経費を差し引いた金額をそれぞれ記載します。

所得がある項目についてそれぞれ記載したら、最後に、「営業等(1)」から「総合譲渡・一時(11)」までの合計金額を「合計(12)」に記載しましょう。

③所得から差し引かれる金額

出典:国税庁「令和6年分の所得税等の確定申告(案)」

生命保険料や地震保険料の控除を受けている場合や、配偶者控除を申請する場合はこちらに記入をします。

確定申告の時期になると各控除証明書や源泉徴収票が届きますので、それらを見ながら記入しましょう。医療費控除や寄附金控除は源泉徴収票上に記載されていないので、別途、領収書や明細書を用意する必要があります。

「基礎控除(24)」は、誰でも48万円分受けられますので、忘れずに「48」と記載しましょう。「社会保険料控除(13)」~「基礎控除(24)」までの合計金額を「(25)」に記入し、さらに「(25)」から「寄付金控除(28)」までの合計金額を「(29)」に記入します。

④税金の計算

出典:国税庁「令和6年分の所得税等の確定申告(案)」

納税する税金の計算をしていきます。

まずは、「課税される所得金額(30)」の欄に、3の「所得金額」の「合計(12)」から、「所得から差し引かれる金額」の「合計(29)」の金額を差し引いたものを記入します。

その上で、「上の(30)に対する税額(31)」に、「課税される所得金額(30)」に「No.2260 所得税の税率」をかけて計算した税額を記載します。

なお、第三表を提出する人(分離課税の所得を申告する人)は、第三表の「税額(84)」の金額を記載します。

⑤その他の欄の記入

確定申告が必要になる金額

収入が一定額を超えるまでは、所得税は課せられません。その金額のラインは、会社員の場合は年収103万円(基礎控除以外は考慮していません)、個人事業主の場合は年間所得48万円となります。所得税が発生する収入の金額について、以下で詳しく見ていきましょう。

会社員は年収103万円を超えると所得税がかかる

会社員は、給与所得控除が55万円、基礎控除が48万円あり、その合計額の103万円を年収が超えると所得税が発生し、確定申告が必要です。

給与所得控除は、会社員などの企業から給与をもらう給与所得者が受けられる所得控除で、控除額は年収によりますが、最低でも55万円が控除されます。基礎控除については、所得金額が2 ,400万円以下であれば一律に48万円が所得から控除されます。

なお、パート・アルバイトの方も年間での収入が103万円を超えると所得税がかかります。月々の収入に直すと月収8.8万円が、所得税が課税されるかのラインとなります。

出典:国税庁「給与所得控除」

出典:国税庁「基礎控除」

【関連記事】

給与所得控除とは?給与所得の計算方法や所得控除との違いをわかりやすく解説

アルバイトでも所得税はかかる?注意点や確定申告の方法を解説

個人事業主は年間所得48万円を超えると所得税がかかる

個人事業主は、基礎控除の適用が受けられますが、給与所得控除の適用はありません。基礎控除の金額である48万円を超える年間所得があると、所得税が課せられ、確定申告が必要です。

所得税の負担を減らす方法

所得税の負担は、所得控除、青色申告、iDeCo・小規模企業共済などを上手く活用することで軽減できます。必要経費を漏れなく計上することも重要なポイントです。

所得控除を利用する

医療費控除や寄附金控除など、各種の所得控除を適用することで所得金額を少なく抑えて、所得税の負担を軽減できます。

年間の医療費が10万円を超えるときに医療費控除を申告するなど、所得控除が適用できる場合には、忘れずに申告を行いましょう。

出典:国税庁「医療費を支払ったとき(医療費控除)」

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

青色申告する

確定申告は、青色申告・白色申告の2つの申告方法があり、青色申告では最大65万円の青色申告特別控除が適用可能です。

青色申告は必要書類が多く、特に65万円の控除を受ける場合は複式簿記が必要になるなど手間がかかりますが、白色申告にはないメリットが多数あります。

青色申告のメリット

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越と繰戻ができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

確定申告ソフトなどで上手く負担を軽減しながら、青色申告のメリットを活用していきましょう。

出典:国税庁「青色申告制度」

【関連記事】

青色申告とは? 知っておきたい基礎知識、 白色申告との違いについて解説

必要経費を漏れなく計上する

個人事業主やフリーランスは必要経費を漏れなく計上することで、所得金額を抑えて、所得税の負担を軽減できます。

たとえば、事業用に購入したパソコンなどの機材、消耗品などは経費に計上が可能です。また、自宅兼事務所として自宅で作業をしているなら、家賃や水道光熱費などを家事按分して経費に計上できる可能性があります。

経費にできるものとできないものを正しく区別しながら、経費にできるものは確実に計上するように心がけましょう。

【関連記事】

経費とは?計上できる費用や税金との関係をわかりやすく解説

iDeCo・小規模企業共済に加入する

iDeCo(個人型確定拠出年金)は、公的年金の上乗せとして任意に加入できる私的年金制度です。

また、小規模企業共済は、小規模企業の経営者や役員、個人事業主などが加入できる共済制度で、退職や廃業したときに積立金額に応じた退職金を受け取れます。

iDeCoも小規模企業共済も掛金の全額が所得控除の対象であり、節税しながら毎月の積み立てができます。受け取りの際には、どちらも「公的年金等控除」または「退職所得控除」の対象となります。

出典:国民年金基金連合会「iDeCo(イデコ)のメリット」

出典:中小機構「制度の概要(小規模企業共済とは)」

【関連記事】

iDeCoとは?仕組みやメリットから注意点、加入方法までわかりやすく解説

確定申告書の計算を不安に感じたら

これまで見てきたように、確定申告書には収入と所得、控除を記載する欄があります。ひとつずつ、ご自身で記入していくのもよいですが、計算ミスなどが起こらないか不安なところです。

さらに、控除の欄では自分が利用できる控除を記入していく必要があります。控除は節税にも影響するため、できる限り活用したいところです。

別途収支内訳書などを提出する場合もあるので、日々の事業活動や所得状況に動きがある場合は会計ソフトを利用して帳簿をつけておくのがおすすめです。

自動で集計を行ってくれるため、計算ミスも減ります。確定申告書の作成も楽でしょう。さらに、チャットやメールで申告書の書き方や計算について質問することもできます。

ここから先は、確定申告ソフトを使って簡単に計算を行う方法をご紹介していきます。

まとめ

確定申告の計算は、収入から経費や所得控除を差し引いて課税所得を計算し、所得税の税率をもとに、所得税額を算出します。

所得税額の算出は、「所得税額 = 課税所得 × 税率 - 控除額」の計算で求められます。

所得税の計算の流れを一通り理解しておくと、確定申告書の作成も滞りなく進めることができます。ぜひ手順を押さえて不備なく確定申告書の作成を進めていきましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

確定申告での所得税の計算方法は?

「収入金額等」から経費を差し引いて「所得金額」を計算し、さらに所得控除を差し引いて「課税される所得金額」を算出します。

所得金額=収入金額等-経費

課税される所得金額=所得金額-所得控除

そして「課税される所得金額」と所得税の税率をもとに、納税する所得税額を算出します。

所得税額 = 課税所得 × 税率-控除額

確定申告での所得税額の計算方法について詳しく知りたい方は「確定申告書の所得税などの計算方法」をご覧ください。

所得税の税率や確定申告での納税額の目安の確認方法について詳しく知りたい方は「所得税の税率」をご覧ください。

確定申告での納税額の目安は?

会社員は年収103万円から、個人事業主は年間所得48万から所得税の支払いが必要です。

収入がいくらになると所得税がかかるかについて詳しく知りたい方は「確定申告が必要になる金額」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。