ビットコインをはじめとする仮想通貨は、より身近に取引できるものになりました。仮想通貨の取引で注意しなければいけないのが、確定申告です。

仮想通貨の取引で得た売買損益は、「雑所得」に分類されます。会社員や扶養に入っている方は、一定額の利益が生じると確定申告の必要があります。

本記事では、仮想通貨で得た「雑所得」の税金の計算方法や、確定申告の方法について解説します。これから仮想通貨を始めようと思っている、既に仮想通貨で利益を得ている方はぜひ参考にしてください。

目次

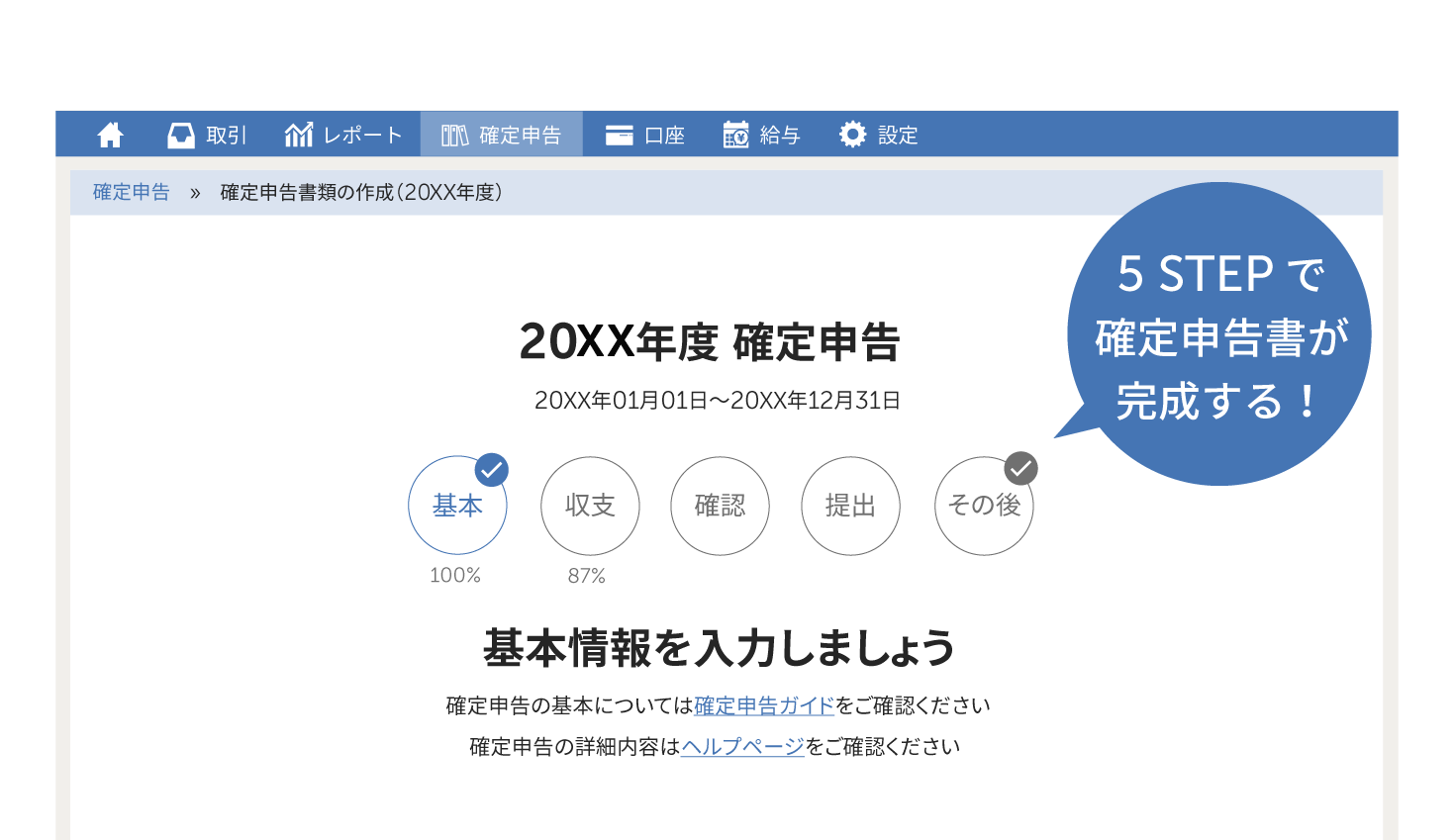

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

仮想通貨で得た利益は雑所得に分類される

仮想通貨の取引で得た利益は、原則として「雑所得」に分類されます。

雑所得に分類される所得の合計額の収入すべき時期は、その収入の種類に応じて、他の所得の合計額の収入すべき時期の取扱いに準じて判定した日を含めた年分となっています。

会社員など一社から給与所得を得ている方は、利益が20万円を超える場合に確定申告が必要です(主婦や学生など扶養されている方は33万円以上)。

参考:国税庁「仮想通貨に関する税務上の取扱いについて(情報)」

雑所得とは

では、そもそも雑所得とは何なのか、詳しく見ていきましょう。

国税庁のホームページ「雑所得」では、以下のように定義されてます。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

所得はその内容によって10種類に分類されています。例えば、会社から支払われる給与は「給与所得」に、事業から得られる収入は「事業所得」に、預貯金の利子は「利子所得」に分類されます。その中でも、「どの所得にも当てはまらない所得」は雑所得に分類されます。

雑所得と事業所得の違いについて、詳しく知りたい方は「雑所得と事業所得の違いは? 副業で副収入を得たら、確定申告は必要?」をご覧ください。

所得の区分のあらまし

[令和2年4月1日現在法令等]

所得税法では、その性格によって所得を次の10種類に区分しています。

| 1 | 利子所得 | 預貯金や公社債の利子並びに合同運用信託、公社債投資信託及び公募公社債等運用投資信託の収益の分配に係る所得。 |

| 2 | 配当所得 | 株主や出資者が法人から受ける配当や、投資信託(公社債投資信託及び公募公社債等運用投資信託以外のもの)及び特定受益証券発行信託の収益の分配などに係る所得。 |

| 3 | 不動産所得 | 土地や建物などの不動産、借地権など不動産の上に存する権利、船舶や航空機の貸付け(地上権又は永小作権の設定その他他人に不動産等を使用させることを含みます。)による所得(事業所得又は譲渡所得に該当するものを除きます。)。 |

| 4 | 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業から生ずる所得。 ただし、不動産の貸付けや山林の譲渡による所得は、原則として不動産所得や山林所得になります。 |

| 5 | 給与所得 | 勤務先から受ける給料、賞与などの所得。 |

| 6 | 退職所得 | 退職により勤務先から受ける退職手当や厚生年金基金等の加入員の退職に基因して支払われる厚生年金保険法に基づく一時金などの所得。 |

| 7 | 山林所得 | 山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得。 ただし、山林を取得してから5年以内に伐採又は譲渡した場合には、山林所得ではなく、 事業所得又は雑所得になります。 |

| 8 | 譲渡所得 | 土地、建物、ゴルフ会員権などの資産を譲渡することによって生ずる所得、建物などの所有を目的とする地上権などの設定による所得で一定のものをいいます。 ただし、事業用の商品などの棚卸資産、山林、減価償却資産のうち一定のものなどを譲渡することによって生ずる所得は、譲渡所得となりません。 |

| 9 | 一時所得 | 上記1から8までのいずれの所得にも該当しないもので、営利を目的とする継続的行為から生じた所得以外のものであって、労務その他の役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。 例えば次に掲げるようなものに係る所得が該当します。 1.賞や福引の賞金品、競馬や競輪の払戻金 2.生命保険の一時金や損害保険の満期返戻金 3.法人から贈与された金品 (注) これらの所得でも一時所得に該当しない場合があります。詳しくは、コード1490(一時所得)を参照してください。 |

| 10 | 雑所得 | 上記1から9までの所得のいずれにも該当しない所得。 例えば次に掲げるようなものに係る所得が該当します。 1.公的年金等 2.非営業用貸金の利子 3.副業に係る所得(原稿料やシェアリングエコノミーに係る所得など) |

引用元:国税庁「No.1300 所得の区分のあらまし」

雑所得の税率が変わる?高所得ほど不利?総合課税とは

総合課税とは、課税対象となる所得と給与所得などの他の所得との合計額に所得税率をかけて計算し、確定申告が必要となる税制です。税率は課税所得に応じて5%から45%までの7段階に分かれています(住民税は一律10%)。

では、実際に仮想通貨の取引で得られる雑所得はどのように計算するのでしょうか。雑所得は総合課税の対象となり、給与所得などの他の収入と合計額で税率が決まります。

なお、所得税は累進課税(収入に応じて課税率が上がる)で、最大45%の税率が設定されています。利益が大きければ、累進課税で所得税率は最大45%まで上がり、住民税10%との合計税率は最大55%になります。給与所得にかかる税率まで上がる可能性もあります。

<所得税の速算表>

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

引用元:国税庁「No.2260 所得税の税率」

同じ雑所得でも、FX(外国為替証拠金取引)の収入は、他の所得とは別に税額を計算する「申告分離課税」の対象となります。税率は所得金額に関わらず個人の場合は一律20.315%。店頭取引(相対取引)や取引所取引の場合の場合20%となります。

仮想通貨で得た雑所得の計算方法

売買のたびに所得を計算し、1年分(2021年1月1日~12月31日まで)の合計を所得として申告しなければなりません。この合計所得の計算方法には、「移動平均法」と「総平均法」の2つの方法があります。

移動平均法とは、仮想通貨の各購入金額と残高を平均化して所得を計算する方法で、総平均法とは、1年間の平均レートから計算される購入総額と売却総額との差額(所得)を計算する方法です。

仮想通貨で発生した所得税の計算方法

例として、給与所得が500万円で仮想通貨の利益が300万円の場合、所得税がいくらになるのか計算してみましょう。

▼給与所得にかかる税金

給与所得500万円に仮想通貨の利益が300万円加わり、所得合計は800万円に。基礎控除38万円を最低限考慮すると、下記の税金を支払う必要があります。

(800万円-38万円)×0.23-(控除)63万6000円=111万6,600円

※他にも控除がある場合は減額されます。

「一度計算方法を選択したら、その計算方法を使い続ける」というルールがあるので、自分に合った計算方法を選択しましょう。仮想通貨を円や商品に交換せずに保有しているだけなら、確定申告をする必要はありません。税金が課税されるのは、売買によって発生した所得(利益)に対してのみです。

仮想通貨の確定申告をしないとペナルティーがある

仮想通貨で20万円以上の利益を得た会社員の方(主婦や学生など扶養されている方は33万円以上)は、期限までに確定申告書を作成して提出し、納税しなければなりません。

確定申告の期限は毎年通常2月16日から3月15日までですが、年によって期限日が異なる場合がありますので、詳しくは国税庁のホームページをご確認ください。

仮想通貨による取引について、確定申告の提出が期日までに間に合わなければ、延滞金と無申告加算税が課されます。確定申告を期限内に忘れてしまった場合でも、気がついたらすぐに行うようにしましょう。この場合は、期限後申告として扱われます。

参考:国税庁「確定申告を忘れたとき」

確定申告のやり方について詳しく知りたい方は、こちらの「【2021年完全版】確定申告のやり方。基礎知識から申告方法、注意事項までを完全網羅!」をご覧ください。

確定申告(青色申告)を簡単に終わらせる方法

青色申告はお得な節税対策です。お得なのはわかっていても、確定申告書の作成が大変なのでは?という方も多いです。

そこでおすすめなのが、確定申告ソフト freee会計の活用です。

1.銀行口座やクレジットカードは同期すれば自動入力!

確定申告ソフト freee会計は、銀行口座とクレジットカードを同期させることで、面倒な1年分の経費を自動入力することができます。日付や金額だけでなく、勘定科目を推測して自動で入力してくれるので大幅に手間が省けます。

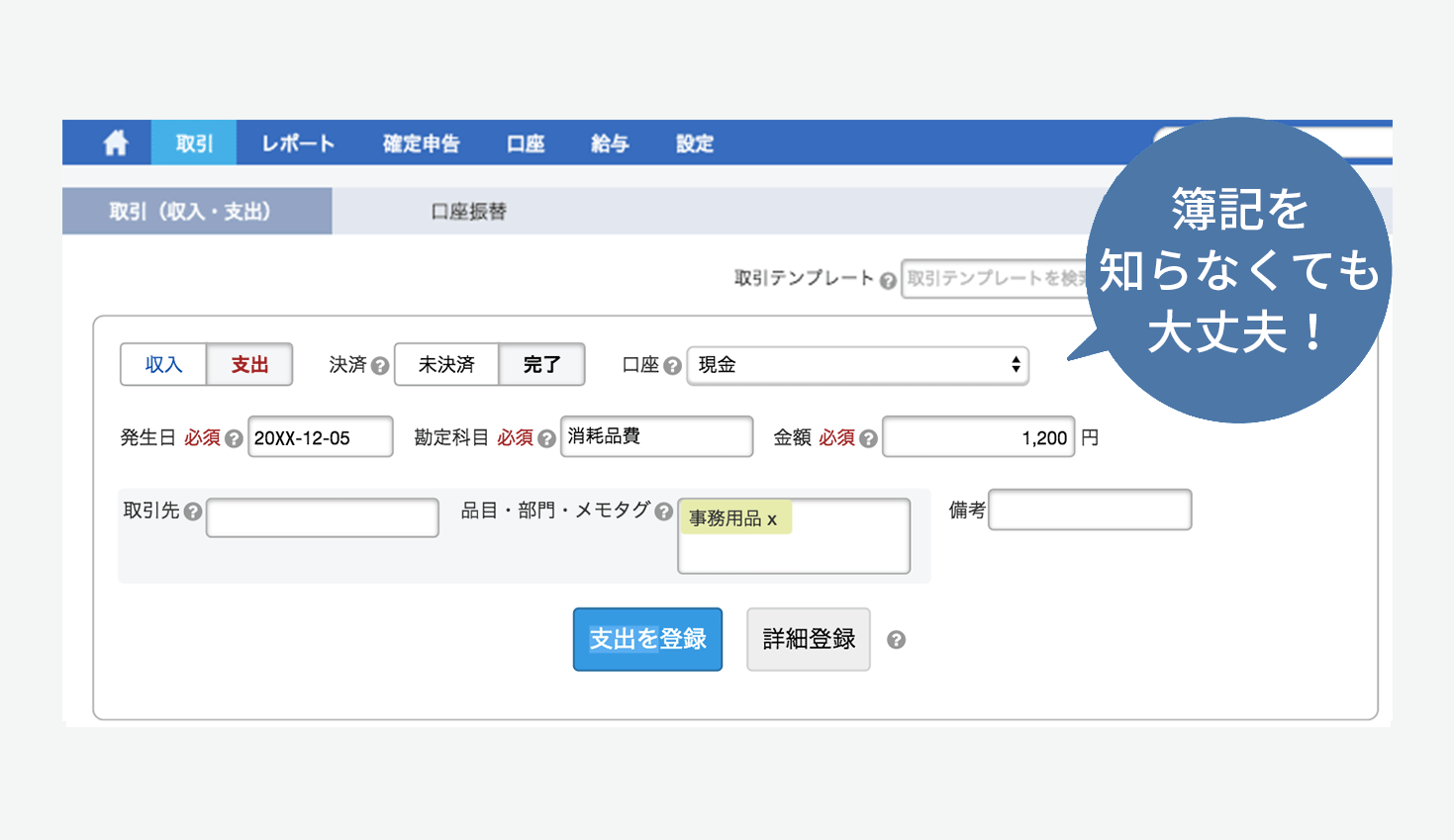

2.簿記を知らなくてもカンタンに入力できる!

確定申告ソフト freee会計なら、現金で支払ったとしても、いつ、どこで、何に使ったかを家計簿のように入力するだけ。自動的に複式簿記の形に変換してくれるので、簿記の勉強をしなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

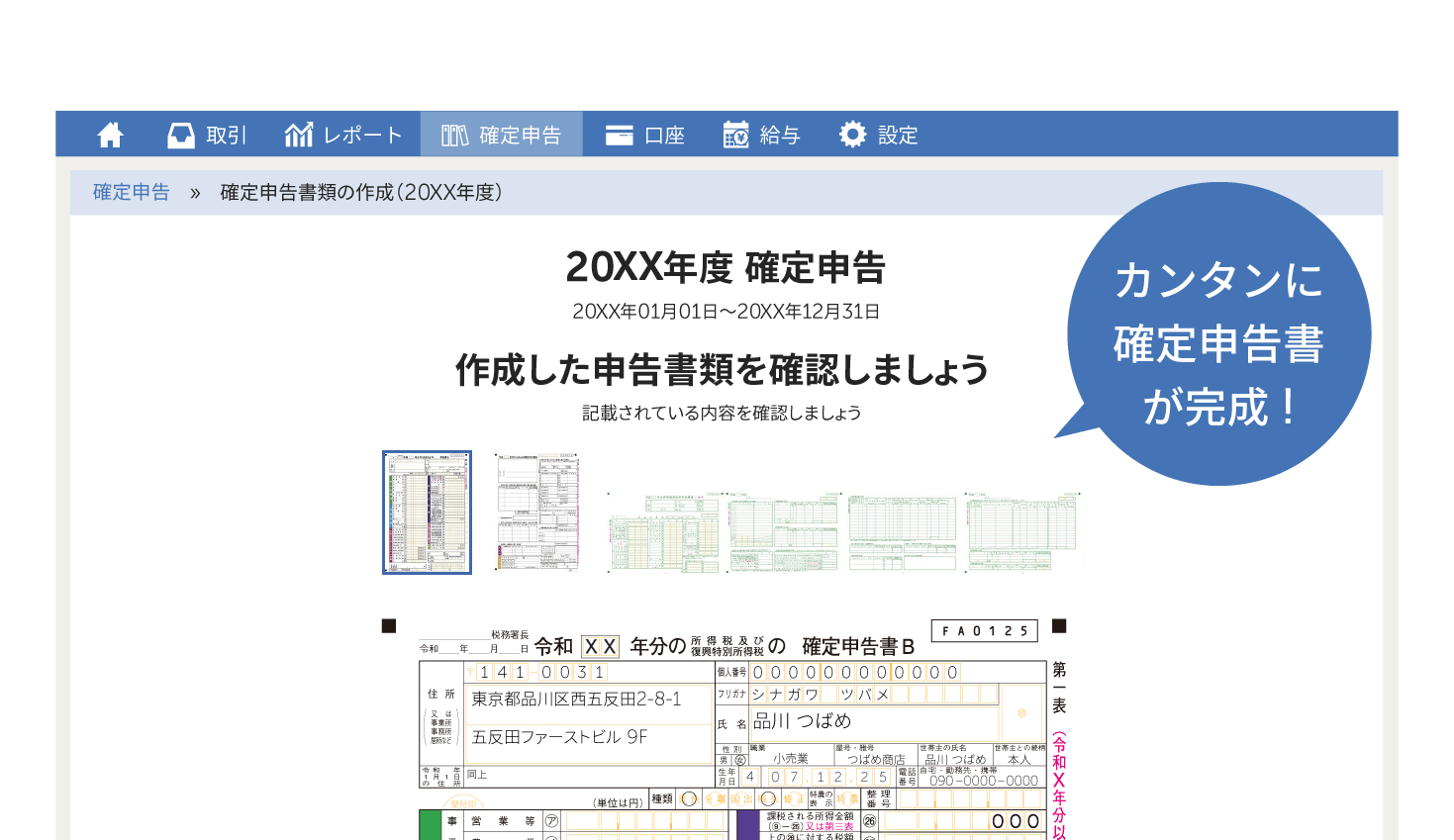

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンがあれば税金が安くなります。確定申告ソフト freee会計は質問に答えるだけで、難しい税金を自動で計算してくれます。確定申告をするために本を買って税金の勉強をする必要はありません。

4.あとは確定申告書を税務署に提出するだけ

確定申告ソフト freee会計で確定申告書が自動作成されたら、郵送や電子申告で税務署に提出して納税すれば完了です。

マイナンバーカードとカードリーダーを用意しておけば、自宅にいながらにして提出できるので、税務署に行く必要がありません。

【関連記事】

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

まとめ

いかがでしょう?

確定申告ソフト freee会計は、手順通りに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から、「本当に簡単に終わった!」との声が多く寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要な書類を用意したりする必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフト freee会計の活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる