事業所得のほか、給与所得、不動産所得、株や雑所得など所得にはさまざまな形があります。申告納税とは、国で決められた形式に従って、自ら申告を行い、納税をすること。通称、確定申告と言います。それでは、実際に申告納税が必要なのはどのようなケースなのでしょうか。それぞれの所得をもとに解説していきます。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

事業所得があった人

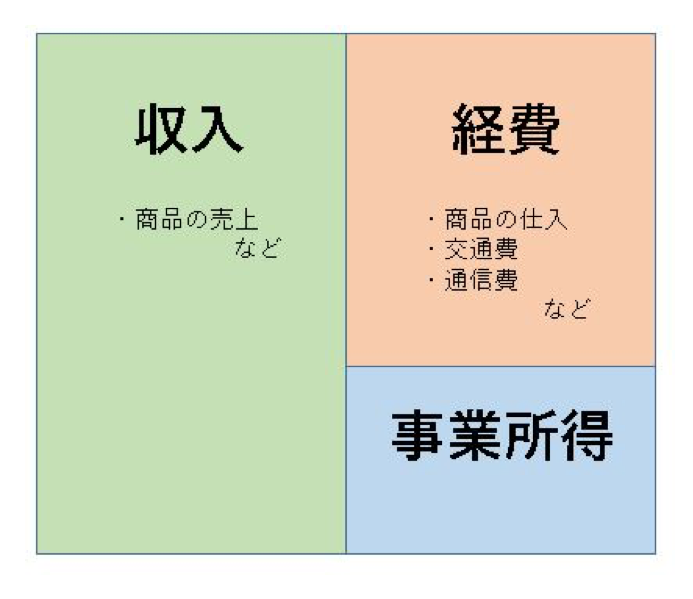

事業所得とは、農業や製造業、サービス業など事業を営んでいる場合の所得のことです。自営業やフリーランスなどで収入を得ている場合が該当します。

事業所得は、総収入から仕入や通信費、交際費などの事業に関わる経費を差し引いた金額のこと。この事業所得がもとになって、所得税が計算されます。

なお、確定申告が必要なのは基礎控除の額である38万円を超えた場合。基本的に少額の所得であれば申告の必要はありません。ただし、赤字の場合など、申告をすれば源泉徴収分が戻ってきたり、住民税が考慮されたりするので、確定申告をした方が良い場合もあります。また青色申告では、事業所得などに赤字の金額がある場合で一定のときは、その損失の金額を翌年以後3年間繰り越すことができます。

給与所得があった人

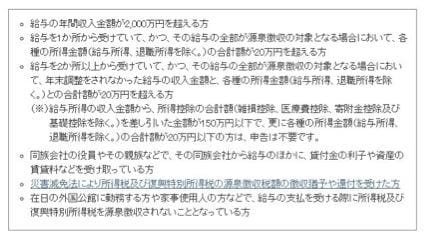

会社から給与を受け取っている給与所得者の場合は、年末調整を行っていれば基本的に確定申告の必要はありません。確定申告が必要となる場合の多くは、副業やダブルワークなどをしている場合です。申告納税が必要な要件には、副業での所得が合計20万円を超える場合や、年末調整が行われていないダブルワーク先で合計20万円を超える場合があります。

副業をしていたり2か所以上から給与の支給を受けている場合は注意しましょう。ダブルワーク先で年間20万円以下であっても年末調整をしていたり、乙欄で源泉徴収されていない場合は確定申告が必要となる場合があるのでご注意下さい。

退職所得があった人

退職所得は事情が考慮されて、所得税と比べると税金がやや低く抑えられています。しかし、退職所得の特別な計算が適用されるのは、「退職所得の受給に関する申告書」を会社に提出している場合。提出していない場合は通常通りの源泉徴収税が課税されてしまいます。

退職所得があった場合は申告納税が必要ではありませんが「退職所得の受給に関する申告書」を会社に提出していない場合は還付が受けられることを考えると確定申告を行った方が良いです。同じく退職所得が低く、所得控除を差し引いて赤字になるような場合も還付の可能性があるので、確定申告をおすすめします。

不動産所得があった人

不動産所得とは、土地や建物のほか、地上権や船舶などの不動産を貸し付けている場合の所得です。収入は賃貸料ほか更新料や返還の必要ない敷金、経費には固定資産税や減価償却費、修繕費などが該当します。事業所得同様に、所得から所得控除を差し引いた額が余るようであれば申告が必要です。

譲渡所得があった人

譲渡所得とは、土地や建物、ゴルフ会員権などを譲渡したときに生じる所得のことを指します。譲渡に関する費用の他、特別控除が設けられているのが特徴です。

- 収用等により土地や建物を譲渡した場合:5,000万円

- マイホームを譲渡した場合:3,000万円

- 特定土地区画整理事業等のために土地を譲渡した場合:2,000万円

- 特定住宅地造成事業等のために土地を譲渡した場合:1,500万円

- 平成21年及び平成22年に取得した土地等を譲渡した場合:1,000万円

- 農地保有の合理化等のために農地等を譲渡した場合:800万円

例えば、収用等による土地の譲渡であれば、特別控除として5,000万円を引くことができます。特例の適用には、登記事項証明書などの必要書類があるため注意しましょう。譲渡所得がある場合は、基本的に確定申告が必要となります。なお、マイホームを売却して損失が出た場合で一定の場合は、ほかの所得との損益通算が可能ですので、確定申告を行った方が良いです。

配当所得があった人

株式などに対する配当金がある場合を指します。配当所得の場合、源泉徴収を行う特定口座を利用するなどあらかじめ源泉徴収を行うようにしておけば確定申告の必要はありません。一般口座など源泉徴収のない口座を利用し、かつ配当金が合計20万円を超える場合は、申告納税が必要です。

株式を売却した人

税務上の株式というのは、株式のほか、投資信託や社債、公債等を指します。株式を譲渡(売却)した際は、株式等の譲渡益課税というほかの所得とは異なる税率が設けられているのが特徴。上場株式と一般株式で異なり、それぞれ合計を求めたうえで課税していきます。取引口座として源泉徴収のある特定口座を利用している場合は申告不要ですが、そのほかの一般口座を利用している場合、通算20万円を超える利益がある場合は申告が必要です。

山林所得があった人

伐採した山林を譲渡したり、立木のままの山林を譲渡したりした場合は山林所得に該当します。山ごと譲渡する場合は、山林所得ではなく譲渡所得になるので注意が必要です。所得には、譲渡の対価から植林や下刈などの必要経費を引き、さらに50万円までの特別控除を引いた額が計上されます。なお、山林所得に関しても20万円を超える所得がある場合は申告が必要です。

一時所得があった人

一時所得の定義は、営利を目的としたものの労務など仕事で得た対価でない所得となっています。該当するのは、懸賞金や競馬での払戻金、生命保険料の一時金、法人から受け取った金品等です。例えば生命保険の一時金である場合は、保険金からすでに払い込んでいる保険料を引き、さらに特別控除を引いた額が課税対象となります。この場合、課税対象が20万円を超えなければ申告納税の必要はありません。

雑所得があった人

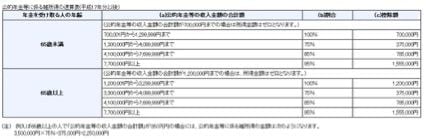

雑所得とはほかの所得に該当しない所得のことを指し、公的年金や企業年金などが該当します。

公的年金等に係る雑所得は、年齢や収入に応じて計算式が異なるのが特徴です。雑所得には確定申告不要制度があり、公的年金の収入が400万円以下かつ、雑所得以外の所得が20万円以下であれば原則確定申告の必要はありません。

ただし、年金受給者の場合は医療費が大きくかかってしまうケースも考えられます。公的年金等から天引きされた源泉徴収税額があり、保険金を差し引いて年間10万円以上(総所得金額が200万円以下のときは総所得金額の5%)の支払いがあるようであれば医療費控除により税金が還付される可能性があるので、申告納税をした方が良いです。

まとめ

所得の多くは、20万円超などのルールによって確定申告が必要かどうか分かります。申告の際は、それぞれの所得で独自の計算方法がありますので、まずはどの所得に該当するか確かめてから計算を行うようにしましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。