監修 好川寛 プロゴ税理士事務所

医療費控除とは、1年間で納税者本人とその家族の医療費が一定の額を超える場合に受けられる所得控除です。医療費控除は年末調整の対象外のため、会社員でも個人で確定申告をしなければなりません。

医療費控除の確定申告はスマホからでも手続きが可能です。スマホから確定申告をするときは、e-Tax(イータックス)に対応している確定申告対応の会計ソフトか、国税庁の確定申告書等作成コーナーを利用して手続きを行います。

本記事では、医療費控除をスマホで確定申告するやり方について、国税庁の確定申告書等作成コーナーの操作画面に合わせながら解説します。

目次

- スマホで医療費控除の確定申告する方法

- スマホで医療費控除の確定申告するための事前準備

- 事前準備1. マイナンバーカードを作成する

- 事前準備2. マイナポータルの利用者登録・e-Taxとの連携を行う

- 事前準備3. 申告に必要な書類を準備する

- スマホで医療費控除の確定申告するやり方

- 手順1. 確定申告書等作成コーナーから申告書の作成を開始する

- 手順2. 収入・所得金額を入力する

- 手順3. 「控除の入力」画面で医療費控除の入力・確認を行う

- 手順4. 計算結果の確認し、還付金の受取方法を選択する

- 手順5. 基本情報の確認・入力をする

- 手順6. 申告書の内容の最終確認・送信する

- 医療費控除の対象となる費用・要件

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

スマホで医療費控除の確定申告する方法

医療費控除の確定申告はスマホからでも手続きが可能です。

スマホで確定申告する場合はe-Tax(イータックスを利用するため、具体的な方法としては「国税庁の確定申告書等作成コーナー」と「確定申告対応の会計ソフト」の主に2つがあります。

国税庁の確定申告書等作成コーナー

国税庁が提供している「確定申告書等作成コーナー」は、インターネット上から確定申告書の作成が可能です。案内に沿って所得や医療費控除などの金額を入力していくと、自動的に計算を行ってくれるので、計算・入力ミスを削減できます。

利用料などは特にかからないので、コストをかけずに確定申告書を作成できます。

ただし、日々の記帳などは別で用意しなければなりません。日々の会計業務も効率化したい人には、確定申告ソフトのほうがおすすめです。

確定申告対応の会計ソフト

確定申告対応の会計ソフトは日々の記帳を簡略化でき、確定申告書やそのほか必要書類の作成が可能なものが多いです。電子申告(e-Tax)に対応しているものであれば、スマホからでも確定申告ができます。

freee会計は電子申告に対応しているだけでなく、スマホのカメラでレシートを撮影するだけで帳簿に自動転記・仕訳されるので、日々の会計業務も効率化します。

確定申告書の作成も〇✕形式の質問に答えるだけで、所得や控除などの計算は自動で行ってくれるため、初めて確定申告をする人にもおすすめのツールです。

確定申告対応の会計ソフトは利用料がかかる点がデメリットですが、freee会計なら月額980円(※年払いで契約した場合)から利用できます。

スマホで医療費控除の確定申告するための事前準備

スマホで医療費控除の確定申告を行うには、e-Tax(イータックス)を利用します。e-Taxとは、所得税などの国税に関する各種手続きをインターネット上で行えるシステムです。

e-Taxを使用するためには、以下の事前準備を済ませておく必要があります。

スマホで医療費控除の確定申告をするための事前準備

事前準備1. マイナンバーカードを作成する

マイナンバーカードの申請方法は、オンライン・郵送・まちなかの証明写真機の3つがあります。

交付通知書が発送されるまでには約1ヶ月かかるため、マイナンバーカードを持っていない人は早めに申請手続きを行ってください。

事前準備2. マイナポータルの利用者登録・e-Taxとの連携を行う

マイナポータルとは、行政手続きのオンライン窓口のことです。マイナポータルとe-Taxの連携を行えば、所得金額や各種控除など、行政機関等が保有する自身の情報を取得・反映することができます。

マイナポータルの利用者登録の手順は以下のとおりです。

- マイナポータルアプリをダウンロードする

- マイナンバーカードを認証する

- ログインできたら利用者情報を登録する

- 確認コードを入力する

- 利用者登録が完了する

出典:国税庁「マイナポータル連携を利用するまでに行う事前準備」

マイナポータルの「代理人設定」をすると、確定申告を行う際に家族の医療費通知情報も取得できます。

なお、e-Taxへのログイン時にもマイナンバーカードの読み取りが必要になるので準備しておきましょう。

事前準備3. 確定申告に必要な書類を準備する

医療費控除をスマホで確定申告するためには確定申告書を作成しなければなりません。確定申告書の作成に必要な書類は主に以下のとおりです。

- マイナンバーカード(マイナンバーが分かるもの)

- 源泉徴収票など所得の証明書

- 各種控除の証明書

- 還付金受取用の口座情報

- 医療費の明細書

上述したように、マイナポータル連携を行えば、基本的に所得金額や各種控除に関するデータは自動的に反映されます。入力内容が正しいかどうかを確認するために、手元に源泉徴収票や各種控除の証明書を用意しておきましょう。

なお、マイナポータル連携を利用する場合、「医療費通知情報」が添付書類データとして送信されるため、該当する医療費の領収書を保管する必要はありません。

スマホで医療費控除の確定申告するやり方

事前準備が完了したら、国税庁の「確定申告書等作成コーナー」から手続きを行いましょう。医療費控除の確定申告をスマホで行う手順は以下のとおりです。

スマホで医療費控除の確定申告をする手順

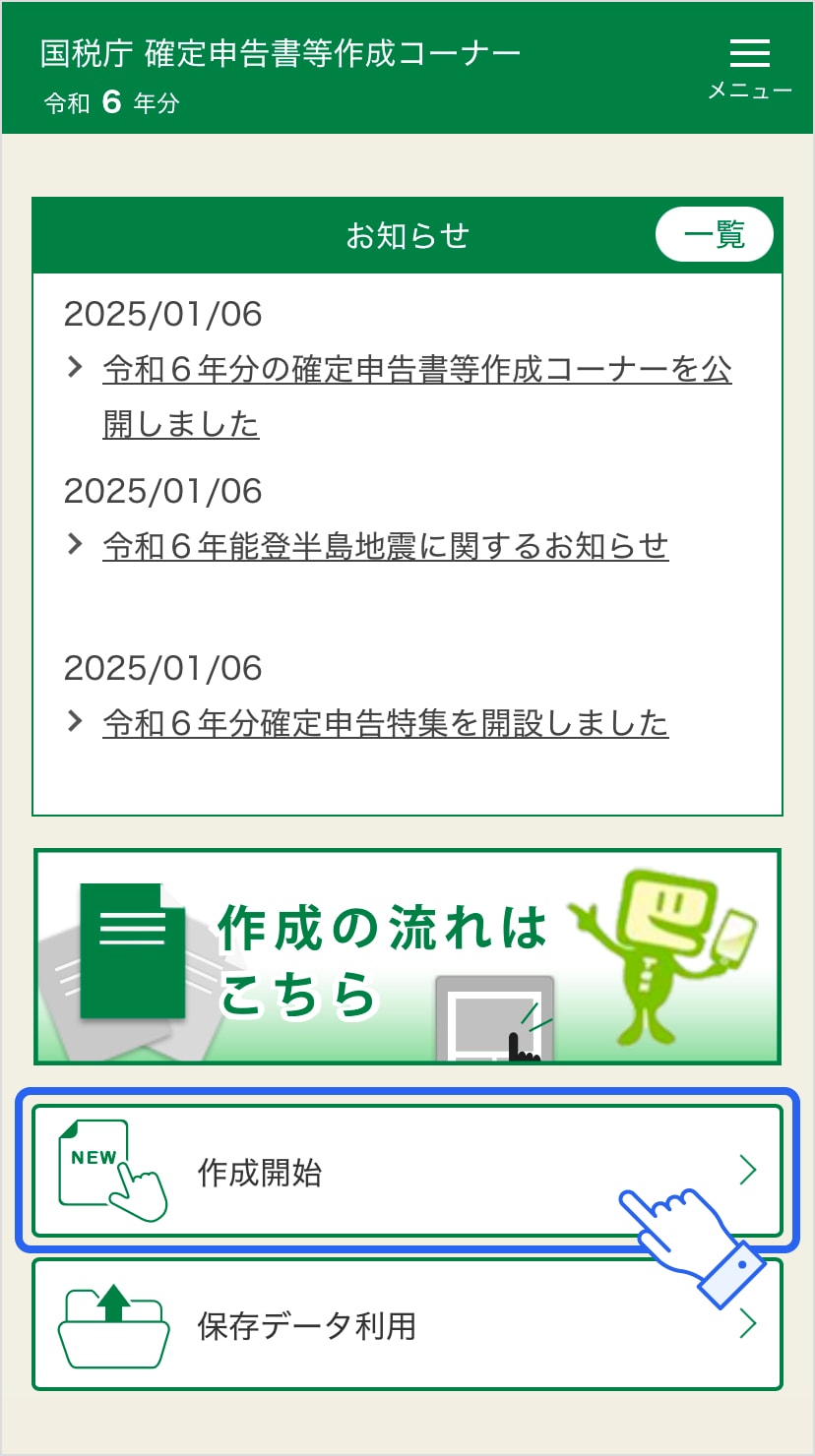

手順1. 確定申告書等作成コーナーから申告書の作成を開始する

まず、国税庁の確定申告書等作成コーナーから「作成開始」ボタンをタップします。

タップすると確定申告書の完成までのステップについての説明「作成のステップについて」が表示されるので、確認して「次へ」をタップします。

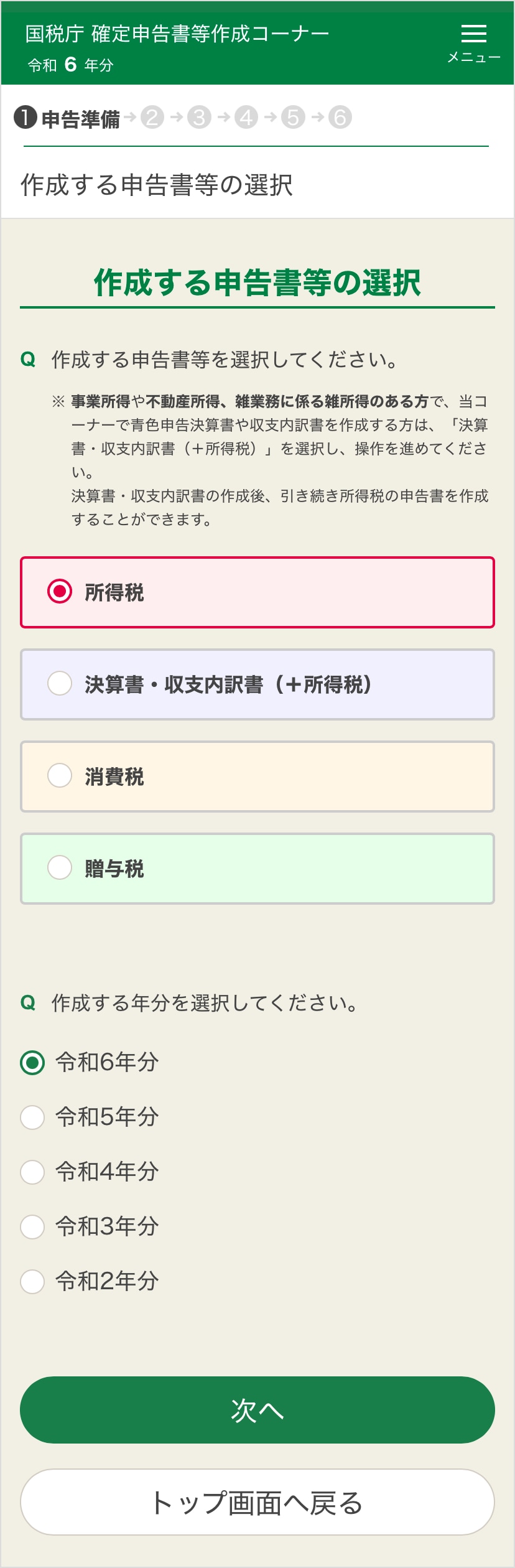

次に、「作成する申告書等と提出方法の選択」の画面が表示されます。

作成する申告書等の選択

会社員で医療費控除の確定申告を行うのであれば、「所得税」を選択します。 個人事業主などの確定申告の義務がある人で決算書の作成をする場合は、「決算書・収支内訳書(+所得税)」を選びましょう。

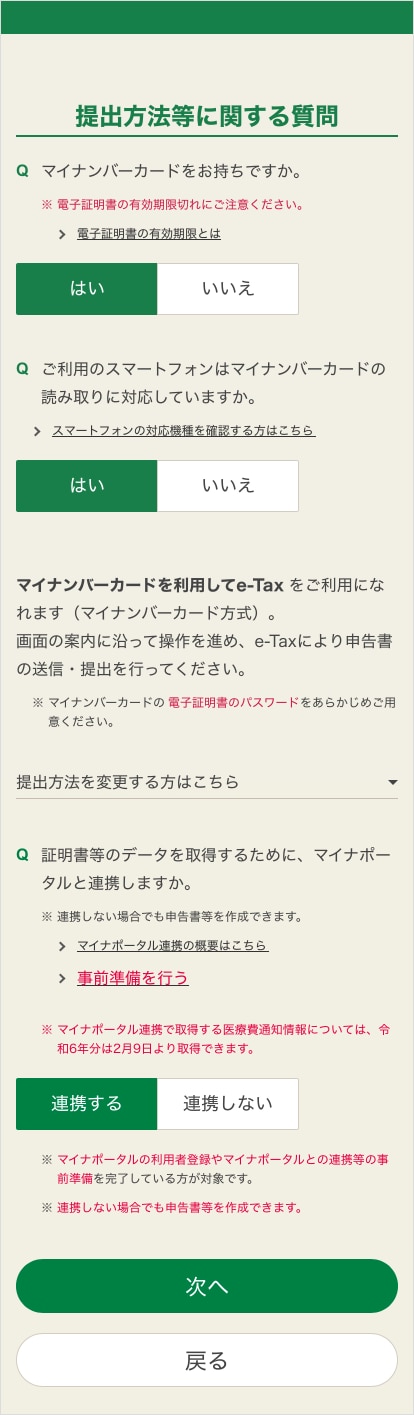

提出方法等に関する選択

マイナンバーカードとマイナンバーカードを読み取りできるスマホであることを確認します。

マイナンバー方式以外の提出方法(書面またはID・パスワード方式)にしたい場合は、「提出方法を変更する方はこちら」をタップし、変更が可能です。

また、同画面でマイナポータルとの連携可否の選択をします。連携をしなくても確定申告書の作成は可能ですが、マイナポータルと連携することで、医療費の情報を自動で取得できます。

ここでは、マイナポータル連携をする手順で解説していきます。

マイナポータルと連携し、医療費情報を取得する

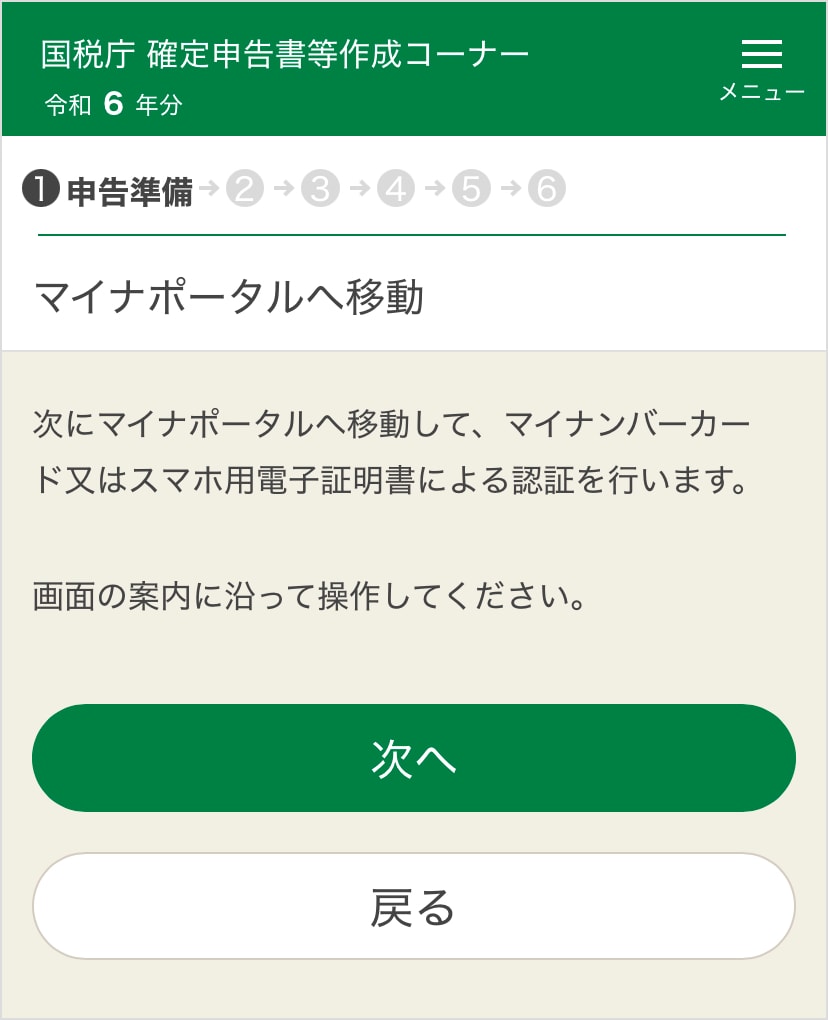

「マイナポータル連携をする」を選択し、「次へ」をタップしたら、マイナポータルアプリのインストールを行います。

マイナポータルアプリをインストールし、「同意して次へ」をタップし、続けて「次へ」をタップするとマイナポータルアプリに移動します。

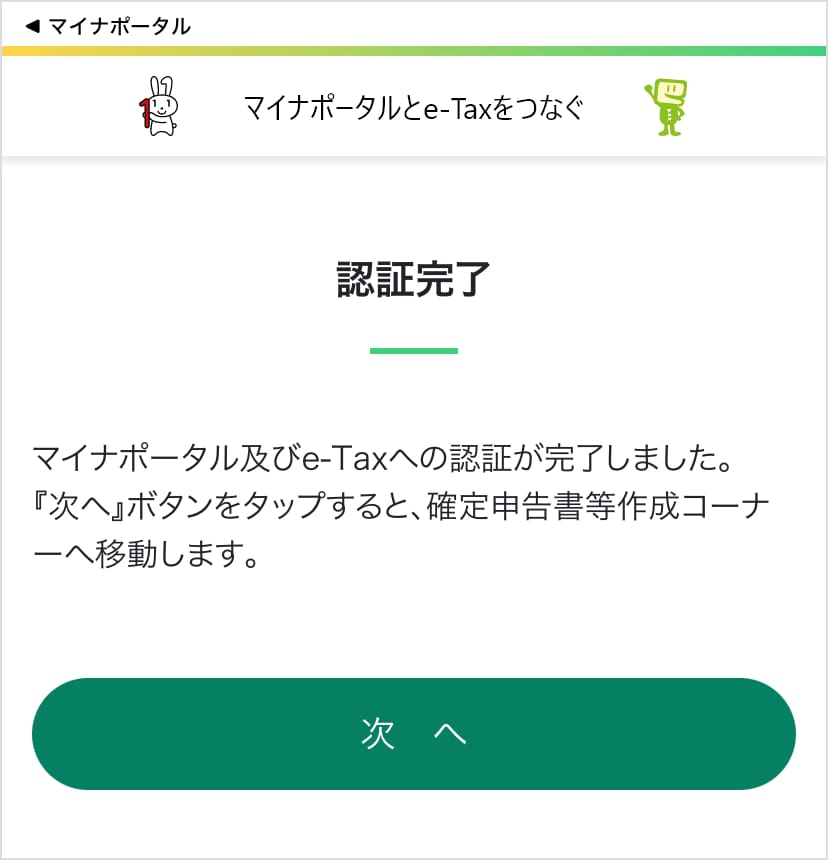

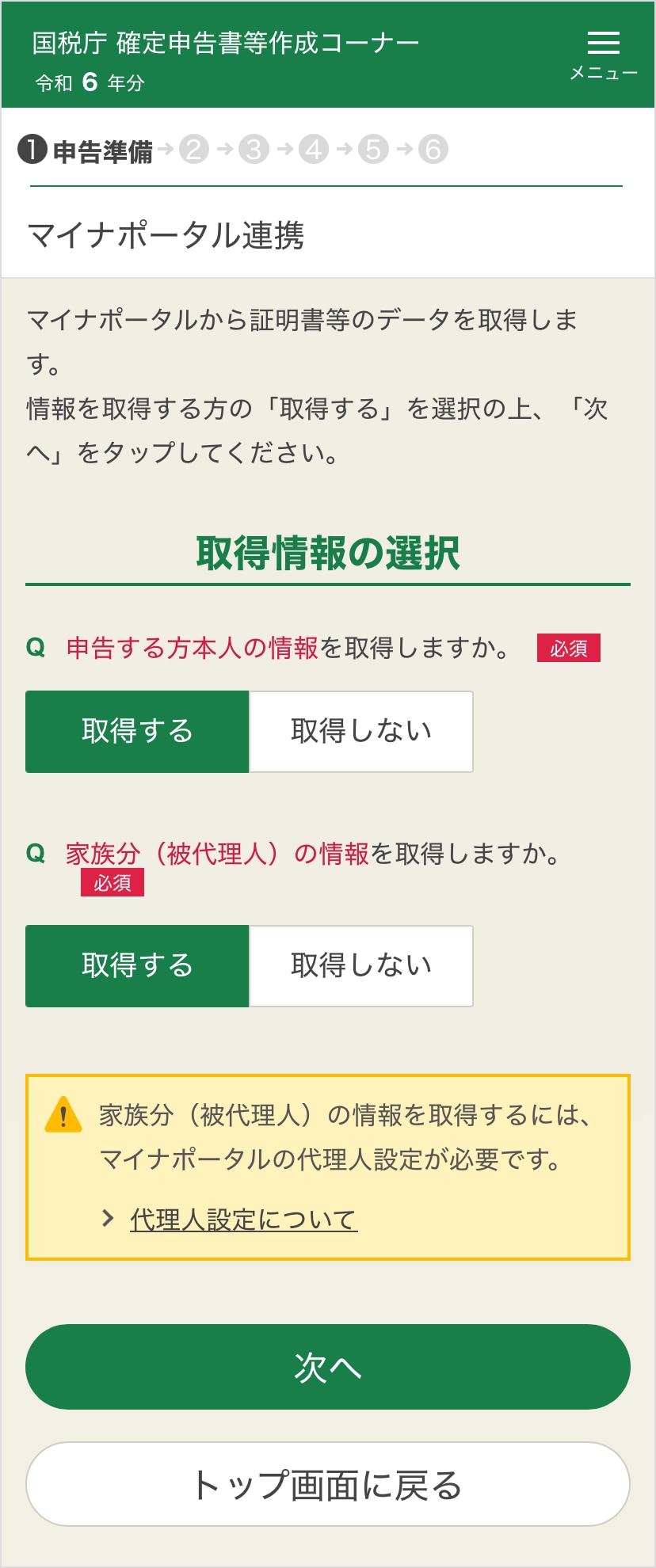

マイナポータルアプリはマイナンバーカードを使ってログインします。認証が完了すると以下の画面が表示されるので、「次へ」をタップして確定申告書等作成コーナーに戻ります。

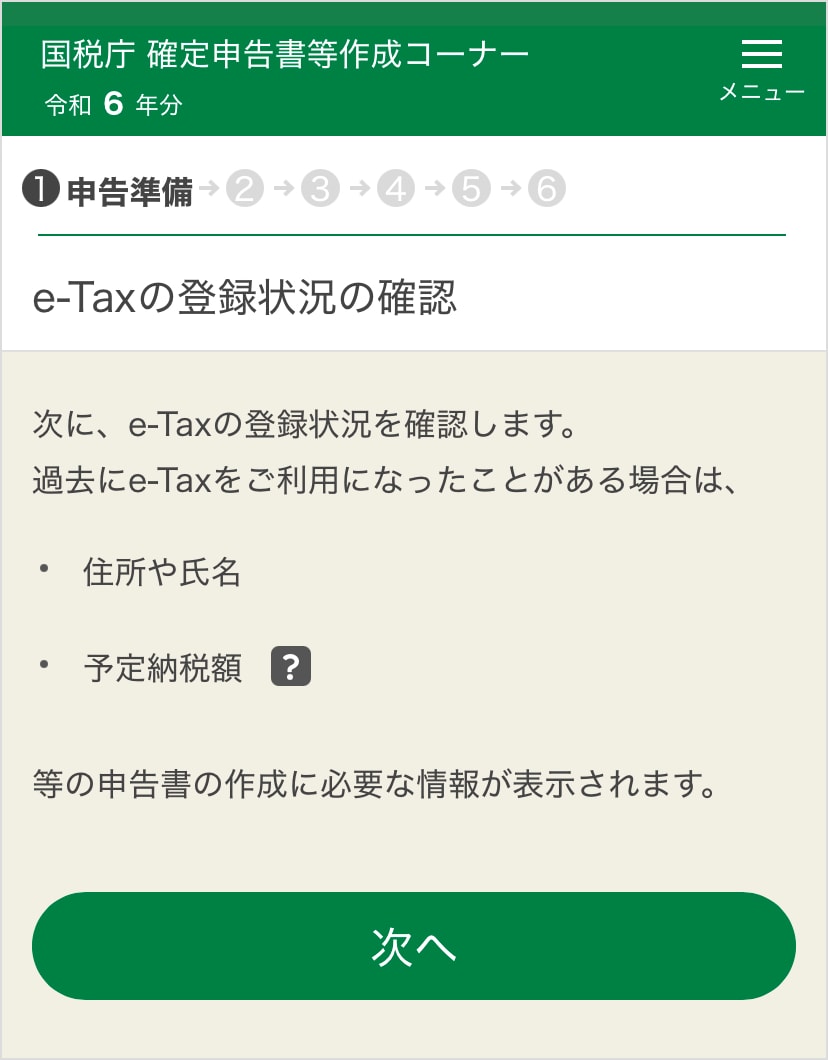

次にe-Taxの登録状況の確認を行います。

過去にe-Taxを利用したことがある人は、すでに登録されている氏名や住所などが書類に反映されます。変更がある場合はこの時点で訂正が可能です。

次に、マイナポータル連携で取得するデータを選択します。本人の情報以外に、家族分のデータを取得する場合は、マイナポータルの代理人設定が必要になるので注意しましょう。

「次へ」をタップすると、マイナポータルとの連携に同意する画面が表示されるので、「同意」をタップし、案内に沿って進めていきます。

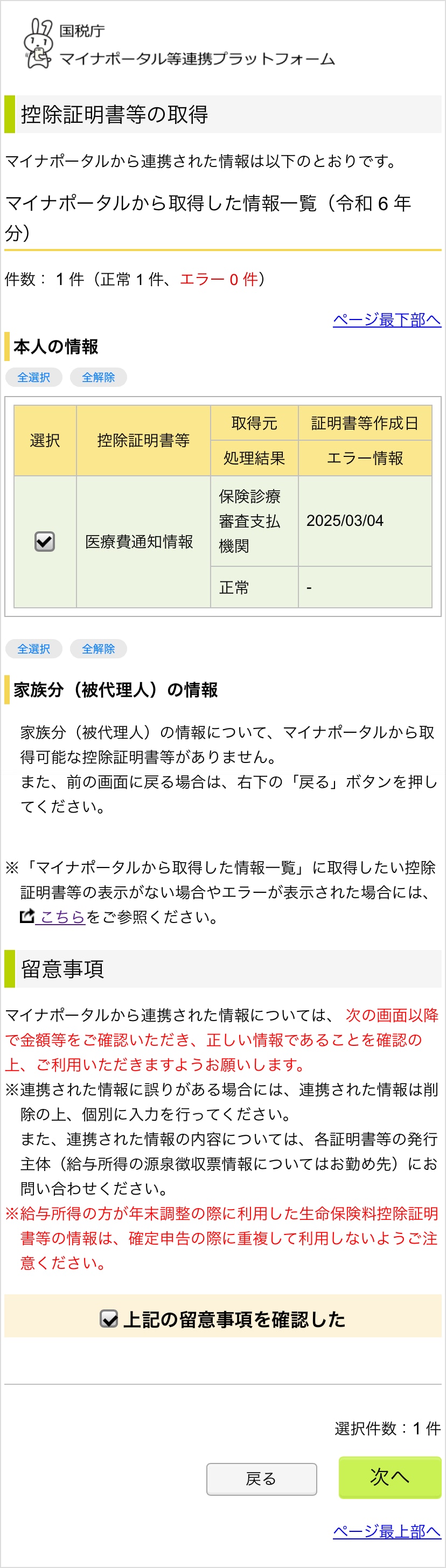

国税庁のマイナポータル等連携プラットフォームに自動移管された「控除証明書等の取得」のページから「医療費通知情報」を選択します。

留意事項を確認してチェックを入れたら「次へ」をタップします。

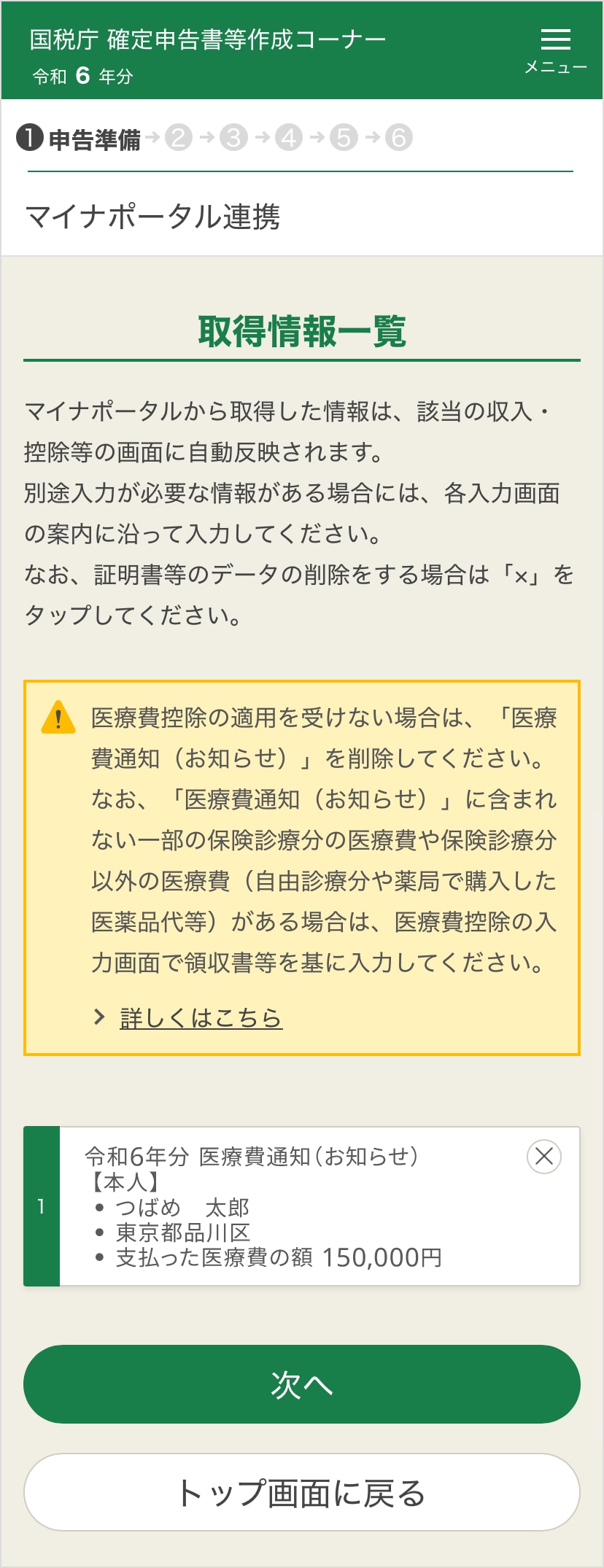

確定申告書等作成コーナーの画面に戻り、「取得情報一覧」が表示されるので、そこで取得した内容を確認します。もし、不要なデータがあれば「×」で削除が可能です。

問題なければ「次へ」をタップします。

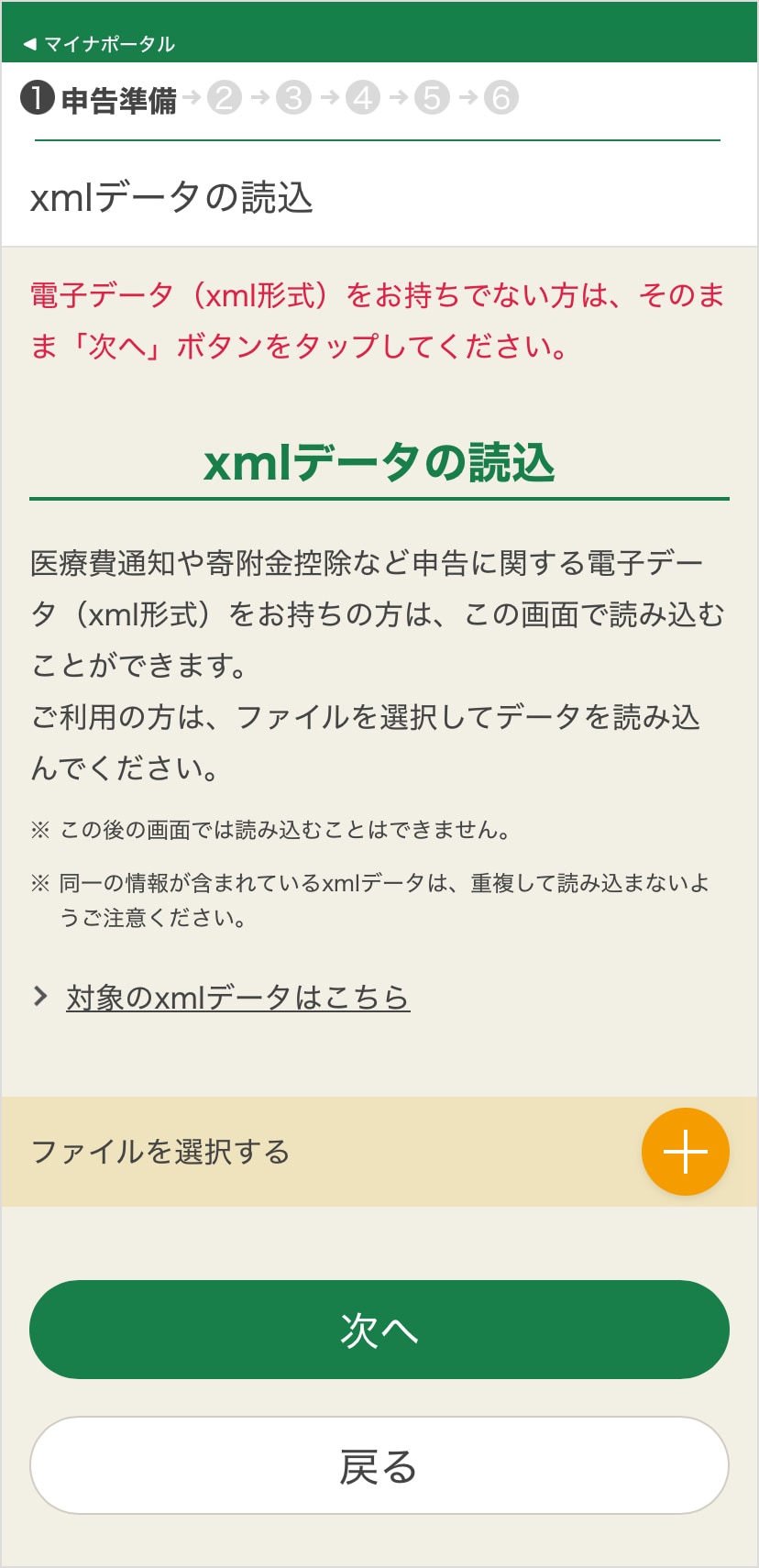

次にxmlデータの読み込み画面が表示されるので、医療費通知に関する電子データを持っている人は、ここでファイルを選択してデータを読み込みます。

特に電子データを所持していない人は、そのまま「次へ」をタップします。

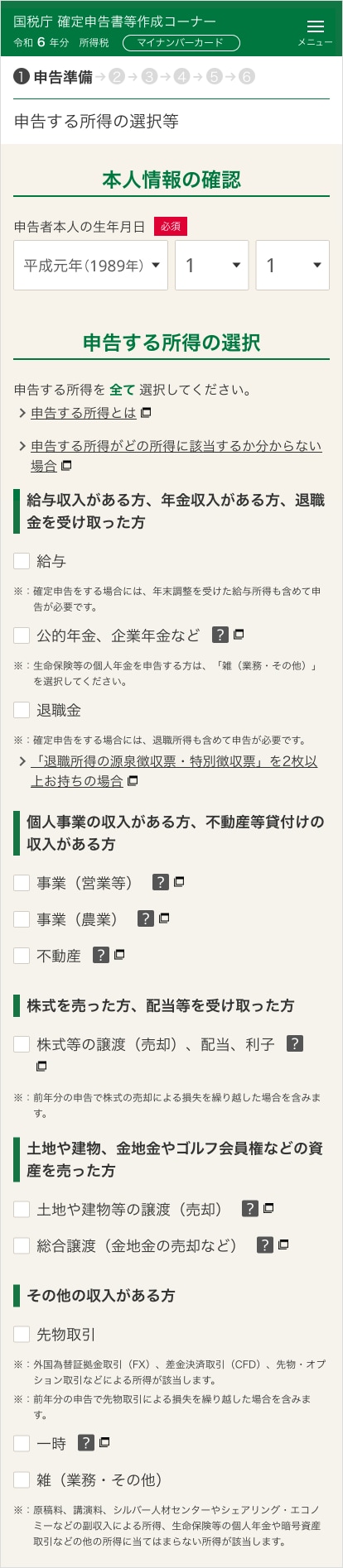

本人情報の確認と申告する所得の選択

ここでは納税者本人の生年月日に間違いがないかを確認します。申告する所得はすべてにチェックを入れます。

たとえば、就業中の会社員であれば「給与」と「公的年金、企業年金など」の両方をチェックします。

ページの最下部に「申告する所得に関する質問」が表示されますが、これは上記で選択した所得によって異なるので、質問内容に沿って回答してください。

手順2. 収入・所得金額を入力する

上記で選択した所得ごとに金額を入力していきます。会社員やアルバイト・パートなどの給与所得者で源泉徴収票が手元にある人はカメラで読み取ることも可能です。

案内に沿って進めていき、「次へ」をタップします。なお、ページ最下部に「ここまでの入力内容を保存する」のボタンがあるので、保存しておくと安心です。

手順3. 「控除の入力」画面で医療費控除の入力・確認を行う

次に、各種控除の入力を行います。

スクロールすると、医療費控除に該当する「一定額を超える医療費などを支払った方」という箇所があり、すでにマイナポータルから所得したデータが反映されているので、内容に間違いがないか確認します。

なお、会社員などの給与所得者の場合は、源泉徴収票の情報を手順2で入力済みなので、反映されているか併せて確認しましょう。

医療費控除のほかに年末調整の対象外となる寄附金控除(ふるさと納税)を受けたい人は、同画面「ふるさと納税などの寄附をした方」の欄も記載します。

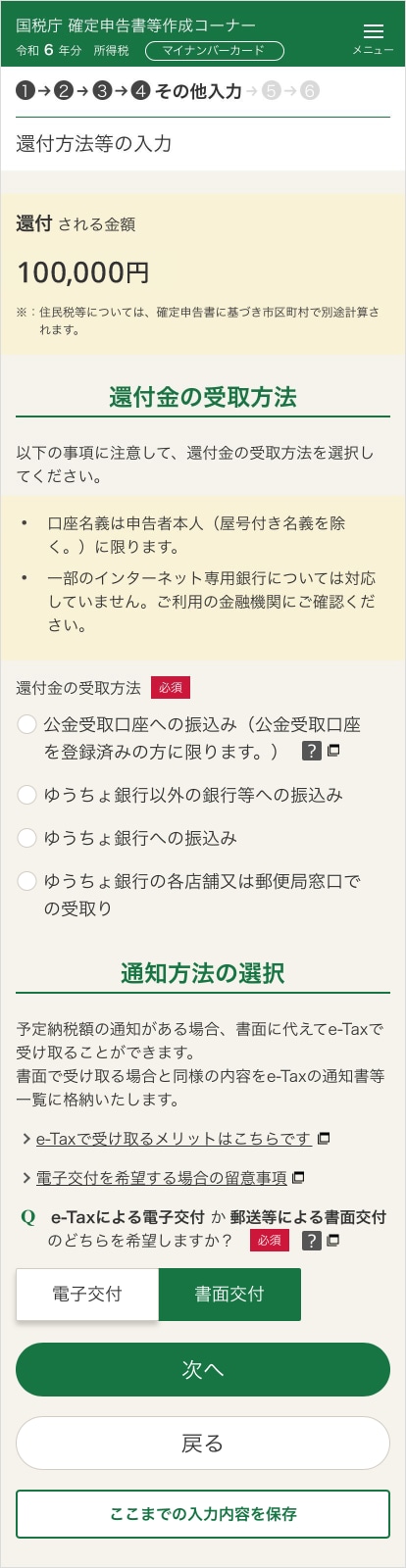

手順4. 計算結果の確認し、還付金の受取方法を選択する

手順2と3の入力が完了し、「次へ」をタップすると計算結果ページに移動します。確定申告によって還付金が発生した場合は、計算結果に「還付される金額」と表示されます。

スクロールし、「次へ」をタップしたら、還付金の受取方法を選択します。

次のページでは「財産債務調書、住民税等に関する事項」について確認・記入します。該当する項目にチェックを入れて案内に沿って進めていきましょう。

特に該当する項目がなければ「次へ」をタップします。

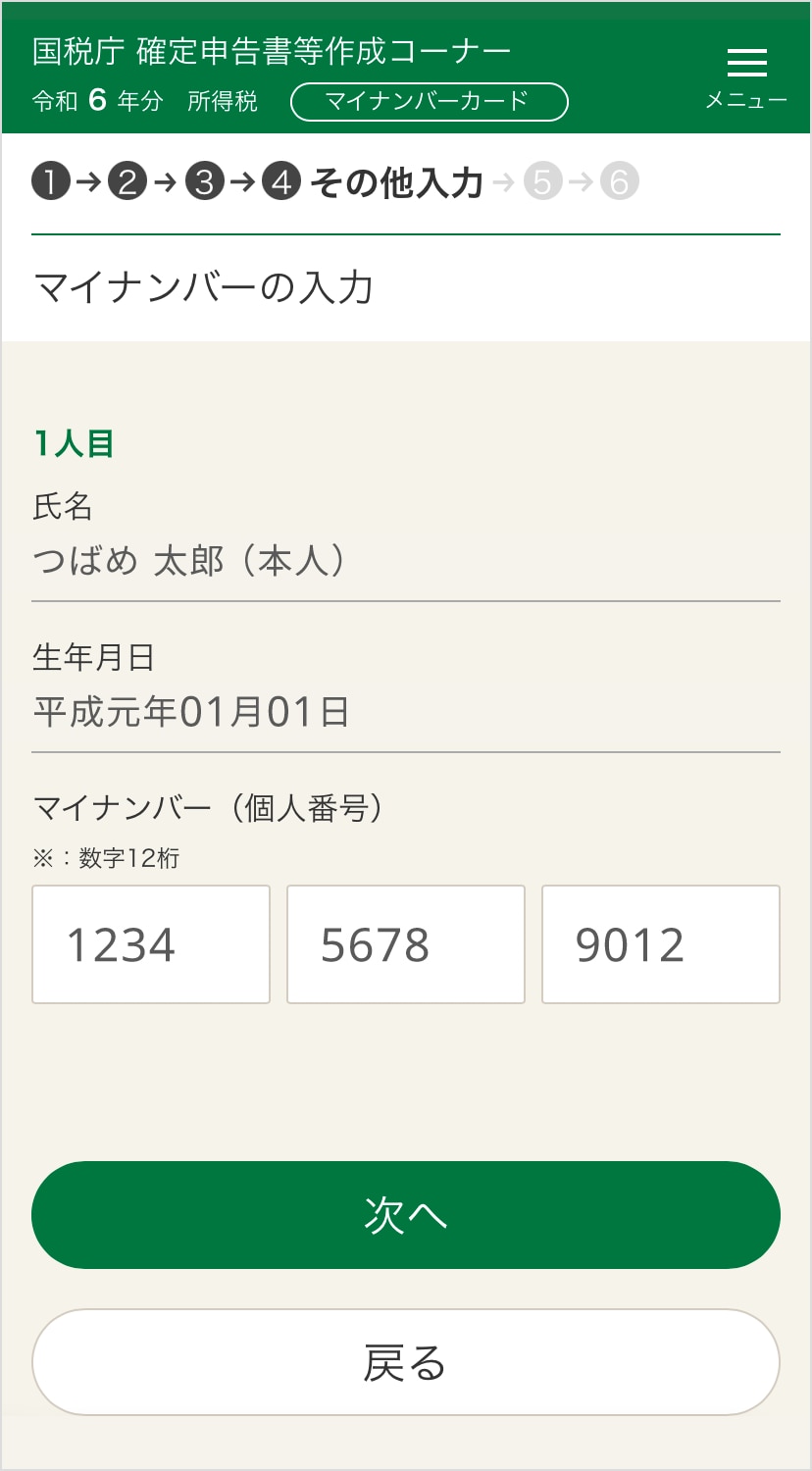

手順5. 基本情報の確認・入力をする

次のページでは、納税者本人の氏名や電話番号、住所などの基本情報がすでに反映されているので、間違いがないか確認します。

「次へ」をタップし、マイナンバーを入力します。

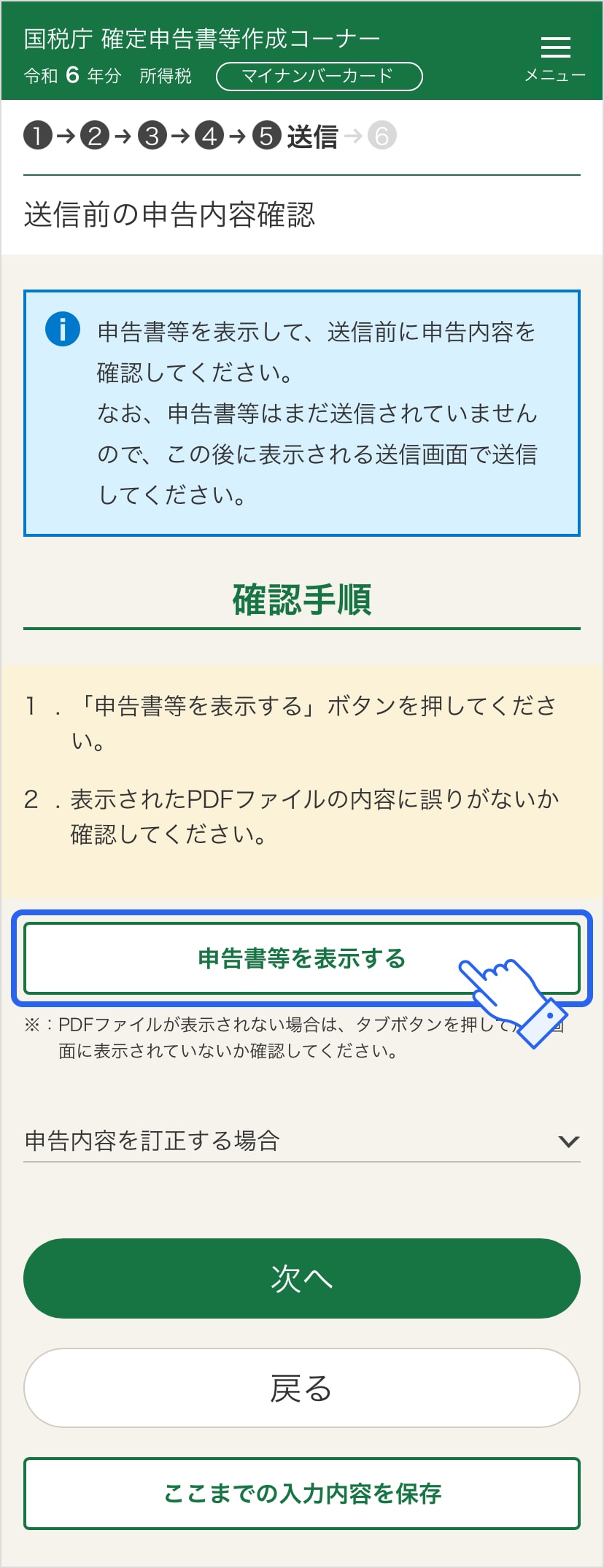

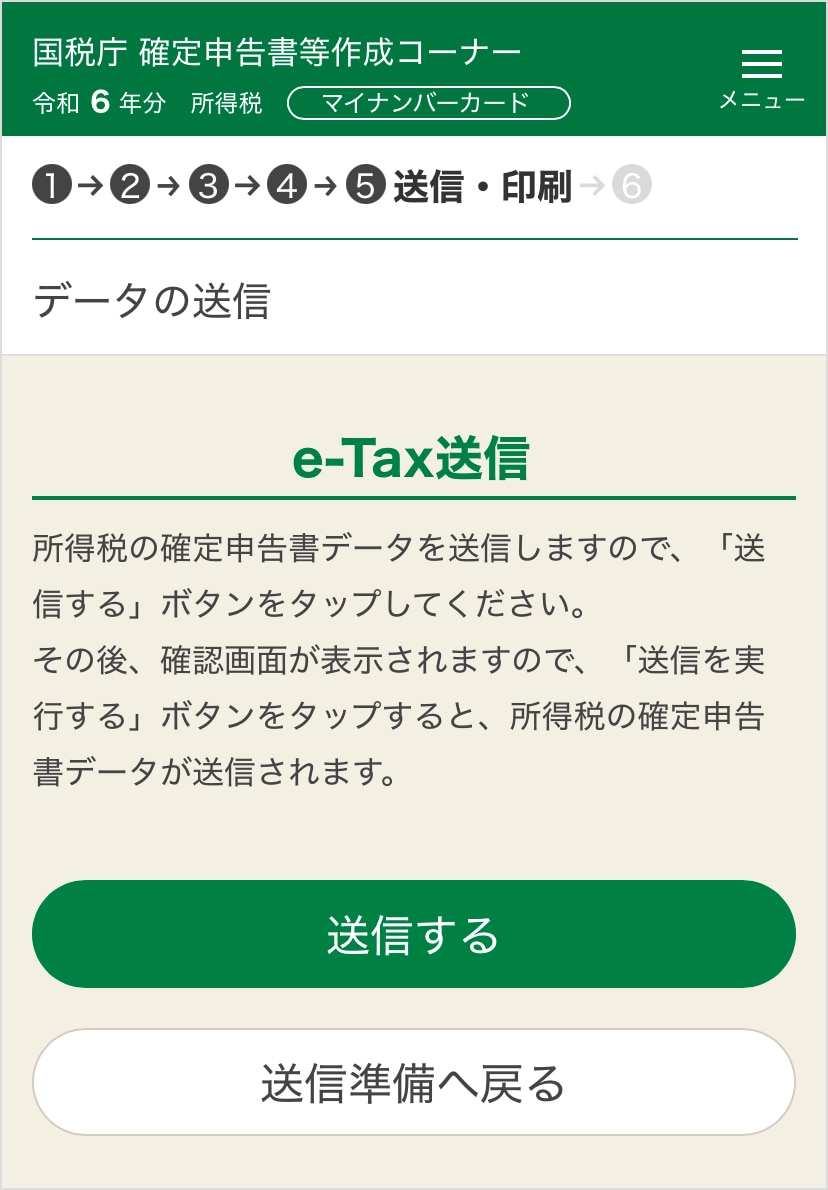

手順6. 申告書の内容の最終確認・送信する

税務署に送信する申告書の内容を「申告書等を表示する」から確認します。問題なければ「次へ」をタップします。

特記事項や税理士に関する内容があれば入力し、「次へ」をタップします。e-Tax送信の画面に切り替わったら「送信する」をタップして、完了です。

申告書の控えは印刷・保存が可能なので、忘れずに保存しておきましょう。万が一、印刷・保存を忘れた場合でも、e-Taxに再度ログインすれば申告書等のPDFファイルをダウンロードできます。

医療費控除の対象となる費用・要件

医療費控除を受けるためには確定申告が必須です。医療費控除は年末調整の対象外となるため、会社員やアルバイト・パートなどの給与所得者も個人で確定申告を行う必要があります。

また、すべての医療費が医療費控除の対象となるわけではないので注意が必要です。

医療費控除の要件

医療費控除の要件は以下の2つです。

医療費控除の要件

- 納税者が、自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費であること

- その年の1月1日から12月31日までの間に支払った医療費であること(未払いの医療費は、現実に支払った年の医療費控除の対象)

出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

「生計を一にする」とは、納税者本人が生活費や学費などをまかなっている親族を指します。同居をしていなくても納税者が生活を支えている親族であれば対象です。

また、その年に未払いの医療費については、支払った年の医療費控除の対象になります。

医療費控除の対象となる費用

基本的に治療目的で支払った費用に関しては医療費控除の対象となります。医療費控除の対象となる費用は具体的に以下のとおりです。

| カテゴリ | 医療費控除の対象となる費用例 |

|---|---|

| 通院 入院 |

・病院での診療費 / 治療費 / 入院費 ・入院時の部屋代 / 食事代 ・通院にかかった交通費 ・治療のためのリハビリ/マッサージ費用 ・医師等の送迎費用 ・介護保険の対象となる介護費用 |

| 医薬品 医療器具 | ・医師の処方箋をもとに購入した医薬品の費用 ・治療に直接必要な医療器具の購入費用(松葉杖・コルセット・補聴器など) |

| 歯科治療 | ・歯の治療費(保険適用外の費用を含む) ・治療目的とした歯列矯正費用 |

| 眼科治療 | ・レーシック治療(視力回復レーザー手術)費用 ・オルソケラトロジー治療(角膜矯正療法)費用 ・医師の治療が必要な症状がある場合の眼鏡・コンタクト購入費用 |

| 妊娠・出産 | ・妊娠と診断されてからの定期検診や検査、通院にかかる費用 ・病院に支払う入院中の食事代 ・不妊治療費用 |

美容目的や健康増進を目的としたものは医療費控除の対象とはなりません。

健康診断や人間ドックも治療を目的としたものではないため、原則として医療費控除の対象外です。ただし、診断結果で重大な疾病が見つかり治療を行った場合は医療費控除の対象となります。

医療費控除の対象となる費用や要件について、詳しく知りたい人は別記事「医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説」をあわせてご確認ください。

まとめ

医療費控除の確定申告はスマホからでも可能です。マイナンバーカードやマイナポータルの利用登録などの事前準備が必要になるので、利用したい人は早めに準備を進めましょう。

スマホでの確定申告のやり方については、別記事「スマホの確定申告のやり方を解説!必要な準備や医療費控除など事例別に紹介」でも詳しく解説しているので、ぜひ参考にしてください。

より簡単に医療費控除の申告を行いたい人には会計ソフトの活用がおすすめです。

freee会計では、確定申告に必要な帳簿付けを自動仕訳・計算をしてくれるので、日々の会計管理の効率化・ミス削減につながります。さらに、確定申告書などの必要書類も〇✕形式の質問に答えるだけで完成できます。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

Q1. スマホで医療費控除を確定申告するために必要な準備はある?

スマホで医療費控除の確定申告を行うには、e-Tax(イータックス)を利用します。e-Taxとは、所得税などの国税に関する各種手続きをインターネット上で行えるシステムです。

e-Taxを使用するためには、以下の事前準備を済ませておく必要があります。

スマホで医療費控除の確定申告をするための事前準備

詳しくは記事内「スマホで医療費控除の確定申告をするやり方【準備編】」をご覧ください。

Q2. スマホで医療費控除を確定申告するやり方は?

事前準備が完了したら、国税庁の「確定申告書等作成コーナー」から手続きを行いましょう。医療費控除の確定申告をスマホで行う手順は以下のとおりです。

スマホで医療費控除の確定申告をする手順

詳しくは記事内「スマホで医療費控除の確定申告をするやり方【手順編】」をご覧ください。

Q3. 医療費控除とセルフメディケーション税制の違いは?

セルフメディケーション税制とは、特定の医薬品の購入額が一定額を超えた場合に受けられる制度で、医療費控除の特例に該当します。

通常の医療費控除との選択適用になるため、セルフメディケーション税制と医療費控除のどちらも適用することはできません。

セルフメディケーション税制の適用条件は以下のとおりです。

- その年に特定の医薬品を世帯合計*で1万2,000円以上購入している

*納税者本人と生計と一とする家族が購入したものも含む - 予防接種や健康診断の受診など、健康のために一定の取り組みを行っている

- 受診時の領収書や結果通知表を保存している

- 所得税・住民税を納めている

出典:厚生労働省「セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について」

詳しくは別記事「医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説」をあわせてご確認ください。

Q4. 医療費控除にできない費用はどんなのがある?

上述したように、美容目的や健康増進を目的としたものは医療費控除の対象とはなりません。医療費控除の対象外となる費用は具体的に以下のとおりです。

- 美容整形費用

- 人間ドックや健康診断の費用

- 通院のタクシー代(急を要する場合や公共機関が利用できない場合を除く)

- 自家用車で通院する場合のガソリン代や駐車料金

- 日常使いのために購入した眼鏡やコンタクトレンズの費用

- インフルエンザなどの予防接種

- 健康増進目的のサプリメント、漢方薬の購入費用

- 療養中に面倒を見てくれた家族への謝礼

- 医師や看護師への謝礼

- 里帰り出産のための実家までの交通費

- 自分の都合で利用した入院時の差額ベッド代

- リラクゼーションを目的とした施術にかかる費用

- 産後の骨盤矯正*身体に異常が発生し、治療目的である場合を除く

詳しくは別記事「医療費控除とは?確定申告のやり方・計算方法についてわかりやすく解説」をあわせてご確認ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。