確定申告では申告内容によって、確定申告書Aや確定申告書Bなど使用する申告書の様式が異なります。「株やFX(外国為替証拠金取引)で利益が出たが、どう確定申告をすればいいのか?」という人もいるでしょう。ここでは確定申告書の種類と選び方、ケースごとに作成する計算書類についてご説明します。

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

確定申告書は大きく三種類

所得税(及び復興特別所得税)の確定申告書は大きくわけて、「確定申告書A」と「確定申告書B」、そして「確定申告書B」に添付する「申告書(分離課税用)第三表」の3種類があります。

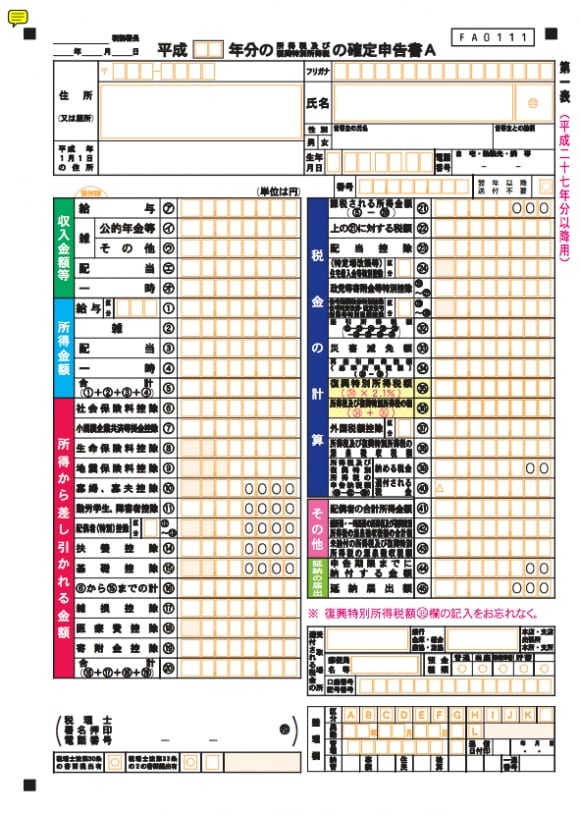

確定申告書A | 確定申告の様式や手引き | 国税庁

確定申告書Aを使うべき人

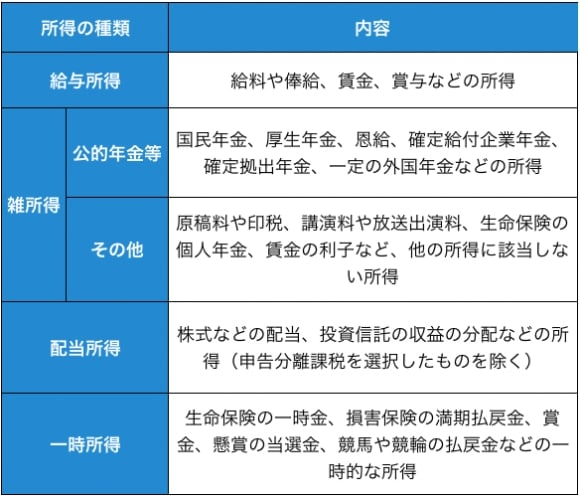

確定申告書Aは、所得の種類が「給与所得」「雑所得(公的年金等、その他)」「配当所得」「一時所得」だけの人が使います。

例えば、会社員・パート・アルバイトで勤務先からお給料をもらっている人、老齢年金をもらっている人、株の配当金をもらっている人、生命保険の一時金をもらった人などです。なお、予定納税がある人は確定申告書Aを使うことができません。

確定申告書A第一表の様式を見ると、「収入金額等」の欄(緑色の部分)には、給与所得、雑所得(公的年金等、その他)、配当所得、一時所得しか書く欄がありません。

確定申告書Bを使うべき人

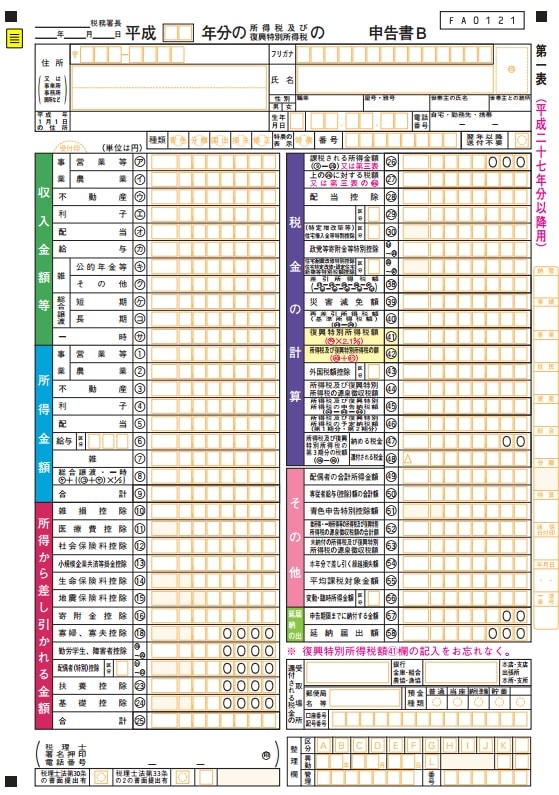

確定申告書Bを使う人は、給与所得、雑所得(公的年金等、その他)、配当所得、一時所得に加えて、「事業所得」「不動産所得」「利子所得」「譲渡所得」などがある人です。

例えば、アパートやマンションの経営をしている人、フリーランスで仕事をしている人や自営業者などです。

確定申告書Aと確定申告書Bを比べると、確定申告書Aは確定申告書Bをシンプルにしたものだということがわかります。シンプルな確定申告書Aでは記入する事項が足りない人が確定申告書Bを使います。

一方、給与所得・雑所得(公的年金等、その他)・配当所得・一時所得しかない人であっても、確定申告書Bを使うぶんにはかまいません。

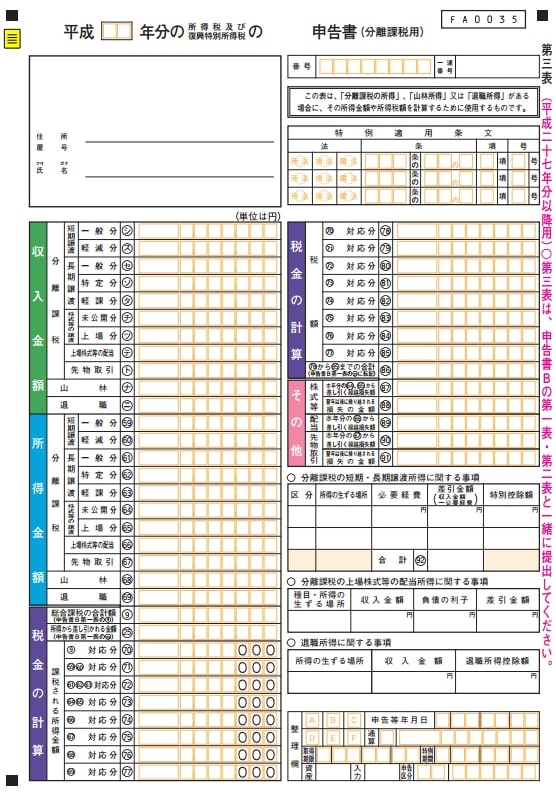

申告書第三表(分離課税用)を使うべき人

申告書(分離課税用)を使う人は、確定申告書Bの対象者のなかでも、土地・建物の譲渡、株式などの譲渡、FX取引や先物取引などを行った人です。

土地・建物・株式など譲渡所得や、FX取引や先物取引などの雑所得等は、他の所得と切り離して特定の税率をかける「分離課税」に該当します。したがって、分離課税用の申告書に譲渡所得や雑所得などの内訳を書いて、確定申告書Bとともに提出しなくてはなりません。

例えば、土地・建物の売却収入があった人、株式や投資信託(申告分離課税を選択した場合)の売買で収益が出た人、先物取引やFX取引などの売買で損益が出た人などは申告書第三表の対象者です。

医療費控除は医療費の明細書と領収書が必要

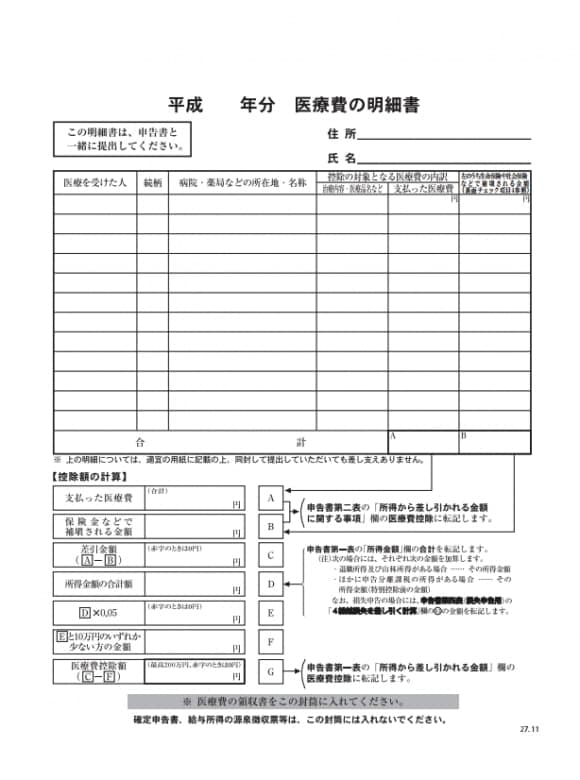

医療費控除を受けようとする人は、確定申告書Aの対象者にも確定申告書Bの対象者にも数多くいます。医療費控除は、生活を一にする配偶者や親族のために支払った医療費が10万円、あるいは「所得金額」の合計に0.05をかけた金額のどちらか少ない方の金額よりも上回った場合に受けることができます(「所得金額」の合計は、上に掲載した確定申告書A第一表の青い「所得金額」の⑤欄の金額、確定申告書B第一表では⑨欄の金額です)。

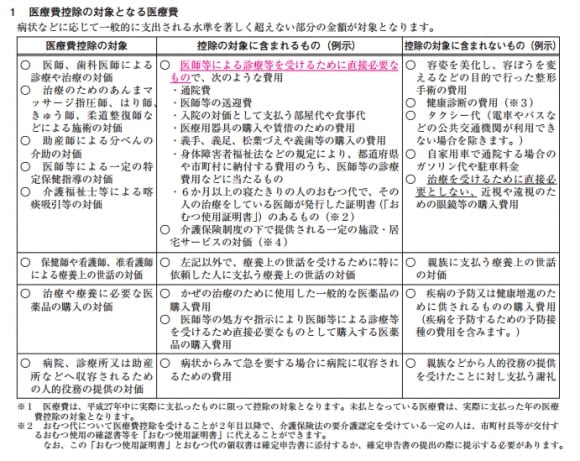

なお、医療費控除の対象になる医療費には以下のものがあります。

医療費控除を受けるには、医療費の明細書と領収書が必要です。「医療費の明細書」とは、医療を受けた人や病院・薬局ごとに医療費の内訳を一覧表にしたものです。領収書を封筒などに入れて、作成した医療費の明細書を添付して提出します(e-Taxの場合は、医療費の明細書作成のみで領収書・レシートの提出は不要です)。

通院のために電車やバスなどの公共交通機関を利用した場合は、領収書がなくても明細書の「支払った医療費」の金額に交通費を加算すれば大丈夫です。ただし、タクシーを利用した場合や、遠方で新幹線や飛行機を利用した場合は領収書の添付を求められます。

住宅ローン控除は計算明細書や源泉徴収票が必要

一定の条件を満たした住宅購入や新築、リフォームなどのために住宅ローンを利用した場合、年末の住宅ローン残高の1%(原則として上限40万円)が10年間にわたって控除され、これを住宅ローン控除といいます。

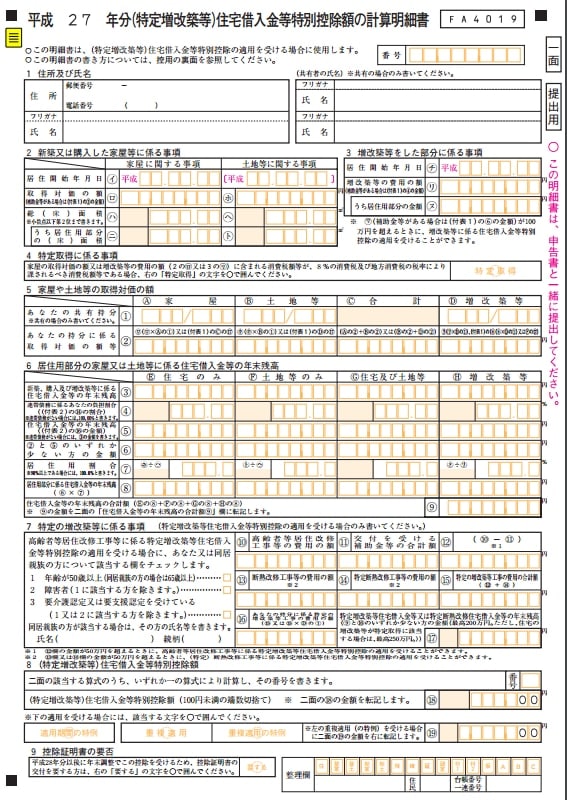

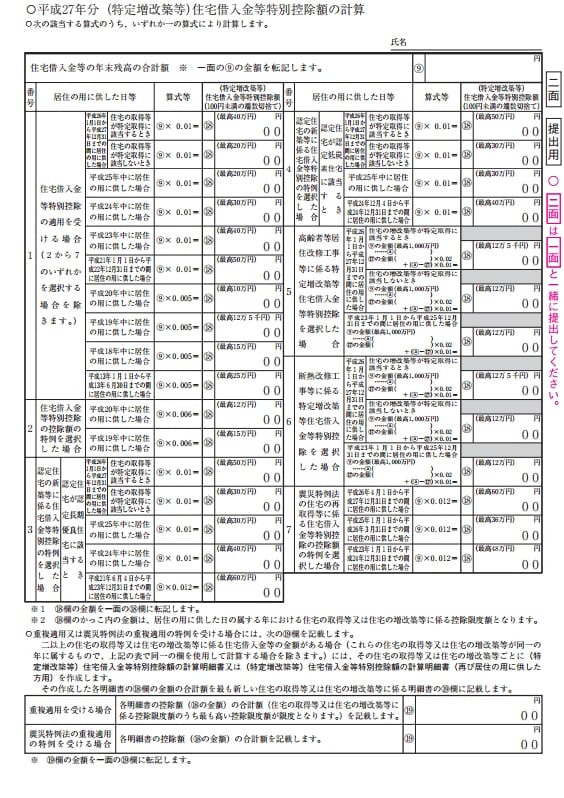

一定条件を満たした高齢者向けバリアフリー改修工事や省エネ改修工事のためのリフォームは、特定増改築等住宅借入金特別控除の対象になります。特定増改築等住宅借入金特別控除の場合は、年末の住宅ローン残高のうちの特定増改築等に要した金額の2%(原則として上限4万円)が5年間控除されます。

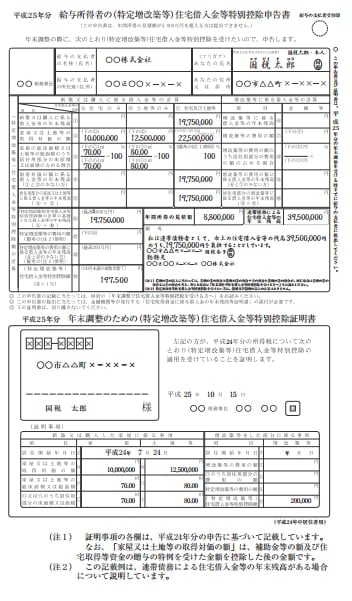

住宅ローン控除を受けるには、「確定申告書AまたはB」に加えて「(特定増改築等)住宅借入金特別控除額の計算明細書」の作成が必要です。

住宅ローン控除を受けるには、計算明細書のほか、次のような証明書類が必要です。

- ・勤務先の源泉徴収票(会社員の場合)

- ・住宅ローンを借りた金融機関からの「住宅取得資金に係る借入金の年末残高等証明書」

- ・住民票の写し

- ・土地・建物の登記事項証明書

- ・売買契約書の写し、または建築請負契約書など

会社に勤務している場合、1年目はこれらの書類を準備して確定申告をしなくてはなりませんが、2年目以降は年末調整のときに書類を提出すれば確定申告をせずにすみます。2年目以降の年末調整の際に提出する書類は次の書類です。

- ・税務署から送られてくる「給与所得者の(特定増改築等)住宅借入金特別控除申告書」

- ・住宅ローンを借りた金融機関からの「住宅取得資金に係る借入金の年末残高等証明書」

上半分が「給与所得者の(特定増改築等)住宅借入金特別控除申告書」、下半分が「年末調整のための(特定増改築等)住宅借入金特別控除証明書」になっています。

株や投資信託、FXの取引に関する申告書

上場株式等の配当

「上場株式等」とは、上場株式、上場投資信託(ETF)、上場不動産投資法人(REIT)、公募株式等証券投資信託、公募公社債投資信託、特定公社債(国債、地方債、外国国際、公募公社債など)を指します。

上場株式等の配当金については、あらかじめ所得税と住民税が源泉徴収(分離課税)されるため、「確定申告不要制度」によって確定申告をしなくてもいいことになっています。

ただし、確定申告をして配当を総合課税とすることによって配当控除を受けることが可能です。また、上場株式等を取得するために借金をした場合は、配当収入から借金の利子を必要経費として差し引くこともできます。

この場合は「確定申告書A」(事業所得・不動産所得・利子所得・譲渡所得などがある場合は「確定申告書B」)の提出で済みます。

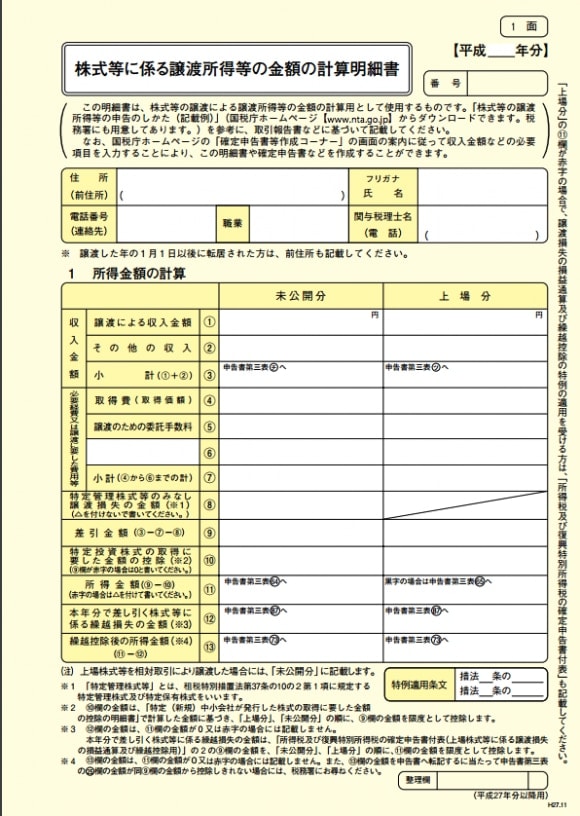

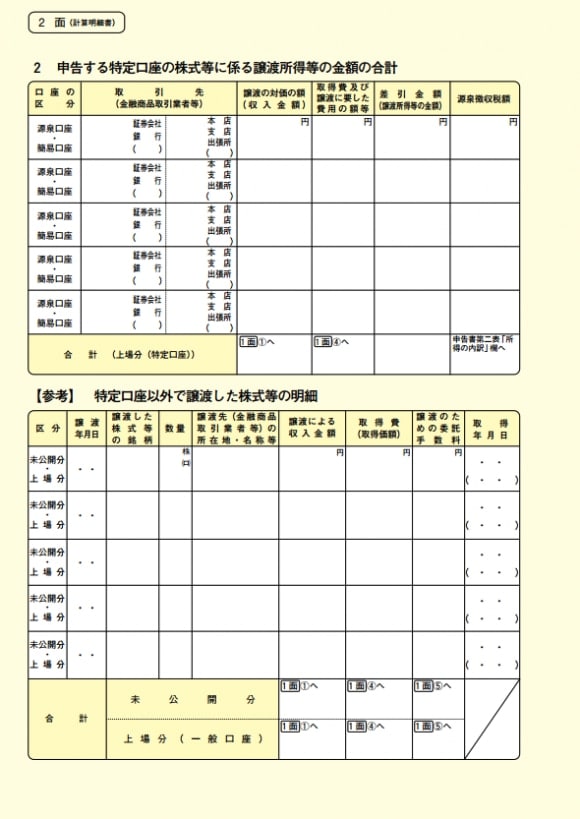

上場株式等の譲渡(申告分離課税)

上場株式等の売買の際には、金融機関に特定口座を開設することになり、「源泉徴収あり」と「源泉徴収なし」のどちらかを選ぶことができます。

「源泉徴収あり」の特定口座の場合は、上場株式等の譲渡所得から所得税と住民税が源泉徴収されるため、確定申告は不要です。

ただし、上場株式等の譲渡(売却)により譲渡損失が出た場合は、確定申告により配当所得と損益通算したり、損失を翌年から3年間繰り越したりすることができます。損失を繰り越すと翌年を含む3年間に譲渡所得や配当所得が生じても繰り越した損失金額を所得から差し引くことが可能です。

「源泉徴収あり」の特定口座で譲渡損失の損益通算や繰り越しを行う場合と、「源泉徴収なし」の口座を選択して上場株式等の譲渡をした場合は、「確定申告書B」と「申告書第三表(分離課税用)」、そして「株式等に係る譲渡所得等の金額の計算明細書」の作成と提出が必要です。

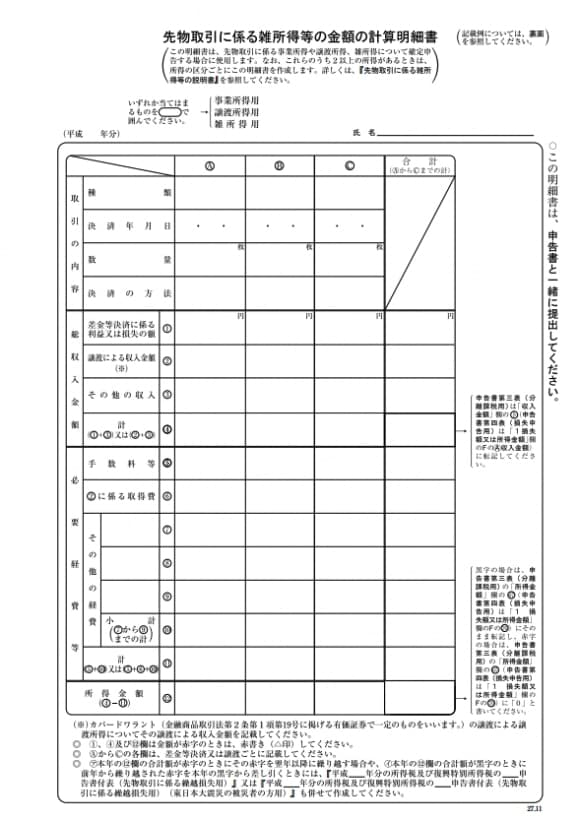

FX取引などの売買損益(「先物取引に係る雑所得等」。申告分離課税)

FX取引や先物取引、オプション取引などの証拠金差金決済取引に差益が出た場合には、「先物取引に係る雑所得等の金額の計算明細書」を作成し、「確定申告書B」と「申告書第三表(分離課税用)」とともに提出が必要です。また、差損が出た場合は同じ計算明細書と申告書を使って、他の差金決済取引との損益通算や損失の繰り越し(最大3年間)をすることができます。

まとめ

以上のように、実際に確定申告をする場合には、確定申告書AかBかの選び方に注意するだけでなく、各種(計算)明細書や申告書第三表(分離課税用)といった追加書類の作成が必要になるケースがあります。会計ソフトを利用すればかなり手間が省けますので、がんばって挑戦してみましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。