監修 安田亮 安田亮公認会計士・税理士事務所

国民健康保険は、自営業者などが加入する公的医療保険制度で、医療費や介護費用の一部をカバーできます。国民健康保険に加入して保険料を支払っている人は、確定申告で所得控除を受けることが可能です。

本記事では、確定申告で国民健康保険料の控除手続きが必要かどうかを調べる方法や、国民健康保険料の控除で所得税をどれだけ減額できるか、計算例を用いて解説します。

2025年提出(令和6年分)の確定申告アップデート情報

所得税の確定申告期間:2025年2月17日(月)〜2025年3月17日(月)

消費税の確定申告期間:2025年1月1日(水)〜2025年3月31日(月)

※ 贈与税の申告・納税期間:2025年2月3日(月)〜2025年3月17日(月)

<2025年(令和6年分)の確定申告のポイント>

- マイナンバーカードをスマホで読み取らなくても、スマホ用電子証明書の利用で申告書の作成・e-Tax送信が可能になります。

- マイナポータルと連携すると、所得税確定申告の手続において、マイナポータル経由で控除証明書等のデータを一括で取得し、確定申告書の該当項目へ自動入力できます。

詳しくは国税庁ホームページ「令和6年分 確定申告特集」をご参照ください。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

国民健康保険とは

日本では、すべての国民が何らかの公的保険に加入することが義務付けられています。

主な健康保険

- 健康保険(社会保険):企業で加入している健康保険で、社員が対象

- 共済組合:公務員・私学の教職員が対象

- 船員保険:船員が対象

- 後期高齢者医療制度:75歳以上及び65~74歳で一定の障害のある人が対象

- 国民健康保険:上記以外の人が対象

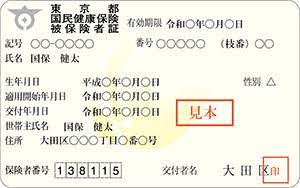

保険証を確認すれば、自分がどの健康保険に加入しているのか判断できます。

たとえば、勤務先の健康保険に加入している場合は、保険証の左上に「健康保険」と書かれており、その下に会社名や「会社名+健康保険組合」が書かれています。

国民健康保険の場合は、下の見本のように左上に「国民健康保険被保険者証」と記載されており、右下の交付者名は自治体名です。

国民健康保険料の大田区ホームページ:保険証仕組み

国民健康保険料は以下の3つに分かれており、医療や介護の必要性に応じた負担が各世帯に求められています。

国民健康保険料の区分

- 医療分

- 支援分

- 介護分

医療分

国民健康保険の中心的な役割を担っており、加入者が医師による診療や治療・入院費用などの日常的な医療サービスにかかる費用を補うための保険料です。

医療分は年齢や所得にかかわらず、すべての国民健康保険加入者に対して負担が求められます。

支援分(後期高齢者支援金)

後期高齢者医療制度を財政的に支援するための保険料で、特に75歳以上の後期高齢者の医療費充当に用いられています。

支援分は、国民健康保険に加入しているすべての人が負担し、加入者全体で高齢者の医療費を支えるため、均等割で請求されることが特徴です。

介護分(介護納付金)

介護分は、40歳から64歳までの国民健康保険加入者のみが負担する保険料です。

介護が必要になった際に利用する介護サービスの費用を一部カバーし、将来の介護ニーズに備えます。なお、65歳以上は介護保険料を別途支払うため、介護分は適用されません。

国民健康保険に加入する条件

国民健康保険に加入できるのは、次のような人です。

国民健康保険に加入できる条件

- 自営業を営む個人事業主

- 企業を退職して社会保険を継続していない無職の人

- 老齢年金の給付を受けている65歳未満の人

- 個人事業主が営む事業所で働いている場合などで、社会保険の強制加入事業所に該当せず、事業所が任意加入していない場合

- パートを掛け持ちしているなど複数の勤務先で働いていて、勤務先の社会保険の加入要件を満たさない場合

国民健康保険に加入している場合は、確定申告で保険料の控除を受けられます。また、家族の国民健康保険料を支払っている場合は、年末調整や確定申告で控除を受けることが可能です。

国民健康保険の控除を受けられるかを確認する方法

確定申告で国民健康保険料の控除が受けられるのは、次のような人です。

国民健康保険の控除を受けられる人

- 年末調整を受けていない人

- 年末調整を受けているが、国民健康保険料の控除を受けていない人

年収が103万円(基礎控除38万円と給与所得控除65万円の合計)以下であれば、国民健康保険料の控除を受けていなくても所得税はかかりません。

ただし、複数の勤務先がある場合、主たる勤務先の給与以外の収入とその他の所得が20万円を超えると、確定申告が必要になります。

この規定には除外規定があり、給与・退職所得以外の収入が20万円以下であれば、確定申告の義務はありません。

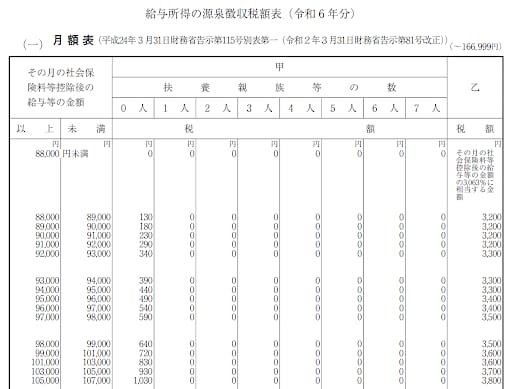

除外規定に該当するためには、「給与所得の源泉徴収税額表」で、主たる勤務先から給料から甲欄の額の源泉徴収を受け、主たる勤務先以外からは乙欄で源泉徴収されている必要があります。

たとえば、2つの勤務先で60万円と50万円の収入を得ている場合、そのうちのひとつは主たる勤務先以外となり、給与が少額でも源泉徴収の対象となるため、確定申告の必要はありません。しかし、乙欄の「主たる勤務先以外」で徴収された税額が多すぎる場合は、還付申告が可能です。

還付申告について詳しく知りたい方は、「還付申告とは?対象となるケースや確定申告・年末調整との違いを解説」をご覧ください。

確定申告をしなくても控除が受けられる場合

勤務先の年末調整で社会保険料が控除されている場合は、確定申告の必要はありません。一般的に、年末まで勤務先で働いている給与所得者は年末調整を受けているため、確定申告は不要です。

退職によって失業し、国民健康保険に加入している場合でも、年内に再就職先を見つけて以下の書類を提出すれば、年末調整で国民健康保険の控除を受けられます。

新しい勤務先に提出する書類

- 前の勤務先から受領した源泉徴収票

- 自分で支払った国民健康保険料の金額などの必要書類

控除を受けるために確定申告が必要な場合

国民健康保険料の控除を受けるために確定申告をする必要があるのは、年末調整を受けていない場合です。

具体的には、以下のようなケースでは確定申告が必要になります。

確定申告が必要な例

- 退職後、12月分の給与の支払を受ける前に新たな仕事に就いていない

- 年末調整は受けたものの、国民健康保険料の提出をしなかったために控除が受けられなかった

年末調整や確定申告では、国民健康保険料の払込みを証明する書類は必要ありません。しかし、勤務先で納付金額を証明する書類の提示を求められることがあります。

国民健康保険料の領収書を紛失した場合は、住んでいる市区町村の役所に申請して納付済額確認書を発行しましょう。

また、社内の年末調整書類の提出期限を逃し、国民健康保険料の控除を受けられなかった場合でも、確定申告をすることで国民健康保険料の控除を受けられます。

国民健康保険料の計算方法と計算例

国民健康保険料は、収入や世帯構成などに基づいて計算され、自治体によって負担率が異なるため、負担額を見積もるためには計算方法を把握しましょう。

ここでは、国民健康保険料の保険料の仕組みや基本的な計算方法を、具体的な計算例とともに解説します。

国民健康保険料の計算方法

国民健康保険料は以下の3つの要素をもとに計算され、それぞれ異なる基準で負担額が決まります。

国民健康保険料の区分

- 所得割

- 均等割

- 平等割

上記により、国民健康保険料は世帯ごとの事情に応じて計算され、制度の公平性が保たれています。

所得割

所得割は、加入者の所得をもとに計算される保険料で、収入の多い世帯ほど高額になる仕組みです。具体的には、各種所得額から基礎控除などの控除額を差し引いた後の算定用所得額に、各自治体が設定した負担率を掛けて算出します。

そのため、収入に応じて保険料が増減し、収入の多い人がより多くの負担をする仕組みです。所得に比例した方式であるため、公平性を確保する役割も果たしています。

均等割

均等割は、加入者一人あたりに一定額が課される保険料で、世帯の人数に応じて金額が増える仕組みです。収入に関係なく加入者全員に一律の金額が課されるため、家族の人数が多い世帯ほど支払い額が増加します。

世帯に多くの扶養家族がいる場合は特に負担が大きくなる可能性があり、家族構成に影響を受ける保険料です。

平等割

平等割は、1世帯あたりに定額で課せられる保険料で、収入や世帯内の人数に関係なく同額が設定されます。各世帯が均等に保険料を負担することを目的としており、世帯主がまとめて支払う場合が一般的です。

国民健康保険料の計算例

国民健康保険料の計算例を、以下の条件で紹介します。

国民健康保険料の試算条件

- 居住地:東京都新宿区(「平等割」は適用されない)

- 家族構成:夫(45歳)・妻(38歳)・子ども2人(15歳・2歳)

- 世帯年収:600万円(夫の給与収入のみ)

- 保険料率:令和6年度の新宿区の設定を適用

なお、試算条件の居住地に設定している東京都新宿区では平等割が適用されないため、所得割と平等割から国民健康保険料を算出するので参考にしてください。

【令和6年度の保険料率等】

| (1)医療分 | (2)支援金分 | (3)介護分 | |

|---|---|---|---|

| 均等割額 | 49,100円 ×世帯の加入者数 | 16,500円 ×世帯の加入者数 | 16,500円 ×世帯の加入者のうち40~64歳の加入者数 |

| 所得割額 | 世帯の加入者全員の算定基礎額×8.69% | 世帯の加入者全員の算定基礎額×2.80% | 世帯の加入者のうち40~64歳の算定基礎額×2.16% |

| 賦課限度額 | 65万円 | 24万円 | 17万円 |

1. 所得割の計算

所得割を計算する際には、まず総所得額から各種控除額を差し引いて「算定基礎額」を算出します。

総所得額=6,000,000円–1,640,000円(給与所得控除)= 4,360,000円

算定基礎額=4,360,000円–基礎控除430,000円=3,930,000円

給与所得控除は収入金額によって計算式が異なり、算出方法は以下の表を参考にしてください。

<給与所得控除の速算表>

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

算定基礎額をもとに、各保険料分の所得割額を計算します。

医療分=3,930,000円×8.69%=341,517円

支援金分=3,930,000円×2.80%=110,040円

介護分=3,930,000円×2.16%=84,888円

均等割の計算は、収入によらず一定額が加算されます。

医療分=49,100円×4人=196,400円

支援金分=16,500円×4人=66,000円

介護分=16,500円×1人=16,500円

国民健康保険料は、所得割や均等割・平等割の保険料を合計して計算します。

医療分=341,517円(所得割)+196,400円(均等割)+ 0円(平等割)=537,917円

支援金分=110,040円(所得割)+ 66,000円(均等割)+0円(平等割)=176,040円

介護分=84,888円(所得割)+16,500円(均等割)+ 0円(平等割)=101,388円

年間合計保険料=537,917円+176,040円+101,388円=815,345円

国民健康保険料の控除額の計算方法

国民健康保険料の控除は確定申告をすると受けられます。

具体的な計算例として、勤務先で社会保険に加入していたが、期中に退職して国民健康保険を支払っていた以下のケースで算出しましょう。

国民健康保険料の控除額試算条件

- 31歳(独身)

- 勤めていた会社を9月末日に退職

- 給与は月額給与400,000円・ボーナスはなし・9ヶ月分の年収3,600,000円

- 退職金の支給はなし

- 源泉徴収額は9ヶ月合計で148,590円

- 会社員時代の社会保険料(健康保険、厚生年金)総額は519,219円

- 退職後の3ヶ月間で支払った国民健康保険料は3期分で97,000円

なお、計算の簡略化のために課税所得は1,000円未満を切り捨て、「復興特別所得税」は省略します。

(1)国民健康保険料控除を活用しなかった場合の所得税額

課税所得

=給与所得-給与所得控除-基礎控除-社会保険料控除

=3,600,000円-1,160,000円-480,000円-519,219円

=1,440,000円(千円未満切り捨て)

所得税は累進課税なので、課税所得に所得税率を乗じ、控除額分を差し引いて計算します。税率は国税庁の所得税率表を参考にしましょう。

所得税額

=課税所得×所得税率-所得税額控除

=1,440,000円×5%-0円

=72,000円

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

(2)国民健康保険料控除を活用した場合の所得税額

期中に支払った国民健康保険料を控除する場合は、課税所得の計算結果が変わります。具体的には、社会保険料控除に加えて、国民健康保険料の控除分を追加で差し引きましょう。

課税所得

=給与所得-給与所得控除-基礎控除-(社会保険料控除+国民健康保険料控除)

=3,600,000円-1,160,000円-480,000円-519,219円-97,000円

=1,343,000円(千円未満切り捨て)

所得税額

=課税所得×所得税率-所得税額控除

=1,343,000円×5%-0円

=67,150円

したがって、国民健康保険料の控除の活用により、所得税額が約4,850円減額されることがわかります。

国民健康保険料控除のための確定申告手順

国民健康保険料の所得控除を受けるために確定申告をする場合、以下のように手続きをします。

国民健康保険料控除のための確定申告手順

- 確定申告用紙を準備

- 控除に必要な証明書を準備

- 確定申告用紙に必要事項を記入する

- 税務署に申告書と添付書類を提出する

まずは、確定申告用紙の準備が必要です。以下の3つの方法で入手できます。

確定申告用紙の入手方法

- 税務署へ取りに行く

- 税務署に郵送で依頼する

- 国税庁のホームページからダウンロード

控除に必要な証明書には、以下のような書類があります。受け取り先や送付されるタイミングが異なるため、紛失しないように気をつけましょう。

確定申告の各種控除で必要な書類例

- 源泉徴収票:勤務先やフリーランスで仕事を受注した会社から送付される

- 国民健康保険の納付済証明書:送付がない自治体もあり、その場合は領収書・口座振替ならば通帳から計算する

- 厚生年金など、他の社会保険の控除証明書:社会保険に加入している勤務先などから送付される

確定申告書の作成が終わったら、添付書類と一緒に税務署に提出します。申告期限は対象年の翌年3月15日までで、申告漏れや提出遅れがあるとペナルティを受ける恐れがあるため、期限を守りましょう。

確定申告の手続きが終わり、源泉徴収税よりも実際の所得税額が低ければ、還付金として払い過ぎた税金が戻ってきます。

e-Taxを利用すれば、インターネット上で申告書の作成ができ、オンラインでの申請が可能です。また、控除申請に必要な一部の添付書類は提出が免除されます。

e-Taxを利用した確定申告についての詳細は、「e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説」を確認してください。

まとめ

国民健康保険はすべての国民が加入する重要な制度であり、確定申告の所得控除を通じて所得税を減額できます。

国民健康保険料の控除を受けるためには、確定申告に必要な書類の準備が不可欠ですが、手続き自体は難しくありません。特に、e-Taxを利用すればオンラインで申告ができ、手続きがスムーズです。

適切に控除申請を行い、所得税の負担を軽減してください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

国民健康保険料の控除を受けるためには確定申告が必須?

国民健康保険料の控除を受けるために確定申告は必須ではありません。ただし、年末調整を受けていない場合など、申告手続きが必要なケースがあります。

確定申告が必要かどうか詳しく知りたい方は、「国民健康保険の控除を受けられるかを確認する方法」をご覧ください。

国民健康保険料の控除額の計算方法は?

控除額は、1月1日から12月31日までに実際に支払った国民健康保険料の総額です。国民健康保険料は、確定申告時に全額を社会保険料控除として所得から差し引くことができます。

国民健康保険料の控除額の計算を詳しく知りたい方は、「国民健康保険料の控除額の計算方法」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。