監修 北田 悠策 公認会計士・税理士

扶養控除とは、扶養家族がいる人の税負担を軽減するための制度です。子どもや親など、扶養する家族がいる人が扶養控除を適用できれば、所得税や住民税の税額を低く抑えられます。

同居の家族だけでなく、仕送りをしている家族がいるなど別居の家族でも扶養控除の対象になる場合があります。年末調整や確定申告で申請漏れを起こさず控除を適用するためには、扶養控除の要件を正しく理解することが大切です。

本記事では、年収や年齢をはじめとした扶養控除の要件や控除金額、申請手続きのやり方や申告書の書き方を解説します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

扶養控除とは?

扶養控除とは、一定の要件を満たす扶養家族がいる人が所得税や住民税を計算する際、一定の金額を差し引ける制度です。扶養控除を適用できると、税率をかける前の課税所得金額が控除額の分だけ低くなり、税率をかけて求めた税額が低く抑えられます。

所得税・住民税には、個々の納税者の事情に配慮して税負担を軽減する「所得控除」と呼ばれる制度があり、扶養控除も所得控除のひとつです。全部で15種類ある所得控除のうち、扶養控除は、扶養する家族がいる人の経済的負担を軽減することを目的としています。

後述する扶養控除の適用要件を満たす場合、会社員は年末調整で、個人事業主は確定申告で、それぞれ扶養控除の適用を受けられます。

扶養控除の対象者と控除額

扶養控除の対象となる親族の範囲は税法で定められています。また、扶養している家族が誰なのかによって控除額が変わる点も、扶養控除の特徴のひとつです。

扶養している家族なら誰でも扶養控除の対象になるわけではなく、扶養控除の対象になる場合でも一律に同じ額の控除が適用されるわけではありません。年末調整や確定申告で正しく申請するためには、扶養控除の対象者や金額を理解しておく必要があります。

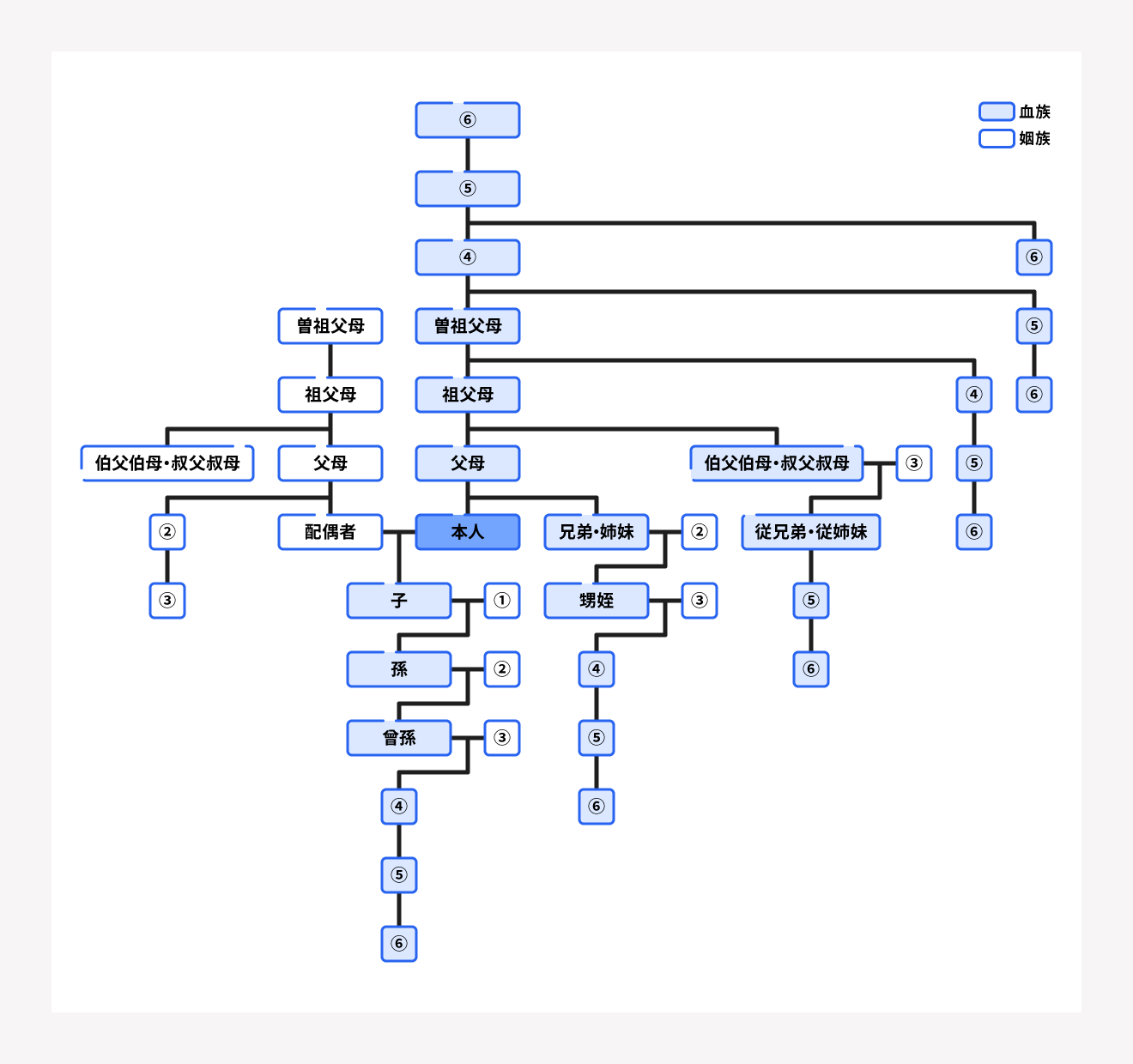

扶養控除の対象となる親族の範囲

扶養控除の対象になるのは、その年の12月31日時点で以下に該当する人です。

扶養控除の対象となる親族等

- 配偶者以外の親族のうち、6親等内の血族および3親等内の姻族

- 都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

扶養控除の対象親族の範囲には、納税者の子・孫・父母・祖父母などが含まれます。納税者本人の父母や祖父母だけでなく、配偶者の父母や祖父母も扶養控除の対象です。

納税者の兄弟姉妹の子である甥姪を扶養しているケースも、後述する要件を満たせば扶養控除の対象になります。ただし、配偶者については配偶者控除の対象になるため、扶養控除の対象には含まれません。

出典:国税庁「No.1180 扶養控除」

扶養控除の控除額

扶養控除の控除額は、扶養している家族が以下のいずれかの区分に該当するかよって変わります。

| 区分 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 一般の控除対象扶養親族 | 38万円 | 33万円 |

| 特定扶養親族 | 63万円 | 45万円 |

| 老人扶養親族(同居していない) | 48万円 | 38万円 |

| 老人扶養親族(同居している) | 58万円 | 45万円 |

扶養控除の対象となる親族は、その年の12月31日時点で16歳以上の親族です。

このうち、「特定扶養親族」とは19歳以上23歳未満の扶養親族を、「老人扶養親族」とは70歳以上の扶養親族を指します。「一般の控除対象扶養親族」とはそれ以外の扶養親族、つまり16歳以上18歳以下と24歳以上69歳以下の扶養親族です。

老人扶養親族における「同居」は、1年以上の入院などの療養が目的の場合は、納税者と別居していても同居しているものとして扱われます。ただし、老人ホームなどの施設に入居しているケースは、同居とは見なされません。

なお、ある1人の親族を複数の家族で扶養しているケースでは、その親族を扶養控除の対象にできるのは、複数の家族の中のいずれか1人です。

たとえば、子である兄弟が実家の親に生活費を送っているケースでは、親を扶養控除の対象にできるのは兄弟のうち1人だけです。たとえ兄弟が均等に親に送金していても、兄弟がそれぞれで親を扶養控除の対象にすることはできません。

出典:国税庁「専門用語集」

出典:国税庁「No.1180 扶養控除」

扶養控除の対象となる扶養親族の要件

扶養控除の対象となる親族とは、配偶者を除く「6親等内の血族および3親等内の姻族」のうち、12月31日時点で以下の要件をすべて満たす人です。要件をひとつでも満たさない場合は扶養控除の対象になりません。

扶養控除の要件

- 納税者と生計を一にしている

- 年齢が16歳以下(※)

- 年間の合計所得金額が48万円以下である(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の事業専従者でない

※非居住者にあたる扶養親族については要件が異なります。

出典:国税庁「No.1180 扶養控除」

同一生計要件

扶養控除の対象となるのは同じ生計のもとで生活している親族です。同一生計とは必ずしも同居を意味するわけではなく、実態として同一生計かどうかを以て判断するので、別居でも同一生計として扱われることがあります。

たとえば、子どもが大学生になるときに実家を出て一人暮らしを始めるようなケースです。大学生の子が親と離れて暮らしていても、親が常に生活費を送っているケースでは一般的に同一生計として扱われます。

また、同じ家屋で生活していれば同一生計として扱うことが一般的ですが、明らかに独立した生活を営んでいれば同一生計と見なされない場合もあります。

出典:国税庁「No.1180 扶養控除」

年齢要件

扶養控除の対象となるのは、その年の12月31日時点の年齢が16歳以上の親族です。2024年1月~12月の1年間の所得にかかる所得税の計算では、2009年1月1日以前生まれの親族が扶養控除の対象になります。

ただし、日本国内に住所を有さないなど、非居住者にあたる扶養親族については要件が異なり、以下のいずれかに該当する親族が対象です。

非居住者の扶養控除の要件

- その年12月31日現在の年齢が16歳以上30歳未満の人

- その年12月31日現在の年齢が70歳以上の人

- その年12月31日現在の年齢が30歳以上70歳未満の人で以下のいずれかに該当する人

・留学により国内に住所および居所を有しなくなった人

・障害者である人

・納税者からその年において生活費または教育費に充てるための支払いを38万円以上受けている人

出典:国税庁「No.1180 扶養控除」

所得要件

扶養控除の対象となるのは、年間の合計所得金額が48万円以下の親族です。給与所得や事業所得など、その年の所得金額の合計額が48万円を超えていると扶養控除の対象になりません。所得の種類が給与所得のみの場合は、年収が103万円以下であれば扶養控除の対象です。

年収から給与所得控除額を引いて給与所得額を計算する際、最低でも55万円の給与所得控除額を引くことができます。年収が103万円以下なら、55万円の控除後の金額が48万円以下に収まるため扶養控除の対象になります。

出典:国税庁「No.1180 扶養控除」

出典:国税庁「No.1410 給与所得控除」

その他の要件(青色申告・白色申告の事業専従者以外)

親族が扶養控除の対象となるには、以下の要件も満たす必要があります。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない

- 白色申告者の事業専従者でない

個人事業主などが家族を事業に従事させ、事業専従者としてその家族に給料を支払っている場合、扶養控除の適用は受けられません。

青色申告の青色事業専従者給与や白色申告の事業専従者控除の制度を利用すれば、家族への給料を経費にできて税負担を軽減できますが、扶養控除との併用はできないルールです。

出典:国税庁「No.1180 扶養控除」

扶養控除の申請方法と申告書の記入例

扶養控除は、個人事業主の場合は確定申告の際に申告書の該当欄に記入して申請します。会社員は、「扶養控除等(異動)申告書」を勤務先に提出することで、年末調整の際に扶養控除が適用されることが一般的です。

ただし、会社員が医療費控除の適用を受けるなどの目的で確定申告をする場合は、個人事業主と同じく、確定申告書の該当欄に記入して申請します。

以下では、確定申告・年末調整それぞれの扶養控除の申請方法を解説します。

確定申告で申告する場合

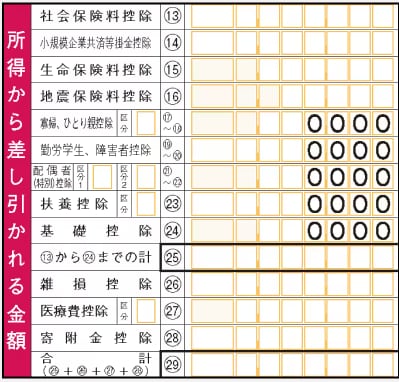

扶養控除を確定申告で申告する際は、確定申告書の第一表と第二表の該当欄に記入します。

第一表では、「所得から差し引かれる金額」にある㉓に控除額を記載してください。前述の通り、扶養控除の金額は家族の年齢などで変わるので、家族の区分に応じて63万円・58万円・48万円・38万円のいずれかの金額を記入しましょう。

扶養控除の「区分」欄は、国外居住親族がいる人が記入する欄です。扶養控除の対象となる親族の中に国外居住親族がいなければ記入する必要はありません。

出典:国税庁「令和6年分の所得税等の確定申告書(案)」

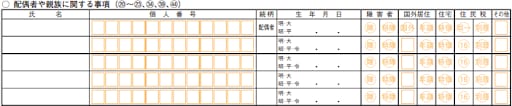

扶養控除の対象となる親族がいる場合は、第二表の「配偶者や親族に関する事項」欄に、氏名や生年月日などを記入します。

確定申告書の書き方については、以下の記事もあわせて参考にしてください。

【関連記事】

【2025年最新】令和6年分確定申告書の見方と書き方を項目別にわかりやすく解説

年末調整で申告する場合

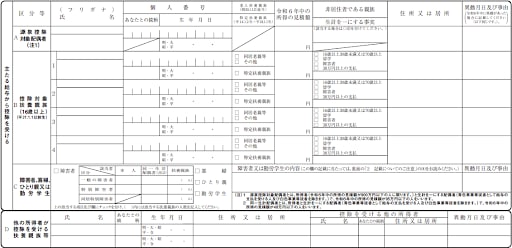

会社員などの給与所得者が年末調整で扶養控除の適用を受けるには、「扶養控除等(異動)申告書」に記入して勤務先へ提出しておく必要があります。

扶養控除等(異動)申告書は、扶養控除の対象になる家族の氏名や生年月日などを記入する書類です。申告年の最初に給与が支払われる日の前日までに勤務先へ提出しなければなりません。

提出後に扶養家族の状況に変更(異動)があった場合は、異動日後最初に給与の支払いを受ける日の前日までに異動内容を記載した申告書を提出してください。

扶養控除等(異動)申告書の書き方については、以下の記事でも詳しく解説しています。あわせて参考にしてください。

【関連記事】

【令和6年分】給与所得者の扶養控除申告書(マル扶)とは?書き方や注意点を解説

扶養控除とよく似た制度との違い

扶養する家族が誰なのかによって、税金を計算する際に扶養控除と配偶者控除のどちらを適用するのかが変わります。また、税金と社会保険では扶養の考え方が異なります。

扶養する家族がいる人は、扶養家族に関する手続きをする際、扶養控除とよく似た制度を混同して手続きミスをしないように注意が必要です。以下では、扶養控除と間違えやすい制度について解説します。

扶養控除と配偶者控除の違い

扶養控除と配偶者控除はいずれも所得控除のひとつで、所得税・住民税を計算するときに適用できます。違いは、扶養控除が配偶者以外の扶養親族を対象としているのに対して、配偶者控除は配偶者を対象としている点です。

扶養控除の要件

- 民法上の配偶者である(内縁関係の人は該当しない)

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下である(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の事業専従者でない

同一生計要件がある点や所得金額の要件が「合計所得金額が48万円以下」である点は、扶養控除も配偶者控除も同じです。

一方で、配偶者控除では、扶養控除のような年齢要件はありません。また、配偶者控除の控除額は扶養控除とは異なり、最大で38万円(70歳以上の配偶者は最大48万円)です。納税者本人の合計所得金額が1,000万円を超えると配偶者控除の適用は受けられません。

| 控除を受ける納税者本人の 合計所得金額 | 配偶者控除の控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者(※) | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

※その年12月31日現在の年齢が70歳以上の配偶者

出典:国税庁「No.1191 配偶者控除」

税金と社会保険における扶養の違い

税金でも社会保険でも、扶養家族がいる人の負担を減らすための制度が設けられていますが、制度の内容や扶養家族になる人の基準が異なります。

税金の計算では、扶養家族がいて扶養控除を適用できれば税額が安くなるのに対して、社会保険では、家族が扶養に入れると社会保険料がかかりません。

また、扶養家族になる人の年収の基準額が異なり、社会保険で扶養家族になるのは一般的に「年収130万円未満」が基準です。「合計所得金額48万円以下」が要件である税金の配偶者控除・扶養控除とは基準額が異なります。

扶養家族の範囲も税金と社会保険では異なり、社会保険の被扶養者の範囲は以下の通りです。

社会保険における扶養家族

- 被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)・子・孫・兄弟姉妹で、主として被保険者に生計を維持されている人

- 被保険者と同一の世帯(=同居して家計を共にしている状態)で主として被保険者の収入により生計を維持されている次の人

被保険者の三親等以内の親族(1.に該当する人を除く)

被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子

②の配偶者が亡くなった後における父母および子

出典:全国健康保険協会「被扶養者とは?」

扶養控除に関する税制改正の動向

2024年度税制改正大綱では、16歳から18歳までの扶養親族がいる場合の扶養控除額を引き下げる案が示されました。2024年10月から児童手当の対象者が15歳から18歳に拡大されたことに伴い、逆に扶養控除の金額は引き下げられる見込みです。

扶養控除の控除額は、所得税では2026年分より38万円から25万円に、住民税では2027年度分より33万円から12万円に、それぞれ減額する方向で検討が進められています。扶養控除の縮小額は、2025年度税制改正で決定される予定です。

扶養控除の改正が行われた場合の影響については、別記事「扶養控除の廃止はいつから?検討されている背景や影響を受ける世帯をわかりやすく解説」で詳しく解説しているので、あわせて参考にしてください。

出典;財務省「令和6年度税制改正の大綱の概要」

まとめ

子どもや親など扶養控除の要件を満たす家族がいる人は、所得税や住民税を計算する際、扶養控除を適用することで税負担を軽減できます。

扶養している親族の年齢や同居の有無によって控除の金額が変わり、控除額は所得税では最大63万円、住民税では最大45万円です。扶養控除は年末調整や確定申告によって適用できるので、適用を受ける人は忘れずに手続きを行ってください。

配偶者控除と扶養控除の違いや税金と社会保険における扶養の違いなど、各制度の特徴や違いを理解したうえで、それぞれの制度をうまく活用するようにしましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

扶養控除の控除額はいくら?

一般の控除対象扶養親族で38万円、特定扶養親族で63万円と、年齢や同居の有無により控除額は異なります。

扶養控除の控除額について、詳しくは「扶養控除の控除額」をご覧ください。

扶養控除と配偶者控除の違いは?

扶養控除の対象者は「配偶者を除く6親等内の血族および3親等内の姻族」、配偶者控除の対象者は配偶者です。

扶養控除と配偶者控除の違いについて、詳しくは「扶養控除と配偶者控除の違い」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。