監修 安田亮 安田亮公認会計士・税理士事務所

税金の控除とは、一定金額を差し引いて納税額を減らすことです。つまり、控除を適用できれば、納税の負担を軽減できます。所得税の確定申告で適用できる控除は所得控除と税額控除の2種類です。

所得控除には医療費控除や扶養控除、生命保険料控除などがあり、税額控除には住宅ローン控除や寄附金控除などがあります。

控除を漏れなく適用して税負担を少しでも軽減できるように、控除の種類や要件を理解しておくことが大切です。

本記事では、所得控除・税額控除とはどのような制度なのか、種類や適用要件について解説します。

目次

所得税の計算で使える税金の控除制度は2種類

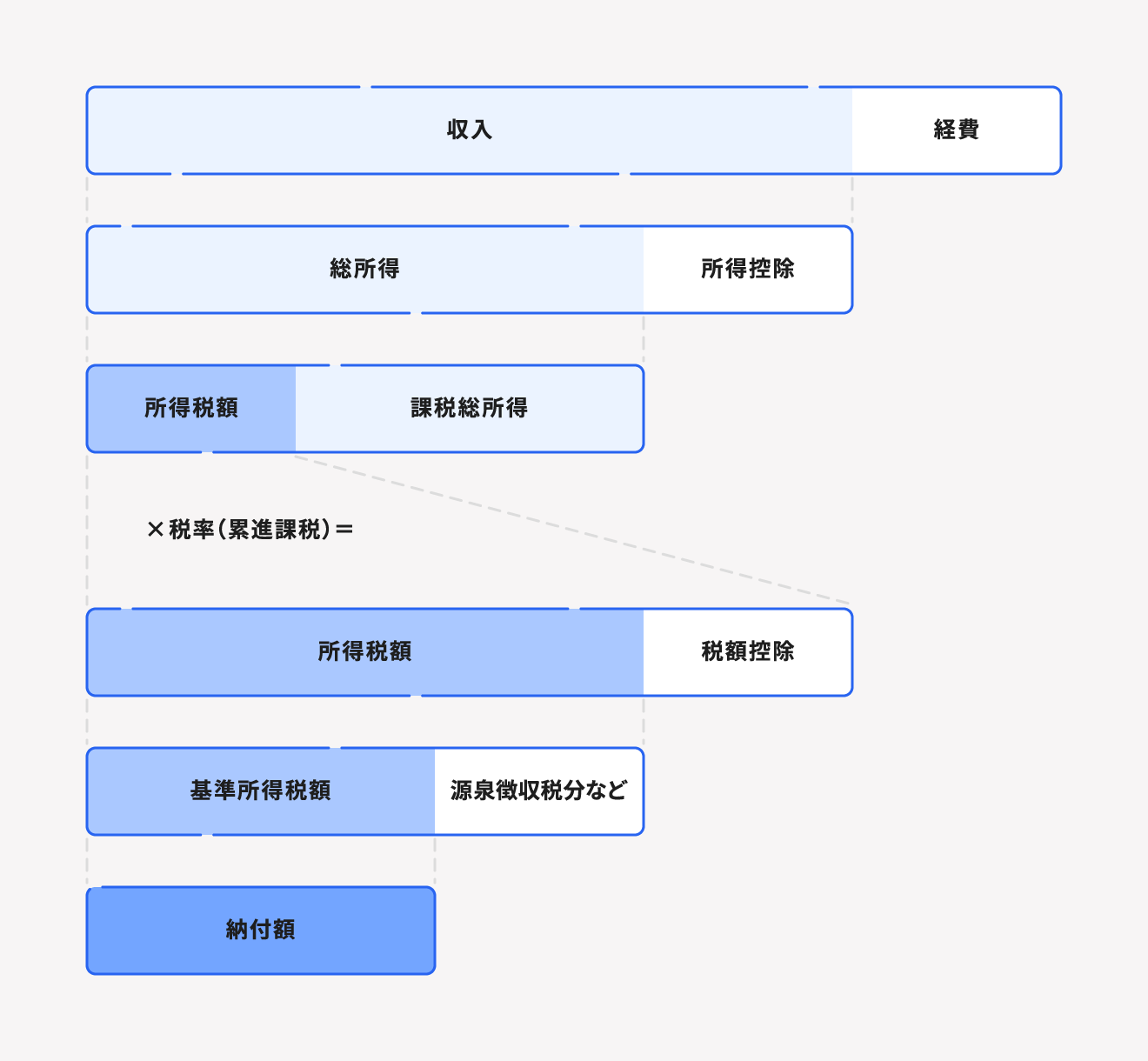

所得税の計算で使える控除制度は所得控除と税額控除の2種類です。所得控除や税額控除を適用できれば、税額を計算するときに一定の金額を控除でき、税負担を軽減できます。

所得税を正しく計算するためには、所得控除と税額控除それぞれの仕組みや違いを理解しておく必要があります。

所得控除とは

所得控除とは、所得金額から一定の金額を差し引くものです。所得税の計算では、1年間の所得額に税率をかけて税額を求めますが、所得控除を適用できると税率をかける前の金額が控除額の分だけ下がり、税負担を軽減できます。

課税される所得金額ごとの税率と控除額は以下の表の通りです。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

たとえば、所得額が300万円で所得控除額が70万円の場合、所得税額は「(300万円 - 70万円) × 10% - 9万7,500円」で13万2,500円です。仮に所得控除70万円の適用がなければ税額は「300万円 × 10% - 9万7,500円」で20万2,500円なので、所得控除によって税負担が軽減されることがわかります。

出典:国税庁「No.1100 所得控除のあらまし」

出典:国税庁「No.2260 所得税の税率」

税額控除とは

税額控除とは、課税所得金額に税率をかけて求めた所得税額から、一定の金額を差し引くものです。

たとえば、前述の「所得額300万円、所得控除額70万円」のケースにおいて、税額控除5万円の適用を受けられる場合、所得税額は「(300万円 - 70万円) × 10% - 9万7,500円 - 5万円」で8万2,500円です。税額控除額の分だけ税負担が軽減されることがわかります。

出典:国税庁「No.1200 税額控除」

所得控除と税額控除の違い

税額控除も所得控除も、所得税を計算する過程で一定の金額を差し引ける点は同じですが、計算過程のどこで差し引くのかが異なります。

所得控除では、税率をかける前の課税所得から控除するのに対して、税額控除では、計算した税額から控除します。

控除額が同じなら、節税効果が大きいのは所得控除ではなく税額控除です。

たとえば、課税所得金額が156万円、所得税率が5%の場合、所得税額は「156万円 × 5%」で7万8,000円と計算できます。

6万円の所得控除を適用できて課税所得金額が150万円であれば、所得税額は「150万円 × 5%」で7万5,000円です。税負担は3,000円軽減されます。

一方で、6万円の税額控除を適用できる場合は、計算した税額7万8,000円から控除額6万円を差し引くので、所得税額は1万8,000円です。税負担は6万円軽減されるので、所得控除よりも節税効果が大きくなります。

所得控除15種類一覧

所得控除には15種類の控除があります。それぞれの概要や控除額は以下の通りです。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 以下のいずれか多い方 ・(差引損失額) - (総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額) - 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 - 保険金などで補填される金額) - 10万円 ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額 (最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額 (最大5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした | 「寄附金支出合計額」と 「総所得金額等 × 40%」 のいずれか少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦 ※寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親である | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている ※ただし、合計所得金額が75万円以下 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下 (給与のみの場合は給与収入が103万円以下) | ・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円超133万円以下である | 最大48万円 ※配偶者の所得金額によって異なる |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、すべての人に適用 | 最大48万円 ※所得金額によって異なる |

出典:国税庁『No.1100 所得控除のあらまし』

会社員など給与所得者の場合、多くの所得控除は年末調整で適用できますが、「雑損控除」「医療費控除」「寄附金控除」は年末調整の対象外です。3種類の控除の適用を受けるには確定申告が必要なので、忘れずに申告手続きを行いましょう。

所得控除の控除額と要件

ここからは、各所得控除について対象者や控除額などを詳しく解説します。

雑損控除

雑損控除とは、災害や盗難、横領によって資産に損害を受けた場合に利用できる控除です。火事や泥棒・空き巣被害などさまざまな場面で利用できます。納税者の資産だけでなく、納税者と同一生計の親族で総所得金額等が48万円以下の人の資産の損害も対象です。

次の2つのうちいずれか多い方の金額を雑損控除で控除できます。

- 差引損失額 ‐ 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の額 ‐ 50,000円

差引損失額とは、損害保険金などで補償された金額を差し引いた金額のことです。損害額が大きく、その年の所得から控除しきれない場合は、繰り越して翌年以降3年間の所得から控除できます。

雑損控除は、年末調整では手続きができないので、適用を受けるには確定申告が必要です。また、災害により損失を被った場合は、災害減免法を適用できます。雑損控除と災害減免法を同時には適用できないので、節税効果の高いほうを選択します。

出典:国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

【関連記事】

災害や盗難の被害を受けた場合は確定申告で所得税の軽減を

医療費控除

医療費控除は、病気やケガで医療費がかかった場合に適用できます。納税者本人だけでなく、同一生計の親族の医療費も対象です。

控除できる金額は、支払った医療費から受け取った保険金や給付金を引いた額から10万円を差し引いた金額です。

つまり、原則として1年間に10万円を超える医療費を支払った場合は、医療費控除の適用を受けられます。ただし、総所得金額等が200万円未満の人は、10万円ではなく総所得金額等の5%の金額を超えれば医療費控除を適用できます。

- (実際に支払った医療費の合計額 - 受領した保険金や給付金額)- 100,000円(※)

※所得が200万円以下の人は「総所得金額等 × 5%」

治療費だけでなく、電車やバスでの通院交通費、処方箋で発行された薬なども医療費控除の対象です。

夫婦共働きでそれぞれの所得に差がある場合は、所得の多い人が医療費を支払って医療費控除の適用を受けるほうが、一般的に還付額が多く、節税効果が大きくなります。

医療費控除は年末調整の対象外なので、適用を受けるには確定申告が必要です。

出典:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

【関連記事】

医療費控除とは?対象となる費用や申請方法について解説

セルフメディケーション税制

セルフメディケーション税制とは、自己または同一生計の親族のために特定一般用医薬品等の購入費を支払った場合に、一定の金額の所得控除を受けられる制度です。

控除できる金額は、支払った特定一般用医薬品等購入費の合計額から1万2,000円を差し引いた金額で、最高8万8,000円を控除できます。

特定一般用医薬品等購入費とは、医師によって処方される医薬品(医療用医薬品)や、ドラッグストアで購入できるOTC医薬品に転用された医薬品(スイッチOTC医薬品)の購入費を指します。

セルフメディケーション税制について詳しく知りたい方は、freee税理士検索 経理COMPASSの「セルフメディケーション税制とは」をあわせてご確認ください。

出典:国税庁「No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】」

社会保険料控除

社会保険料控除とは、自己または同一生計の親族のために社会保険料を支払った場合に、支払った金額の所得控除を受けられる制度です。

社会保険料控除の対象

- 健康保険・国民年金・厚生年金保険の保険料

- 国民健康保険の保険料

- 介護保険の保険料

- 雇用保険の保険料 など

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、一定の掛金を支払った場合に、支払った金額の所得控除を受けられる制度です。

小規模企業共済の対象

- 小規模企業共済法の規定に基づく共済契約の掛金

- 確定拠出年金法に規定する企業型年金加入者掛金・個人型年金加入者掛金

- 地方公共団体が実施する心身障害者扶養共済制度の掛金

生命保険料控除

生命保険料控除は、生命保険料・介護医療保険料・個人年金保険料を支払うと適用できます。控除できる金額は、2012年1月1日以後に締結した契約とそれ以外の契約で異なり、それぞれ以下の計算式で求めた金額です。

〈2012年1月1日以後に締結した契約(新契約)〉

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超 4万円以下 | 支払保険料等 × 1/2 + 1万円 |

| 4万円超 8万円以下 | 支払保険料等 × 1/4 + 2万円 |

| 8万円超 | 一律4万円 |

〈2011年12月31日以前に締結した契約(旧契約)〉

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万5,000円以下 | 支払保険料等の全額 |

| 2万5,000円超 5万円以下 | 支払保険料等 × 1/2 + 1万2,500円 |

| 5万円超 10万円以下 | 支払保険料等 × 1/4 + 2万5,000円 |

| 10万円超 | 一律5万円 |

新契約では最大12万円、旧契約では最大10万円を控除できます。勤務先の年末調整で生命保険料控除の申請をするには、10月下旬頃に保険会社から送られてくる「控除証明書」が必要です。

年末調整が間に合わなかった場合は、確定申告をすれば生命保険料控除の適用を受けられます。

出典:国税庁「No.1140 生命保険料控除」

【関連記事】

確定申告と生命保険の関係とは?生命保険料控除の基礎知識

地震保険料控除

地震保険料控除は、地震保険料や旧長期損害保険料を支払うと適用できます。控除できる金額は以下の計算式で求めた金額です。

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| (1) 地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 | |

| (2) 旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 | 支払金額×1/2+5,000円 | |

| 20,000円超 | 15,000円 | |

| (1)(2) 両方がある場合 | ー | (1)(2)それぞれの方法で計算した金額の合計額 (最高50,000円) |

控除額は最大5万円です。生命保険料控除と同様、勤務先の年末調整で申請をするには保険会社から届く「控除証明書」が必要です。

年末調整に間に合わなくても、確定申告をすれば地震保険料控除の適用を受けられます。

出典:国税庁「No.1145 地震保険料控除」

寄附金控除

寄附金控除とは、寄附をした際に受けることができる控除制度です。「ふるさと納税」も寄附金控除に該当します。寄附金控除で控除できる金額は、次の2つのうちいずれか低い金額です。

- 「その年に支出した特定寄附金の額の合計額」‐2,000円

- 「その年の総所得金額等の40%相当額」‐2,000円

控除の対象となるのは、以下の組織や団体への寄附です。

- 国

- 都道府県、市区町村

- 政党、政治資金団体

- 日本赤十字社

- 公益財団法人、公益社団法人、学校法人

- 認定NPO法人 など

寄附金控除は年末調整の対象外なので、適用を受けるには確定申告が必要です。

なお、ふるさと納税については、ワンストップ特例の条件を満たす場合、確定申告を省くことができます。確定申告では、寄附金額を証明する書類を提出する必要があります。寄附先から寄附金受領証明書が送られてくるので、破棄しないように注意してください。

なお、認定NPO法人・公益社団法人・政治活動への寄附金を行った場合は、所得控除である「寄附金控除」と、税額控除である「寄附金特別控除」のどちらかを選ぶことができます。

一般的には、節税効果の高い税額控除を適用したほうが有利ですが、所得や寄附金の金額によって節税効果は異なります。寄附金控除の詳細は関連記事を参照ください。

出典:国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

障害者控除

障害者控除とは、納税者・その配偶者(同一生計)・扶養親族が所得税法上の障害者である場合に、一定額の所得控除を受けられる制度です。

障害者控除では、扶養控除の適用がない16歳未満の扶養親族も対象に含まれます。

- 障害者:27万円

- 特別障害者:40万円

- 同居特別障害者(※):75万円

※同居特別障害者とは、特別障害者である同一生計配偶者または扶養親族で、納税者自身・配偶者・生計を一にする親族のいずれかとの同居を常としている人

出典:国税庁「No.1160 障害者控除」

寡婦控除

寡婦控除とは、一定の条件に該当する寡婦が27万円の所得控除を受けられる制度です。

- 寡婦控除:27万円

寡婦控除の対象となる人の範囲は、原則としてその年の12月31日の現況で「ひとり親」に該当せず、次のいずれかに当てはまる人です。

- 夫(※)と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の人

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

なお、この場合は、扶養親族の要件はありません。

※「夫」とは民法上の婚姻関係にある者をいいます

ひとり親控除

ひとり親控除とは、一定の条件に該当するひとり親が35万円の所得控除を受けられる制度です。

- ひとり親控除:35万円

ひとり親控除の対象となる人の範囲は、原則としてその年の12月31日の現況で、婚姻をしていない、または配偶者の生死が明らかでない一定の人のうち、次の3つの要件の全てに当てはまる人です。

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

- 生計を一にする子がいること(この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人)

- 合計所得金額が500万円以下であること

勤労学生控除

勤労学生控除とは、納税者自身が勤労学生で一定の条件に該当すると、27万円の所得控除を受けられる制度です。

- 勤労学生控除:27万円

勤労学生控除の対象となる人の範囲はその年の12月31日の現況で、次の3つの要件の全てに当てはまる人です。

勤労学生控除の要件

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、1の勤労に基づく所得以外の所得が10万円以下であること

たとえば、給与所得だけの人の場合は、給与の収入金額が130万円以下であれば給与所得控除55万円を差し引くと所得金額が75万円以下となります。 - 特定の学校の学生・生徒であること

この場合の特定の学校とは、次のいずれかの学校です。

・学校教育法に規定する小学校・中学校・高等学校・大学・高等専門学校など

・国・地方公共団体・私立学校法の第3条に規定する学校法人・同法第64条第4項に規定する法人、これらに準ずる一定の者(※1)により設置された専修学校または各種学校のうち一定の課程(※2)を履修させるもの

・職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程(注2)を履修させるもの

(※1)(※2)については国税庁の「勤労学生控除」をご確認ください。

配偶者控除

配偶者控除は、納税者に所得税法上の「控除対象配偶者」がいる場合に受けられる所得控除です。控除対象配偶者の要件は、その年の12月31日に、次の4つの要件を全て満たしている人です。

控除対象配偶者の要件

- 民法の規定による配偶者であること(内縁関係の人は対象外)

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。

夫の合計所得金額が1,000万円以下で、結婚した妻の合計所得金額が48万円以下であれば、配偶者控除の申請ができます。

配偶者控除の控除額は、以下の表の通りです。控除対象配偶者がその年の12月31日現在で70歳以上の場合、老人控除対象配偶者となります。

| 控除を受ける納税者本人の合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超 950万円以下 | 26万円 | 32万円 |

| 950万円超 1,000万円以下 | 13万円 | 16万円 |

出典:国税庁「No.1191 配偶者控除」

配偶者特別控除

配偶者の所得が48万円を超える場合でも、配偶者の所得に応じて「配偶者特別控除」を受けることができます。所得基準は48万円から133万円の範囲内で段階的に決められています。配偶者特別控除の要件は以下の通りです。

控除対象配偶者の要件

- 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること

- 配偶者が次の要件全てに当てはまること

・民法の規定による配偶者であること(内縁関係の人は対象外)

・控除を受ける人と生計を一にしていること

・その年に青色申告者の事業専従者としての給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

・年間の合計所得金額が48万円超133万円以下であること - 配偶者が配偶者特別控除を適用していないこと

- 配偶者が「給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書」に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと

(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く) - 配偶者が「公的年金等の受給者の扶養親族等申告書」に記載された源泉控除対象配偶者がある居住者として源泉徴収されていないこと

(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)

控除額は、「控除を受ける納税者本人のその年の合計所得金額」と「配偶者の合計所得金額」に応じて決まり、以下の表の通りです。

配偶者特別控除の控除額

| 控除を受ける納税者本人の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 配偶者の合計所得金額 | 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

扶養控除

配偶者以外の扶養家族が増えた場合は、扶養控除の適用を受けられる場合があります。控除対象となるのは、扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人です。扶養控除の控除額は、以下の表の通りです。

| 区分 | 控除額 | ||

|---|---|---|---|

| 一般の控除対象扶養親族 (年齢が16歳以上) | 38万円 | ||

| 特定扶養親族 (年齢が19歳以上23歳未満) | 63万円 | ||

| 老人扶養親族 (年齢が70歳以上) | 同居老親等以外の者 | 48万円 | |

| 同居老親等 | 58万円 | ||

大学生の子を扶養しているなど、特定扶養親族がいる場合は63万円の扶養控除を受けることができます。70歳以上の親など、老人扶養親族の控除額は同居の有無で金額が変わり、同居していれば控除額は58万円、同居以外では控除額は48万円です。

出典:国税庁「No.1180 扶養控除」基礎控除

基礎控除とは、合計所得金額が2,500万円以下の人が適用できる所得控除です。納税者の合計所得金額によって控除額が変わります。一般的に控除額は48万円です。

| 納税者本人の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

その年の所得が48万円以下であれば、基礎控除を引くと所得がゼロになるので、税金を払う必要がなく確定申告も不要です。

出典:国税庁「No.1199 基礎控除」

主な税額控除の種類

税額控除にはさまざまな種類があります。主な税額控除の概要や控除額は以下の通りです。

主な税額控除

| 税額控除の種類 | 概要 |

|---|---|

| 配当控除 | 総合課税の配当所得がある場合に、原則として、配当所得の金額の10%または5%に相当する金額を控除するもの |

| 分配時調整外国税相当額控除 | 集団投資信託の収益の分配などに外国所得税が課される場合に、日本の所得税との二重課税とならないよう、外国の所得税相当額を控除して調整するもの |

| 外国税額控除 | 日本で課税される所得の中に外国で生じた所得があり、その所得に対してその外国の法令により所得税に相当する税金が課税されている場合に、一定額を控除するもの |

| 政党等寄附金特別控除 | 政党または政治資金団体に対して政治活動に関する一定の寄附金を支払った場合に、寄附金控除(所得控除)の適用を受ける場合を除き、一定額を控除するもの |

| 認定NPO法人等寄附金特別控除 | 認定NPO法人等に対して一定の寄附金を支払った場合に、寄附金控除(所得控除)の適用を受ける場合を除き、一定額を控除するもの |

| 公益社団法人等寄附金特別控除 | 公益社団法人や私立学校法第3条に規定する学校法人、大学などに対して一定の寄附金を支払った場合に、一定額を控除するもの |

| 住宅借入金等特別控除 | 一定の要件を満たす住宅の新築、取得または増改築等をした場合に、その取得等に係る住宅ローン等の年末残高の合計額を基として計算した金額を一定期間控除するもの |

| (特定増改築等)住宅借入金等特別控除 | 一定の要件を満たす改修工事を含む増改築等を行った場合に、特定の増改築等に係る借入金等の年末残高の合計額を基として計算した金額を5年間控除するもの |

| 住宅耐震改修特別控除 | 自己の居住の用に供する家屋について住宅耐震改修をした場合に、一定の金額を控除するもの |

| 住宅特定改修特別税額控除 | バリアフリー改修工事や省エネ改修工事、多世帯同居改修工事などの改修工事を行った場合に、一定の金額を控除するもの |

| 認定住宅等新築等特別税額控除 | 認定長期優良住宅または認定低炭素住宅の取得等をした場合に、標準的なかかり増し費用を基として計算した金額を控除するもの |

| 試験研究を行った場合の所得税額の特別控除 | 青色申告者が試験研究を行った場合に、試験研究費の額などに一定の割合を乗じた金額を控除できるもの |

| 高度省エネルギー増進設備等を取得した場合の特別控除 | 青色申告者が新品の高度省エネルギー増進設備等の取得等をして一定の要件を満たすと、特別償却または税額控除を選択適用できるもの |

| 中小事業者が機械等を取得した場合の特別控除 | 青色申告者である中小事業者が新品の特定機械装置等の取得等をした場合に、取得価額の30%の特別償却または7%の税額控除が選択適用できるもの |

| 地域経済牽引事業が一定条件を満たす場合の特別控除 | 青色申告者が地域経済牽引事業者として承認を得たうえで一定の要件を満たすと、特別償却または税額控除を選択適用できるもの |

| 地方活力向上地域等において特定建物等を取得した場合の特別控除 | 企業が本社機能の全部または一部を地方に移転する場合に、特別償却または税額控除を選択適用できるもの |

| 地方活力向上地域等において雇用者の数が増加した場合の特別控除 | 地方で新たに従業員を雇い入れる場合などに、その増加数に応じて控除できるもの |

| 特定中小事業者が経営改善設備を取得した場合の特別控除 | 一定の青色申告者である中小企業者が、経営改善設備の取得等をして一定の要件を満たすと、特別償却または税額控除を選択適用できるもの |

| 特定中小事業者が特定経営力向上設備等を取得した場合の特別控除 | 経営力向上計画に基づいて対象設備の取得や製作等をして事業の用に供した場合、即時償却または取得価額の10%の税額控除を選択適用できるもの |

| 給与等の支給額が増加した場合の特別控除 | 従業員数が1,000人以下で青色申告書を提出している中小事業者または個人事業主が、前年度より給与等支給額を増加させた場合、その増加額の一部について控除できるもの |

税額控除の詳しい内容については、国税庁のホームページ「税額控除」を参考にしてください。

まとめ

税金の控除にはさまざまな種類があり、所得税を計算する際に所得控除や税額控除を適用できれば税負担を軽減できます。

所得控除では、勤務先の年末調整で適用できるものがほとんどですが、雑損控除・医療費控除・寄附金控除については年末調整では適用を受けられません。適用を受けるには確定申告が必要です。

また、年末調整の処理に間に合わなかった場合や申告を忘れていた場合でも、確定申告をすれば控除を適用でき、払い過ぎた税金の還付を受けることができます。

自身が払っている費用で所得控除や税額控除の対象になっているものはないか、年末調整や確定申告の前に確認しておきましょう。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

【2025年向け】確定申告の必要書類・添付書類は? 準備するものをケース別にわかりやすく解説

確定申告のやり方は?初めての人に向けて方法・流れを解説

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

所得税の計算で使える税金の控除制度とは?

税金の控除制度には所得控除と税額控除の2種類の制度があります。

所得控除と税額控除について、詳しくは「所得税の計算で使える税金の控除制度は2種類」をご覧ください。

所得控除と税額控除の違いは?

所得控除では、税率をかける前の課税所得から控除するのに対して、税額控除では、算出した税額から控除します。

所得控除と税額控除の違いについて、詳しくは「所得控除と税額控除の違い」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。