個人投資家が確定申告について考える際、どの口座を開設しているかが一つの重要なポイントになります。口座の種類によっては確定申告が必須です。また、確定申告をする必要がなくても、ある一定の条件を満たせば確定申告をした方がお得になるケースもあります。

本記事では、個人投資家が迷うことなく確定申告を終えられるよう、押さえておきたいポイントを解説します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

確定申告が必要な個人投資家とは

証券会社で口座を開設する際、特定口座と一般口座のどちらかを選択します。さらに、特定口座には「源泉徴収あり」と「源泉徴収なし」の2種類があります。

確定申告が必要なのは、以下のいずれかで口座開設をしている場合です。

- 一般口座

- 特定口座「源泉徴収なし」

確定申告の準備を始める前に自分の口座区分を確認しておくといいでしょう。

一般口座の場合

一般口座の場合、損益計算も確定申告も自分で行わなければなりません。

以前は、「みなし取得費の特例」といって、「実際の取得価額」と「みなし取得費」のいずれか有利な方を選択し、その譲渡損益を計算できる制度がありました。

しかし2010年にこの特例の適用が終了となり、一般口座での開設はメリットがほとんどないと言っていいでしょう。

特定口座は基本的に確定申告が不要で、確定申告をする場合も証券会社から送られてくる「年間取引報告書」を添付するだけで簡単に済ませることができます。このため、口座開設時に特定口座で「源泉徴収あり」を選んでいる人がほとんどです。

特定口座で「源泉徴収なし」の場合

特定口座で「源泉徴収なし」を選択し、売買益がある場合は原則として確定申告が必要です。また、損失が出ていたとしても確定申告をした方がお得になるケースもあります。

個人投資家で確定申告をしなくても良いケース

以下のケースに当てはまる個人投資家は、確定申告をしなくても大丈夫です。

NISAを利用している場合

NISAのみを利用している個人投資家は、確定申告の必要がありません。NISAでは一定期間、譲渡益や配当に対する税金が非課税になります。運用で利益が出ても課税されません。

ただし、他に収入がなく利益が38万円以下なら、確定申告をすることで還付が受けられます。注意点は、損失を繰り越すことができないことと、NISA以外の口座との損益通算ができない点です。

特定口座で「源泉徴収あり」の場合

「源泉徴収あり」の特定口座で取引をしている個人投資家も確定申告をする必要はありません。利益に応じて税金が徴収され、証券会社が納めてくれます。例外的に他の口座と譲渡損失を相殺する場合や繰り越し控除をする場合を除き、原則として改めて確定申告をする必要はありません。

確定申告をした方が得をするケース

口座の種類に関わらず、株式取引で損失が出た場合は確定申告をした方が得をするケースがあります。

これは「譲渡損失の繰越控除」を使うことで損失額を翌年以降3年間持ち越し、売買益や配当所得と相殺することができるためです。繰越控除の対象になるのは、上場株や公募式投資信託で、未公開株には適用されません。

申告分離課税と総合課税とは

個人投資家が投資で得た利益の確定申告を行う場合、申告分離課税か総合課税かを自身で選ぶ必要があります。

申告分離課税とは、他の所得と合計せずに分離して税額を計算し、納税することをいいます。申告分離課税で納税するメリットは、損益の通算ができる点です。

総合課税は他の所得と合算して税金の計算を行います。日本の所得税は累進課税制度を導入しているため、年収が高い場合は納める税金が多くなってしまいます。例えば、会社員としての年収も大きい場合は、分離課税で申告するよりも投資の利益に対する課税額が大きくなる可能性があります。

ただし、総合課税では「配当控除」を利用でき、一定の方法で計算した税額の控除を受けられます。

個人投資家が分離課税で確定申告をするには

個人投資家が行う確定申告を行う場合、確定申告書に手書きをするか、国税庁の確定申告書作成コーナーから作成をします。

難しく感じる必要はありませんが、慣れない場合は不安に思うこともあるかもしれません。心配な場合は、会計ソフトの利用がおすすめです。確定申告の知識がなくても質問に沿って答えていくだけで完成します。

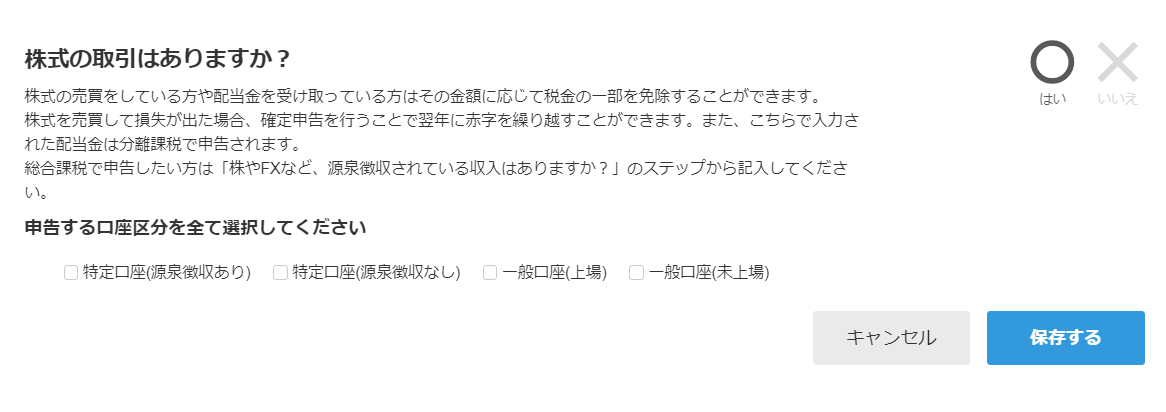

「はい」「いいえ」の簡単な選択形式で作成が進みます。

「特定口座(源泉徴収あり/なし)」「一般口座(上場/未上場)」の4つの口座区分から選択します。

freee会計から出力される書類には、以下の3点が含まれます。

- 確定申告書第三表

- 株式等に係る譲渡所得等の金額の計算明細書

- 所得税及び復興特別所得税の確定申告書付表(損失があった場合のみ)

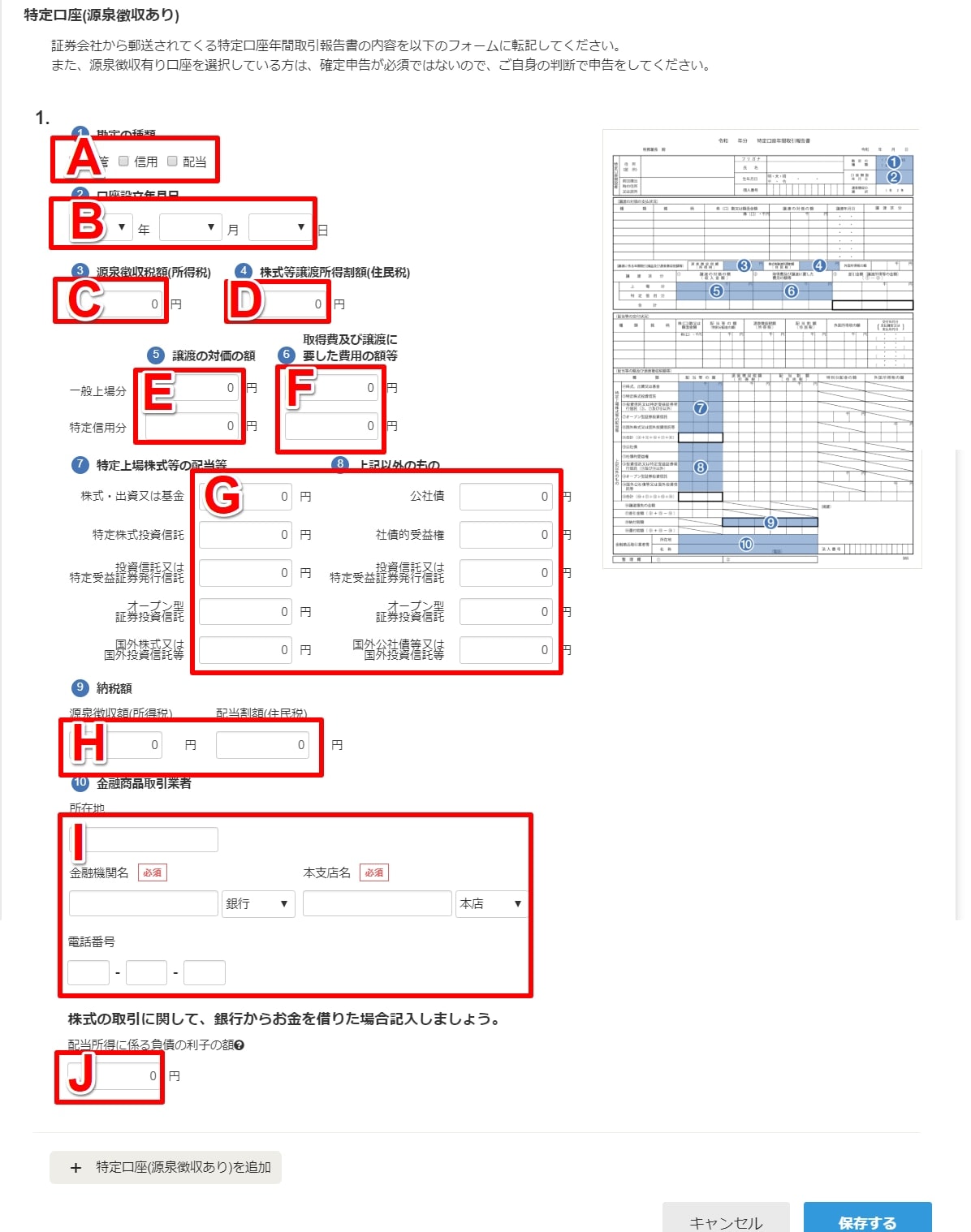

例えば、特定口座(源泉徴収あり)で確定申告をする場合、以下のような画面に入力をします。

画面の左上に表示されているのは「特定口座年間取引報告書」です。

特定口座を開設している場合、年間の譲渡損益を記載した「特定口座年間取引報告書」が証券会社から送付されます。この報告書には特定口座内の年間譲渡損益や配当金、源泉徴収税額が記載されており、確定申告書の際は書類に金額を転記します。

その他、特定口座(源泉徴収なし)、一般口座(上場)、一般口座(未上場)の場合も、freee会計を使えば分離課税として確定申告が可能です。

詳細は、『株式の所得を入力する』をご確認ください。

個人投資家が総合課税で確定申告をするには

総合課税で申告したい場合は、別途「株やFXなど、源泉徴収されている収入はありますか?」という質問項目がありますので、そちらから入力を進めます。

配当控除は自動計算されませんので、別途計算して第一表で手入力する必要があります。

また、第二表の住民税・事業税に関する事項にも連携されないため手入力します。

まとめ

個人投資家が確定申告を行う場合は、まずご自身の口座の区分を確認することから始めましょう。確定申告をする場合は、ご自身の他の収入も鑑みた上で、分離課税か総合課税かを判断することも重要です。

freee会計は、分離課税や総合課税にも対応し、他の所得がある場合も合わせて確定申告書類を簡単に作ることができます。利用にあたって、会計や経理の専門知識は必要ありません。

会計ソフトや税務署の確定申告書作成コーナーなどを利用して、効率よく確定申告を行いましょう。