会社員にとっては年末調整は毎年行う必須の作業ですが、個人事業主の場合も年末調整が必要なのでしょうか?基本的に、個人事業主は年末調整を行う必要はありません。しかし、場合によっては年末調整をするケースもあります。

今回の記事では、年末調整とはそもそもどういったもので、個人事業主にどんな関係があるのかについてご説明します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

年末調整とは何か?

まずは、そもそも年末調整とは何なのかについてご説明します。会社員などの給与所得者は、毎月のお給料から所得税が差し引かれています。これは、会社が個人の代わりに納税をしているということです。

しかし、給与所得者には様々な「控除」があります。その控除分を考慮しないと税金を納め過ぎてしまうため、調整するための作業が年末調整です。

年末調整が必要な人とは

年末調整が必要なのは、以下のような人です。

- 1年間働いた給与所得者(会社員)

- 転職してきて年末まで勤務した給与所得者(会社員)

簡単に言えば、普通に会社に勤めている会社員の方や、他社から転職してきた方(年末の時点でその会社にいる人)です。

個人事業主でも年末調整するケース

主に会社員を対象とした年末調整。個人で納税の作業をする個人事業主にも関わりはあるのでしょうか。 会社員と異なり、個人事業主は自分で年間の所得と納税額を計算・申告・納税します。この一連の作業が、確定申告です。自分で納税を行うため、個人事業主は基本的には年末調整は必要ありません。しかし、例えばアルバイトをして給与所得を得た場合、年末調整が必要になってくるケースがあります。

個人事業主でも年末調整をするケースは、事業主が給与をもらっていて、かつ自身の事業所得が少ない場合です。例えば、アルバイトなどの給与所得があり、かつ個人事業の所得が20万円以下の場合、確定申告は不要になり、代わりに年末調整を行います。

このケース以外は確定申告が必要です。取引先(給与所得をもらった会社)から源泉徴収票を送付してもらい、確定申告書類に添付しましょう。

個人事業に従業員がいる場合は年末調整が必要

個人事業を持っている本人ではなく、従業員がいる場合は年末調整が必要です。会社経営者だけではなく、個人事業主でもアルバイト・スタッフや従業員がいる場合は給与を支払っているため、年末調整をする義務があります。

下記のスケジュールを参考に、滞りなく年末調整をしましょう。

| 11月初旬 | 従業員に必要書類と証明書類の準備を依頼

|

| 11月下旬 | 下記の書類を準備

|

| 12月 | 年末調整後の所得税を反映させた給与の支払い |

| 1月10日 | 従業員から預かった源泉所得税の納付 |

| 1月末 | 従業員への源泉徴収票の交付 |

青色事業専従者も年末調整が必要?

個人事業主の場合、自身や家族への給与は原則として必要経費にできませんが、納税者が青色申告者の場合は、特別に配偶者や親族に支払った給与を経費として計上することができます。配偶者や親族は青色事業専従者と呼ばれ、会社員やアルバイトと同様に、青色事業専従者への年末調整も行う必要があります。

これは、青色事業専従者もアルバイトや会社員同様、給与所得者であるためです。

なお、青色事業専従者のシステムはかなりの節税対策になりますので、まだ活用していない方はぜひ活用しましょう。青色事業専従者給与として認められる要件には、以下のようなものがあります。

- 青色申告での納税者であること

- 支払った給与が青色事業専従者に支払われた給与であること

- 専従者の年齢が、確定申告をする年度の12月31日現在で年齢が15歳以上であること

- 「青色事業専従者給与に関する届出書」を納税地の税務署に提出していること

年末調整と確定申告の違い

これまで見てきたように、年末調整とは「会社が従業員の代わりに納税した税金を、年度末に調整する作業」、確定申告とは「個人事業主などが自身で一年間の所得を計算・申告・納税する作業」です。

個人事業主は一見すると年末調整の作業と無縁のように感じますが、アルバイトなどで給与所得を得ていて、なおかつ本業の収入が少ない場合は、確定申告ではなく年末調整をする必要があります。

また、従業員がいる場合は年末調整をする側の人間になるため、注意が必要です。

従業員や青色事業専従者がいる場合は、専用の届けを税務署に提出する必要があります。届出が必要だったにも関わらず、知らずに提出していなくて後からペナルティを支払うようなケースもあるほどですので、必要な届出は全て出すようにしましょう。

とはいえ、「なんの届出を出したらいいかわからない」という人が多いのも事実です。そんな方におすすめなのがfreee開業。簡単な質問に答えるだけで、開業だけではなく、青色申告や青色申告専従者給与に関する書類も全て無料で作成できます。

freee開業なら、税務署に行かずに開業届をかんたんに作成

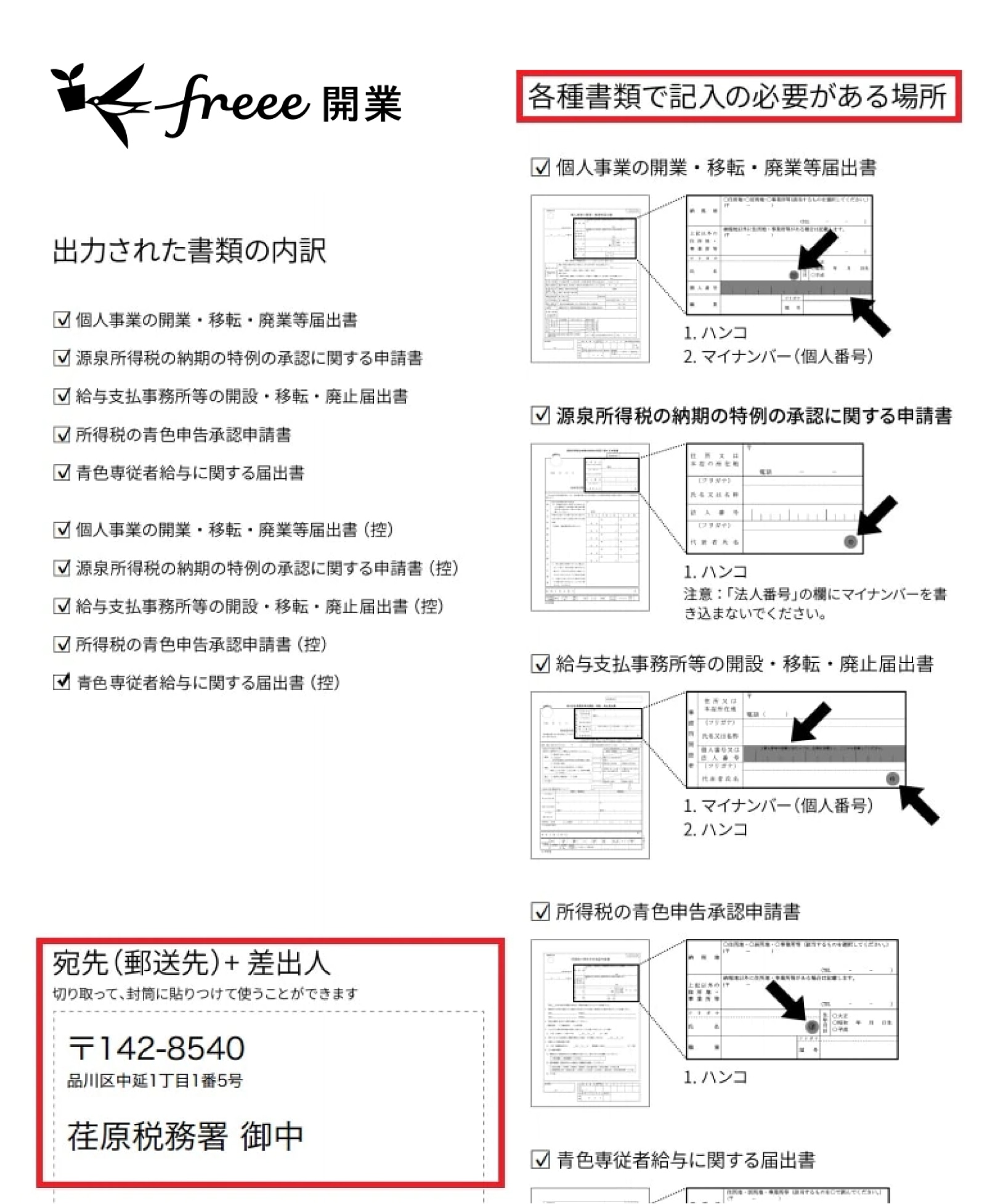

「freee開業」を使用すれば、画面の内容に沿って簡単な質問に答えていくだけで、以下の書類を自動作成することができます。

- 開業・廃業等届出書(開業届け)

- 青色申告承認申請書(青色申告を行う場合)

- 青色事業専従者給与に関する届出書(家族に給与を支払うか、家族への給与を経費にする場合)

- 給与支払事務所等の開設届出(給与を支払う場合)

- 源泉所得税に納期の特例の承認に関する申請書(給与を支払う場合)

ステップに沿って必要事項を記入!

freee開業は、準備・作成・提出の3ステップで完結します。

簡単な質問に答えるだけで、必要な書類を自動的に選択して作成してくれます。一度入力すれば転記されるので、書類ごとに同じ内容を何度も入力する必要もありません。

何を書いたらいいか迷いがちな項目(例えば、職業・仕事の種類)も、多彩なプルダウンメニューから選ぶだけと簡単です。

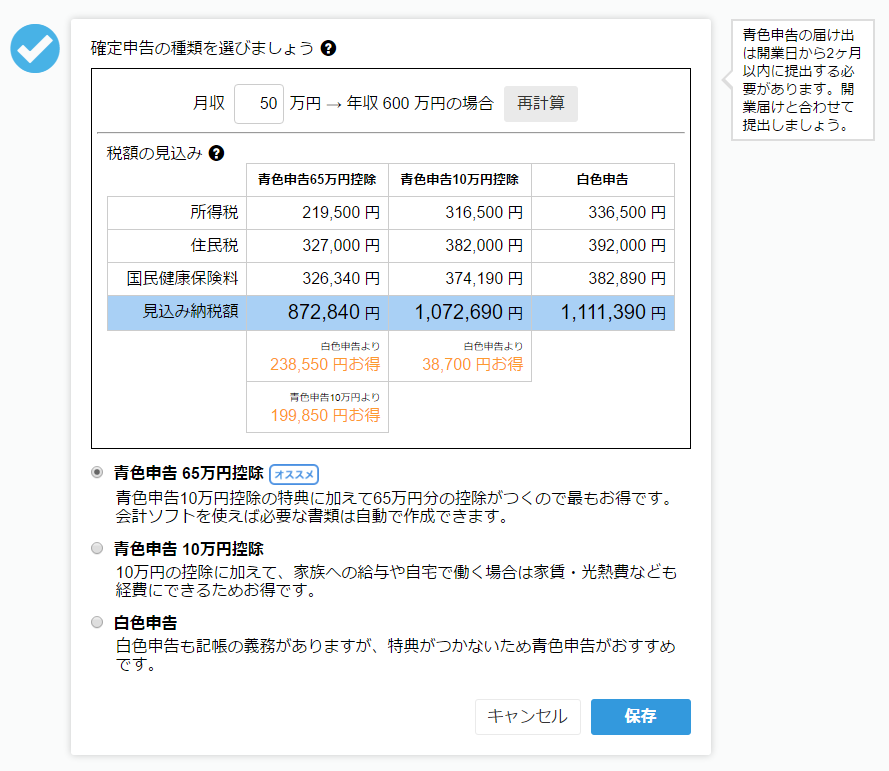

また、事業の売上や内容から青色申告、白色申告それぞれの見込み納税額(所得税・住民税・健康保険料の合計)を簡単にシミュレーションできるので、自分にあった申告方法を選べるのも魅力です。

「書類を確認する」ボタンを押すと、あなたに必要な書類が控えも含めて自動でPDFに出力されます。その際、1ページ目には提出先の税務署への宛名も記載されていますので、切り取って封筒に貼りつければすぐに郵送することができます。

開業届などの各種届出が完了したら、確定申告に向けた準備をする必要があります。

少しでも時間と費用を節約するために、freee開業をぜひご活用ください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。