開業届は国税庁のホームページからダウンロードが可能です。本記事では、開業届のダウンロード先や一緒に提出すべき書類などについて解説します。

なお、freee開業を活用すれば、開業届のダウンロードから作成、提出までをオンラインで完結することができます。無料で利用可能なので、ぜひご利用ください。

【無料】開業届の作成・提出はオンラインで完結!

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

目次

開業届のダウンロード先

開業届は、国税庁のホームページからダウンロードが可能です。freee開業を活用すれば開業届のダウンロードから作成・提出までを完結できます。

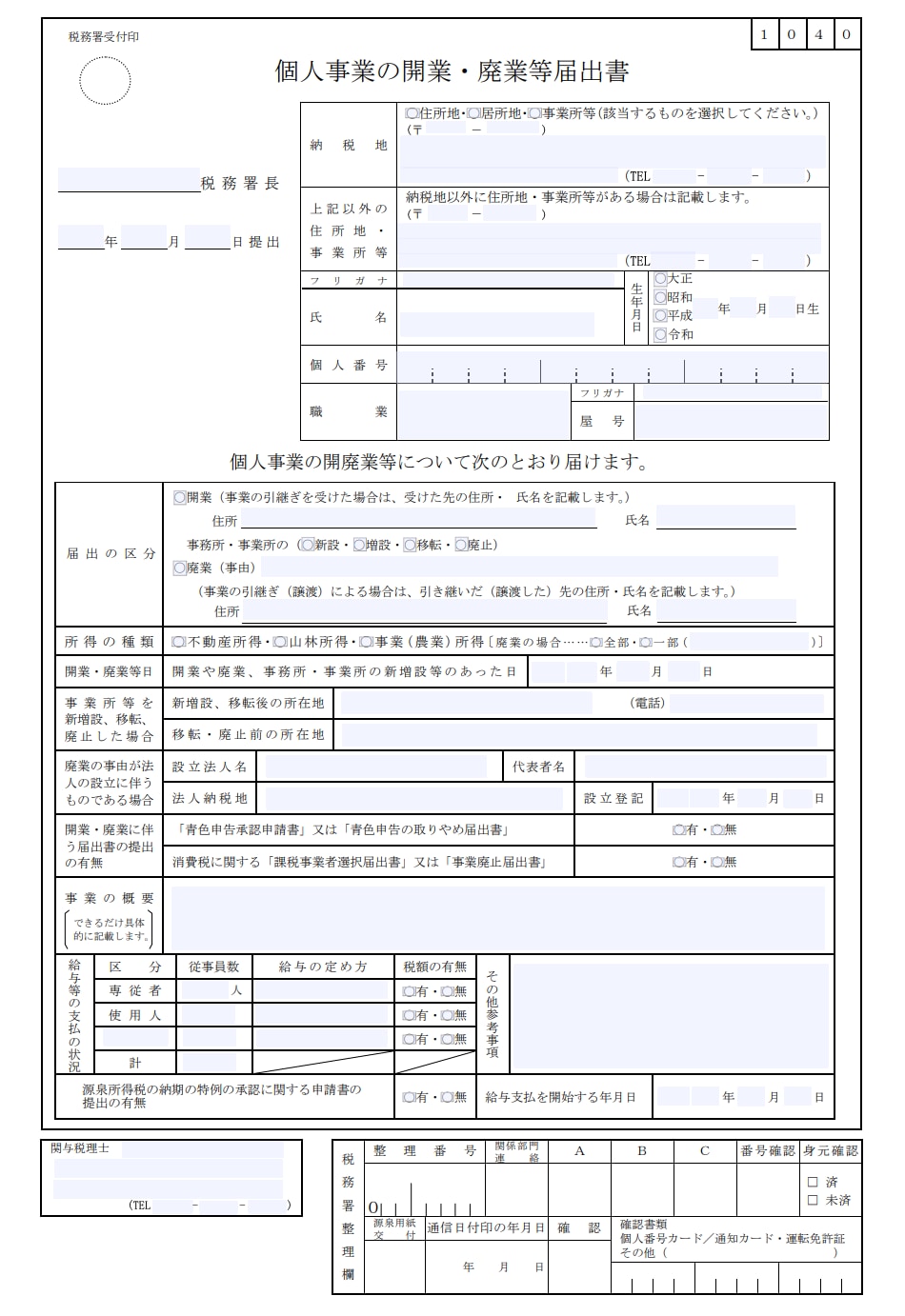

開業届とは、個人事業主が開業したことを税務署に届け出る書類のことです。事業を開始してから1ヶ月以内に提出することが推奨されていますが、提出しないことによる罰則はありません。

ただし、確定申告を青色申告で行う場合には必ず提出しておかなければならないので注意しましょう。

freee開業を活用すれば開業届のダウンロードから提出までを無料で完結!

上述したようにfreee開業では、開業届のダウンロードから作成、提出までをオンライン上で完結できます。利用料は無料で、スマホからでも操作可能のため、税務署へ行く時間がない人にもおすすめです。

freee開業を使って、開業届の作成から提出までの具体的なやり方については、記事下部の「freee開業を使った開業届の作成から提出までの手順を解説」で詳しく解説しています。

【無料】開業届の作成・提出はオンラインで完結!

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

開業届と一緒に提出する書類

開業届以外にも、事業内容や確定申告の種類によって税務署に提出が必要な書類があります。それぞれ提出期限が設けられているため、開業届と一緒に提出しておくとよいでしょう。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 給与支払事務所等の開設届出

- 源泉所得税に納期の特例の承認に関する申請書

青色申告承認申請書

青色申告承認申請書とは、確定申告を青色申告で行う場合に税務署へ提出する書類で、正式名称は「所得税の青色申告承認申請書」です。書式は国税庁のホームページからダウンロードできます。

確定申告を青色申告で行う場合、その年の3月15日までに開業届(個人事業の開業・廃業等届出書)と一緒に所轄の税務署に提出しなければなりません。

青色申告承認申請書を提出をしていない場合は、自動的に白色申告となります。

【関連記事】

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

青色事業専従者給与に関する届出書

青色事業専従者給与とは、配偶者や親・子供などの親族(専従者)を雇用した場合に支払う給与のことです。「青色事業専従者給与に関する届出書」を税務署に提出すると、専従者の給与を経費にすることができます。

書式は国税庁のホームページからダウンロードが可能です。

【関連記事】

「青色事業専従者給与に関する届出書」の書き方は?

給与支払事務所等の開設届出

給与支払事業者等の開設・移転・廃止届出書とは、給与を支払う社員やアルバイトを雇った場合に提出が必要です。給与を支払う事務所や店舗を開設した日から1ヶ月以内に税務署に提出しましょう。

なお、給与を支払う従業員がいない場合には提出は不要です。

出典:国税庁「給与支払事務所等の開設・移転・廃止の届出」

源泉所得税の納期の特例の承認に関する申請書

従業員に支払う給与から源泉徴収した所得税は、原則としてその給与を支払った月の翌月10日までに税務署に納付する必要があります。

しかし従業員が9人以下の場合は、源泉所得税の納期の特例の承認に関する申請書を提出することで、源泉徴収した所得税を半年分まとめて納めることができます。

毎月行わなければならない納付処理を年2回にまとめることができるので、従業員が9人以下の事業主は開業届とあわせて提出しておくとよいでしょう。

出典:国税庁「源泉所得税に納期の特例の承認に関する申請書」

freee開業では、開業届以外の上記書類も同時にダウンロード・作成が可能です。無料で利用でき、スマホからでも操作可能なので、スキマ時間を利用して手続きが行えます。

【無料】開業届の作成・提出はオンラインで完結!

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

開業届の提出に必要なもの

開業届を提出するときは以下の持ち物が必要です。

- 開業届 2枚(原本と控え用のコピー)

- 本人確認書類(運転免許証・パスポートなど)

- マイナンバーがわかるもの(上記と合わせてマイナンバーカードでも可)

- 印鑑(書類の訂正に必要)

マイナンバーカードがあれば、本人確認書類兼マイナンバーがわかるもの両方の役割を果たします。

開業届の提出方法

開業届やその他開業に必要な書類は、次の3つの方法で税務署へ提出できます。

- 税務署の窓口で提出する

- 郵送で提出する

- オンラインで提出する

e-Taxを利用することでオンラインからでも開業届の提出ができます。freee開業では、開業届の作成から提出までオンラインで完結ができるので、スマホからでも24時間手続きが可能です。

【関連記事】

開業届をオンライン・e-Taxで提出するやり方をわかりやすく解説!事前準備や手順について

【無料】freee開業を活用して開業届を作成、提出する方法

上述したようにfreee開業では開業届の作成からダウンロード、提出まで完結できます。

ここからはfreee開業を使った手順を解説します。一緒に画面を開いて、1つずつ確認しながら進めていきましょう。※パソコンの画面で解説していきますが、流れはスマホと変わりません。

ステップ① 質問に答えて基本情報を記入する

まずは左下の「開業書類を作る」をクリックし、新規登録します。

メールアドレス以外にもGoogleアカウントやAppleで登録できますが、登録方法による違いはないので、お好きな方法を選んでください。

続いて、画面に表示された質問に答える形で、開業届の提出に必要な情報を記入していきます。

7つの質問に回答していくと開業届が完成します。記入項目もプルダウンから選択するだけなので、迷いなく・間違いなく記入できます。

以下の用語集も参考にしながら、入力を進めていきましょう。

【業種】

- 開業届の業種とは、個人事業税に係る「法定業種」を指します。事業税の係る業種は都道府県によって異なるので各自治体のホームページを確認しましょう。(出典:個人事業税)

【屋号】

- 個人事業主がビジネスにおいて使用する「個人事業の名前」のことです。屋号の登録は任意のため、記入しなくても問題ありません。

【収入の種類】

- 個人事業主の所得は、事業を通じて得た所得であるため「事業所得」に分類されます。

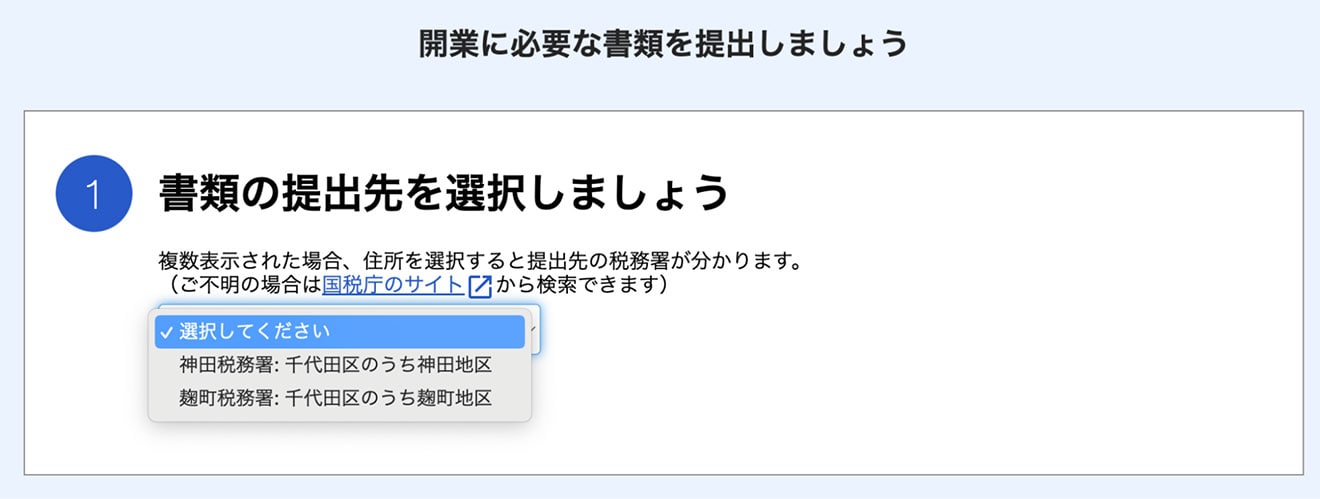

ステップ② 提出先や提出方法の確定

上述の質問に答えて開業届の記入が完了したら、提出先や提出方法を決めていきます。

書類の提出先

住所に基づいて選択肢が出てくるので、ご自身の所轄税務署を選択します。

freee開業を利用している場合、基本的に税務署へ行くことはありませんが、手続きに不備があった場合などに訪れるケースがあります。

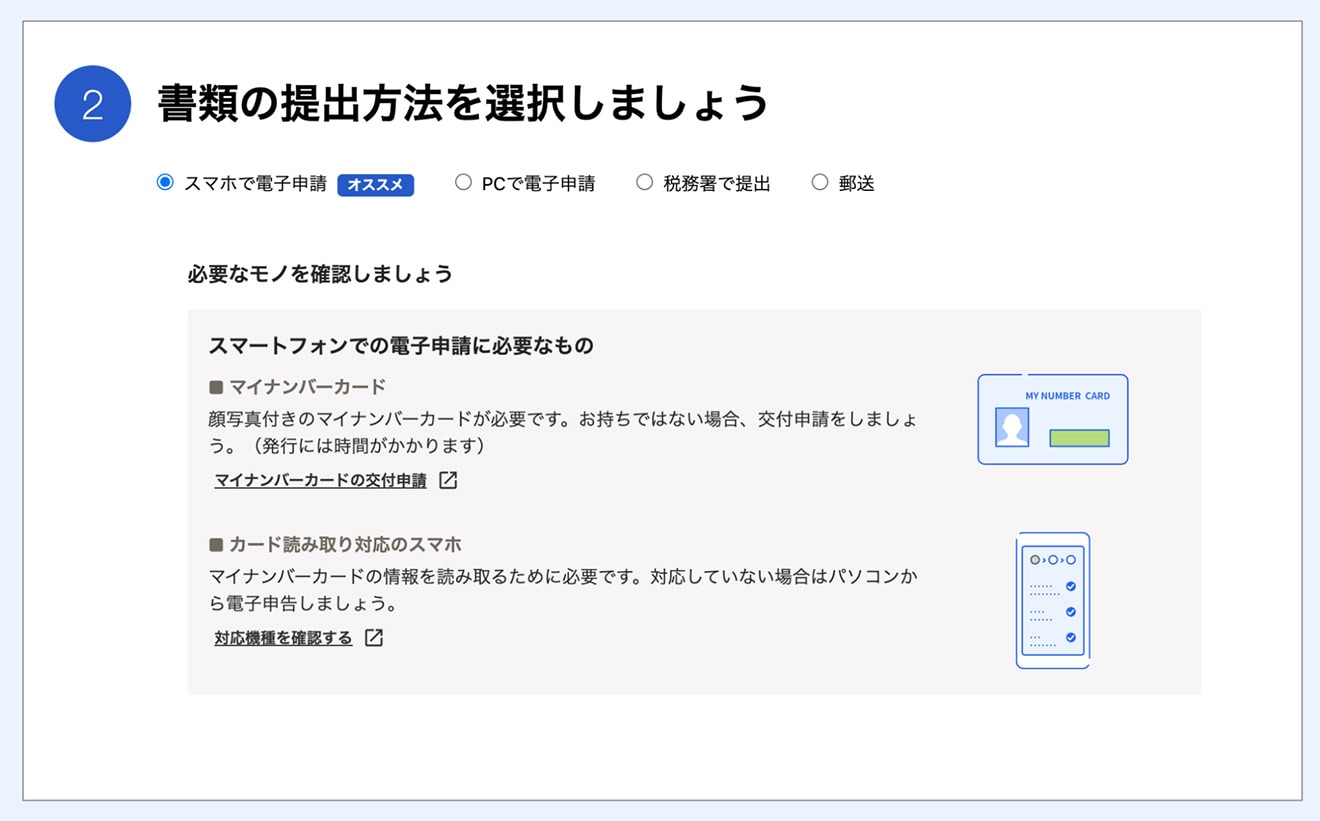

書類の提出方法

freee開業で作成した開業届をダウンロードし、直接税務署に提出・郵送する方法以外にも、スマホやパソコンからの電子申請もあります。

スマホやパソコンでe-Taxを利用し申請すると、提出が簡単なだけでなく、控除額も最大65万円になります。ただし、パソコンの場合は別途カードリーダーの購入が必要になるので注意が必要です。

ステップ③ 書類の提出と確定申告の準備

提出方法を決めたら、後は指示に従って提出します。ここでは電子申請の流れを解説します。

まずは電子申請に必要な「マイナポータルアプリ」をダウンロードし、e-Taxと連携させます。連携方法も図解されていますが、アプリを開きそのまま指示に従って進めれば問題ありません。

マイナポータルアプリとe-Taxが連携できたら、電子申告用のfreeeアプリをダウンロードし、画面の指示に従って開業届を提出します。これで開業の手続きは完了です。

無事に開業手続きを完了したら、そのまま確定申告に向けての準備も始めておきましょう。

確定申告には日々の収支管理や帳簿付けが必要です。さらに青色申告を利用するには会計知識の必要な複式簿記で記入しなくてはいけません。

そこでおすすめなのがfreee会計です。

freee会計は、レシートの写真を撮るだけで経費登録できたり、自動で仕訳をしてくれたり、会計知識がなくても正確な確定申告(青色申告)を行うことができます。

初めて確定申告を行う人や、会計知識がなく不安な人はぜひご活用ください。

【関連記事】

確定申告とは何? 全く分からない人でもわかりやすく解説!

まとめ

開業届は国税庁でダウンロードができますが、作成から提出までを効率化したい方には無料で利用できるfreee開業がおすすめです。

freee開業は開業届をオンライン上で作成できるだけでなく、ダウンロード・提出まで完結できます。そのため、税務署へ出向く必要もありません。

また、freee開業では本記事で紹介した開業届と一緒に提出する書類も同時に作成が可能です。効率的に開業手続きを行えるので、ぜひご活用ください。

よくある質問

開業届の用紙はどこでもらえる?

開業届の書式は国税庁のホームページでダウンロードが可能です。また、無料で利用できるfreee開業は開業届の作成から提出までをオンライン上で完結することができます。

詳しくは記事内「開業届のダウンロード先」をご覧ください。

スマホで開業届は提出できる?

開業届はe-Taxを利用することでスマホからでも提出が可能です。ただし、e-Taxを利用して開業届を提出した場合、税務署の受領印が付いた控えはもらえません。

そのため、e-Taxで送信したデータとメッセージボックスに届いた受信通知をそれぞれ印刷し、一緒に保管しておくことで控えとして使用できます。

詳しくは別記事「開業届をオンライン・e-Taxで提出するやり方をわかりやすく解説!事前準備や手順について」をご覧ください。