監修 安田亮 安田亮公認会計士・税理士事務所

個人事業主になると、源泉徴収された所得税を自分で管理する必要があります。源泉徴収は確定申告にも関わるため、しっかり把握しておくことが重要です。

源泉徴収が必要な仕事の一例としては、原稿料・講演料・デザイン料、弁護士・税理士・司法書士などの報酬などが挙げられます。

こうした仕事の報酬の受け取りでは、請求書に源泉徴収税額を明記することが必要です。また、確定申告にあたっては、源泉徴収された金額について正しく申告を行います。

本記事では、源泉徴収の基礎知識や必要な対応について解説します。記事の後半では、個人事業主が源泉徴収する場合の源泉徴収票の作成方法も紹介します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

源泉徴収とは

源泉徴収とは、給与や報酬を支払う側が、あらかじめ支払う給与や報酬から納めるべき所得税や復興特別所得税を差し引いて納税する制度のことです。

給与所得者の場合は「給与所得の源泉徴収票」で、徴収された金額などを確認することができます。

このように会社員の場合は、本人に代わって勤務先が給与に関して源泉徴収を行ってくれます。

また法律でも、人を雇って事業を営む法人や個人事業主は、給与等の支払を受けるものごとに源泉徴収票を2通作成し、翌年の1月31日までに1通を税務署長に、1通を給与等の支払を受けるものに交付しなければならないと定められています。

しかし、個人事業主は自分で確定申告を行うため、報酬を得ている場合は、源泉徴収される報酬があるかどうかを理解しておく必要があります。

出典:国税庁「No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等」

源泉徴収が必要な仕事

個人事業主が行った業務の対価として報酬を得る場合、源泉徴収される対象は、以下のように定められています。

源泉徴収の対象となる報酬

- 原稿料、講演料、デザイン料など

- 弁護士、税理士、司法書士等へ払う報酬

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカー選手、モデル等に支払う報酬

- 芸能人や芸能プロダクションを営む個人に支払われる報酬

- 宴会等で接待を行うコンパニオンへ支払われる報酬

- 契約金など役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

出典:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは」

デザイン料は、パッケージデザイン・広告のデザイン・インテリアのデザインなど多岐にわたるため注意が必要です。

ほかにも、写真撮影料や作曲・編曲料といったものも源泉徴収の対象となるので、個人事業主やフリーランスは自分の仕事が対象になるのかあらかじめ確認しておきましょう。

源泉徴収の必要がない仕事

報酬の中には、源泉徴収が不要なものもあります。たとえば、Webデザインの仕事には源泉徴収がありますが、ウェブサイトの制作には源泉徴収がありません。

依頼された仕事の中で、源泉徴収の対象になる業務とならない業務の両方を行う場合は、報酬の総額はそれぞれ別に区分し、対象になる業務の報酬に源泉徴収を行います。

個人事業主が源泉徴収される場合に必要な対応

源泉徴収は報酬を支払う側が行うものなので、報酬を受ける側は特別何かをする必要はありません。

ただし、源泉徴収されている場合は、請求書の作成時や確定申告の際に源泉徴収された金額の記載が必要であるため、事前にクライアントが源泉徴収をしているかを確認しておきましょう。

請求書へ源泉徴収税額を明記する

受け取る報酬に源泉徴収が発生する場合、請求書にその金額を含めて請求書を作成します。

請求書を作成する際は、報酬・消費税・源泉徴収額に項目を分けて記載しましょう。

【報酬が100万円以下の源泉徴収税額の計算方法】

▶︎ 支払われる額 × 10.21%

【報酬が100万円を超える場合の源泉徴収税額の計算方法】

▶︎ (支払われる額 - 1,000,000円) × 20.42% + 102,100円

なお、2013年1月1日から2037年12月31日までの間に生じる所得について源泉徴収を行う際は、復興特別所得税があわせて徴収されます。上記の式の0.21%(100万円以上の場合は0.42%)がこれにあたります。

確定申告を行う

確定申告する際に納付する税金の中には、源泉徴収で納付した分の税金は含まれていません。そのため、確定申告時に源泉徴収された分を申告しなければ、二重で納税することになってしまいます。

源泉徴収されている場合

確定申告書の「所得税及び復興特別所得税の源泉徴収税額」の欄に源泉徴収された合計を記載します。この記載が漏れると、二重で税金を納付する状態になってしまうので注意が必要です。

もし、源泉徴収された金額を計算に入れ忘れていた場合、申告期限から5年以内であれば更正の請求が可能です。

クライアント側にはフリーランスへ源泉徴収額がわかるものを発行する義務はないため、自身で管理しておく必要があります。年間の源泉徴収税額が不明であれば、クライアントから支払調書をもらうか、直接金額を確認しましょう。

また、会計ソフトで売上や源泉徴収額の管理を行っていると、自動で合計額が計算されるので便利です。

出典:国税庁「所得税及び復興特別所得税の更正の請求手続」

源泉徴収されなかった場合

源泉徴収されなかった場合も、所得税を納める必要があるため確定申告が必要です。源泉徴収はされていないので、確定申告書に源泉徴収税額は記載しません。

源泉徴収の仕訳について

会計ソフトを利用している場合、源泉徴収額の仕訳は「事業主貸」や「仮払税金」の項目で入力します。支払い過ぎた源泉税は還付されるので、仕訳に「事業主貸-源泉徴収税」など、補助科目をつけておくと確定申告の際、簡単に源泉徴収税額をまとめることができます。

個人事業主で源泉徴収票の作成が必要な場合

個人事業主も、従業員を雇用して給与を支払うケースでは、源泉徴収票を作成します。源泉徴収を受けるときの対応だけでなく、源泉徴収をして報酬や給与を支払うときの対応方法も理解しておくことが必要です。

源泉徴収票の作成方法や源泉徴収した所得税の納付方法を以下で見ていきましょう。

源泉徴収票の作成方法

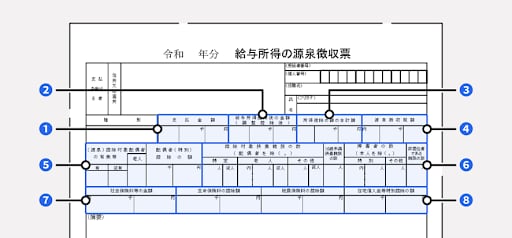

源泉徴収票は、国税庁が公開する「給与所得の源泉徴収票」の書式を埋めていくことで作成できます。記入項目と記入内容は、次の通りです。

| 項目 | 記入する内容 |

|---|---|

| ①支払金額 | 源泉徴収や各控除額が差し引かれる前の額面上の年収を記入 |

| ②給与所得控除後の金額 | 支払金額に記入した収入額から給与所得控除額を差し引いた後の金額を記入 |

| ③所得控除の額の合計額 | 適用される各種控除額の合計額を記入 |

| ④源泉徴収税額 | 1年間で徴収した所得税の合計額を記入 |

| ⑤控除対象配偶者の有無等 / 配偶者(特別)控除の額 | 控除の対象となる配偶者の有無を記入 (配偶者特別控除の適用となる場合は「配偶者特別控除の額」も記入) |

| ⑥控除対象扶養親族の数 | 配偶者以外に控除の対象となる扶養親族の人数を記入 |

| ⑦社会保険料等の金額 | 給料から天引きされる厚生年金保険料や健康保険料などの合計金額 |

| ⑧生命保険料の控除額 / 地震保険料の控除額 / 住宅借入金等特別控除の額 | 個人の生命保険や地震保険料の金額を記入。住宅借入金等特別控除の額は2年目以降に記入 (1年目は確定申告が必要) |

源泉徴収額を計算する方法

報酬を支払うときの源泉徴収額は、源泉徴収税率から計算が可能です。給与を支払うときの源泉徴収額は「給与所得の源泉徴収税額表」から確認できます。

源泉徴収額を計算する方法について、それぞれ詳しく見ていきましょう。

報酬を支払うときの源泉徴収額を計算する方法

報酬の源泉徴収額は、100万円以下では10.21%、100万円を超える金額については20.42%の源泉徴収税率がかかります。源泉徴収額の計算式は、次の通りです。

| 報酬の支払金額 | 源泉徴収額の計算式 |

|---|---|

| 100万円以下の場合 | 報酬額×10.21% |

| 100万円超の場合 | (支払金額-1,000,000円)× 20.42% + 102,100円 |

たとえば、報酬が160万円の場合は、源泉徴収額は以下のように算出できます。

(1,600,000円-1,000,000円)× 20.42% + 102,100円=224,620円

100万円を超える報酬の源泉徴収額は、上記のように100万円を超える金額にかかる源泉徴収額と100万円にかかる源泉徴収額(102,100円)を足し算することで算出できます。

出典:国税庁「源泉徴収が必要な報酬・料金等とは」

出典:国税庁「弁護士や税理士等に支払う報酬・料金」

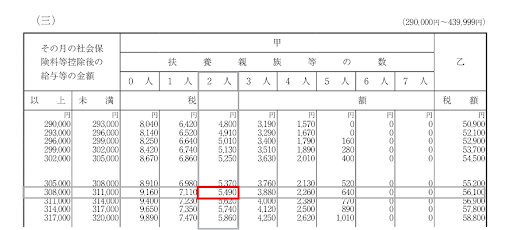

給与を支払うときの源泉徴収額を計算する方法

給与を支払うときの源泉徴収額は、国税庁が公開している「給与所得の源泉徴収税額表(月額表)」から確認が可能です。「給与所得の源泉徴収税額表(月額表)」では、「その月の社会保険料等控除後の給与等の金額」からそれに対応する源泉徴収額が確認できます。

「その月の社会保険料等控除後の給与等の金額」は、総支給額から社会保険料の控除額を差し引くことで計算が可能です。事前に社会保険料等控除後の給与を計算したうえで、源泉徴収税額表から源泉徴収額を確認しましょう。

源泉徴収した所得税の納付方法

源泉徴収した所得税の納付方法としては、以下の方法があります。

| 手続き方法 | 手続きの概要 |

|---|---|

| 税務署・金融機関の窓口での納付 | 納付書と現金を持参し、窓口で納付 |

| クレジットカード納付 | 国税クレジットカードお支払サイトから納付 |

| e-Taxによるダイレクト納付 | e-Taxから申告書などを提出し、ダイレクト納付による口座引落で納付 |

| インターネットバンキングなどからの納付 | インターネットバンキング・ATMなどから納付 (事前にe-Taxの利用開始手続きが必要) |

| スマホアプリ納付 | 対象のPay払いのスマホアプリで納付 |

税務署・金融機関の窓口での現金納付のほか、クレジットカード、e-Tax、インターネットバンキング、スマホアプリでのキャッシュレスでの納付も可能です。

まとめ

源泉徴収の計算から控除まですべて勤め先で処理してもらえる給与所得者とは違い、個人事業主は源泉徴収が必要な仕事かの確認や年間の源泉徴収税額の管理まで、すべて自分で管理する必要があります。

源泉徴収されたときの源泉徴収自体はクライアント側で行うものではありますが、すべてをクライアント任せにせず、自身で適正に処理されているか把握できるようにしましょう。

また、源泉徴収が必要な給与や報酬を支払うときは、源泉徴収票の作成や源泉徴収税の納付を行うことになります。

源泉徴収票は「給与所得の源泉徴収票」の書式を埋めることで作成が可能です。納付の手続きは、税務署窓口などでの現金納付のほか、各種のキャッシュレス納付が可能です。

こちらも手続き方法を押さえて、必要な場面で対応できるように準備しておきましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

個人事業主も源泉徴収される?

源泉徴収が必要な仕事を受けた場合は、個人事業主も源泉徴収されます。ただし、源泉徴収の有無は仕事の内容によって異なります。

詳しくは記事内の「源泉徴収が必要な仕事」をご覧ください。

源泉徴収されたときの確定申告の注意点

源泉徴収された合計金額を確定申告書に必ず記載しましょう。記載が漏れてしまった場合は、請求時に差し引かれた分の源泉徴収税に加えて確定申告時にも納税してしまい、二重納税となってしまうため注意が必要です。

詳しくは記事内の「確定申告を行う」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。