個人事業主になるには、所轄の税務署に開業届を提出します。青色申告を行う場合や家族や従業員を雇用する場合は、開業届とあわせて追加の書類提出が必要です。

また、開業後は、国民健康保険・国民年金の加入手続きや確定申告の準備などが必要です。期限が決まっているものもあるため、漏れがないよう計画的に手続きを進めましょう。

本記事では、個人事業主になるために必要な登録・開業手続きと、開業後にやることを詳しく解説します。また、開業時の注意点や個人事業主になれないケースもあわせて紹介します。

なお、個人事業主の概要や、個人事業主になることのメリット・デメリットについて詳しくは、「個人事業主とは?個人事業主と法人の違いや起業したらやるべきことについて解説」をご参照ください。

目次

- 個人事業主になるには開業届の提出が必要

- 開業届

- 青色申告承認申請書

- 家族や従業員を雇用した場合に提出する書類

- そもそも個人事業主とは

- 個人事業主とフリーランスの違い

- 個人事業主と法人の違い

- 個人事業主になったらやること

- 【必須】国民健康保険への加入

- 【必須】国民年金への加入

- 【必須】確定申告の準備

- 【任意】小規模企業共済への加入

- 【任意】事業用銀行口座の開設

- 個人事業主になれないケース

- 企業の就業規則で副業が禁止されている会社員

- 公務員

- 個人事業主になるメリット

- 個人事業主になるデメリット

- 個人事業主になる際の注意点

- 失業手当が受給できなくなる

- 配偶者の扶養から外れる可能性がある

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

質問に答えて5分で開業手続き!

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主になるには開業届の提出が必要

個人事業主になるには、所轄の税務署への開業届の提出が必要です。また、必要に応じて開業届とあわせて提出すべき書類があります。

| 個人事業主になるために 提出する書類 | 開業届 |

|---|---|

| 確定申告を青色申告で行う場合に 提出する書類 | 青色申告承認申請書 |

| 家族や従業員を雇用する場合に 提出する書類 | ・給与支払事務所等の開設・移転・廃止届出書 ・青色事業専従者給与に関する届出・変更届出書 ・源泉所得税の納期の特例の承認に関する申請書 |

それぞれ詳しく解説します。

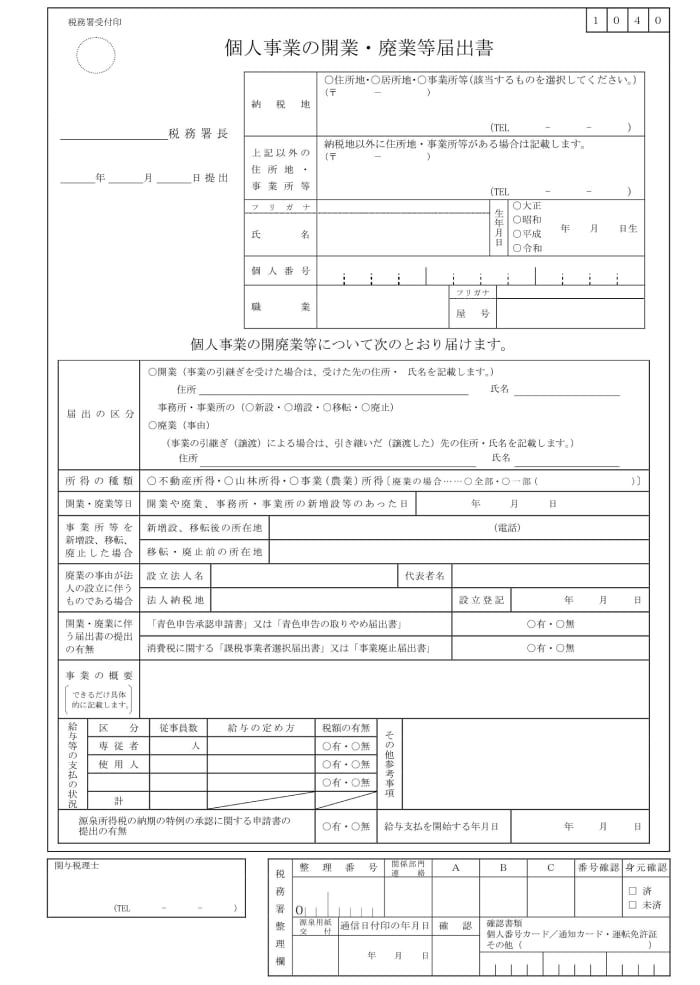

開業届

開業届とは、個人事業を開業したことを税務署に届け出る書類で、正式名称は「個人事業の開業・廃業等届出書」です。

開業届は原則として、事業を開始してから1ヶ月以内に提出する必要がありますが、提出しなくても罰則はありません。

ただし青色申告で確定申告を行う場合は、その年の3月15日まで(1月16日以後新たに事業を開始した場合は、その事業開始等の日から2ヶ月以内)に、青色申告承認申請書とともに所轄の税務署への提出が必要です。

開業届は国税庁のホームページからダウンロードできるほか、税務署の窓口でも受け取れます。

freee開業では、開業届を無料で作成・オンライン提出ができます。スマホからでも操作でき、書類の準備から提出までを効率的に行えます。

【関連記事】

開業届とは?書き方や提出に必要なもの、提出のメリット・注意点を解説

青色申告承認申請書

確定申告を青色申告で行う場合は、開業届と併せて青色申告承認申請書を所轄の税務署へ提出する必要があります。提出期限は、青色申告を行う年の3月15日まで(1月16日以後新たに事業を開始した場合は開業日から2ヶ月以内)です。

確定申告には、「青色申告」と「白色申告」があります。青色申告で確定申告を行うと、最大65万円の所得控除が受けられます。さらに、家族や従業員に支払った給与を必要経費として計上できるなど、税制上の優遇措置を受けられる点もメリットです。

ただし青色申告では、白色申告よりも複雑な帳簿付けや会計書類の作成が求められます。それぞれのメリット・デメリットを理解したうえで、どちらを選ぶかを検討しましょう。

なお、青色申告承認申請書を提出していない場合は、自動的に白色申告となります。

【関連記事】

青色申告承認申請書の書き方は?いつまでに提出すべきか注意点も解説

青色申告とは?個人事業主で向いている人や確定申告のやり方をわかりやすく解説

出典:国税庁「A1-8 所得税の青色申告承認申請手続」

出典:国税庁「No.2070 青色申告制度」

家族や従業員を雇用した場合に提出する書類

個人事業主が家族や従業員を雇用する場合、給与支払や税務処理に関わる書類の提出が必要です。提出漏れは税務上のトラブルにつながる可能性があるため、状況に応じて以下の書類を忘れずに提出しましょう。

家族や従業員を雇用する場合に提出する書類

- 給与支払事務所等の開設・移転・廃止届出書

- 青色事業専従者給与に関する届出・変更届出書

- 源泉所得税の納期の特例の承認に関する申請書

給与支払事務所等の開設・移転・廃止届出書

「給与支払事務所等の開設・移転・廃止届出書」とは、従業員を雇用する場合に税務署へ提出しなければならない書類です。

この届出書は、従業員を雇用する事務所を開設したときや、開業後に従業員を雇用するときに提出が必要です。ただし、開業時点ですでに従業員を雇用している場合は、開業届に「給与等の支払の状況」を記入するため、届出書を提出する必要はありません。

また、給与支払事務所等の開設・移転・廃止届出書は、従業員を雇用する事務所の移転や廃止があった場合にも提出します。

それぞれの提出期限は以下のとおりです。

事務所等の開設・移転・廃止届出書の提出期限

- 事務所を開設したとき:その事実があった日から1ヶ月以内

- 開業後に従業員を雇用したとき:雇用した日から1ヶ月以内

- 事務所の移転や廃止があったとき:その事実があった日から1ヶ月以内

出典:国税庁「A2-7 給与支払事務所等の開設・移転・廃止の届出」

青色事業専従者給与に関する届出・変更届出書

「青色事業専従者給与に関する届出・変更届出書」は、青色申告を行う個人事業主が家族従業員(専従者)に支払う給与を経費として計上するために必要な書類です。

青色事業専従者の給与を必要経費に算入するには、その年の3月15日までに届出書を所轄の税務署へ提出する必要があります。1月16日以後に開業した人や新たに専従者が生じた人は、その開業日または専従者が生じた日から2ヶ月以内の提出が求められます。

なお、青色事業専従者給与を経費として計上するためには、届出書を提出するだけでなく、規定の条件を満たしていなければなりません。

【関連記事】

専従者給与とは?届出・いくらまで経費にできるかも解説

出典:国税庁「A1-11 青色事業専従者給与に関する届出手続」

源泉所得税の納期の特例の承認に関する申請書

「源泉所得税の納期の特例の承認に関する申請書」は、従業員に支払う給与などから源泉徴収した所得税について、納期の特例を受けるために事業主が提出する書類です。

この申請書を提出し承認されることで、通常は毎月行う源泉所得税の納付を年2回にまとめられます。

| 区分 | 納期限 |

|---|---|

| 1月から6月までに支払った所得から源泉徴収した所得税 | 7月10日 |

| 7月から12月までに支払った所得から源泉徴収した所得税 | 翌年1月20日 |

ただし、対象は給与を支払う従業員が常時10人未満の事業主に限られます。

そもそも個人事業主とは

個人事業主とは、法人を設立せずに個人で事業を営む人のことです。個人事業主は税法上の区分であり、開業届を提出し、主に事業所得・不動産所得・山林所得を得ている人が該当します。

企業に雇用される会社員とは異なり、個人事業主は自らの責任と裁量で反復・継続して事業を行い、得た利益に対して所得税や住民税を納めます。

フリーランス・法人との違いや、個人事業主になることのメリット・デメリットについて、詳しくは「個人事業主とは?メリットや開業したらやるべきことについて解説」をご覧ください。

個人事業主とフリーランスの違い

フリーランスとは、一般的に組織や団体に所属せず、個人で仕事を受注する人や働き方を指します。法律で定められた用語ではないため定義は一様ではありませんが、厚生労働省のガイドラインでは以下のように示されています。

実店舗がなく、雇人もいない自営業主や一人社長であって、自身の経験や知識、スキルを活用して収入を得る者

質問に答えて5分で開業手続き!

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主と法人の違い

法人とは、法律上の権利・義務の主体となることを認められた団体や組織のことです。具体的には、株式会社・合同会社・NPO法人・一般社団法人などが該当します。

個人事業主は、開業届を提出すれば事業を開始できますが、法人を設立するには定款の作成や法人登記が必要です。

出典:J-Net21「起業形態には何があるか」

出典:J-Net21「個人事業と法人のどちらがよいか」

個人事業主になったらやること

開業届を提出して個人事業主になったら、以下の手続きを行いましょう。

個人事業主になったらやること

特に、国民健康保険と国民年金への加入は必須であり、漏れなく対応することが求められます。また、個人事業主になったら毎年自分で確定申告をしなければなりません。

それぞれ詳しく解説します。

【必須】国民健康保険への加入

日本では原則として、全ての国民が健康保険制度に加入することが義務付けられており、会社員は健康保険(被用者保険)、個人事業主は多くの場合、国民健康保険に加入します。

国民健康保険の加入手続きは、勤めていた会社を退職した日の翌日から14日以内に行わなければなりません。

また、勤めていた会社の健康保険を任意継続する選択肢もあります。この場合、退職日の翌日から20日以内に申請が必要です。申請が承認されると、最長で2年間、加入していた健康保険に継続して加入できます。

ただし、会社の保険料負担はなく、保険料は全額自己負担です。保険料は退職時の標準報酬月額をもとに決定され、原則として2年間変わりません。なお、標準報酬月額には上限が設けられています。

健康保険の加入方法や必要書類などについて詳しく知りたい方は、別記事「個人事業主が加入する社会保険はどれ?種類と加入方法やメリットも解説」をご覧ください。

出典:厚生労働省「国民健康保険の加入・脱退について」

出典:全国健康保険協会 協会けんぽ「任意継続の加入手続きについて」

出典:全国健康保険協会 協会けんぽ「保険料について」

【必須】国民年金への加入

会社員は、厚生年金保険に加入することで国民年金(基礎年金)にも自動的に加入する仕組みとなっています。一方、個人事業主は自ら国民年金に加入し、国民年金保険料を納めなければなりません。

国民年金の加入手続きは、勤めていた会社を退職した日の翌日から14日以内に行う必要があります。

なお、国民年金のみでは、会社員が加入する厚生年金に比べて将来受け取れる老齢年金の額が少なくなります。将来に備えて、国民年金基金や個人型確定拠出年金(iDeCo)の活用を検討することも大切です。

出典:日本年金機構「国民年金に加入するための手続き」

【関連記事】

フリーランス必読!フリーランスと年金の基礎知識

【必須】確定申告の準備

確定申告とは、1年間の所得に対する納税額を計算して申告・納税する一連の手続きを指します。

会社員などの給与所得者は多くの場合、勤務先が行う年末調整によって所得税の申告・納税が完了するため、基本的に確定申告は不要です。しかし、個人事業主の場合は自ら確定申告をしなければなりません。

申告を怠ったり期限を過ぎたりすると、本来納める金額以上の税金を課せられるなどのペナルティが生じるため、忘れずに対応する必要があります。

なお、確定申告には青色申告と白色申告があります。より節税効果の高い青色申告を選択する場合には、事前に青色申告承認申請書の提出を忘れずに行いましょう。

【関連記事】

確定申告とは?全くわからない人向けにやり方・対象者をわかりやすく解説!

出典:国税庁「No.2020 確定申告」

出典:国税庁「No.2024 確定申告を忘れたとき」

【任意】小規模企業共済への加入

小規模企業共済とは、個人事業主や小規模企業の経営者が利用できる共済制度です。事業をやめたり退職したりした際に、その後の生活や事業の再建を図るための資金を、あらかじめ準備することができます。

毎月1,000円から7万円の範囲(500円単位)で自由に積み立て、廃業時に「共済金」として受け取れる仕組みです。

積立金は全額が所得控除の対象として認められるため、節税にもつながります。

出典:中小企業基盤整備機構「小規模企業共済とは」

【任意】事業用銀行口座の開設

事業用の口座を開設すると、収支を明確に把握でき、確定申告の仕訳作業がスムーズになります。さらに、帳簿付けや資料作成、日常の経理業務の負担軽減にもつながる点がメリットです。

ただし、開設できる銀行が限られていたり、口座開設まで時間がかかったりする場合もあるため、計画的に準備しましょう。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

質問に答えて5分で開業手続き!

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主になれないケース

事業を反復・継続して営む意思があり、開業届を提出すれば、誰でも個人事業主として事業を始めることが可能です。しかし、以下のようなケースでは、個人事業主として活動することが難しい、または認められない場合があります。

個人事業主になれないケース

- 企業の就業規則で副業が禁止されている会社員

- 公務員

それぞれ詳しく解説します。

【関連記事】

個人事業主になれない人はいる?メリットや向いている人の特徴などを徹底解説

企業の就業規則で副業が禁止されている会社員

勤務先の就業規則で副業が制限または禁止されている場合、個人事業主として活動すると懲戒処分の対象となる可能性があります。

事前に勤務先の規則をよく確認し、必要に応じて許可を得ることが重要です。

公務員

国家公務員法や地方公務員法により、公務員は原則として兼業や副業が禁止されています。一部例外として認められるケースもありますが、事業として継続的に収入を得る個人事業主になることは難しいとされます。

ただし、近年では公務員の副業に関して、地域貢献や社会貢献活動などを中心に、一部許可する動きが進んでいます。2018年には政府の閣議決定において、国家公務員の副業・兼業に関する環境整備を進める方針が示されました。

出典:内閣府「未来投資戦略2018」

出典:人事院「人事院規則14―8(営利企業の役員等との兼業)の運用について」

出典:e-Gov法令検索「国家公務員法(昭和二十二年法律第百二十号)」

出典:e-Gov法令検索「地方公務員法(昭和二十五年法律第二百六十一号)」

個人事業主になるメリット

個人事業主になるメリットには、以下のようなものがあります。

個人事業主になるメリット

- 開業手続きが簡単

- 自由な働き方を実現できる

- 節税につながる

税務署に開業届を提出すれば個人事業主になることができ、開業には費用もほとんどかかりません。そのため、法人を設立するのと比べて事業開始までのハードルが低いといえます。

また、仕事の内容や量・案件単価から働く時間・場所まで自分で決められるため、自分に合った働き方を実現できます。必要経費の計上やさまざまな控除制度の活用によって課税所得を減らし、税金の負担を抑えられる点もメリットです。

質問に答えて5分で開業手続き!

freee開業は開業届を最短5分で作成ができるため、作成の手間を大幅削減できます。

・開業届や青色申告書類は無料作成!

・書類提出はオンラインで完結!

・最大65万円控除の準備も完全無料

個人事業主になるデメリット

個人事業主になることにはさまざまなメリットがある一方、いくつかのデメリットもあります。

個人事業主になるデメリット

- 収入の変動リスクがある

- 社会的信用が低いと判断されることがある

- 社会保障が手薄になる

個人事業主は会社員のように毎月決まった額の収入が保証されておらず、仕事の受注状況や景気によって収入が大きく変動するリスクがあります。

また、社会的信用が会社員よりも低いと判断されやすく、住宅ローンやクレジットカードの審査、賃貸契約などで不利になる可能性があります。さらに、会社員に比べて社会保障が不十分である場合が多い点もデメリットのひとつです。

個人事業主になる際の注意点

個人事業主になると、必要経費の計上や青色申告などによって税負担を抑えられる一方で、注意すべき点もあります。実際の手取り額に影響するため、以下の2点を踏まえて判断することが重要です。

個人事業主になる際の注意点

- 失業手当が受給できなくなる

- 配偶者の扶養から外れる可能性がある

失業手当が受給できなくなる

個人事業主は、原則として失業手当(雇用保険の基本手当)を受給できません。開業届を提出して個人事業主になると、「失業の状態」とみなされなくなるためです。

なお、失業手当は、被保険者の再就職を支援するための制度であり、失業の状態にある人のみが受給対象となります。

出典:ハローワークインターネットサービス「基本手当について」

配偶者の扶養から外れる可能性がある

社会保険の被扶養者が開業届を提出して個人事業主になると、配偶者の扶養から外れる可能性があります。

個人事業主が一般的に「経済的に自立した存在」とみなされるためです。その結果、開業届の提出時点で被扶養者として認められないケースがあります。

扶養から外れると、自身で国民健康保険や国民年金に加入し、保険料を全額自己負担する必要があります。

出典:デンソー健康保険組合「自営業のご家族が被扶養者になれる条件」

出典:三菱電機ビルソリューションズ健康保険組合「保険者の配偶者等が自営業者(個人事業主)の場合の被扶養者認定について」

まとめ

個人事業主になるには、税務署に開業届を提出する必要があります。開業届を提出しなくても罰則はありませんが、1年目から青色申告で確定申告を行う場合は、開業届と青色申告承認申請書を提出しておきましょう。

個人事業主になった後は、国民健康保険や国民年金の加入手続きが必要です。

また、個人事業主は、1年間の所得に対する納税額を計算し、申告・納税する「確定申告」を自ら行わなければなりません。日々の帳簿付けや経費精算などの会計処理を正しく行う必要があるため、事前に手続き内容を把握しておきましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

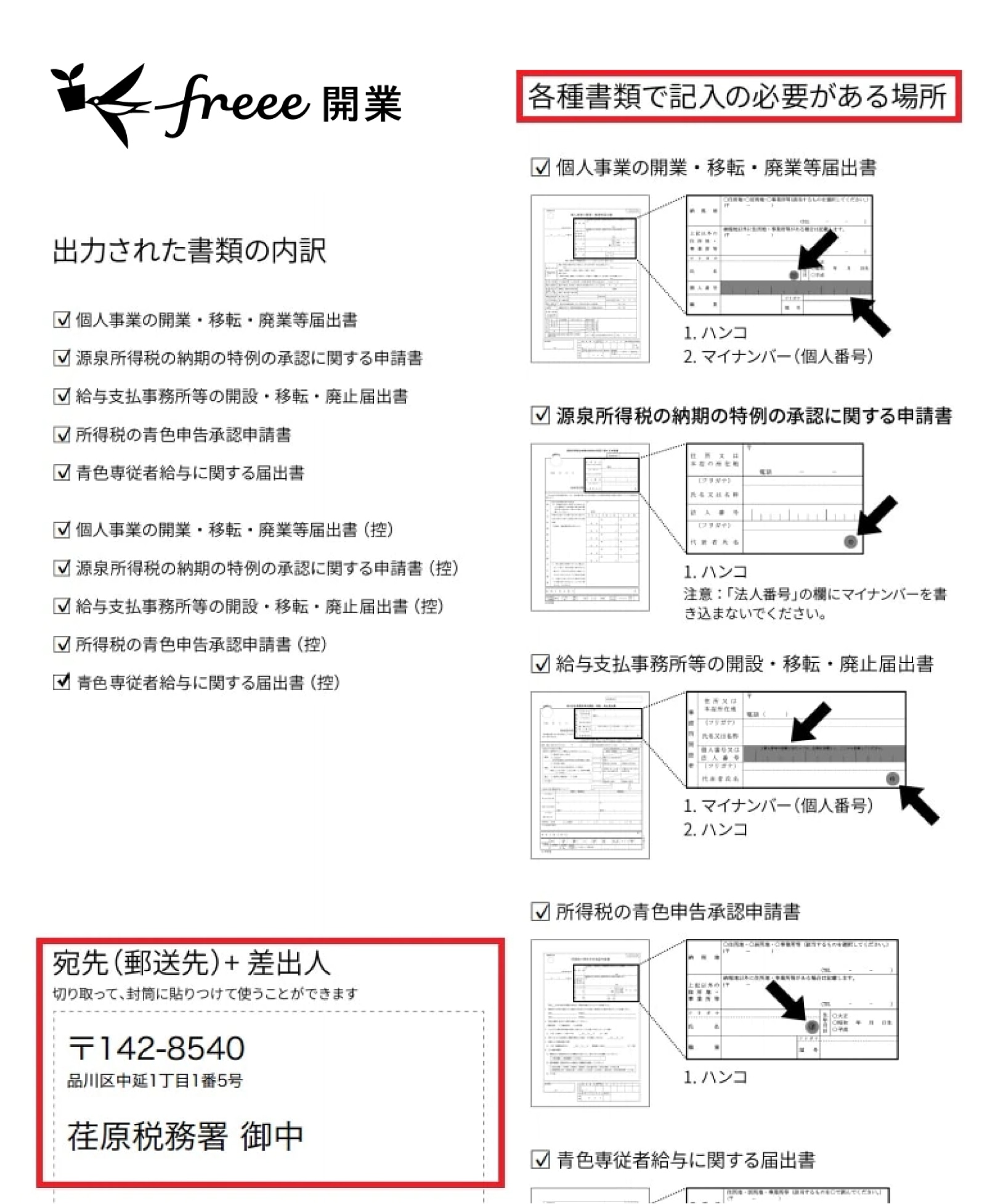

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

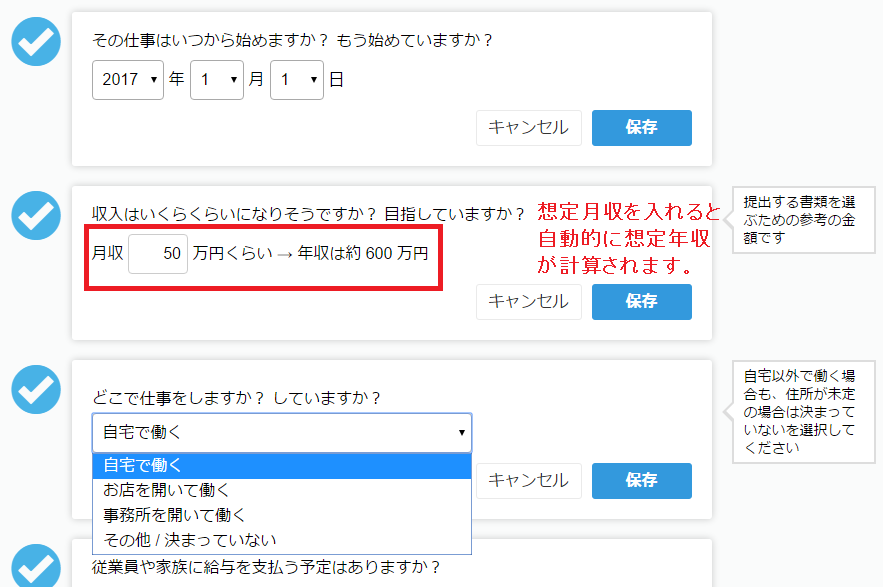

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

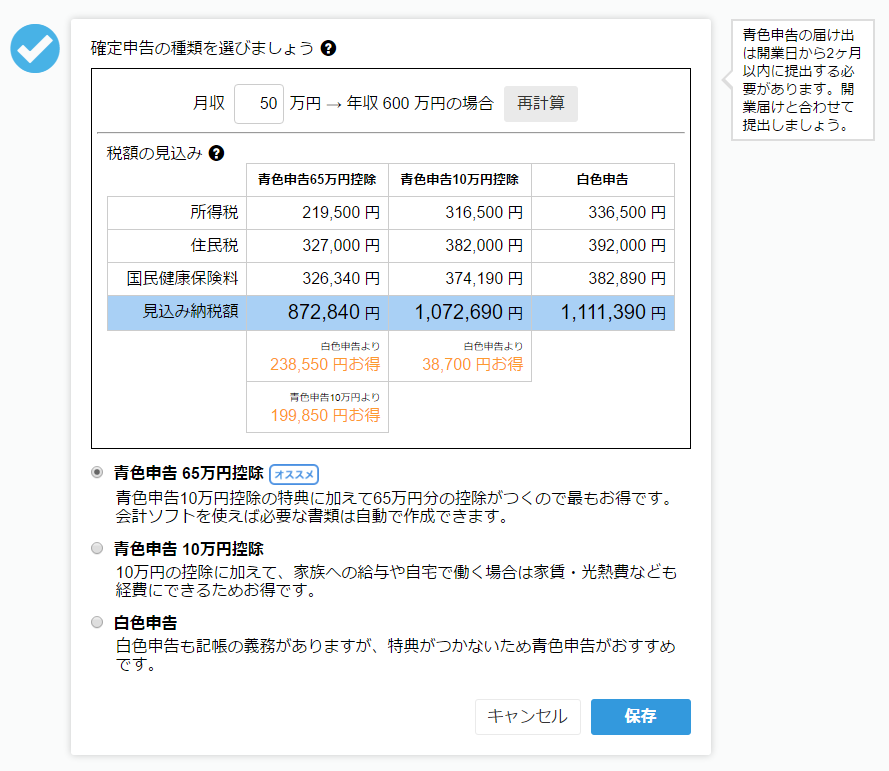

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主のなり方・登録方法は?

所轄の税務署に開業届を提出すれば、個人事業主として事業を始められます。開業届は原則として、事業を開始してから1ヶ月以内に提出が必要です。

詳しくは、記事内「個人事業主になるには開業届の提出が必要」をご覧ください。

個人事業主には誰でもなれる?

事業を反復・継続して営む意思があって税務署に開業届を提出すれば、誰でも個人事業主になれます。ただし、個人事業主として活動することが認められないケースもあります。

詳しくは、記事内「個人事業主になれないケース」をご覧ください。

個人事業主になった後に必要な手続きは?

個人事業主になったら、まず国民健康保険と国民年金への加入手続きを行う必要があります。どちらも勤めていた会社を退職した翌日から14日以内に手続きが必要です。

また、個人事業主になったら自身で確定申告を行わなければなりません。

詳しくは、記事内「個人事業主になったらやること」をご覧ください。