健康保険や年金といった社会保険制度。実は、個人事業主と会社員では、加入する社会保険が異なるなど制度に違いがあります。

一口に社会保険制度といっても、実にいろいろな種類があり、しっかりと把握できていない人も多いのではないでしょうか。

本記事では、独立したての個人事業主の人でもわかりやすく、社会保険制度について解説します。

目次

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

社会保険制度の種類

まずは、社会保険の基礎をおさえておきましょう。

社会保険とは、病気やケガ、障害、老齢介護、退職や失業など、万一働けなくなった際に備えるための保険です。国や自治体が働く人みんなから集めたお金が財源となっていて、困った時の支えとなる制度です。

日本国憲法の第25条には「すべて国民は、健康で文化的な最低限度の生活を営む権利を有する。」「国は、すべての生活部面について、社会福祉、社会保障及び公衆衛生の向上及び増進に努めなければならない。」と定められています。

たとえ働けなくなっても、生活していけるように支えてくれる社会保険制度は、この憲法第25条の精神を反映した制度といえます。

いま健康的に働いている人や、若い人にはあまり必要がないように思えるかもしれませんが、人生はいつ何が起こるかわかりません。急に収入が途絶える、病気やケガに見舞われるといったことは、十分に起こり得ることです。そんな時に役立つのが、社会保険なのです。

日本の社会保険制度は大きく分けて、以下の5種類です。

- ・健康保険(公的医療保険)

- ・介護保険

- ・年金保険

- ・雇用保険

- ・労災保険

またその中でも、「健康保険」「介護保険」「年金保険」の3つをまとめて「社会保険」といい、「雇用保険」「労災保険」をまとめて「労働保険」といいます。

健康保険、介護保険、年金保険の「社会保険」は、すべての個人事業主が対象となっています。雇用保険、労災保険の「労働保険」は、ほかの誰かを雇用している個人事業主が対象です。

それぞれ、どのような制度なのか確認していきましょう。

参考:e-Gov法令検索「日本国憲法 第二十五条」

健康保険(公的医療保険)

健康保険とは、毎月一定額の健康保険料を支払うことで、病院に入院したり治療を受ける際に、かかった医療費の7割を健康保険組合が負担してくれる制度です。

健康保険があることで、医療費の3割を自己負担するだけで必要な医療が受けられるようになります。

例えば、1万円かかる治療でも、3割負担であれば、3,000円の自己負担になります。高額な治療費がかかるからと病院に行くのをためらうことなく必要な治療が受けられる大変ありがたい制度ですね。

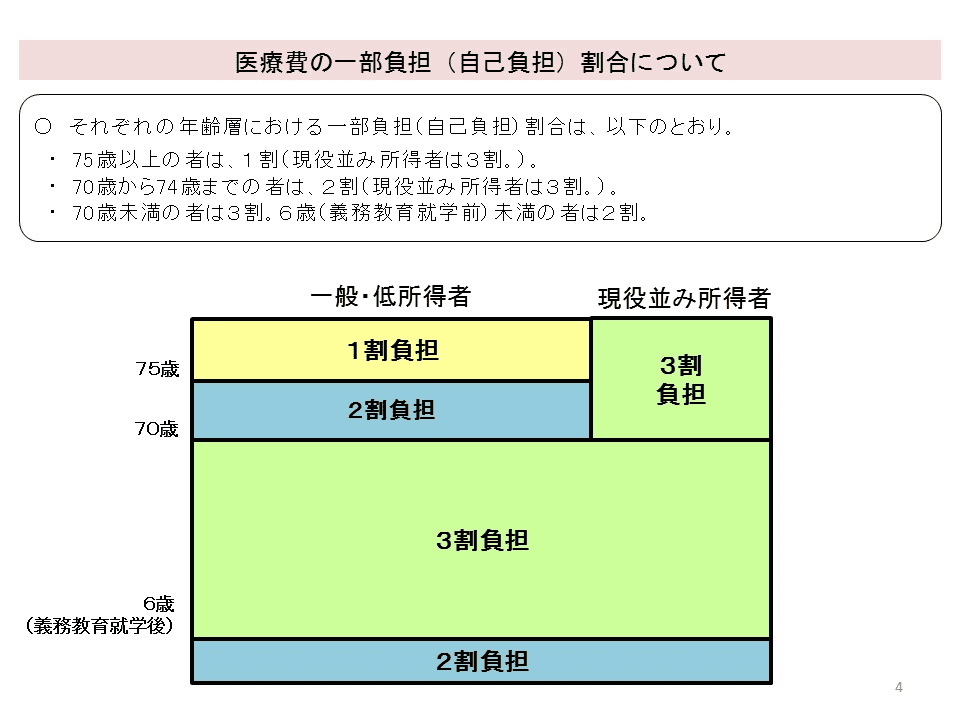

健康保険は、医療を受ける患者の年齢や属性によって、自己負担割合が異なります。

病気にかかりやすい子供やお年寄りが、気軽に治療を受けやすくなるよう、負担割合も年齢に応じて変更されています。

引用元:厚生労働省

引用元:厚生労働省

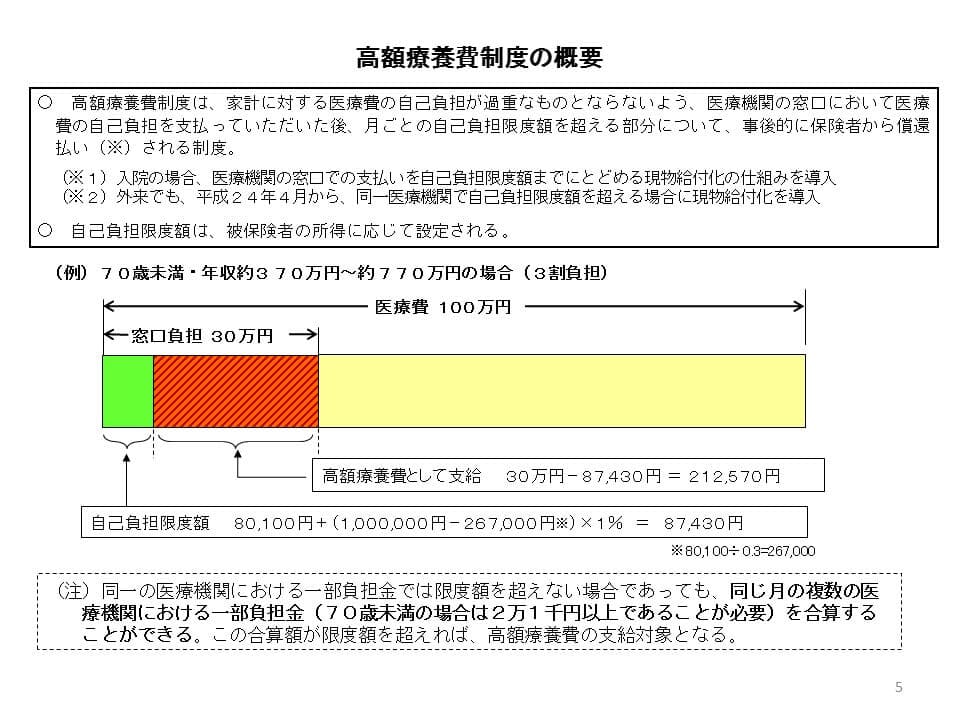

また、「高額療養費制度」といって、高額な治療を受けた際の家計負担を減らす制度もあります。これは、ひと月当たりの限度額を定め、それ以上の金額を支払わなくて済む制度です。

引用元:厚生労働省

引用元:厚生労働省

図にあるような100万円の医療費の場合、3割負担であれば、本来は30万円を支払わなければなりません。しかし、高額療養費制度のおかげでこのモデルケースでは87,430円の支払いで済んでいます。これも病気や怪我をした際の心強い支えのひとつですので、合わせて覚えておくとよいでしょう。

制度の利用方法は加入先によって異なるため、利用する場合は事前に自身が加入している健康保険を確認してください。

健康保険には、会社員(給与所得者)が加入する「健康保険」と、個人事業主が加入する「国民健康保険」の2つがあります。個人事業主が加入する国民健康保険の特徴を理解するために、会社員が加入する健康保険と比較してみましょう。

参考:厚生労働省 高額療養費制度を利用される皆さまへ

会社員が加入する健康保険

会社員の健康保険は、毎月の保険料を事業主と従業員が半分ずつ負担します。これらの掛け金は、会社とは別の健康保険組合によって運用されます。

健康保険組合には、民間企業の場合は「全国健康保険協会(協会けんぽ)」や「健康保険組合」、公務員の場合は「共済組合」等があります。従業員が支払う健康保険の掛け金は給料から天引きされています。

また、健康保険には「扶養」という概念があります。従業員(給与所得者)の家族の中に、一定金額以下の収入の未成年者や高齢者などがいれば、その人たちの保険料が軽減されるというものです。

扶養家族がいる従業員は、扶養家族の食費や学費などを賄うために給与所得から資金を捻出する必要があるため、一家の経済的負担が重くなりすぎないように配慮されています。

参考:

・全国健康保険協会

・けんぽれん 健康保険組合連合会

・東京都職員共済組合

個人事業主が加入する国民健康保険

次に、個人事業主が加入する国民健康保険について確認していきます。

会社員や公務員に属さない人は、すべて国民健康保険に加入している扱いになっています。当然、それらに属していない個人事業主として活動している人も同様に国民健康保険に自動的に加入しています。

国民健康保険は、先ほどの会社員のケースと異なり、毎月の保険料をすべて自分で支払います。保険料の額は、前年の所得に連動するため、収入が多いほど高く設定されます。集めた掛金は地元の市町村が管轄して預かりますが、職業によっては別の国民健康保険組合(国保組合)が用意されていることもあります。

国保組合では、毎月の保険料が一定となることが多いため、建築・文芸美術・医師などの個人事業主で高収入の場合は、国保組合に加入したほうが保険料の支払いを抑えられます。

国保組合については「医療費が多かった人は忘れずに!青色申告における医療費控除の意味と利用方法個人事業主と国民健康保険の基礎知識」で詳しく解説しています。

また、国民健康保険は、その世帯全体で加入するという考え方になっているので、会社に勤めている人の健康保険と違って扶養という概念はありません。これも会社員と個人事業主との違いです。

そのため、世帯収入全体に対して保険料が決定されます。その代わり、個人事業主の収入には、確定申告で「社会保険料控除」のほか、各種「扶養控除」を適用させることができます。つまり、支払った国民健康保険料分を収入額から差し引くだけでなく、扶養家族の分も節税することができるのです。こうすることにより、一家の経済的負担が重くなりすぎないようバランスをとっているのです。

介護保険

次に、介護保険について確認していきましょう。

介護保険は、2000年から始まった比較的新しい社会保険です。介護保険は、高齢者の介護負担を社会全体で支えようという制度です。自身が介護を受けることになっても、介護保険を利用できれば、自己負担額を1~3割に抑えることができます。

介護保険は、原則40歳以上の人は、毎月「介護保険料」を支払わなければなりません。たとえ、定年退職後に収入が途絶えた人であっても同様です。

介護保険の支払い方法は、会社員(給与所得者)と個人事業主で異なります。また、年齢や年金を受け取っているか否かによって、支払い方法が異なるため注意が必要です。

・40歳以上65歳未満の場合

40歳以上65歳未満の方は、加入している健康保険とともに介護保険料も請求されるため、毎月一括で支払います。会社員(給与所得者)の場合は、会社と従業員で保険料の負担額を折半し、健康保険と同じく給料や賞与から天引きされます。一方、個人事業主の場合は、40歳以上の世帯全員分の介護保険料を、国民健康保険とともに支払います。

・65歳以上の場合

65歳以上の場合は、年金受給者と年金未受給者で支払い方法が異なります。年金受給者の場合は、年金からあらかじめ介護保険料が差し引かれた額が指定口座に入金されます。年金未受給者の場合は、納付書で支払いをおこなうか、口座振替で支払いがおこなわれます。年金受給者と年金未受給者で支払い方法が異なるため、年の途中で年金を受給するようになった場合は注意しましょう。

参考:

・公益社団法人 国民健康保険中央会 介護保険制度

・厚生労働省 介護保険制度の概要

年金保険

次に年金保険について確認してみましょう。

年金保険は、20歳以上の一定期間にわたって掛金を支払うことを条件に、定年退職したあとや病気やケガなどで働けなくなったあとの生活を保障するための社会保険制度です。

大きく分けて会社員(給与所得者)が加入する厚生年金と、個人事業主が加入する国民年金があります。

現在の給与所得者の年金保険制度は、誰もが国民年金に加入し、その上に厚生年金がある「2階建て」(基金などを入れると3階建て)の構造になっています。つまり、会社員は厚生年金を支払うと同時に、国民年金も支払っていることになります。なお、厚生年金と国民年金にも違いがありますので、詳しくみていきましょう。

会社員が加入する厚生年金

厚生年金は、毎月の掛金を原則として雇用主と従業員が半分ずつ折半し、負担します。また、毎月の掛金の金額は、給料の金額に比例して高くなります。

個人事業主が加入する国民年金

個人事業主は、国民年金の毎月の保険料を全額自分自身で支払います。また、毎月の保険料の金額は収入額とは関係なく、決まった一定の金額を支払います。ただし、この金額は改定により、年を追うごとに徐々に値上がりしていく傾向があります。

国民年金保険料も、確定申告で「社会保険料控除」として節税にあてることができます。また、収入に余裕があって、老後に十分な額の年金を得たい個人事業主や、さらに大きな節税効果を得たい個人事業主は、国民年金とは別に「国民年金基金」にも加入して、さらに多額の保険料を積み立てておくこともできます。

年金保険料に毎月400円(2021年現在)をプラスすれば、老後に受け取れる年金がそれ以上に引き上がる「付加年金」の制度もあります。ただし、国民年金基金を利用している方は、付加年金を利用できません。

参考:

・日本年金機構 利用者別ガイド

・国民年金基金連合会 国民年金基金制度とは?

・日本年金機構 付加年金

【関連記事】

フリーランス必読。フリーランスと年金の基礎知識

雇用保険

次に雇用保険について確認してみましょう。

雇用保険は、雇用されている人を守るための保険制度です。従業員がさまざまな理由で勤めていた会社を辞めたときに、次の就職先が見つかるまでの生活を保障することを目的としたいわゆる「失業保険制度」です。

従業員が多い大きな会社の保険だと思われがちですが、1人以上の従業員を雇っている個人事業主にも加入義務があります。雇用しているのが正社員でなく、パートやアルバイトでも同じく雇用保険に加入します(ただし、雇用期間が30日以下、または1週間の労働時間が20時間未満のパートやアルバイトは除きます)。

雇用保険は、従業員を保護するために雇い主と従業員が保険料を負担するものです。従業員の負担分は給与から天引きされています。また保険料の負担割合は、雇い主の負担割合のほうが高く設定されています。

雇用保険の管轄は、ハローワーク(公共職業安定所)です。不明な点は、ハローワークに問い合わせましょう。

参考:

・厚生労働省 雇用保険制度

・ハローワーク

労災保険

最後に、労災保険について確認しましょう。

労災保険も雇用保険と同じく、雇用されている人を守るための保険制度です。仕事中や通勤途中に従業員がケガや病気をしたり、死亡したりしたときに、その従業員や遺族に対して本来は働いて受け取れたはずの給与の代わりに、給付金を支給します。

こちらも大きな会社の保険だと思われがちですが、従業員を1人以上雇っている個人事業主にも加入義務があります。雇用している方が正社員でなく、パートやアルバイトであっても同じく、労災保険に加入します。

その会社の従業員の給料の合計額や仕事内容などにより、会社が支払う労災保険の金額が決まります。1人親方などの特別な場合を除き、原則は雇い主である会社の役員や個人事業主は加入することができません。

雇用保険の管轄は労働基準監督署です。不明な点は、労働基準監督署に問い合わせましょう。

参考:

・厚生労働省 労災補償

・労働基準監督署

人を雇っている個人事業主が負担すべき社会保険料

個人事業主が負担する社会保険料について解説していきます。独立して「そろそろ一緒に働いてくれる人を採用したい」と考えている人はしっかり確認しておきましょう。

個人事業主でも、5人以上の従業員を雇用していて、法律に定められた16の適用業種であれば、従業員の健康保険や厚生年金に加入し、雇い主として保険料の半額を負担しなければなりません。以下が法律に定められた16の適用業種です。

<個人事業主でも社会保険の加入が必要となる適用業種>

- ・物の製造、加工、選別、包装、修理、解体

- ・土木建築その他工作物の建設、改造、保存、修理、変更、破壊、解体、それらの準備

- ・鉱物の採掘・採取

- ・発電や送電

- ・貨物・旅客運送

- ・貨物積みおろし

- ・焼却、清掃、屠殺(とさつ)

- ・物の販売・配給

- ・金融・保険

- ・物の保管、賃貸

- ・媒介周旋

- ・集金、案内、広告

- ・教育、研究、調査

- ・疾病の治療、助産などの医療事業

- ・通信・報道

- ・社会福祉事業・更生保護事業

また、適用外業種(農林水産業・飲食業・情報サービス業・宗教法人など)の個人事業主でも、従業員数が5人以上で従業員の半分以上の同意があれば、任意で従業員の健康保険や厚生年金に加入することができます。

参考:全国健康保険協会 適用事業所とは?

まとめ

個人事業主がおさえておきたい社会保険制度について詳しく確認してきました。会社員と個人事業主では、制度によって違いがあることがよくわかったのではないでしょうか?

最後におさらいとして、個人事業主と会社員で社会保険制度にどのような違いが出てくるのかを表にまとめています。

| 個人事業主 | 会社員(給与所得者) | |

| 医療保険 (健康保険) | ・世帯収入に応じて保険料を決定 ・全額自己負担 ・納付書や口座振替などで支払い | ・給与の額に応じて保険料を決定 ・負担額を会社と折半 ・給与から天引き ・扶養の考えあり |

| 年金保険 | ・国民年金 ・毎月一定金額の支払い ・全額自己負担 ・納付書や口座振替で支払い | ・厚生年金 ・給与の額に応じて保険料を決定 ・負担額を会社と折半 ・給与から天引き |

| 介護保険 | ・国民健康保険と一緒に支払う ・全額自己負担 ・65歳以上は年金から天引き | ・給与の額に応じて保険料を決定 ・負担額を会社と折半 ・給与から天引き |

| 雇用保険 | ・自分自身の加入は不可 | ・負担額を一定の割合で会社と従業員で負担 ・給与から天引き |

| 労災保険 | ・自分自身の加入は不可 | ・会社が全額負担 |

このように、それぞれの保険で支払い方法や金額などが異なります。同じ社会保険でも、個人事業主と会社員(給与所得者)では大きく異なります。会社を辞めて個人事業主になる場合は、適用される社会保険制度の変更にも注意しましょう。

また、個人事業主になったら避けて通れないのが確定申告です。これまでもご紹介してきたように、個人事業主は確定申告の際に社会保険控除を利用することができます。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。