監修 安田亮 公認会計士・税理士・1級FP技能士

自営業者とは、個人で事業を経営する事業主を指します。会社員のように雇用契約を結ばず、自らが事業の責任者として働く形態のことです。

法人を設立して代表者となる場合や、個人事業主として事業を運営するケースでも、自営業者に該当します。自営業者は事業主としての立場にあるため、自由な働き方を実現できたり、好きな仕事で生涯現役を実現できる点が魅力です。

本記事では、自営業者の特徴やメリット・デメリット、会社員との違いなどを解説します。注意点も解説するので、自営業者を目指している方は参考にしてください。

目次

- 自営業とは個人で事業を経営すること

- 自営業者と個人事業主の違い

- 自営業者と会社員の違い

- 副業は自営業に入る?

- 自営業者のメリット

- 時間や場所に縛られない自由な働き方ができる

- 定年退職がなく自分の好きな仕事で生涯現役を実現できる

- 節税の手段が幅広い

- 成果に応じた収入が得られる

- 自営業者のデメリット

- 収入が不安定になる恐れがある

- 自分自身で確定申告を行う必要がある

- 会社員に比べて社会的信用が低い

- 労働法による保護・保険給付を受けられない

- セルフブラックになる恐れがある

- 自営業を始める方法

- 個人事業主として自営業を始める場合

- 法人を設立して自営業をはじめる場合

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- 開業届はツールで簡単・正確に!

- よくある質問

自営業とは個人で事業を経営すること

自営業者とは、個人で自ら事業を営んでいる人を指します。会社員や公務員のような働き方ではなく、自分で事務所や店舗を構えて事業を行う人を、自営業者と呼びます。

自営業者かどうかを判断するにあたり、法人の設立は関係ありません。法人の代表者でも個人事業主でも、事業の責任者として活動している人は自営業者に該当します。

なお、財務省では、「自営業者・自由業者」と「30人未満の経営者」を「自営業」と扱っています。ただし、自営業者の明確な定義が存在するわけではありません。

出典:財務省「日本における自営業者の働き方」

自営業者と個人事業主の違い

自営業者と個人事業主の意味合いは似ていますが、個人事業主は個人として事業を行っている人を指します。

自営業者は個人事業主だけでなく法人の代表者としてのニュアンスも含めるため、個人事業主よりも定義が広いといえるでしょう。

ともに事業の代表者の立ち位置を示しますが、たとえば法人の代表者は「個人事業主」ではなく「自営業者」となります。

自営業者と会社員の違い

自営業者と会社員の違いをまとめると、以下のとおりです。

| 自営業者 | 会社員 | |

|---|---|---|

| 加入する保険 | 国民健康保険や国民年金保険 | 労災保険と雇用保険(労働保険)、健康保険や厚生年金保険(社会保険) |

| 所得分類 | 事業所得(雑所得になることもある) | 給与所得 |

| 納税 | 自分で確定申告をする | 会社を通じて年末調整する |

自営業者は、自分で国民健康保険や国民年金保険に加入しなければなりません。一方で、会社員は会社を通じて労災保険と雇用保険(労働保険)、健康保険や厚生年金保険(社会保険)に加入します。

自営業者が事業活動を通じて得た所得は事業所得に分類されますが、会社員が受け取る収入は給与所得に該当します。所得の種類が異なるため、同じ収入でも最終的な手取り額は異なるのが一般的です。

納税に関する手続きに関しても違いがあり、自営業者は自分で年間の収入や経費を計上して所得を計算し、確定申告しなければなりません。

一方で、会社員は会社を通じて年末調整を行うため、確定申告が不要です(別途、自分で確定申告を行う場合もあります)。

【関連記事】

確定申告とは何? 全く分からない人でもわかりやすく解説!

副業は自営業に入る?

会社員をしながら、副業で自営業者となることも可能です。たとえば、副業規模でも事業主としてデザイナーやライターをしたり、物販をしたりしている人は自営業者に該当します。

なお、会社員として給与を受けつつ、給与以外の所得金額の合計額が20万円を超える場合は確定申告が必要です。「収入」ではなく「所得」で判断する点に注意しましょう。

たとえば、副業でライターをしている人の年間収入が30万円で年間経費が5万円の場合、所得は25万円となります。この場合、確定申告が必要です。

【関連記事】

副業をしている場合の確定申告はどうなる?副業の確定申告のやり方を解説!

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

自営業者のメリット

自営業者は自らが事業の責任者となるため、時間や場所に縛られず働けるメリットがあります。

自営業者のメリットについて詳しく解説します。

時間や場所に縛られない自由な働き方ができる

自営業者は自由に働ける点が魅力です。働く時間や場所、仕事量を自分で決められ、裁量がすべて自分にあります。

「コワーキングスペースで働きたい」「自宅で働きたい」「午前中だけ働きたい」のような、自由な働き方を実現できる点は自営業者のメリットです。

会社の規則やしきたりに縛られずに済むため、自分のペースで働くことができ、職場環境へのストレスを感じることが少ないでしょう。仕事相手も自分で選べるため、人間関係によるストレスも軽減できる可能性があります。

定年退職がなく自分の好きな仕事で生涯現役を実現できる

自営業者には、そもそも定年という概念がありません。心身が健康で働く意志があれば、好きなだけ働き続けることが魅力のひとつです。

自営業者は業務内容を柔軟に決められるため、好きな仕事で生涯現役を実現できます。事業が軌道に乗り安定的に収入を得られれば、経済的にも精神的にも満足度が高まるでしょう。

会社員や公務員は、定年後とその後の再雇用が終了すると、職を失ってしまうケースが一般的です。規則によって「働きたくても働けない」という事態になる場合もあります。

また、再雇用では再雇用前と仕事内容はほとんど変わらないのに収入だけ大きく下がる事例があり、定年後の経済的な不安を感じるかもしれません。

自営業者であれば、健康で働く意志がある限り働き続けられるため、やりがいを感じつつ経済的な満足度を高めることが可能です。

節税の手段が幅広い

自営業者は事業に関する支出を経費として計上できるため、会社員よりも節税の手段が幅広いメリットがあります。

自営業者が計上できる代表的な経費は以下のとおりです。

あくまで「業務で使用したものを、業務で使用した割合で計上できる」仕組みのため、公私混同してしまわないように注意してください。

たとえば、自営業者が仕事の一環で出張した場合は旅費交通費で経費計上でき、業務に関する会合をした場合は接待交際費で経費計上できます。自宅を事務所として利用する場合は、家賃や通信費、水道光熱費の一部も経費に該当します。

会社員にも特定支出控除という所得控除の仕組みはありますが、自営業者よりも節税手段は限定的です。

会計業務の際に簿記の知識が必要になりますが、節税の手段が幅広く、納税額を最適化できる点は自営業者のメリットです。家賃や光熱費を経費にしたい方は、家事按分について下記で詳しく確認しておきましょう。

【関連記事】

家事按分とは?個人事業主が知っておくべき経費計上の仕方や計算方法についてわかりやすく解説

成果に応じた収入が得られる

自営業者はすべて自分の責任で仕事を行う必要がある一方で、その分成果に応じた収入を得られる可能性があります。経済的なモチベーションを得やすく、「やった分だけ報酬に反映させたい」という人には向いているでしょう。

会社員の場合、優れた成果を出してもすべて自分の収入に直結するわけではありません。また、給与テーブルが決まっている会社であれば、なかなか給与が上がらない、という場合もあるでしょう。

自営業者の場合は、成果を自分の報酬に反映できます。案件の受注数を増やしたり、高額な報酬の案件を受けたりすると売上の増加が見込める点は、自営業者のメリットです。

スキルや専門性を磨いてより多くの付加価値を生めるようになれば、効率よく収入を得ることができます。

自営業者のデメリット

自営業者のメリットがある一方で、知っておくべきデメリットも存在します。デメリットを把握して自営業者になることで、対策や傾向を事前に考えることができます。

自営業者のデメリットについて詳しく解説します。

収入が不安定になる恐れがある

自営業者は、会社員のように決まった給与が毎月支払われるわけではありません。収入が伸びやすいメリットがある一方で、収入が不安定になりやすい点はデメリットといえるでしょう。

自営業者は、案件を受注することや、お客様に商品やサービスを購入してもらうことで収入を得られます。経済的な不安を軽減するためにも、日頃から資金繰りには注意を払い、収入と支出のバランスを整えることが大切です。

自分自身で確定申告を行う必要がある

自営業者には会社員のような年末調整の仕組みがないため、確定申告を自分で行う必要があります。日頃から帳簿をつけて会計に関する書類やデータを作成し、お金の管理をしなければなりません。

簿記や会計に関する知識がない人にとって、正確に帳簿を付けるのは苦労することかもしれません。

ただし、自分で納付すべき税額を計算して申告できるのは自営業者のメリットです。きちんと経費に計上できる項目を理解すれば、税金を最適化できます。

会計ソフトを活用すれば手間をかけずに記帳できるため、有効活用して正確な確定申告を行うことができるでしょう。

会社員に比べて社会的信用が低い

事業を始めたばかりの自営業者は、事業実績が乏しいため会社員に比べて社会的信用が低いデメリットがあります。

収入が安定していないため、ローンで借入れをするときや事業用のクレジットカードを発行するときに、審査に通りづらくなってしまう可能性があるでしょう。

自営業者は会社員のような収入の安定性がないため、金融機関や信販会社からすると「リスクが大きい」と判断されやすいのです。

実際に、内閣官房日本経済再生総合事務局が令和2年5月に発表した「フリーランス実態調査結果」では、フリーランスの1割程度が「社会的信用を得るのが難しく、フリーランスに対する偏見や誤解がある」と回答しています。

金融機関や信販会社のサービスを利用できないと、事業に悪影響が出てしまう可能性があります。自己資金を多く用意したり、あらかじめ取引先を開拓したりして、リスクを軽減する必要があるでしょう。

出典:内閣官房日本経済再生総合事務局「フリーランス実態調査結果」

労働法による保護・保険給付を受けられない

自営業者は雇用される労働者ではないため、労働基準法をはじめとした労働法の保護を受けられません。/また、例外的に労災保険に特別加入できることがありますが、基本的には労災保険や雇用保険には加入できず、労働保険からの給付を受けられません。

そのため、業務中にケガをしたときにも治療費や休業補償などを受けることができません。また、受注している案件がなくなり、売上がなくなることで失業状態になった場合も失業手当を受けられません。

会社員よりも立場が不安定になるうえに、リスクへの備えが脆弱になってしまう点は、必ず押さえておきましょう。

【関連記事】

個人事業主が加入する社会保険はどれか?保険の種類や加入方法についても解説

セルフブラックになる恐れがある

自営業者は自由な働き方を実現できる一方で、自己管理ができずに働き過ぎてしまう「セルフブラック」になってしまう恐れがあります。たとえば、売上を伸ばすために案件を受注しすぎるとセルフブラックの状況になりやすいでしょう。

自営業者は「仕事を断ったら、もう依頼を受けられないかもしれない」という焦りから、開業して間もないころはオーバーワークになりがちです。

実際に、厚生労働省が自営業者に対して行ったアンケートによると、営業時間の定めの有無について「定めていない」と回答した割合が61.6%でした。

また、就労についての精神的負担について「大きい」と回答した自営業者の割合が23.3%で、約4人に1人が精神的負担を感じていることがわかります。

自営業者には、法定労働時間や有給休暇といった概念がありません。そのため、業務量の調整や体調の管理について、すべて自分で行う必要がある点に留意しましょう。

出典:厚生労働省「自営業者調査結果「P12 (1)営業時間」」

出典:厚生労働省「自営業者調査結果「P28 ⑥就労についての精神的負担(Q12-6)」」

自営業を始める方法

自営業者になる際には、法人を設立するか個人事業主になるかによって、手続きの流れが異なります。

以下で、自営業者を始める方法をパターンごとに解説します。

個人事業主として自営業を始める場合

個人事業主として自営業をはじめる場合は、自宅の住所を管轄する税務署に開業届を提出します。事業を開始してから1カ月以内に提出する必要があるため、忘れないうちに提出しましょう。

あわせて、青色申告特別控除を受けたい場合は、青色申告承認申請書の提出が必要です。1年目から青色申告で確定申告をする場合は、開業届とセットで提出しください。

青色申告特別控除とは、所得から最大で65万円を控除できる制度です。納付する税額を抑えられる制度なので、ぜひ有効活用しましょう。

なお、個人事業主は副業からも始められます。副業で始める場合でも必要な手続きは同じで、事業を開始してから1ヶ月以内に開業届を税務署へ提出します。

【関連記事】

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

副業で個人事業主になる目安やメリットは?注意点や手続きもあわせて解説

法人を設立して自営業をはじめる場合

法人を設立する場合、法務局で法人登記を行う必要があります。法人登記をする際の流れは、以下のとおりです。

法人登記の流れ

- 会社設立に必要な基本情報を決定する

- 会社用の印鑑(実印)を作成する

- 定款を作成する

- 公証役場で定款の認証を受ける

- 資本金の払い込みを行う

- 登記申請書類を用意し登記申請する

会社の定款を作成して公証役場で認証を受け、資本金を払い込んで法務局で登記申請を行うことなど、個人事業主よりもやるべきことが多くあります。

自分で法人登記の手続きを行えるか自信がない場合は、司法書士に依頼するか、クラウド型の法人設立用サービスを利用するのも一つの手段です。

まとめ

自営業者とは、法人か個人かを問わず代表者として事業を行う人を指します。自由な働き方を実現でき、会社員よりも多くの収入を得られる可能性があるなど、さまざまなメリットがあります。

ただし、会社員よりも社会的信用が低くなりやすく、リスクへの備えが脆弱になってしまう点には注意が必要です。自営業者のメリットとデメリットを把握したうえで、自分に向いているか検討してください。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

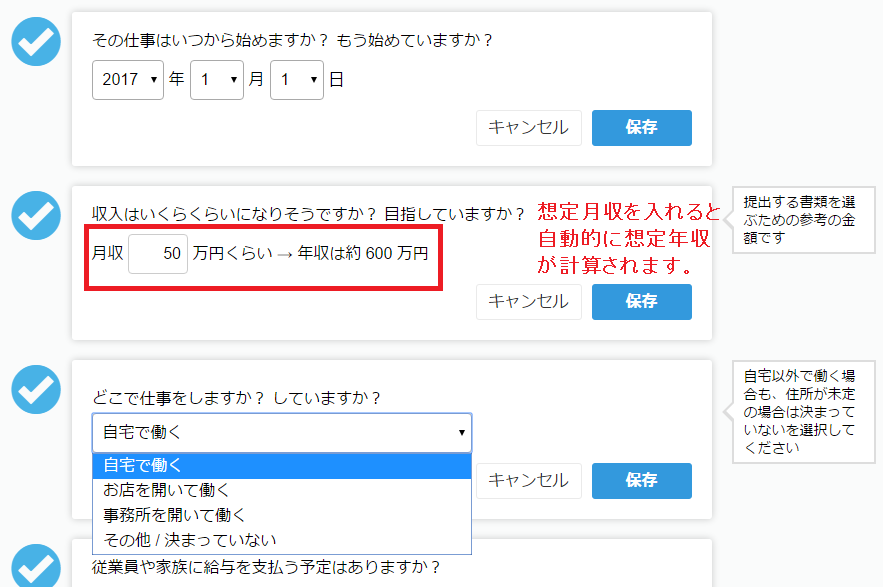

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

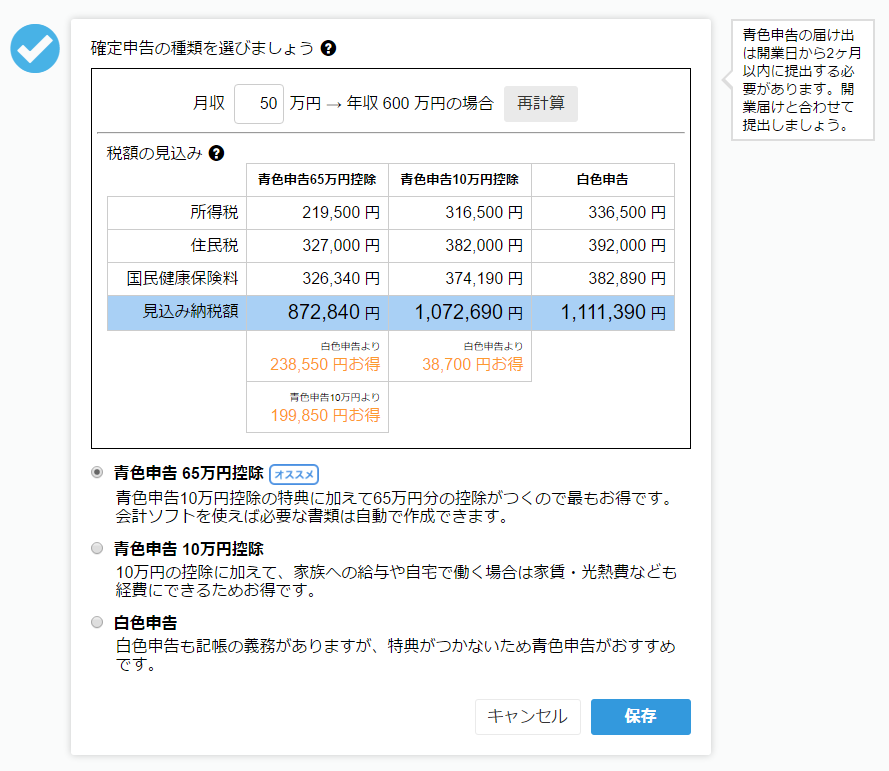

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

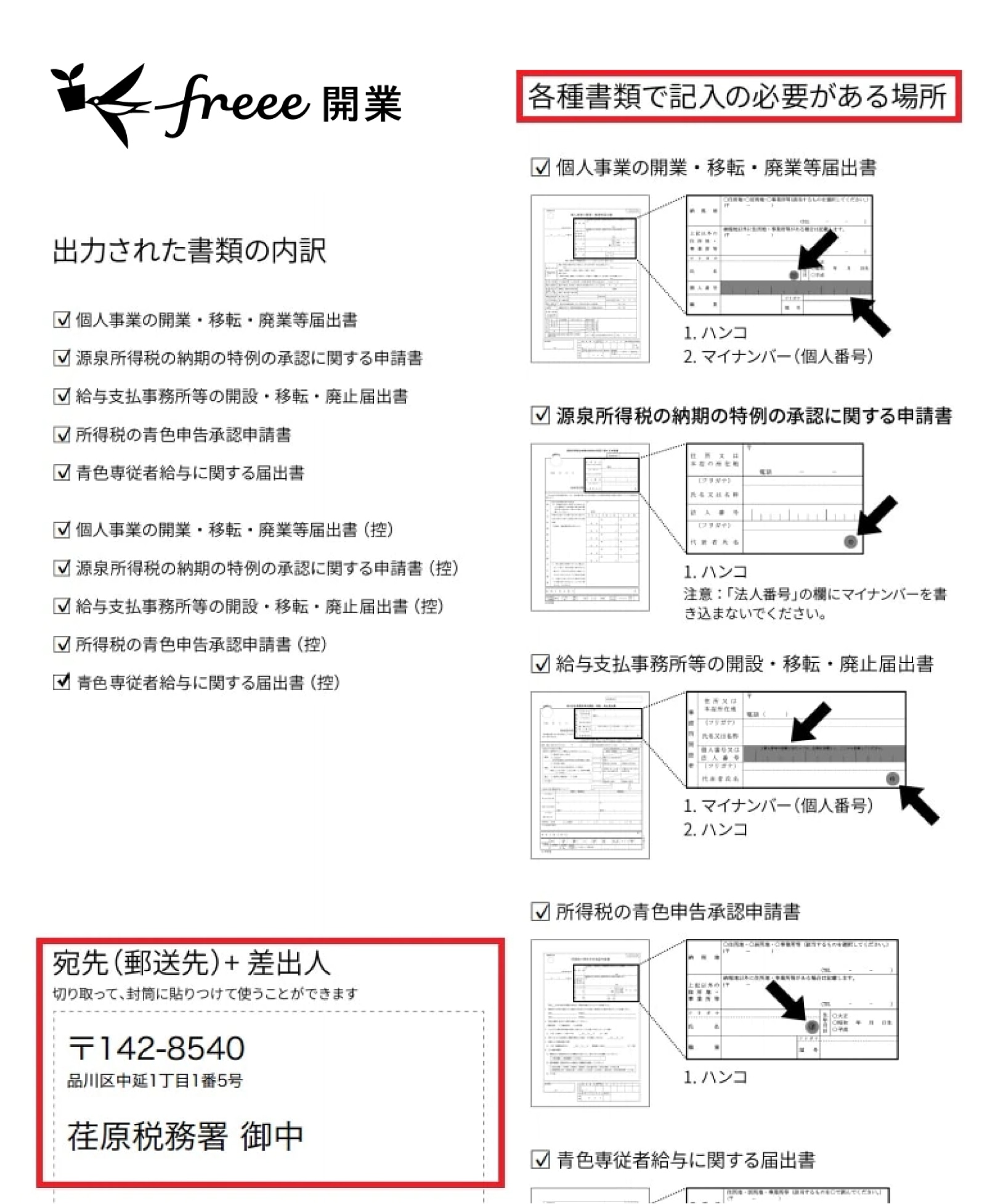

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

自営業者のメリットは?

自営業者の代表的なメリットは、時間や場所に関係なく働ける点や自分の好きな仕事で生涯現役を実現できる点です。また、節税の手段が会社員よりも豊富にある点もメリットといえます。

自営業者として働くメリットについて詳しく知りたい方は「自営業者のメリット」をご覧ください。

自営業者のデメリットは?

自営業者は、会社員や公務員のように決められた給与を受け取れるわけではないため、収入が変動しやすく安定しないというデメリットがあります。

仕事の裁量が大きい反面、管理をきちんと行わないとセルフブラックになりやすい点にも注意が必要です。

自営業者として働くデメリットについて詳しく知りたい方は「自営業者のデメリット」をご覧ください。

監修 安田亮(やすだ りょう) 公認会計士・税理士・1級FP技能士

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。