監修 安田亮 安田亮公認会計士・税理士事務所

個人事業を始める際には、事業用の銀行口座を開設すると便利です。プライベートと個人事業主としての収支を明確に分ければ、経理事務の負担を軽減できるでしょう。

また、事業用の口座を開設すると、取引先や顧客から信頼を得やすくなるメリットが期待できます。事業運営をスムーズに行いつつ、発展させるうえで事業用の銀行口座は有用です。

本記事では、個人事業主におすすめの銀行口座や、事業用口座を開設するメリットなど、銀行口座を選ぶ際に確認すべきポイントもわかりやすく説明します。

目次

- 個人事業主におすすめの銀行口座

- 店舗型銀行

- ネット銀行

- 個人事業主が事業用の銀行口座を開設するメリット

- 顧客や取引先からの信頼を得やすくなる

- お金の流れを把握しやすくなる

- 会計業務が楽になる

- 個人事業主が銀行口座を選ぶときに意識すべきポイント

- 各種手数料が安いか

- 屋号付き口座を開設できるか

- 利便性が高いか

- 事業に関するサービスを受けられるか

- 個人事業主の銀行口座は屋号付きにするべき?

- 屋号付きの銀行口座を開設するメリット

- 個人事業主が屋号付きの銀行口座を開設するデメリット

- 個人事業主が個人名義の銀行口座を使うデメリット

- 取引先や顧客との信頼関係を築きづらい

- お金の流れを正確に把握できない

- 会計業務が煩雑になる

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主におすすめの銀行口座

銀行口座は、店舗型銀行とネット銀行に大別されます。それぞれの違いをまとめると下表のとおりです。

| 店舗型銀行 | ネット銀行 | |

|---|---|---|

| メリット |

・銀行員と対面で相談できる ・知名度が高い銀行で口座開設すれば取引先や顧客から信頼を得やすい |

・各種手数料が安い ・手続きをインターネット上で行える |

| デメリット |

・手数料がネット銀行よりも割高 ・窓口で相談したいときは営業時間内に足を運ぶ必要がある | ・対面での相談ができない |

| 代表的な銀行 |

・三菱UFJ銀行 ・みずほ銀行 ・三井住友銀行 ・りそな銀行 ・ゆうちょ銀行 ・都道府県や地域で展開している地方銀行や信用金庫 |

・PayPay銀行 ・楽天銀行 ・GMOあおぞらネット銀行 |

以下で詳しく解説するので、自分に合う銀行口座を開設する際の参考にしてみてください。

店舗型銀行

店舗型銀行とは、俗に言う「メガバンク」や地方銀行など、実店舗がある銀行を指します。窓口があるため、必要に応じて銀行員と対面して相談が可能です。

メガバンクはエリアによっては店舗がないこともありますが、基本的には全国各地に店舗があり、利用できるATMの数が多い特徴があります。知名度が高い銀行で口座開設すれば、取引先や顧客に安心感を与えられるメリットも期待できるでしょう。

地方銀行は地域に根ざしており、地元の企業や事業主の支援を行っていることがあります。困ったことがあったときに対面で相談したいと考えている方にとって安心できる銀行でしょう。

ただし、一般的にネット銀行よりも各種手数料が割高で、経費がかさみやすい点には注意が必要です。

ネット銀行

ネット銀行とは、インターネット取引をメインとしている銀行です。口座開設や残高の確認、振込などをインターネット上で行えます。

多くのネット銀行は、店舗を構えていない場合や、店舗数が少ないのが特徴です。運営に関するコストを削減しており、各種手数料が割安に設定されているため、経費を抑えられるメリットがあります。

基本的に口座管理全般はインターネット上で行うため、インターネット上の操作が苦にならない人に向いているでしょう。

ただし、店舗型銀行のように、実際の窓口で担当者と対面で相談しづらい点には注意が必要です。チャットやメール、電話などでサポートは受けられますが、対面で相談したいと考えている人には向かない可能性があります。

個人事業主が事業用の銀行口座を開設するメリット

個人事業主が事業用の銀行口座を開設すると、関係者からの信頼を得やすくなり、会計業務の負担を軽減できるメリットが期待できます。

以下で、代表的なメリットを解説するので参考にしてください。

顧客や取引先からの信頼を得やすくなる

事業用の銀行口座を開設すれば、取引先や顧客からの信頼を得やすくなるメリットが期待できます。特に、屋号付きの口座を開設すれば「確実に事業を営んでいる」ことが伝わるため、より信頼を得るうえで効果的でしょう。

取引先や顧客が「この口座に振り込んでも大丈夫だろうか?」という疑念を抱くと、信頼関係の構築に悪影響が出る可能性もあります。

関係者と円滑に信頼関係を築き、事業を発展させるためにも事業用の銀行口座は有用です。

お金の流れを把握しやすくなる

プライベート用と事業用の銀行口座を明確に分ければ、事業におけるお金の流れを把握しやすくなります。プライベート用と事業用の口座をまとめると、「家計状況」と「事業の収支」の状況をスムーズに把握できません。

事業における収支を正確に把握できれば、事業が好調なのか不調なのかを数字上で認識できます。

たとえば、赤字が発生している場合は、売上を伸ばしたり経費を削減したりする工夫を速やかに行う必要があるでしょう。事業用の銀行口座を開設しておくと、対処すべき課題に素早く気付き、行動に移せます。

会計業務が楽になる

事業に関わる収支を事業用の銀行口座に集約すれば、事業に関する収支は当該口座に一本化でき、会計業務が楽になります。

帳簿をつける際に「この支出は生活費なのか、事業経費なのか」と悩む必要がなくなり、日常的な会計作業の負担が軽くなるでしょう。

個人事業主は自分で確定申告を行う必要があり、正しく確定申告をするには正確な会計管理が欠かせません。

日常的な会計作業をミスなくできれば、スムーズかつ正確に確定申告を行えます。税務調査を受けて、追徴課税となるリスクを軽減できるメリットも期待できるでしょう。

事業用の銀行口座を開設したら、会計ソフトと連携させることをおすすめします。事業決済用のクレジットカードも作成することで、会計ソフトと連携させると、自動で仕訳を行えるため会計管理を便利に行えます。

個人事業主が銀行口座を選ぶときに意識すべきポイント

個人事業主が事業用の銀行口座を開設する際には、金融機関ごとの特徴を理解したうえで自分に合った口座を選択してください。

以下で、事業用の口座を選ぶときに意識すべきポイントを解説します。

各種手数料が安いか

手数料はコストのひとつなので、振込手数料を始めとした各種手数料は低価格であることも必要です。仕入れ代金や外注先への報酬など、振込を行う機会が多い場合、振込手数料が安い銀行で口座を開設するとよいでしょう。

一般的に、店舗型銀行よりもネット銀行のほうが手数料を抑えられます。口座開設前に手数料の体系を確認し、比較検討してみてください。

屋号付き口座を開設できるか

金融機関によっては、屋号付き口座を開設できます。屋号付きの口座があれば取引先や顧客に安心感を与えられるため、屋号付きの口座を開設するメリットはあります。

たとえば、三菱UFJ銀行やみずほ銀行で屋号付きの口座を開設する際には、本人確認書類と印鑑に加えて、営業の事実を確認できる書類が必要です。

口座を開設する金融機関を決めたら、屋号付きの口座を開設できるか、開設する際にはどのような書類が必要か確認しておきましょう。

屋号付き口座を開設する必要はあるのか、開設するメリットはなんなのか、より詳しく知りたい方は下記をご覧ください。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

利便性が高いか

利便性の高さは、事業をスムーズに進めるうえで重要です。たとえば、個人事業主として利用していくなら、以下の機能の有無を確認しておきましょう。

- 会計ソフトとの連携

- 取引明細のエクスポート機能

- コンビニATMの利用対応

ほかにも公共料金の口座振替に対応しているかなどを確認してみてください。

経済的なメリットを重視したい場合は、ポイント還元や預金金利に着目するのもよいでしょう。

事業に関するサービスを受けられるか

金融機関によっては、事業用の口座を開設すると資金繰りに関する相談や経営に関する相談を受けられます。また、融資を受けている金融機関であれば、借入れや返済に関する相談も対応してもらえるでしょう。

一般的に、店舗型銀行はネット銀行よりもサービス面が充実しています。事業を始めるうえで資金面・経営面でアドバイスを受けたいと考えている人は、どのようなサービスを受けられるか確認しておく必要があります。

個人事業主の銀行口座は屋号付きにするべき?

個人事業を始める際には、屋号付きの銀行口座を開設しておくと便利です。

開設前に、屋号付きの銀行口座を開設するメリットとデメリットを確認してください。

屋号付きの銀行口座を開設するメリット

屋号付きの銀行口座を開設すると、以下のようなメリットが期待できます。

- 顧客や取引先からの信頼を得やすくなる

- お金の流れを把握しやすくなる

屋号とは、個人事業主がビジネスを行う際に使用する名称です。店舗を構える場合は店舗名、事務所を開設する場合は事務所名が銀行口座の名義に記載されます。

取引先としても、個人口座よりも店名や社名がついた屋号付き口座のほうが、安心して取引できます。つまり、信頼を得やすくなり事業に良い影響をもたらしてくれるでしょう。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

個人事業主が屋号付きの銀行口座を開設するデメリット

屋号付きの銀行口座を開設する際のデメリットは、以下のとおりです。

屋号付きの銀行口座を開設するデメリット

- 開設できる銀行が限られている

- 口座の開設までに時間がかかる

すべての銀行で、屋号付きの銀行口座を開設できるわけではありません。申込み前に、口座開設を検討している銀行が、屋号付きの口座に対応しているかを確認しておきましょう。

また、屋号付きの銀行口座は、一般的な銀行口座よりも開設までに時間がかかります。口座開設の審査にあたって、本人確認書類に加えて営業の事実を確認できる書類の提出を求められるためです。

概ねの目安として、口座が開設されるまでの期間として1〜2週間程度を見込んでおくとよいでしょう。

個人事業主が個人名義の銀行口座を使うデメリット

個人名義の銀行口座で事業決済をしても、問題はありません。しかし、さまざまなデメリットが起こり得る点には注意が必要です。

取引先や顧客との信頼関係を築きづらい

銀行口座が個人名だと、取引をする取引先や顧客が不安に感じる可能性があります。

「本当にビジネスとして運営しているのか?」という疑念をもたれてしまうと、信頼関係を築く際に悪影響が出る可能性があります。

ちゃんと事業として責任をもって仕事しているのか、副業的な気持ちで行っているのか、取引先から不信感をもたれると、ほかのきちんと準備をしている個人事業主へ切り替えられるかもしれません。

お金の流れを正確に把握できない

個人名義の口座で事業用とプライベート用のお金を管理すると、お金の流れを把握しづらくなってしまいます。その結果、キャッシュ・フローを把握できず、自分の事業が順調なのかどうかを正確に分析できないデメリットが起こります。

事業主として、事業におけるお金の流れを把握できていないのは問題です。事業投資をする余力があるのか、仕入れや買掛金の支払いをする際に必要なお金があるのかを判断できない可能性も出てくるでしょう。

このように、日常生活と事業の収支が混在すると、事業計画を立てる際の妨げとなります。特段の事情がない限り、事業用の銀行口座を開設し、事業の収支を事業用口座に集約するのがいいでしょう。

会計業務が煩雑になる

個人名義の口座でプライベート用と事業用の収支を管理すると、情報が混在してしまい確定申告に使用する帳簿づけが複雑になります。

会計業務に誤りがあると、確定申告の内容にも誤りが生じ、後日税務調査を受けたときに追徴課税となり、本来であれば支払わずに済むコストが発生してしまう恐れがあります。

会計ソフトを使用していても、取得してくる情報が複雑であればそのあと仕訳をする際に適切に勘定科目を指定できないおそれがあるため、事業用の口座を作り連携しておくのがいいでしょう。

まとめ

個人事業主は、事業用の銀行口座を開設するのがおすすめです。取引先や顧客との信頼関係を築きやすくなるだけでなく、事業に関するお金の流れを把握しやすくなり、会計業務も楽になります。

開設の手続きに手間はかかりますが、事業をスマートかつ効率よく進めるうえで役立つ選択肢でしょう。

店舗型銀行とネット銀行では強みや特徴が異なるため、利用できるサービスを確認したうえで、自分の事業や経営スタイルに合う金融機関を選択してください。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

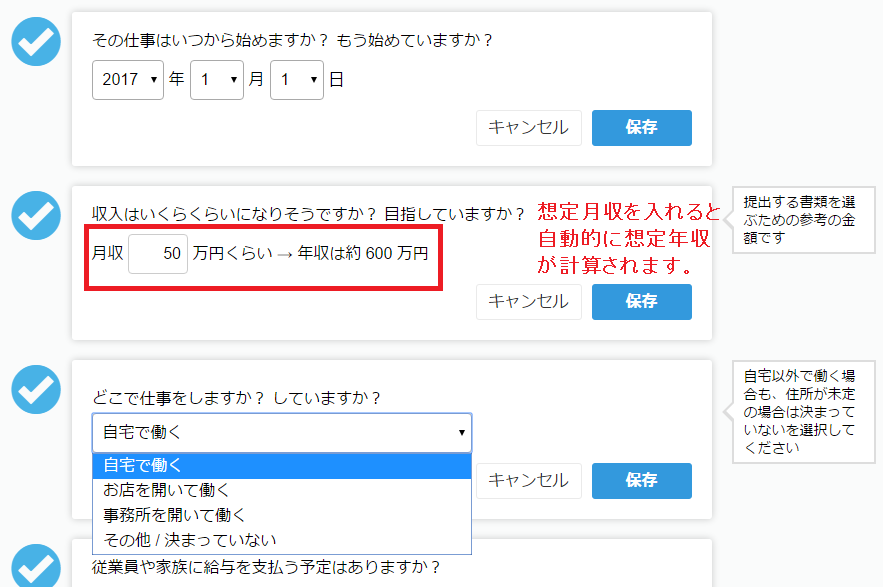

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

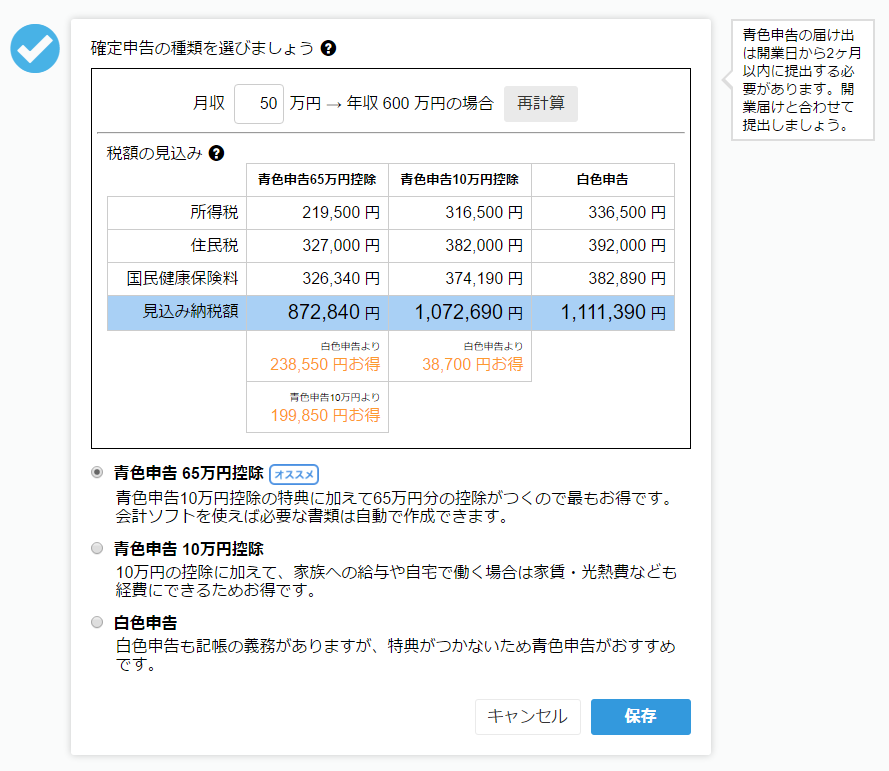

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

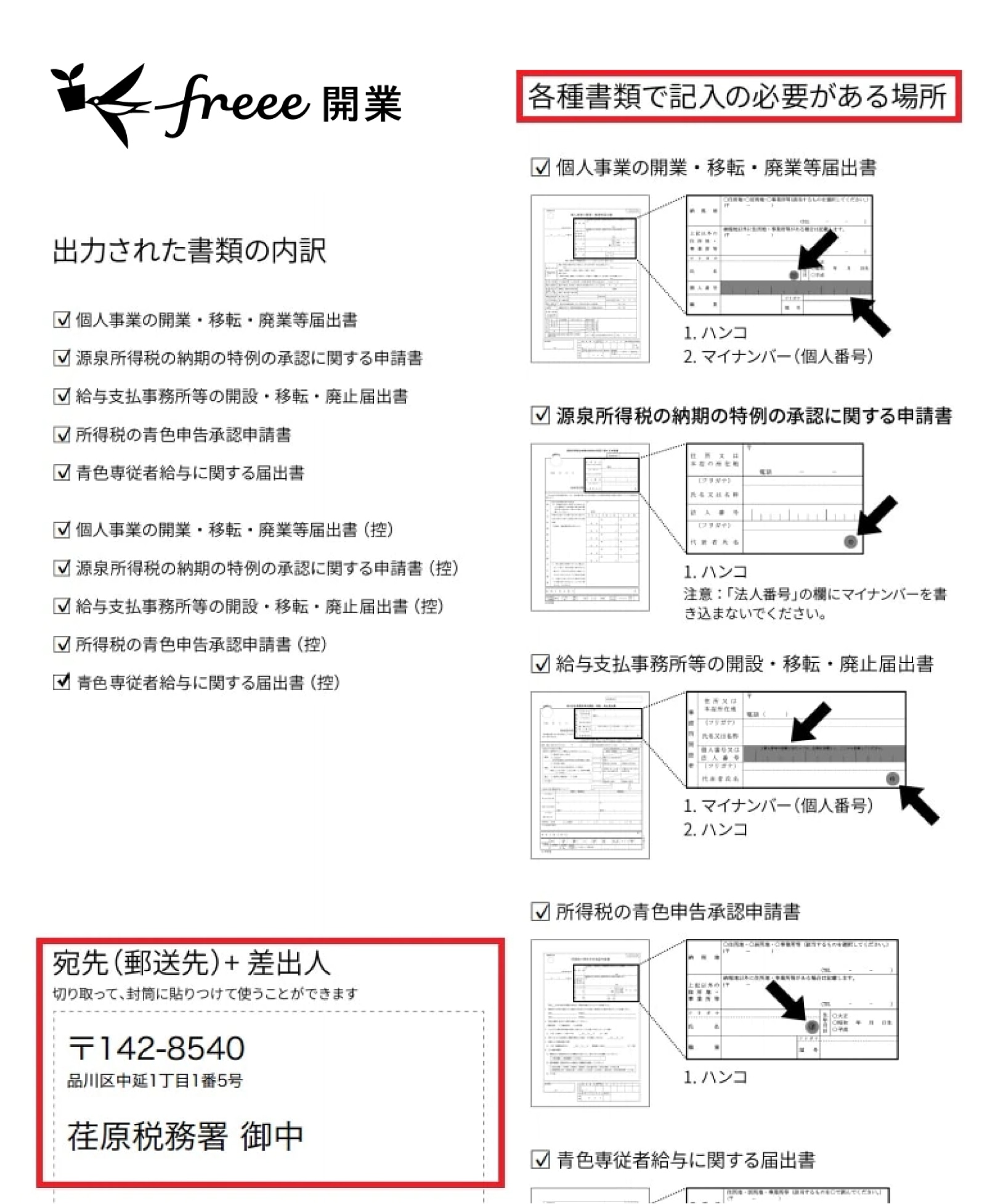

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主に事業用の銀行口座は必須?

個人事業主に、事業用の銀行口座は必須ではありません。

しかし、取引先や顧客からの信頼を得やすくなったり、会計業務が楽になったりするメリットがあるため、事業運営をスムーズにするうえで事業用の銀行口座を開設するのはおすすめです。

個人事業主が銀行口座を開設するメリットについて詳しく知りたい方は「個人事業主が事業用の銀行口座を開設するメリット」をご覧ください。

個人事業主が銀行口座を選ぶときに何をみればよい?

各種手数料の安さや、屋号付き口座を開設できるかを確認してみてください。また、口座の利便性や、利用できるサービスも確認し、自分に合った口座を選びましょう。

個人事業主が銀行口座を開設する際にチェックすべきポイントについて詳しく知りたい方は「個人事業主が銀行口座を選ぶときに意識すべきポイント」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。