事業を始めるにあたっては、様々な疑問を持つことでしょう。特に疑問が多く出てきそうなのが、開業費用に関してです。そこで、開業費用に関するありがちな疑問を、まとめて解決してしまいましょう。

目次

\税務署に行かずに開業届をカンタン作成!/

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。

しかも、 全ての手続きがオンラインで完結!

開業費用に含まれる支出とは?

まず気になるのは、開業費用にどのような支出が含まれるのかですね。開業費用には、開業に必要となった幅広い資金が含まれます。例えば、開業をアピールするためのチラシを印刷した場合、印刷費用は「広告宣伝費」ではなく、「開業費」に分類されます。開業後に発生した場合は詳しい内容で分類する費用も、開業に際して発生した場合は、「開業費」でまとめられるのです。

事業を始めると、経費を細かく分類して記帳する必要があります。記帳に時間をとられてしまう、と感じる個人事業主も少なくありません。開業時にある程度必要な費用をまとめて支出しておけば、勘定科目で悩む時間が少なくて済みますよ。

とはいえ、開業後に使用する消耗品等の購入費用は「開業費」として計上することはできません。あくまでも、開業するまでに準備をできるだけ進めておき、準備にかかった費用を開業費として計上すべき、と理解しておきましょう。

いつまでにかかった費用が開業費用になるの?

開業費用に様々な支出が含まれることがわかりましたね。では、開業費用にできる支出には、期限があるのでしょうか。帳簿をつける際に、勘定科目を「開業費」とすべきか同課についても気になりますよね。

開業費として認められる支出の期間は明確ではありません。税務署が適正と判断するかどうかによって開業費と認められるかどうかが決まるためです。多少期間が長めであっても税務署に対してきちんと納得のいく説明ができるのであれば問題ありませんよ。

ただ、目安は知っておくと良いでしょう。開業費として計上できるのは、開業準備にかかった費用です。開業準備にどのくらいの期間をかけるのかを常識的に考えると、半年~1年程度ではないでしょうか。そのため、開業費として計上できる支出は、開業の半年~最大でも1年前くらいまでの期間の支出である、と考えておきましょう。

開業後に発生した費用は、「開業費」にはなりません。開業後すぐに宣伝のために交通費を使ったとしても、分類は開業費ではなく、旅費交通費となります。

開業費はどのくらいかかる?

事業を始める段階では、資金力に余裕がないこともしばしばです。そこで、開業費がどのくらいかかるのかを確認しておきましょう。開業するかどうか迷っている方は、ぜひ参考にしてみてください。

開業にかかる費用は、業種によって大きく異なります。ただ、最低でも100万円程度は必要、と考えておきましょう。ただし、自宅をオフィス代わりに使うなど、プライベートの資産を事業に活用できる場合は、開業費用を100万円以下に抑えることも不可能ではありません。どうしても用意できる開業資金が少ない...という人は、自宅の設備を活用できないか検討してみましょう。

自宅設備等を利用できないケースでは、開業費が1,000万円近くに上ることがあります。いったん利益が生まれ始めれば成長が見込めるビジネスであっても、最初に必要な資金が多いと、事業が軌道に乗る前に頓挫しかねません。事業計画を立てるにあたっては、開業費がどのくらいかかるのかをきちんとシミュレーションしておきましょう。

開業費用の集め方とは?

開業費用が少ない場合は、自己資金を充てたり、知人に借りたりすれば調達できます。しかし、費用が高額の場合は、資金が不足してしまうことがあり得ます。そんな時には、開業費用をどのようにして集めればよいのでしょうか。

まず、助成金を活用する方法があります。助成金は返還する必要がありません。そのため、いったん手に入れてしまえば、開業時の準備費用として使用しても問題ありませんよ。

助成金を受け取るためには、申請を行う必要があります。申請には様々な書類の作成が必要になりますね。もちろんすべて自力で作成してもよいのですが、時間と労力が多くかかってしまいます。獲得した助成金の一部を報酬として支払ってでも、開業支援サービスを活用してみてはいかがでしょうか。

また、融資を受ける方法もあります。助成金が支給されなかったり、支給額が不十分だったりする場合には融資を検討してみましょう。融資を受けるためには、事業の継続性等が見込める必要があります。事業の確実性が高いと判断されればされるほど、金利が低く抑えられたり、融資額が増えたりすると考えられます。したがって、融資を受ける場合は丁寧に事業計画を策定しておきましょう。

事業計画の策定は、自力で行うことが難しい場合がありますよね。そんなときは、営業支援サービスを利用すると良いでしょう。営業支援サービスを開業時だけ受けるという選択肢もありますよ。もちろん、開業後もサポートを受け続けることもできます。

支援サービスと聞くと大げさに考えてしまうかもしれません。しかし、手軽に利用できる開業支援もありますよ。例えば、開業freeeであれば無料で開業届等の書類を作成することができます。初心者でも使いやすい作りになっているので、開業費を抑えたいと考える個人事業主はぜひ利用してみましょう。

開業費用の償却方法とは?

開業費用を事業の経費にするためには、適切な会計処理を行う必要があります。では、どのような処理を行うべきか、具体的にチェックしていきましょう。

開業費用は「開業費」という勘定科目で計上します。そして、開業費は繰り延べ資産となります。繰延資産をどのように償却していくかは、事業主の裁量にゆだねられています。均等に償却する場合は5年が基準となっていますが、償却年数を設定しない任意消却も認められていますよ。

個人事業を営むにあたっては、節税対策をしっかり行うことが望ましいです。せっかくの収益をできるだけ多く手元に残すためです。そこで、開業費は均等償却ではなく、任意消却するようにしましょう。税金のうち、所得税は累進税率となっています。つまり、所得が多ければ多いほど、税率が高くなるのです。

開業費を任意消却にしておけば、収入が多い年に多めに減価償却費を計上することができます。収入が多くても経費を多く計上できれば、所得額が平準化されますよ。日本の所得税制では所得に波があるよりも、安定した所得が続く方が課税額を減らせるケースが大半です。開業後しばらくは収入が少ない状態になる可能性がありますよね。収入が少ないのに焦って開業費を償却してしまわないように気を付けましょう。

ただし、償却を先送りしすぎると、節税メリットを受けないまま年数がどんどん経過していきます。所得が増えて安定してきたら、積極的に開業費の減価償却を進めると良いですよ。特に任意消却の場合は償却作業を失念してしまうリスクがあります。多くの節税につながるくらいの所得にまで事業が成長すれば、速やかに償却を進めてくださいね。

経理の効率化と節税のポイント

開業費用として認められるのは、おおよそ開業1年前以降に発生した、開業準備のための費用です。あらかじめ商品を仕入れたとしても、開業費には分類できません。開業費に分類できるのは、名刺の作成費用やテナント不動産の礼金、HPの作成費用等です。

開業費は繰延資産となり、減価償却で経費化します。減価償却のペースは任意に設定できるので、節税効果が大きくなるよう、償却ペースをうまく調整しましょう。

また、これまでもご紹介してきたように事業がスタートしたら日々の経理作業を効率化し、節税を行うことが重要です。そこでおすすめしたいのが、青色申告です。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

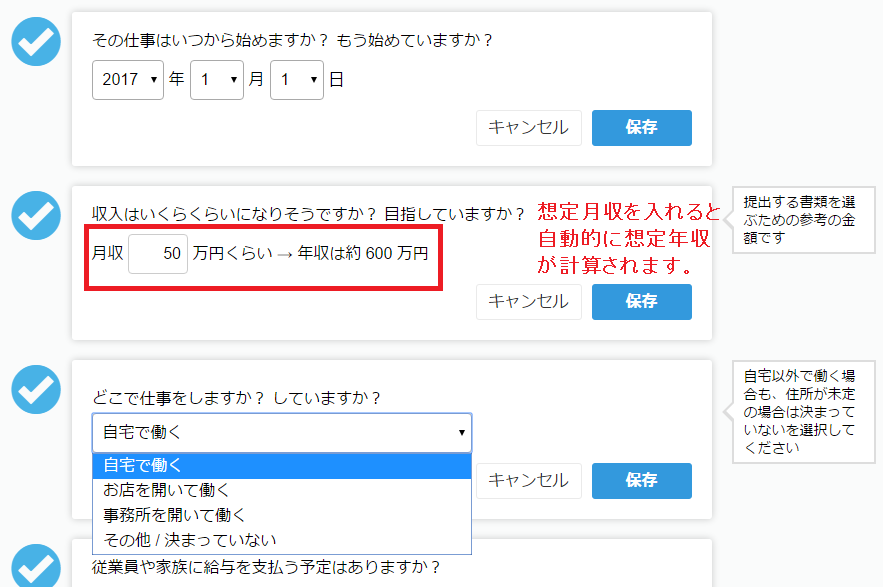

事業の開始年月日、想定月収、仕事をする場所を記入します。

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

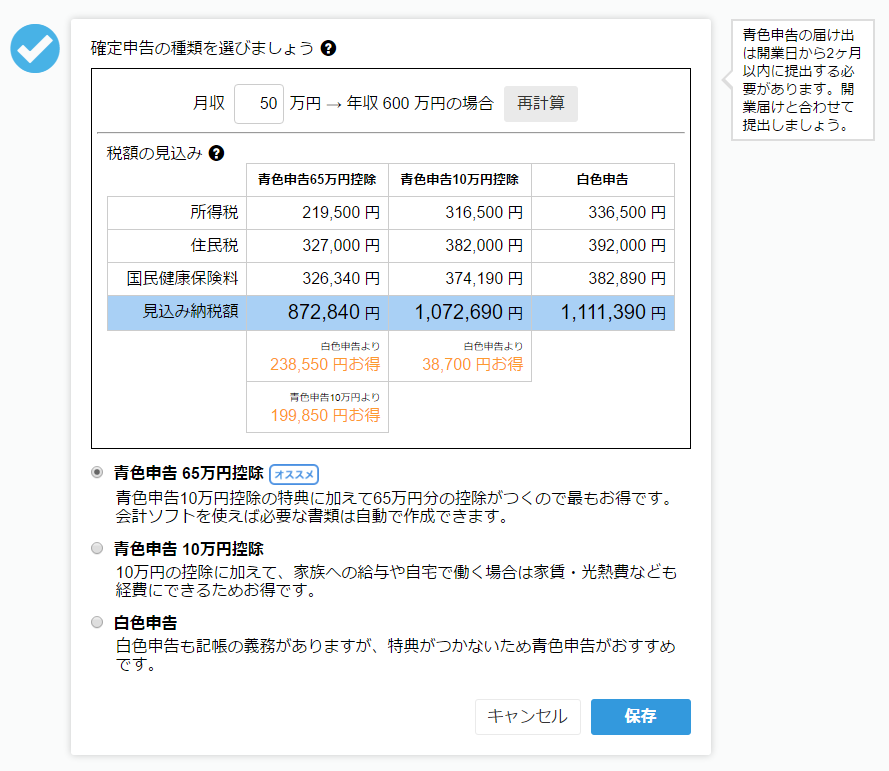

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

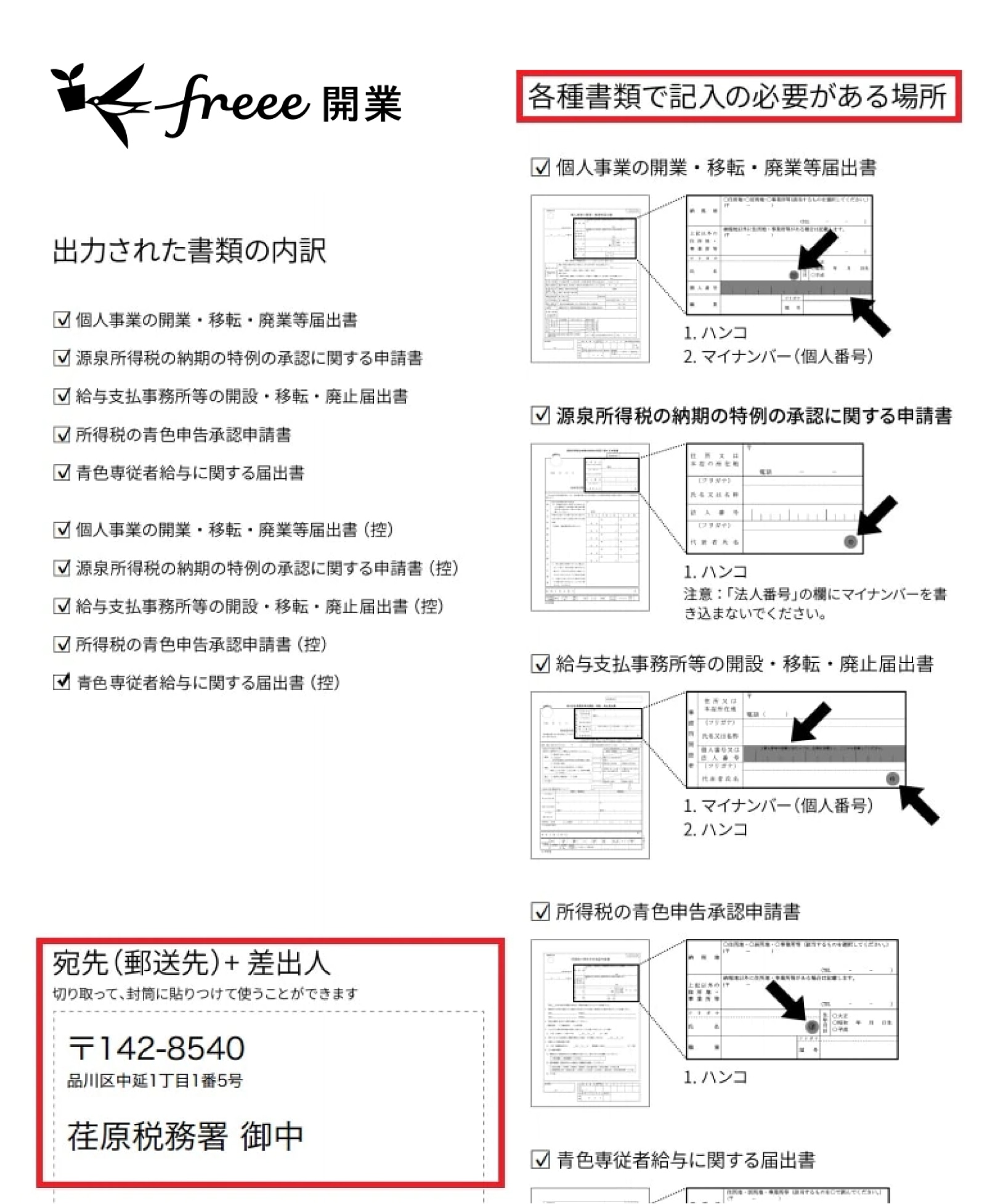

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。