監修 安田亮 安田亮公認会計士・税理士事務所

個人事業主が事業を始める際、原則として開業届を税務署に提出する必要があります。

開業届を提出しないことによる罰則はありませんが、開業届を出していないと補助金・助成金の申請ができない、屋号付きの銀行口座が開設できない、職業の証明が難しくなるといったデメリットが生じる可能性があります。

本記事では、個人事業主が開業届を提出するメリットや、未提出の場合の影響について詳しく解説します。

開業届の提出が青色申告や経費処理とどのように関係するのか、未提出でも確定申告は必要なのかなどを紹介するので、開業届を提出すべきか迷っている方は、本記事を参考にしながら適切に判断しましょう。

目次

- 個人事業主・フリーランスの開業届「個人事業の開業・廃業等届出書」とは

- 「事業開始(廃止)等申告書」との違い

- 開業届を出すメリット

- 公的な支援制度(補助金・助成金など)に申請できる

- 銀行口座の名義に屋号を使用できる場合がある

- 職業を証明できる

- 小規模企業共済へ加入できる

- 個人事業主が開業届を出してないことによるデメリット

- 開業届を出していないと青色申告は受けられない?

- 開業届の提出と会計税務の関係

- 開業届の提出と確定申告の要否は関係ない

- 開業届の提出と経費処理や領収書保管義務は関係ない

- 開業届を出していなくてもインボイス(適格請求書)は発行できる

- 個人事業主が開業届を提出する際の注意点

- 雇用保険の失業手当を受けられない

- 社会保険の扶養から外れる場合がある

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

個人事業主・フリーランスの開業届「個人事業の開業・廃業等届出書」とは

個人が事業を始めるとき、原則として事業開始日から1ヶ月以内に税務署に「開業届」を提出しなければなりません。開業届は、正式名称を「個人事業の開業・廃業等届出書」といいます。

給与収入がある人の副業や兼業でも、事業所得を得る「事業活動」を行う場合は、開業届を提出します。事業所得とは、農業・漁業・製造業・卸売業・小売業・サービス業・そのほかの事業を、営利を目的として継続するうえで生じる所得です。

開業届の提出期限は、事業を開始した日から1ヶ月以内です。期限日が土曜・日曜・祝日の場合は翌日が期限日になります。

提出方法は、事業所の管轄の税務署窓口のほか、郵送や時間外収受箱への提出、e-Taxや会計ソフトを利用したオンラインによる電子申請も可能です。

開業届の書式は、国税庁のサイトよりダウンロードできます。

出典:国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

出典:国税庁「A1-5 個人事業の開業届出・廃業届出等手続」

「事業開始(廃止)等申告書」との違い

個人が事業を開始したときには、「事業開始(廃止)等申告書」も提出します。事業が副業かどうかは関係ありません。

「個人事業の開業・廃業等届出書」は確定申告をする税務署に対して提出しますが、「事業開始(廃止)等申告書」は都道府県税(個人事業税)を管理する都道府県税事務所へ提出します。

事業開始等申告書の書式や提出期限は自治体により異なります。たとえば、東京都では事業の開始の日から15日以内、神奈川県では1ヶ月以内が期限です。

事業開始等申告書の詳細は、以下の記事もご覧ください。

【関連記事】

【記入例あり】事業開始等申告書とは?書き方や開業後に提出する届出も解説

出典:東京都主税局「事業を始めたとき・廃止したとき」

出典:神奈川県「県税Q&A 個人事業税」

開業届を出すメリット

開業届を出さないことによる罰則はありませんが、個人事業主として事業を開始した場合、原則として提出が必要です。

開業届を出すことによって、以下のようなメリットが得られます。

開業届を出すメリット

- 公的な支援制度(補助金・助成金など)に申請できる

- 銀行口座の名義に屋号を使用できる場合がある

- 職業を証明できる

- 小規模企業共済へ加入できる

それぞれ詳しく解説します。

公的な支援制度(補助金・助成金など)に申請できる

開業届の控えがあることで、国や自治体が提供する補助金・助成金などの支援制度に申し込める場合があります。

たとえば、東京都中小企業振興公社の創業助成金など、創業支援を目的とした補助金・助成金では、開業届の写しの提出を求められることがあります。

また、新型コロナウイルスの感染拡大時には各種支援金や給付金の制度が創設されましたが、コロナ禍中に開業した事業者であることを証明するために、申請時に開業届の控えの提出を求められるケースがありました。

このように、支援制度を活用する際の提出書類に、事業を行っている証拠書類として開業届の控えが含まれているものがあります。各支援制度の条件や必要書類については、国や自治体のサイトをチェックしてください。

出典:東京都産業労働局「創業助成金(東京都中小企業振興公社)」

出典:中小企業庁「持続化給付金申請要領」

銀行口座の名義に屋号を使用できる場合がある

開業届を提出していれば、金融機関によっては屋号の入った名義で口座を作成できます。

屋号とは、個人事業主が用いる商業上の名称です。屋号があることで個人名での取引よりも顧客・取引先から信頼を得やすくなるというメリットがあります。屋号での活動が多ければ対外的な周知拡大にもつながり、取引先とのやり取りがスムーズになる可能性もあるでしょう。

屋号付き口座について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

職業を証明できる

賃貸契約や融資の申し込みなどを行う際は、職業を証明する書類が求められることがあります。

ただし、開業して間もない場合は、納税証明書や確定申告書を用意できないこともあるでしょう。そのようなときでも、開業届を提出していれば、事業を営んでいることの証明として認められるケースがあります。

小規模企業共済へ加入できる

開業届を提出することで、起業直後でも小規模企業共済へ加入できます。

小規模企業共済とは、掛金を積み立て、廃業・退職した際に共済金として受け取る制度です。掛金は所得控除の対象です。

加入には確定申告書の控えを提示しなければなりませんが、事業を始めたばかりで確定申告をまだ行っていない場合は、開業届の控えで代用できます。

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主が開業届を出してないことによるデメリット

個人事業主による開業届の提出は法律で義務付けられていますが、開業届を出してないことによる罰則はありません。

しかし、開業届を提出しない場合、提出によるメリットを得られません。開業届を出してないことによるデメリットは以下の通りです。

開業届を出してないときのデメリット

- 補助金・助成金などの公的な支援を受けられない場合がある

- 銀行口座に屋号を使用できない

- 職業を証明できず賃貸契約などができないことがある

- 確定申告をしていない場合、小規模企業共済に加入できない

総じて「開業届を提出していることで得られるはずのメリットを得られない」ことが大きなデメリットといえます。

出典:e-Gov法令検索「所得税法|第二百二十九条」

開業届を出していないと青色申告は受けられない?

個人事業主の確定申告には、青色申告と白色申告の2つの方法があります。そのうち、青色申告を行うには、税務署に「所得税の青色申告承認申請書」を提出しなければいけませんが、開業届の提出は必須ではありません。

ただし、前述したとおり、事業をおこなっていくうえでは青色申告以外にも、開業届を提出していることで得られるメリットも活用していくのが大切です。そのため、開業後1ヶ月以内に開業届を提出しておきましょう。

青色申告について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

青色申告とは?白色申告との違いや豊富なメリット、必要な準備・書類を解説

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

開業届の提出と会計税務の関係

開業して事業を始めると、開業届の提出以外にも必要な手続きや対応すべき事項が多く、開業届の提出とほかの手続きを混同してしまうことがあります。

開業届の提出に際して、会計税務の観点で特におさえておきたいポイントは次の3つです。

開業届の提出と会計税務の関係

- 開業届の提出と確定申告の要否は関係ない

- 開業届の提出と経費処理や領収書保管義務は関係ない

- 開業届を出していなくてもインボイス(適格請求書)は発行できる

それぞれ詳しく解説します。

開業届の提出と確定申告の要否は関係ない

確定申告の要否は、所得区分と収入額によって決まるので、開業届の提出有無は影響しません。

つまり、開業届を出していなくても、以下の条件に該当すれば確定申告が必要です。

確定申告の要否の判断基準

<給与所得者>

- 給与所得および退職所得以外の年間所得額が20万円を超えた場合などに確定申告が必要

<給与所得のない個人事業主>

- 年間所得額から所得控除額を差し引いた課税所得金額に税率を適用して税額を計算し、配当控除額を差し引いて残額がある場合に確定申告が必要

出典:国税庁「確定申告が必要な方」

開業届の提出と経費処理や領収書保管義務は関係ない

開業届を提出していない場合でも、所得税を計算する際に経費を計上できます。つまり、開業届の提出有無によって経費処理の可否が変わることはありません。

また、帳簿の作成や領収書・請求書などの会計書類の保存義務も、開業届の提出とは関係なく発生します。

開業届を提出していなくても、事業による所得がある場合はしっかりと帳簿を管理しましょう。

出典:国税庁「記帳や帳簿等保存・青色申告」

出典:国税庁「No.2080 白色申告者の記帳・帳簿等保存制度」

開業届を出していなくてもインボイス(適格請求書)は発行できる

インボイス発行事業者として登録する際の手続きでは、開業届の提出は要件ではありません。そのため、開業届を出してない場合でも適格請求書発行事業者として登録申請が可能です。

また、インボイス発行事業者の申請は紙での提出も可能なため、電子証明書や利用者識別番号を必ず用意する必要はありません。ただし、e-Taxによる電子申請を行う場合は、これらの準備が必要になります。

インボイス制度の登録方法について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

適格請求書発行事業者の登録をしないとどうなる?影響や登録方法についても解説

出典:国税庁「適格請求書等保存方式(インボイス制度)|申請手続」

個人事業主が開業届を提出する際の注意点

開業届を提出し税務上の個人事業主になると、雇用保険や社会保険などの制度に変更が生じる場合があります。特に、会社員から個人事業主に転身する場合は、以下の2点に注意が必要です。

開業届を提出する際の注意点

- 雇用保険の失業手当を受けられない

- 社会保険の扶養から外れる場合がある

それぞれ詳しく解説します。

雇用保険の失業手当を受けられない

開業届を提出し受理されると事業者として認められ、雇用保険の失業手当の支給対象外となります。

雇用保険の被保険者が失業したときには、下記の要件に該当すれば失業手当を受け取れます。

就職しようとする意思といつでも就職できる能力があるにもかかわらず職業に就けず、積極的に求職活動を行っている状態にある

そのため開業届を提出することで求職者ではなくなり、失業手当の支給対象外となります。

ただし、開業届を出すタイミングによっては「再就職手当」を受給できる可能性があります。再就職手当とは、失業手当の支給残日数が一定以上ある人が早期に就職した場合に支給される手当です。

なお、受給の条件は、失業前の雇用保険の加入状況や失業理由により異なります。支給決定には1ヶ月程度かかり、支給申請書を提出してから入金されるまでの期間は、1ヶ月半~2ヶ月ほどです。

出典:ハローワーク「雇用保険の具体的な手続き」

出典:ハローワーク「再就職手当のご案内」

社会保険の扶養から外れる場合がある

健康保険組合によっては、開業届を提出すると被扶養者の資格を失う場合があります。一部の健康保険組合では、開業届を提出することが収入の有無にかかわらず事業を開始したとみなされ、被扶養者の対象から外れる規定になっているためです。

なお、全国健康保険協会(協会けんぽ)に加入している場合は、開業届の提出だけを理由に扶養から外れることはありません。

このように、健康保険組合によって被扶養者の認定基準は異なるため、開業届の提出を検討しているのであれば、まずは扶養者が加入する社会保険の条件を確認しましょう。扶養から外れると、自身で健康保険料や年金保険料を納付する必要がでてきます。

出典:全国健康保険協会「被扶養者資格の再確認と提出のお願い」

まとめ

個人事業主として開業する場合、原則として1ヶ月以内に税務署に開業届を提出する必要があります。

開業届を提出していなくても罰則はありませんが、提出しないことで公的支援を受けられたり、屋号入りの銀行口座の開設ができたりするメリットを得られません。

なお、開業届を提出すると事業者として認められるため、雇用保険の失業給付が受けられなくなるほか、社会保険によっては被扶養者から外れる可能性があります。

開業届を提出するメリット・デメリットを正しく理解し、事業を円滑に進めるための判断をしましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

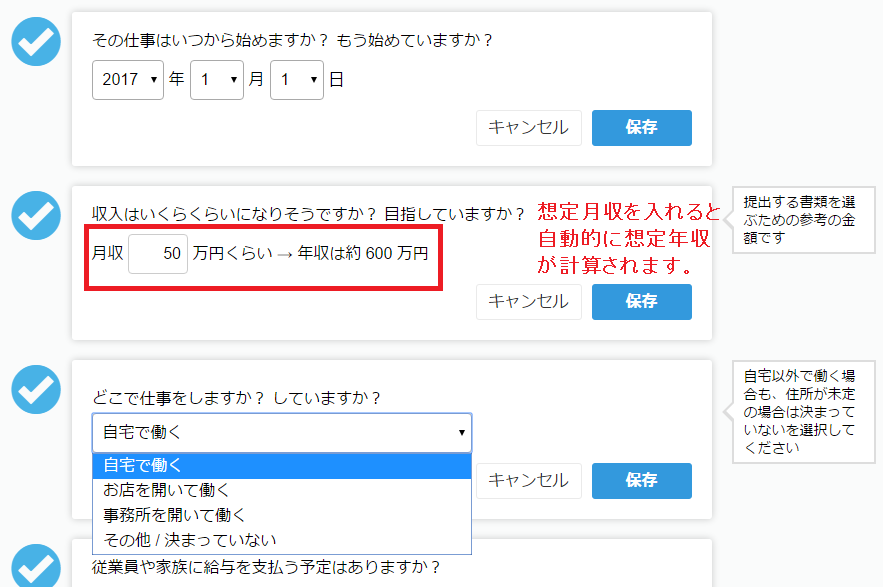

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

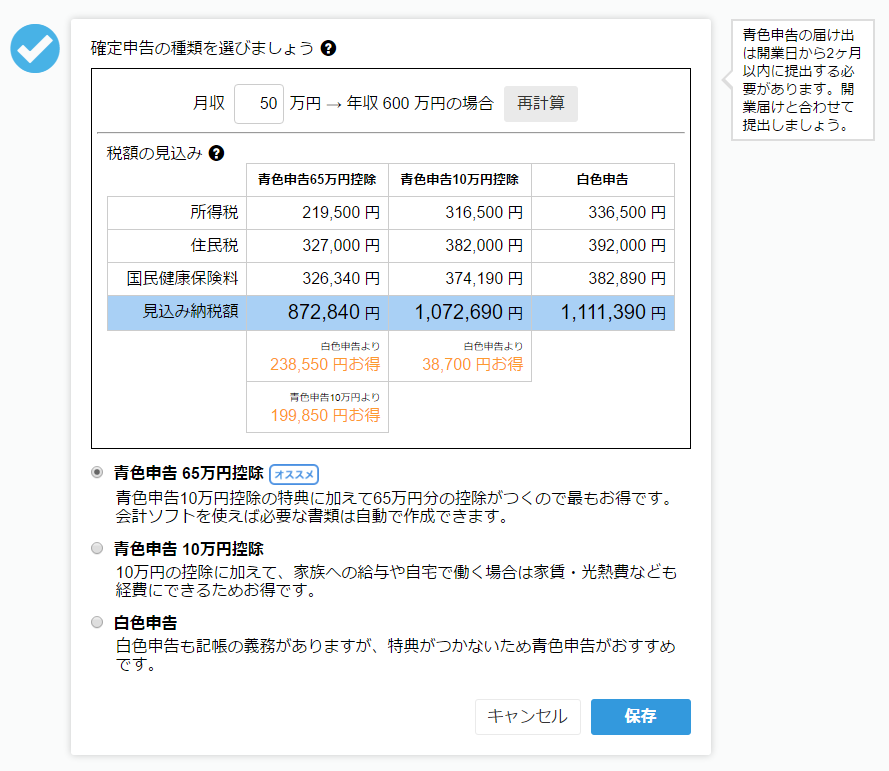

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

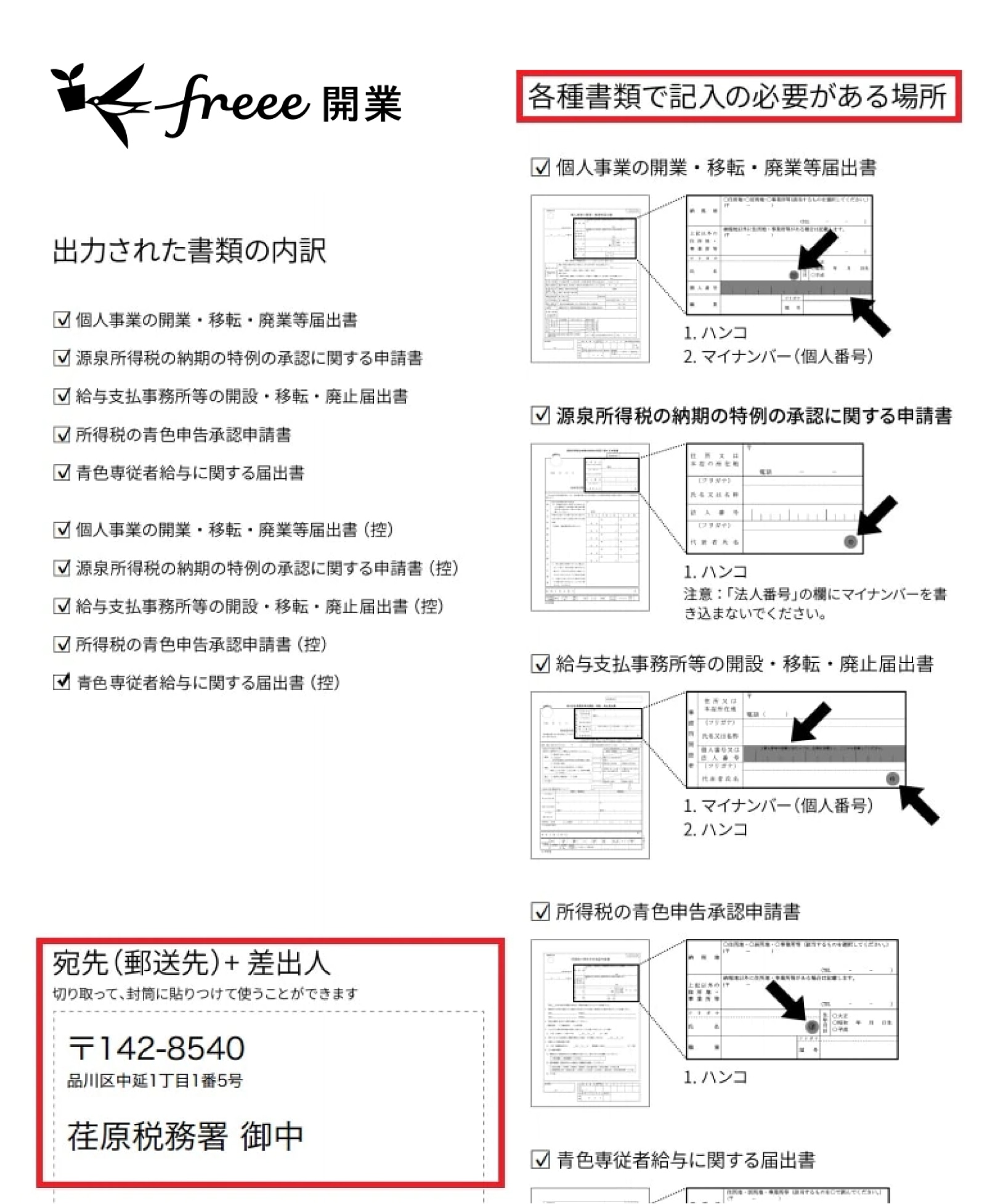

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

開業届を提出しないとどうなる?

開業届を出してない場合、開業届の提出により受けられる公的支援や、屋号入りの銀行口座の開設などのメリットを得られません。

詳しくは、「個人事業主が開業届を出してないと罰則はある?」をご覧ください。

開業届の提出は必要?

個人が事業を始めるとき、原則として事業開始日から1ヶ月以内に税務署に開業届を提出する必要があります。これは所得税法で定められていますが、開業届を提出しないことによる罰則はありません。

詳しくは、「個人事業主が開業届を出してないと罰則はある?」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。