監修 安田 亮 公認会計士・税理士・1級FP技能士

個人事業主として開業するには、開業届の提出や開業資金の調達など事前の準備が必要です。

開業にあたっての手続きや、準備すべき設備・備品に把握漏れがあると、スムーズに事業運営ができない可能性があります。また、開業時には必要な資金額がいくらでどのような方法で資金を調達できるのかも確認しておきましょう。

本記事では、開業するときの手順や必要な手続きの流れ、開業時にかかる費用を解説します。また、開業時の費用負担を抑える方法も紹介するので、ぜひ参考にしてください。

目次

開業するまでの手順と流れ

個人事業主として開業するには、いくつかの手続きが必要です。独立を決めてから実際に起業・開業するまでには、主に以下の7つの手順で準備を進めます。

開業するまでの手順と流れ

- 事業内容の決定

- 事業計画書の作成

- 物件探し

- 資金調達

- 設備・備品の準備

- 各種届出の提出・許認可申請

- 銀行口座の開設

①事業内容の決定

まずは、どのような事業内容やビジネスモデルで開業するのかを具体的に考えます。

事業を展開する上でユーザーのニーズに応えることは欠かせないポイントですが、なぜこの事業を行うのか・何を目指しているのかなどの事業理念やコンセプトを明確にすることも大切です。

また、事業内容だけでなく、顧客・取引先となるターゲット層・資金調達の方法・集客方法・販売方法など、すべて自分で決めなければいけません。

開業する目的や理由を明確にする

事業内容を決めるには、「なぜビジネスを始めたいのか」「どのような価値を顧客や社会に提供したいのか」を考えましょう。

自身の開業の目的や理由を明確にしておくことで、一貫した事業の軸が見え、ブレない経営や事業の見直しを行えます。

フレームワークを活用して経営戦略を考える

事業内容を決定するためには、自身が手がけるビジネスの成長性・将来性を見極めることが大切です。成長性・将来性を見極めるためには、市場や競合分析が欠かせません。

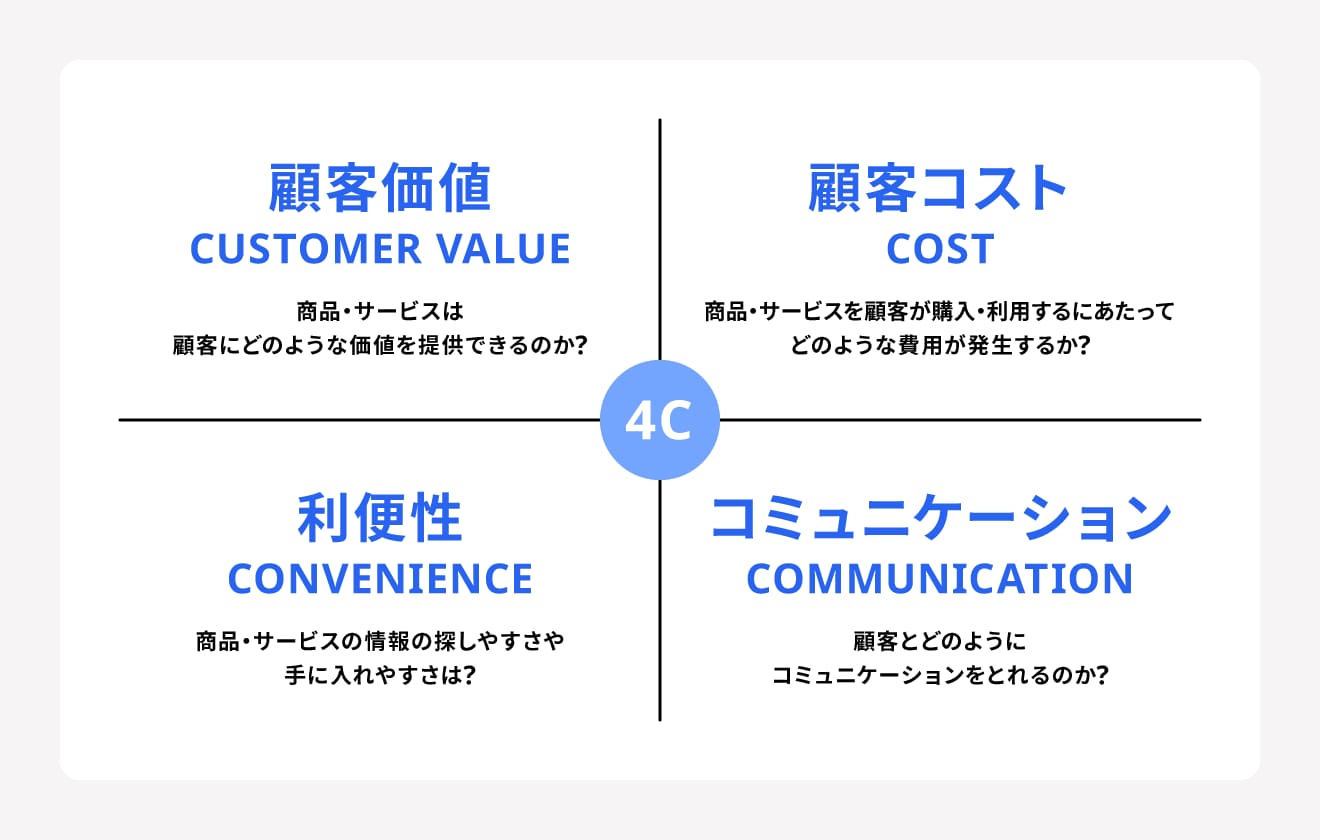

4C分析やSWOT分析などのフレームワークを用いて、思考を整理しましょう。

4C分析とは、顧客視点で事業を捉え経営戦略を考えるフレームワークです。

「Customer Value(顧客価値)」「Cost(顧客コスト)」「Convenience(利便性)」「Communication(コミュニケーション)」の4つの要素に注目して分析を行います。

4C分析を適切に活用することで、顧客ニーズを的確に捉えた事業(商品・サービス)を見つけられます。顧客のニーズを洗い出していくことで顧客理解がより深まり、競合他社との差別化や強みとなるポイントがわかるでしょう。

SWOT分析とは、市場や競合他社の状況を踏まえて自身の事業がどうあるべきかを見つけ出すフレームワークです。

「Strength(強み)」「Weakness(弱み)」「Opportunity(機会)」「Threat(脅威)」の要素で分析を行います。

事業内容をフレームワークに当てはめて強みや弱みを明確にすることで、競合他社と比較して差別性や優位性のある事業にブラッシュアップできます。

内部環境と外部環境を絡めて分析することで、事業にとってのチャンスだけでなく、リスクも踏まえた攻防一体の戦略が立てられる点が特徴です。

②事業計画書の作成

決定した事業内容は、事業計画書に落とし込みましょう。事業の進め方や現在の課題などを言語化することで事業内容を明確にでき、客観的に精査しやすくなります。

事業計画書には、定められたフォーマットはありません。初めて作成する場合は、日本政策金融公庫のサイトで公開されている、無料のテンプレートを使うとスムーズに作成できます。

事業計画書がなくても開業そのものはできますが、開業にあたって金融機関に融資の申し込みをするなら、申し込みの際に事業計画書の提出が必要です。金融機関によっては、提出用の事業計画書のテンプレートを用意している場合があるため、事前に確認しましょう。

事業計画書を自作する場合、以下のような項目を盛り込むことが一般的です。

事業計画書に盛り込む項目

- 創業者・創業メンバーのプロフィール

- ビジョン・理念・目的

- 事業内容

- 自社のサービスや商品の強み、特徴

- 市場環境・競合の分析

- 販売やマーケティング戦略

- 生産方法・仕入先

- 売上に関する計画

- 利益に関する計画

- 資金調達に関する計画

③物件探し

事業内容が決まったら、開業するための事業所の準備を進めます。

店舗など物件を借りて開業する場合は、保証金や敷金、賃料などがかかります。コストは高くなるものの、駅近や繁華街近くでよい物件が見つかれば、顧客を獲得しやすいです。自宅以外で賃貸物件を借りて事務所や店舗とするのであれば、物件選びが重要です。

特に店舗開業は、物件選びによって開業後の集客や売上が大きく変わる可能性があります。地域の特徴・年齢別人口・性別人口・職業・年収の傾向などをもとに商圏調査をしたうえで、店舗の物件を選びましょう。

なお、自宅を事務所にして開業するのであれば物件探しは必要なく、事務所の家賃がかかりません。

スケルトン物件と居抜き物件

物件選びでは、スケルトン物件と居抜き物件のどちらにするのかを検討します。

スケルトン物件とは 、内装が施されておらず建物の壁や天井が剥き出し状態の物件です。居抜き物件とは、前にその物件を使っていた人がいて、店舗内の内装や備品が残っている状態の物件を指します。

大きな違いは、内装工事にかかる費用と、レイアウトの変更可否です。

たとえば、飲食店を開業する際の工事費用は、スケルトン物件では1坪30〜50万円、居抜き物件では15~30万円ほどといわれています。10坪であればスケルトン物件では300〜500万円、居抜き物件では150~300万円ほどかかる計算です。

スケルトン物件は、内装デザインを自由に決められる点がメリットですが、内装工事に費用や時間がかかる場合があります。

居抜き物件は、既存の設備を使えば新たな購入費用がかからずコストを抑えられますが、レイアウト変更が難しい場合があります。

かけられる初期コストや物件の使いやすさ、店舗イメージなどを鑑みて、最適な物件を選びましょう。

【関連記事】

自宅開業のメリット・デメリットとは?手続きやおすすめの業種を解説

④資金調達

貯蓄や自己資金で開業できない場合は、必要資金を見積もったうえで調達しなければなりません。

開業するには、内装工事費・備品の購入費・賃貸物件の敷金・礼金や保証金などさまざまな費用がかかります。さらに、当面の運転資金も確保しなければなりません。詳しくは、後述の「開業資金はいくら必要?」を参考にしてください。

開業時の資金調達の主な方法は、以下です。

資金調達の方法

- 銀行など民間の金融機関からの借り入れ

- 日本政策金融公庫からの借り入れ

- 補助金や助成金の活用

金融機関の「保証付融資」であれば、信用保証協会が保証人になるため、保証人を用意できなくても融資を受けられる可能性があります。審査には一般的に1~2ヶ月程度かかるため、期間を考慮して準備を進めておきましょう。

日本政策金融公庫の「新規開業資金」は、新たに事業を始める人や事業開始後7年以内の人を融資する支援制度です。利用条件や申請時に必要な書類など融資の概要は、金融機関や日本政策金融公庫のサイトで確認できます。

なお、自治体などが実施している補助金・助成金制度は、原則返済不要です。ただし、申請期間が決まっている場合や、支給されるまで時間がかかる場合があるため、余裕をもって申請しましょう。

出典:日本政策金融公庫「新規開業資金」

⑤設備・備品の準備

事業の内容が決まり資金調達の目途が立てば、開業に向けて設備や備品の準備を行います。事業を運営するうえで必要な機材や消耗品など、必要なものをリストアップして、漏れがないか確認しましょう。

たとえば、エステサロンの開業なら美顔器やエステマシンを購入するなど、事業の内容によっては設備の購入費用が高額になります。費用を少しでも抑えたい場合は、新品ではなく中古品を購入するのも選択肢のひとつです。

また、購入ではなくリース契約を結び機材を準備すれば、初期費用を抑えられる場合があります。

⑥各種届出の提出・許認可申請

個人事業主として開業するのであれば、開業日から1ヶ月以内に税務署へ開業届の提出が必要です。用紙は国税庁のサイトからダウンロードできます。

また、事業内容によっては保健所や都道府県庁など、行政機関へ届出(許認可)が必要です。飲食店営業許可・深夜酒類提供飲食店営業開始届・喫茶店営業許可・美容所開設届など、事業内容に応じて必要な手続きを行いましょう。

行政機関による審査には時間がかかり、申請後数日で営業許可がおりるわけではないため、申請書類の作成や提出は早めに済ませましょう。

開業時にどのような手続きが必要になるかについては「開業に必要な手続きの種類」で後述します。

許認可・開業届について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

許認可とは?取得しない場合のペナルティや申請方法について解説

開業届とは?個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

⑦銀行口座の開設

開業時に事業専用の銀行口座を開設しておくことで、プライベートと事業の収支を分けられ事業のお金を管理しやすくなります。

また、開設する事業用口座を「屋号付きの口座」にすることで、顧客や取引先から信頼を得やすくなるメリットがあります。

ただし、屋号付きの銀行口座を開設できる銀行は限られ、口座開設の審査に1〜2週間ほどかかる場合が多いので、早めに申し込みましょう。

【関連記事】

個人事業主は屋号付き口座の開設が必要?開設のメリットや口座開設の流れについて解説

開業に必要な手続きの種類

開業するには、税務関係や社会保険関係など、さまざまな手続きが必要です。必要な手続きの種類はケースによって異なるため、漏れないように対応しましょう。

税務関係

開業にあたって税務関係で必要になる主な手続きは、以下のとおりです。

| 書類 | 対象 | 提出期限 | 提出先 |

|---|---|---|---|

| 個人事業の開業・廃業等届出書(開業届) | 事業を開始した場合 | 事業開始日から1ヶ月以内 | 税務署 |

| 青色申告承認申請書 | 青色申告で確定申告する場合 | 青色申告書による申告をしようとする年の3月15日まで ※事業開始日がその年の1月16日以後の場合は事業開始日から2ヶ月以内 | |

| 青色事業専従者給与に関する届出書 | 青色専従者給与を経費として計上する場合 | 経費として計上する年の3月15日まで ※その年の1月16日以降に開業した場合や新たに事業専従者を有することとなった場合はその日から2ヶ月以内 | |

| 給与支払事務所等の開設届出書 | 給与などの支払事務を取り扱う事務所などを開設した場合 | 事務所などの開設の日から1ヶ月以内 | |

| 源泉所得税の納期の特例の承認に関する申請書 | 給与の支給対象が常時10人未満である源泉徴収義務者で、納期の特例制度の適用を受けて年2回の納付にする場合 | 特になし ※原則として提出した日の翌月に支払う給与などから適用される | |

| 事業開始など申告書 | 事業を開始した場合 | 自治体によって異なる | 都道府県の税事務所 |

出典:国税庁「所得税の青色申告承認申請手続」

出典:国税庁「青色事業専従者給与に関する届出手続」

出典:国税庁「給与支払事務所等の開設・移転・廃止の届出」

出典:国税庁「源泉所得税の納期の特例の承認に関する申請」

「開業届」および「事業開始等申告書」は、事業を開始したときに原則提出しなければならない書類です。ただし、いずれも未提出であることによる罰則はありません。

「青色申告承認申請書」は、確定申告を青色申告で行う場合に提出します。青色申告をすることで、最大65万円の青色申告特別控除が受けられるなどのメリットがあります。

また、事業運営にあたって従業員を雇って給与を支払う場合、「給与支払事務所等の開設届出書」の提出が必要です。ただし、開業届に給与などの支払状況を記入すれば、給与支払事務所等の開設届出書を提出する必要はありません。

開業時には従業員を雇っておらず途中で従業員を雇った場合は、雇った日から1ヶ月以内に提出してください。

そのほか、「源泉所得税の納期の特例及び納期限の特例に関する届出書」は、源泉所得税の納期の特例適用の条件に当てはまる際に提出します。通常、従業員の給与から天引きした所得税は翌月10日までに国に納付しなければなりません。

しかし、給与の支給対象が常時10人未満である事業者は、源泉所得税の納期の特例が適用されれば納付を年2回にまとめられます。事務作業の負担を軽減できるため、特例の活用を検討しましょう。

【関連記事】

青色申告に必要な開業届やその他の書類について解説

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

【記入例あり】事業開始等申告書とは? 書き方や開業後に提出する届出も解説

社会保険関係

開業する際に、社会保険関係で必要になる主な手続きは以下です。

| 書類 | 対象 | 提出期限 | 提出先 |

|---|---|---|---|

| 労働保険保険関係成立届 | 労働者を雇用して労働保険の適用対象となる場合 | 保険関係が成立した日の翌日から10日以内 | 労働基準監督署 |

| 労働保険概算保険料申告書 | 保険関係が成立した日の翌日から50日以内 | ||

| 雇用保険適用事業所設置届 | 労働者を雇用して雇用保険の適用対象となる場合 | 設置の日の翌日から10日以内 | 公共職業安定所 |

| 雇用保険被保険者資格取得届 | 当該事実があった日の翌月10日 | ||

| 健康保険・厚生年金保険新規適用届出 | 法人事業の場合は強制加入、個人事業の場合は従業員5人以上で強制加入 ※サービス業の一部や農業、漁業などは任意加入 | 当該事実の発生から5日以内 | 年金事務所 |

| 健康保険・厚生年金保険被保険者資格取得届 | 健康保険・厚生年金保険の被保険者となる従業員を雇用する場合 | ||

| 健康保険被扶養者(異動)届 | 被保険者となった者に被扶養者がいる場合や被扶養者の追加などがあった場合 | ||

| 健康保険被保険者資格取得届 | 事業主が国民健康保険に加入する場合 | 異動の事実があった日から14日以内 | 市区町村役場 |

| 国民年金被保険者資格取得届 | 事業主が国民年金に加入する場合 | 当該事実があった日の翌日から14日以内 |

出典:日本年金機構「新規適用の手続き」

出典:日本年金機構「従業員を採用したとき」

出典:日本年金機構「従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

従業員を雇用すると、労働保険(労災保険・雇用保険)の対象となるため、労働基準監督署や公共職業安定所へ届出を行われなければなりません。労働保険の適用対象となる場合は、労働保険概算保険料申告書に保険料額を記入して納付します。

また、労働保険料は、いったん概算で金額を計算して申告・納付し、翌年度に確定した金額を申告・精算します。

同様に、健康保険・厚生年金保険の手続きも行わなければなりません。開業した事務所が健康保険・厚生年金保険の適用対象となるかどうかは、従業員数や業種によって異なります。

個人事業主の場合、従業員が5人以上であれば健康保険・厚生年金保険の適用対象です。健康保険・厚生年金保険に関する手続きは「当該事実の発生から5日以内」と期限が短いため、注意しましょう。

また、事業者が開業にあたって退職し勤務先の社会保険から抜ける場合は、国民年金や国民健康保険への切り替え手続きが必要です。切り替え手続きは、市区町村役場で14日以内に行います。

なお、国民健康保険への切り替えではなく、勤務先の健康保険に退職後も加入し続ける「任意継続制度」も選択できます。任意継続制度を利用するのであれば、退職日の翌日から20日以内に加入の手続きをしましょう。

【関連記事】

フリーランスが加入する社会保険の種類は?保険料の計算方法や加入手続きを解説

許認可申請

許認可申請とは、特定の事業を行うために必要な許認可を行政機関から得るための手続きです。業種によっては、届出をして登録することが義務付けられる場合や、審査を受けないと営業できない場合があります。

許認可が必要になる主な業種や申請先は以下です。

| 業種 | 許認可の種類 | 申請先 |

|---|---|---|

| 美容業 | 届出 | 保健所 |

| 飲食業 | 許可 | 保健所 |

| 宿泊業 | 許可 | 保健所 |

| 運送業 | 許可 | 運輸支局 |

| 酒類販売業 | 免許 | 税務署 |

出典:杉並区「飲食店などのお店を開業するには」

出典:杉並区「旅館・公衆浴場・興行場など」

出典:関東運輸局「トラック事業を始めるには」

出典:国税庁「酒類の販売業免許の申請」

「届出」「免許」「許可」の違いは以下です。

「届出」「免許」「許可」の違い

- 届出:行政機関に対して事業内容を通知する手続き

- 免許:一定の資格をもつ必要がある場合に、資格をもつ者が行政機関に申請して業務を行うことを認めてもらう手続き

- 許可:行政機関に当該行為を行ってもよいか申請する手続き

届出や許可の種類によっては、手続きに数万円の手数料がかかるものもあります。必要な書類は業種によって異なるため、申請先の行政機関に確認しましょう。

許認可について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

許認可とは?取得しない場合のペナルティや申請方法について解説

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

開業資金はいくら必要?

開業資金をいくら用意すべきかは、業種や開業時の状況によって異なります。一般的には、開業前の準備にかかる費用と当面の運転資金の2つの準備が必要です。

開業時にかかる費用

- 賃貸物件の敷金・礼金や保証金

- 事務所や店舗の内装工事費用

- 設備や備品の購入費用 など

自宅を事務所にして開業するのであれば、家賃や保証金はかからず、内装工事費用も抑えられます。一方で店舗を借りて事務所にする場合は、毎月賃料がかかり、さらに保証金として家賃数ヶ月分の支払いも必要です。

店舗開業を考えているのであれば、スケルトン物件か居抜き物件かで、内装工事の費用が大きく変わります。

また、開業前はパソコン・事務机・椅子など基本的な物品の購入のほか、事業内容によっては専門的な機器の購入も必要になります。機器によっては高額になる場合もあるため、購入費を抑えたい場合はリースも検討しましょう。

開業直後の運転資金は、賃料・仕入代・消耗品の購入費用などをもとに計算して、少なくとも3ヶ月分は準備しておきましょう。

開業してもすぐに利益が出るとは限らず、顧客に商品やサービスを提供しても、掛取引だと現金が手元に入るまで時間がかかる場合があります。入金タイミングをきちんと把握して、余裕を持った資金計画を立てることが重要です。

【関連記事】

開業資金はどれくらいかかる?その種類や調達方法をチェック

開業準備で用意しておくとよいもの

開業時に必要な手続きのほかに、用意しておくと便利なものもいくつかあります。取得や準備に時間がかかるものもあるため、余裕をもって進行しましょう。

開業準備で用意しておくとよいもの

- 事業用のクレジットカード

- 名刺

- ホームページ・SNS

- 会計ソフト

事業用のクレジットカード

会計に関する事務的負担を軽減したり、資金繰りに余裕を持たせたりするうえで、事業用のクレジットカードは便利です。

個人の支払いと事業用の支払いを明確に分けられるため、お金の管理もしやすくなります。引き落とし口座を事業用口座にすれば経費管理を簡素化し、帳簿付けもスムーズに行えます。

また、事業用クレジットカード(ビジネスカード)は、利用可能枠が個人カードより大きい傾向があり、急な出費にも対応しやすい点もメリットです。クレジット決済を活用すれば、実際に支払うタイミングを遅らせることができるため、資金繰りの改善にも役立つでしょう。

名刺

名刺は「自分は何者なのか」を伝えるために欠かせません。ビジネスの場では名刺交換をする場面が多く、名刺を渡さない場合よりも氏名を覚えてもらいやすく、仕事の獲得も期待できます。

また、名刺を渡すことで、肩書や事業内容、実績などの情報を相手に伝えることができるため、信頼を得やすくなるなどの利点もあります。

ホームページ・SNS

Webで集客や情報発信をするのであれば、ホームページやSNSを用意しておくと便利です。Webのツールを活用すれば、効率よく情報発信や営業活動ができます。

特に法人と比較すると、ビジネスを始めたばかりの個人事業主は実績が乏しく、集客で不利になりがちです。ホームページやSNSがあれば、潜在的な取引先や顧客に対して、効果的にアプローチできます。

また、自分が取り扱う製品の情報や魅力を伝えられるホームページを作成して、SNSと相互に連携させてこまめに情報発信すれば、信頼を得やすくなり顧客獲得につながるでしょう。

会計ソフト

開業して自分が事業主になると、税理士に依頼しない限り、日ごろの帳簿付けや確定申告を自分でしなければなりません。スムーズかつ正確に会計処理や確定申告を行うためには、会計ソフトがあると便利です。

多くの会計ソフトは、さまざまな口座とクレジットカードの明細を紐づけることが可能です。事業用口座と事業用クレジットカードを連携させ、さらに会計ソフトと紐づければ、自動で記帳できます。

会計処理がスムーズにできれば、自分の事業に多くのリソースを割けるようになり、結果、収益性や生産性の向上を期待できます。

開業でかかる費用負担を抑える方法

開業するには、設備投資や当面の運転資金などの費用がかかりますが、工夫すれば費用負担を抑えることが可能です。以下で、費用負担を抑える主な方法を紹介します。

補助金・助成金を活用する

国や市区町村では、創業支援や事業支援の補助金や助成金制度を設けていることがあります。申請から支給までに時間がかかりますが、金融機関からの借り入れと違って原則返済不要である点がメリットです。

たとえば、東京都中小企業振興公社は、東京都内で創業予定の個人または創業から5年未満の中小企業者などを対象に「創業助成金」を用意しています。賃借料・広告費・従業員人件費・市場調査・分析費など、創業初期に必要な経費の一部が助成の対象です。

ただし、利用要件や支給額は補助金・助成金ごとに異なり、申請期間が決まっている場合や予算枠に達し次第受付終了となる場合があります。国や自治体のサイトなどで最新の状況をチェックしましょう。

出典:東京都産業労働局「創業助成金(東京都中小企業振興公社)」

青色申告特別控除で税負担を減らす

青色申告特別控除は、所得金額から最大65万円の控除を受けられる制度です。所得税は、所得金額から控除額を差し引いた課税所得金額に税率をかけて計算されるため、控除額が多くなるほど所得税の負担を軽減できます。

55万円の青色申告特別控除を適用するためには、以下の要件を満たす必要があります。

55万円の青色申告特別控除の要件

- 不動産所得または事業所得を生ずべき事業を営んでいる(不動産所得のみの場合は、不動産貸付けが事業として行われている必要があります)

- これらの所得にかかる取引を正規の簿記の原則により記帳している

- 2の記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付する。また、この控除の適用を受ける金額を記載して、その年の確定申告期限までに当該申告書を提出する

出典:出典:国税庁「No.2072 青色申告特別控除」

出典:国税庁「No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分」

65万円の青色申告特別控除を適用するためには、加えて「e-Taxによる確定申告」または「仕訳帳・総勘定元帳の電子帳簿保存」の要件を満たさなければなりません。

青色申告で確定申告するには、申告をしようとする年の3月15日までに、青色申告承認申請書を提出する必要があります。その年の1月16日以後に新たに事業を開始した場合は、事業開始日から2ヶ月以内に提出しましょう。

また、会計ソフトを利用すれば、青色申告に必要な帳簿の作成が簿記の知識がない方でも簡単にでき、e-Taxの申請にも対応しているのでおすすめです。

出典:国税庁「No.2072 青色申告特別控除」

自宅で開業する

テナントを借りずに自宅で開業すれば、初期費用と運転資金を抑えられます。また、自宅でそのまま仕事に取りかかれるため、通勤などの移動時間が発生しないことで時間のやりくりがしやすくなります。

たとえば、社会保険労務士や行政書士、Webライターやプログラマーなどが、自宅で稼働できる職業に挙げられます。

個人事業主と法人の違い

開業する際、個人事業主と法人のどちらの形態で開業すべきかは、両者の違いを踏まえて検討しましょう。

個人事業主と法人の主な違いは以下の通りです。

個人事業主と法人の違い

- 税率の違い(所得税は5%~、法人税は15%~)

- 税制上の取り扱いの違い(経費計上できる費用の範囲、赤字の繰り越しができる年数)

- 法人の場合、赤字でも法人住民税均等割が最低でも7万円はかかる

課税所得額が同じでも、税率が低ければ納税額も少ないため、課税所得次第では法人ではなく個人事業主として開業するほうが税負担は軽くなります。利益(事業所得)が800万円を超えるかどうかが、個人事業主よりも法人のほうが税負担が軽くなる目安のひとつです。

法人は経費計上できる費用の範囲が広く、赤字の繰り越し年数が長くなるなど、税制上のメリットがいくつかあります。しかし、法人化するためには登記を始めとした手続きの手間がかかり、会社法の適用を受けるため厳格な事業運営が求められます。

開業直後で売上が小さいうちや、事務手続きの人手を十分に確保できないうちは、個人事業主として事業を運営したほうが負担を軽減できるでしょう。

【関連記事】

個人事業主と法人の違いは?13項目で比較した特徴とメリット・デメリットや法人化を選択するポイント

まとめ

個人事業主として開業するには、物件探しや資金調達、各種届出の提出など、さまざまな準備を行う必要があります。また、開業前に資金計画を立てることも大切です。開業準備にかかる費用だけでなく、開業後の当面の運転資金も準備しなければなりません。

必要な手続きや届出の種類は事業内容によって異なり、業種によっては許認可申請が必要になる場合があります。従業員を雇う場合は社会保険関係の手続きも必要になるため、期限までに各種手続きを行いましょう。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

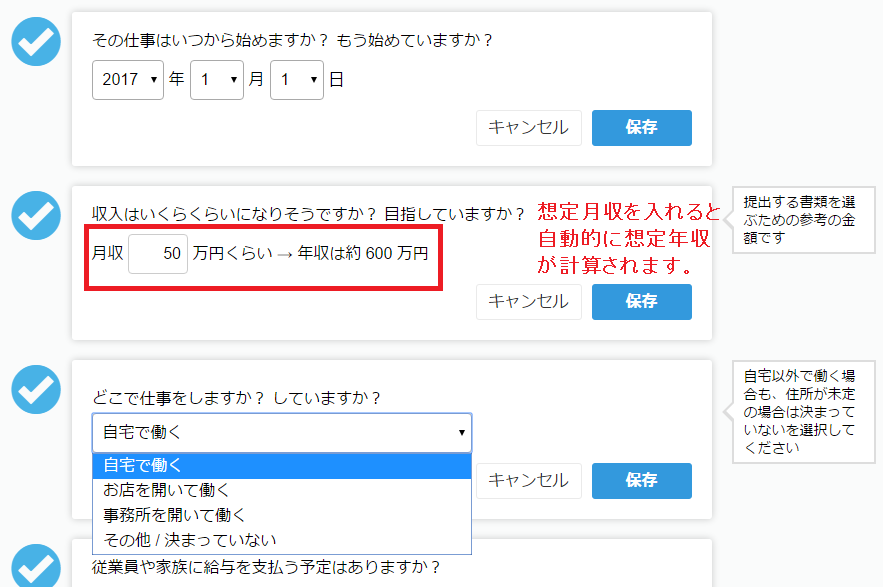

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

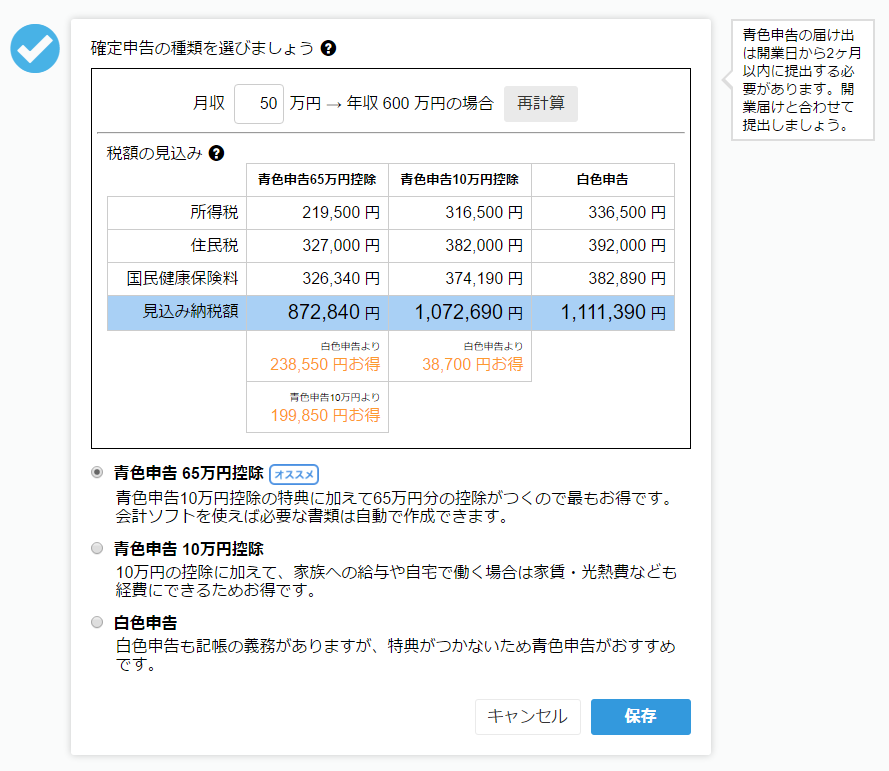

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

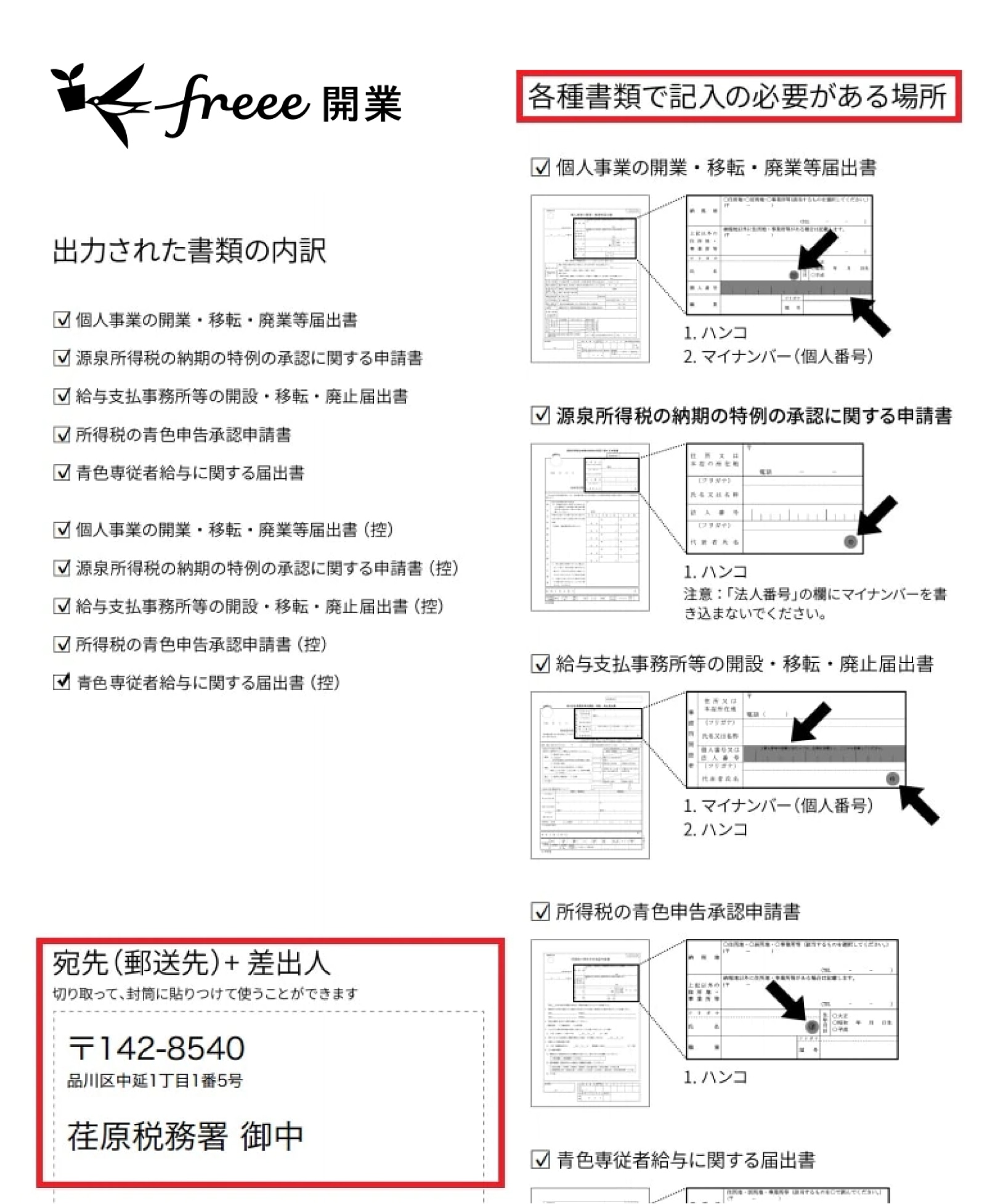

Step3:提出編

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

開業するには何が必要?

開業するには、事業内容の検討・物件探し・資金調達・設備や備品の準備・各種届出の提出・許認可申請などが必要です。

開業するときの流れや手順は、記事内「開業するまでの手順と流れ」をご覧ください。

開業資金はいくら必要?

開業するには、開業前の準備でかかる費用と当面の運転資金の2つの準備が必要です。

自宅開業する場合は、パソコン・机など基本的な事務用品など、数十万円の資金で開業できるケースもあります。

店舗を借りて事務所にする場合は、敷金・保証金や内装工事費用などで数百万円かかるケースもあります。

詳しくは、記事内「開業資金はいくら必要?」をご覧ください。

監修 安田亮(やすだ りょう) 公認会計士・税理士・1級FP技能士

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。