監修 安田亮 安田亮公認会計士・税理士事務所

個人事業主になるために必要な資格や経験はないため、誰でも個人事業主になれますが、自分に向いているかどうかは慎重に判断する必要があります。

個人事業主は自分の知識やスキル、営業力といった武器を使い収入を得なくてはいけません。会社員や公務員とは異なる心構えが必要となるため、向き不向きがある点に留意してください。

本記事では、個人事業主の特徴やメリット・デメリットなどを解説します。個人事業主になることを検討している方は、ぜひ参考にしてみてください。

目次

- 個人事業主とは

- 個人事業主とフリーランスの違い

- 個人事業主になれない人

- 副業禁止の企業に勤務している人

- 公務員

- 個人事業主になるメリット

- 事業開始までの手続きが簡単

- 自分のスキルアップをしながら節税ができる

- 自由な働き方ができる

- 成果を出せば収入増加につながりやすい

- 個人事業主のデメリット

- 会社員や法人よりも社会的信用度が低い

- 社会保険・労働保険に加入できない

- 一定の所得額を超えると法人よりも税率が高くなる

- 確定申告の諸手続きを自分で行う必要がある

- 個人事業主・自営業者に向いている人の特徴

- 専門的な知識やコミュニケーションスキルがある

- すべての責任を負う覚悟がある

- 常に学び続ける向上心がある

- 仕事のモチベーションを保てる

- 自分の裁量で仕事を進めたい

- 個人事業主・自営業者に向いていない人の特徴

- 保守的で安定を好む

- 主体性がない

- 自己管理ができない

- まとめ

- freee開業なら、税務署に行かずに開業届をかんたんに作成

- よくある質問

個人事業主とは

個人事業主とは、法人を設立せずに個人で事業を営んでいる人を指します。税務署へ開業届を提出することで誰でも個人事業主になれます。従業員の雇用の有無も問われません。

個人事業主は「事業者」であり、基本的に労働者に該当せず、労働法による保護を受けられません。そのため、労災保険と雇用保険へ加入できないという特徴があります。

個人事業主とフリーランスの違い

フリーランスは、特定の会社や団体に属さずに業務を行う人を指します。

立場ではなく「働き方」を意味する言葉であり、総務省ではフリーランスを「実店舗がなく、雇人もいない自営業主または一人社長であって、自身の経験や知識、スキルを活用して収入を得る者」と定義しています。

また、主業だけでなく副業でもフリーランスという働き方は該当します。

「個人事業主」は事業主としての立場を示しており、「フリーランス」は特定の会社や団体に属さない働き方を選択している人、と使い分けるのが一般的です。

出典:総務省「フリーランスの定義に関する本調査における取扱いと想定される質問への回答」

個人事業主になれない人

原則として、個人事業主になるための要件はないため、誰でも個人事業主になれます。

ただし、本業の規則等の関係で、副業として個人事業を始めることができない、または認められない場合もあるため、本業の規則を確認しておきましょう。

以下では、個人事業主になれない人について解説します。

副業禁止の企業に勤務している人

厚生労働省は原則として副業・兼業を容認する就業規則をモデルとして示していますが、中には副業禁止の企業も存在します。

副業が禁止されている企業に勤務している場合、副業として個人事業を始めてしまうと罰則を受ける可能性があるため注意が必要です。

ただし、企業の就業規則は法律ではないため、抵触しても法的な罰則は受けません。

出典:厚生労働省「副業・兼業の促進に関する ガイドライン わかりやすい解説」

公務員

公務員の副業は、国家公務員法や地方公務員法で制限されています。

国家公務員法の内容は下記です。

職員は、営利を目的とする私企業(以下「営利企業」という。)を営むことを目的とする会社その他の団体の役員等の職を兼ね、又は自ら営利企業を営んではならない。

地方公務員法の内容は下記です。

第38条 職員は、任命権者の許可を受けなければ、営利を目的とする私企業を営むことを目的とする会社その他の団体の役員その他人事委員会規則(人事委員会を置かない地方公共団体においては、地方公共団体の規則)で定める地位を兼ね、若しくは自ら営利を目的とする私企業を営み、又は報酬を得ていかなる事業若しくは事務にも従事してはならない。

公務員の場合、もし抵触すると法律に基づく命令に違反したことになり、懲戒処分を受ける可能性があります。

講演・執筆活動や家業の手伝いなども、一部で個人事業を行えるものの、規模が制限されています。そのため、基本的に公務員の身分を有しながら個人事業主になるのは現実的とはいえません。

個人事業主になるメリット

目指す職業ややりたい副業がある場合、個人事業主になることで得られるメリットがあります。

下記では個人事業主になることで得られる手続きや税金、働き方のメリットについて解説します。

事業開始までの手続きが簡単

個人事業主になる際には、税務署へ開業届を提出します。開業届は、郵送やオンライン、e-Taxで提出できます。

法人を設立する場合は、定款や法定費用を用意する必要があり、さまざまな手間と費用がかかります。内容によっては、司法書士に依頼するケースもあり、事業開始までに数万~数十万円の費用がかかることもあるでしょう。

その点、個人事業主は開業に費用がかからず、事業開始までのハードルが低いことがメリットのひとつです。

【関連記事】

開業届とは? 個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

個人事業主の開業届の提出に必要なものとは?必要書類の出し方や注意点も解説

自分のスキルアップをしながら節税ができる

個人事業主になれば、経費を使って節税ができます。

たとえば、セミナーや研修など売上を伸ばすために必要な研修費用は、業務に関連があれば経費として計上可能です。ほかにも契約先の接待や事業に関連するパソコンなどの費用も経費にできます。

青色申告やそのほか控除などを上手く活用することで、手取りを増やせるのは個人事業主のメリットです。

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

自由な働き方ができる

個人事業主は自らが事業主となるため、働く場所や時間などを自由に決められます。会社員や公務員のような規則・法律による縛りがなく、自由な働き方を実現できる点がメリットです。

仕事量や仕事相手の選択をはじめとした裁量も自分次第です。企業の社員としての働き方が向いていないと感じている場合、フリーランスや副業で行える仕事であれば個人事業主として働ける可能性があります。

成果を出せば収入増加につながりやすい

多くの会社員や公務員は、昇給の場面は限られており、優れた成果をあげても一気に収入が増加するケースは少ないでしょう。また、年功序列の企業だと、若い人は給与が低い水準になる傾向があります。

個人事業主の場合、自分自身が顧客から信頼を得て成果を出したり、高い付加価値を提供し取引先や顧客からの評価を得たりすることができれば、すぐに収入を上げることができます。

優れたスキルや知識を有している人や豊富なアイデアを出せる人は、個人事業主として働くほうが多くの収入を得られる可能性が高いでしょう。

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主のデメリット

個人事業主は、会社員や法人の代表者よりも社会的信用度が低くなりやすいなど、いくつかのデメリットもあります。

個人事業主のデメリットについて、下記でわかりやすく解説します。

会社員や法人よりも社会的信用度が低い

個人事業主は、会社員や法人よりも社会的信用度が低いのがデメリットです。

法人の設立は、会社法に基づいて手続きを行い、登記情報が一般に公開されるため実在の確認が容易であることから社会的信用が高いです。また会社員も、安定した給与を支払われている点や、身元の保証を会社が行ってくれる点から信用度が高いです。

一方で、個人事業主は税務署に開業届を出すだけで手続きが完了します。ハードルが低く誰でもなれるため、法人ほどの社会的信用度を得るのは難しくなります。

法人でしか契約できない企業があったり、ローンを組む際に審査に落ちたりなどのケースで苦労することもあるでしょう。

社会保険・労働保険に加入できない

個人事業主は健康保険や厚生年金保険に加入できないため、社会保障が薄くなりやすいデメリットがあります。

会社員や公務員は健康保険から傷病手当金や出産手当金が給付されますが、個人事業主の国民健康保険では支給されません。また、保険料が労使折半の会社員や公務員とは異なり、国民健康保険料を全額自己負担する必要があります。

加えて、会社員や公務員は国民年金と厚生年金の両方に加入できますが、個人事業主は国民年金のみの加入のため、将来受け取れる年金額が低くなる場合もあります。

さらに、個人事業主は労働者ではないため、原則として労働保険に加入できません。業務中にケガをしたときや収入がなくなり失業状態になったときも、給付を受けられないため注意しましょう。

一定の所得額を超えると法人よりも税率が高くなる

個人事業主は累進課税のため、所得税が最大で45%まで上がります。法人税の最大税率は23.2%なので、課税所得次第では法人よりも税負担が重くなる点に注意が必要です。

個人事業主は、課税所得が900万円から税率が33%になるので、年間の事業所得が700〜800万円を超えたころに、法人化を検討するとよいでしょう。税金を最適化するためにも、所得税と法人税の税率を理解することは大切です。

【関連記事】

法人化(法人成り)とは?メリットやデメリット、最適なタイミングについて徹底解説

出典:国税庁「No.2260 所得税の税率」

確定申告の諸手続きを自分で行う必要がある

個人事業主は、確定申告を自分で行わなければなりません。会社員や公務員は、年末調整や源泉徴収などを通じて税金の手続きを勤務先に任せられますが、個人事業主は帳簿作成から仕訳まで自分で行います。

会計や経理事務の経験がない方にとって、帳簿の作成や仕訳はなじみがなく、苦労する可能性があります。

きちんと会計業務を行わないと正確な確定申告ができません。税務調査を受けて後になって追徴課税となる事態を防ぐためにも、日ごろから帳簿の作成を意識しましょう。

自身でできない場合は税理士への依頼も可能です。ただしその場合でも資料などの整理はする必要があります。

個人事業主・自営業者に向いている人の特徴

専門的な知識やスキルを有している人や、営業力がある人は個人事業主に向いています。

個人事業主に向いている人の特徴を具体的に解説するので、自分が個人事業主に向いているかどうか判断する際の参考にしてください。

専門的な知識やコミュニケーションスキルがある

個人事業主は、自分のスキルや知識、営業力を武器にして業務を行います。専門性が高く希少価値の高い人材は、安定的に案件を受注できるでしょう。

誰にでもできる業務でお金を稼ごうとしても、いくらでも代わりがいる存在となってしまい、継続的に業務を任せてもらえず安定した収入を得られません。

また、お客様から依頼を受けた場合は案件内容についての対話を求められる場面が多く出てきます。そのため、スムーズに信頼関係を築くためのコミュニケーションスキルも必要です。

すべての責任を負う覚悟がある

個人事業主は事業に関するすべての責任を負う必要があるため、相応の責任感がなければ務まりません。

事業が成功するか失敗するかは自分次第となるため、必然的にすべての責任を負う覚悟が求められます。何事も自分の責任として受け止め、改善するために行動できる人は個人事業主に向いているといえます。

責任感をもって仕事をすれば、顧客や取引先との信頼構築もスムーズに進むでしょう。人脈の形成と拡大は事業の発展につながる可能性があるため、責任感をもって目の前に仕事に取り組みましょう。

常に学び続ける向上心がある

個人事業主は、常に学び続ける向上心をもつ必要があります。

AI技術が発展しているように、社会の状況は目まぐるしく変わります。学ぶことに積極的に取り組み、向上心をもって自分の人材価値を高めていくことが大切です。

時代の変化に適応することで、自分の知識やスキルを向上させ、事業主として多くの付加価値を生み出せます。そのため、新しい技術や社会情勢の変化に対して柔軟に対応できる人は、個人事業主として長く成功できる可能性があります。

仕事のモチベーションを保てる

個人事業主は、仕事を進めるかどうかはすべて自分次第です。自分の裁量でメリハリをつけられますが、仕事に取り組む際にはモチベーションを保たなければなりません。

自己管理をきちんと行い、モチベーションを保てる人は、優れた成果を出して顧客や取引先を満足させられるでしょう。その結果、多くの仕事を任せてもらえて、収入の増加につながります。

自分の裁量で仕事を進めたい

自分で創意工夫をしながら、自分の裁量で仕事を進めたいと考えている人は個人事業主に向いています。組織の中で働いていると、よいアイデアが浮かんでも採用されず、不満を感じる場面があるかもしれません。

個人事業主は自分の責任で仕事を進められるため、新しいアイデアを積極的に取り入れられます。また、意思決定だけでなく働く時間や場所など、職場の環境も自分で決められます。

たとえば、勤務先が保守的で自分のアイデアを自由に提案できない状況に悩んでいる場合、すべてを自分で決められる個人事業主に向いている可能性が高いでしょう。

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

個人事業主・自営業者に向いていない人の特徴

個人事業主は背負う責任が大きいため、すべての人が個人事業主に向いているわけではありません。

保守的な思考の人や自己管理が苦手な人は、個人事業主に向かないでしょう。

保守的で安定を好む

個人事業主は、自分で仕事を受注しないと収入を得られません。また、高い収入を得るには高い付加価値を提供する必要があります。

「決まった給与を受け取れたほうが安心できる」という人は、個人事業主に向かない可能性が高いです。

個人事業主は収入が不安定になりやすいため、リスク耐性がない人も個人事業主の働き方にはストレスを感じると考えられます。

主体性がない

個人事業主として仕事を得るには、主体的に動く行動力と学ぶ意欲が必要です。主体性がない人はなかなか仕事を得られず、収入を得られません。

また、自分の知識や経験をアピールする営業力や提案力も求められるため、主体的に動けない人は個人事業主として成功しづらいでしょう。

個人事業主には、顧客や取引先を満足させるためにはどのように行動すればよいかを自分で考え、実際に行動する主体性が求められます。

自己管理ができない

自己管理ができない人は、計画的に仕事を進められず顧客や取引先に迷惑をかけてしまう可能性が高いです。体調管理やスケジュール管理ができない人は、個人事業主に向かないと考えられます。

個人事業主は仕事の裁量が広いメリットがある反面、すべてを自分で管理しなければなりません。

会社員や公務員よりも自らが率先して、主体性をもって仕事をする場面が多くあるため、主体性に自身がない人は会社員や公務員のほうが合っている可能性が高いでしょう。

まとめ

一部の会社員や公務員を除いて、個人事業主になれない人は存在しません。税務署で開業届を提出するだけで、個人事業主になれます。

個人事業主は法人を設立するよりも手軽に事業を始められるうえに、自由な働き方を実現できます。成果が収入につながりやすいメリットがあるため、仕事の自由度や収入の上がりやすさを重視している方は、個人事業主を目指すこともよいでしょう。

いきなり独立して個人事業主になることにリスクを感じる人は、副業から始めることも可能です。

個人事業主を目指している方は、メリットとデメリットを理解し、自分に向いているかどうかを客観的に分析してみてください。

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

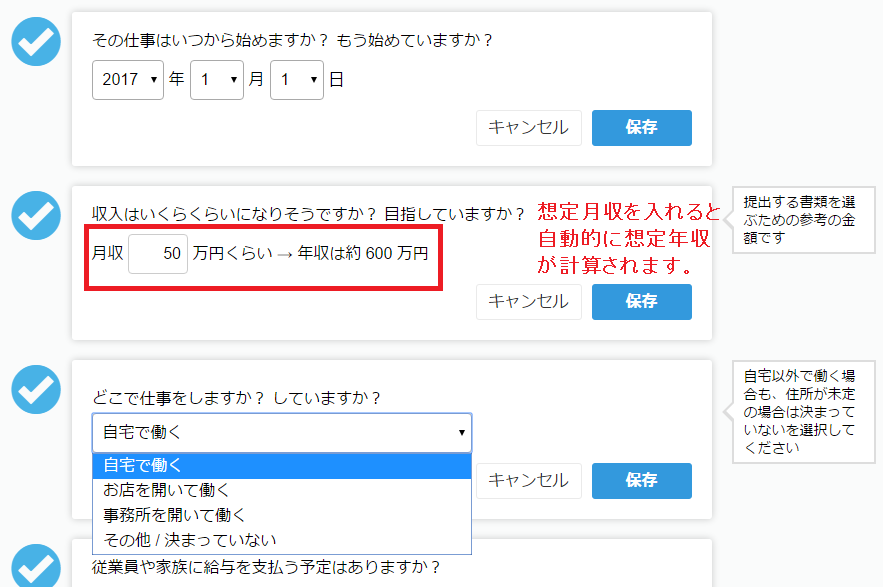

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

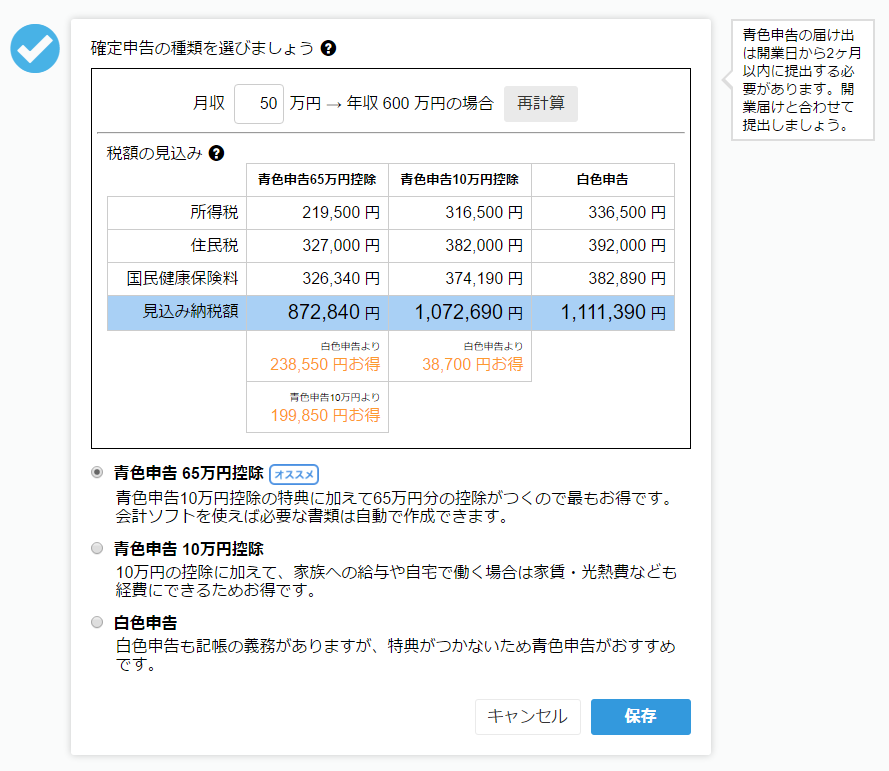

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

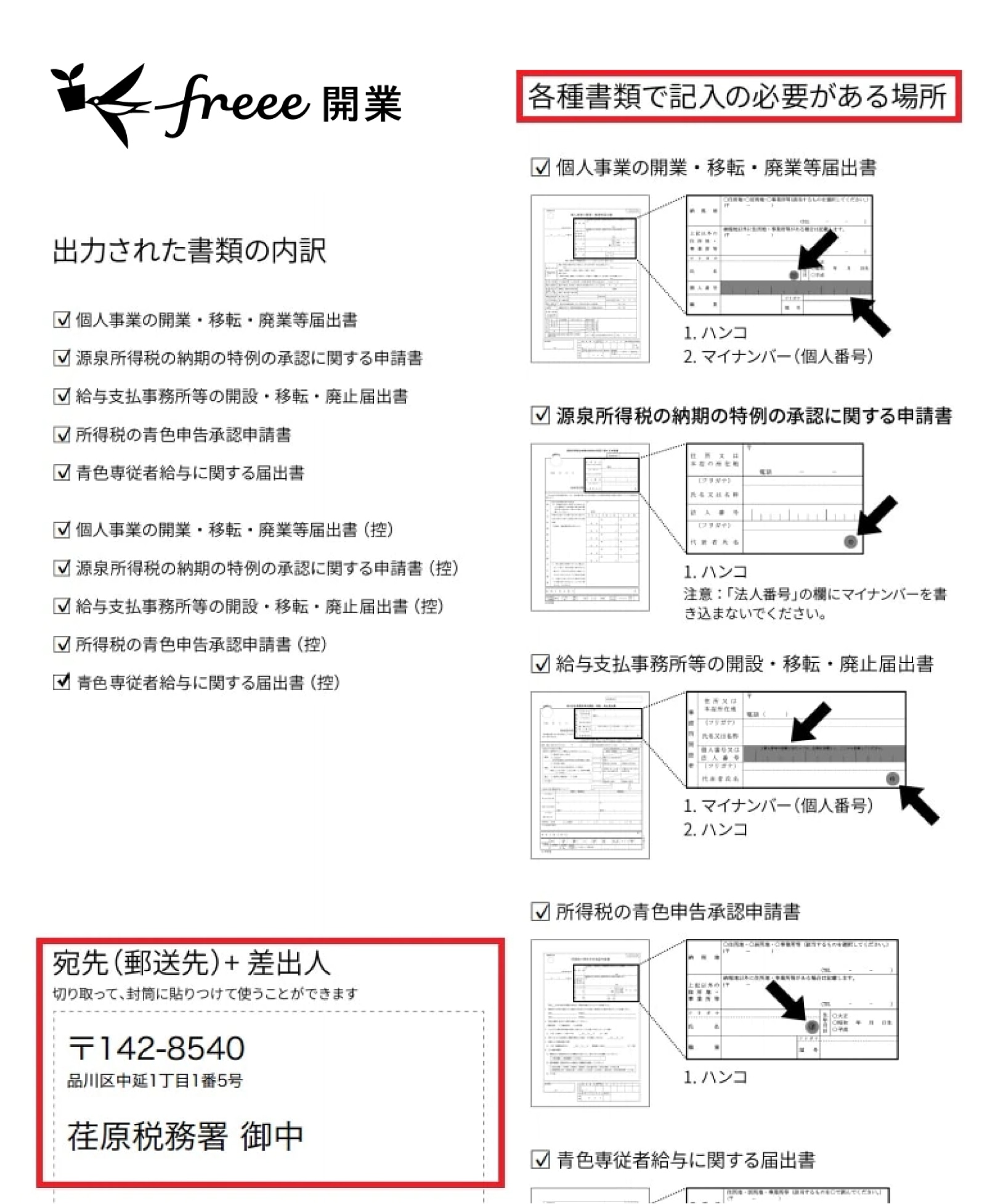

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

個人事業主になれない人はいる?

副業が禁止されている企業に勤めている人や、公務員の人は個人事業主になれません。個人事業主になるには、副業可能な企業へ転職するか、専業で個人事業主になる必要があります。

特に公務員は法律で禁止されているため、基本的に個人事業主になれないと考えるべきでしょう。

個人事業主に向かない人を詳しく知りたい方は「個人事業主になれない人」をご覧ください。

個人事業主に向いている人の特徴は?

専門的な知識やコミュニケーションスキルがあり、高い付加価値を生み出せる人は個人事業主に向いています。

他にも、すべての責任を自分で背負う覚悟がある人・常に学び続ける向上心がある人・自分の裁量で仕事を進めたい人なども個人事業主に向いている可能性が高いでしょう。

個人事業主に向いている人の特徴について詳しく知りたい方は「個人事業主・自営業者に向いている人の特徴」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。