監修 安田亮 安田亮公認会計士・税理士事務所

個人事業主で課税事業者となっている場合は、消費税の確定申告をして納税する必要があります。これは、2023年10月1日より開始したインボイス制度により、初めて課税事業者となった個人事業主も対象です。

なお、消費税を納税するためには確定申告が必要です。所得税の確定申告とは異なるため注意しましょう。

本記事では、個人事業主で消費税の納税が必要なケースと免除されるケース、状況にあわせた計算方法などを詳しく解説します。

目次

- 消費税とは

- 個人事業主で消費税の納税が必要・不必要なケース

- 個人事業主で消費税の納税が必要なケース

- 個人事業主で消費税の納税が免除されるケース

- 個人事業主に消費税が課税されるタイミング

- 課税方式ごとの消費税の計算方法

- 原則課税方式

- 簡易課税方式

- 2割特例

- 消費税の申告方法と納税までの流れ

- 消費税の申告方法

- 個人事業主の申告期限は3月31日

- 消費税の納付方法

- 消費税の中間申告方法

- 消費税の精算仕訳の方法

- 消費税の仕訳の際の勘定科目

- 税込経理方式

- 税抜経理方式

- 消費税の申告期限を過ぎた場合のペナルティ

- 個人事業主が消費税を節税するポイント

- 売上を抑え経費を適切に活用する

- 事業にあわせて課税方式を選択する

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

消費税とは

消費税とは、消費者が負担し、事業者が納税する税金です。消費税は、ほとんどの取引やサービスの提供において課税されます。

また、間接税とは、税金の納税者と税金を負担する担税者が異なる税金を指します。消費税のほか、酒税やたばこ税、関税や印紙税などです。

たとえば、コンビニで商品を購入する際、表示価格には税抜金額と税込金額が記載されています。商品の値段自体は税抜金額ですが、実際に支払うのは消費税を加えた税込価格となります。

このように商品購入や、サービス利用時には、消費税が加算された金額を支払うのが一般的です。なお、現在の消費税率は複数税率が用いられており、10%と軽減税率の8%となっています。

出典:国税庁「No.6102 消費税の軽減税率制度」

消費税の対象となる取引とそうでない取引については、別記事「消費税申告のやり方とは?計算方法や申告方法について解説」をあわせてご確認ください。

個人事業主で消費税の納税が必要・不必要なケース

消費税は本来消費者が納めるものですが、個人事業主である取引先から消費税を売上とあわせて預かる場合は、代わりに納税する義務(間接税)が生じます。

ただし、消費税はある一定の条件において納税が義務付けられるため、必ず納めなければいけないものではありません。以下では、個人事業主で消費税の納税が必要なケースと免除されるケースを紹介します。

個人事業主で消費税の納税が必要なケース

個人事業主で消費税の納税が必要なのは、課税事業者である場合です。課税事業者とは、以下を指します。

個人事業主で消費税の納税が必要なケース

- 基準期間における課税売上高が1,000万円を超える者

- 適格請求書発行事業者に登録している者

- 特定期間における課税売上高および給与支払が1,000万円を超える者

上記のいずれかに該当すれば、原則として消費税の納税が義務付けられます。

これまでは、基準期間の売上高もしくは特定期間における課税売上高および給与支払額の両方がが1,000万円を超える場合、課税事業者となる要件でした。

しかし、インボイス制度開始により、基準期間の売上高が1,000万円以下、かつ特定期間における課税売上高または給与支払額のいずれかが1,000万円以下の個人事業主も「適格請求書発行事業者の登録申請書」を提出し、課税事業者になるケースが増えました。

なお、基準期間は1月1日から12月31日までを指し、特定期間はその年の前年の1月1日から6月30日までを指します。

出典:国税庁「No.6501 納税義務の免除」

個人事業主で消費税の納税が免除されるケース

個人事業主で消費税の納税が免除されるのは、免税事業者である場合です。免税事業者に該当するのは、以下のような個人事業主です。

個人事業主で消費税の納税が免除されるケース

- 基準期間における課税売上高が1,000万円以下の者

- 適格請求書発行事業者に登録していない者

- 特定期間(前年の1月1日から6月30日まで)における課税売上高または給与支払額が1,000万円以下の者

なお、個人事業主の基準期間はその年の2年前のことを指します。

たとえば、2022年の売上高が1,000万円以下の場合は2024年の消費税納税を免除され、1,000万円を超える場合は2024年に消費税の納税が必要です。

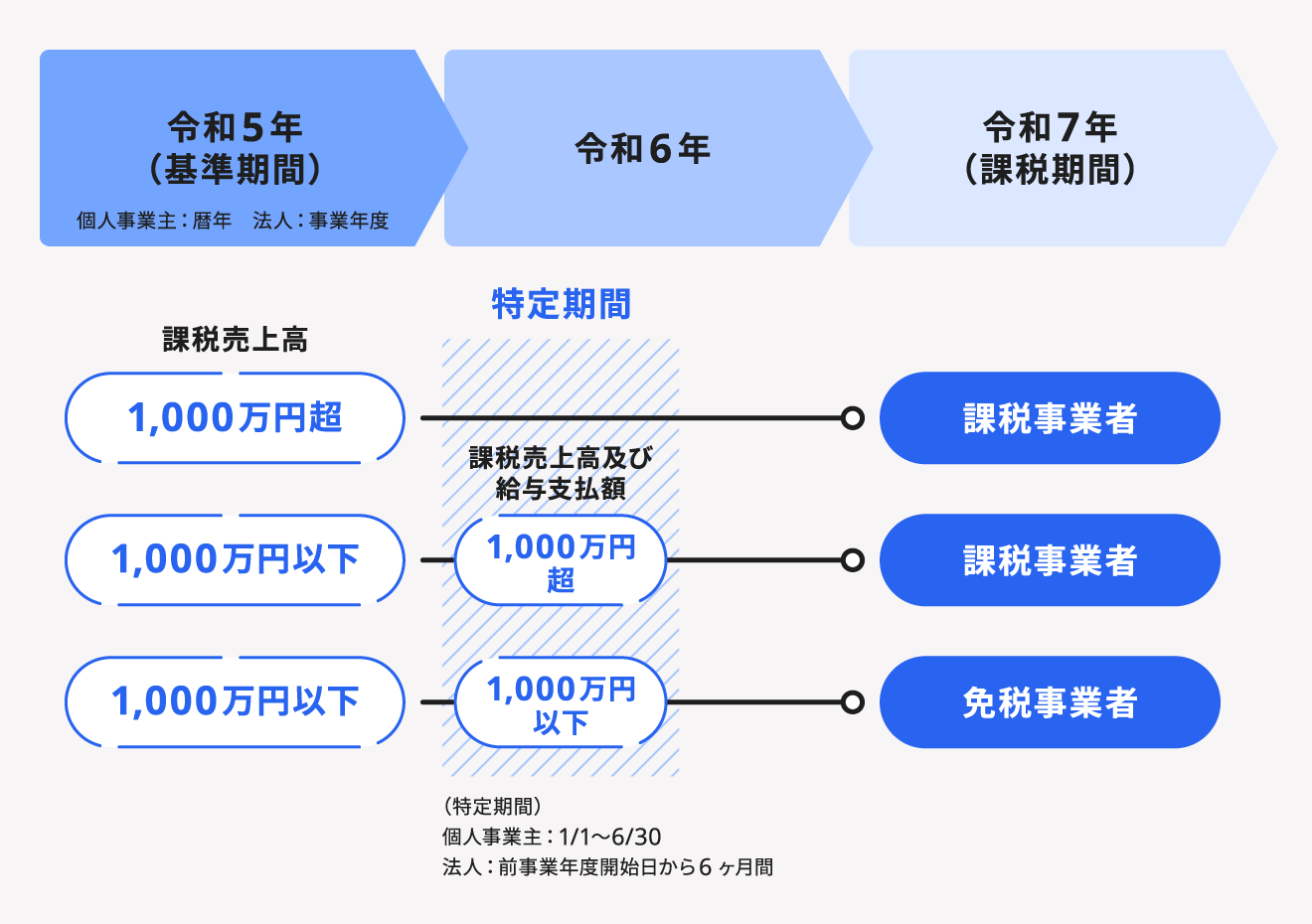

個人事業主に消費税が課税されるタイミング

個人事業主に消費税が課税されるタイミングは基準期間と特定期間で異なり、これらの期間における売上高によって決まります。

具体的には、基準期間の課税売上高が1,000万円以下であっても、特定期間(その年の前年の1月1日から6月30日までの期間)における課税売上高および給与支払額が1,000万円を超えた場合は、その課税期間において課税事業者となります。

課税事業者に該当する場合は、課税事業者として登録する義務があるため、税務署に届出を提出しましょう。詳しくは、別記事「消費税の課税事業者と免税事業者とは?仕組みやインボイス制度導入の影響を解説」をあわせてご覧ください。

課税方式ごとの消費税の計算方法

消費税を計算する方法は、原則課税方式・簡易課税方式・2割特例の3種類です。これらの方法は、個人事業主の売上高や適格請求書発行事業者への登録状況などによって、選択すべきものが変わります。

特に、2023年10月1日からインボイス登録したことによって課税事業者になった個人事業主は2割特例が適用できるため、状況に応じて選択しましょう。

原則課税方式

原則課税方式は、1年間に預かった消費税から事業主が実際に支払った消費税を差し引いて納付額を求める方法です。一般課税方式や本則課税方式と呼ばれることもあります。

原則課税方式を用いた消費税の計算式は以下の通りです。

納税する消費税額 = 預かった消費税 - 支払った消費税

売上高が1,100万円(税込)、仕入等の経費にかかった金額が660万円(税込)の場合、原則課税方式で納付額を求めると以下のようになります。※消費税率は10%とする

- 売上高にかかる消費税:100万円

- 仕入等の経費にかかった金額の消費税:60万円

1,000,000(円) - 600,000(円) = 400,000(円)

納付する消費税額 = 40万円

なお、現在は複数税率が用いられているため、消費税10%の取引と8%の取引に分けて計算しなければならない点に注意してください。

仕入等の経費が多かったり、設備投資などによる支出が多かったりする場合は、消費税の還付が受けられる場合があるため、原則課税方式を選択しましょう。

【関連記事】

消費税還付を受ける条件とは?申告・仕訳方法や必要書類について解説

簡易課税方式

簡易課税方式とは、売上高の消費税額に業種に応じたみなし仕入率をかけて、売上高の消費税額から差し引く方法です。

実際の仕入金額を計算する必要がないため、計算を簡単に行えます。ただし、簡易課税方式を選べるのは、基準期間の課税売上高が5,000万円以下の事業者のみです。

簡易課税方式を用いた消費税の計算式は、以下の通りです。

納税する消費税額 = 預かった消費税額 - (預かった消費税額 × みなし仕入率)

卸売業で売上高が1,100万円(税込)であった場合、簡易課税方式で納税額を求めると以下のようになります。

- 売上にかかる消費税:100万円

- みなし仕入率:90%

1,000,000(円)-(1,000,000(円)× 0.9)= 100,000(円)

納税する消費税額 = 10万円

なお、業種ごとのみなし仕入率は以下の表を参考にしてください。

| 業種 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業・農業・林業・漁業) ※農業・林業・漁業は飲食に関連する場合のみ | 80% |

| 第3種事業(農業・林業・漁業・鉱業・建設業・製造業・電気業等) ※農業・林業・漁業は飲食に関連しない場合 | 70% |

| 第4種事業(飲食店業等) | 60% |

| 第5種事業(運輸通信業・金融業・保険業・サービス業) | 50% |

| 第6種事業(不動産業) | 40% |

売上高が少なく経費の数が多い個人事業主は、消費税額を簡単に計算できる簡易課税方式で納税額を計算すると申告の手間が減ります。また、インボイス以前から課税事業者で、売上高が1,000万円以下の個人事業主にも向いています。

簡易課税制度についての詳細は、別記事「インボイス制度で簡易課税制度はどうなる?新たに課税事業者になる場合の軽減措置についても解説」をご覧ください。

2割特例

2割特例は、2023年10月1日より始まったインボイス制度のために課税事業者となった場合に適用できる経過措置です。2割特例では納税額の8割が控除となり、実際の負担額が2割で済むメリットがあります。

2割特例を用いた消費税額の計算式は、以下の通りです。

納付する消費税額 = 売上にかかる消費税 - (売上にかかる消費税 × 80%)

消費税率10%の売上高が550万円(税込)であった場合、2割特例で納税額を求めると以下のようになります。

- 売上にかかる消費税:50万円

500,000(円) - (500,000(円) × 0.8 )= 100,000(円)

納付する消費税額 = 10万円

このように、納付すべき消費税額を大幅に軽減できるため、売上高の少ない新しく課税事業者となった個人事業主は、2割特例を選択すると有利なケースが多くなります。

ただし、軽減措置期間の控除率は3年ごとに変化する仕組みで、2割特例が適用できるのは2026年9月30日までの課税仕入のみです。2026年10月1日から2029年9月30日までの控除は5割となり、2029年10月1日以降、経過措置は終了します。

経過措置終了後は簡易課税方式か原則課税方式で計算する必要があるため、あらかじめ理解しておきましょう。

出典:国税庁「5 経過措置 (免税事業者等からの仕入れに係る経過措置) 」

消費税の申告方法と納税までの流れ

消費税の申告が必要な個人事業主は、申告が必要な年の3月31日までに確定申告を行い、納税しなければなりません。具体的な申告手順や必要な書類、消費税の納付方法を確認しましょう。

なお、消費税の申告方法の詳細は以下の記事でも詳しく解説していますので、ご確認ください。

【関連記事】

消費税の確定申告のやり方は?計算方法や申告方法について解説

消費税の申告方法

消費税の申告は、以下の手順で行います。

消費税の申告手順

- 消費税申告書を用意する

- 申告時に添付が必要な書類を用意する

- 期限内に申告する

まずは、消費税申告書を用意してください。消費税申告書は、国税庁のウェブサイト・確定申告書等作成コーナー・税務署窓口で入手できます。

消費税申告書は、原則課税方式用と簡易課税方式用の2種類があります。2割特例で申告する場合は、どちらかの申告書を選んで第一表の「税額控除に係る経過措置の適用(2割特例)」欄に丸をつけて提出してください。

また、消費税の申告時には、以下の添付書類を用意する必要があります。それぞれの課税方式にあわせた必要書類について、解説します。

出典:国税庁「消費税及び地方消費税の申告書・添付書類等」

出典:国税庁「2割特例用 消費税及び地方消費税の確定申告の手引き」

必要書類の数は多くありませんが、正しく申告しなければ修正が必要になる場合もあるので注意しましょう。詳しくは別記事「消費税の確定申告のやり方は?計算方法や申告方法について解説」をあわせてご確認ください。

個人事業主の申告期限は3月31日

消費税申告書を用意し、添付書類も揃ったら、消費税の申告を行います。個人事業主の消費税の確定申告期限は、翌年3月31日です。

消費税の申告は、管轄の税務署への直接提出・郵送・e-Taxのいずれかの方法で行います。期限内に必ず申告しましょう。

消費税の納付方法

消費税の確定申告が完了したら、決まった税額を納付します。消費税の納付方法は、以下の通りです。

消費税の納付方法

- 振替納税

- ダイレクト納付(e-Taxによる口座振替)

- インターネットバンキング等

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付(QRコード)

- 現金での納付

消費税の確定申告後に、税務署から納付書や納税通知書が送られてくることはありません。必ずご自身で納税額を確認し、上記のいずれかの方法で納付してください。

消費税の中間申告方法

前年度の納税額(国税部分のみ)が48万円を超える場合は、中間申告が必要です。中間申告とは、納税する予定金額の一部を課税期間内に分割して納税しなければならない制度です。

毎年、税務署から中間納付税額を記載した「消費税及び地方消費税の中間申告書」「納付書」が送付され、送付された中間申告書に必要事項を記入して提出し、消費税・地方消費税を納付します。下の表は、令和5年を例とした消費税額ごとの中間申告回数や期限、納付税額です。

| 令和5年分の確定消費税額 | 中間申告・納付の回数 | 中間納付税額 | 申告・納付期限 |

|---|---|---|---|

| 48万円超 400万円以下 | 年1回 | 令和5年分の確定消費税額の12分の6の消費税額とその78分の22の地方消費税額 | 令和6年9月2日(月) |

| 400万円超 4,800万円以下 | 年3回 | 令和5年分の確定消費税額の12分の3の消費税額とその78分の22の地方消費税額 | (振替納税利用の場合の振替日) 令和6年9月30日(月) |

| 4,800万 | 年11回 | 令和5年分の確定消費税額の12分の1の消費税額とその78分の22の地方消費税額 | 国税庁ホームページの「中間申告分の納期限及び振替日について」をご確認ください。 |

なお、確定消費税額が48万円以下の個人事業主でも、任意の中間申告書を提出する旨の届出書を提出すれば自主的に中間申告できます。また、期中の業績が悪化している場合には、仮決算による計算を行った中間申告も可能です。

ただし、この計算により出たマイナス分については還付の対象とはならないため注意する必要があります。

消費税の精算仕訳の方法

消費税の納付義務がある個人事業主は、消費税の金額をきちんと把握するとともに、正しく精算仕訳をしなければなりません。仕訳の際に使う勘定科目や、税込経理方式と税抜経理方式の仕訳方法の違いについて確認しましょう。

消費税の仕訳方法や記帳例については、以下の記事でも詳しく解説しているため、参考にしてください。

【関連記事】

消費税仕訳の勘定科目は?経理方式やインボイス等による会計処理の注意点を解説

消費税の仕訳の際の勘定科目

消費税の仕訳で使用される勘定科目は、主に以下の5つです。

消費税仕訳の勘定科目

- 仮受消費税

- 仮払消費税

- 未払消費税

- 未収消費税

- 租税公課

仮受消費税と仮払消費税は、税抜経理方式で仕訳をする場合に使われる勘定科目です。仮受消費税は売上高などにかかる消費税分に、仮払消費税は仕入れや経費支出にかかる消費税分に使われます。いずれもすでに支払ったり、預かったりしている消費税分についてです。

未払消費税は、決算時に仮払消費税と仮受消費税を相殺した結果、納付すべき消費税がある場合に計上します。税込経理方式と税抜経理方式の両方に使われるのが特徴です。一方、未収消費税は仮払消費税と仮受消費税を相殺した結果、還付を受けるべき消費税がある場合に計上します。未収消費税は、税抜経理方式に使われる勘定科目です。

租税公課は、納付した消費税額を経費として計上するために使う勘定科目です。税込経理方式を用いる場合に、租税公課を勘定科目として使用できます。

税込経理方式

消費税の仕訳は、税込経理方式と税抜経理方式のいずれかで行います。税込経理方式は、取引金額に消費税を含めて会計処理をする方法です。お取引ごとに金額を分ける必要がないため、会計処理の手間を抑えたい場合に便利です。

以下では、税込1万1,000円の商品を仕入れて税込2万2,000円で販売したケースを例に、原則課税で税込経理方式を採用した場合の仕訳方法を紹介します。

仕入時

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 1万1,000円 | 現金 | 1万1,000円 |

販売時

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 2万2,000円 | 売上高 | 2万2,000円 |

決算時

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 1,000円 | 未払消費税 | 1,000円 |

納付時

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払消費税 | 1,000円 | 現金 | 1,000円 |

税込経理方式では、仕入時や販売時の金額をそのまま記帳に用いることができます。ただし、消費税率が10%の場合と8%の場合で帳簿上の判断が難しくなることもあるため、注意して確認しましょう。

税込経理方式

税抜経理方式は、取引金額から消費税を除いた本体価格と消費税を分けて会計処理をする方法です。消費税額が可視化されるので、納税額を把握しやすいのがメリットです。一方、お取引ごとに本体価格と消費税を分けなければならないので、会計処理に手間がかかります。

以下では、税込1万1,000円の商品を仕入れて税込2万2,000円で販売したケースを例に、原則課税で税抜経理方式を採用した場合の仕訳方法を紹介します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 1万円 | 現金 | 1万1,000円 |

| 仮払消費税 | 1,000円 | ||

販売時

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 2万2,000円 | 売上高 | 2万円 |

| 仮受消費税 | 2,000円 | ||

決算時

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税 | 2,000円 | 仮払消費税 | 1,000円 |

| 未払消費税 | 1,000円 | ||

税抜経理方式は記帳の手間はかかるものの、消費税額がわかりやすいのがメリットです。期中でも納税額を把握しやすいので、あらかじめ納税額を知っておきたい場合に役立ちます。

消費税の申告期限を過ぎた場合のペナルティ

消費税の申告は、申告が必要な年の3月31日までが期限です。万が一申告期限を過ぎてしまうと、ペナルティとして以下の附帯税が課せられる恐れがあります。

| 附帯税 | 詳細 |

|---|---|

| 延滞税 | 期限から遅れた日数分課せられ、期限翌日から2ヶ月を基準に税率が異なる 出典:国税庁「延滞税の割合」 |

| 無申告加算税 | 納税すべきであった税額に対し、50万0,000円までは20%、それ以上は30%が課せられる 出典:国税庁「確定申告を忘れたとき」 |

| 過少申告加算税 | 納めた納税額よりも少ない額を納めており、修正申告よりも前に税務署から調査・更正の連絡があった場合に課せられる 出典:国税庁「確定申告を間違えたとき」 |

| 重加算税 | 特に悪質だと判断された場合に課せられる 期限内申告できれば納付すべき税額の35%、期限後申告となると40%となる |

これらのペナルティは、納税すべき消費税額が少ない場合でも課せられてしまう場合があるため、注意が必要です。

個人事業主が消費税を節税するポイント

個人事業主は、できる限り支払う税金を抑えて事業に余裕をもたせたいでしょう。消費税を抑えるには、以下の節税ポイントを意識してみてください。

個人事業主が消費税を抑える節税ポイント

- 売上を抑え経費を適切に活用する

- 事業にあわせて課税方式を選択する

税金の払い過ぎは事業継続にも影響するため、節税ポイントは抑えておきましょう。

売上を抑え経費を適切に活用する

適格請求書発行事業者ではない個人事業主が消費税を納めなければならないのは、基準期間や特定期間において、課税売上高が1,000万円を超えた場合のみです。

そのため、課税売上高を1,000万円以下に抑えて経費を適切に使用できれば、消費税を納税する義務はなくなります。休業などにより売上の調整が可能な場合は、調整することで節税につながる可能性があります。

事業にあわせて課税方式を選択する

消費税の納税額は、原則課税方式と簡易課税方式のどちらかで計算することが一般的です。

上述したように、原則課税方式は1年間に預かった消費税から事業主が実際に支払った消費税を差し引いて納付額を求める方法です。一方の簡易課税方式は、売上の税額に業種ごとに定められた「みなし仕入率」を掛け、経費の税額計算をして納税額を求めます。

たとえば、小売業を経営していて売上高にかかる消費税が160万円、経費にかかった消費税が80万円となったときの納付額は、以下の通りです。

※小売業のみなし仕入れ率は80%

| 課税制度 | 消費税額の計算式 | 納税額 |

|---|---|---|

| 本則課税方式 | 売上にかかる消費税額-仕入にかかる消費税額 160万(円) - 80万(円) = 80万(円) | 80万(円 |

| 簡易課税方式 | 売上にかかる消費税額-(売上にかかる消費税額 × みなし仕入率) 160万(円) - (16万(円) × 0.8 ) = 32万円 | 32万(円) |

このように、納税額は原則課税方式や簡易課税方式の計算方法によって変わり、業種・業績によっても変わります。ただし、一概にどちらが節税できるとは言えないため、自身の状況にあわせて計算方法を選択しましょう。

なお、上述の通り2023年10月1日より課税事業者となった個人事業主は、2割特例が適用できます。2割特例を使った消費税額を計算すれば、自動的に8割控除となるので原則課税方式や簡易課税方式よりも納税額が低くなる可能性が高くなります。

まとめ

個人事業主には、事業主として消費税を納税する義務があります。ただし、これは課税事業者となっている個人事業主に課せられている義務で、免税事業者である場合は消費税を納税する必要はありません。

課税事業者となる要件は、基準における課税売上高が1,000万円超である、または特定期間における課税売上高および給与支払額が1,000万円超であるか、適格請求書発行事業者に登録しているかに該当する場合です。課税事業者の場合は、適切な仕訳方法によって会計処理を行い、期限までに申告および納税を行わなければなりません。

納税額は自身で計算する必要があり、特にインボイス制度に対応するために今年から課税事業者となった個人事業主は軽減措置が適用できるため、自身にとって有利な方法を選択し、節税に努めましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

個人事業主が消費税を免除されるには?

個人事業主が消費税の納税を免除されるには、免税事業者である必要があります。ただし、基準期間における課税売上高が1,000万円を超えると消費税の納税は必須となるので、売上高は正しく計算しましょう。

詳しくは記事内「個人事業主で消費税の納税が免除されるケース」をご覧ください。

個人事業主の消費税はいくらですか?

個人事業主の消費税額は、利用している計算方法が原則課税なのか簡易課税なのか2割特例なのかで異なります。計算方法は業種や売上高などに応じて選ぶ必要があるため、それぞれの特徴を参考にして選択しましょう。

詳しくは記事内「課税方式ごとの消費税の計算方法」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。