監修 北田 悠策 公認会計士・税理士

独立開業を成功させるには、スキルや経験も大切ですが、事業の選び方や注意点を知っておくことも重要です。

たとえば、店舗を構えずにオンラインで商品を販売できる事業の場合、初期費用の負担を抑えられるため独立開業に向いています。特別なスキルがなくても、フランチャイズ加盟店として事業を始めることも可能です。

本記事では、独立開業しやすい仕事のポイントや事業を始めるまでの手順を解説します。円滑に開業するうえで注意すべき点についても説明するため、ぜひ参考にしてください。

目次

開業届をかんたん・無料で作成するならfreee開業

freee開業は開業届を無料で作成できます。

書類はオンラインでの提出が可能!税務署へ出向かずに手続きまで完結でき、忙しい方にもおすすめのサービスです。

独立開業とは?

独立開業とは、個人で事業や法人を立ち上げることです。

「事業を興す」という点では「独立起業」と類似していますが、「起業」の場合、ベンチャー創業や法人設立を指すことが一般的です。

「独立開業」は、会社を辞めて自分で個人事業を興す場合に使われることが多いです。個人事業主として開業する場合、開業届を所轄の税務署に提出する必要があります。

独立開業の事業形態は、以下のようにさまざまです。

事業形態の例

- フランチャイズでコンビニを経営する

- デザイナーとして個人で仕事を請け負って働く

- 自社製品をオンラインのプラットフォームなどで販売する

独立する際、どのような職種・事業内容で開業するのかを事前に検討しましょう。

独立開業におすすめの仕事

独立開業を成功させるためには、事業内容の選定が重要です。

初めて開業する人は、初期費用を抑えやすい事業や、自分のスキルや人脈を活用できる事業を選ぶとよいでしょう。なお、フランチャイズに加盟すれば、最初から特別なスキルや経営ノウハウがなくても独立開業が可能です。

以下、事業を選ぶ際のポイントを詳しく解説します。

初期費用が抑えられる仕事

独立開業するうえで欠かせないのは「資金」です。独立して事業を始める際、主に以下の3つの資金が必要です。

| 項目 | 内容 |

|---|---|

| 開業資金 | 設備の購入費や開業手続きに必要な諸費用などの「初期費用」 |

| 運転資金 | 事業を継続するための光熱費や仕入代金などの費用 |

| 当面の生活費 | 事業が安定するまで生活を支えるための費用 |

開業直後は収入が安定しないケースも多いため、初期費用を抑えられる事業は、資金繰りの負担を減らす点で独立開業に適しています。

たとえば、店舗や事務所を構えて事業を始めるよりも、オンラインやスマートフォンで対応できる事業のほうが大幅にコストを削減できます。

初期費用を抑えられる事業の例は、以下の通りです。

| 事業例 | 初期費用を抑えられる理由 |

|---|---|

| オンライン相談事業 | ビデオ通話やチャットなどオンラインでサービスを提供できる |

| ネイルサロン経営 | 自宅など小規模なスペースで開業できる |

| ハンドメイド販売 | オンラインの販売プラットフォームを利用できる |

上記のような事業は、リスクを軽減しながら少ない資金で始められるため、開業の経験がない人にも向いています。

販路を開拓できる仕事

事業を軌道に乗せるためには、早い段階で販路を開拓する計画を立てることが重要です。販路開拓の具体的な方法として、以下が挙げられます。

販路開拓の例

- 既存の人脈を活用する

- ビジネスマッチングや異業種交流会などのネットワークを活用する

以前の勤務先や取引先など、すでに信頼関係のある相手であれば、スムーズに販路を開拓できる可能性があります。ただし、人脈の範囲が限られているため、大きな市場を狙うのは難しい場合がある点も留意しましょう。

また、プライベートな交流がある相手の場合、ビジネスとプライベートが混同しやすくなるかもしれません。「既存の人脈」は初期の販路開拓としては有効ですが、新たに顧客を獲得する努力も必要です。

市場を広げるため、ビジネスマッチングや異業種交流会などに参加するのも手段のひとつです。ただし、新たな顧客と関係を築くうえで、明確なビジネスプランやプレゼンテーションの準備を行う必要があります。

また、クラウドファンディングなどで知名度を上げるのも効果的な方法です。資金調達だけでなく、事業の魅力を伝えて多くの支援者を集めることで、事業のスタートダッシュを図りましょう。

フランチャイズに加盟できる仕事

フランチャイズとは、フランチャイザー(経営の本部)に加入し、本部から経営ノウハウや商品を与えられて経営を行う形態です。日本では1963年以降、居酒屋やラーメン屋、コンビニエンスストアなどさまざまな業種でフランチャイズが誕生しています。

フランチャイズに加盟する最大のメリットは、チェーン本部のブランド力や経営ノウハウを活用できる点です。未経験から独立開業する場合、大手企業の知名度や採用・経営・マーケティングの知見は大きな魅力といえます。

注意するべきポイントは、本部の経営ノウハウや商品を与えられる見返りとして、ロイヤリティ(手数料)を支払う点です。また、フランチャイズの契約を途中解約する場合、違約金が発生する可能性があります。

経営ノウハウやマーケティングに自信がない人にとっては、フランチャイズ加盟はリスクを軽減できる選択肢です。ただし、契約内容を十分に理解したうえで、自分の資金計画やビジネスプランと適合するかどうかを判断しましょう。

フランチャイズについて詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

フランチャイズで起業したい!知って役立つフランチャイズのメリット、デメリットとは?

専門的な資格を活かせる

デザイン・プログラミング・ライティング・翻訳・通訳など、専門的なスキルを活かして独立開業する人もいます。

専門スキルを身に付ける方法は、書籍や通信教育、社会人専門学校への通学などです。学校・書籍・動画などでスキルを習得した後、何年か企業に勤めてから独立するケースもあります。

専門的なスキルがあっても、営業力がなければ独立して仕事を獲得するのは困難です。企業勤めを経験することは、仕事のやり方や流れを学べるだけでなく、人脈を築けるメリットがあります。

スキルを活かした独立開業について詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

SE(システムエンジニア)が独立する際に知っておきたい基礎知識

独立開業するまでの手順

独立開業を成功させるには、綿密な計画と準備が欠かせません。独立開業までの主な流れは、以下の通りです。

主な流れ

- 事業プランを立てる

- 人・物を準備する

- 資金調達を行う

- 開業に関する手続きを行う

ひとつひとつのステップを確実に進めて、スムーズに事業を始めましょう。

1. 事業プランを立てる

独立して開業する際、まずは事業プランを立てることが不可欠です。事業プランは、自分が事業で実現したいことを形にするための計画であり、資金を集めたり運営したりするうえでの基盤になります。

事業プランをまとめたものを「事業計画書」と言いますが、具体的な見通しが立てられた「事業計画書」は、金融機関や取引先などから信頼を得るうえで欠かせません。

事業プランを立てる際は、以下の4つのポイントを押さえましょう。

事業プランのポイント

- 事業コンセプトを明確化する

- 市場調査・競合分析を行う

- 初期費用や運転資金、収益などの予測を立てて検証する

- リスク分析と対策を講じる

事業コンセプトは、「誰に・何を・どのように」提供するのかをまとめます。コンセプトを明確化すると、考え方にブレが生じにくくなり、スムーズに事業を展開できます。

事業のコンセプトが定まったら、ターゲット市場の規模や需要を調査し、競合他社の分析を行ってください。市場調査や競合分析によって、自分の事業の独自性や競争力を把握します。

そして、事業開始に必要な資金や運営にかかるコスト、予想される収益を検証します。また、事業運営に伴うリスクを洗い出し、そのリスクを最小限に抑えるための対策を講じることが必要です。

以上のポイントを押さえ、資金調達や関係各所への説明に用いる「事業計画書」を作成しましょう。

2. 人・物を準備する

事業の規模やジャンルによっては、必要な人材や設備を準備する必要があります。

人材を集める際、事業の内容に対して「どのようなスキルや経験をもつ人」が必要なのかを具体的にリストアップしましょう。そのうえで、以下の内容を決めて準備を進めます。

人材を集める上で必要な準備

- 採用方法の決定

- 労働条件の策定

採用には、求人サイトやハローワーク、SNSなどさまざまな方法があります。事業のジャンルなどに応じて、効率的な方法を選びましょう。

人を採用するにあたり、給与・勤務時間・福利厚生などの労働条件を決めておきます。専門家などに相談しながら、適切な条件を策定してください。

また、事業の内容によっては設備や物品の購入が必要です。たとえば、事務所や店舗を構える場合、コストやアクセスなどを考慮しながら、事業に適した土地・物件を探さなければなりません。

人材や設備の準備には、予想以上に時間を要する場合があるため、余裕を持って計画を立てましょう。

3. 資金調達を行う

事業を始めるために、どのくらい資金が必要なのかを把握し、その資金額に応じた計画を立てましょう。自己資金だけで賄えない場合、以下のような資金調達の手段があります。

| 資金の調達方法 | 概要 |

|---|---|

| 金融機関からの借入 | 銀行や信用金庫などから融資を受ける |

| 補助金・助成金の利用 | 政府や自治体が提供する補助金・助成金制度を申請する |

| クラウドファンディングの活用 | インターネットを通じて不特定多数の人から資金を募る |

資金調達として「金融機関からの借入」は一般的であり、比較的利用しやすい方法です。金融機関からは資金繰りや事業に関するアドバイスも受けられるため、身近な相談先としても活用できます。

補助金・助成金は、その「交付の目的」に適合する事業であれば利用できます。ただし、審査の結果が出るまで時間がかかるうえ、基本的に「後払い」である点には注意が必要です。

また、インターネットを通じて不特定多数の人から資金を募る「クラウドファンディング」は、事業の認知度の向上にも効果的です。事業の魅力が伝われば短期間で資金を集めることも可能ですが、目標とする金額が集まらない可能性もあります。

出典:J-Net21「資金調達方法」

4. 開業に関する手続きを行う

独立開業にあたって、必要な手続きは以下の通りです。

必要な手続き

- 開業届の提出

- 国民健康保険・国民年金への加入

個人事業主として開業する場合は、開業日から1ヶ月以内に税務署へ「個人事業の開業・廃業等届出書(開業届)」を提出します。

また、会社員が独立開業する場合、勤務先で加入している健康保険や厚生年金を脱退し、国民健康保険や国民年金への加入手続きが必要です。

なお、健康保険料の料率は前年度の収入によって増減します。そのため、独立した初年度の健康保険料は独立後の年収ではなく、会社員時代の年収に準じて算出されます。

場合によっては、勤務先の健康保険の「任意継続」を利用したほうが保険料を抑えられる可能性もあるため、事前に確認しておきましょう。

【関連記事】

開業届とは?個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説

独立開業するための注意点

個人で事業を始める際は、漠然とした計画や準備だけでは予期せぬ問題に対応できません。明確な目標を設定し、必要な知識を身に付けることで、順調なスタートをきりましょう。

以下では、独立開業で成功するための3つの注意点を解説します。

スモールビジネス・副業から始める

独立開業する際、最初から大規模な事業を展開するよりも、小規模な事業から始めたほうが、さまざまなリスクを軽減できます。

会社員の場合、まずは副業としてスタートさせ、安定した収入を維持しながら独立の準備を進めましょう。

勤務先で培ったスキルを活かして独立するなら、人脈を築いておくのもスムーズな開業につながります。ただし、勤務先に迷惑をかける形で「顧客を引き抜く」など、不適切な行動は控えましょう。

必要な知識を身に付けておく

独立開業を円滑に進めるうえで、経営・マーケティング・税金などの知識を身に付けておくことは重要です。事業を運営するための知識が不足していると、集客・収支の管理・納税などの重要な業務でミスする可能性があります。

経営やマーケティングは、書籍・オンライン講座・セミナーなどを活用して学べます。税金や会計に関しては、自分で学ぶだけでなく、税理士などの専門家に相談することも検討しましょう。

必要な知識を習得することで、事業に関するトラブルを回避し、スムーズに事業を展開できます。

余裕のある資金計画を立てる

自分で事業を始める際、開業資金・運転資金・当面の生活資金の計画を立てます。その際、十分に余裕をもった資金計画を立てることが重要です。

資金調達の方法には、自己資産だけでなく、融資・助成金・クラウドファンディングなどがあります。それぞれの特徴を把握し、自分の事業に適した方法を選びましょう。

事業は、必ずしも計画通りに進むとは限りません。収益が想定よりも低かったり、予想外のトラブルが発生したりするリスクを考慮して、余裕のある資金計画を立ててください。

まとめ

独立開業を円滑に進めるには、スキルや経験だけでなく、具体的な事業プランや資金計画を考えましょう。また、事業を軌道に乗せるための努力が必要であり、経営や税務の知識も必要です。

初めて事業を始める人は、「自己資金が足りるのか」「経営ノウハウに自信がない」など不安に感じることもあります。融資やクラウドファンディングなどの資金調達手段やフランチャイズ加盟など、自分の事業に適した制度をぜひ活用してください。

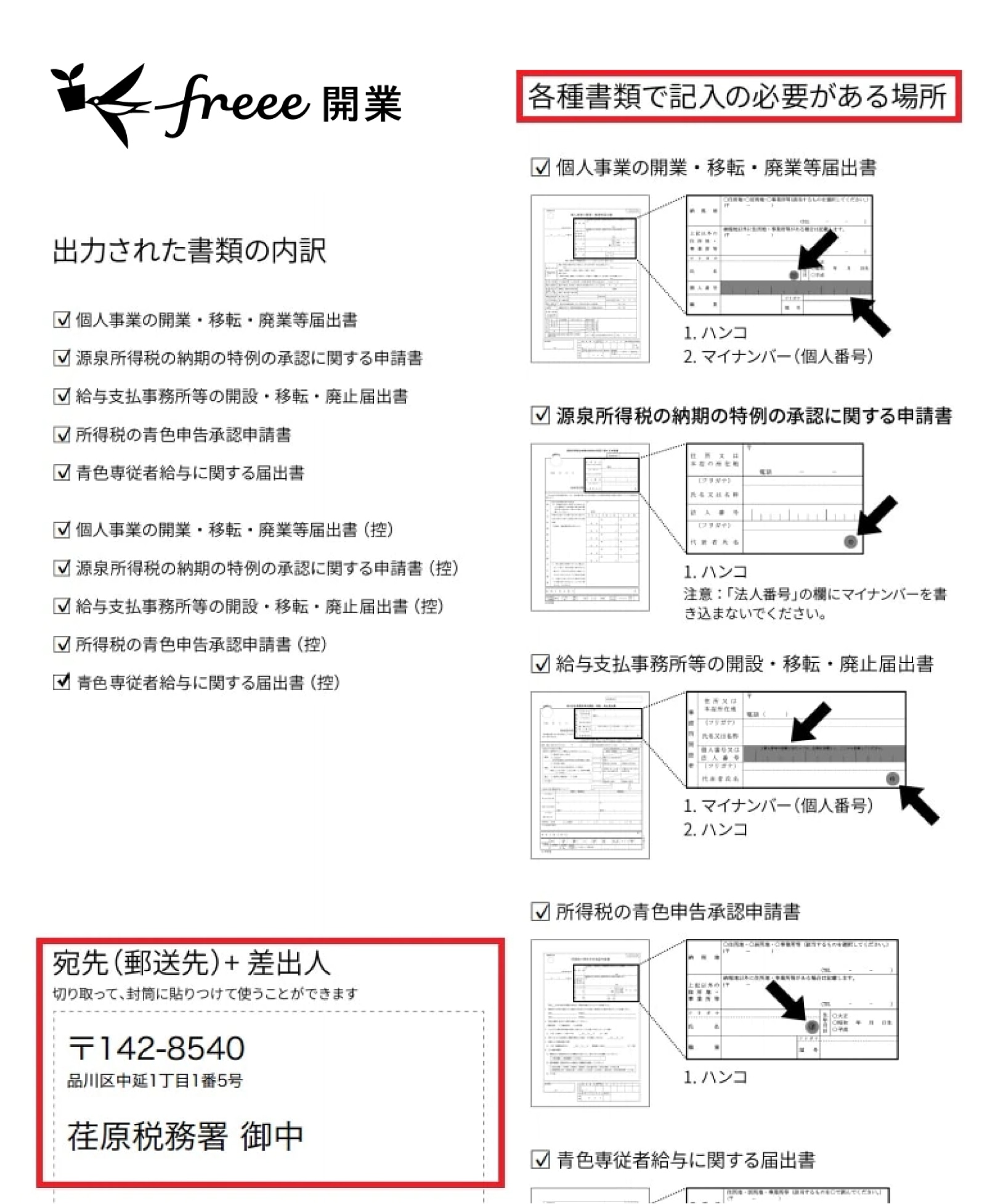

freee開業なら、税務署に行かずに開業届をかんたんに作成

個人事業を始める際には「開業届」を、青色申告をする際にはさらに「青色申告承認申請書」を提出する必要があります。 記入項目はそれほど多くはありませんが、どうやって記入したらいいのかわからないという方も多いと思います。

そこでおすすめなのが「freee開業」です。ステップに沿って簡単な質問に答えていくだけで、必要な届出をすぐに完成することができます。

freee開業で作成可能な5つの届出

1. 個人事業の開業・廃業等届出書

開業届のことです。

2. 所得税の青色申告承認申請書

青色申告承認申請書は事業開始日から2ヶ月以内、もしくは1月1日から3月15日までに提出する必要があります。期限を過ぎた場合、青色申告できるのは翌年からになるため注意が必要です。

3. 給与支払事務所等の開設・移転・廃止届出書

家族や従業員に給与を支払うための申請書です。

4. 源泉所得税の納期の特例の承認に関する申請書

原則毎月支払う源泉所得税を年2回にまとめて納付するための手続です。毎月支払うのは手間ですので、ぜひ提出しましょう。

5. 青色事業専従者給与に関する届出・変更届出書

青色申告をする場合に、家族に支払う給与を経費にするための手続です。青色申告をして家族に給与を支払う場合は必ず提出しましょう。

freee開業の使い方を徹底解説

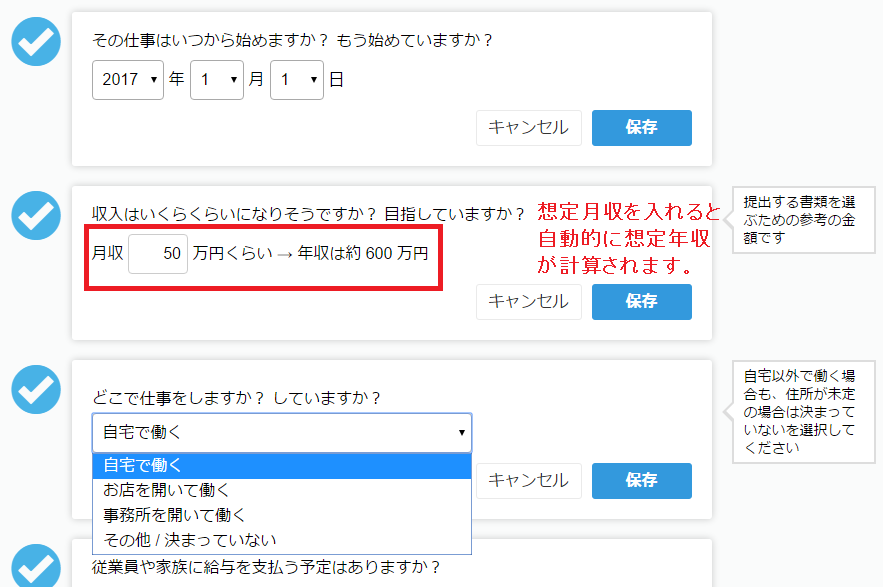

freee開業を使った開業届の書き方は、準備→作成→提出の3ステップに沿って必要事項を記入していくだけです。

Step1:準備編

準備編では事業の基本情報を入力します。迷いやすい職業欄も多彩な選択肢のなかから選ぶだけ。

事業の開始年月日、想定月収、仕事をする場所を記入します。

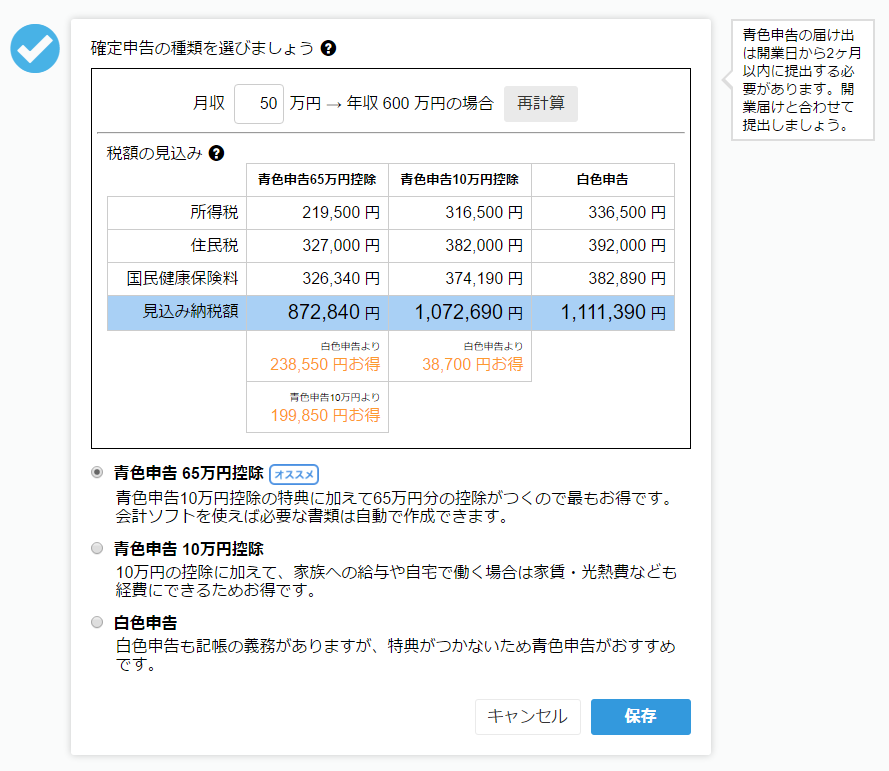

想定月収を記入すると青色申告、白色申告のどちらが、いくらお得かも自動で計算されます。

Step2:作成編

次に、作成編です。

申請者の情報を入力します。

名前、住所、電話番号、生年月日を記入しましょう。

給与を支払う人がいる場合は、上記のように入力をします。

今回は準備編で「家族」を選択しましたので、妻を例に記入を行いました。

さらに、見込み納税金額のシミュレーションも可能。

※なお、売上の3割を経費とした場合の見込み額を表示しています。経費額やその他の控除によって実際の納税額は変化します。

今回は、青色申告65万円控除が一番おすすめの結果となりました。

Step3:提出編

最後のステップでは、開業に必要な書類をすべてプリントアウトし、税務署に提出します。

入力した住所をもとに、提出候補の地区がプルダウンで出てきます。地区を選ぶと、提出先の税務署が表示されますので、そちらに開業届けを提出しましょう。

届け出に関する説明とそれぞれの控えを含め、11枚のPDFが出来上がりました。印刷し、必要箇所に押印とマイナンバー(個人番号)の記載をしましょう。

郵送で提出したい方のために、宛先も1ページ目に記載されています。切り取って封筒に貼りつければ完了です。

いかがでしょう。

事業をスタートする際や、青色申告にしたい場合、切り替えたい場合など、届出の作成は意外と煩雑なものです。

しかし、freee開業を活用すれば、無料ですぐに届け出の作成が完了。

また、確定申告書の作成もfreee会計を使えば、ステップに沿ってすぐに完了します。

freee開業とfreee会計を使って、効率良く届出を作成しましょう。

よくある質問

独立開業しやすい仕事の特徴は?

設備の購入などの初期費用が抑えられる事業や、専門的な資格を活かせる事業は、独立開業に適しています。

独立開業しやすい仕事のポイントを知りたい方は、「独立開業におすすめの仕事」をご覧ください。

独立開業するための流れは?

独立して事業を開始するには、事業プランの作成や人材・設備の確保など十分な準備が必要です。

独立開業するまでのステップについて知りたい方は、「独立開業するまでの手順」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。