監修 北田 悠策 公認会計士・税理士

源泉徴収は、事業主が負う義務のひとつです。本記事では、給与にかかる所得税を徴収する際に用いる勘定科目や、タイミング別の仕訳例を紹介します。

事業主が従業員に給与を支払うとき、従業員が負担すべき所得税をあらかじめ徴収し、納税者である従業員に代わって納付する制度を源泉徴収といいます。

従業員の給与から一定率分を差し引き、その後税務署に納めるまでどのような仕訳が必要なのかを説明するので、ぜひ参考にしてください。

確定申告の基本をすべて解説!確定申告が初めてでもわかりやすい図解入りの解説記事はこちら

目次

給与の所得税とは?

そもそも所得税とは、個人の所得を対象とした税金です。1年間の個人の所得から所得控除を差し引いた「課税所得」に、税率を乗じて算出します。所得は性質によって、次の10種類に分類されます。

所得の種類

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

上記のうち、従業員に対して支払う給与や賞与は「給与所得」に該当します。原則、会社や個人事業主が給与や賞与を支払う場合、下表の流れで源泉徴収を行わなければなりません。

なお会社員などの給与から、あらかじめ差し引かれる所得税・復興所得税を「源泉徴収税」といいます。

給与の所得税は経費にできる?

源泉徴収税は、法人や個人事業主の経費として計上することはできません。

給与などから天引きした所得税は、本来、給与を受け取った本人が納めるべき税金を事業主が一時的に預かっている状態であるためです。

給与や賞与から差し引いた後、事業主が税務署に納付する手続きを行います。また差し引いた税金に過不足があった場合、年末調整で差額を精算します。

給与所得税に用いる勘定科目

法人が従業員に対して、毎月の給与を支払う際に所得税に用いる勘定科目は【預り金】です。

預り金とは、役員・従業員・取引先から一時的に預かった金銭を仕訳するための勘定科目です。預り金に該当する支出として、以下の例が挙げられます。

預り金に該当する例

- 源泉所得税

- 住民税

- 社会保険料

- 営業保証金

給与や賞与から徴収した所得税を仕訳するのは、次の3つのタイミングです。

所得税を仕訳するタイミング

- 給与などを支払うとき

- 徴収した税を納付するとき

- 年末調整を行うとき

給与から差し引いた所得税は一時的に預かっている金銭であるため、納付や年末調整のタイミングで適切に処理する必要があります。

【事例で解説】給与所得税の仕訳例

所得税の仕訳例を、タイミング別に紹介します。

従業員に給与を支払う場合

従業員に対し、源泉徴収税等3,600円および社会保険料27,000円を差し引き、給与180,000円を現金で支払う場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 180,000円 | 現金 | 149,400円 | |

| 預り金 | 3,600円 | 源泉徴収税等 | ||

| 預り金 | 27,000円 | 社会保険料 | ||

従業員に対し、源泉徴収税等6,000円および社会保険料45,000円を差し引き、給与300,000円を振込で支払う場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 300,000円 | 預金 | 249,000円 | |

| 預り金 | 6,000円 | 源泉徴収税等 | ||

| 預り金 | 45,000円 | 社会保険料 | ||

仕訳をする際、源泉徴収税と社会保険料は別々で記帳しましょう。摘要欄に詳細を記載しておくと、後から見返した際に仕訳の内容がわかりやすくなります。

徴収した税を納付する場合

徴収した源泉所得税等3,600円を税務署窓口にて現金で支払う場合

| 借方 | 貸方 | ||

|---|---|---|---|

| 預り金 | 3,600円 | 現金 | 3,600円 |

徴収した源泉所得税等6,000円をクレジットカードで支払う場合

利用時

| 借方 | 貸方 | ||

|---|---|---|---|

| 預り金 | 6,000円 | 未払金 | 6,000円 |

引き落とし時

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払金 | 6,000円 | 預金 | 6,000円 |

なお源泉徴収税を納めるには、税務署や金融機関の窓口での手続きのほか、次のキャッシュレス納付での手続きが可能です。

キャッシュレス納付

- ダイレクト納付

- インターネットバンキング

- クレジットカード納付

- スマホアプリ納付

時間や場所を選ばず便利なので、活用するとよいでしょう。

年末調整で還付金が生じた場合

一般的に、年末調整で還付金が生じた場合、12月または1月の給与で精算します。

従業員に対し、給与180,000円(源泉徴収税等3,600円および社会保険料27,000円)と還付金10,000円を現金で支払う場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 180,000円 | 現金 | 159,400円 | |

| 預り金 | 10,000円 | 預り金 | 3,600円 | 源泉徴収税等 |

| 預り金 | 27,000円 | 社会保険料 | ||

従業員に対し、給与300,000円(源泉徴収税等6,000円および社会保険料45,000円)と還付金30,000円を振込で支払う場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 300,000円 | 預金 | 279,000円 | |

| 預り金 | 30,000円 | 預り金 | 6,000円 | 源泉徴収税等 |

| 預り金 | 45,000円 | 社会保険料 | ||

年末調整で追加徴収が必要な場合

年末調整で納付額が不足している場合、基本的に12月の給与支払い時に天引きします。

従業員に対し、給与180,000円(源泉徴収税等3,600円および社会保険料27,000円)を現金で支払い、不足額10,000円を天引きする場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 180,000円 | 現金 | 139,400円 | |

| 預り金 | 3,600円 | 源泉徴収税等 | ||

| 預り金 | 27,000円 | 社会保険料 | ||

| 預り金 | 10,000円 | 年末調整不足額 | ||

従業員に対し、給与300,000円(源泉徴収税等6,000円および社会保険料45,000円)を振込で支払い、不足額場合30,000円を天引きする場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 給与 | 300,000円 | 預金 | 239,000円 | |

| 預り金 | 6,000円 | 源泉徴収税等 | ||

| 預り金 | 45,000円 | 社会保険料 | ||

| 預り金 | 10,000円 | 年末調整不足額 | ||

【個人事業主の場合】源泉徴収税を仕訳する際の注意点

個人事業主で、源泉徴収の対象となる報酬を得ている場合、取引先から源泉徴収されるケースがあります。源泉徴収の対象となる個人事業主の報酬は、以下の通りです。

源泉徴収の対象となる個人事業主の報酬

- 原稿料・講演料など(※)

- 弁護士・公認会計士・司法書士など特定の資格をもつ人などに支払う報酬や料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロの野球選手・サッカー選手・テニス選手やモデル、外交員などに支払う報酬や料金

- 映画・演劇そのほかの芸能(音楽・舞踊・漫才など)、テレビジョン放送などの出演の報酬や料金、また芸能プロダクションを営む個人に支払う報酬や料金

- ホテル・旅館で行われる宴会などで、客への接待を業務とする職業の人(コンパニオンやホステスなど)に支払う報酬や料金

- プロ野球選手の契約金など、役務の提供を約することにより一時的に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

※懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が50,000円以下であれば、源泉徴収をしなくてもよい

出典:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは」

個人事業主が納めるべき所得税が決定するのは、確定申告をするタイミングです。具体的には、次の流れで源泉徴収が行われます。

個人事業主の源泉徴収の流れ

- 売上請求時、源泉徴収税額を差し引いた請求書を作成する

- クライアントは、報酬から「源泉徴収税額」を差し引いた額を支払う

- 個人事業主は、報酬と徴収された税額を仕訳する

- クライアントが、徴収した所得税を納付する

- 確定申告時、個人事業主が源泉徴収額を精算する

請求額は「売掛金・売上高」で仕訳し、入金されたら源泉徴収額は「仮払金」で仕訳しましょう。以下の仕訳例を参考にしてください。

個人事業主が売上100,000円を請求する場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 売掛金 | 100,000円 | 売上高 | 100,000円 | 講演料 |

個人事業主の売上金100,000円が入金された場合

| 借方 | 貸方 | 摘要欄 | ||

|---|---|---|---|---|

| 預金 | 100,000円 | 売掛金 | 100,000円 | 講演料 |

| 仮払金 | 10,210円 | 源泉徴収税等 | ||

まとめ

源泉徴収した所得税を仕訳する際は、「預り金」を用います。従業員に支払った給与や賞与から差し引く所得税は、経費計上できません。

徴収した所得税を仕訳するタイミングは、給与を支払うとき・徴収した税を納付するとき・年末調整を行うときの3回です。預り金は一時的に仕訳するための勘定科目なので、後に適切に処理する必要があります。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

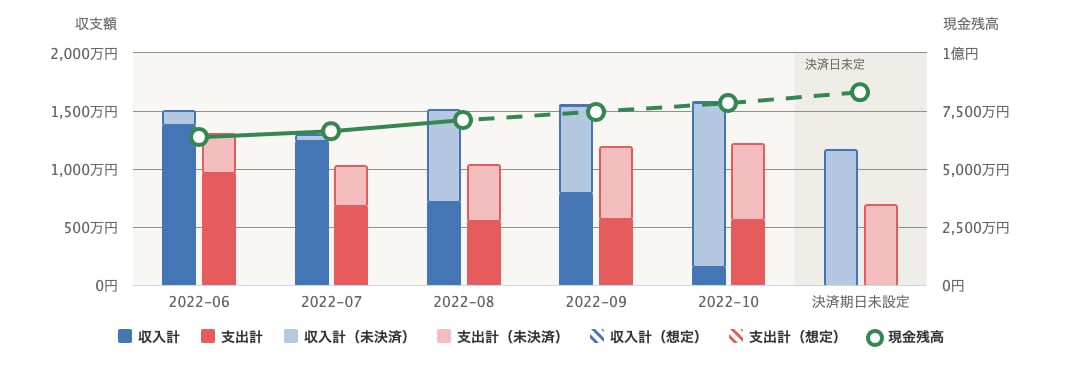

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

給与所得は経費にできる?

給与にかかる所得税は経費にできません。

所得税の経費計上の可否に関して知りたい方は、「給与の所得税は経費にできる?」をご覧ください。

給与所得に用いる勘定科目は?

源泉徴収した所得税は、「預り金」で仕訳します。

給与にかかる所得税の勘定科目に関して詳しく知りたい方は、「給与所得税に用いる勘定科目」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。