ストックオプションとは、従業員や取締役などが、自社の株に対して決められた価格で購入できる権利のことです。

ストックオプションの権利を付与された従業員や取締役は、会社の業績向上による株価上昇が実質上のインセンティブになるため、企業成長に対してのモチベーションアップにもつながる報酬制度だといえます。

本記事では、ストックオプションの仕組みや種類、メリット・デメリットについて解説します。

目次

- ストックオプションとは

- ストックオプションと新株予約権の違い

- ストックオプション制度の仕組み

- ストックオプション制度の導入に向いている企業

- 上場を目指す企業

- 上場企業

- ストックオプションのメリット

- 優秀な人材の採用につながる

- 従業員のモチベーションが上がる

- 優秀な社外協力者の確保と長期的な付き合いを実現する

- 株式持株が回復する

- ストックオプションのデメリット

- 株価下落で従業員のモチベーションが低下する

- 付与基準が不明瞭だと従業員が不満を抱く可能性がある

- 権利行使後に退職してしまう可能性がある

- 既存の株式に希薄化が生じる

- ストックオプションの種類

- 無償ストックオプション

- 有償ストックオプション

- ストックオプションの権利行使期間と権利行使価格が改正

- 【会社側】ストックオプション制度の導入から発行までの流れ

- ストックオプションを導入する

- ストックオプションを発行・付与する

- 【従業員側】権利を行使してキャピタルゲインを得るまでの流れ

- 権利者がストックオプションの権利を行使する

- 自社株を売却し、キャピタルゲインを得る

- まとめ

- freeeで内部統制の整備をスムーズに

ストックオプションとは

ストックオプションとは、会社が従業員や取締役、顧問・業務委託などの社外協力者に対して、あらかじめ定めた価格(権利行使価格)で自社株を取得できる権利を付与する制度です。

ストックオプションはアメリカで始まった制度で、1997年の改正商法により日本でも認定され運用が開始されました。

ストックオプションを得た従業員や取締役は、株価が上昇したタイミングでストックオプションの権利を行使(売却)します。権利の行使とは、権利行使価格と上昇した株価(時価)との差額をキャピタルゲインとして得ることをいいます。

キャピタルゲインとは、資産の売却によって得られる利益です。会社の業績向上により株価が上昇すると、従業員や取締役のキャピタルゲインも上昇することになります。

つまり、ストックオプションの権利を付与された人にとっては、業績の向上がインセンティブになるのです。

ストックオプションと新株予約権の違い

ストックオプションと混同しやすい証券用語に、「新株予約権」というものがあります。新株予約権とは、会社があらかじめ決めた価格で株式を取得できる権利です。

ストックオプションは、会社に所属する取締役や、社外の協力者に対しての報酬として付与するものです。一方で新株予約権は、ストックオプションのように付与する対象を限定せず、一般投資家や企業でも取得できるという違いがあります。

ストックオプションと新株予約権の違い

- ストックオプション:会社が従業員や取締役、社外協力者に対して報酬として付与

- 新株予約権:社内や社外協力者への報酬と限定せず、一般の投資家や企業に対して報酬として付与

そもそもストックオプションは新株予約権の一種であり、新株予約権の中で「社内の人が取得できるのがストックオプション」という意味合いです。

ストックオプション制度の仕組み

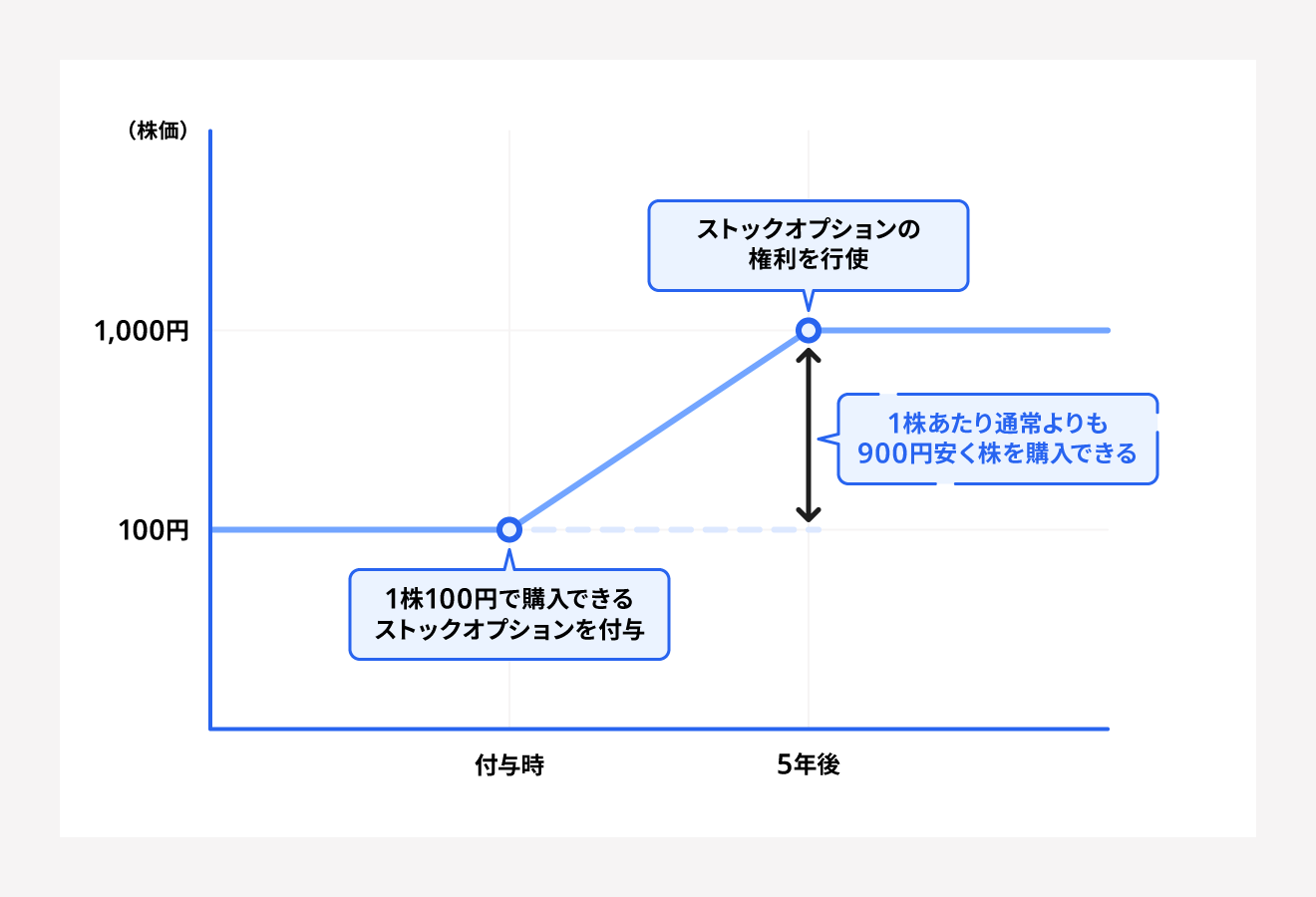

ストックオプション制度は、事前に決められた期間であれば、ストックオプションを付与された人は、会社が事前に定めた価格で株式を購入できるという特徴があります。

つまり、上場後に株価が変動したとしても、ストックオプションを付与された人は「事前に会社が定めた価格」で株式を購入できます。

たとえば、上の図のように1株100円で購入できるストックオプションを付与されてから5年後に上場し、1株あたり1,000円になった時点でストックオプションの権利を行使したとします。

この場合、市場価格よりも1株あたり900円安く株式を購入することが可能です。

1,000株を1株100円で購入し、その時点での株価(1株1,000円)で保有している株を全て売却すると、90万円のキャピタルゲインを得られます。

また、権利行使価格よりも株価(時価)が落ちてしまった場合は、権利を行使してしまうと損失になりますが、権利を行使しない限りは損失にはなりません。

ストックオプション制度の導入に向いている企業

ストックオプション制度の導入は、すべての会社に向いているわけではありません。ストックオプションの導入に向いている会社は主に「上場を目指す企業」と「上場企業」の2つです。

上場企業を目指す企業

成長が期待できるスタートアップ企業や新興企業など、IPOを目指す企業であれば、ストックオプションの発行価格に対して、上場後の株式価値の上昇が予想されます。

上場前に発行されたストックオプションの価格が、上場時や上場後に大きく上昇すれば、従業員のキャピタルゲインも上昇するため、IPOを行い優秀な人材を確保したい企業に向いています。

上場企業

上場企業がストックオプションを導入することによって以下のような効果が期待できます。

上場企業がストックオプションの導入に向いている理由

- 優秀な人材の雇用

- 従業員のモチベーション向上

- 従業員の退職金として導入

- 株式持分の回復

このように人材の雇用が上手くいかなかったり、従業員のモチベーションが下がっていたりするなどの問題を抱えている上場企業であれば、ストックオプションは有効な手段となる場合があります。

ストックオプションのメリット

ストックオプションを導入するメリットは主に以下の4つです。

ストックオプションを導入するメリット

- 優秀な人材の採用につながる

- 従業員のモチベーションが上がる

- 優秀な社外協力者の確保と長期的な付き合いを実現する

- 株式持株が回復する

優秀な人材の採用につながる

ストックオプションが付与された従業員は、将来的な株価の上がり幅によっては大きなキャピタルゲインを得られます。

そのため、採用時に支払う報酬が他社より下回っていたとしても、ストックオプションがあることで入社してもらえる可能性が高まります。

また、一般的にはストックオプションの行使が可能になる前に退職してしまうと、行使する権利が消滅して報酬がもらえなくなるため、優秀な人材の流出を防ぐ要素にもなりえます。

従業員のモチベーションが上がる

ストックオプションは業績が上がり株価が上昇することで、権利行使価格の差額が広がりキャピタルゲインが大きくなるという特徴があります。

そのため、経営者だけではなく、ストックオプションの権利を得た従業員や取締役も会社の業績を上げることが目標となり、業務へのモチベーション向上にもつながります。

優秀な社外協力者の確保と長期的な付き合いを実現する

ストックオプションは、会社の従業員や取締役だけではなく、社外取締役・顧問・業務委託者などの社外関係者にも付与できます。

社外協力者に関しても、行使できる前に契約を解除してしまうと、キャピタルゲインを得られなくなってしまうため、長期的に関係を維持したい場合に有効な制度といえます。

また、優秀な外部協力者には多額な報酬を支払わなくてはならない場合があります。ストックオプションの権利を報酬として支払うことで、会社のキャッシュアウトを防ぐことも可能です。

株式持株が回復する

上場後に想定以上の株式を発行することになった場合、経営者の持株比率が低下してしまい、経営の自由度が低下してしまうリスクがあります。

- 持株比率66.6%超:株主総会での特別決議を単独で可決する権利が認められる

- 持株比率50%超:株主総会での普通決議を単独で可決する権利が認められる

- 持株比率33.3%超:株主総会での特別決議を単独で阻止する権利が認められる

- 持株比率3%超:株主総会招集の請求権や会社の帳簿閲覧の請求権が認められる

- 持株比率1%超:株主総会での議案提出権が認められる

このような状況を防ぐために、経営者にストックオプションを付与して株式の希薄化への保険にできます。

経営者にストックオプションを付与することで、権利行使価格の安い株価で株式を購入できるため、自分の持株比率を上げられるのです。ただし、この仕組みを使えるのは、外部株主が入る前の会社のみとなります。

ストックオプションのデメリット

ストックオプションを導入するメリットもありますが、その反面デメリットも存在します。

ストックオプションを導入するデメリット

- 株価下落で従業員のモチベーションが低下する

- 付与基準が不明瞭だと従業員が不満を抱く

- 権利行使後に退職をしてしまう

- 既存の株式に希薄化が生じる

株価下落で従業員のモチベーションが低下する

株価が上昇していると、付与された際の株価と権利行使価格の差額が広がり、多くのキャピタルゲインを得られます。しかし、株価は常に変動するものなので、権利行使価格よりも株価が下落する可能性もあります。

株価が下がっていくとキャピタルゲインを得られなくなるため、ストックオプションの権利を行使することで得られるキャピタルゲインが目当てで入社した従業員や取締役のモチベーションが低下してしまうことが考えられます。

付与基準が不明瞭だと従業員が不満を抱く可能性がある

ストックオプションを付与する基準が不明瞭だと、付与されない従業員から不満が発生し、仕事のモチベーション低下につながります。また、ストックオプションの付与が不明瞭だと、他の人が付与されて自分に付与されない理由が分からず、不満が溜まる可能性があります。付与された従業員とされない従業員たちの間にあつれきを生んでしまう可能性も否めません。

ストックオプションを付与する場合は、勤続年数や会社への貢献度など、付与基準を明確に定めることが必要です。また、定めた基準はすべての従業員に周知することも重要です。

権利行使後に退職してしまう可能性がある

ストックオプションの権利を行使してキャピタルゲインを得てしまうと、その後の仕事のモチベーションが低下して退職してしまう従業員も出てきてしまうかもしれません。

このような理由で優秀な人材が流出するのを防ぐために、役職員のストックオプションの取得と行使を限定する「ベスティング条項」を設けている企業もあります。

ベスティング条項には、下記の2つのパターンがあります。

ペスティング条項

- ストックオプションを付与してから、一定期間を経てから権利の行使が認められる

- ストックオプションを付与してから、一定期間ごとに権利の行使が認められる株式の割合が増える

1の場合は、ストックオプションを付与してから一定期間は、権利の行使ができません。たとえば、5年後に決められた株価で100株の権利を付与するなどのストックオプションの設計をすることも可能です。

2の場合は、ストックオプションを付与してから、一定期間ごとに権利の行使が認められる株式が増えていきます。たとえば、付与された100株の株式のうち、上場したタイミングで50株の権利を行使できるとして、その後1年ごとに10株ずつ権利行使ができるというストックオプションの付与の設計です。

ベスティング条項を定めることで、ストックオプションの権利を行使してすぐに退職してしまうリスクを抑えることができます。

既存の株式に希薄化が生じる

ストックオプションは、会社が付与する権利の比率を定めることが可能となっており、付与には上限が設けられていません。

しかし、ストックオプションを付与し過ぎてしまうと、既存の株主が保有している株価の価値が下落してしまったり、上場後の株価の下落を招いてしまったりする可能性があります。

たとえば、会社が発行する全株式のうち、ストックオプションが占める割合を50%にすることもできますが、一般的にストックオプションの割合は全株式の10%程度にする場合が多いです。

ストックオプションの種類

ストックオプションは、会社から権利が付与される際に購入費用が発生しない「無償ストックオプション」と、費用が発生する「有償ストックオプション」の大きく2つに分類されます。

無償ストックオプション

無償ストックオプションは以下の3つに分類されます。

無償税制適格ストックオプション

無償税制適格ストックオプションとは、権利を付与される人が金銭の支払いなどをせずに取得でき、かつ要件を満たすことで税制優遇を受けられる仕組みです。

ストックオプションは、原則として給与所得として扱われるため、権利を行使して利益を得ると所得税が発生します。

しかし、無償税制適格ストックオプションの場合は、権利を行使することによって発生した利益に対する給与課税が免除されます。また、株式を売却した際に譲渡課税が課せられる仕組みになっているのも特徴です。

ただし、無償税制適格ストックオプションは、給与課税が免除される代わりに、付与対象者が行使期間について厳しい要件を満たす必要があります。

無償税制非適格ストックオプション

無償税制非適格ストックオプションは、権利を付与される人が金銭の支払いなど行わずに権利を取得できるしくみのことをいいます。

また、無償税制適格ストックオプションのような厳しい要件はありませんが、ストックオプションの権利を行使して得た利益に対して、最大約55%の給与課税が適用されます。

出典:国税庁「No.1543 税制非適格ストック・オプションに係る課税関係について」

1円ストックオプション

1円ストックオプションとは、権利行使の価格を1円に設定した無償税制非適格ストックオプションの活用型のことです。また、株式報酬型ストックオプションと呼ばれる場合もあります。

1円ストックオプションの特徴は、権利を行使するタイミングの株価とほぼ同等のキャピタルゲインを得られる点です。

1円ストックオプションは、退職金として使われるケースが多く、給与課税(最大約55%)の無償税制非適格ストックオプションとは異なり、退職金としての課税(最大約25%)の対象となります。

ただし、退職所得の対象となるには、退職に基因した権利の行使と認められる必要があります。株式会社伊藤園の事例として、退職から10日以内に権利の行使をした所得のみを退職所得として認めるというものがあります。

出典:国税庁「権利行使期間が退職から10日間に限定されている新株予約権の権利行使益に係る所得区分について」

有償ストックオプション

有償ストックオプションは以下の2つに分類されます。

有償ストックオプション

有償ストックオプションとは、発行時に受け手が条件付きの発行価格を支払う新株予約権のことです。

有償ストックオプションでは従業員や取締役が会社から発行されたストックオプションを、発行価格で購入する権利が付与され、既定の条件を達成することでキャピタルゲインが得られます。

また、無償税制非適格ストックオプションの場合は、給与所得課税が最大約55%発生してしまいますが、有償ストックオプションの場合は最大約20%の譲渡課税のみが課せられるのも特徴です。

信託型ストックオプション

信託型ストックオプションとは、発行した全員分のストックオプションを信託に預けて、満了期間まで保管するものです。

保管されている期間は、ストックオプションに交換できるポイントを役員や従業員に付与して、信託満了時にポイント数に応じたストックオプションが割り振られるという仕組みになります。

信託型ストックオプションには、割当先を後から決められる特徴があったり、株式の希薄化を防げたりするなどのメリットがあります。

ただし、信託型ストックオプションを導入するためにコストが発生する場合や、委託者(会社の代表者)に金銭的負担が生じる場合があるので注意しましょう。

| ストックオプションの 種類 | 権利行使時の課税 | 株式の売却時の課税 | ||||

| 課税対象 | 所得の 種類 | 確定申告 | 課税対象 | 所得の 種類 | 確定申告 | |

| 無償税制適格 ストックオプション | なし | なし | 不要 | 売却時の株価 - 権利行使価格 | 譲渡所得 | 必要 |

| 無償税制非適格 ストックオプション | 権利行使価格 | 給与所得 | 必要 | 売却時の株価 - 権利行使価格 | 譲渡所得 | 必要 |

| 1円 ストックオプション | 権利行使価格 | 退職所得 | 必要 | 売却時の株価 - 権利行使価格 | 譲渡所得 | 必要 |

| 有償 ストックオプション | なし | なし | 不要 | 売却時の株価 - (権利行使価格 + 発行価格) | 譲渡所得 | 必要 |

| 信託型 ストックオプション | なし | なし | 不要 | 売却時の株価 - (権利行使価格 + 発行価格) | 譲渡所得 | 必要 |

ストックオプションの権利行使期間と権利行使価格が改正

令和5年度の税制改正で、税制適格ストックオプションの要件である権利行使期間が延長されました。改正前は「付与決議後2年を経過した日から10年を経過する日まで」でしたが、改正後は「付与決議後2年を経過した日から15年を経過する日まで」となっています。

| 改正前 | 改正後 | |

| 権利行使期間 | 付与決議から2~10年 | 設立から5年未満の未上場企業は、付与決議から2~15年 |

また、ストックオプションを行使した際に税優遇を受けられる権利行使価格については、「令和6年度税制改正大綱」で年間の限度額が大幅に引き上げられました。

| 現行制度 | 改正概要 | |

| 設立から5年未満の株式会社 | 1,200万円 | 2,400万円 |

| 設立5年以上20年未満の株式会社のうち、未上場または上場から5年未満の会社 | 1,200万円 | 3,600万円 |

【会社側】ストックオプション制度の導入から発行までの流れ

ストックオプションを導入する

ストックオプションを導入する際には、まず権利の付与に関する条件が記載された募集事項を株主総会の特別決議で決める必要があります。募集事項の内容は主に以下のとおりです。

募集要項の主な内容

- ストックオプションの内容

- 発行するストックオプションの数

- 無償・有償のどちらかで発行するか、その旨の説明

- 募集新株予約権の払込金額か算定方法(有償の場合)

- 割当日

募集事項が決まったら、ストックオプションの割当対象者や割当数を決めて、有償で発行する場合は期日までに払込をしてもらいます。

割り当てが決まると、会社はストックオプションを発行した日以降に新株予約権原簿を作成して記録しなくてはなりません。また、新株予約権は登記事項となっているため、ストックオプションの登記もしましょう。

ストックオプションを発行・付与する

ストックオプションを発行する際、会社はストックオプション1個あたりの価格を決める必要があります。この価格を「発行価格」といいます。

発行価格を決めるためには以下の順番で算定します。

- 公正価格の算定

- 発行価格の引き下げ

公正価格の算定

公正価格とは、現在の株価から将来の株価を予測して算出した価格です。

公正価格の算出には、事業計画のシミュレーションで算出する「モンテカルロ・シミュレーション」や、株価のボラティリティから予測して算出する「ブラックショールズ式」などがあります。

ブラックショールズ式をはじめとしたストックオプションの公正価格を計算するには、基礎数値を設定して計算する必要があります。

基礎数値には、オプションの行使価格、オプションの満期までの期間、付与日の株価、ボラティリティ(株価変動価格)、オプション満期までの期間における配当額、無リスク利子率が存在します。

外部の専門家に価格算定を依頼する際でも、基礎数値や算定結果の意味を理解することで、精度の高い公正価格に決定することが可能です。

発行価格の引き下げ

発行価格は、会社の業績の達成条件や、権利を行使する際に制限を設けるなどの条件付けをすることで、公正価格よりも引き下げることが可能です。

ストックオプションの発行価格が算出されたら、付与する対象と割当比率を決めます。後述しますが、信託型ストックオプションを選択した場合は、付与する対象者と割当比率を後から決めることができます。

【従業員側】権利を行使してキャピタルゲインを得るまでの流れ

権利者がストックオプションの権利を行使する

ストックオプションの権利を行使したい場合は、行使価格を支払って自社株式を取得します。ストックオプションの権利を行使する流れは以下のようになります。

ストックオプションの権利を行使する流れ

- ストックオプションの付与

- ストックオプション口座を開設

(税制適格ストックオプションのみ開設が必要。税制非適格ストックオプション、有償ストックオプションは不要) - 発行会社が指定する口座へストックオプションの行使価格を払い込み、自社株式を購入

- 信託銀行などを通じて株式が発行

- ストックオプション口座に株式が入庫

- 付与された人が好きなタイミングで売却

- 売却額が振り込まれる

税制非適格ストックオプションと、有償ストックオプションはストックオプション口座を開設する必要はありませんが、取得した株式を保管する証券会社は決める必要があります。

自社株を売却し、キャピタルゲインを得る

上述したようにキャピタルゲインとは、株式を取得した価格と売却した価格の差額で得られる利益のことをいいます。

つまり、ストックオプションの付与価格よりも売却価格が高いほど、キャピタルゲインは大きくなります。

キャピタルゲインの計算

ストックオプションが1株1,000円で1,000株付与、権利行使時の株価が2,000円の場合

2,000円 × 1,000株(株価) - 1,000円×1,000株(行使価格)

= 100万円(キャピタルゲイン)

ストックオプションが1株1,000円で1,000株付与、権利行使時の株価が3,000円の場合

3,000円 × 1,000株(株価)‐ 1,000円 × 1,000株(行使価格)

= 200万円(キャピタルゲイン)

ストックオプションを行使して、株を購入した後も、すぐに売却する必要はありません。そのまま株を保有し、株価が上昇したタイミングで株を売ることでキャピタルゲインがより大きくなる可能性があります。

もし会社の業績が悪化などが原因で、ストックオプションが付与された際の株価よりも下がっていたとしても、ストックオプションの権利を行使しなければ株式を購入したことにはなりません。

そのため、ストックオプションを付与された人は、株価が行使価格よりも低い場合は権利を行使しなければ、損をすることはありません。

まとめ

ストックオプションは、優秀な人材を雇用する際や、従業員のモチベーションを上げるために有効な制度です。しかし、ストックオプションを付与し過ぎてしまうと、既存株主の持株が希薄化したり、株価が下落した際に従業員のモチベーションが低下してしまったりなどのデメリットもあります。

ストックオプションの導入を検討している場合は、公正価格や割当比率などしっかりと決めるようにしましょう。

freeeで内部統制の整備をスムーズに

IPOは、スモールビジネスが『世界の主役』になっていくためのスタート地点だと考えています。

IPOに向けた準備を進めていくにあたり、必要になってくる内部統制。自社において以下のうち1つでも該当する場合は改善が必要です。

- バックオフィス系の全てのシステムにアクセス権限設定を実施していない

- 承認なく営業が単独で受注・請求処理を行うことができる

- 仕入計上の根拠となる書類が明確になっていない

freee会計のエンタープライズプランは内部統制に対応した機能が揃っており、効率的に内部統制の整備が進められます。

内部統制対応機能

- 不正防止(アクセスコントロール)のための、特定IPアドレスのみのアクセス制限

- 整合性担保(インプットコントロール)のための、稟議、見積・請求書発行、支払依頼などのワークフローを用意

- 発見的措置(モニタリング)のための、仕訳変更・承認履歴、ユーザー情報更新・権限変更履歴などアクセス記録

- 国際保証業務基準3402(ISAE3402)に準拠した「SOC1 Type2 報告書」を受領

詳しい情報は、内部統制機能のページをご確認ください。

導入実績と専門性の高い支援

2020年上半期、freeeを利用したマザーズ上場企業は32.1%。freeeは多くの上場企業・IPO準備企業・成長企業に導入されています。

また、freeeではIPOを支援すべく、内部統制に関する各種ツールやIPO支援機関との連携を進めています。

内部統制を支援するツール・連携機能

IPOに向けた準備をお考えの際は、freeeの活用をご検討ください。