上場とは、会社の株式を証券取引所(株式市場)で取引できるようにする許可を指します。株式を公開すれば経営資金が集めやすくなるなどのメリットがある反面、会社経営の責任が高まるなどのリスクも伴います。

株式会社は、上場企業と非上場企業に分類されます。それぞれメリットが異なるため、特徴を把握した上で上場を目指すべきかどうかの検討が必要です。

本記事では、上場企業と非上場企業の違いや上場が承認されるための基準について解説します。また、上場するまでの流れについてもまとめていますので、ぜひ参考にしてください。

目次

- 上場とは

- 株式会社とは

- 上場企業と非上場企業の違い

- 証券取引所と株式市場の種類

- プライム市場

- スタンダード市場

- グロース市場

- 上場承認されるための実質基準とは

- 継続性及び収益性があるか

- 企業経営の健全性があるか

- コーポレート・ガバナンスや内部管理体制が整っているか

- 企業内容やリスク情報の開示を適切に行えるか

- その他公益または、投資者保護の観点から当取引所が必要な事項

- 上場するメリット

- 社会的信用が高まり、知名度が向上する

- 資金調達が容易になる

- 社内体制を強化できる

- 人材の確保が容易になる

- キャピタルゲインを得るきっかけとなる

- 上場するデメリット

- 上場のためにコストがかかる

- 上場により経営責任が増大する

- 株式を買収される可能性がある

- 株式会社が上場するまでの流れ

- 直前々期より前(申請の3年以上前)

- 直前々期(申請の2年前)

- 直前期(申請の1年前)

- 申請期から上場

- まとめ

- freeeで内部統制の整備をスムーズに

上場とは

上場とは、会社が発行する株式などの証券を証券取引所が運営する株式市場で売買可能にすることを指します。すべての株式会社は、株式を発行することで会社そのものを商品として提供しています。

株式会社は、上場すれば会社の株式を株式市場に公開でき、ほかの企業や投資家などからの資金調達が可能です。会社が上場するために、各株式市場にはそれぞれ上場条件があり、必要項目を満たせなければ上場できない仕組みになっています。

株式会社とは

株式とは、会社に資金を出資してくれた人に対して発行する証券のことを指し、この株式を集めて作られた会社を株式会社といいます。株式会社は、主に株式の売買をとおして資金調達を行い、集まった資金をもとに会社を運営します。

投資家は、株式を購入するという名目で出資を行い、株式を保有することでその会社の株主となれます。

株主になると、株主総会を通じて会社の経営に参加できるだけでなく、会社に利益が生まれればその一部が還元されるというメリットもあります。

【関連記事】

株式会社とは?株式会社の仕組みと設立するメリット・デメリットをわかりやすく解説

上場企業と非上場企業の違い

上述したとおり、上場企業とは、証券取引所の株式市場に自社の株式を上場し、不特定多数の投資家がその株式を売買できるようにしている企業です。上場企業の主な特徴は、以下のとおりです。

上場企業の特徴

- 主な株式所有者は投資家

- 株主の意見が経営に取り入れられる

- 株式を公開しているため資金が集めやすい

一方で非上場企業とは、市場に株式を公開していない企業のことを指します。日本の99%の企業は非上場企業で、その数は300万社を超えるといわれています。

非上場企業の特徴は、以下のとおりです。

非上場企業の特徴

- 主な株式所有者は経営者や関連会社など

- 広く株式を売り出せないので資金調達はしにくい

- 株式の公開はされていないので買収リスクを回避できる

証券取引所と株式市場の種類

日本には現在4つの証券取引所があり、それぞれの取引所に既存市場と新興企業向け市場があります。

4つの証券取引所の中でも、東京証券取引所(以下、東証)と名古屋証券取引所は、既存市場が2つに分かれており、上位市場を設けることで企業価値や市場価値を高めることに繋がっています。

| 既存市場 | 新興企業向け市場 | プロ向け | |

| 東京証券取引所 |

・プライム市場

・スタンダード市場 | グロース市場 | TOKYO PRO Market |

| 名古屋証券取引所 |

・プレミア市場

・メイン市場 | ネクスト市場 | ー |

| 福岡証券取引所 | 本則市場 | Q-Board | ー |

| 札幌証券取引所 | 本則市場 | アンビシャス | ー |

名古屋・福岡・札幌の3つは地方証券取引所であり、いずれも東証に比べると小規模なので、実際に株の取引をする場合、ほとんどは東証の銘柄を扱います。

東証の株式市場は、2022年4月3日(日)まで「東証一部」「東証二部」「JASDAQ」「マザーズ」という4つの市場区分でしたが、2022年4月4日(月)から「プライム」「スタンダード」「グロース」という3つの市場に再編されました。

これら3つの市場は、上場基準や上場維持基準だけではなく、目的や特徴も異なります。

プライム市場

東証の市場区分再編前の東証一部に相当するプライム市場は、新市場区分のうち最上位の市場で、その分他の市場よりも上場基準が高く設定されています。

プライム市場に上場する企業は、流動性およびガバナンス水準が高いのが特徴です。また、投資家とのコミュニケーションに重点を置いて、持続的な企業成長を約束しています。

プライム市場への上場審査基準・上場維持基準は、以下のとおりです。

| 項目 | 上場審査基準 | 上場維持基準 |

| 株主数 | 800人以上 | 800人以上 |

| 流通株式数 | 20,000単位以上 | 20,000単位以上 |

| 流通株式時価総額 | 100億円以上 | 100億円以上 |

| 売買代金 | 時価総額250億円以上 | 平均売買単位0.2億円以上 |

| 流通株式比率 | 35%以上 | 35%以上 |

| 収益基盤 |

AまたはBに適合すること

A:最近2年間の利益合計が25億円以上 B:最近1年間の売上高が100億円以上かつ時価総額1,000億円以上の見込み | ー |

| 財政状態 | 純資産額50億円以上 | 純資産額が正であること |

出典:日本取引所グループ「上場維持基準の概要」

プライム市場の詳細について詳しく知りたい方は、別記事「プライム市場とは?東証一部との違いやメリット・デメリットについてわかりやすく解説」をあわせてご確認ください。

スタンダード市場

市場区分再編前の東証二部とJASDAQ(スタンダード)に相当するのがスタンダード市場です。

スタンダード市場に上場する企業は、市場に公開されている株式として一定の流動性があり、上場企業としての基本のガバナンス水準を備え、持続的な企業成長を約束しています。

スタンダード市場への上場審査基準・上場維持基準は以下のとおりです。

| 項目 | 上場審査基準 | 上場維持基準 |

| 株主数 | 400人以上 | 400人以上 |

| 流通株式数 | 2,000単位以上 | 2,000単位以上 |

| 流通株式時価総額 | 10億円以上 | 10億円以上 |

| 売買高 | ー | 月平均10単位以上 |

| 流通株式比率 | 25%以上 | 25%以上 |

| 収益基盤 | 最近1年間の利益が1億円以上 | ー |

| 財政状態 | 純資産が正であること | 純資産が正であること |

出典:日本取引所グループ「上場維持基準の概要」

グロース市場

市場区分再編前のマザーズとJASDAQ(グロース)の基準が統一されたグロース市場は、高い成長性が期待される企業のための市場です。ベンチャー企業をはじめ、創業から期間が経っていない新興企業を対象にしています。

事業基盤が安定していない企業が多いため、上場後は事業計画などの進捗状況を適時・適切に開示することで、リスク許容度の高い投資家がより投資しやすくなります。

グロース市場への上場審査基準・上場維持基準は、以下のとおりです。

| 項目 | 上場審査基準 | 上場維持基準 |

| 時価総額 | ー | 上場10年経過後40億円以上 |

| 株主数 | 150人以上 | 150人以上 |

| 流通株式数 | 1,000単位以上 | 1,000単位以上 |

| 流通株式時価総額 | 5億円以上 | 5億円以上 |

| 売買高 | ー | 月平均10単位以上 |

| 流通株式比率 | 25%以上 | 25%以上 |

| 財政状態 | ー | 純資産額が正であること |

出典:日本取引所グループ「上場維持基準の概要」

東証再編についてさらに詳しく知りたい方は、別記事「東証再編はいつから?市場区分見直しの目的や影響について分かりやすく解説」をあわせてご確認ください。

上場承認されるための実質基準とは

企業が各市場で上場承認されるためには、実質基準を満たす必要があります。実質基準には以下の5つの項目があります。

上場にあたっての実質基準

- 企業の継続性および収益性

- 企業経営の健全性

- 企業のコーポレートガバナンスおよび内部管理体制の有効性

- 企業内容などの開示の適正性

- その他公益または投資者保護の観点から取引所が必要と認める事項

それぞれ5つの実質基準について解説します。

継続性及び収益性があるか

企業が行う事業が一時的ではなく、長期間行われている継続性と、売上から原価や税金などを差し引いた利益を生み出せているかの収益性を審査します。

また、利益を継続的に生み出し続けていけるかどうかの将来性も重要視します。

企業経営の健全性があるか

法律をしっかりと遵守して企業活動が行われているかどうかも重要な基準となります。同時に子会社が親会社に依存せず自らの裁量で事業を遂行しているかや、役員が親族のみで構成されていないかなども審査されます。

また、他社の役員を兼業しても業務に支障をきたさないかどうかも、審査の対象です。

コーポレートガバナンスや内部管理体制が整っているか

「会社は経営者ではなく株主のものである」という考えに基づいて会社が経営されているかどうかも審査の対象となります。

企業が組織ぐるみで不祥事を起こさぬよう、社外取締役や社外監査役などを置いて経営を監視します。上場するには、このような企業統治の体制を整えておかなければいけません。

また、企業が社員の労働時間を管理し不当な時間外労働をさせていないか、事業における予算の計画や実績が管理されているかも審査対象となるため、企業統治はもちろん、内部統治も透明にする必要があります。

企業内容やリスク情報の開示を適切に行えるか

上場企業は、投資家が正しい判断をするために必要な情報を、定められた時期に不足なく開示できる体制を整える必要があります。

この項目では、情報開示前の自社情報による内部取引(インサイダー取引)を防ぐ体制が整えられているかも審査されます。

その他公益または投資者保護の観点から取引所が必要な事項

投資家を保護することを目的とした事項で、具体的には反社会勢力関与防止体制整備や買収防衛策導入に関する事項などがあります。

上場するメリット

企業が上場するには、非常に厳しい監査と審査を受けて承認される必要がありますが、得られるメリットには非常に大きなものがあります。

上場には、主に以下の5つのメリットがあります。

企業が上場するメリット

- 社会的信用が高まり、知名度が向上する

- 資金調達が容易になる

- 社内体制を強化できる

- 人材の確保が容易になる

- キャピタルゲインを得るきっかけとなる

社会的信用が高まり、知名度が向上する

名の知れた大企業のほとんどが株式を公開しているように、上場することで会社の知名度は大幅に上がります。

知名度が高まることで新規開拓が非上場の時より容易になり、他社からの依頼数が増加する可能性があります。

資金調達が容易になる

株式が一般株式市場に公開されるため、潤沢な資金を持つ投資家や投資を行う企業からの資金調達が容易になります。出資者が増えることによって上場企業への資金が増え、経営にも余裕が生まれます。

また、上場基準を通過したことにより信頼性も高まり、銀行から出資を受けるハードルも低くなります。

社内体制を強化できる

上場時の監査は非常に厳しいですが、上場を維持するために行われる監査も厳格です。監査により情報開示を求められることを想定し、常に社内体制を整えておかなければならないため、会社のコンプライアンスは強化され、内部監査体制も充実します。

人材の確保が容易になる

就職希望者にとって、会社の知名度は重要なポイントのひとつです。知名度の高い企業であれば、新卒の学生やスキルを持った転職希望者の採用がしやすい傾向にあります。

また上場することで、既存の社員に誇りや働きがいが生まれ、仕事の士気が高まる効果も期待できます。

キャピタルゲインを得るきっかけとなる

キャピタルゲインとは、株式や債券を購入時よりも高く売却して得られる利益のことを指します。創業者や既存株主は、株式を上場後に売却することでキャピタルゲインが得られます。

しかし上場後に、会社関係者が未公表の情報を知りながら株式市場において売却を行うことは、インサイダー取引にあたる可能性があるため、注意が必要です。

上場するデメリット

上場によって得られるメリットは多くありますが、上場することによるデメリットも存在します。上場するデメリットとしては主に以下の3つがあげられます。

上場するデメリット

- 上場のためにコストがかかる

- 上場により経営責任が増大する

- 株式を買収される可能性がある

上場のためにコストがかかる

上場するには、さまざまなコストが発生します。資金はもちろん人的コスト・時間的コスト・継続コストがかかり、そのうちひとつでも欠けてしまえば上場企業としては成り立ちません。

それぞれにかかる具体的な内容は以下のとおりです。

| 資金 | ・監査法人や主幹事証券会社などとの契約料 ・上場に伴うシステムやソフトなどの導入費用 |

| 人的コスト | ・上場専門の公開準備室のための人員確保 ・上場基準を満たすための人員補充 |

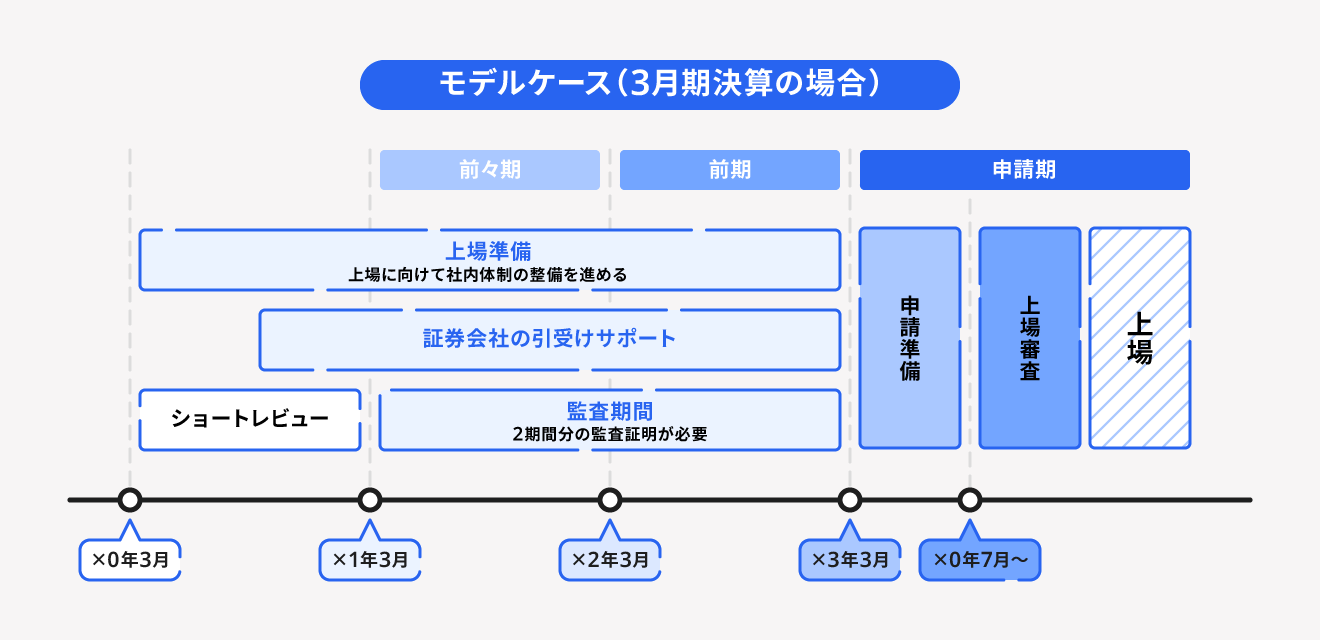

| 時間的コスト | ・上場を決めてから上場まで3年ほどの期間を要する ・監査やミーティングなど上場準備にかかる時間 ・上場維持のための情報開示や株主総会のための時間 |

| 継続コスト | ・上場維持のためのコスト(社内体制の維持など数千万円から1億円程度) |

上場により経営責任が増大する

会社を上場すると、非上場の時のように経営者だけで意思決定をするのは難しくなります。今まで以上に株主の利益が求められるので、株主の経営方針にも配慮が必要です。

また、株主総会では株主からさまざまな要求を受ける可能性があり、経営の自由度が下がる可能性もあります。

このような株主への責任を筆頭に、上場企業として経営状況の開示義務やサステナビリティなどの企業責任も大いに高まります。

株式を買収される可能性がある

上場後は不特定多数の投資家が、自由に自社の株を購入できるようになります。そのため、競合による買い占めや敵対的買収をされるリスクが高まります。

結果的に株式の過半数を買収されると経営権が奪われてしまう形になるので、買収を意図しない場合は注意しなければいけません。

株式会社が上場するまでの流れ

上場するための準備には、最低3年程度の期間が必要です。証券取引所や市場によって期間が短くなる場合もありますが、数年は要することを想定しましょう。

上場の意思決定をしてから具体的な申請期間までの簡単な流れは、以下のように段階があります。

上場の意思決定から申請期間までの流れ

- 直前々期までの段階(申請の3年以上前)

- 直前々期(申請の2年前)

- 直前期(申請の1年前)

- 申請期

直前々期より前(申請の3年以上前)

直前々期に入る前に、上場に伴う準備をする必要があります。

まずは、上場をサポートしてくれる会社を選定します。監査法人または公認会計士を複数人用意し、主幹事証券会社を決定し、必要に応じてコンサルティングを受けましょう。

また、上場のために公開準備室と呼ばれる社内チームの設置が必要です。公開準備室は兼業ではなく専門で動くためのチームとして設置するのがポイントです。公開準備室では以下の業務を行います。

- 事業計画(書)の作成

- 申請に伴う書類の準備

- 経営管理

- 審査や監査への対応

これらの準備が整ったら、監査に備えて社内システムや社内体制の構築、整備及び強化を行います。予算管理や決算処理制度も確立し、社内規程も整備しましょう。

直前々期(申請の2年前)

上場の準備を整えたら、直前々期に入り外部監査がはじまります。

申請するには、外部監査を2年間受けた監査証明が必要なので、監査は上場する上で避けられません。

直前期(申請の1年前)

直前期は、申請までの1年間の期間を指します。前年に整えた経営管理および社内体制で直前期の1年会社を運用し、引き続き外部監査を受けます。

上場申請書類や関連書類も作成し、主幹事証券会社の審査を受ける体制を整える必要があります。

申請期から上場

2年間の監査期間を経て上場準備が整えば上場申請を行います。審査は形式基準と実質基準に応じて行われ、面談や質問への対応も同時に行われます。

最終的に審査が通れば、上場達成です。

まとめ

上場することで会社の知名度や信頼性が高まったり、経営資金の調達がしやすくなったりするなど、さまざまなメリットが得られます。

しかし上場には、一定の審査基準を満たす必要があり、多くのコストが発生します。また他企業に買収されやすくなったり、株主の利益を優先するため、経営の意思決定の自由度が下がったりするリスクも存在します。

会社が目指す経営方針が、上場によって達成できるのかどうかを考えたうえで、上場のメリット・デメリット、発生するコスト、審査基準、準備内容などを理解し、自社にとって最適な方法を選択しましょう。

freeeで内部統制の整備をスムーズに

IPOは、スモールビジネスが『世界の主役』になっていくためのスタート地点だと考えています。

IPOに向けた準備を進めていくにあたり、必要になってくる内部統制。自社において以下のうち1つでも該当する場合は改善が必要です。

- バックオフィス系の全てのシステムにアクセス権限設定を実施していない

- 承認なく営業が単独で受注・請求処理を行うことができる

- 仕入計上の根拠となる書類が明確になっていない

freee会計のエンタープライズプランは内部統制に対応した機能が揃っており、効率的に内部統制の整備が進められます。

内部統制対応機能

- 不正防止(アクセスコントロール)のための、特定IPアドレスのみのアクセス制限

- 整合性担保(インプットコントロール)のための、稟議、見積・請求書発行、支払依頼などのワークフローを用意

- 発見的措置(モニタリング)のための、仕訳変更・承認履歴、ユーザー情報更新・権限変更履歴などアクセス記録

- 国際保証業務基準3402(ISAE3402)に準拠した「SOC1 Type2 報告書」を受領

詳しい情報は、内部統制機能のページをご確認ください。

導入実績と専門性の高い支援

2020年上半期、freeeを利用したマザーズ上場企業は32.1%。freeeは多くの上場企業・IPO準備企業・成長企業に導入されています。

また、freeeではIPOを支援すべく、内部統制に関する各種ツールやIPO支援機関との連携を進めています。

内部統制を支援するツール・連携機能

IPOに向けた準備をお考えの際は、freeeの活用をご検討ください。