監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

領収書に記載する宛名は、誰が代金を支払ったかを明確にするために必要な項目です。支払った代金や日時、領収書の発行先、但し書きと同様に、一般的な領収書には記入欄が設けられています。

本記事では、領収書の宛名の書き方をはじめ、領収書に記載すべき内容や経費精算時の必要条件、宛名がない場合の領収書の扱いなどを解説します。

目次

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

領収書の宛名とは

領収書の宛名欄には、代金を支払った者の名称(会社名や人名)を記載します。

一般的に、領収書の宛名に記載がない場合であっても経費精算そのものは可能です。しかし、会社が従業員に対して宛名の記載がない領収書の提出を認めている場合、個人的に購入した物を必要経費として申請できる可能性もあり、「経費の水増し」や「架空請求」など、会社にとってのリスクが高まる可能性も考えられます。

また、領収書に宛名の記載がないと、税務調査で領収書の内容と事業との関連性が認められないケースもあります。実際に事業に関係する物を購入した場合でも、必要経費として税務調査で認められなければ、本来、支払うべき金額以上の税金を支払うことになります。このような事態を防ぐためにも、代金授受の証明・領収書の発行先を明確にするためにも宛名の記載は必要です。

領収書の宛名の書き方

領収書の宛名は、従業員が経費を立て替えるケースと、個人事業主が事業に必要な経費を支払うケースでは宛名の書き方が異なります。それぞれの正しい書き方について詳しく解説します。

従業員が経費を立て替えるケース

従業員が経費を立て替える場合、領収書の宛名は基本的に「会社名」を記載してもらうようにしましょう。このとき、(株)などの略称を使用せず、以下のように正式名称を記載するのがマナーとされています。

| 会社名のみ記載する場合 | ●●株式会社 御中 |

|---|

もし、会社名以外に部署名や担当者名の記載が必要な場合は、以下のように記載してもらいます。また、担当者名はフルネームで記載します。

| 会社名と部署名を記載する場合 | 株式会社●● ●●部 御中 |

|---|---|

| 会社名と部署名、担当者を記載する場合 | ●●株式会社 ●●部 ●●●●様(フルネーム) |

個人事業主が経費精算のために領収書が必要なケース

個人事業主の場合、確定申告時に領収書が必要です。個人事業主が必要経費と証明するために領収書を受領する場合、領収書の宛名には、屋号と個人名を以下のように記載してもらいましょう。屋号がない場合は、個人名(フルネーム)のみでも問題ありません。

| 屋号と個人名を記載する場合 | ●●店 ●●●●様(フルネーム) |

|---|---|

| 個人名のみ記載する場合 | ●●●●様(フルネーム) |

宛名の敬称「様」と「御中」の使い分け

宛名の敬称には「様」と「御中」があり、使い分けが必要です。「様」は個人名や個人を示す言葉に付ける敬称で、「御中」は法人や学校、特定団体など、団体名の後に付ける敬称です。「御中」には「皆様宛」や「一同様宛」の意味があり、不特定多数の誰かに宛てたものに付けます。

領収書の宛名では、会社名や部署名を記載する場合は「御中」、担当者名まで記載する場合は「様」と覚えておきましょう。

ただし、人によっては会社であっても領収書を送る先が明確なため、不特定多数の「御中」を使用するのは不自然で、「様」を使用したほうがよいという考え方もあります。そのため、会社名に「様」を使っても間違いではありません。

また、すでに領収書に「様」が印字されている場合は、二重線で消して「御中」に書き直す必要はなく、そのまま「会社名+様」とします。

「様」と「御中」の使い分けについては、相手先の書類や自社の慣習などを見て、柔軟に対応するのがよいでしょう。

「上様」はなるべく使用しない

「上様」という宛名は、代金を支払ったのは誰かが分からないというデメリットがあります。多用すると、受領側は税務調査のときに脱税などの不正をしていると疑われて、覆面調査の対象になることもあります。よって、領収書の発行を依頼するときに、宛名を「上様」とするのはなるべく控えましょう。

ただし、各個人に宛名を記載するのが難しいとされる「特定業種」については、法律上の例外で「上様」書きでも問題ありません。特定業種とは、以下に該当するものです。

「上様」の使用が認められる特定業種

- 小売業(スーパー、コンビニ、百貨店など)

- 飲食業(レストラン、居酒屋など)

- 写真に関する業

- 旅客運送業(電車、バス、タクシーなど)写真に関する業

- 旅行に関する事業(旅行会社など)

- 駐車場業

出典:e-Gov法令検索「消費税法|第五十七条の四第二項」

出典:「消費税法施行令|第七十条の十一」

領収書の宛名を訂正する方法

領収書の宛名を訂正する場合は、上図のように二重線を引き、印鑑(訂正印)を押します。訂正印は、領収書を発行した担当者の印鑑もしくは会社の角印を使用します。正しい宛名は、訂正部分の上部など、空いている箇所に記載してもらいましょう。そのほか、正しい宛名を記載した領収書を再発行してもらうのも訂正方法のひとつです。

誤った内容の領収書は発行側が回収し、複写式の場合はホチキスで留めて「×」や「仕損」と書きます。不正な領収書を発行していない証拠として保管しておきましょう。

領収書に記載すべき内容

領収書は、事業のために支出したことを証明する証憑です。税法上必要な書類のため、宛名に限らず、正しく記載する必要があります。

領収書の基本的な記載項目について説明します。

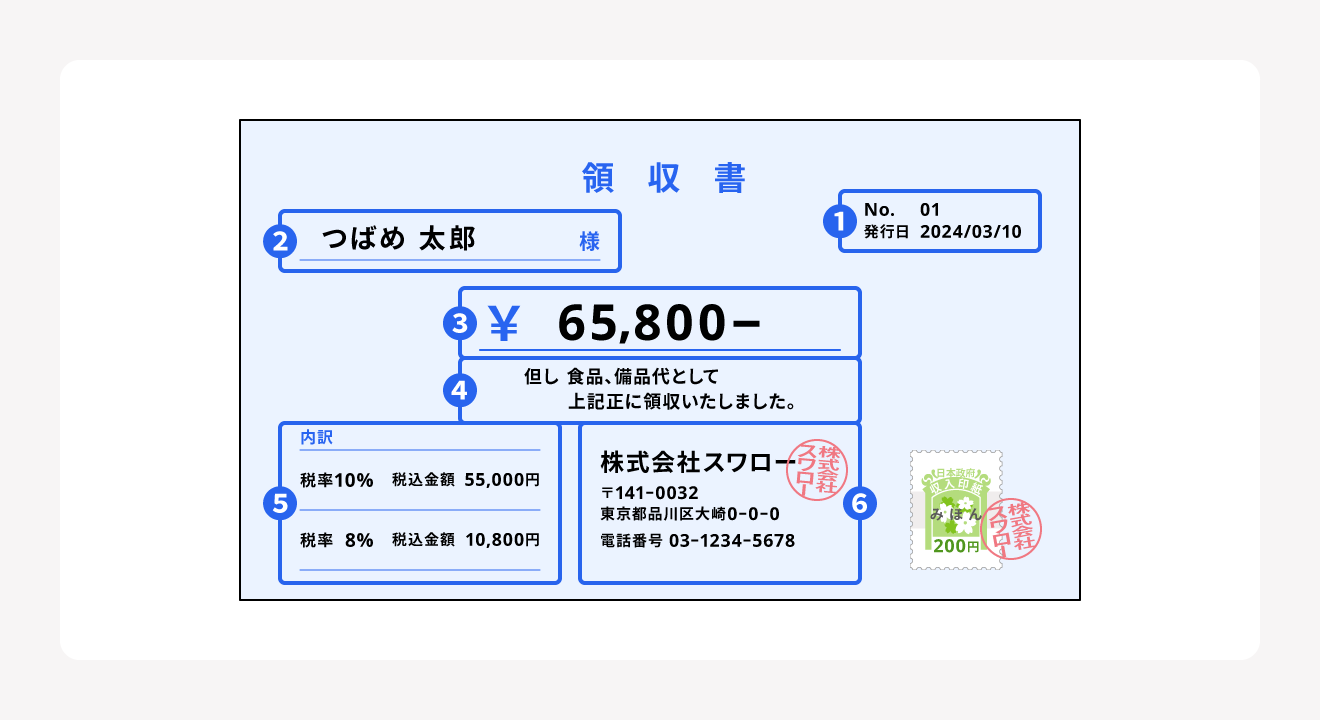

領収書の書き方

| No | 記載内容 | ポイント |

|---|---|---|

| ① | 日付 | 省略さずに発行日を記載(西暦・和暦は問わない) |

| ② | 宛名 | 従業員が経費を立て替える場合 基本的には会社名を正式名称で記載 個人事業主が経費精算のために領収書が必要な場合 (屋号)と個人名(フルネーム)を記載 |

| ③ | 金額 | 3桁ごとに「,(コンマ)」を付ける 先頭に「¥」または「金」、末尾に「-(ハイフン)」「※(米印)」「也(なり)」のいずれかを付けて改ざんを防止する |

| ④ | 但し書き | 取引の内容を記載 「紙代」や「書籍代」など、何に支払った代金かわかるように記載 軽減税率対象品を含む場合はその旨を記載 |

| ⑤ | 内訳 | 合計金額だけでなく税率ごとの合計金額を記載 適用税率を記載 |

| ⑥ | 発行者名 | 以下の発行者情報を記載 個人名 会社名 屋号 店舗名 会社・店舗・事務所などの住所や電話番号 メールアドレス FAX番号 慣習的に、発行者欄に被さるようにして発行者印(社印もしくは担当者印)を押す |

領収書に記載された金額が税別5万円以上の場合は、収入印紙の貼付が必要です。収入印紙の貼付は、領収書の発行者が行います。受領者は受け取り時に、必要額の収入印紙が貼られているか、消印が押されているかを確認してください。

収入印紙について詳しく知りたい方は、別記事「領収書に貼る収入印紙のルールを解説。印紙を貼るべき金額はいくらから?」をご覧ください。

なお、領収書は記載要件を満たしていれば、インボイスとして発行できます。領収書の書き方に関する詳細や、インボイスとして発行する場合の詳細については、別記事「領収書の書き方を見本付きで解説!必須項目やルールなどのポイントは?」をご覧ください。

領収書の宛名がない場合の扱いは?

前述のとおり、一般的には領収書の宛名に記載がない場合であっても経費精算は不可能ではありません。しかし、領収書を受領する際には、基本的には宛名を記載してもらうほうがよいでしょう。

これは、領収書に宛名の記載がない場合は、税務調査で領収書の内容と事業との関連性が認められないケースがあるためです。さらに、領収書の宛名がない場合にはインボイスとして認められず、受取側は「消費税の仕入税額控除」を受けることができません。

会社によっては従業員による「経費の水増し」や「架空請求」などのリスクを防ぐという点も含めて、宛名の記載がない場合は経費の申請ができないという社内ルールを設けている場合もあります。

なお、消費税の仕入税額控除については、前述でも説明した各個人に宛名を記載するのが難しい「特定業種」が発行する領収書に関しては例外となります。

出典:e-Gov法令検索「消費税法|第三十条九項一号」

出典:「消費税法|第五十七条の四第二項」

出典:「消費税法施行令|第七十条の十一」

出典:国税庁「No.6625|適格請求書等の記載事項」

まとめ

領収書の宛名には、代金を支払った者の名称(会社名や人名)を記載します。領収書を受領するときは、「会社の従業員が経費を立て替える場合」と「個人事業主が必要経費を支払う場合」で書き方が異なるため注意が必要です。

また、会社が従業員より、宛先が未記入や上様などの適切ではない領収書の提出を認めている場合、不正請求につながるリスクが高まることが考えられます。税務調査において、取引内容と事業の関連性が認められない可能性もあります。

従業員、個人事業主ともに、領収書の書き方や経費精算時の必要条件を確認し、正しく受領するようにしましょう。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

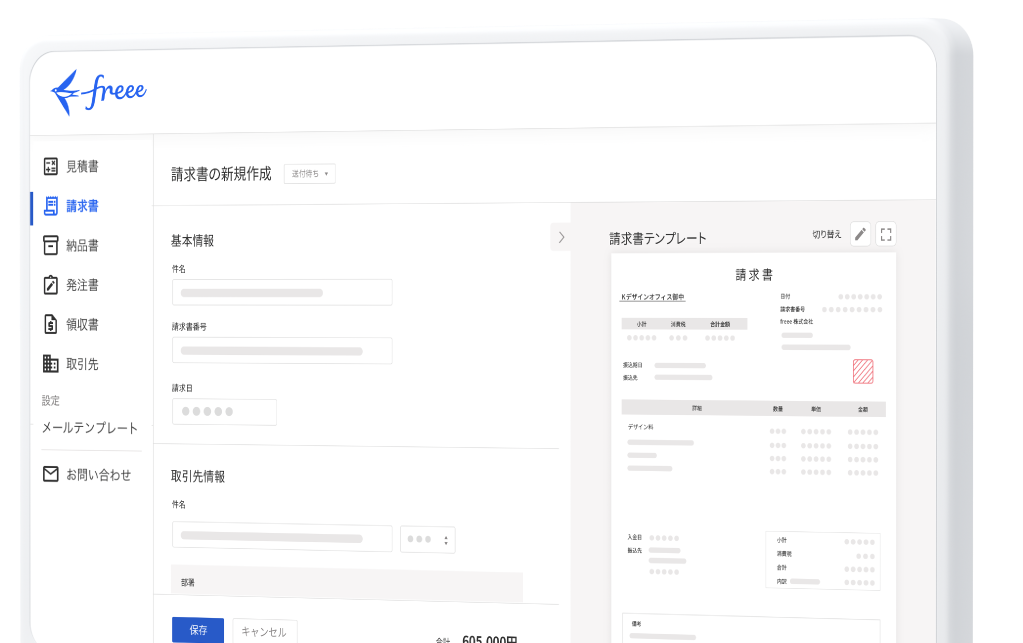

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

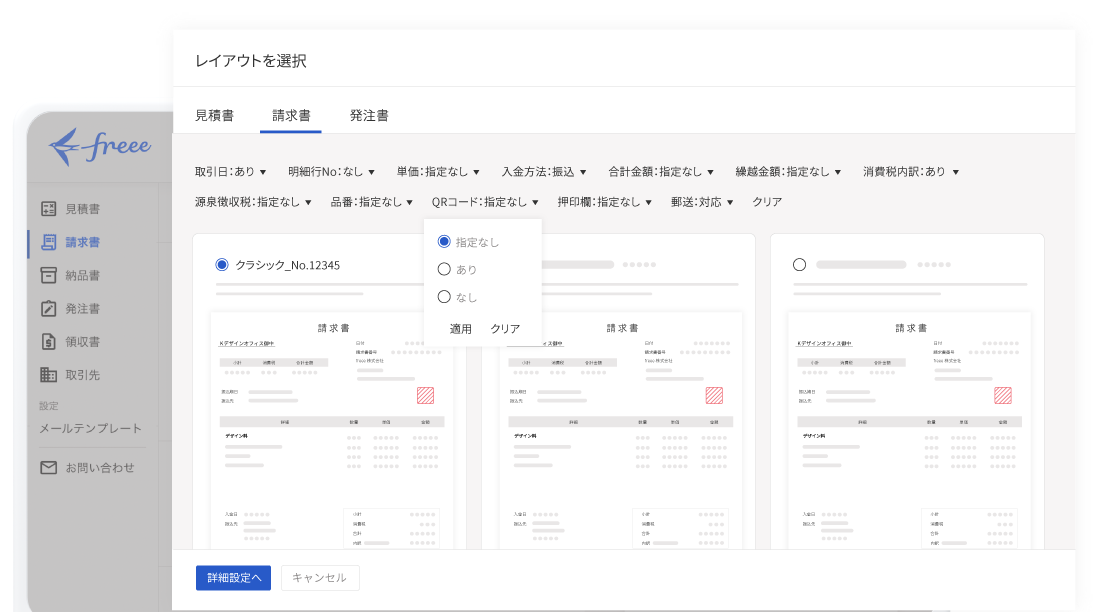

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

領収書の宛名の書き方とは?

領収書の宛名の書き方は、従業員が経費を立て替えるケースと、個人事業主が事業に必要な経費を支払うケースでは記載方法が異なります。

詳しくは記事内「領収書の宛名の書き方」をご覧ください。

領収書の宛名がない場合はどうなる?

税法上、領収書の宛名がなくても経費として認められますが、消費税を納める必要がある法人や個人は、原則、領収書の宛名がない場合は正式な領収書として認められません。

詳しくは記事内「領収書の宛名がない場合の扱いは?」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。