監修 好川寛 プロゴ税理士事務所

2023年10月1日より、インボイス制度が導入されました。インボイス制度が導入された後は、適格請求書発行事業者ではない事業者が発行する請求書では仕入税額控除を受けられなくなります。

ただし、免税事業者との取引がある課税事業者の急激な負担を軽減するため、免税事業者からの取引については一定期間の経過措置が設けられています。

本記事では、免税事業者からの仕入れにかかる経過措置の概要や、経過措置を受けるための要件について解説します。

インボイス制度の概要や事業者が受ける影響について詳しく知りたい方は、別記事「2023年10月から始まったインボイス制度とは?図解でわかりやすく解説!」をあわせてご確認ください。

目次

インボイス制度が導入された後の仕入税額控除の経過措置とは

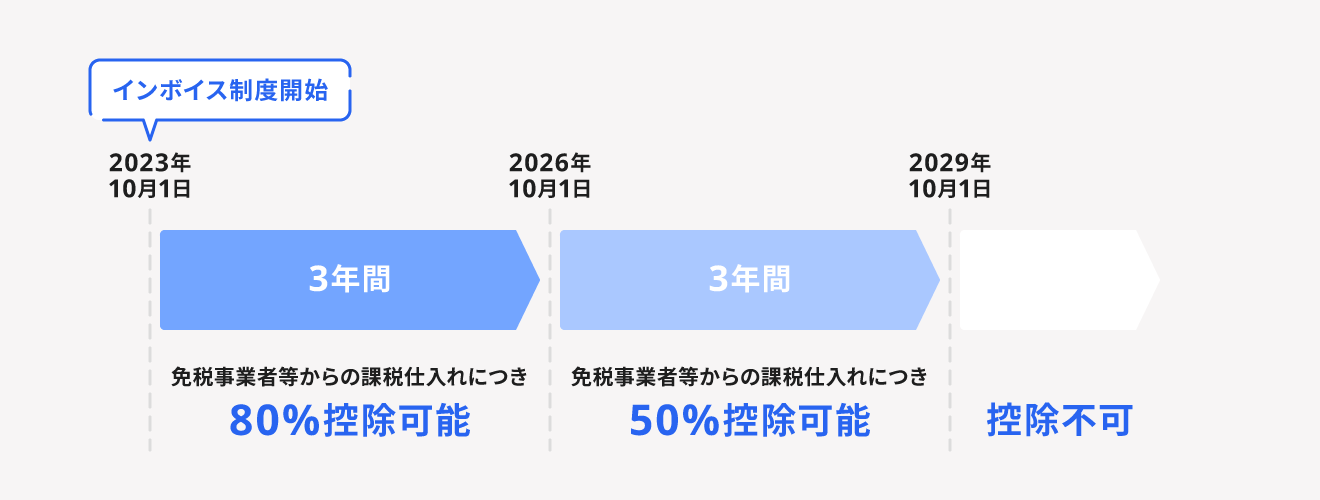

インボイス制度が導入された2023年10月1日以降、免税事業者との取引がある課税事業者の急激な負担を軽減するため、6年間の仕入税額控除の経過措置が設けられています。

仕入税額控除の経過措置が設けられることにより、課税事業者は適格請求書発行事業者以外からの請求書でも一定割合の仕入税額控除を受けることができます。

仕入税額控除の経過措置の対象者・適用期間

仕入税額控除の経過措置を受ける対象者は、適格請求書発行事業者ではない免税事業者や課税事業者と取引をしている課税事業者です。

具体的な経過措置期間と控除割合は以下のとおりです。

仕入税額控除の経過措置を受けるための要件

仕入税額控除の経過措置を受けるには、帳簿および要件を満たした請求書の保存が要件となります。

帳簿

仕入税額控除の経過措置を受けるために必要な帳簿の書き方は、消費税率8%と10%で区分した区分記載請求書等保存方式で記載するだけではなく、その適用を受ける課税仕入である旨の記載が必要です。

- 取引した相手側の氏名または名称

- 取引を行った年月日

- 取引内容(経過措置の適用を受ける課税仕入である旨)

- 取引で発生した支払対価の額

3.の「経過措置の適用を受ける課税仕入である旨」では、適用対象の取引ごとに「80%控除対象」や「免税事業者からの仕入れ」などと記載します。

なお、適用対象の取引に「※」や「☆」などの記号や番号などを記載して、欄外に「※(☆)は80%控除対象」と明記することで、記載内容を簡素化することも可能です。

請求書など

消費税率8%と10%で区分した、区分記載請求書等保存方式と同様の記載事項が必要になります。

具体的な記載事項は以下のとおりです。

- 書類の作成者の氏名又は名称

- 取引を行った年月日

- 取引内容(経過措置の適用を受ける課税仕入れである旨)

- 税率ごとに合計した税込価格

- 書類の交付を受ける事業者の氏名または名称

仕入税額控除の経過措置を活用する場合の会計処理

仕入税額控除の経過措置を活用する際にあたり、適格請求書とそれ以外の請求書の管理や仕入税額控除ができない分の消費税の仕訳方法を決める必要があります。

書類の管理方法や仕訳方法をそれぞれ解説します。

適格請求書とそれ以外の請求書の管理方法の決定

インボイス制度が導入されると、適格請求書発行事業者との取引でのみ仕入税額控除を受けられます。

しかし、取引先のすべてが適格請求書発行事業者とは限りません。そのため取引のある事業所が適格請求書発行事業者かそれ以外の事業者かを確認する必要があります。

適格請求書事業者とそれ以外の事業者では、発行できる請求書が異なります。適格請求書であれば、通常の仕入税額控除で計算できますが、それ以外の請求書は仕入税額控除の経過措置に対応した計算が必要であるため、計算ミスを防ぐためにも請求書も分けて保存しましょう。

また、インボイス制度が導入されてから適格請求書発行事業者になることを選択する事業者が取引先に発生する可能性もあります。そのため、インボイス制度が導入後に適格請求書発行事業者になる場合は、事前に通達してもらうようお願いすることをおすすめします。

【関連記事】

インボイス制度導入で取引先に確認しておくべきポイント、取引先が免税事業者だった場合の影響について解説

仕入税額控除の経過措置期間中の仕訳方法

仕入税額控除の経過措置の期間に行う仕訳方法には、以下の2つの方法があります。

- 消費税額控除を受けられない分を費用に上乗せ

- 消費税額控除を受けられない分を雑損失などに振り替え

消費税額控除を受けられない分を費用に上乗せ

仕入税額控除を受けられない分を費用として上乗せする場合には、帳簿に記載する時点で、仕入税額控除ができる金額を計算して記載します。

80%控除期間中に免税事業者から2,200円の仕入の支払い、税額控除できない分を費用に上乗せした場合を例に解説します。

| 取引時点 | |||||

| 借方 | 仕入 | 2,040円 | 貸方 | 現金 | 2,200円 |

| 仮払消費税等 | 160円 | ||||

消費税額控除を受けられない分を雑損失などに振り替え

法人税法上、経過措置で控除を受けられない消費税額は仕入等に上乗せするのが本来の処理ですが、そうした処理をせずにインボイス制度導入前と同じ仮払消費税等の金額で仕訳した場合は、決算時に雑損失に振替えて帳尻を合わせます。

【例:免税事業者から2,200円の仕入の支払い、税額控除できない分を雑損失として計上した場合の仕訳(控除割合80%)】

| 取引時点 | |||||

| 借方 | 仕入 | 2,000円 | 貸方 | 現金 | 2,200円 |

| 仮払消費税等 | 200円 | ||||

| 決算時点 | |||||

| 貸方 | 雑損失 | 40円(*) | 借方 | 仮払消費税等 | 40円 |

(*)仕入税額控除の経過措置で控除できる金額が200円 × 80% = 160円となり、残りの40円を雑損失として計上

この仕訳方法の場合、決算時に雑損失の振替える仕訳を計上し、申告時は棚卸資産購入及び減価償却購入の仕訳に対して申告調整をしなければなりません。

出典:国税庁「令和3年改正消費税経理通達関係Q&A 問5、問6」

経過措置期間の仕入税額控除の計算方法

仕入税額の計算方法は「積上げ計算」と「割戻し計算」の2通りがあります。ここでは積上げ計算について解説します。

積上げ計算では、課税仕入れにかかる価格からそれぞれの税率(標準税率の場合7.8%、軽減税率の場合6.24%)をかけて、課税仕入れにかかる消費税額を算出します。

【例】仕入税額控除の経過措置期間(80%)に税抜き2,000円(税率10%)の課税仕入れを行った場合

▶︎ 計算式:

・課税仕入額(税込)× 7.8/110 = 仕入税額相当額

・仕入税額相当額 × 80/100(80%)= 仕入税額控除額

▶︎ 例題の仕入税額相当額・仕入税額控除額:

・2,200円(課税仕入れの税込額) × 7.8/110 = 156円

・156円 × 80/100(80%)= 125円(1円未満の端数は切捨てまたは四捨五入)

この計算式で算出したのは国税分のみであり、実際の会計処理としては、経過措置を考慮した仮払消費税等の金額と控除できない消費税分20%を仕入などの税抜金額に上乗せした金額で仕訳する必要があります。

▶️ 例題の仕訳:

・仮払消費税等 2,200 × 10/110 × 80/100 = 160

・仕入高 (2,200 × 100/110 ) +( 2,200 × 10/110 -160 )= 2,040

上記で示した国税分の税率のみで計算した税額を積上げる方法は現実的な対応として無理があるため、税抜経理を採用している場合は、以下の方法で算出した金額でも経過措置の適用を受けた課税仕入れに係る消費税額とできます。

- 課税仕入れの都度、経過措置対象分の仮払消費税額等を算出し、端数処理(1円未満の端数を切捨て又は四捨五入)を行って仕訳する

- その仮払消費税等の金額を積上げた合計額に国税割合の78/100を掛けて算出

出典:国税庁「消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A」

インボイス制度の導入と事業者の負担軽減措置

上述した仕入税額控除の経過措置のほかにも、インボイス制度による負担軽減を目的とした措置が、2022年12月の税制改正大網で閣議決定されました。

インボイス制度の導入に伴う負担軽減措置は以下の4つです。

インボイス制度の負担軽減措置

- 税負担を軽減できる2割特例

- 帳簿のみの保存で仕入税額控除ができる少額特例

- 返還インボイスの交付免除

- 適格請求書発行事業者の登録申請期間の延長

出典:財務省「インボイス制度の負担軽減措置(案)のよくある質問とその回答」

それぞれの負担軽減措置では、対象事業者やその期間が異なるため、上手く活用するためには、どの制度が使えるのか、自身に関係のある制度はどれかなどを事前に把握することが重要です。

軽減措置に関して詳しく知りたい方は、別記事「インボイス制度はやばい?抜け道やメリットはないのか徹底解説」をあわせてご確認ください。

まとめ

2023年10月1日にインボイス制度が導入されました。インボイス制度が導入された後は、適格請求書以外の請求書では仕入税額控除が受けられなくなります。

そのため、免税事業者などとの取引がある事業者にとっては、納税負担が急激に重くなってしまいます。しかし、これらの適格請求書発行事業者以外の事業者との取引がある課税事業者の負担を軽減するため一定期間の仕入税額控除の経過措置が設けられています。

インボイス制度が導入されることで、取引先は適格請求書発行事業者とそれ以外の事業者に分かれるため、帳簿の書き方や請求書などの管理が複雑になります。

仕入税額控除の経過措置などを活用し納税負担を軽減するためにも、インボイス制度が導入される前までに、帳簿の書き方や請求書などの保管方法などのルールを決めておきましょう。

カンタン操作でミスなく請求書作成する方法

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。

請求書発行数が多くなってくると、心理的負担も業務負荷も上がってきます。特に、請求発行業務を「紙」で行っていると、印刷・封入・郵送等のアナログ作業に時間を取られてしまいます。

業務を圧倒的に楽にする方法は「電子化」です。

ここからは、freee請求書で「請求書業務を電子化」するメリットをご紹介します。

金額・項目を入力するだけでインボイス対応

インボイス制度開始により、端数処理のルールが明確化されました。freee請求書を使えば金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を発行することが可能です。電子帳簿保存法に沿ったファイル保存にも対応しており、法令対応にも自動でアップデートされます。

請求書をわずか数クリックで一括送信

請求書データをアップロードするだけで、請求書を自動作成。

明細データはシステムが読み取り、システムへ自動反映するので入力作業自体がなくなり、人的ミスやトラブルを削減できます。

請求書送付は取引先に合わせて柔軟に対応

請求書送付はシステム経由のクリックで一括送信で手軽に行えます。送付方法は、取引先に電子/郵送のどちらも選べます。

取引先によっては電子化対応が難しい場合もあるため、柔軟に出し分けることで電子化を進められます。郵送代行も可能なので、ご利用いただくと自社での印刷・封入・投函の手間がゼロになります。

請求書フォーマットのカスタマイズは自由自在

自社独自の請求書フォーマットや取引先指定があり対応できない懸念がある場合も、自由自在なレイアウトで再現可能です。

freee請求書の導入初期費用は0円で、枚数に応じた従量課金のため、導入しやすい費用体系です。詳細はこちらをご覧ください。

資料で確認したい方はこちらからダウンロードいただけます。

なお、適格請求書に対応した請求書作成は、無料にて利用可能です。詳細はこちら。

会員登録不要で、請求書のテンプレートを無料ダウンローでできるサービス「freeeの無料テンプレート集」も提供しておりますので、ぜひこちらもご利用ください。

よくある質問

インボイス制度の経過措置期間と控除割合は?

インボイス制度の経過措置とは、免税事業者や適格請求書発行事業者ではない課税事業者と取引をしている課税事業者が、適格請求書以外の請求書でも一定割合の仕入税額控除を受けられる制度です。

具体的な経過措置期間と控除割合は以下のとおりです。

- 2023年10月1日〜2026年9月30日:80%控除

- 2026年10月1日〜2029年9月30日:50%控除

- 2029年10月1日〜:控除なし

詳しくは、記事内「仕入税額控除の経過措置の対象者・適用期間」をご覧ください。

インボイス制度で仕入税額控除の適用条件はどう変わる?

消費税の仕入税額控除とは、課税事業者が売上にかかる消費税から仕入れにかかった消費税を差し引いて計算し、納税する制度です。

インボイス制度が導入される2023年10月1日以降、この仕入税額控除が適用されるのは「適格請求書」が発行された取引のみとなります。

適格請求書を発行できる適格請求書発行事業者は、消費税の課税事業者のみです。つまり、消費税の免税事業者との取引では適格請求書が発行されず、課税事業者は取引にかかる消費税額を負担しなければなりません。

経過措置期間の仕入税額控除の計算方法は?

原則、仕入れにかかる消費税額の計算方法は「積上げ計算」を使用します。

詳しい計算方法は記事内「経過措置期間の仕入税額控除の計算方法」で計算例を交えながら解説しています。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。