監修 好川寛 プロゴ税理士事務所

2023年10月にインボイス制度が導入されたことにより、適格請求書の発行ができない免税事業者は課税事業者との取引への影響を考える必要が出てきました。たとえば、新しく取引を行う相手が課税事業者の場合は契約しづらくなってしまったり、既存取引であっても取引額の減少を提案されたりする可能性があります。

そのため、免税事業者は課税事業者への変更によるメリット・デメリットを把握した上で、課税事業者へ変更するかどうか検討する必要があります。

本記事では、インボイス制度による免税事業者への影響や、免税事業者のままでいるメリット・デメリット、課税事業者に変更するメリット・デメリットについて詳しく解説します。

目次

インボイス制度による免税事業者への影響

インボイス制度とは、2023年10月1日からはじまった複数税率に対応した消費税の仕入税額控除の方式です。

インボイス制度により、今後、適格請求書発行事業者である売り手側が発行した適格請求書(インボイス)がなければ、原則、買い手側は仕入税額控除を受けることができません。そのため、課税事業者と取引を行う免税事業者は取引が減少する可能性や、課税事業者との新規契約が難しくなるといった影響を受けることが考えられます。

免税事業者とは、消費税の納税義務が免除される事業者のことです。本来、年間の売上が1,000万円を超える事業者が課税事業者となりますが、免税事業者は、届出を管轄の税務署に提出することで、任意で課税事業者となることができます。

前述のとおり、インボイス制度開始以降は、買い手側は適格請求書発行事業者が発行した適格請求書がなければ仕入税額控除を受けることができなくなりました。しかし、適格請求書発行事業者は、課税事業者しか登録できません。

よって、免税事業者がインボイス制度に対応するために適格請求書発行事業者へ登録しようとした場合、必ず課税事業者となる必要があるのです。

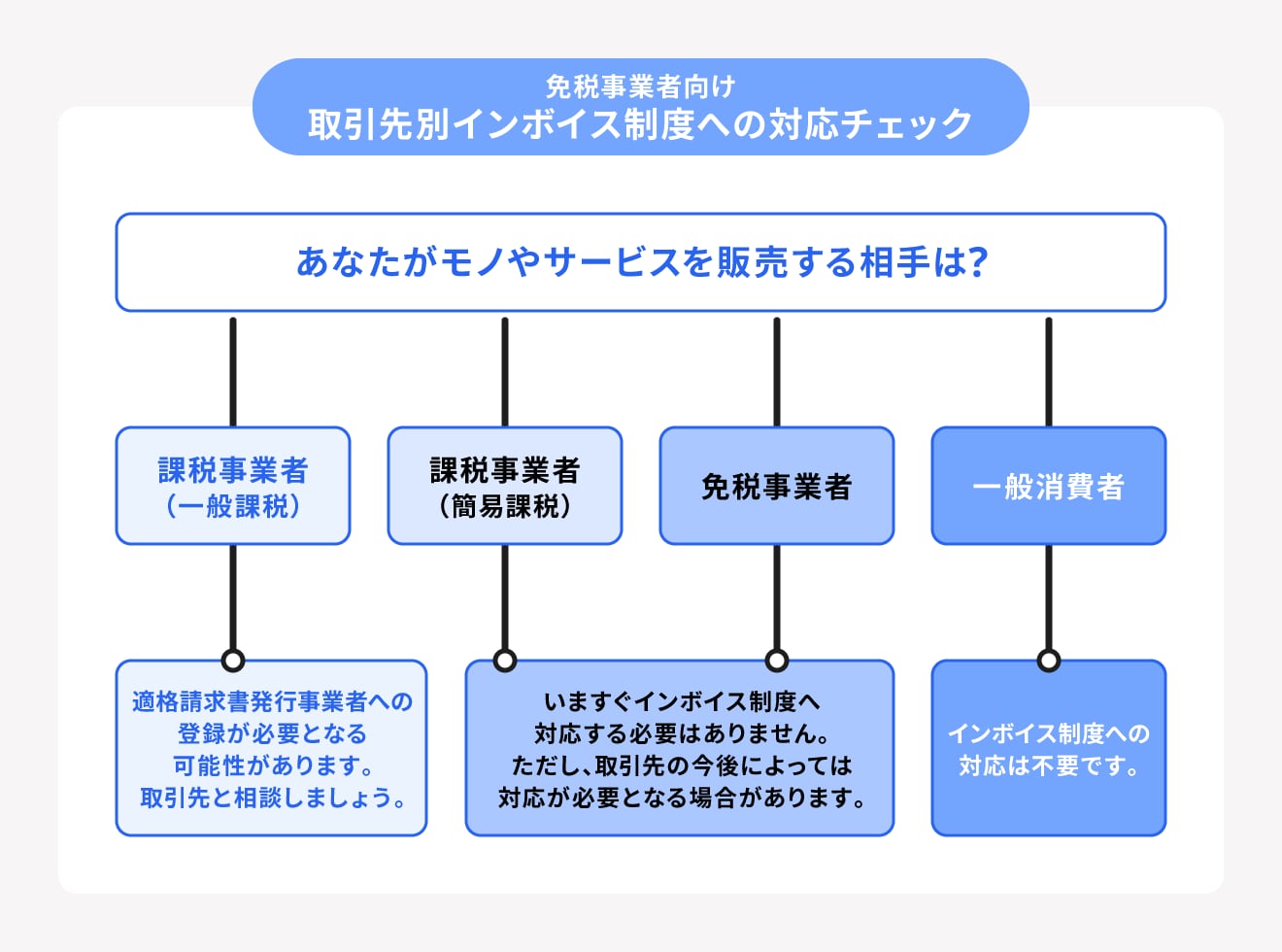

ただし、取引先が同じ免税事業者や、一般消費者、または課税事業者であっても簡易課税制度を利用する事業者である場合には、今すぐにインボイス制度へ対応する必要はありません。

現在免税事業者で課税事業者になることを検討している場合は、以下のフローチャートでインボイス制度に対応すべきかどうか、判断してみてください。

また、主な取引先が一般課税の課税事業者である場合に、免税事業者のままでいる場合に考えられる影響についてもよく確認しておきましょう。

取引が減少する可能性がある

免税事業者は、課税事業者にならなければ適格請求書発行事業者になれず、適格請求書の発行もできません。そのため、今後も免税事業者のままでいる場合、取引先の課税事業者は自身との取引で仕入税額控除を受けることができず、取引で発生した消費税額分を負担することになります。

結果、取引先の課税事業者は新たな取引を課税事業者に限定したり、免税事業者に対して仕入税控除できない分の値下げ交渉を行ったりすることが考えられます。インボイス制度導入後も免税事業者のままでいる場合は、取引が継続できるよう事前に取引先と交渉するなど、対策を行う必要があります。

ただし、主な取引先が免税事業者や、簡易課税制度を利用している課税事業者であれば適格請求書は不要であるため、免税事業者のままであっても影響は少ないと考えられます。

課税事業者との新規契約が難しくなる

取引先が課税事業者であってもインボイス制度導入前から取引がある場合は、独占禁止法に抵触する恐れがあることから、取引がいきなり停止となる心配は少ないでしょう。インボイス制度により取引内容などの変更を行うには、双方の合意が必要で、一方的な変更は認められません。

ただし、免税事業者が新たに仕事を探すとき、相手が課税事業者であると受注が難しくなってしまう可能性があります。仮に契約できたとしても、消費税額分の値下げ交渉をされる可能性があります。

出典:公正取引委員会「インボイス制度の実施に関連した公正取引委員会の取組」

免税事業者のままでいる場合のメリット・デメリット

インボイス制度導入後も免税事業者のままでいることを選択する場合、以下のようなメリット・デメリットが考えられます。

免税事業者のままでいるメリット

インボイス制度導入後も免税事業者のままでいる場合は、以下2つのメリットがあります。

免税事業者のままでいるメリット

- 消費税の納税義務がない

- インボイス制度に対応した煩雑な作業が不要

免税事業者は消費税の納税が免除となるので、事業で発生した消費税の確定申告・納付も行う必要がありません。そのため、消費税納税を免れたい場合は免税事業者である方が良いでしょう。

また、課税事業者になり適格請求書発行事業者になると、適格請求書の作成・保管の対応が必要になります。それに伴い、今までの各種請求書や領収書などのフォーマットを変更しなければなりません。さらに、インボイス制度へ対応するために自身が仕入税額控除を受けるための要件を確認したり、消費税の確定申告が必要になったり、消費税やインボイス制度に関する煩雑な業務が増えてしまいます。

上記のような業務が発生しない点は、免税事業者のままでいるメリットといえます。

免税事業者のままでいるデメリット

メリットがある一方で、免税事業者のままでいる場合は以下のデメリットもあります。

免税事業者のままでいるデメリット

- 取引が不利になる恐れがある

- 取引の停止や減額となる恐れがある

- 適格請求書発行事業者なることができない

- 支援措置や補助金を活用できない

前述のとおり、取引先が課税事業者である場合は、買い手側は免税事業者との取引で仕入税額控除が受けられません。しかし、免税事業者のままでは、適格請求書発行事業者への登録はできません。

結果、取引の金額が減額されてしまったり、既存の取引が完了後、新規の取引をさせてもらえなかったりなどの可能性があります。

また、課税事業者は免税事業者よりも、税負担や事務処理が煩雑になります。そのため、課税事業者にかかる負担を軽減するための優遇措置や補助金の制度が設けられています。

たとえば、インボイス制度に対応するための会計ソフトの導入やハードウェアの購入に補助金が支給される「IT導入補助金」や、免税事業者から適格請求書発行事業者になった事業者を対象に、消費税の納税額が売上税額の2割まで軽減される「2割特例」などが挙げられます。

これらをうまく活用することで、事業への負担を最小限に抑えることができます。

出典:財務省「令和5年度改正におけるインボイス制度の改正について」

出典:財務省「インボイス制度の改正案に関する資料」

取引先から不当な扱いをされたらどうする?

インボイス制度導入後、免税事業者は取引先の課税事業者から、取引価格の減額を交渉されたり、課税事業者への変更を提案されたりといった対応を受ける可能性があります。

ただし、取引先から一方的に「契約内容の変更を通知される」、「免税事業者を理由に取引を中止させられる」、「消費税分の取引金額が支払われない」などの対応をされることはありません。これらを行った課税事業者は、下請法または独占禁止法に抵触する可能性があります。

万が一、法律違反と感じるようなことがあれば、公益通報者保護窓口に相談しましょう。

インボイス制度に関連する下請法や独立禁止について詳しく知りたい方は、別記事「下請法とは?インボイス制度導入で下請法・独占禁止法に違反しないためのポイントについて解説」をご覧ください。

出典:国土交通省「それ、下請法違反です!」

課税事業者になる前に知っておくべきこと

免税事業者が課税事業者になる前に知っておくべきこととして、以下が挙げられます。

課税事業者になる前に知るべきこと

- 2年間は免税事業者に戻れない

- 免税事業者との取引では仕入税額控除を受けられない

- インボイス制度には経過措置がある

2年間は免税事業者に戻れない

届出を提出し課税事業者となった場合、原則2年間は納税義務があり、その期間は免税事業者の要件に該当していても免税事業者に戻ることはできません。

また、適格請求書発行事業者への登録後に、適格請求書発行事業者の資格消失の手続きをしたい場合には、次の課税期間の初日を起点として15日前までに、登録を取り消すための届出書を所轄の税務署に提出する必要があります。

出典:国税庁「No.6501 納税義務の免除」

出典:国税庁「D1-70 適格請求書発行事業者の登録の取消しを求める手続」

免税事業者との取引では仕入税額控除を受けられない

前述のとおり、課税事業者となりインボイス制度へ対応する場合には、免税事業者との取引で生じた消費税は、仕入税額控除の対象にはなりません。

ただし、一般課税(本則課税)ではなく簡易課税制度対象の事業者である場合には、課税事業者であっても仕入税額控除にあたって適格請求書は不要です。よって、この場合は免税事業者との取引であっても、仕入税額控除が受けられます。

インボイス制度には経過措置がある

インボイス制度の導入にあたっては、経過措置が設けられています。

インボイス制度導入後の6年間(2023年10月1日〜2029年9月30日)であれば、課税事業者は免税事業者からの仕入において50%~80%の仕入税額控除が認められています。

インボイス制度の経過措置の対応について詳しく知りたい方は、別記事「インボイス制度の経過措置とは? 利用するための要件についてわかりやすく解説」をご覧ください。

出典:国税庁「5 経過措置」

免税事業者が課税事業者になるための手続き

免税事業者が課税事業者ならびに適格請求書発行事業者になるには、まず「消費税課税事業者選択届出書」を所轄の税務署に提出しましょう。その後、適格請求書発行事業者の登録申請を行うことで、適格請求書発行事業者となれます。

ただし、適格請求書発行事業者への登録日が2023年10月1日〜2029年9月30日の課税期間中である場合は、適格請求書発行事業者の登録申請書のみの提出で課税事業者への変更も完了します。

なお、前述したとおり、免税事業者から課税事業者になると、原則2年間は免税事業者に戻ることができません。消費税の還付を受けたい年だけ課税事業者になるような選択はできないため、あらかじめ注意しましょう。

適格請求書発行事業者への登録方法について詳しく知りたい方は、別記事「適格請求書発行事業者の登録をしないとどうなる?影響や登録申請の手順について解説」をご覧ください。

出典:国税庁「Ⅱ 適格請求書発行事業者の登録制度」

まとめ

インボイス制度導入により、免税事業者は課税事業者との取引において取引の制限を受けたり、新規の取引がしにくくなったりする影響を受けることが考えられます。消費税の納税義務は発生しないメリットがあるものの、課税事業者への登録の検討が必要になるかもしれません。

しかし、新たに課税事業者になる場合は、消費税の納税義務が発生するだけでなくインボイス制度の煩雑な手続きに対応しなければならないデメリットもあります。経過措置などを利用すると金銭面のデメリットは軽減できるものの、課税事業者への登録はメリット・デメリットを理解したうえで検討しましょう。

カンタン操作でミスなく請求書作成する方法

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。

請求書発行数が多くなってくると、心理的負担も業務負荷も上がってきます。特に、請求発行業務を「紙」で行っていると、印刷・封入・郵送等のアナログ作業に時間を取られてしまいます。

業務を圧倒的に楽にする方法は「電子化」です。

ここからは、freee請求書で「請求書業務を電子化」するメリットをご紹介します。

金額・項目を入力するだけでインボイス対応

インボイス制度開始により、端数処理のルールが明確化されました。freee請求書を使えば金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を発行することが可能です。電子帳簿保存法に沿ったファイル保存にも対応しており、法令対応にも自動でアップデートされます。

請求書をわずか数クリックで一括送信

請求書データをアップロードするだけで、請求書を自動作成。

明細データはシステムが読み取り、システムへ自動反映するので入力作業自体がなくなり、人的ミスやトラブルを削減できます。

請求書送付は取引先に合わせて柔軟に対応

請求書送付はシステム経由のクリックで一括送信で手軽に行えます。送付方法は、取引先に電子/郵送のどちらも選べます。

取引先によっては電子化対応が難しい場合もあるため、柔軟に出し分けることで電子化を進められます。郵送代行も可能なので、ご利用いただくと自社での印刷・封入・投函の手間がゼロになります。

請求書フォーマットのカスタマイズは自由自在

自社独自の請求書フォーマットや取引先指定があり対応できない懸念がある場合も、自由自在なレイアウトで再現可能です。

freee請求書の導入初期費用は0円で、枚数に応じた従量課金のため、導入しやすい費用体系です。詳細はこちらをご覧ください。

資料で確認したい方はこちらからダウンロードいただけます。

なお、適格請求書に対応した請求書作成は、無料にて利用可能です。詳細はこちら。

会員登録不要で、請求書のテンプレートを無料ダウンローでできるサービス「freeeの無料テンプレート集」も提供しておりますので、ぜひこちらもご利用ください。

よくある質問

免税事業者が受けるインボイス制度の影響は?

インボイス制度により、免税事業者は取引が減少したり課税事業者との新規契約が難しくなったりする影響があります。消費税の納税義務はありませんが、これらの影響を考慮する必要があるでしょう。

詳しくは記事内「インボイス制度による免税事業者への影響」をご覧ください。

インボイス制度の経過措置とは?

インボイス制度の経過措置とは、制度への対応のために新しく課税事業者となった場合に適用される特例のことです。経過措置では、一定期間内の納税額が本来の2割分、5割分で済みます。

詳しくは記事内「インボイス制度の経過措置期間」をご覧ください。

免税事業者から仕入れた場合、仕訳はどうすればいい?

課税事業者に変更した後に免税事業者からの仕入れを行った場合は、軽減措置を活用して控除分の金額を取引金額に分ける必要があります。軽減措置期間中における控除割合は、3年ごとに80%・50%と変更されるため、間違えないように仕訳しましょう。

詳しくは記事内「課税事業者になる前に知っておくべきこと」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。